Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

[+1] #51 01/08/2014 15h18

- JB0660

- Membre (2010)

Top 50 Obligs/Fonds EUR

Top 20 Monétaire - Réputation : 100

Bonjour,

C’est les vacances et c’est le temps de faire un bilan sur 2014 !

J’ai pris un peu de recul et me suis demandé si je rachèterai les entreprises que j’avais en portefeuille si je devais recommencer à zéro.

Dans la plupart des cas, il s’est avéré que non.

Notamment :

Orange, GDF et Vivendi : attiré au tout départ par le "rendement" (j’étais un parfait néophyte il y a 4 ans). Le management est très mauvais dans les 3 cas, l’endettement très important et la génération de cash en décroissance. Qu’est-ce que je suis parti faire dans cette galère ?

L’avantage des marchés haussiers, c’est que même les daubes montent. Cela m’a permis de m’en sortir pas trop mal alors que l’analyse au départ était inexistante.

M6, Total, Vinci, Shell : ces sociétés me paraissaient bon marché il y 2-3 ans. Depuis les cours ont pris 50% voire plus. De +, l’allocation de capital est toujours mauvaise, en particulier chez Vinci et Total. Pas de raison de garder aux cours actuels.

Ainsi, en dehors de Sanofi et des actions de mon employeur, la poche actions est composée uniquement de trackers capitalisants sur des indices larges (MSCI World, S&P 500, Europe Stoxx 600 et MSCI Emerging markets) et d’un fonds quasi indiciel dans mon PEE (les frais de gestion sont très faibles).

Mon portefeuille ressemble de plus en plus à celui d’un Boglehead.

Et c’est très bien comme cela.

Ma valeur ajoutée est à peu près nulle sur les large caps de toute façon.

Poche Actions

La performance de la poche actions est de +7,20% depuis le début de l’année, le MSCI World NR libellé en Euros fait + 7,60%.

Désormais, ma performance devrait être très proche des grands indices cad supérieure à 80% des gérants à LT pour un temps de gestion minime.

A terme, je vise la répartition suivante pour ma poche actions, facilement réplicable avec quelques trackers éligibles PEA :

USA Large cap : 25%

USA Small cap : 10%

Zone Euro Large cap : 25%

Zone Euro small cap : 10%

Autres pays développés (UK, Japon, Suisse) : 15%

Pays émergents : 15%

Patrimoine total

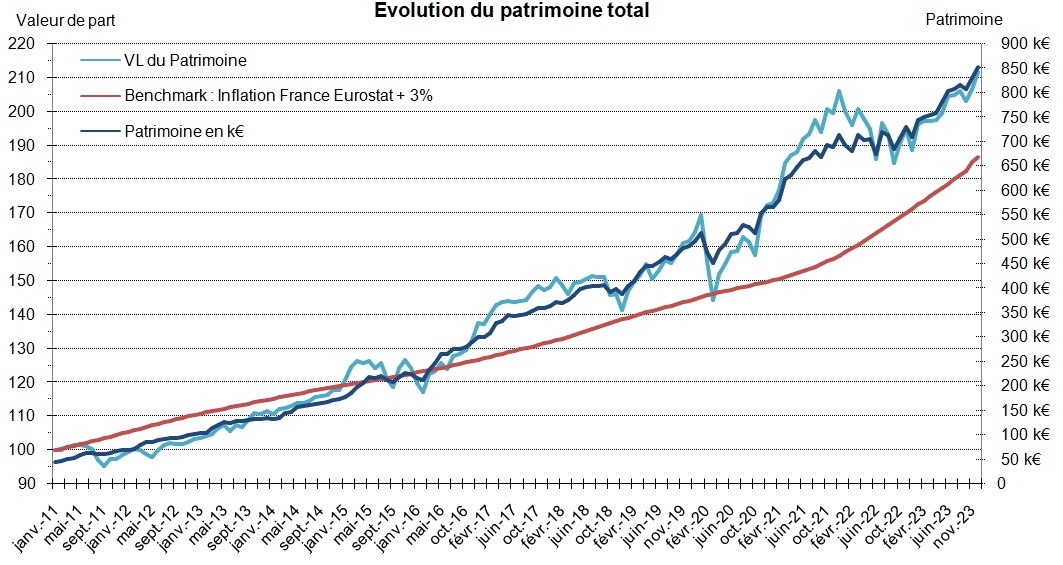

La performance de la poche actions est de +2,60% depuis le début de l’année.

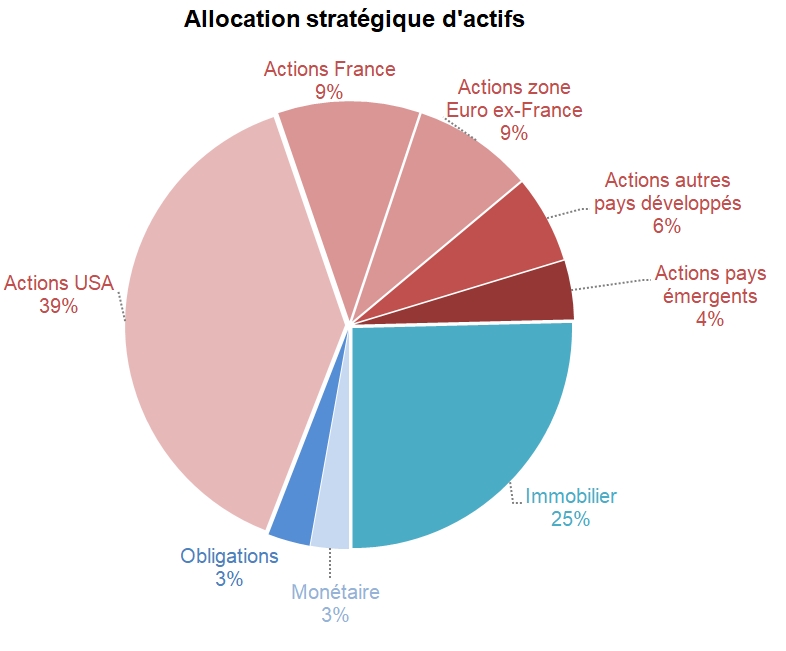

Pour rappel, l’allocation d’actifs du patrimoine total est la suivante :

La poche obligations est composée de plusieurs fonds en € sans frais d’entrée (ACMN, Apicil, Generali, Suravenir).

La poche monétaire est composée de livret A/LDD et d’OPCVM monétaires sur mon PEE.

A Faire

Réallouer les OPCVM monétaires du PEE vers le fonds indiciel de mon PEE.

Réduire la part de monétaire au profit des actions (cible à 50% du patrimoine).

Lecture de : The Outsiders de Thorndike et de Margin of Safety par Seth Klarman.

Il est important de continuer à se former.

![]() Hors ligne

Hors ligne

#52 01/08/2014 19h34

- thomz

- Membre (2011)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 20 Expatriation

Top 50 Actions/Bourse

Top 20 Invest. Exotiques

Top 5 Finance/Économie

- Réputation : 479

JB0660 a écrit :

Lecture de : The Outsiders de Thorndike et de Margin of Safety par Seth Klarman.

Mes deux bouquins préférés!

Intéressant votre reporting JB.

![]() Hors ligne

Hors ligne

[+1 / -1] #53 13/01/2016 22h35

- JB0660

- Membre (2010)

Top 50 Obligs/Fonds EUR

Top 20 Monétaire - Réputation : 100

Bonsoir,

Cela fait très longtemps (quasiment 18 mois !) que je n’ai pas remis à jour mon portefeuille. Étant un « lazy investor », le portefeuille suit son cours et sa gestion pourrait presque être automatisée.

Pour rappel, ma stratégie de gestion s’inspire largement des Bogleheads, reprise par Fructif en tenant compte des spécificités françaises.

Les points clés de ma stratégie sont :

1. diversifier le portefeuille sur plusieurs classes d’actifs et zones géographiques,

2. l’allocation stratégique joue un rôle primordial dans la performance / risques du portefeuille,

3. éviter de faire du market timing,

4. minimiser les frais et optimiser la fiscalité (préférer le PEA au CTO par exemple),

5. privilégier les fonds indiciels / ETF ayant des frais de gestion faibles,

6. privilégier la simplicité,

7. définir une stratégie d’investissement (allocation d’actifs etc.) et maintenir le cap (important lorsque les marchés actions baisseront de 30% et qu’on annoncera la fin du monde sur France 2).

Poche Actions

La performance de la poche actions était de 13,7% en 2014 et 11,8% en 2015.

Je pense que les grands marchés actions sont suffisamment efficients la plupart du temps pour que je ne puisse pas apporter une valeur ajoutée en faisant du stock picking sur des grandes capitalisations. Quelle est ma valeur ajoutée lorsque je passe quelques heures à lire les rapports annuels d’Apple ou d’Exxon Mobil qui sont déjà suivies par des centaines / milliers d’analystes et gérants ?

Je pense aussi que la grande majorité des OPCVM gérés activement n’arrivent pas à dégager une surperformance suffisante pour justifier leurs frais de gestion.

Par conséquent, je privilégie les ETF dans mon PEA et les fonds indiciels dans mon PEE (avec des frais de gestion très bas : 0,15% par an).

Néanmoins, je pense que les marchés actions sont moins efficients sur des petites sociétés, peu suivies par les analystes / gérants et qu’il s’agit d’un terrain de chasse plus propice pour faire de la gestion active (car il y a moins de concurrence).

J’ai donc une petite partie de ma poche actions gérée en direct, sachant qu’il n’y a pas vraiment de trackers sur des (très) petites capitalisations.

Mon processus de sélection est assez simple : je cherche des petites sociétés peu chères (EBIT / VE > 10%) et rentables (marge opérationnelle > 5%, ROE > 10%). J’utilise des screeners pour trouver des sociétés ; je suis aussi ce forum et certains blogs ainsi que quelques gérants de fonds small caps bien connus. Pour chaque société analysée, je rédige une note word (de 2 pages) afin de me rappeler mon raisonnement.

Quand c’est possible, les actions en direct sont logées dans mon PEA-PME.

Pour ceux que cela intéresse, voici la composition de ma poche actions :

Patrimoine total

La performance du patrimoine global était de 5,5% en 2014 et 5,7% en 2015.

L’allocation stratégique au 31/12/15 est la suivante (55% actions, 20% obligations, 25% cash) :

J’ai régulièrement augmenté la part en actions, notamment au cours de ces 6 derniers mois.

A long terme, je vise une allocation cible à 60% en actions et 10% en immobilier (via des REIT).

Je vais donc progressivement investir mes liquidités en actions et en REIT.

Prochaines étapes

Je réfléchis à la meilleure manière d’intégrer de l’immobilier coté dans mon patrimoine.

Vaut-il mieux prendre des ETF ou des titres en direct ?

Les ETF de foncières européennes répliquent des indices net return, ce qui signifie que le prélèvement à la source sur les dividendes est perdu. Compte tenu du taux de dividende des foncières, cela équivaut à environ 1% par an de « frottement fiscal », en plus des frais de gestion du tracker. Cela me parait bien trop élevé. Je pense donc acheter des REIT européennes en direct plutôt que des ETF.

Pour les foncières US, je pense prendre un ETF US (comme Vanguard VNQ) pour ne pas perdre le prélèvement à la source sur les dividendes.

Autre problématique : je vais bientôt atteindre le plafond de versement sur mon PEA. Quelle enveloppe fiscale privilégier ensuite ?

Plusieurs choix s’offrent à moi :

- Le CTO

- Les UC dans une assurance-vie

- Le PEA-PME

- Le PEE

En comparant CTO vs UC dans une AV, avec des frais de gestion UC de 0.60% par an, il s’avère que le CTO est généralement plus intéressant à long terme si l’on bénéficie de l’abattement pour durée de détention. J’ai donc éliminé la solution UC dans une assurance vie à cause des frais de gestion.

Concernant le CTO, je pense privilégier les ETF (quelle surprise !) comme VTI (Vanguard US) ou ACWI (Lyxor MSCI World ACWI) ou des sociétés du type Berkshire Hathaway, que je considère un peu comme des OPCVM capitalisant. Le CTO me servira également pour y mettre des REIT.

La liste des sociétés éligibles PEA-PME est assez restreinte et il n’y a pas d’ETF éligible PEA-PME digne de ce nom. Néanmoins, le PEA-PME dispose de la même fiscalité que le PEA et me permet de « libérer de l’espace » sur mon PEA, c’est toujours mieux que rien.

La fiscalité du PEE est vraiment intéressante et je dispose de « quasi » fonds indiciels avec des frais de gestion très bas. Je pense que c’est le support que je vais privilégier une fois mon PEA plein.

En résumé, une fois le PEA rempli, je pense :

- utiliser principalement le PEE,

- loger en priorité mes sociétés small cap / value dans le PEA PME,

- utiliser le CTO si besoin (trackers ou sociétés du type Berkshire Hathaway, REIT pour la poche immobilier).

Bravo et merci à ceux qui m’ont lu jusqu’au bout !

That’s all folks !

![]() Hors ligne

Hors ligne

#54 14/01/2016 10h53

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Bonjour JB,

Voila une belle mise en oeuvre de Lazy Investing !

J’ai le même "problème" que vous avec un PEA plein … et c’est pas simple.

J’ai pris des trackers en direct sur CTO. Mais pour l’abattement de 40% sur dividendes je ne suis pas arrivé à avoir de réponse claire. Par ailleurs, pour l’abattement pour durée de détention, c’est pas impossible que ce soit la galère !

Dans une stratégie vraiment Lazy, si vous ne faites pas de trackers "factoriels" exotiques … le côté UC me semble plus simple ou le PEE si vous avez un bon PEE.

A ce propos, pouvez nous indiquer vos fonds PEE ou m’envoyer en message privé. Ça m’intéresse.

Bien à vous

Fructif

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#55 07/04/2016 13h11

- JB0660

- Membre (2010)

Top 50 Obligs/Fonds EUR

Top 20 Monétaire - Réputation : 100

Bonjour,

Une mise à jour rapide pour le Q1 2016.

Perf de la poche actions : -4,1% en ligne avec le Stoxx Global NR en Euro qui fait -4,3% sur la période. Agréablement surpris de la bonne tenue de la poche small cap value.

Perf du patrimoine global : -1,6%

Allocation stratégique d’actifs :

Monétaire : 22%

Oblig (fonds €) : 18%

Actions : 55%

Immobilier (REIT) : 5%

Principaux mouvements :

La volatilité et l’ambiance de mini-krach m’a laissé complètement de marbre. J’en ai profité pour acheter des ETF (Stoxx 600, MSCI Europe small cap) et quelques titres en direct.

Comme prévu, j’ai acheté un peu de VNQ (Vanguard REIT US) et de foncières canadiennes, surtout pour tester la gestion de la fiscalité.

Commentaires :

J’ai pas mal creusé le sujet concernant l’investissement dans des facteurs de risque (small, value, momentum, quality etc.). Je vais en parler dans le topic adéquat.

RDV dans 3 mois (si je n’ai pas la flemme !).

![]() Hors ligne

Hors ligne

[+1] #56 18/08/2016 21h32

- JB0660

- Membre (2010)

Top 50 Obligs/Fonds EUR

Top 20 Monétaire - Réputation : 100

Petite mise à jour avant mon départ en vacances. ![]()

Portefeuille toujours aussi paresseux ? Bien sûr !

La stratégie de gestion est rappelée dans les messages précédents.

Performance de la poche actions depuis le début d’année : 3,6% vs 3,0% pour le Stoxx Global Total Market NR libellé en €.

La poche actions est principalement constituée de fonds indiciels / ETF. Par construction, elle suit à la trace le benchmark et c’est très bien comme ça.

Depuis la création du portefeuille en janvier 2010, la performance est de 69%, soit 8,3% en annualisé.

Avec le recul, j’aurais probablement dû commencer directement avec des fonds indiciels / ETF diversifiés sur des indices larges (MSCI World, Stoxx 600 Europe ou S&P 500) plutôt que de me lancer dans du stock picking de larges caps françaises moisies du type Orange, Vivendi ou GDF Suez. Mais bon, c’est facile de faire le constat a posteriori. ![]()

Performance du patrimoine total depuis le début d’année : 2,6%.

Allocation stratégique d’actifs au 17/08/16 :

Poche actions :

Fonds (quasi) indiciel PEE : 25% de la poche actions

Ce fonds surperforme légèrement son indice de référence (70% Eurostoxx 50 NR + 30% MSCI World NR). Il y a un vrai gérant aux commandes et les frais de gestion sont très bas (0,15% par an), je pense que c’est une très bonne alternative aux ETF dans un PEA !

Amundi Europe Stoxx 600 : 15%

Amundi MSCI World : 11%

Amundi S&P 500 : 11%

Les trackers Europe et US sont un peu redondants avec le tracker Monde mais ils me permettent de mieux contrôler le poids des actions Europe et US et ils ont des frais de gestion + faibles.

Amundi MSCI Emerging Markets : 12%

Actions de mon employeur : 5%

SPDR Europe Small cap : 3%

En direct, environ 1-2% de la poche actions par ligne (avec un biais small / value) :

-Installux

-Linedata

-Umanis

-Albioma

-CNIM

-Radiall

-Dock des pétroles d’Ambes

-Scor

-Eutelsat

-PSB Industries

-Maurel & Prom (une ligne MPI au départ)

-Gévelot

-Amundi

-Electricité de Strasbourg

-Gerard Perrier

-Guillin

-Graines Voltz

Poche immobilier :

-CBO Territoria

-Dream Office

-Dream Global

-Vanguard REIT US (VNQ)

J’ai acheté en début d’année VNQ et les foncières canadiennes essentiellement pour voir le traitement fiscal des dividendes. Je ne compte pas en racheter pour le moment, j’attends mon IFU l’année prochaine pour prendre une décision.

Poche monétaire / obligataire :

Un mix de livret A / LDD / PEL et de plusieurs fonds en € sans frais d’entrée (Linxea).

RDV dans quelques mois.

Take care !

![]() Hors ligne

Hors ligne

#57 19/08/2016 20h10

- Gog

- Membre (2015)

Top 50 Dvpt perso.

Top 50 Invest. Exotiques

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 Finance/Économie - Réputation : 191

JB0660 a écrit :

Avec le recul, j’aurais probablement dû commencer directement avec des fonds indiciels / ETF diversifiés sur des indices larges (MSCI World, Stoxx 600 Europe ou S&P 500) plutôt que de me lancer dans du stock picking

Le marché des ETF de l’époque n’était pas ce qu’il est aujourd’hui et l’information à leur sujet n’était pas aussi disponible qu’elle ne l’est aujourd’hui.

Il ne faut pas vous en vouloir d’avoir fait à l’époque, les choix avec les informations… de l’époque.

![]() Hors ligne

Hors ligne

#58 28/01/2017 09h24

- JB0660

- Membre (2010)

Top 50 Obligs/Fonds EUR

Top 20 Monétaire - Réputation : 100

Hello,

C’est l’heure de faire le bilan 2016 !

Poche Actions

Performance de la poche actions en 2016 : 14.6% vs 11,1% pour le MSCI ACWI NR libellé en €.

Ma surperformance s’explique principalement par mes titres small value qui ont très bien marché en 2016. Les perfs 2016 de mes principaux titres en direct sont, sans tenir compte des dividendes :

- Installux : +40%

- Umanis, acheté en février : +210%

- Linedata : +43%

- DPAM : +50%

- Radiall : +25%

- CNIM : +30%

2016 fut une année très favorable pour les small cap Françaises, de même que les 2-3 années précédentes. Il n’en sera pas ainsi éternellement.

Mon fonds indiciel sur PEE, qui représente un quart de la poche actions, a fait 7% sur l’année, un peu mieux que son benchmark.

Par rapport à la composition publiée mi-août, j’ai :

- vendu mon ETF MSCI Europe Small cap, car ma poche actions + REIT dépassait mon allocation cible, et parce que quitte à faire du small, autant le mélanger avec d’autres facteurs de risques (value & quality),

- vendu Umanis qui, après sa forte hausse, ne respectait plus mes critères de valorisation,

- apporté mes titres Maurel & Prom et Radiall à l’OPA(S),

- ouvert une ligne de Aurès et de MGI Coutier.

Patrimoine total

Allocation stratégique d’actifs et exposition aux devises à fin 2016 :

J’ai une allocation cible en actions comprise entre 55 et 65% et entre 0 et 10% sur l’immobilier.

Vu les valorisations actuelles, j’envisage de laisser dériver mon exposition aux actifs risqués vers le bas de ma fourchette.

Performance du patrimoine total en 2016 : 10,5%

Récap depuis 2011 :

Depuis 2011, ma performance cible (égale à 3% + inflation) a été atteinte en moyenne.

Quelques remarques en vrac néanmoins :

- l’allocation stratégique du patrimoine a significativement changé depuis 2011, le poids en actions est passé de 30% à 60-65%. D’où une performance et une volatilité plus élevée.

- Depuis 2011, les marchés actions sont largement haussiers, le contexte a été porteur. Ça ne sera pas toujours le cas.

- Compte tenu des valorisations actuelles sur les marchés actions et obligataires, je pense que les performances futures seront nettement en dessous des moyennes historiques. Arriver à générer une perf de 3% + inflation en annualisé sur les 10 prochaines années risque d’être plus compliqué. Mais je ne peux pas y faire grand-chose.

![]() Hors ligne

Hors ligne

[+1] #59 03/08/2017 13h15

- JB0660

- Membre (2010)

Top 50 Obligs/Fonds EUR

Top 20 Monétaire - Réputation : 100

Petite mise à jour avant les vacances.

La stratégie de gestion est rappelée dans les messages précédents, notamment ici.

Poche Actions

Pas de changements significatifs par rapport aux messages précédents, c’est aussi l’intérêt d’une gestion lazy. ![]()

Performance de la poche actions au 31/07 : +7,5% vs +2,2% pour le Stoxx Global Total Market NR libellé en €. Le CAC 40 GR a gagné 7,6% au 31/07.

Etant moins exposé au dollar que mon benchmark, je suis moins pénalisé par la remontée de l’EURUSD. Par ailleurs, les small caps (value) Françaises font encore de très bonnes perfs depuis le début de l’année.

D’où la surperformance par rapport au benchmark.

Historique de la performance de la poche actions depuis le début de la file (7 ans déjà !), sachant que la stratégie de gestion a évolué au fil de l’eau :

Par construction, la performance est proche d’un indice actions Monde et c’es très bien comme ça.

Patrimoine total

Allocation stratégique d’actifs et exposition aux devises au 31/07 :

Estimant actuellement les actions comme étant bien valorisées, j’ai une exposition aux actions à 55%, dans le bas de ma fourchette (65% +- 10%).

Historique de la performance du patrimoine total depuis janvier 2011, sachant que l’allocation d’actifs a pas mal évolué entre temps :

Vu les valorisations actuelles des actions, je pense que la courbe bleue finira par recroiser la courbe rouge, d’une manière ou d’une autre.

Bref, le portefeuille ronronne.

Je ferai un point mi-janvier 2018.

Take care !

![]() Hors ligne

Hors ligne

#60 04/08/2017 20h23

petite réflexion, n’y voyez pas malice …

Si vous êtes si sûr que cela que la courbe va recroiser l’autre rapidement, pourquoi ne pas liquider toutes les actions et attendre une consolidation pour re-rentrer.

Au pire, votre timing est mauvais mais avant que la courbe rouge atteigne la courbe bleue, il va s’écouler beaucoup de temps car en étant 100% fond euros par exemple, la courbe bleue continue à monter, certes moins vite que la rouge !

Attention, je ne dis pas que les indices vont consolider vite … je dis juste que si j’étais dans votre état d’esprit, je serai 30% actions grand maximum et non pas 55%.

Apprenez à fabriquer vos propres meubles … même si vous avez 2 mains gauches !

![]() Hors ligne

Hors ligne

[+1] #61 07/08/2017 18h30

- JB0660

- Membre (2010)

Top 50 Obligs/Fonds EUR

Top 20 Monétaire - Réputation : 100

Bonjour Gimli, fils de Glóin. ![]()

Je comprends votre interrogation.

Voici quelques éléments pour préciser ma pensée :

Pour faire simple, la performance des actions provient : du taux de dividende, de la croissance (nette d’inflation) des profits des sociétés cotées (elle-même fortement corrélée à la croissance du PIB mondial et de la variation des marges des entreprises) et du changement du PER des marchés actions.

Une bonne partie de la hausse des marchés actions depuis 2009 est liée à la hausse de la valorisation, i.e. du PER (passé de 15 à 25 grosso modo pour le S&P 500 par exemple), par définition peu reproductible, sauf à anticiper une hausse infinie des PER.

Je pense donc que les rendements futurs sur les actions à long terme (10 / 15 ans) seront plus faibles que les performances historiques calculées sur très longue période. Ce qui ne veut pas dire que j’anticipe un krach prochainement.

Mais peut-être qu’un PER de 25 sur le S&P 500 est la nouvelle norme dans le contexte actuel de taux bas. Je n’en sais rien.

Vous remarquerez que j’ai écrit précédemment « je pense que » et non pas « je suis sûr que » ou « je suis certain que ». Cela me parait vraisemblable mais absolument pas certain.

Par ailleurs, je n’ai aucune idée du timing : on peut très bien imaginer un scénario où la courbe rouge met 10 ans à rejoindre la courbe bleue.

Bref, je n’en sais rien. Personne n’en sait rien.

Dans le doute, je suis « bêtement » ma stratégie d’investissement :

J’évite de faire du market timing. Mon allocation cible contient 65% en actions, en cohérence avec mon appétence au risque et ma performance cible égale à 3% net d’inflation.

Je m’autorise néanmoins une fourchette de +-10% autour de 65%, pour ne pas avoir à rebalancer mon portefeuille trop souvent et me donner un peu (mais pas trop !) de liberté.

Avec 30% en actions, j’aurais de grandes difficultés à générer une performance réelle supérieure à 3% par an en annualisé sur longue période dans le contexte actuel, sachant que les fonds € et les obligations ont un rendement réel proche de 0 (voire négatif) et que le monétaire a un rendement négatif. Le spread des obligations high yield est historiquement bas, surtout en Europe.

Bref, je ne vois pas d’alternative évidente aux actions en ce moment si on veut un rendement réel (espéré) positif à LT.

Par ailleurs, un tel changement d’allocation d’actifs aurait des répercussions importantes sur le rendement à LT de mon patrimoine, surtout si mon diagnostic concernant les valorisations des actions était erroné (ce qui est tout à fait possible).

Je suis à l’aise avec 55% d’actions (+5% en REIT) actuellement, je ne le serais pas avec 75%.

Bref, je me contente de suivre ma stratégie : investir de manière diversifiée, progressive, à long terme et en minimisant les frais. Je ne contrôle pas le reste.

Dernière modification par JB0660 (07/08/2017 18h31)

![]() Hors ligne

Hors ligne

#62 07/08/2017 20h33

Merci pour votre réponse, qui fait sens à mes yeux … j’ai à peu près la même approche et le même point de vue tout en étant bien moins organisé que vous …

Un bémol tout de même car vous dites raisonner à long terme et c’était justement l’objet de ma remarque.

A long terme, ca ne veut pas dire faire mieux que la courbe rouge "tous les ans" … ça veut dire faire mieux que la courbe rouge dans la durée et a fortiori à l’horizon que vous vous êtes fixé.

Donc, avec l’avance que vous avez sur la courbe rouge (environ 5 ans à vue de nez si vous laissez tout votre argent sous le matelas), vous pouvez très bien mettre votre argent sous votre matelas un an et vous aurez atteint votre objectif l’an prochain également.

Pour ma part, je ne peux pas m’empêcher de penser qu’une correction/consolidation aura lieu dans les 5 ans à venir pour m’offrir un meilleur point d’entrée… donc si comme vous j’avais 5 ans d’avance sur l’objectif, je pense que je sous-pondérerai les actions très nettement au profit d’un fond euros … au pire je me trompe mais dans 5 ans, je suis toujours au-dessus de la courbe rouge, même si celle-ci aura rattrapé la courbe bleue. En d’autres termes, mon objectif long terme n’en serait pas compromis.

Je n’appellerai pas cela du market timing mais plutôt du money management par rapport à un objectif donné …

C’est une réflexion en cours chez moi : plus le temps passe et plus je pense que je vais être plus flexible dans mon allocation … ça ne me dérange pas d’attendre sur fond euros "à ne rien faire" si j’ai pris de l’avance sur mon objectif.

Apprenez à fabriquer vos propres meubles … même si vous avez 2 mains gauches !

![]() Hors ligne

Hors ligne

#63 07/08/2017 22h55

- Malolechat

- Membre (2016)

Top 50 Portefeuille

Top 20 SCPI/OPCI - Réputation : 313

“ISFJ”

Interessantes reflexions, c’est tres inspirant.

Pour ma part je prefere etre tout le temps 100% investi (en action) pour faire le moins de paris sur l’avenir et donc le moins d’erreurs possibles, quitte a me contenter d’un rendement moyen.

(Et puis ca me semble plus lazy).

Cordialement,

Malo

Parrain : Linxea, Boursorama, saxo banque, trade republic, ismo, tesla, Binance, crypto.com, kucoin, etc…

![]() Hors ligne

Hors ligne

[+1] #64 01/01/2020 15h26

- JB0660

- Membre (2010)

Top 50 Obligs/Fonds EUR

Top 20 Monétaire - Réputation : 100

Bonjour,

Cela fait un bail que je n’ai pas fait de bilan ici, en voici un à fin 2019.

Ma stratégie est globalement inchangée et est décrite dans mes messages précédents.

En 2019, j’ai cherché à simplifier la composition de mon patrimoine : vente de lignes sur PEA, clôture de contrats d’AV, regroupement des AV chez un même courtier, idem pour le PEA et PEA-PME.

La gestion est maintenant réduite à moins de 10 minutes par mois. Simple et efficace.

Performance 2019 :

Performance poche actions en 2019 : 28,1%, à mi-chemin entre la performance de l’indice MSCI Europe et World (en Euro et dividendes réinvestis).

Performance patrimoine total en 2019: 16,9%.

Une partie des perfs 2019 est liée à la mauvaise performance de 2018 (effet rattrapage) : la performance de la poche actions et du patrimoine était respectivement de -8,7% et -4,6% l’an dernier.

Allocation d’actifs à fin 2019 :

Evolution du patrimoine depuis 2010 :

Objectifs pour 2020 :

Diminuer un peu ma surexposition aux marchés actions européens, au profit des actions US, pour me rapprocher de la composition du MSCI World.

Un achat de RP est envisagé en 2020, si ma compagne et moi trouvons un bien de qualité et qui correspond à nos critères.

Enfin, le plus important : profiter de la vie, on compte notamment passer un mois en vacances à l’étranger, comme en 2019.

Meilleurs vœux à tous !

![]() Hors ligne

Hors ligne

#65 04/04/2020 11h40

- JB0660

- Membre (2010)

Top 50 Obligs/Fonds EUR

Top 20 Monétaire - Réputation : 100

Hello,

Une petite mise à jour à fin mars, après un début d’année très mouvementé !

Je ne reviendrai pas sur le drame sanitaire qui se déroule en ce moment.

Concernant la gestion de mon épargne, c’est le moment d’être discipliné et de suivre la stratégie définie quand tout allait bien.

Je suis très à l’aise avec mon allocation d’actifs actuelle, dont la poche actions est essentiellement indicielle via des OPCVM et ETF.

Je pense que mon inquiétude serait plus grande si ma poche actions était essentiellement composée de titres en direct ; il suffit de parcourir le forum pour voir les performances d’un grand nombre de sociétés "connues" sur les derniers mois (Renault, Unibail, Bic, Rolls Royce, Boeing, L Brands, GE etc.). Aucun de mes fonds indiciels n’a perdu 70% de sa valeur.

J’ai donc régulièrement arbitré des actifs sans risque vers des actions au fur et à mesure de la baisse des marchés et je continuerai à le faire au cours des prochaines semaines.

A long terme, je pense que l’impact de la pandémie sur la capacité bénéficiaire des grandes entreprises cotées sera limité. A court terme, la grande incertitude générée sur la pandémie se traduit évidemment par une hausse des primes de risque et un écroulement des profits 2020.

Mais je n’achète pas des actions pour les profits 2020 ou 2021, j’achète des actions pour leur capacité à générer des bénéfices qui, je pense, continueront à croître à long terme.

La "bonne" nouvelle, c’est que les performances attendues sur les actifs risqués à horizon 5-10 ans ont augmenté par rapport à fin 2019.

Par ailleurs, les banques centrales et les gouvernements sont en mode "whatever it takes" pour limiter les dégâts. Cela se traduit(ra) par des taux d’intérêts très faibles voire négatifs et qui, à mon avis, resteront très bas très longtemps.

Pour moi, cela renforce l’intérêt des actions (et de l’immobilier) par rapport aux actifs sans risque et aux obligations IG (et donc des fonds en €).

Performance depuis le 31/12/2019 :

Pas vraiment de surprise ici, ma poche actions est composée à 90% de fonds indiciels (OPCVM indiciel sur PEE + ETF sur PEA).

Performance poche actions au T1 2020 : -19,2%, quasi-identique au MSCI World ACWI NR en Euro.

La VL est de retour sur les niveaux à fin 2018.

La performance atteignait -30% il y a 2 semaines, sacré chute quand même !

Performance du patrimoine total au T1 2020: -12,2%.

Allocation d’actifs :

Comme d’habitude, environ 60% d’actions et 40% d’actifs sans risque, en cohérence avec mon appétence / aversion aux risques. Je suis à l’aise avec cette allocation d’actifs.

En cas de deuxième démarque sur les marchés actions, ma stratégie m’autorise à augmenter un peu mon exposition en actions, jusqu’à 70%.

Portez vous bien et restez chez vous !

Dernière modification par JB0660 (04/04/2020 11h53)

![]() Hors ligne

Hors ligne

[+2] #66 03/01/2021 11h12

- JB0660

- Membre (2010)

Top 50 Obligs/Fonds EUR

Top 20 Monétaire - Réputation : 100

Bonjour,

C’est l’heure de faire un petit bilan de cette année 2020 particulière et mouvementée !

Ma stratégie de gestion est restée inchangée ; je rappelle ici les points clés :

1. diversifier le portefeuille sur plusieurs classes d’actifs et zones géographiques,

2. l’allocation stratégique joue un rôle primordial dans la performance / risques du portefeuille,

3. éviter de faire du market timing,

4. minimiser les frais et optimiser la fiscalité (préférer le PEA au CTO par exemple),

5. privilégier les fonds indiciels / ETF ayant des frais de gestion faibles,

6. privilégier la simplicité,

7. respecter la stratégie d’investissement définie au préalable (allocation d’actifs etc.) et maintenir le cap.

En 2020, j’ai poursuivi la gestion de mon patrimoine : clôture de CTO vides, regroupement du PEA et PEA-PME chez Binck (6 mois avant la fusion avec Saxo, pas de bol).

La gestion de mon patrimoine me prend 10 minutes par mois.

Ennuyeux mais simple et efficace.

Patrimoine total

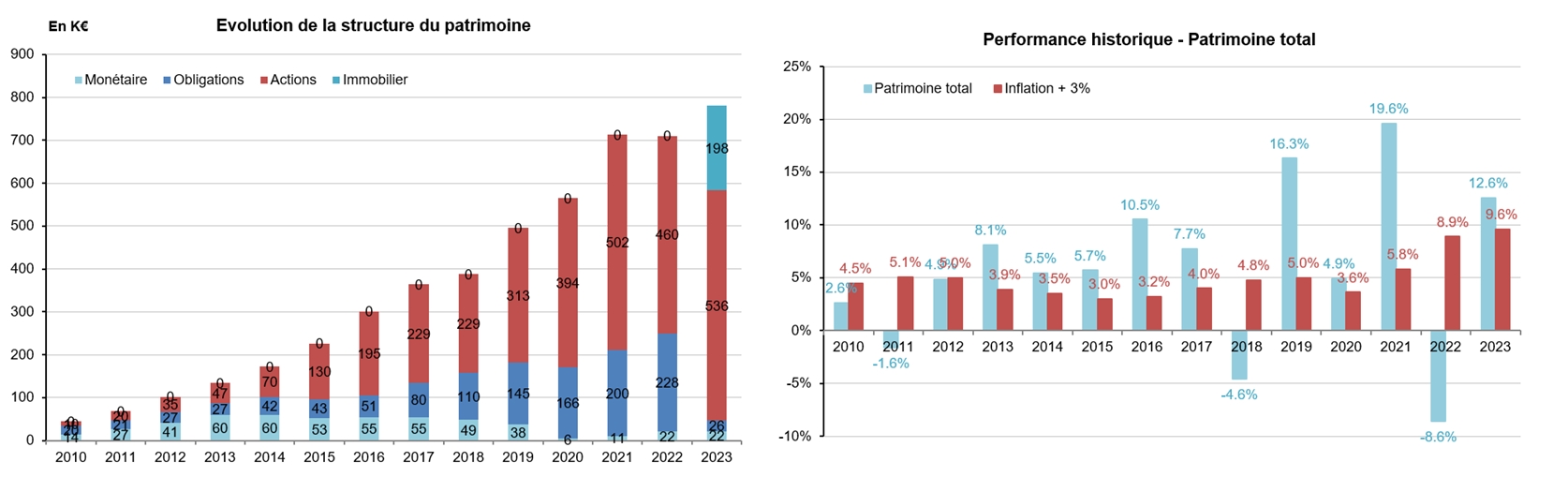

Patrimoine total en hausse de 69 k€ cette année, qui se ventilent en :

- 29 k€ de produits financiers (intérêts, plus-values),

- le reste, soit 40 k€, qui provient de mon effort d’épargne sur l’année.

La performance du patrimoine en 2020 est de 4,9% en VL et de 5,6% en TRI.

Depuis 2011, elle est de 5,7% en VL et de 6,3% en TRI.

Evolution du patrimoine total depuis 2011

Ce patrimoine est intégralement issu de mon travail depuis 2008, sans héritage ou donations. Merci à mes parents pour m’avoir donné une bonne éducation et leurs valeurs ; merci à l’Ecole républicaine.

Mon objectif d’atteindre 1 M€ net pour mes 40 ans est toujours d’actualité.

Allocation d’actifs à fin 2020

Principaux mouvements sur l’année

J’ai mécaniquement appliqué ma stratégie qui consiste à respecter mon allocation d’actifs, quelque soit les conditions de marché.

J’ai donc régulièrement acheté des ETF actions (S&P 500 surtout) entre mars et octobre (55 k€ au total) afin de maintenir ma cible en actions, malgré un max drawdown de -30% sur ma poche actions en mars.

Je suis très à l’aise avec mon allocation d’actifs actuelle, fortement exposée aux actions mais principalement avec une exposition indicielle. Simple mais efficace pour profiter de la hausse des marchés.

Poche actions

Performance poche actions en 2020 : 5,7%, en ligne avec celle du MSCI World (en Euro et dividendes réinvestis). Normal car la poche est à 95% indicielle. Evidemment, j’aurais aimé faire all-in sur du LQQ courant mars.

La performance de la poche actions depuis 2010 est de 9,1% en VL et de 10,5% en TRI.

La poche actions est constituée :

-190 k€ sur mon PEE, investi dans un fonds (quasi) indiciel qui suit à la trace 70% l’indice composite suivant : 70% Eurostoxx 50 + 30% du MSCI World, en EUR et dividendes réinvestis.

- 180 k€ sur mon PEA, investis sur 4 ETF (MSCI World, S&P 500 et MSCI EM).

- 23 k€ sur mon PEA-PME, investis sur des titres vifs via un screening maison. La performance de cette poche est de +27% en 2020, qui a été une bonne année pour les small caps value.

Voici un screenshot de mon PEA et PEA-PME :

Perspectives 2021

Comme l’an dernier, je compte diminuer ma surexposition aux marchés actions européens, au profit des actions US, pour me rapprocher de la composition du MSCI World.

Un achat de RP est envisagé en 2021, si ma compagne et moi trouvons un bien de qualité et qui correspond à nos critères, d’où la nécessité de gonfler la partie fonds € du patrimoine.

La gestion du patrimoine en 2021 sera extrêmement simple et ennuyeuse :

- Placer 1k€ par mois sur Lyxor S&P500 dans mon PEA,

- Placer le reste en fonds € sur AV.

Je pense que l’environnement économique va rester structurellement déflationniste et que cela conduira les banques centrales à maintenir des politiques monétaires très accommodantes pendant très longtemps (maintien des taux négatifs / proches de 0, QE à répétition).

Pour moi, cela renforce l’intérêt des actions (et en particulier des valeurs de croissance) et de l’immobilier par rapport aux actifs sans risque et aux obligations IG (et donc des fonds en €).

Ainsi, je pense limiter mes investissements en fonds € à un montant que je juge raisonnable pour mon futur apport immobilier, soit environ 250 à 300 k€ (j’ai donc 2-3 ans avant d’atteindre cette limite).

Une fois cette limite atteinte d’ici 2-3 ans, l’épargne ira intégralement en actifs risqués (actions US et immobilier notamment).

Néanmoins, pour 2021, je pense néanmoins possible une grosse correction en 2021 sur les marchés actions, en particulier sur les secteurs sur les secteurs les mieux valorisés (valorisations absurdes où certaines boites se payent 100 fois les ventes, trading massif de call par un public retail en mode YOLO, justification d’un nouveau paradigme etc.). On verra bien.

Meilleurs vœux à tous !

Dernière modification par JB0660 (03/01/2021 11h30)

![]() Hors ligne

Hors ligne

#67 03/01/2021 13h56

- RadioInvest

- Membre (2020)

Top 50 Année 2022

Top 50 Vivre rentier - Réputation : 204

Bonjour JB0660,

Très joli portefeuille !

J’apprécie beaucoup la partie ETF, je partage votre stratégie indicielle.

Et pour votre objectif 1 M€ à 40 ans, combien d’années vous restent-ils pour l’atteindre ?…

JB0660 a écrit :

Mon objectif d’atteindre 1 M€ net pour mes 40 ans est toujours d’actualité.

"Il faut de la mesure en toutes choses" Horace.

![]() Hors ligne

Hors ligne

#68 03/01/2021 14h29

- crashray

- Membre (2019)

- Réputation : 32

Bonjour JB0660,

Très belle présentation de suivi. Je vois que nous avons un peu le même objectif, 1M€ à 40 ans. Je n’ai pas trouvé votre âge non plus dans votre présentaion. 60% d’actions, est-ce sur l’ensemble du patrimoine ? C’est courageux ! Je ne suis qu’à 16%…

Bonne continuation.

![]() Hors ligne

Hors ligne

[+1] #69 04/01/2021 14h20

- JB0660

- Membre (2010)

Top 50 Obligs/Fonds EUR

Top 20 Monétaire - Réputation : 100

Bonjour à vous deux,

Je viens d’avoir 34 ans, ce qui me laisse 6 ans (en fait, quasiment 7 ans) pour atteindre 1 M€ à 40 ans (et 11 mois et 29 jours). ![]()

Cela reste un objectif ambitieux, mon patrimoine total (seul et net de dettes) est proche de 560 k€ et j’épargne environ 40 k€ par an. A la louche, il faudrait que la performance de mon patrimoine soit d’environ 5-6% annualisé sur les 6 / 7 prochaines années pour atteindre le M€ à 40 ans, possible mais plutôt ambitieux. On verra bien.

Mais atteindre 1 M€ à 40 ans n’est pas une fin en soi, cela me permet juste d’avoir un objectif à long terme.

Le principal pour moi est de garder ma vie familiale / de couple épanouissante et de rester en bonne santé, mes proches et moi. Par ailleurs, l’arrivée d’un deuxième enfant (non prévu pour le moment !) décalerait de quelques années l’atteinte de ce seuil, sans que cela ne soit dramatique, bien au contraire.

Concernant mon allocation d’actifs, je suis actuellement exposé à hauteur de 70% en actions (soit 395 k€), dans le haut de ma cible. Je suis à l’aise avec ce poids élevé pour plusieurs raisons :

- Je n’ai pas d’immobilier dans mon patrimoine (pas d’expertise particulière, ni le temps de gérer des biens immos) et donc pas de dettes. Je compense avec une exposition actions plus importante, gérée de manière indicielle.

- Cela fait 12 ans que j’ai des actions dans mon patrimoine, depuis mon entrée dans la vie active. J’ai connu de fortes baisses des indices actions et je sais comment je réagis dans ces situations : je connais ma tolérance aux risques.

A noter que j’avais débuté en 2008 / 2009 avec une exposition actions beaucoup plus faible que maintenant, de l’ordre de 20%, exposition que j’ai progressivement augmenté au fur et à mesure, car je me sentais à l’aise.

- J’ai un bon boulot stable dans une grosse société et je n’ai pas de grosses dépenses prévisibles dans les prochaines années, à l’exception d’un éventuel achat de RP, dont l’apport est placé en fonds €. D’où un horizon de gestion assez long qui m’incite à avoir pas mal d’actions.

- Comme indiqué dans mon précédent message, je pense que les taux sans risque vont rester très bas pendant très longtemps. Cela justifie pour moi une sur-pondération des actifs risqués (immobilier, oblig HY ou actions pour moi), dans le respect de son appétence au risque évidemment.

Evidemment, il est important que votre exposition actions corresponde à votre tolérance / appétence aux risques et à la volatilité (que faites-vous si les marchés actions baissent de 30% voire 50% ?).

Votre exposition doit aussi être cohérente avec vos dépenses prévues (études supérieures de vos enfants, achat de bien immobilier, etc.) qui peuvent réduire votre horizon de placement.

Dernière modification par JB0660 (04/01/2021 14h23)

![]() Hors ligne

Hors ligne

#70 05/01/2021 23h12

- RadioInvest

- Membre (2020)

Top 50 Année 2022

Top 50 Vivre rentier - Réputation : 204

Bonsoir,

Un rendement annualisé de 5-6% via la stratégie indicielle paraît atteignable avec une inflation faible et contenue.

Je suis arrivé à la même conclusion que vous concernant les ETF : plus tôt on s’y met, mieux c’est !

Je trouve que renforcer un World ou SP 500 à - 20% -30% est plus simple psychologiquement que de renforcer telle ou telle ligne de titres vifs sur des éléments financiers difficiles à apprécier en période de krach.

Je suppose que vous vous êtes déjà posé la question de l’investissement en parts de SCPI bien avant de projeter l’achat de votre RP, quels éléments ne vous avaient pas permis de franchir le pas ?

"Il faut de la mesure en toutes choses" Horace.

![]() Hors ligne

Hors ligne

1 [+1] #71 07/01/2021 16h05

1 [+1] #71 07/01/2021 16h05

- JB0660

- Membre (2010)

Top 50 Obligs/Fonds EUR

Top 20 Monétaire - Réputation : 100

Bonjour,

Oui, je trouve également plus simple de renforcer un ETF World ou S&P 500 après une baisse de 20% que de renforcer un titre en direct, sur lequel je n’ai qu’une connaissance limitée (qu’est ce que je rate si le titre perd 20% ?).

Concernant les SCPI, je me suis posé la question il y a une dizaine d’année donc les choses ont peut-être évolué. De plus, mes connaissances concernant les SCPI sont limitées donc mes propos sont à prendre avec des pincettes.

J’en avais conclu que les SCPI ne me convenaient pas, pour plusieurs raisons :

1) L’immobilier de bureaux / commercial en France en tant que classe d’actifs ne me fait pas rêver, et encore moins maintenant avec la pandémie / le développement du télétravail.

Je préfère diriger mon effort d’épargne vers, par exemple, des actions de sociétés en croissance détenues en direct ou via des fonds / ETF.

Autre point : je pense que les meilleurs biens sont détenus par des REIT / SIIC et non pas par des SCPI. Mais c’est discutable et c’est juste mon impression.

2) Les frais élevés, à la souscription et de gestion. Dans mes souvenirs, on paye 5 à 7% de frais d’entrée et la société de gestion touche 10% sur les loyers perçus. Cela me parait beaucoup.

3) La fiscalité importante des revenus perçus si l’on investit sans crédit (TMI + PS soit plus de 55% de prélèvements / impots sur les revenus perçus dans mon cas, cela a peut-être changé). A comparer à la flat taxe de 30% sur le CTO.

Si l’on investit avec crédit, cela grève votre capacité d’emprunt pour un éventuel achat de RP. Peu judicieux dans mon cas.

Si l’on investit via une AV pour bénéficier de la fiscalité avantageuse, on démultiplie les couches de frais, cf 2).

L’achat de SCPI en nue-propriété peut être intéressante. Néanmoins, on est obligé d’acheter cash et cela revient à rediriger une partie de mon épargne des actions vers de l’immobilier commercial français. Je suis assez dubitatif sur l’intérêt d’une telle opération.

4) Le caractère illiquide / difficile à vendre, même pour des SCPI à capital variable, dont la liquidité reste relative.

Au final, j’en étais arrivé à la conclusion, que si je devais avoir une poche immobilier dédiée, cela serait au travers de titres en direct (REIT, SIIC et actions d’infrastructures). Néanmoins, cela ne me semble pas indispensable.

J’avais aussi exclu l’achat d’immobilier locatif en direct, n’ayant pas d’expertise particulière ni l’envie ou le temps de gérer un bien en direct.

Je n’ai pas changé d’avis depuis.

Dernière modification par JB0660 (07/01/2021 17h35)

![]() Hors ligne

Hors ligne

[+1] #72 08/01/2022 16h52

- JB0660

- Membre (2010)

Top 50 Obligs/Fonds EUR

Top 20 Monétaire - Réputation : 100

Bonjour,

C’est l’heure de faire un bilan de cette année 2021!

Ma stratégie de gestion est restée inchangée, toujours aussi ennuyeuse mais simple et efficace.

Seuls changements en 2021 : ouverture d’un PER chez Linxea, investi à 100% en ETF MSCI World et plafonnement du PEA (arbitrage depuis le PEE).

Patrimoine total

Patrimoine total en hausse de 154 k€ cette année, qui se ventilent en :

- 120 k€ de produits financiers (intérêts, dividendes et variation de valeur de marché du patrimoine),

- le reste, soit 34 k€, qui provient de mon effort d’épargne sur l’année.

La performance du patrimoine en 2021 est de 20,6% en VL et de 20,7% en TRI.

Depuis 2011, elle est de 6,9% en VL et de 8,3% en TRI.

Allocation d’actifs à fin 2021

Evolution du patrimoine total depuis 2010

Mon objectif d’atteindre 1 M€ net pour mes 40 ans est toujours d’actualité.

Principaux mouvements sur l’année

J’ai mécaniquement appliqué ma stratégie qui consiste à respecter mon allocation d’actifs.

Je suis très à l’aise avec mon allocation d’actifs actuelle, fortement exposée aux actions mais principalement avec une exposition indicielle. Simple mais efficace pour profiter de la hausse des marchés.

Poche actions

Performance poche actions en 2020 : 31,8%, à mi-chemin entre celle du MSCI ACWI et celle du MSCI World (en Euro et dividendes réinvestis).

La performance de la poche actions depuis 2010 est de 10,7% en VL et de 13,7% en TRI.

Perspectives 2022

Je compte fermer mes AV les moins intéressantes (Linxea Zen et Linxea Avenir Evolution) au profit de Linxea Avenir. Je vais peut-être ouvrir une AV Darjeeling.

Un achat de RP est envisagé d’ici 2 à 3 ans, d’où la nécessité de gonfler la partie fonds € du patrimoine.

La gestion du patrimoine en 2022 sera extrêmement simple et ennuyeuse :

- Utiliser les plafonds retraite en investissant sur mon PER, en ETF World

- Placer le reste de l’épargne en fonds € sur AV, pour gonfler le futur apport immo.

Portez-vous bien !

Dernière modification par JB0660 (08/01/2022 17h03)

![]() Hors ligne

Hors ligne

1 [+2] #73 06/01/2024 11h08

1 [+2] #73 06/01/2024 11h08

- JB0660

- Membre (2010)

Top 50 Obligs/Fonds EUR

Top 20 Monétaire - Réputation : 100

Bonjour à tous,

Cela fait un bail que je n’ai pas posté ici.

Ma stratégie de gestion est restée inchangée, toujours aussi ennuyeuse mais simple et efficace.

Seul changement majeur depuis mon dernier message : nous avons finalisé en 2023 l’achat de notre RP dans Paris IM : prix d’achat proche de 1 M€ au total, dont environ 700 k€ pour moi (avec environ 420 k€ de dettes sur 20 ans pour moi, à un taux de 2.85%).

Comme prévu, j’ai utilisé mes fonds € et mes livrets pour financer l’opération.

Mon allocation d’actifs est maintenant essentiellement composée d’actions et d’immobilier, la part des actifs sans risque a été réduite à peau de chagrin.

Patrimoine total net

Patrimoine total en hausse de 71 k€ cette année, qui se ventilent en :

+ 92 k€ de produits financiers (intérêts, dividendes et variation de valeur de marché du patrimoine),

+51 k€ qui provient de mon effort d’épargne sur l’année,

-72 k€ de frais de notaire suite à l’achat de notre RP.

La performance du patrimoine total en 2023 est de 12.6% en VL comme en TRI.

Depuis 2011, elle est de 6.0% en VL et de 6.6% en TRI.

Allocation d’actifs à fin 2023

Evolution du patrimoine total depuis 2010

Poche actions

Performance poche actions en 2023 : 19.4%, à mi-chemin entre celle du MSCI ACWI et celle du MSCI World (en Euro et dividendes réinvestis).

La performance de la poche actions depuis 2010 est de 9.3% en VL et de 10.3% en TRI.

La poche actions est constituée :

- 306 k€ sur mon PEA, investis sur 4 ETF (MSCI World, S&P 500 et MSCI EM).

- 165 k€ sur mon PEE dans un fonds action indiciel qui fait le job.

- 34 k€ sur un PER, investi à 100% en ETF MSCI World.

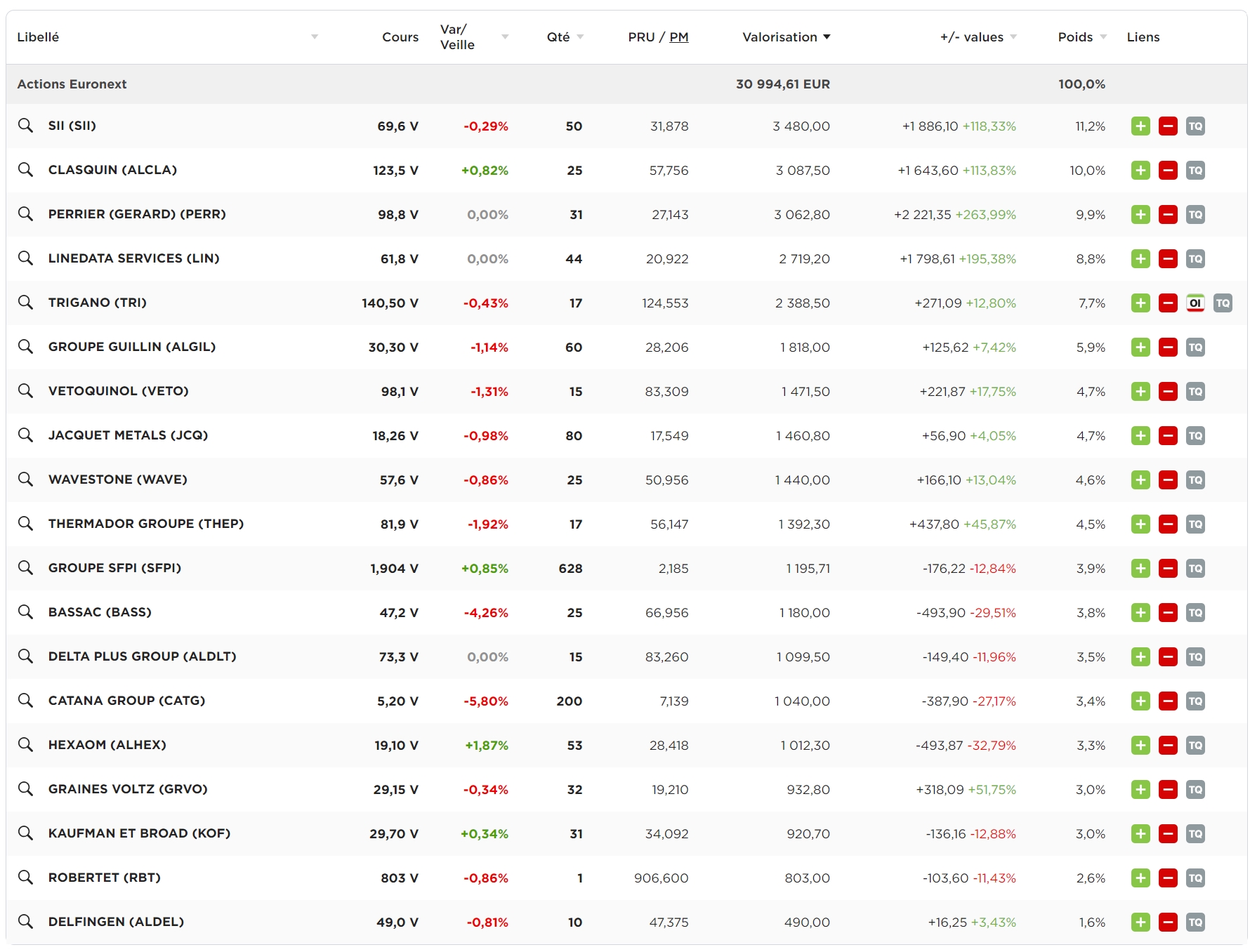

- 31 k€ sur mon PEA-PME, investis sur des titres vifs via un screening maison, avec un biais value / quality / momentum.

Perspectives 2024

La gestion du patrimoine en 2024 sera extrêmement simple et ennuyeuse :

1) Racler la tranche à 41% en investissant dans le PER, en ETF World.

2) Placer le reste de mon épargne en fonds monétaire, fonds € ou fonds obligataire IG, pour augmenter mon exposition aux actifs sans risque, qui est trop faible à mon goût.

Portez-vous bien !

Dernière modification par JB0660 (06/01/2024 11h14)

![]() Hors ligne

Hors ligne

#74 06/01/2024 12h18

- Walou

- Membre (2017)

- Réputation : 7

Bonjour,

Si vous n’avez pas encore ouvert de PER, jetez un oeil vers le PER titres du Crédit Agricole. C’est le seul PER titres du marché qui vous permet d’investir en actions, ETF, obligations, monétaires… sans les limitation d’un PEA. Vous évitez ainsi les PER assurances (et leurs frais) et pouvez passer des ordres bourse à cours limités comme sur un CTO ou un PEA.

C’est le seul outil qui vous permet d’acheter directement des actions en bourse avec une réduction d’impôt de 41%! -> Dommage qu’il reste si confidentiel.

Seuls inconvénients :

- il y a des droits de garde mais comme ils sont plafonnés, cela restera toujours moins cher que les frais de gestion d’un PER assurance (même sur internet). A noter que si le CA se décide à commercialiser son PER titres avec l’option Invest store integrale (qui existe sur PEA et CTO), les droits de gardes disparaitront et les ordres bourse couteront 0.09% (moins cher que la plupart des courtiers en ligne).

- il faut être client du Crédit Agricole.

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “portefeuille d'actions de jb0660”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 27 | 10 570 | 15/08/2019 00h40 par Portefeuille | |

| 1 042 | 557 119 | 03/05/2022 13h19 par Reitner | |

| 1 087 | 492 487 | 01/03/2024 19h37 par MrDividende | |

| 713 | 358 985 | 04/04/2024 23h10 par lopazz | |

| 696 | 305 570 | 25/10/2023 18h55 par Lamat | |

| 757 | 276 593 | 16/01/2024 19h27 par Ours | |

| 621 | 335 362 | 04/01/2023 10h36 par PoliticalAnimal |