Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#651 20/07/2023 15h38

Louis Pirson a écrit :

Si nous entrons en récession, les anticipations de bénéfices sont trop optimistes

Est-ce que c’est corrigé de l’inflation ? Je ne pense pas, or comparer des bénef de 2024 avec ceux d’il y a 2 ou 3 ans, alors que le dollar valait 10 à 15% de moins, c’est source d’erreur.

Autre chose : on sait que les marges étaient minimales en 2021, l’inflation a permis à beaucoup de grosses entreprises de refaire leurs marges (d’où la divergence que vous observez entre les big et les small qui ont moins de pricing power).

Donc il est tout à fait possible que ces anticipations soient réalistes, pas optimistes, même en cas d’une récession.

Et je ne serai pas surpris qu’elles soient battues (toujours dans l’éventualité d’une récession, qui est pricée par tous les analystes et espérée par la FED).

Dernière modification par bed43fr (20/07/2023 15h39)

![]() Hors ligne

Hors ligne

#652 20/07/2023 16h41

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

bed43fr a écrit :

Est-ce que c’est corrigé de l’inflation ? Je ne pense pas, or comparer des bénef de 2024 avec ceux d’il y a 2 ou 3 ans, alors que le dollar valait 10 à 15% de moins, c’est source d’erreur.

Autre chose : on sait que les marges étaient minimales en 2021, l’inflation a permis à beaucoup de grosses entreprises de refaire leurs marges (d’où la divergence que vous observez entre les big et les small qui ont moins de pricing power).

Donc il est tout à fait possible que ces anticipations soient réalistes, pas optimistes, même en cas d’une récession.

Et je ne serai pas surpris qu’elles soient battues (toujours dans l’éventualité d’une récession, qui est pricée par tous les analystes et espérée par la FED).

100 % des récessions depuis 1945 ont entrainé des pertes de bénéfices en nominal y compris les récessions des années 70-82 caractérisées pourtant par une forte inflation (courbe des bénéfices en orange)

Il est possible que cette fois ce soit différent, c’est certain … mais les statistiques sont contre cette hypothèse d’autant que les profits, même sans récession, se situent largement au-delà de leur tendance historique. Même sans anticiper de récession, la loi du retour à la normal doit, tôt ou tard, faire son oeuvre.

Je n’ai aucune certitude, juste que si je dois prendre un pari, je pense qu’un retour à la normal des bénéfices, voire une baisse de ceux-ci a plus de chance de se réaliser que le scénario anticipé actuellement.

Message édité par l’équipe de modération (25/07/2023 15h01) :

- correction de balises quote

Dernière modification par Louis Pirson (20/07/2023 16h43)

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

[+1] #653 31/07/2023 11h29

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

Petit update sur la saison des résultats à mi-parcours …

Des résultats toujours globalement meilleurs que ce à quoi je m’attendais même si, annualisés, les chiffres d’affaires stagnent à 0.

A ce jour, 51 % des entreprises du S&P 500 ont publié leurs résultats pour le deuxième trimestre 2023 à ce jour.

Parmi ces entreprises, 80 % ont déclaré un BPA réel supérieur aux estimations, ce qui est supérieur à la moyenne sur 5 ans de 77 % et au-dessus de la moyenne sur 10 ans de 73 %. Dans l’ensemble, les entreprises déclarent des bénéfices supérieurs de 5,9 % aux estimations, inférieurs à la moyenne sur 5 ans de 8,4 % et inférieurs à la moyenne sur 10 ans de 6,4 %.

La baisse mixte des bénéfices (combinant les résultats réels pour les entreprises qui ont communiqué et les résultats estimés pour les sociétés qui n’ont pas encore communiqué) pour le deuxième trimestre est de -7,3 % aujourd’hui, contre une baisse des bénéfices de -7,0% à la fin du deuxième trimestre.

Pour l’ensemble de CY 2023, les analystes prévoient toujours une croissance des bénéfices de 0,4 %.

De nombreuses divergences graphiques actuellement …

Le nasdaq et les obligations à 30 ans

Le S&P500 et les liquidités de la Fed

Le return du S&P500 et des obligations souveraines à très long terme

Les PMI des pays émergents et des pays développés

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#654 31/07/2023 11h44

- Supetar

- Membre (2018)

- Réputation : 12

Bonjour Louis,

Je profite de mon message pour vous remercier car je suis votre portefeuille à chaque publication. Très enrichissant, d’autant que je réalise ce travail de mon côté également.

Nous avons globalement la même vision. Le marché nous donne pas encore raison par contre (et je me fais exploser sur mon portefeuille … ![]() ).

).

Petite question concernant les stats sur les earnings des entreprises.

Où trouvez vous ces informations ci-dessou ? Peut être tenez vous un fichier à la mano ?

Ce n’est pas la première fois que je les lis mais je ne me suis jamais penché dessus. Ca apporte une information très intéressante.

Merci

Louis Pirson a écrit :

Petit update sur la saison des résultats à mi-parcours …

A ce jour, 51 % des entreprises du S&P 500 ont publié leurs résultats pour le deuxième trimestre 2023 à ce jour.

Parmi ces entreprises, 80 % ont déclaré un BPA réel supérieur aux estimations, ce qui est supérieur à la moyenne sur 5 ans de 77 % et au-dessus de la moyenne sur 10 ans de 73 %. Dans l’ensemble, les entreprises déclarent des bénéfices supérieurs de 5,9 % aux estimations, inférieurs à la moyenne sur 5 ans de 8,4 % et inférieurs à la moyenne sur 10 ans de 6,4 %.

La baisse mixte des bénéfices (combinant les résultats réels pour les entreprises qui ont communiqué et les résultats estimés pour les sociétés qui n’ont pas encore communiqué) pour le deuxième trimestre est de -7,3 % aujourd’hui, contre une baisse des bénéfices de -7,0% à la fin du deuxième trimestre.

Pour l’ensemble de CY 2023, les analystes prévoient toujours une croissance des bénéfices de 0,4 %.

Boursorama, Yomoni, Linxea

![]() Hors ligne

Hors ligne

#655 31/07/2023 14h00

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

Supetar a écrit :

Où trouvez vous ces informations ci-dessou ?

Il y a pas mal de site qui fournissent ces informations. Pour le moment, je consulte Factset

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#656 31/07/2023 15h32

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

POINT AU 31/07/2023

Mes hypothèses sont inchangées :

- Récession avant fin 2023 aux USA

- Niveau de taux en 2023 en ligne avec les attentes du marché

- Investissement en actions de préférence en dehors des big caps US

- long sur les métaux et matières premières après le début de la récession (si elle a lieu)

- début d’un cycle "value" plutôt que "growth"

Performance YTD de la partie "mobilière" du portefeuille (actions, obligations, crypto, métaux précieux et liquidités) : + 4,79 %

un seul mouvements du mois écoulé :

Achat d’une petite position en CAFOM (Cpoyright Bullbier)

Ma check list de valorisation mise à jour

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

[+1] #657 02/08/2023 08h43

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

2 captures d’écran, 2 gouverneurs de la Fed, 2 périodes, …

27/02/2008 : "Bernanke ne voit pas de récession" … "Les prévisions de la Fed qu’il a résumées prévoyaient une croissance très lente en 2008, mais pas de récession"

26/07/2023 : "Powell dit que la Fed ne prévoit plus de récession"

Après la "non vision" de récession de Bernanke en 2008 … plouf !

Les taux d’intérêt réels (déduction faite de l’inflation) sont largement positifs comme en 2008.

Attention toutefois, je ne prétends absolument pas que la récession que j’anticipe produira les mêmes effets que celle de 2008-2009. Si chaque période d’inflation supérieure à 7 % n’a pu être durablement éteinte qu’au travers d’une récession, la situation aujourd’hui est bien différente de celle de 2008 : l’économie se démondialise, les états sont bien plus endettés, la part à taux fixe des prêts tant immobilier qu’aux entreprises est bien plus importante, les banques sont mieux capitalisées, … Bref, un tas de différences significatives qui ne permettent pas d’anticiper le même scénario … mais je continue à anticiper un scénario de récession et un assainissement du marché boursier dont les "7 magnificents" sont très très largement surévalués.

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#658 02/08/2023 12h15

Beaucoup de similitudes oui… au premier abord! Est-ce qu’en 2008 Bernanke s’obstinait à monter les taux ? Non au contraire il était en pleine baisse quand il disait ça, pour donner de la confiance aux marchés et aux acteurs économiques pour éviter un désastre attendu depuis la révélation des subprime en septembre 2007! On voyait déjà poindre la plus grosse crise financière du siècle…

Cette fois-ci bien que la FED aille trop loin dans sa montée de taux selon moi la différence c’est que malgré son rôle d’épouvantail et ses tentatives pour amener une récession (pour baisser l’inflation) tout porte à croire que la récession sera sans dote très faible, donc la FED ne fait pas de la propagande, cette fois-ci on peut la croire (car elle aurait tout intérêt à dire le contraire)

![]() Hors ligne

Hors ligne

[+1] #659 02/08/2023 13h52

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

bed43fr a écrit :

Est-ce qu’en 2008 Bernanke s’obstinait à monter les taux ?

Au moment de sa déclaration, les taux réels (c’est-à-dire amputés de l’inflation)étaient à peu près au même niveau qu’aujourd’hui.

Mais peu importe, je sais que la situation actuelle n’est pas comparable avec celle de 2008. Ce que je veux souligner, c’est que le fait qu’un président de Fed "ne voit pas de récession" ne signifie pas qu’il n’y en aura pas une, c’est le fait qu’un taux de chômage bas ne veut pas dire qu’il n’y aura pas de récession.

Autre chose (quoi que ?) : quelques graphiques glanés ça et là sur le net …

Au cours de ce siècle, chaque fois que les "pertes d’emploi permanentes" ont augmenté en Y to Y de + de 15 %, une récession s’en est suivi. Nous sommes à + 18,9 %

Les résultats du Q2 sont certes meilleurs qu’anticipé par les analystes mais ce sont aussi parmi ceux qui ont été le plus revus à la baisse avant les publications proprement dites.

Les revenus d’impôts s’effondre aux USA, ce qui, au cours du 21e siècle, a été à chaque fois annonciateur de bourrasque sur les marchés financiers.

Et puisqu’on parlait de récession que la Fed ne prévoit plus, elle reste belle et bien en contradiction avec le Conference Board dont le "lead indicator" persiste à anticiper une récession.

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#660 02/08/2023 14h41

Vous avez peut-être raison mais avoir raison avant tout le monde s’est comme avoir tort ![]()

Ce qui est évident pour vous depuis 6 mois ne l’était pas du tout pour les acteurs de marchés jusqu’à aujourd’hui. Peut-être que ça va changer…

Pour les revenus d’impôts comment savent-ils combien ils auront en 2023 ? Est-ce que c’est pas plutôt la FY 2022 ? Auquel cas la chute pourrait correspondre à la bourrasque qu’on a vécu en 2022 sur les marchés financiers.

![]() Hors ligne

Hors ligne

#661 02/08/2023 17h36

- KingFlan

- Membre (2019)

- Réputation : 77

Chacun trouvera et sélectionnera les datasets qui lui plaisent - sans que cela remette en cause leur qualité ou leur auteur.

Par exemple

Business Cycle Indicators at July’s End

21 Replies

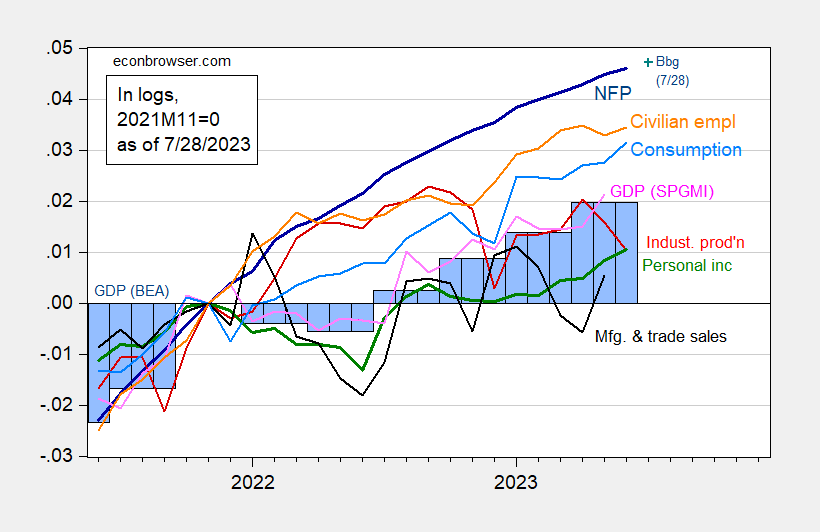

Nominal consumption spending surprises on the upside. Here’s a picture of the series the NBER BCDC follows, along with monthly GDP.

Figure 1: Nonfarm payroll employment, NFP (dark blue), civilian employment (orange), industrial production (red), personal income excluding transfers in Ch.2012$ (green), manufacturing and trade sales in Ch.2012$ (black), consumption in Ch.2012$ (light blue), and monthly GDP in Ch.2012$ (pink), GDP (blue bars), 2023Q2 is GDPNow of 7/18, all log normalized to 2021M11=0. Source: BLS, Federal Reserve, BEA 2023Q2 advance release via FRED, S&P Global/IHS Markit (nee Macroeconomic Advisers, IHS Markit) (7/3/2023 release), and author’s calculations.

En général, les économistes ne font pas les meilleurs investisseurs.

En toute modestie et après avoir lu les études SPIVA, je me contente d’être long en toute circonstances.

EDIT oubli : par curiosité , quel lien fondamental faites vous entre les tresury bond 20Y et la nasdaq 100 ? parce qu’à une plus longue echelle de temps, je ne vois pas trop de corrélation

Dernière modification par KingFlan (02/08/2023 18h39)

I create nothing, I own. -Gordon Gecko

![]() Hors ligne

Hors ligne

#662 03/08/2023 09h03

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

bed43fr, le 02/08/2023 a écrit :

Pour les revenus d’impôts comment savent-ils combien ils auront en 2023 ? Est-ce que c’est pas plutôt la FY 2022 ? Auquel cas la chute pourrait correspondre à la bourrasque qu’on a vécu en 2022 sur les marchés financiers.

C’est en Y to Y donc je suppose que c’est à périodes comparables. Je ne connais pas les subtilités de la fiscalité américaine mais en Belgique, les entreprises doivent verser chaque trimestre des versements d’impôt anticipés pour éviter une taxation plus lourde au décompte final. Quand les VA diminuent, c’est que les entreprises anticipent une baisse de leur bénéfice. Je ne sais pas si le système est le même aux USA.

KingFlan a écrit :

par curiosité , quel lien fondamental faites vous entre les tresury bond 20Y et la nasdaq 100 ? parce qu’à une plus longue echelle de temps, je ne vois pas trop de corrélation

Il ’y a forcément pas de corrélation à long terme (sauf peut-être en variation Y to Y, je regarderai quand j’aurai un peu de temps) : nous savons tous que sur une très longue période, le nasdaq surperformera toujours les obligations.

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

1 [+2] #663 04/08/2023 10h26

1 [+2] #663 04/08/2023 10h26

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

Je reviens sur le thème "la Fed ne voit plus de récession"

Connaissez-vous la "règle de Sahlm" ?

Il s’agit d’un indicateur utilisé par la Fed pour déterminer si une économie entre en récession.

En résumé, l’indicateur estime qu’une récession est déclenchée lorsque la moyenne à 3 mois du taux de chômage augmente de plus de 0,5 % par rapport à son plus bas.

Lorsqu’on regarde le graphique ci-dessous, on constate, rétroactivement, que cette "règle" aurait bien eu un caractère prédictif pour toutes les récessions que nous avons connues depuis 70 ans (sauf la récession "artificielle de 2020).

La moyenne à 3 mois actuelle a touché un plus bas en janvier 2023 à 3,5 %. Aujourd’hui, elle se situe encore loin du seuil récessif qui, suivant la règle de Sahlm, devrait donc se situer à 4 %.

Pourtant, dans ses dernières projections économiques (juin 2023), la Fed nous annonce prévoir un taux de chômage de 4,1 % en 2023 et 4,5 % en 2024 (soit 0,5 % AU-DESSUS du seuil récessif prédit par son propre indicateur).

Conclusions : soit la Fed n’a aucune confiance dans ses propres projections économiques, soit elle ne croit pas dans son propre indicateur mais ses dirigeants semblent atteints de dédoublement de personnalité … 🙄

Dernière modification par Louis Pirson (04/08/2023 10h27)

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

[+1] #664 04/08/2023 11h57

- KingFlan

- Membre (2019)

- Réputation : 77

D’après une analyse du WSJ Ranking Fed Forecasters, le directeur ’median’ a une qualité prédictive sur l’item ’labor’ de 0.5 - soit autant qu’un pile ou face.

I create nothing, I own. -Gordon Gecko

![]() Hors ligne

Hors ligne

#665 04/08/2023 12h34

- Pezzul

- Membre (2020)

- Réputation : 9

Bonjour Louis Pirson, je cite votre lien sur la règle de Sahm :

Wikipédia a écrit :

Sahm Recession Indicator signals the start of a recession when the three-month moving average of the national unemployment rate (U3) rises by 0.50 percentage points or more relative to its low during the previous 12 months

Ainsi le "seuil" change chaque mois. Donc le "seuil" de 4% aujourd’hui, sera peut-être de 4.5% en 2024 ?

![]() Hors ligne

Hors ligne

#666 04/08/2023 14h04

Ce qu’on pourrait interpréter comme: "on entre en récession quand le taux de chômage accélère à la hausse" 😁

C’est bien payé économiste à la FED? Je vais peut être envoyer un CV moi, ça ne semble pas bien compliqué…

![]() Hors ligne

Hors ligne

#667 04/08/2023 15h43

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

Pezzul a écrit :

Bonjour Louis Pirson, je cite votre lien sur la règle de Sahm :

Wikipédia a écrit :

Sahm Recession Indicator signals the start of a recession when the three-month moving average of the national unemployment rate (U3) rises by 0.50 percentage points or more relative to its low during the previous 12 months

Ainsi le "seuil" change chaque mois. Donc le "seuil" de 4% aujourd’hui, sera peut-être de 4.5% en 2024 ?

Le creux de janvier 2022 était de 3,5 %, il faut donc une moyenne à 3 mois sous 4 % en décembre 2023 pour éviter la récession (la Fed écrit s’attendre à un taux de chômage de 4,1 % fin 2023).

Aujourd’hui, la moyenne à 3 mois est de 3,6 %. La Fed écrit s’attendre à un taux de chômage de 4,5 % en 2024.

Franchement, si les prévision de chômage de la Fed sont correctes, je ne vois pas comment on pourra éviter d’ici mi-2024 le déclenchement d’une récession suivant la règle de Sahm.

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#668 06/08/2023 11h03

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

Depuis quelques temps, j’ai l’intuition que les problèmes d’inflation sont derrière nous. Mais il y a un point qu’il me semble falloir surveiller : l’évolution des cours du pétrole.

Ceux-ci ont gagné 22 % depuis fin juin …

… alors que dans le même temps, les inventaires ont diminué de 2,7 % …

… et les stocks stratégiques en chute libre

Toute la hausse depuis un mois s’est déroulée dans l’indifférence générale. Je ne sais pas si la tendance va se poursuivre mais il me semble que cette orientation sera bien plus déterminante pour l’évolution future de l’inflation, bien plus que les chiffres de l’emploi selon moi. Un point important qui me semble à surveiller.

D’ailleurs, les flux entrants sur les TIPS sont en hausse pour la première fois depuis un an

Autres choses …

Le taux de chômage des jeunes en Chine au plus haut depuis des années, clairement, la reprise ne se déroule pas comme prévu (et comme je le pensais moi-même). Des mesures de soutien de l’économie en vue ?

Volume d’activité commercial faible chez Amazon nonobstant les bons résultats (provenant essentiellement du cloud)

Le coût des couvertures au plus bas historique. On a beau dire que la récession hypothétiquement à venir est la plus attendue de l’histoire … personne ne veut se couvrir contre les baisses. J’ai donc quelques doutes sur le fait que cette récession soit réellement anticipée par le marché.

Point sur les résultats 2Q2023

- 84 % des entreprises du S&P 500 ont publié leurs résultats

- 79 % ont déclaré un BPA réel supérieur aux estimations, ce qui est supérieur à la moyenne sur 5 ans de 77 % et au-dessus de la moyenne sur 10 ans de 73 %

- En moyenne, les entreprises déclarent des bénéfices supérieurs de 7,2 % aux estimations, ce qui est inférieur à la moyenne sur 5 ans de 8,4 %, mais supérieur à la moyenne sur 10 ans de 6,4 %.

-La baisse combinée des bénéfices d’une année sur l’autre (combinant les résultats réels pour les entreprises qui ont publié et les résultats estimés pour les entreprises qui n’ont pas encore publié) pour le deuxième trimestre est de -5,2 %

-Si -5,2 % est la baisse réelle pour le trimestre, il s’agira de la plus forte baisse des bénéfices d’une année sur l’autre signalée par l’indice depuis le troisième trimestre 2020 (-5,7 %). Il s’agira également du troisième trimestre consécutif au cours duquel l’indice a enregistré une baisse des bénéfices d’une année à l’autre.

- Pour l’ensemble de 2023, les analystes prévoient toujours une croissance des bénéfices de 0,8 %.

Si les résultats semblent relativement meilleurs (enfin, plutôt "moins mauvais" puisqu’on parle tout de même d’une baisse des bénéfices), je rappelle qu’il s’agit aussi des résultats parmi ceux qui ont été le plus revus à la baisse avant les publications proprement dites

Dernière modification par Louis Pirson (06/08/2023 13h54)

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#669 07/08/2023 09h33

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

Tout ce qui se passe sur les marchés ne me plait vraiment pas et j’allège un peu l’exposition de mon portefeuille au marché d’actions avec les ventes de Lundbergfortagen, GBL et Bois Sauvage. J’ai malgré tout acheté un premier lot de Metropole Television qui me semble particulièrement sous-évaluée.

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#670 11/08/2023 14h04

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

Inflation ? stop ou encore ?

Comme je l’ai fait remarquer ci-dessus, je suis redevenu prudent en ce qui concerne l’inflation en raison de la hausse des prix des énergies (pétrole + 24 % en un mois et demi et gaz + 30 % en 2 mois et demi).

Truflation que j’ai déjà mentionné dans cette file indique toujours une inflation "en temps réel" plus faible que le CPI officiel mais il semble s’être stabilisé à ce niveau depuis quelques semaines.

Néanmoins, le site Realpage qui fournit des services au secteur immobilier vient de produire une analyse des derniers chiffres du CPI et un élément détonnant en ressort : si on fait abstraction des prix du logement (dont on sait que ceux qui sont pris en compte par le BLS pour calculer l’inflation sont largement retardés), si on fait abstraction de ces chiffres, l’inflation ressort à … 1 %

Les chiffres actuellement pris en compte par le BLS pour établir le CPI annonce une hausse des prix du logement de 7,7 %

Or, Realpage enregistre, quant à lui, une hausse des loyers de seulement 0,78 %

Chiffre confirmé par Truflation qui annonce, de son côté, une hausse de 0,24 % des loyers

Certes, les loyers ne sont pas la seule composante du logement pris en compte pour calculer le CPI. Mais Truflation nous annonce une hausse annuelle de 3,14 % pour les maisons d’habitation.

… et le Case Shiller, une baisse de 0,29 %

LeReal time Shelter de WindomTree présenté le mois passé par Risama va également dans le même sens.

Quoi qu’il en soit, la composante "logement" représentant 35 % du CPI et les données prises en compte étant largement dépassées, on ne peut que conclure que la problématique de l’inflation est derrière nous … à moins d’une poursuite de la hausse des coûts des énergies, un phénomène que nous ne pouvons totalement ignorer (remember the seventies).

Quelques graphiques …

Les actions semblent toujours trop chères par rapport aux titres à revenus fixes

La Chine est entrée en déflation

Déficit d’acheteurs sur les obligations du trésor américain (en partie en raison du QT de la Fed). Je pense toujours que les acheteurs reviendront.

Au US, il vaut peut-être mieux emprunter à la mafia qu’à Mastercard ou Visa ;-)

Une augmentation des conditions restrictives des banques entraine souvent une augmentation du taux de défaut

Les 5 principales banques centrales poursuivent la réduction de leur bilan

… et malgré ça, le S&P500 poursuit vaillamment sa route vers le ciel avec une magnifique divergence.

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

[+3] #671 12/08/2023 17h56

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

Mise à jour des Per théoriques par pays

La méthodologie a été décrite ici.

Malgré une petite hausse du taux des obligations souveraines à 10 ans, la diminution des spreads des CDS a généralement permis de réduire la prime de risque "pays" entrainant par là même une légère hausse des per acceptables.

Par rapport au dernier pointage, le Royaume-Uni quitte la zone "sous évalué". La Suisse et la Canada, quant à eux, entrent en zone de sous-évaluation.

D’une manière générale, sur base de ce tableau, la Chine, l’Allemagne, l’Irlande, la Norvège (attention toutefois à sa composante énergétique qui peut fausser la perception), la Pologne et la Suisse serait (notez bien le conditionnel !) achetables.

A contrario, le Brésil (de manière contrintuitive), le Danemark, l’Inde, le Mexique, le Portugal et les USA seraient (notez à nouveau le conditionnel !) à sous-pondérer.

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

[+4] #672 16/08/2023 10h15

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

Je reviens sur une de mes "marottes" : la surévaluation du marché US.

Comme je l’ai expliqué à plusieurs reprises sur ce fil, le Per de Shiller me semble le meilleur indicateur pour juger de la valorisation générale d’un marché d’action. En lissant les bénéfices dans le temps et en tenant compte de l’inflation, il permet d’investir à contre-cycle. Ainsi, en mars 2009, le per instantané du S&P500 était stratosphérique (largement au-dessus de 100) en raison de l’effondrement des résultats des sociétés mais le per de Shiller était particulièrement bas, donnant par là même un signal d’achat sur ce qui s’avérera être le meilleur moment pour acquérir des actions pour toute une génération d’investisseur.

Quand je lis ou écoute plusieurs investisseurs éclairés/analystes traiter de la valorisation du marché US sur base du S&P 500, ils arguent que le per de shiller n’est pas si élevé que cela, ce qui n’est pas vraiment faux. Il s’établit aujourd’hui autour de 30 alors que la moyenne depuis début 2010 se situe à 27,75. Une petite dizaine de pourcents de surévaluation, on a vu bien pire …

Ce dont ils ne tiennent pas compte, c’est du fait que les taux d’intérêt à long terme se situe largement au-dessus de leur moyenne sur la même période : 4,2 % aujourd’hui contre une moyenne de 2,3 % depuis 2010.

Aujourd’hui, la prime de risque du PER de Shiller du S&P500 est donc négative de 0,8 % contre une moyenne de + 1,30 % depuis 2010. Si les taux à 10 ans se maintiennent au niveau actuel, il faudrait donc une baisse de +/- 40 % du S&P500 pour revenir à la moyenne des 12 dernières années ! A moins que les taux LT ne baissent entrainant alors une hausse du cours des obligations. C’est ce raisonnement qui me fait penser qu’un investissement en obligation US représente un rapport "rendement/risque" aujourd’hui plus favorable qu’un investissement dans le S&P500.

Mais d’autres observateurs du marché arguent du fait que si la valorisation du S&P500 est élevée, c’est surtout à cause des "ANTMAMA" (ènième nouvel acronyme aux GAFA pour désigner Apple, Microsoft, Nvidia, Google, Tesla, Meta et Amazon) et que le reste du S&P500 est valorisé raisonnablement …

Etudions donc les PER de Shiller par secteur.

L’écrasante majorité des secteurs du S&P500 cote largement au-dessus de leur Per de Shiller des 12 dernières années : non seulement la tech mais aussi la consommation cyclique, la pharma, l’énergie, l’industrie et les utilities. 6 des 10 grands secteurs de l’indice américain sont surévalués dans une période de taux d’intérêts qui ne devrait pas être favorable aux surévaluation. Si on examine les secteurs sous-évalués, on trouve les banques (peut-être le secteur qui présente le plus d’incertitude à l’heure actuelle), l’immobilier (hyper sensible aux taux long) et les communications (mais qui, en 2010, sortait d’une période de "bulle" et trainait un per de shiller artificiellemet gonflé à l’hélium).

Bref, il me semble particulièrement difficile d’attribuer à la hauteur de la prime de risque actuel le fait que la hausse du S&P500 a été portée par une poignée d’actions … L’essentiel des sociétés qui le compose sont aujourd’hui surévaluée.

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#673 16/08/2023 10h35

- BulleBier

- Membre (2013)

Top 50 Année 2022

Top 50 Portefeuille

Top 20 Actions/Bourse

Top 50 Crypto-actifs - Réputation : 413

Tout a fait d’accord, c’est pour cela que je me concentre aujourd’hui sur les smalls en Europe ou les emergents.

La difference de valorisation est trop enorme.

![]() Hors ligne

Hors ligne

#674 16/08/2023 10h47

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

Même raisonnement pour moi : small cap Europe + holdings ou fonds fermés émergents auxquels j’ajoute pour ma part des obligations souveraines et du cash. C’est une tendance que j’ai initiée lentement depuis mi 2021 mais plus les marchés évoluent, plus je vais l’accentuer.

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#675 16/08/2023 11h25

- Trahcoh

- Membre (2014)

Top 50 Année 2023

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 50 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 426

Louis Pirson a écrit :

L’écrasante majorité des secteurs du S&P500 cote largement au-dessus de leur Per de Shiller des 12 dernières années

D’après les données très intéressantes que vous nous fournissez, je vois de façon objective 5 secteurs sur 10 qui cotent au dessus de leur Per de Shiller des 12 dernières années. C’est donc de façon objective plus la moitié que l’écrasante majorité.

Pour contredire votre choix obligataire, il semble que les possesseurs de TLT prennent la décision inverse:

iShares 20+ Year Treasury Bond ETF TLT Sees $1.8 Billion in Outflows Last Week - Bloomberg

Bravo pour ce suivi de portefeuille, et pour vos choix actions contrarian(ts).

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “portefeuille d'actions de louis pirson”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 27 | 10 609 | 15/08/2019 00h40 par Portefeuille | |

| 1 042 | 557 745 | 03/05/2022 13h19 par Reitner | |

| 1 088 | 493 954 | Hier 10h05 par MrDividende | |

| 713 | 359 713 | 04/04/2024 23h10 par lopazz | |

| 696 | 305 988 | 25/10/2023 18h55 par Lamat | |

| 621 | 335 688 | 04/01/2023 10h36 par PoliticalAnimal | |

| 1 104 | 344 549 | 12/11/2021 04h54 par Miguel |