Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#351 12/12/2022 19h16

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

Picanol est aussi historiquement plutôt faiblement valorisé : j’obtiens un ptb de 1.26 vs 1,86 de moyenne ces 10 dernières années. Obtenir des actions Picanol a la parité actuelle me convient aussi.

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#352 13/12/2022 14h37

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

Je continue mes achats "tranquilou" avec l’achat d’un premier lot de Van De Velde pour le sous portefeuille "small cap value".

Vu la folie qui va suivre les "bons" chiffres du CPI, je vais sans doute procéder à quelques dégagements dans la soirée.

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#353 13/12/2022 15h28

- Cayucyucan

- Membre (2022)

- Réputation : 20

Bonjour. De quel Van de Velde s’agit-il ? Plusieurs sociétés portent ce nom, si fréquent dans le monde flamand…

![]() Hors ligne

Hors ligne

#354 13/12/2022 16h12

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

C’est ce Van De Velde ![]()

Pas encore vraiment bon marché, juste un prix correct de mon point de vue. A partir de 26 euros, je compte racheter beaucoup plus.

Entretemps, vente de Aleris Life (MV de 24,76 %) et XG Technology (MV de 3,97 %)

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

[+1] #355 14/12/2022 15h03

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

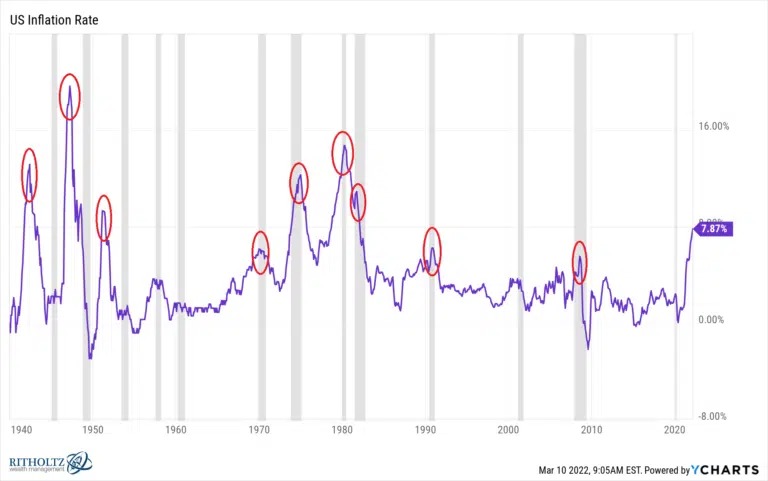

Que le recul de l’inflation se poursuive n’est pas vraiment une surprise …

Mais que le marché se soit enthousiasmé à ce point m’étonne pour le moins (enthousiasme de seulement quelques dizaines de minutes il est vrai)

Sur le grahique ci-dessous, on voit la fin des 8 derniers "tightening" de l’histoire : à chaque fois, l’assouplissement monétaire a débuté quand le taux d’inflation était inférieur au taux des fed funds …

Aujourd’hui, l’inflation est toujours 3 % au-dessus (et un peu moins de 2 % au-dessus de ce que le marché considère comme le taux maximal qu’appliquera la Fed).

De deux choses l’une à mon avis :

- soit le taux ne baisseront pas aussi vite que le marché l’anticipe

- soit l’inflation baissera très rapidement en 2022 mais je crains que dans ce cas, ce ne soit en raison de l’arrivée de la récession, récession que le marché persiste à ne pas prendre en considération pour l’instant comme en témoigne les prévisions de bénéfices pour 2023 qui, bien que légèrement revue à la baisse ces 2 derniers mois, n’en reste pas moins "hors trends" …

Je complète avec cette étude qui me semble particulièrement éclairante sur l’absence d’anticipation de récession .

On y apprend que les analystes avec une approche "bottom up" anticipe un S&P500 fin 2023 à 4 493 pts (10 % au-dessus du niveau actuel) mais ce qui m’interpelle, c’est que la plus forte hausse est anticipée dans le secteur de la consommation discrétionnaire et la plus faible hausse dans le secteur de la consommation de base … exactement une situation d’expansion économique et non de contraction économique. (à noter que les analystes surestiment généralement le niveau final du S&P500, en moyenne 8,3 % ces 20 dernières années).

Je ne dis pas que la récession va forcément arriver (même si je le pense très fort) mais j’ai la conviction qu’elle n’est, en tout cas, pas du tout anticipée par le marché et, en bon contrarian, j’adore orienter une partie de mes investissements précisément là où le marché n’attend rien.

Dernière modification par Louis Pirson (14/12/2022 16h03)

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#356 16/12/2022 13h05

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

J’ai déjà mentionné que l’immobilier et les véhicules d’occasion étaient hors de prix pour les ménages américains.

Il semble que ce soit le cas aussi pour les véhicules neufs

Avec une telle perte de pouvoir d’achat, je comprends pourquoi les ventes "retail" baissent ou latéralisent, comme avant chaque récession …

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

[+1] #357 18/12/2022 15h59

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

Les deux dernières fois où les ménages américains ont été pris d’une frénésie acheteuse, nous avons eu droit à une décennie "pour rien" qui a remis en question la théorie du "buy and hold toujours gagnant" …

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#358 19/12/2022 08h16

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 10 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1486

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour Louis,

les ventes "retail" ont aussi latéralisé (fin 2001 - début 2004), comme le montre le trait vert, sans qu’il y est une récession derrière.

Dernière modification par maxicool (19/12/2022 08h18)

![]() Hors ligne

Hors ligne

#359 19/12/2022 08h47

- Phaeton

- Membre (2022)

Top 50 Année 2024

Top 50 Année 2022 - Réputation : 109

@Louis Pirson,

Je vais être un peu taquin, mais ça ne m’empêche pas de trouver vos interventions toujours intéressantes.

Il semble que loin de le remettre en cause, votre graphique au contraire démontre que le buy and hold est bien toujours gagnant, pourvu qu’on considère une durée assez longue !

En effet, et même si à long terme, nous sommes tous morts,

mettre en évidence deux décennies de latéralisation montre surtout que le trend est nettement haussier sur n’importe quelle période de plus de dix ans ![]()

![]() Hors ligne

Hors ligne

[+2] #360 19/12/2022 09h29

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

maxicool a écrit :

Bonjour Louis,

les ventes "retail" ont aussi latéralisé (fin 2001 - début 2004), comme le montre le trait vert, sans qu’il y est une récession derrière.

https://www.investisseurs-heureux.fr/up … olouis.jpg

oui oui, j’ai bien écrit que les ventes avaient latéralisé avant chaque récession et non que chaque latéralisation des ventes étaient suivis d’une récession 😋

Je n’écris pas cela pour avoir absolument raison mais en réalité, vous ne trouverez, je pense, aucun indicateur qui annoncera "à coup sûr" une récession, juste un faisceau de présomptions. C’est d’ailleurs pourquoi je pense que les probabilités d’une récession sont élevées mais absolument pas que j’ai la conviction absolue qu’une récession se produira (la preuve, je suis encore exposé au marché actions pour plus de 50 % de mon patrimoine mobilier). Cette latéralisation est juste à ajouter aux autres indices qui pourraient nous annoncer une récession mais certainement pas à prendre pour argent comptant à lui seul.

Phaeton a écrit :

Il semble que loin de le remettre en cause, votre graphique au contraire démontre que le buy and hold est bien toujours gagnant, pourvu qu’on considère une durée assez longue !

10 ans dans une vie d’investisseur qui n’en compte, au maximum que 40, c’est quand même long. Franchement, sans l’opportunité "daubasses" sur laquelle j’ai pu plonger en 2008 et un taux d’épargne, à l’époque très important me permettant de réinvestir régulièrement, je n’aurais réellement revu mon capital augmenté de l’inflation de 2000 qu’en 2013 ou 2014. En 2000, j’avais 31 ans, en 2012, j’en avais 45. Les années sans rendement auraient été très très longues. Je ne parle même pas des pauvres Japonais qui seraient en buy and hold depuis 1990.

Mais je suis d’accord sur un point : les actions américaines sont les seuls supports d’investissement qui, au cours des 2 dernières siècles, ont toujours procuré un rendement net d’inflation positifs par tranche de 20 années glissantes. Mais 20 ans, il faut reconnaître que c’est très très long sur une vie d’investisseur.

Dernière modification par Louis Pirson (19/12/2022 09h47)

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#361 19/12/2022 09h59

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

Ce jour, achat d’une position de Synthomer pour le sous-portefeuille "small cap value"

+ achat d’une louche supplémentaire d’US Treasory

+ vente dans le sous portefeuille small cap value des positions en Allied Gaming Entertainement (MV 14,41 %) et Vera Bradley (PV 51,16 %)

+ achat pour le sous portefeuille (essor de la Chine/commodities" d’un premier lot de Nickel 28 capital corp, une société canadienne de royalties active essentiellement en Papouasie-Nouvelle Guinée dans le nickel et le cobalt

Dernière modification par Louis Pirson (19/12/2022 16h48)

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#362 23/12/2022 13h15

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#363 23/12/2022 18h11

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

window dressing de fin d’année :-)

Vente de Aleris, Emcore,Lucira Health, Made.com, Marin Software, N Brown Group, Sunling Health, Royal Mail, Tutor Perini, Universal Stainless et Vislink (MV global 18 %)

Dernière modification par Louis Pirson (23/12/2022 18h12)

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

[+3] #364 24/12/2022 13h50

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

REVUE DU S&P500 24/12/2022

(EN PRINCIPE, JE RÉDIGE CETTE REVUE TOUTES LES 3 SEMAINES)

PREAMBULE

Ce qui est exposé ci-après représente une "mise à plat" de mes réflexions concernant le marché boursier US. Je ne prétends absolument pas déterminer l’orientation du marché et, d’ailleurs, pour mes propres opérations boursières, je peux parfois prendre le contrepied de ce qui est présenté ci-dessous.

La principale utilité de ce travail est de poser des garde-fous qui m’éviteraient de prendre des décisions trop radicales en nuançant la vision que pourrait avoir l’indécrottable bull que je suis depuis toujours.

Enfin, je rappelle que je suis un investisseur "value" qui, s’il trouve des opportunités, les achètera quelles que soient les conditions de marché. Je ne peux plus pratiquer le DCA car l’épargne sur mes revenus professionnelles est devenue symbolique par rapport à la taille de mon patrimoine. Des investissements réguliers n’ont plus beaucoup d’impact pour permettre de "moyenner". De là découle mon obligation de tenter de "timer" un tant soit peu le marché.

Je commence par les conclusions afin de faciliter la lecture, le détail et les explications se trouvent à la suite.

EN RESUME

Tendance de marché : bearish

Récession : bearish (anciennement "légèrement bearish")

Valorisation du marché : bearish

Sentiment du marché : neutre

Sentiment des analystes : légèrement bearish

Bilan de la Fed : bearish

Smart Money : légèrement bearish

Les valorisations générales me semblent toujours bien trop élevées, que l’on se place dans un scénario de récession … mais même un scénario sans récession.

Le scénario "récessionniste" reste malgré tout celui que je privilégie avec, au cours de ce mois, les premiers signes d’un possible retournement du marché de l’emploi qui était resté jusque là plutôt robuste.

Au niveau de l’inflation, le marché des TIPS nous indique que l’on anticipe un taux d’inflation moyen de 1,56 % pour les 10 années à venir couplé à une croissance économique de 2,19 %. Un croissance solide avec une inflation faible ? alors oui, les valorisations actuelles peuvent se justifier … mais ce scénario est-il crédible ?

I. TENDANCE DU MARCHE

1. le placement des moyennes mobiles à 50 et à 200 jours

Quand la MM50 se situe au-dessus de la MM200, nous sommes en marché haussier. Quand elle se situe en dessous, nous sommes en marché baissier. Ca ne signifie pas que j’achète ou je vends en fonction de ce critère, ça signifie juste qu’il faut éviter de prendre des positions franches contre la tendance. Ce qui n’empêche pas de se montrer raisonnablement contrarian comme en mars 2002 ou en novembre 2008.

Aujourd’hui, la MM50 se situe sous la MM200. Même si elles ont tendance à se rapprocher, de mon point de vue, nous sommes toujours en marché baissier. (inchangé par rapport au 01/12/2022)

2. L’indicateur On Balance Volume

L’OBV reflète le volume des transactions et l’influence qu’exerce le volume sur les prix, à la hausse à la baisse. Il permet donc de vérifier si la tendance des cours est confirmée par des volumes ou non.

Lors de la revue du 1er décembre, nous avions constaté que la hausse de novembre n’avait pas été confirmée par les volumes et, assez logiquement, nous avons assisté à une correction en décembre.

Aujourd’hui, je prends une vue un peu plus longue (en hebdomadaire plutôt qu’en journalier) et je constate que, bien qu’aujourd’hui, le S&P500 se situe à un niveau supérieur à son plus bas du 10/10, ce mouvement n’est pas non plus confirmé par les volumes puisque l’OBV a suivi une tendance plutôt latérale, voire légèrement baissière.

II. RECESSION ?

1. Courbe des taux 2 ans et 10 ans : déjà fréquemment abordé. Je ne détaille plus si ce n’est que c’est cet évènement qui me fait anticiper une récession dont j’avais "timé" le début dans une fourchette allant du 01/10/2022 au 05/01/2024.

2. Courbe des taux 3 mois et 10 ans : Ici l’inversion a eu lieu brièvement le 18/10 et durablement depuis le 25/10. Historiquement, j’ai constaté qu’une récession se produisait entre 8 et 14 mois après ce phénomène. Ce qui ferait théoriquement démarrer la récession entre le 18 juin 2023 et le 25 mars 2024.

==> la période possible de récession, si récession il y a, se situerait donc dans la fourchette commune aux 2 périodes d’inversion des taux, soit entre le 18/06/2023 et le 05/01/2024.

3. Demandes initiales de chômage : Si on excepte la récession et le chômage de mars 2020 volontairement créés par les pouvoirs publics, on constate que les récessions commencent toujours APRES que les demandes initiales de chômage aient commencé à augmenter.

Après une hausse relativement importante le 2Q2022, nous avons connu une décroissance à partir du 16/07. Depuis un point bas le 24/09, la tendance (lente) à la hausse semble avoir repris (inchangé par rapport à 01/12/2022)

4. Total des heures travaillées : chaque récession depuis 60 ans a débuté avec une diminution des heures totales travaillées aux US. Si la courbe tend à ralentir sa hausse, elle n’en demeure pas moins en hausse à des niveaux très élevés (inchangé par rapport à 01/12/2022)

5. Heures prestées en travail intérimaire

Lors des derniers marchés baissiers, la courbe des heures prestées en intérim prenait une tendance baissière quand le marché était toujours haussier et elle a permis d’anticiper les bears markets. Etrangement, durant l’année 2022, la tendance est restée fermement haussière quand le marché corrigeait. Néanmoins, on constate un début de retournement de tendance dans la dynamique du marché de l’intérim.

6. Truck Tonnage Index : Par le passé, cet indicateur était presque parfaitement corrélé avec le S&P500. Aujourd’hui, la divergence entre l’indice boursier et l’indice "camions" reste importante. Après avoir connu une hausse presqu’ininterrompue depuis août 2021, le "TTI" a entamé une tendance baissière depuis octobre et se décorrèle encore un peu plus du S&P500.

7. ISM "New Orders" : un nouvel indicateur que j’inclus dans ma liste de suivi : l’ISM Nouvelles commandes. Il s’agit d’une des composantes du célèbre ISM Manufacturier.

Si l’ISM manufacturier représente, en lui-même, un indicateur avancé de l’activité économique permettant, souvent, d’anticiper les récessions, l’ISM "new orders" est, quant à lui, un indicateur avancé … de l’indicateur avancé. Il permet d’anticiper la tendance de l’ISM Manufacturier.

Sur le graphique ci-dessous, j’ai repris la moyenne à 4 mois de l’ISM new orders (pour éviter les faux signaux qu’un indicateur passant brièvement sous les 50 pourrait envoyer).

Et c’est assez troublant : chaque fois que la moyenne à 4 mois est passée sous le seuil des 50, ce fut un bon timing pour vendre.

8. ISM Manufacturier : C’est l’indicateur avancé de la santé économique. Un ISM sous 50 traduit une contraction économique. Il est en diminution constante et est passé sous le seuil des 50.

9. Baltic Dry Index : il mesure le coût de transport par bateau dans le monde entier. On constate qu’il est en tendance baissière depuis une bonne année (inchangé par rapport au 01/12/2022)

10. Confiance du consommateur : on constate que chaque récession a été précédée d’une perte de confiance du consommateur américain. Cet indicateur est en tendance baissière depuis la période "pré covid" (ce qui démontre, une fois de plus, le caractère "bullesque" de la hausse de 2021). Le rebond initié en juillet semble avoir été stoppé et l’indicateur est reparti à la baisse depuis octobre.

11. Case shiller index : l’économie américaine est dépendante du consommateur mais aussi de son marché immobilier (lui aussi en situation bullesque en 2021). Les prix ont commencé à prendre une courbe descendante (données arrêtées à fin septembre)

12. Pouvoir d’achat immobilier des ménages américains : le graphique présente un historique un peu court mais il confirme que le pouvoir d’achat immobilier des ménages a baissé de plus de 40 % depuis les plus haut. En toute logique, les prix devraient, eux aussi, baisser dans la même proportion.

III. VALORISATION DU MARCHE AMERICAIN

1. Price to book : 3,84

Repères :

Moyenne 2000-2022 : 2,95

Plus bas crise covid (mars 2020) : 2,92

Plus bas crise de l’euro (août 2011) : 1,85

Plus bas crise des subprimes (mars 2009) : 1,78

Plus bas éclatement bulle internet (septembre 2002) : 2.43

2. PER de Shiller : 28,13

Repères :

Moyenne 2000-2022 : 26,99

Plus bas crise covid (mars 2020) : 24,82

Plus bas crise de l’euro (août 2011) : 19,70

Plus bas crise des subprimes (mars 2009) : 13,32

Plus bas éclatement bulle internet (septembre 2002) : 21,96

Plus bas 1ere guerre du golf (octobre 1990) : 14,82

Plus bas « choc Volker » (aout 1982): 6,64

Plus bas stagflation année 70 et choc pétrolier (décembre 1974) : 8,29

3. Prime de risque (per de Shiller inversé – taux des t-bond 10 y) : -0,20 %

La prime de risque est négative au plus bas depuis octobre 2007. Le marché donne l’impression de penser que la hausse des taux longs n’est pas durable. Ce qui est possible si les US devaient rentrer en récession dans les 12 mois qui viennent.

Repères :

Moyenne 2000-2022 : 0,70 %

Plus bas crise covid (mars 2020) : 3,20 %

Plus bas crise de l’euro (août 2011) : 2,12 %

Plus bas crise des subprimes (mars 2009) : 1,78 %

Plus bas éclatement bulle internet (septembre 2002) : 0,61 %

4. "Buffet Indicator corrigé"

(capitalisation boursière US - bilan Fed / PIB) : pas calculé ce mois, les données ne sont pas disponibles

Repères :

Plus bas crise covid (mars 2020) : 95.8 %

Plus bas crise de l’euro (août 2011) : 57.7 %

Plus bas crise des subprimes (mars 2009) : 37.5 %

Plus bas éclatement bulle internet (septembre 2002) : 64.5 %

Début du grand bull market 1982-2000 (août 1982) : 31,16 %

IV. PSYCHOLOGIE DES INVESTISSEURS

1. Ratio S&P500/WTI : 48.46

L’économie est de l’énergie transformée, quand le pétrole est cher (la courbe brune vers le bas) par rapport aux actions, on anticipe un ralentissement futur et donc le marché n’est pas trop euphorique. Pour le moment, le niveau du ratio est relativement élevé et il vient de quitter son canal descendant. La bourse et le pétrole envoient donc des signaux contradictoires et la "zénitude" semble toujours présente.

Moyenne 2000-2022 : 34,47

Plus bas crise covid (mars 2020) : 86,95

Plus bas crise de l’euro (août 2011) : 14,90

Plus bas crise des subprimes (mars 2009) : 17,57

Plus bas éclatement bulle internet (septembre 2002) : 26,77

Plus bas marché baissier actuel (28/06): 34,22

2. Ratio S&P500/Gold : 2,13

Quand l’or est chère, les investisseurs ont peur et privilégie la sécurité. Le marché n’est alors pas trop euphorique. Le ratio reste proche de sa moyenne historique n’indiquant ni crainte de l’avenir, ni confiance aveugle pour le futur.

Repères

Moyenne 2000-2022 : 2,11

Plus bas crise covid (mars 2020) : 1,62

Plus bas crise de l’euro (août 2011) : 0,68

Plus bas crise des subprimes (mars 2009) : 0,75

Plus bas éclatement bulle internet (septembre 2002) : 2,52

Plus bas marché baissier actuel (16/06) : 1,98

3. Ratio S&P500/consummer staples (comparaison de l’évolution du S&P500 avec le secteur le plus défensif de la quote, le secteur des produits de consommation de base (parmi les poids lourds de ce secteur, on trouve Procter and Gamble, Coca Cola, Pepsico, Walmart, Costco, Philip Morris, …) : 5,09

Malgré un niveau élevé, on constate que la tendance baissière est bien entamée, trahissant un "fly to quality" et une rotation vers les actifs moins risqués.

Repères

Moyenne 1998-2022 : 4,78

Plus bas crise covid (mars 2020) : 5,06

Plus bas crise de l’euro (août 2011) : 4,03

Plus bas crise des subprimes (mars 2009) : 3,54

Plus bas éclatement bulle internet (septembre 2002) : 4,13

Plus bas marché baissier actuel (16/05) : 5,17

4. Ratio junk bonds/obligations sans risque (attrait du risque) : 0,89

Si le niveau de "confiance" reste élevé, on constate que le marché obligataire nous envoie le même message que le ratio spy/xlp puisque les obligations sans risque surperforment les obligations risquées ces derniers jours.

Repères :

Moyenne 2007-2022 : 0,97

Plus bas crise covid (mars 2020) : 0,51

Plus bas crise de l’euro (août 2011) : 0,86

Plus bas crise des subprimes (mars 2009) : 0,75

Plus bas marché baissier actuel (04/03) : 0,73

5. EPCR 5 jours (mesure le rapport entre les options put et les options call) : 1,11

Plus haut atteint depuis le début de ce marché baissier (22/12) : 1,20

Un 3e"pic" a été atteint le 22/12 qui marque aussi un plus haut jamais atteint sur cet indicateur même aux pires moments de paniques de la crise de 2008-2009. Un tel niveau aurait dû indiquer une période de capitulation finale dans un marché baissier violent … ce qui, manifestement n’est pas le cas.

Aujourd’hui, cet indicateur …n’indique plus rien du tout. Je continue à le suivre malgré tout pour tenter de trouver des points d’entrée notamment lorsqu’un ratio élevé coïncidera avec un vix élevé (ce qui n’est pas le cas pour le moment)

Repères :

Plus haut crise de l’euro : 0.93

Plus haut crise du covid : 1.05

Marché baissier 2008-2009 :

Pic le 22/01/08 : 0,93

Pic 17/03/09 : 1.01

Pic 16/07/08 : 0.91

Pic 17/09/08 : 0.97

Pic 10/10/08 : 0.98

Pic 21/11/08 : 1.01

Pic 16/01/09 : 0.95

Pic 23/02/09 : 0.88

Pic 06/03/09 : 0.84

6. Vix : 20,87

Plus haut atteint depuis le début de ce marché baissier (07/03) : 36,45

Le marché se maintien en zone "zen" …

Repères :

Plus haut crise covid (mars 2020) : 66,04

Plus haut crise de l’euro (août 2011) : 43,05

Plus haut crise des subprimes (novembre 2008) : 79,13

Plus haut éclatement bulle internet (septembre 2002) : 42,66

7. Pourcentage d’actions dont le cours se situe au-dessus de sa moyenne mobile à 200 jours : 38,43 %

Plus bas atteint au cours de ce marché baissier : 15,57 % (le 16/06 et le 29/09)

Repères :

Plus bas crise du covid : 10,2 %

Plus bas crise de l’euro : 14,9 %

Plus bas crise des subprimes : 7,1 %

Plus bas éclatement bulle internet : 25,2 %

Plus bas atteint depuis le début de ce marché baissier : 18 %

Conclusions : en cette fin d’année, le marché envoi des signaux qui vont, dans l’ensemble, en direction de plus de prudence mais rien n’annonce une capitulation imminente.

V. Optimisme des analystes et normalité des résultats des entreprises

1. Prévision des bénéfices (yardeni.com)

Les prévisions des analystes restent toujours dans la tendance d’une croissance anticipée des profits pour l’année 2023 et d’un niveau de bénéfice qui me semblent largement trop élevé par rapport à la tendance à long terme.

2. Bénéfices prévus et réalisés, écart par rapport à la moyenne

Les bénéfices du S&P500 réalisés jusque 2021 et prévus en 2022 et 2023. Manifestement, depuis

2021, ils prennent un courbe qui s’écarte de manière exponentiel de leur moyenne.

Néanmoins, comme je l’avais exprimé lors des revues précédentes, ces prévisions ne me semblaient pas réalistes et, au cours de ces 2 derniers mois, elles ont ont été revues à la baisse, ce qui a mécaniquement réduit l’écart par rapport à la moyenne et les projections commencent à devenir un peu moins déraisonnables.

VI. LIQUIDITES

Le QT se poursuit.

VII. SMART MONEY

Les insiders (CEO, CFO et actionnaires de + de 10 % de sociétés cotées) sont réputés anticiper les cycles boursiers. Ils sont passés à l’achat (ligne bleue) lors des crises de 2008-2009, lors de la crise de l’euro et lors de la crise du covid mais aujourd’hui, ils sont toujours attentistes …

Dernière modification par Louis Pirson (24/12/2022 13h51)

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

[+2] #365 26/12/2022 18h03

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

L’occasion en cette journée presque "sans bourse" de tenter un grand exercice de prédiction et d’astrologie afin de déterminer avec une très grande précision la date du point bas des marchés US ![]()

Je précise à toutes fins utiles que l’exercice ci-dessous est purement intellectuel et que je n’ai certainement pas l’ambition de déterminer ce fameux "point bas". Mon objectif est surtout de dérouler un raisonnement "ludique" et, surtout, de bien se rendre compte que les marchés, en période de récession, ne redémarrent pas "sur des chapeaux de roues" après un mois comme la période "covid" pourrait le laisser penser.

Je rappelle d’abord mes hypothèses :

1. Les USA vont une récession en 2023.

2. Cette récession va entraîner une stabilisation des taux, voire une légère baisse des taux longs mais les effets négatifs de la récession seront, pour le marché d’actions, supérieurs à ses effets positifs.

3. Par la suite, nous allons changer de cycle : les valeurs "value" prendront le relais des valeur "growth" et les "émergents/commodities" prendront le relais des "techos",

4. L’inflation restera, en moyenne, dans les prochaines années, à un niveau supérieur à celui que nous avons connu, en moyenne, ces 20 dernières années.

L’idée est de tenter d’affiner le début de la période de récession.

Beaucoup s’attendent à une récession en 2023 qu’ils pensent voir débuter au cours du premier semestre.

En tentant une approche statistique, je pense que cette fameuse récession US pourrait bien débuter plutôt à la fin du 1er semestre ou au tout début du second semestre.

Plusieurs indicateurs :

1. les inscriptions au chômage

En moyenne, les 8 dernières récessions ont débuté 12 mois après que le point bas des inscriptions au chômage ait été établi. Le point bas ayant été atteint en mars 2022, 12 mois plus tard nous projettent en mars 2023

2. le marché de l’intérim

En moyenne, les 4 dernières récessions ont débuté 11 mois après que le point haut de l’emploi en intérim ait été établi. Le point haut actuel a été atteint en août 2022, 11 mois plus tard nous projettent en juillet 2023.

3. l’ISM manufacturier

En moyenne, les 6 dernières récessions ont débuté 7 mois après que l’ISM manufacturier soit passé sous les 50. Le passage sous les 50 a eu lieu en décembre, 7 mois plus tard nous projettent en juin 2023.

4. Courbe des taux 2 ans et 10 ans

En moyenne, les 4 dernières récessions ont débuté 15 mois après l’inversion de cette courbe des taux. L’inversion ayant eu lieu en avril 2022, 15 mois plus tard nous projettent en juillet 2023.

5. Courbe des taux 3 mois et 10 ans

En moyenne, les 4 dernières récessions ont débuté 10 mois après l’inversion de cette courbe des taux. L’inversion ayant eu lieu en octobre, 10 mois plus tard nous projettent en août 2023.

Si on moyenne ces 5 échéances, on pourrait estimer le début de la récession aux alentours de juin ou juillet 2023.

Attention toutefois, comme le montre ce graphique que j’ai déjà posté, le point bas du marché actions a toujours lieu APRES le début des récessions, plus ou moins au moment où le NBER annonce précisément qu’il y a récession.

En moyenne, le plus bas est atteint 9 mois après le début de la récession, ce qui placerait le plus bas du marché actions vers mars 2024.

Je rappelle une fois de plus, à toutes fins utiles, qu’il s’agit là d’un exercice purement intellectuel et que je ne prends pas plus au sérieux que ça cette fameuse prédiction. D’ailleurs, si d’aventure elle venait à se réaliser, j’attribuerais cette réussite à la chance et non au "talent".

Néanmoins, je trouve intéressant de rappeler le déroulé d’une crise boursière qui, contrairement à ce que la crise covidienne pourrait laisser penser, ne se résout pas en "deux coups de cuillères à pot". Ces crises sont généralement longues (et paraissent encore plus longues aux investisseurs devant ronger leur frein). C’est surtout cet enseignement que je voulais retirer de mes élucubrations.

Dernière modification par Louis Pirson (26/12/2022 18h03)

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

[+4] #366 28/12/2022 08h09

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

Un autre indicateur qui semble n’avoir pas trop mal fonctionné dans les années précédentes, c’est la comparaison entre le pourcentage d’actions dans l’allocation des investisseurs US et le rendement du S&P500 dans les 10 années qui suivent.

On constate une corrélation assez forte entre le taux de détention d’actions et le rendement annuel procuré par le S&P500 dans les 10 ans qui ont suivi. On peut aussi constater que la correction qui a débuté fin 2021 était largement prévisible puisque le taux de détention se trouvait plus ou moins au même niveau que celui de l’exubérance irrationnelle de 2000 et qu’il anticipait un rendement négatif pour le S&P500 pour les 10 années qui suivaient.

Aujourd’hui, après correction, l’indicateur permet d’anticiper un rendement de +/- 2 % pour les 10 ans qui viennent. Cela reste très peu et est à comparer avec le rendement de 3,7 % procuré par les obligations 10 ans.

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#367 28/12/2022 08h50

Louis Pirson, le 26/12/2022 a écrit :

1. les inscriptions au chômage

2. le marché de l’intérim

3. l’ISM manufacturier

4. Courbe des taux 2 ans et 10 ans

5. Courbe des taux 3 mois et 10 ans

Aucun de ces 5 indicateurs ne se réfère à l’inflation alors que c’est ce qui caractérise la crise actuelle. La situation est aussi inédite que la crise Covid.

Je pense toujours qu’on ne peut pas se référer aux crises/récessions passées pour s’y retrouver dans la crise actuelle.

![]() Hors ligne

Hors ligne

#368 28/12/2022 09h00

- Cayucyucan

- Membre (2022)

- Réputation : 20

Tourtes ces réflexions sont fort intéressantes, mais ne conviendrait-il pas de les placer dans un fichier consacré aux tendances du marché boursier plutôt que dans le dossier "portefeuilles d’actions et immobilier" de X, Y ou Z ?

![]() Hors ligne

Hors ligne

#369 28/12/2022 09h02

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

Bedfr a écrit :

Aucun de ces 5 indicateurs ne se réfère à l’inflation alors que c’est ce qui caractérise la crise actuelle. La situation est aussi inédite que la crise Covid.

Je pense toujours qu’on ne peut pas se référer aux crises/récessions passées pour s’y retrouver dans la crise actuelle.

Cela fait +/- 7 mois que j’anticipe une récession. Le principal argument était que TOUTES les périodes inflationnistes se sont terminées par une récession.

Et les récessions causées par l’inflation sont bien incluses dans ma statistique, statistique qui vaut ce que chacun veut bien lui accorder …

Evidemment, le scénario du soft landing reste possible … il ne s’est jamais produit mais ce n’est pas pour cela qu’il n’est pas possible.

Tourtes ces réflexions sont fort intéressantes, mais ne conviendrait-il pas de les placer dans un fichier consacré aux tendances du marché boursier plutôt que dans le dossier "portefeuilles d’actions et immobilier" de X, Y ou Z ?

Au début, je comptais poster dans la fil "encore un krach" mais elle est fort encombrée par des considérations qui ont effectivement un rapport avec l’investissement boursier (quoi que, parfois …) mais ce rapport en est souvent très éloigné quand même.

Et vu que ce sont MES élucubrations qui guident MES décisions d’investissement, je me dis qu’elles peuvent avoir leurs places dans ce fil.

Dernière modification par Louis Pirson (28/12/2022 09h10)

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#370 28/12/2022 09h35

Louis Pirson a écrit :

Cela fait +/- 7 mois que j’anticipe une récession. Le principal argument était que TOUTES les périodes inflationnistes se sont terminées par une récession.

Ok mais alors pourquoi est-ce qu’aucun de vos 5 indicateurs ne se réfère à l’inflation qui est pourtant l’élément clé de cette crise.

Par exemple combien de temps après que l’inflation a dépassé 5% est-ce que la récession a débuté, ou alors combien de temps après que l’inflation est repassée sous les 5%…

Certains pics d’inflation n’ont pas entrainé de récession (exemple 1942, 1948 et 1952 dans ce graphique) :

![]() Hors ligne

Hors ligne

#371 28/12/2022 10h05

- L1vestisseur

- Membre (2020)

Top 5 Année 2023

Top 10 Année 2022

Top 20 Portefeuille

Top 50 Actions/Bourse

- Réputation : 422

Ce que dit Louis c’est que comme la lutte contre l’inflation nécessite une hausse des taux directeurs de la FED alors cette dernière aura une incidence sur les indicateurs suivants : inscriptions au chômage, l’intérim, l’ISM manufacturier, Courbe des taux 2 ans et 10 ans, Courbe des taux 3 mois et 10 ans.

Encore 2 indicateurs indiquent que nous ne sommes pas encore en crise / récession : chômage et intérim.

Mais au final, on peut très bien baisser l’inflation sans affecter le marché de l’emploi (soft landing).

C’est ce qu’il se passe en ce moment. Si l’inflation continue de baisser sur ce trend, la Fed sera obligée de baisser ces taux avant la fin de l’année, et tant mieux si le marché de l’emploi se porte bien, cela signifiera que la Fed aura réussi.

Par contre de là ce qu’il y ait une récession, je dirais que la probabilité que cela se produise tend à se réduire semaine après semaine.

𝓛1𝓿𝓮𝓼𝓽𝓲𝓼𝓼𝓮𝓾𝓻. 𝒫𝒶𝓇𝓇𝒶𝒾𝓃 𝐵𝒾𝓉𝓅𝒶𝓃𝒹𝒶, 𝐵𝑜𝓊𝓇𝓈𝑜𝓇𝒶𝓂𝒶 (𝒸𝑜𝒹𝑒 𝒟𝒜𝐻𝐸𝟩𝟫𝟣𝟨), 𝐵𝒻𝑜𝓇𝐵𝒶𝓃𝓀 (𝒸𝑜𝒹𝑒 NG0K), 𝐼𝓃𝓉𝑒𝓇𝒶𝒸𝓉𝒾𝓋𝑒 𝐵𝓇𝑜𝓀𝑒𝓇𝓈 𝑒𝓉 𝒟𝑒𝑔𝒾𝓇𝑜

![]() Hors ligne

Hors ligne

[+1] #372 28/12/2022 10h11

Louis Pirson a écrit :

Un autre indicateur qui semble n’avoir pas trop mal fonctionné dans les années précédentes, c’est la comparaison entre le pourcentage d’actions dans l’allocation des investisseurs US et le rendement du S&P500 dans les 10 années qui suivent.

https://www.investisseurs-heureux.fr/up … _inv51.png

On constate une corrélation assez forte entre le taux de détention d’actions et le rendement annuel procuré par le S&P500 dans les 10 ans qui ont suivi. On peut aussi constater que la correction qui a débuté fin 2021 était largement prévisible puisque le taux de détention se trouvait plus ou moins au même niveau que celui de l’exubérance irrationnelle de 2000 et qu’il anticipait un rendement négatif pour le S&P500 pour les 10 années qui suivaient.

Aujourd’hui, après correction, l’indicateur permet d’anticiper un rendement de +/- 2 % pour les 10 ans qui viennent. Cela reste très peu et est à comparer avec le rendement de 3,7 % procuré par les obligations 10 ans.

Bonjour M. Pirson

1- Votre graphique est intéressant. Avez vous un lien ?

Je connais cet indicateur et la corrélation mais je n’ai pas accès à un visuel comme celui ci.

Personnellement je vais sur AAII pour le suivis mensuel.

2- j’ai un ami qui me dit que cet indicateur a peu d’intérêt car quand tout le monde veut/ a des actions les Prix montent et donc les PER aussi. Il surveille donc seulement le PER de shiller. Qu’en pensez vous ?

Encore merci de vos partages

EDIT

Voici le lien demandé dans ce message : https://financial-charts.effingapp.com/

Dernière modification par Aladdin (28/12/2022 10h54)

Je n’y crois pas c’est merveilleux !

![]() Hors ligne

Hors ligne

#373 28/12/2022 10h28

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

Bedfr a écrit :

Ok mais alors pourquoi est-ce qu’aucun de vos 5 indicateurs ne se réfère à l’inflation qui est pourtant l’élément clé de cette crise.

sans doute parce que

l1nvestisseur a écrit :

Ce que dit Louis c’est que comme la lutte contre l’inflation nécessite une hausse des taux directeurs de la FED alors cette dernière aura une incidence sur les indicateurs suivants : inscriptions au chômage, l’intérim, l’ISM manufacturier, Courbe des taux 2 ans et 10 ans, Courbe des taux 3 mois et 10 ans.

mais surtout, comme en témoigne votre graphique, parce que "ça a toujours été comme ça" (sauf 1942). Le pic d’inflation de janvier 1948 a bien été suivi d’une récession qui a commencé 10 mois plus tard en novembre 1948 et la période de forte inflation de 1951 a bien été suivi d’une récession en 1953. A chaque fois, la récession a été nécessaire pour "casser les pattes" à l’inflation. D’ailleurs, vous me donnez l’idée de vérifier combien de temps, en moyenne, après le pic d’inflation a débuté la récession.

Aladdin a écrit :

j’ai un ami qui me dit que cet indicateur a peu d’intérêt car quand tout le monde veut/ a des actions les Prix montent et donc les PER aussi. Il surveille donc seulement le PER de shiller. Qu’en pensez vous ?

Qu’il n’a pas tort ![]() mais que ce sont deux éléments d’analyses différents : le per de shiller va tenter de vérifier la "chèreté" du marché alors que l’indicateur d’allocation d’actif va tenter de voir où se trouve l’argent et vers où les flux financiers pourraient se diriger. Les 2 indicateurs sont, selon moi, complémentaires.

mais que ce sont deux éléments d’analyses différents : le per de shiller va tenter de vérifier la "chèreté" du marché alors que l’indicateur d’allocation d’actif va tenter de voir où se trouve l’argent et vers où les flux financiers pourraient se diriger. Les 2 indicateurs sont, selon moi, complémentaires.

Dernière modification par Louis Pirson (28/12/2022 10h46)

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#374 28/12/2022 16h52

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

Dernières opérations de l’année :

achat d’un premier lot de BHP Group

achat d’un nouveau lot d’US Treasory

achat d’un nouveau lot de Templeton Emerging Market

vente de la position de Brookfield Asset Management issue du spin off d’avec Brookfield Corp.

arbitrage d’une partie des liquidités en usd vers le jpy à titre de diversification, l’usd commençant à peser trop lourd à mon goût.

Dernière modification par Louis Pirson (28/12/2022 16h56)

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

[+6] #375 29/12/2022 08h47

- Louis Pirson

- Membre (2010)

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 572

“ESTP”

Bilan que je tire de mon année d’investisseur 2022

Les points +

- le fait d’avoir fortement allégé mon exposition aux actions durant l’année 2021 m’a permis de limiter un peu la casse

- le fait d’avoir à peu près correctement décrypté l’environnement macro économique

- le fait de m’être opportunément endetté à taux fixe et long terme début 2022

Les points -

- le fait de ne pas avoir suffisamment allégé ma poche obligations début 2022 alors que j’avais la conviction que nous entrions dans une période d’inflation

- la plus mauvaise performance de mon patrimoine mobilier depuis la crise de 2008

- quelques tâtonnements durant cette année avec des "entrées-sorties" sur les technos puis sur des "daubasses"

historique des rendements du patrimoine mobilier (actions, obligations, métaux précieux, crypto, liquidités)

2006 4,70%

2007 -1,44%

2008 -43,46%

2009 100,94%

2010 23,91%

2011 -8,33%

2012 13,92%

2013 11,33%

2014 9,81%

2015 4,01%

2016 20,43%

2017 13,76%

2018 -1,08%

2019 17,35%

2020 27,04%

2021 30,67%

2022 -14,52%

soit 9,6 % annualisé sur 16 ans, une performance correcte tout au plus compte tenu du temps passé durant certaines périodes (de 2006 à 2016, en mars-avril 2020 et depuis début 2022)

Le détail de notre portefeuille au 28/12/2022

edit : rajout de Synthomer que j’avais oublié dans mon inventaire

edit 2 08/12/2023 : j’ai modifié le tableau, ne souhaitant plus présenter que la partie mobilière de mon patrimoine

Dernière modification par Louis Pirson (08/12/2023 09h22)

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “portefeuille d'actions de louis pirson”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 27 | 10 570 | 15/08/2019 00h40 par Portefeuille | |

| 1 042 | 557 102 | 03/05/2022 13h19 par Reitner | |

| 1 087 | 492 457 | 01/03/2024 19h37 par MrDividende | |

| 713 | 358 953 | 04/04/2024 23h10 par lopazz | |

| 696 | 305 547 | 25/10/2023 18h55 par Lamat | |

| 621 | 335 345 | 04/01/2023 10h36 par PoliticalAnimal | |

| 1 104 | 344 367 | 12/11/2021 04h54 par Miguel |