Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

1 [+2] #1 23/05/2015 13h43

1 [+2] #1 23/05/2015 13h43

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Bonjour,

suite à différentes discussions sur le forum, je documente ici la performance et le risques de différents indices actions sur différents horizons de temps.

Cela ne présage pas des performances futures.

Il s’agit juste d’un point d’entrée à la réflexion, peut être plus juste sur le risque (et les corrélations ?) que sur les retours.

Pour donner un exemple, je prends les actions françaises :

CAC 40 Gross Return + Insee

- 1988 - 2014 : 6,8%

Source MSCI (Large+Mid) + Insee

- 1969 - 2014 : 3,8% Net Return, 4,7% Gross Return

Source DMS, dividendes compris, en $

- 1965-2014 : 5,2%

- 1900-2014 : 3,2%

CAC 40 Reconstitué (Source : DLB), net d’inflation, avec dividendes

- 1854 - 2006 : 1,2%

- 1951 - 2006 : 3,7%

Pour le risque, j’ai mis différents indicateurs.

La volatilité qui est bien connue, mais aussi la perte maximale, l’Ulcer Rate et la Value at Risk mensuelle.

Je reprends la description de l’Ulcer Index, que j’avais mis dans un autre post.

Pour moi, l’investisseur individuel se fiche pas mal de la volatilité (surtout à la hausse) ; il a tout simplement peur de perdre son capital.

Dans ces conditions, le "max drawdown" et son temps de recovery lui parle très facilement : "J’ai perdu 50% en 3 mois, et ça a mis 2 ans à faire X2 pour revenir à l’équilibre !"

Petit problème, entre autre, vous pouvez encaisser plusieurs pertes significatives, sur une période (c’est même fort probable !)

L’Ulcer Index, lui est bien sûr plus compliqué à expliquer mais, je trouve, retranscrit bien le stress de l’investisseur (son mal au ventre) :

- Chaque perte par rapport au plus haut est compté

- Plus la perte est grande plus elle fait mal (en l’occurrence au carré)

C’est la racine carré de la moyenne des carré de l’ensemble des pertes.

C’est un ratio qui n’est pas très utilisé, mais qui est fort juste ! Je l’utilise toujours quand je compare deux portefeuilles.

La Var (Value at Risk), est la probabilité à X% (ici 95), que sur une période donnée (ici 1 mois), l’indice fasse mieux que la valeur. Une valeur complémentaire, pas inutile, même si ce n’est pas celle que je préfère.

Si ça intéresse des gens, je pourrai mettre des résultats sur plus long terme et sur d’autres classes d’actions (Reit, Value, etc…).

Standard = Large + Mid Cap (soit 85% de la capi totale)

IMI = Large + Mid + Small

Enfin, la vision vraiment long terme, en retour réels, pour l’inflation :

- l’inflation US pour les régions (World, Europe, US)

- celles du pays pour l’analyse par pays

Donc pour un investisseur français investissant dans ces pays, la donne serait potentiellement légèrement différente.

J’ai recalculé les retours en €, la version depuis 1900 est évidemment étonnante, et est en particulier lié à la forte dévaluation de du franc au moment de la guerre.

En prenant en compte l’inflation française plutôt, qu’US, on arrive à un retour pour un investisseur français !

Les différentes sources de données ne sont pas complètement cohérentes … mais c’est la loi du genre. Surtout lorsque l’on remonte aussi loin dans le temps !

Par ailleurs :

- pour les sources MSCI j’ai pris net return alors que les sources DMS sont gross return

- pour MSCI ça va jusqu’à avril 2015 et DMS fin 2014

Outre les chiffres bruts, on peut observer, entre autre, les choses suivantes :

- La diversification géographique paye

- Il faut bien analyser les différents indicateurs de risques, qui se complètent bien … car on peut avoir des surprises

- L’Europe est plus risquées que les USA malgré le risque de change, il n’y a donc pas de raison de sur pondérer cette zone (bien qu’on achète en € …)

- Les small payent, non seulement sur le rendement mais surtout sur le risque global, les version IMI (all caps) sont moins risquées que les versions sans small

- Tabler sur du 6% net d’inflation en moyenne est assez audacieux

J’espère que tout ceci sera un point d’entrée intéressant pour construire votre allocation d’actifs.

Dernière modification par Fructif (26/05/2015 19h49)

Mots-clés : msci, performance, risque

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#2 23/05/2015 17h08

- skywalker31

- Membre (2014)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Invest. Exotiques

Top 50 Entreprendre

Top 50 Finance/Économie

- Réputation : 327

Merci Fructif pour m’avoir fait comprendre cet indice.

Comme je suis régulièrement l’historique de ces indices dans Excel depuis 1/1/2012, il m’a finalement été facile de calculer l’ULCER RATE 14 jours en trois clics. Il me paraît intéressant de mettre en évidence les pics intervenus au moyen du graphique suivant :

C’est un peu chargé mais j’ai jugé utile de maintenir le CAC car on voit que :

- l’Emerging connait les sautes d’humeur les plus marquées régulièrement,

- suivi du CAC (ce qui finalement n’est pas si surprenant car le CAC est sans doute l’indice le moins diversifié de l’échantillon donc il suffit que Total ou Sanofi dévisse pendant quelques jours pour mettre l’indice à feu et à sang)

- on retrouve bien les "crises" du ES 600 en octobre 2014 ou de mai 2015

- Le World a connu une déprime en mai 2012 et j’ai vérifié il y a eu 13 séances de baisse consécutives sur 15 séances pour 10% de baisse environ.

- le SP paraît calme par rapport aux autres mais votre analyse depuis 2000 montre que ca n’a pas été le cas par le passé plus ancien.

Tableau de synthèse :

Question à Fructif : sur quelle durée calculez vous l’Ulcer Rate ? Je l’ai fait sur 14 jours car c’était l’exemple proposé sur le site dont je me suis inspiré.

Voilà je vais m’aérer un peu mais je suis content de savoir calculer par moi meme un indice de la peur qui me convient bien. Ca valait le coup.

Bon week end.

Dernière modification par skywalker31 (23/05/2015 17h11)

"La bourse est le seul magasin où la plupart des clients fuient quand les prix baissent. W Buffet". Portefeuille, Blog

![]() Hors ligne

Hors ligne

#3 23/05/2015 17h39

- adadou70

- Membre (2014)

- Réputation : 23

Bonjour,

Merci pour vos graphiques plus que riches en informations.

Dans la plus part des AV, le seul ETF pour le marché américain est le Nasdaq100 (FR0007063177), pourriez vous l’intégrer à vos analyse svp?

Merci pour votre retour,

Adadou70

Parrainage: Boursorama - BourseDirect - Totalenergie

![]() Hors ligne

Hors ligne

[+1] #4 23/05/2015 18h19

- skywalker31

- Membre (2014)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Invest. Exotiques

Top 50 Entreprendre

Top 50 Finance/Économie

- Réputation : 327

@Adadou : j’ai fait l’analyse pour le NASDAQ, les résultats sont extrêmement similaires au SP 500 c’est la raison pour laquelle je ne l’intègre pas dans le graphique (pour mémoire si je me trompe pas les valeurs du NASDAQ figurent dans le SP 500). Le MAX pour NASDAQ est 23,1 (25,1 pour le SP) et la moyenne est à 3,1 (comme le SP)

"La bourse est le seul magasin où la plupart des clients fuient quand les prix baissent. W Buffet". Portefeuille, Blog

![]() Hors ligne

Hors ligne

[+1] #5 23/05/2015 19h22

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

J’ai calculé l’ulcer index pour le Nasdaq et le SP500 (leurs trackers respectifs), depuis 1999. On ne peut pas dire que ce soit complètement la même chose non plus !

Skywalker, c’est top que vous vous y soyez mis sous XL, c’est effectivement pas très difficile. A titre personnel, je n’aime pas trop le rolling 14 jours car ca ressemble finalement à un graphique de max drawdown. Je prendrais soit 3 mois, soit juste le chiffre sur la durée pour comparer les risques. Mais tous les goûts sont dans la nature, est de bien l’appréhender !

Dernière modification par Fructif (24/05/2015 08h40)

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

[+1] #6 23/05/2015 21h39

- skywalker31

- Membre (2014)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Invest. Exotiques

Top 50 Entreprendre

Top 50 Finance/Économie

- Réputation : 327

Ci après SP 500 vs Nasdaq en Ulcer 14 jours depuis 1/1/2012. Peut etre le découplage se voit il mieux sur une période plus ancienne ou sur un Ulcer 90 jours mais en tous cas de janvier 2012 à mai 2015 ce jour c’est corrélé.

et enfin voici l’analyse avec un ULCER 90 jours de bourse (au lieu de 14 dans le premier post).

Selon les sites chartistes sur 14 jours on a une meilleure vision de la volatilité et à 90 jours une meilleure vision du long terme. Certains tirent des lignes de support pour définir s’ils vendent ou achètent l’indice.

On retrouve à peu près les mêmes conclusions que dans le premier post à la différence que le CAC paraît presque plus dissuasif que l’Emerging et qu’à l’inverse les variations du World sont plus tassées sur 90 jours que sur 14.

Dernière modification par skywalker31 (23/05/2015 22h00)

"La bourse est le seul magasin où la plupart des clients fuient quand les prix baissent. W Buffet". Portefeuille, Blog

![]() Hors ligne

Hors ligne

[+1] #7 24/05/2015 12h12

- JesterInvest

- Membre (2010)

Top 50 Monétaire

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 SIIC/REIT

- Réputation : 186

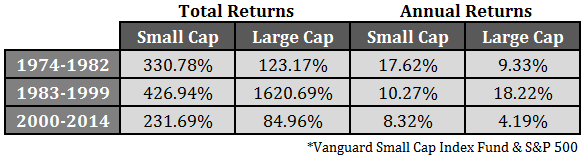

J’ai trouvé le graphique ci-dessous intéressant sur l’effet small caps aux US. On remarque que c’est très cyclique la surperformance ayant été neutre entre 1980 et 2005.

Il n’en reste pas moins que la décorrélation (certes légère mais néanmoins existante) avec les larges caps est à exploiter.

Une autre vision qui confirme peut être trouvée dans le tableau ci-dessous de l’article suivant.

Il y a donc soit des effets de mode (voire réglementaires), ou des effets sous-jacents (par exemple on pourrait penser le S&P 500 est plus corrélé au PIB mondial et le Russel 2000 au PIB USA).

On a ici beaucoup d’information de prix, mais peut-être que des informations fondamentales apporteraient un autre éclairage. Peut-être que les small étaient vraiment sous-évaluées en 1974 et sont devenues sur-évaluées en 1984. 70-74 par exemple est l’époque des nifty-fifties et de l’engouement sur ces large caps.

Plus proche de chez nous (les années 2000 en France), on a eu pas mal de fonds stars qui ont super bien évité le bear market 2000-2003 (Richelieu Spécial, Tocqueville Dividende). Bizarrement, sur la crise de 2008, ils ont tous sous-performés. Ils jouaient sur les actions value/small/illiquide.

C’est le problème de l’analyse de l’historique. Sur une période trop récente ce n’est pas fiable car trop court par rapport aux cycles économiques et sur une période longue, on a toujours des effets de cycles longs. A mon avis, il faut s’en servir pour trouver des idées à confronter sur une approche prospective. Exemple concret, vos données montrent que l’obligataire performe bien depuis 1965 ou 2000. Certes, mais en avoir actuellement semble irrationnel.

C’est là où le lazy se transforme vite en non lazy.

Blog: Financial Narratives

![]() Hors ligne

Hors ligne

#8 24/05/2015 14h05

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

JesterInvest,

Je suis entièrement d’accord avec vous :

- Il est possible que les small fassent mieux que les large, mais il y a de grands temps de sous-performance des small

Ci joint les retours annuels, du facteur "small" US

- Il est probable que les small gardent une décorrélation géographique plus forte que les large.

Ci-joint les small europe versus les large+mid en terme de décorrélation avec les US

- L’historique ne permet pas de faire des projections facilement … mais les modèles fondamentaux n’y arrivent pas très bien d’ailleurs non plus

- Pour l’obligataire, c’est clair !

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#9 24/05/2015 16h48

- skywalker31

- Membre (2014)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Invest. Exotiques

Top 50 Entreprendre

Top 50 Finance/Économie

- Réputation : 327

Bonjour,

Je poursuis ma découverte de l’Ulcer rate. J’ai élaboré le fichier ci dessous qui présente :

- à gauche en bleu le MSCI World depuis 1.2012 et sa moyenne mobile 90 jours en pointillés bleus

- à droite l’ULCER rate 14j et sa moyenne mobile 90 jours en pointillés rouge.

J’ai des questions sur lesquelles j’aimerais bien l’avis des membres svp :

Q1 : Une bonne stratégie d’achat à prix raisonnable pourrait elle consister à attendre que l’Ulcer index dépasse un certain seuil, témoignant d’une baisse suffisante et durable par rapport à un plus haut ? Par exemple j’ai constaté par une approche type "loi normale" que dans 10% des valeurs journalières l’Ulcer index dépasse une valeur de 9. Cela pourrait constituer un signal d’achat. Et inversement dans 10% des cas l’ulcer rate est inférieur à 0,1. Cela pourrait constituer un indice d’allégement ou au moins de non achat si on se place davantage dans une optique de détention long terme.

Q2 : Par ailleurs comment traiter le change pour comparer efficacement les indices. Ne devrait on pas comparer les indices convertis tous dans la même devise pour éviter les effets de change autant que possible ? Comparer d’un coté le SP 500 en $ et de l’autre du EMU en € est il cohérent si on inclus l’effet de change ? Le résultat n’est pas le meme selon qu’on est européen ou américain. La question n’est pas simple car tout est lié (baisse d’une devise>hausse des résultats des entreprises de la devise>hausse des cours etc…)

Merci par avance si quelqu’un a une idée. Bonne fin de journée.

Dernière modification par skywalker31 (24/05/2015 16h58)

"La bourse est le seul magasin où la plupart des clients fuient quand les prix baissent. W Buffet". Portefeuille, Blog

![]() Hors ligne

Hors ligne

#10 24/05/2015 18h30

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Bonjour Skywalker,

bravo pour cet approfondissement sur l’Ulcer Rate, mais je préférerais que ce post soit focalisé sur les actions sur le long terme, rendement et risque … plutôt que sur l’Ulcer Rate, a fortiori en tant que signal de trading.

Mais n’hésitez pas à lancer une discussion sur les différents signaux liés au trading, ça pourrait intéresser des gens … même si très peu sont "chartistes".

En revanche, certains jouent le momentum avec ces trackers … c’est peut être là qu’il faut voir.

Bien à vous.

Dernière modification par Fructif (24/05/2015 18h37)

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#11 25/05/2015 01h59

- CaptainTrips

- Membre (2014)

- Réputation : 11

Dans les tableaux 3 et 4 (message #1), on a la performance réelle en prenant compte l’inflation (US et FR).

Et si je lis bien (tableau 4), pour un français entre 2000 et 2014 les actions monde (MSCI World j’imagine) auraient fait +0.9% contre +4.6% pour les obligations monde (quel indice ?).

D’autre part +5.1% pour les obligations US et FR entre 2000 et 2014 ça me paraît élevé…

L'argent ne fait pas le bonheur des pauvres

![]() Hors ligne

Hors ligne

#12 25/05/2015 19h31

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Bonjour,

Les obligations, ont vécues leurs belles années.

Je vais vous donner l’exemple du fonds indiciel Vanguard VBMFX : "This fund is designed to provide broad exposure to U.S. investment grade bonds. Reflecting this goal, the fund invests about 30% in corporate bonds and 70% in U.S. government bonds of all maturities (short-, intermediate-, and long-term issues)"

Quand les taux baissent, l’augmentation de prix du tracker augmente. Je vous ai mis annuellement :

- L’augmentation du prix (échelle de droite)

- Le "dividende" (échelle de droite)

- Et la ligne avec le US Gov 10Y (échelle de gauche)

Sachant que l’inflation sur cette période a été contenue à ~2,7% et ~2,3% depuis 2000.

Au final depuis 1987, ca faut un peut plus de 8% par an en réel (US $, inflation US), une volatilité de 12% et une perte max de 13%.

Mais attention, comme le dit Jesterinvest, il est probable que la fête soit finie.

Dernière modification par Fructif (25/05/2015 19h46)

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#13 26/05/2015 12h20

Pour nous éclairer, voici l’interview d’un célèbre économiste diplômé du MIT :

Non-croissance en France, disparition du tissu industriel français, problèmes de ciblage du CICE, inefficacité de la politique monétaire de la BCE sur l’activité économique, économie américaine à l’arrêt, éclatement de la bulle financière : Bertrand Chokrane, économiste et BC Consulting, dévoile ses sombres prévisions. Ecorama du 22 mai, présenté par David Jacquot,

L’économiste Bertrand Chokrane prédit un éclatement de la bulle boursière avant la fin de l’année

![]() Hors ligne

Hors ligne

#14 27/05/2015 18h05

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Franchement, je n’ai pas été très convaincu !

Outre que le fait que la performance de la bourse n’est pas vraiment liée à l’économie, il y dit des choses bizarres comme son PER à 5 !

Par ailleurs, il ne nous aide pas vraiment à faire une allocation d’actifs !

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#15 27/05/2015 23h19

- WayWardCloud

- Membre (2014)

- Réputation : 79

Fructif, je pense qu’Azorgues plaisantait.

En tout cas moi j’ai bien ri!

"- Ça frémit, Madame Soleil? - Oh, ça bulle, je dirais même que ça glougloute, mais est ce vraiment un frémissement? -Et le CAC, vous le voyez où le CAC? -Il va faire pschitt!"

On dirait un remake du sketch d’Omar et Fred :

Vidéo : Reprise économique par Omar et Fred - La Bourse et la Vie TV : Vidéos Bourse, À‰co, Entreprises

Dernière modification par WayWardCloud (27/05/2015 23h25)

"Year after year / On the monkey's face / A monkey face."

![]() Hors ligne

Hors ligne

#16 29/05/2015 13h04

C’est un peu ça… Dans le même temps j’ai trouvé :

Michel Peronne, Directeur Général d’Alexandre Finance

Michel Peronne

Directeur Général d’Alexandre Finance

Il se félicité d’avoir investi sur Gemalto et SQLI… A ce niveau, je peux me féliciter aussi.

Mais ce qui est drôle c’est qu’il dit radicalement l’inverse de Bertrand Chokrane. Le marché est idéal pour investir selon lui.

Ce qui est étonnant, c’est qu’il est impossible de trouver des infos sur Michel Peronne et sur son parcours. 382 résultats publicitaires sur Google… Le nettoyage a bien été fait.

En 2009, il balance fièrement : "Nous détenons du Vinci, du Total ou encore du GDF Suez"…

Dernière modification par azorgues (29/05/2015 13h11)

![]() Hors ligne

Hors ligne

#17 29/05/2015 21h25

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Bonjour,

J’en profite pour mettre les correlations (1 an) depuis 2000

On voit entre autre que les small on un bon effet diversificateur.

Mais il faut faire attention aux corrélations. On dit parfois que le monde est de plus en plus correllé, ce qui est vrai quand on regarde ces chiffres. Mais les corrélations présentées sont toujours court terme, alors que ce qui importe pour beaucoup (dont moi) c’est la diversification des retours sur le moyen long terme.

La plupart des corrélations ici sont supérieur à 0,8 pourtant on l’a vu plus haut, la performance annuelle s’échelonne entre 1,8% et 8,9% sur la période.

Dernière modification par Fructif (29/05/2015 21h26)

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#18 29/05/2015 22h38

- skywalker31

- Membre (2014)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Invest. Exotiques

Top 50 Entreprendre

Top 50 Finance/Économie

- Réputation : 327

Très belle analyse ! Sauriez vous également comparer par secteur monde sur 10 ans par exemple ?

Je notais récemment en triant grossièrement l’univers de fonds d’une AV à large choix que sur 10 ans les secteurs ayant à la fois la meilleure performance absolue en EUR mais aussi le meilleur ratio performance/volatilité semblaient dans l’ordre :

- la biotechnologie monde (volatile mais ayant délivré des retours très élevés)

- le healthcare monde (plus régulier)

- les USA grandes cap

- World général

- puis le UK.

"La bourse est le seul magasin où la plupart des clients fuient quand les prix baissent. W Buffet". Portefeuille, Blog

![]() Hors ligne

Hors ligne

[+1] #19 30/05/2015 07h55

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Il y a moins de données sur les secteurs, et je regarde peu car l’optimisation de portefeuille par secteur marche peu (pour pas mal de raisons différentes).

J’ai fait une analyse en $ sur les secteurs globaux :

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#20 30/05/2015 08h33

- skywalker31

- Membre (2014)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Invest. Exotiques

Top 50 Entreprendre

Top 50 Finance/Économie

- Réputation : 327

Merci! Comme quoi sur près de 10 ans les secteurs qui ont rapporté le plus sont aussi les moins volatiles, les moins corrélés et peut être aussi les moins "sexy" dirais je (santé et conso de base). A méditer…

"La bourse est le seul magasin où la plupart des clients fuient quand les prix baissent. W Buffet". Portefeuille, Blog

![]() Hors ligne

Hors ligne

#21 30/05/2015 09h14

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Je complète avec un peu plus de secteurs mais seulement aux US (pas globaux).

Depuis 2001

Depuis 2006 mais un peu plus de secteurs

Et j’ai finalement, fait les secteurs globaux en euro net return depuis 1991 !

Oui Skwywalker, les secteurs peu volatiles peuvent tendre à surperformer les secteurs volatiles, tout comme les actions peu volatiles surperforment les actions volative. C’est entre autre du à l’allergie à l’effet de levier (cf entre autrne Cliff Assness).

Dernière modification par Fructif (30/05/2015 09h53)

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

[+1] #22 30/05/2015 17h39

- Durun

- Membre (2012)

Top 50 Actions/Bourse

Top 50 Entreprendre - Réputation : 169

Bonjour

@Fructif

Fructif a écrit :

… car l’optimisation de portefeuille par secteur marche peu (pour pas mal de raisons différentes).

Pourriez vous développer un peu ce thème.

Merci d’avance.

![]() Hors ligne

Hors ligne

#23 31/05/2015 13h00

- Dioup

- Membre (2014)

- Réputation : 0

Fructif a écrit :

Oui Skwywalker, les secteurs peu volatiles peuvent tendre à surperformer les secteurs volatiles, tout comme les actions peu volatiles surperforment les actions volative. C’est entre autre du à l’allergie à l’effet de levier (cf entre autrne Cliff Assness).

Ce n’est pas la première fois que j’entend ça mais j’aurai tendance à penser l’inverse : volatilité=proxy pour le risque et selon l’adage que plus un segment est risqué plus il est rémunérateur on arrive à une conclusion opposée à la votre.

Qu’appelez vous "allergie à l’effet de levier"?

![]() Hors ligne

Hors ligne

[+1] #24 31/05/2015 14h21

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

@ Durun

Je dirais pour plusieurs raisons :

- Il n’y a pas beaucoup de littérature sur le sujet

- L’optimisation de portefeuille c’est plus ou moins prévoir des retour et des corrélations, entre les briques que vous voulez assembler. Puis assembler ces briques. Ce n’est vraiment pas évident à faire pour les secteurs.

Vous pouvez aller voir le lien que j’ai donné à Dioup si dessous, il y a des données sur le sujet.

@ Dioup

J’ai pas mal parlé du ’factor investing’, ici : Trackers Smart Beta et Strategic Beta : vos avis sur les ETFs Smart Beta ?

Mais la discussion n’est peut-être pas très didactique.

Pour simplifier, il y a des "facteurs" qui ont tendance à surperformer en Bourse. Les plus couramment utilisés :

- Small

- Value

- Momentum

- Quality

- Low Volatility

Chacun a des raisons particulières de surperformer.

Cette surperformance pourrait aussi bien sûr s’estomper !

Je vous mets des retours sur ces facteurs, pour le World, en USD de 1975 à 2014, mais il peut y avoir des sous performance qui durent très très longtemps.

Je mets le calcul que j’ai fait, pour l’avoir en Euro (dividendes nets), à partir de 2001. 14 ans, ce n’est pas vraiment suffisamment ancien, pour voir les facteurs, mais bizarrement le facteur "low vol" n’est pas disponible avant, et c’est vraiment un facteur important.

Sur la "low volatility", en fait c’est vrai pour toutes les classes d’actifs. Les gérants n’ont pas le droit à l’emprunt, donc le seul moyen d’augmenter sa performance brute, c’est de choisir des entreprises à fort beta … et comme beaucoup de gens font ça, ça finit par sous performer.

Je vous mets un article, parmi d’autres : Do high-beta stocks produce higher returns? - CBS News

Et si vous avez vraiment envie de lire la théorie, le papier de Frazzini est là : http://pages.stern.nyu.edu/~lpederse/pa … stBeta.pdf

Il faut dire que Assness & Frazzini ce sont des adeptes du portefeuille "Risk Parity" qui utilise les effets de levier. Mais je trouve que ce n’est pas facile à mettre en oeuvre.

Dernière modification par Fructif (31/05/2015 16h08)

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#25 06/06/2015 16h11

- Durun

- Membre (2012)

Top 50 Actions/Bourse

Top 50 Entreprendre - Réputation : 169

Bonjour

@Fructif

Je pensais que vous aviez plus d’arguments pour étayer votre affirmation.

Je pense au contraire que les secteurs d’activité jouent un rôle important, mais sous-estimé.

C’est un thème qu’il faut creuser, d’autant plus s’il y a peu de littérature. Car c’est ça qui est étonnant.

Je vous suggère d’analyser les secteurs d’activité vers deux directions.

Vers l’aval, pour le lien secteur - sélection d’actions, ce qui est généralement le plus regardé.

Vers l’amont, pour le lien secteurs - cycles baissiers et haussiers, généralement oublié. Mais c’est quasiment le plus important.

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “performance à long terme et risques de différents indices actions…”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 1 | 1 289 | 25/09/2017 23h15 par mv94 | |

| 28 | 9 452 | 08/03/2022 12h55 par Trahcoh | |

| 396 | 181 593 | 22/03/2024 09h07 par bibike | |

| 85 | 48 380 | 01/03/2024 14h02 par emilienlar | |

| 53 | 25 372 | 17/05/2020 16h26 par Gulli | |

| 10 | 4 175 | 22/10/2013 09h49 par julien | |

| 4 | 3 035 | 08/08/2013 13h02 par tourix |