Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

[+1] #1 20/11/2017 13h40

- Bargeo

- Membre (2014)

Top 50 Obligs/Fonds EUR - Réputation : 67

Les résultats sont ni bon, ni mauvais, ils sont ceux attendus. La baisse de Delfingen n’est pas liée aux derniers résultats mais aux mauvais chiffre de ventes automobiles. A mon avis, il s’agit juste d’une faiblesse passagère. Le prochain trimestre de Delfingen devrait être impacté, en tout cas c’est ce que pense le marché (moi aussi). Mais avec un objectif MT, avec la correction actuelle on peut envisager d’y entrer. Je suis pas loin de renforcer.

![]() Hors ligne

Hors ligne

[+2] #2 14/04/2018 14h03

- Carabistouilles

- Membre (2017)

- Réputation : 102

Une belle publication début Avril

CA en hausse de +16%

ROC 7.2% des ventes, soit 14.6M€

Résultat opérationnel +16.4%

Résultat net +36%

Seul point à surveiller la baisse du cash par 5

Si je compare avec les concurrents en termes de ratio et objectif, j’obtiens :

DELFINGEN

P/E = 9.46

EV/EBITDA = 6.93

ROE = 15.5 %

Score Piotroski = 5

Gearing = 81.9

Target Cours = 55

ACTIA

P/E= 12.6

EV/EBITDA =7.81

ROE = 10.8 %

Score Piotroski = 5

Gearing = 79.1

Target Cours = 10.3

MGI COUTIER

P/E= 8.48

EV/EBITDA = 5.02

ROE = 25.8 %

Score Piotroski = 6

Gearing = 1.98

Target Cours = 37.7

VALEO

P/E= 12.5

EV/EBITDA = 6.69

ROE = 23.5 %

Score Piotroski = 5

Gearing = 43.7

Target Cours = 60.5

FAURECIA

P/E= 13.9

EV/EBITDA = 5.57

ROE = 20 %

Score Piotroski = 7

Gearing = 13.9

Target Cours = 68

Plastic Omnium SA

P/E= 13.5

EV/EBITDA = 7.65

ROE = 26.5 %

Score Piotroski = 7

Gearing = 44.9

Target Cours = 38

Compte tenu des valorisations de chaque société, je pense renforcer Delfingen et Mgi Coutier

Il y a encore une belle marge de progression (+15% à +25%) comparé aux sociétés du secteur

Actionnaire des deux sociétés

Dernière modification par Carabistouilles (14/04/2018 14h04)

![]() Hors ligne

Hors ligne

[+2] #3 15/04/2018 15h38

- stanny

- Membre (2015)

Top 10 Actions/Bourse

- Réputation : 410

Je comprends Carabistouilles qu’il n’est pas aisé de recalculer mais pour l’exemple :

FAURECIA a publié un EBITDA 2017 de 1.88 MDEUR -

MGI COUTIER : 145 MEUR

L’une capitalise* une part importante de sa Recherche & Développement, l’autre pas …

On parle dans le cas de FAURECIA de +500 MEUR contre 0 pour MGI qui indique pour autant dépenser +60 MEUR en R&D mais n’immobilise rien dans son bilan.

De fait, quand j’ai fini tous mes retraitements, j’ai dans mes tablettes pour FAURECIA une VE / EBITDA 2017 = 9.2 et non 5.6 ! ; votre screener vous a menti !

Donc, soit vous suivez un screener qui recopie bêtement les publications soit ….

@+

Bons trades

Stan

(*) la R&D capitalisée consiste selon les normes IFRS actuelles à déduire des charges de R&D du compte de résultat et à les affecter en immobilisations incorporelles puis de les amortir sur une durée définie soit même parfois d’attendre quelques années avant d’amortir (cas de Prodware en 2015 / 2016)

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par stanny (16/04/2018 09h30)

stock picker de small et micro caps - France -

![]() Hors ligne

Hors ligne

[+1] #4 15/04/2018 23h40

- CaptainTrips

- Membre (2014)

- Réputation : 11

En voyant la dernière interview des gérants d’Indépendance & Expansion et William Higgons expliquant que sa méthode était basée sur des ratios et avait l’avantage d’être extrêmement rapide, je me demandait justement s’il faisait pas un peu comme ça, vite fait bien fait avec un algorithme qui pourrait faire le boulot à sa place (ils ont d’ailleurs backtesté leur méthode, pour expliquer leur superformance et voir si ça marche à l’échelle européenne et non plus seulement française, et ça ça se fait en mode auto sans analyser les publications il me semble).

Et pour la gestion du portefeuille… non quand même pas c’est un gérant sérieux qui lit les rapports et fait les retraitements comptables, il voit même les dirigeants, il faut arrêter ces carabistouilles. ![]()

Dernière modification par CaptainTrips (15/04/2018 23h41)

L'argent ne fait pas le bonheur des pauvres

![]() Hors ligne

Hors ligne

[+1] #5 05/07/2018 00h02

- tigrou

- Membre (2012)

- Réputation : 58

Scipion8 a écrit :

Je pense qu’en 2007, ces 2 « réservoirs » de baisse étaient pleins (= les marchés étaient trop optimistes sur la capacité bénéficiaire du secteur, et ils valorisaient trop ces profits futurs), ce qui s’est traduit par les très fortes baisses mentionnées par Tigrou.

Je suis d’accord, l’élastique est un peu moins tendu qu’en 2008.

Olivier67 a écrit :

Si je suis votre logique Tigrou, -90% sur le plus haut de Delfingen ferait revenir la valeur à 4 euros !

En tout cas à 29€, on est déjà à 36% de baisse sur le titre depuis le point haut à 45€, donc une bonne partie de la baisse est entamée…

Je n’ai pas dit que le cours de Delfingen en particulier allait s’effondrer de 90%, je parlais de la moyenne du secteur sur les précédents bear market.

Lors de la précédente crise Delfingen a surperformé le secteur avec "seulement" 76% de baisse.

Chacun peut faire soi-même un "stress test" en simulant 2 années de pertes + baisse C.A. et en répliquant les ratios VE/CA ou VE/capitaux propres du précédent bas de cycle.

Cela ramènerai le titre dans la zone 10€ à 15€.

Mais c’est juste un scénario possible parmi d’autres…

![]() Hors ligne

Hors ligne

[+3] #6 12/10/2019 13h18

- Larbinator

- Membre (2014)

Top 50 Portefeuille

Top 50 Actions/Bourse

- Réputation : 365

Données extraites des comptes semestriels au 30 juin 2019

En milliers d’euros

Taux de l’Impôt sur les Sociétés 2019 (IS) : 33 1/3 %

Nombre d’Actions (NbA) : 2 443,944

Cours du vendredi 11 octobre 2019 (cours): 19,8 €

Capitalisation Boursière (CB) = NbA x cours = 48 390 m€

Actifs Non Courants (ANC) = 108 925 m€

Fonds Propres Totaux (CPT) = 70 666 m€

Capitaux Propres Part du Groupe (CPPG) : 70 455 m€

Intérêts Minoritaires (IM) : 211 m€

Chiffre d’Affaire (CA) : 114 484 m€

Résultat Net Part du Groupe (RNPG): 3733 m€

Autres Produits Opérationnels (APO) : 4 m€

Autres Charges Opérationnelles (ACO) : -215 m€

Autres Produits Financiers (APF) : 444 m€

Autres Charges Financières (ACF) : -970 m€

Dotations nettes aux amortissements (Amo): - 5 997 m€

Dotations nettes aux provisions et pertes de valeur (Prov) : -52 m€

(pris dans le compte de résultat)

Calcul du PER :

Résultat Exceptionnel (REX) = APO + ACO + APF + ACF = 4 - 215 + 444 - 970 = -737 m€

Résultat Net Courant (RNC) = RNPG - REX x (1 - IS) = 3733 + (737 x 2/3) = 3733 + 492 = 4224 m€

PER courant = CB / (RNC x 2) = 5,73

PER = 5,73

Calcul du P/CF

Amortissement et Provisions (AMP) = -Amo - Prov = 5997 + 52 = 6049 m€

Amortissement et Provisions Retraités (AMPR) = AMP x CPPG / FPT = 6049 x 70 455 / 70 666 = 6031 m€

Marge Brute d’Autofinancement retraitée (MBAr) = RNPG + AMPR = 3733 + 6031 = 9746 m€

P/CF= CB / (MBAr x 2)= / 48 390 / (9746 x 2)= 2,48

P/CF = 2,48

Calcul du P/B

P/B = CB / CPPG = 48 390 / 70 455 = 0,69

P/B = 0,69

Calcul du ratio VE/CA

Actif Net Circulant (ANC) = CPPG - ANC = 70 455 - 108 925 = - 38 470 m€

Dette Larbinator™ = - ANC = 38 470 m€

Valeur d’Entreprise (VE) = CB + dette = 48 390 + 38 470 = 86 860 m€

Chiffre d’Affaire Retraité (CAr) = CA x CPPG / FPT = 114 484 x 70 455 / 70 666 = 114 142 m€

VE / CA (retraité) = VE / (CAr x 2) = 86 860 / (114 142 x 2) = 0,38

VE / CA = 0,38

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par Larbinator (12/10/2019 18h26)

![]() Hors ligne

Hors ligne

[+1] #7 01/05/2020 11h11

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 694

Hall of Fame

Hall of Fame

Boursier.com a écrit :

Delfingen Industry : une belle dynamique de croissance

Immatriculations. La crise sanitaire a conduit à la fermeture des concessions automobiles avec des immatriculations qui sont au point mort dans la plupart des grands pays industrialisés. Avant l’apparition de la pandémie, le marché était déjà compliqué avec le renforcement des normes d’homologation, un haut de cycle dans plusieurs régions, les mesures prises à l’encontre du diesel… D’ailleurs, le compartiment des équipementiers automobiles est mal orienté sur les marchés financiers depuis la mi-2018. Avec les espoirs suscités par la levée du confinement lors des prochaines semaines, les opérateurs commencent à se replacer sur les équipementiers automobiles. Les acheteurs du moment profitent de prix d’entrée très attractifs si on se place dans une optique de reprise de la demande à moyen terme.

Systèmes. Certains petits acteurs de la filière s’avèrent aujourd’hui particulièrement dépréciés. En début de reprise boursière, le flux acheteur cible tout d’abord les grands noms du secteur avant de s’attaquer aux ETI. Dans cette catégorie des équipementiers automobiles de taille réduite, Delfingen mérite le détour. Avec plus de 3.000 salariés, la société propose des systèmes de protection des réseaux embarqués dans les véhicules. Malgré des conditions de marchés défavorables, Delfingen a fait état en 2019 d’une progression de son activité de 6,3% dans l’automobile. Cette situation traduit le fait que les voitures intègrent plus de câbles en devenant connectées. Les motorisations hybrides nécessitent également davantage de connexion électrique…

Résultats. La société a également signé un rebond marquant de sa marge avec un bénéfice net de 8,5 Millions d’Euros en 2019 contre 5,8 ME précédemment. L’amélioration du mix produits et la bonne efficience industrielle expliquent cette progression sensible. La dette nette de Delfingen représente 2,4 fois l’Ebitda ce qui conduit à une note moyenne sur ce plan par rapport aux autres acteurs de la filière. Afin de faire face aux conséquences de la pandémie, l’entreprise a mis en place des outils de financement appropriés auprès de ses partenaires bancaires et de la Banque Publique d’Investissement. Dans les cours actuels, Delfingen capitalise 34 ME, soit un PE de 4… On peut acheter une petite ligne de Delfingen même si nous lui préférons Akwel, un autre équipementier auto qui affiche également un PE de 4 mais qui offre l’avantage d’avoir une situation financière nettement plus robuste… En complément d’autres équipementiers automobiles, on peut acheter quelques titres Delfingen.

Source

Avis perso :

promis, c’est pas moi qui leur ai soufflé la piste Akwel avec un bilan plus sain ![]()

Actionnaire Akwel

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

[+3] #8 02/05/2020 20h41

- Larbinator

- Membre (2014)

Top 50 Portefeuille

Top 50 Actions/Bourse

- Réputation : 365

L’équipementier spécialiste de la protection des réseaux embarqués et des tubes pour transfert de fluides a publié le mardi 28 avril après bourse ses comptes 2019.

Crise Sanitaire :

Delfingen a écrit :

La production automobile est en forte baisse, et le Groupe DELFINGEN anticipe que cette situation puisse durer. Dans ce contexte de marché difficile, le Groupe DELFINGEN adapte en permanence le niveau d’activité de ses sites, dont certains ont été partiellement voire totalement fermés.

Des mesures ont immédiatement été prises afin de limiter les effets négatifs sur le résultat opérationnel et le cash-flow. Le Groupe DELFINGEN a mis en place, avec le soutien de son pool bancaire et de Bpifrance, des outils de financement afin de faire face aux aléas de cette crise.

Analyse multicritère :

PER = 3,7 → objectif 15 → 56€

PCF = 1,5 → objectif 6 → 54€ (écarté par prudence au profit de VE/EBITDA)

VE / EBITDA = 2,6 → objectif 8 → 43€

VE / CA = 0,31 → objectif 0,75 → 33€

P/B = 0,44 → objectif 1 → 32€ (écarté, équipementier)

Moyenne : (56 + 43 + 33) / 3 = 132 / 3 = 44€.

Les objectifs précédent était de de 39€ (communiqué sur les résultats 2020) et 44€ (comptes au 30 juin 2019)

Analyse de la structure bilantielle (dette) :

Les analystes financiers calculent que la dette financière nette atteint 67 M€ (80 M€ - 13 M€ de trésorerie).

À comparer avec les capitaux propres de 76 M€ ou la capitalisation boursière de 33 M€.

J’assimile pour ma part la dette à l’opposé de l’actif net circulant (la VANN)

Actif net circulant = trésorerie + créances + stock - dettes financières - provisions - autres créances

Actif net circulant = 13 + 51 + 26 - 82 - 9 - 37 = -38 M€

Mon raisonnement donne une dette de 38 M€ au lieu de 67 M€.

Je prend en compte le fait que Delfingen finance son fond de roulement par de la dette, mais qu’il y a des actifs en face.

Ainsi, le gearing (dette/capitaux propres) ressort à 50% (ok) et le leverage (dette/EBIT) à 250% (ok).

Recherche & développement :

Le ratio frais de recherche / valeur d’entreprise est de 9%.

L’effort de recherche et développement de Delfingen est plutôt important.

Je prends en compte uniquement les frais de recherche passés intégralement en frais dans les comptes et non ceux amortis sur plusieurs années.

En général, les frais de recherche ne dépassent pas 5% pour un équipementier automobile. (Faurecia 4%)

Prochain rendez-vous :

Le chiffre d’affaire du 1er trimestre 2020 sera publié mercredi 7 mai 2020

Mon avis :

Delfingen est bien positionnée sur un secteur d’avenir (protection des réseaux embarqués)

C’est une belle société qui prévoit en général de surperformer le marché automobile de +5%.

— Acheter Delfingen dans les cours actuel (14€) avec un objectif de 44€ (+220%) —

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par Larbinator (03/05/2020 00h22)

![]() Hors ligne

Hors ligne

[+3] #9 03/05/2020 15h25

- LoopHey

- Membre (2019)

Top 50 Actions/Bourse

Top 50 Entreprendre - Réputation : 255

Pour compléter l’approche de Larb’ voici mon analyse rapide. Je n’ai hélas pas retrouvé les comptes post 2010, si quelqu’un les a, ce serait avec plaisir pour compléter mon étude.

Coté bilan:

Il semblerai que l’on présente une décote historique sur les CPT sur les 10 dernières années :

Le point bas du moment, n’a jamais été atteint sur l’étude. Nous cotons 1,12 fois les CPT.

D’ailleurs nous disposons pour un cours de 13€80 de 12,28€ de CPT par action alors qu’en 2017 par exemple nous cotions entre 35 et 40€ pour 7€ de CPT par action.

Le moyenne historique de Capi/CPT est à 2,57.

En jouant le retour à la moyenne par rapport au bilan nous avons un objectif de cours de 31€ soit + 129%.

Coté flux :

Moyennes historique nous avons :

VE/EBITDA = 5,17. Nous sommes à 3,93

VE/EBIT = 8. Nous sommes à 7,36

VE/CA = 0,5. Nous sommes à 0,49

PER = 10. Nous sommes à 3,87

La moyenne de VE/EBIT, VE/CA et PER nous donne comme objectif 21€ soit + 53% sur le cours actuel.

Coté dettes :

Par rapport au CPPG nous sommes à 104%, ce qui n’est pas excessif mais qui est tout de même élevé.

En revanche par rapport à l’EBIT, la dette est importante à 5,2 fois. Ce point est à prendre en compte dans la prise de position.

Perspectives :

L’entreprise est bien positionnée pour le futur. Elle est prête à accompagner les constructeurs dans le virage de l’électrique et l’autonome. D’ailleurs son niveau d’investissement sur les 5 dernières années est plus élevé que sur les 4 premières par rapport au CA (3,3% du CA sur les 5 premières années contre 4,5% aujourd’hui).

L’entreprise prévoit de superformer le marché automobile de 5% par an. L’année 2019 n’a pas déçu et conforte la capacité de Delfingen à garder sa croissance, même quand le marché ralenti.

Mon avis :

Delfingen est une entreprise en croissance dans un secteur très cyclique.

En revanche sa décote historique par rapport à ses CPT est intéressante. Contrairement à d’autres entreprises du secteur que j’ai pu analyser comme Actia Group ou Plastivaloire, Delfingen présente un point d’entré intéressant.

Au niveau des chiffres, je la placerai derrière Akwel qui nous présente un bilan en béton. Cependant, je pense que Delfingen est bien mieux engagée pour le futur.

La décote est présente et conséquente, on a de la croissance, qui n’est pas prise en compte dans cette étude. Je renforcerai ma position en fin de mois, si le marché me laisse en acheter en dessous de 14€.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par LoopHey (03/05/2020 15h32)

Mon interview : http://leprojetlynch.com/2020/12/loophe … -debutant/

![]() Hors ligne

Hors ligne

[+1] #10 08/05/2020 00h23

- maxicool

- Membre (2013)

Top 10 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 10 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1486

Hall of Fame

Hall of Fame

“ISTJ”

Résultats T1 2020

CA +3%

![]() Hors ligne

Hors ligne

[+2] #11 07/08/2020 18h26

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 694

Hall of Fame

Hall of Fame

CA Q2 2020

"Superformance" ** de 7 points par rapport au marché sur le 1er semestre… Le problème est qu’ils avaient déja 27 points d’avance après un "bon" Q1. Donc le Q2 a du être mauvais de l’ordre de -14% par rapport au marché (qui était lui aussi déja en forte baisse).

Attention aux effets d’annonces…

En attendant, la société pourtant lourdement endetté est en négociation pour reprendre un concurrent en dépot de bilan. C’est osé surtout pendant la crise actuelle …

Dossier très spéculatif à l’heure actuelle. On aura peut-être un multi bagger ou un mega faillite ![]()

Je préfère sur les constructeurs moins endettés pour le moment… On ne sait jamais …

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

[+1] #12 06/11/2020 19h06

- maxicool

- Membre (2013)

Top 10 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 10 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1486

Hall of Fame

Hall of Fame

“ISTJ”

Delfingen a monté sa résilience au troisième trimestre, avec un chiffre d’affaires en hausse de 14,9%, à 67,1 millions d’euros et de 2,3% en organique, Schlemmer ayant apporté 9,3 millions d’euros de facturations, soit 16 point d’effet périmètre, dans un marché en retrait de 5%. L’activité propre du groupe dans l’automobile a enregistré une croissance de 3%. Sur les neuf premiers mois de l’année, le recul des ventes se limite désormais à 12,6% (151,1 millions d’euros) et à 17,3% en données comparables.

Delfingen se félicite de son positionnement sur un marché automobile en pleine évolution avec l’accélération de la demande pour des véhicules hybrides et électriques, les compétences de l’équipementier étant notamment concentrées sur la protection des câblages, « véritable système nerveux des véhicules. »

Prévisions de ventes confirmées

Pour l’ensemble de l’exercice, le groupe confirme sa prévision d’une baisse de son activité (hors effet périmètre) dans une fourchette de 15% à 20%. La marge opérationnelle courante resterait positive. A fin juin, L’équipementier automobile avait accusé une perte de 1,4 million d’euros, contre un profit de 3,7 millions un an plus tôt.

Delfingen annonce une levée de fonds d’un peu plus de 3 millions d’euros pour faciliter le rachat des activités de Schlemmer intégrées au 1er septembre.

Le montant n’est pas très élevé, de 3,3 millions d’euros, et l’opération est faite « dans les règles » pour l’actionnaire individuel, avec droits préférentiels de souscription (DPS), qui se fera à raison de 1 action nouvelle pour 11 anciennes. Les DPS seront exerçables entre le 12 et le 20 novembre. Le fruit de cette levée de fonds doit permettre de faciliter le rachat du périmètre Europe/Afrique de Schlemmer, financé par dettes auprès des partenaires financiers de la société. Le montant de cette acquisition s’élevait à un total de 21 millions d’euros.

Dans le détail, l’équipementier automobile compte émettre 222.176 actions nouvelles au prix de 15 euros, ce qui constitue une décote, assez faible, de 16,4% par rapport au dernier cours de 17,95 euros avant l’annonce. Ascom Participation, société dont l’actionnariat est composé des membres du comité exécutif du groupe, a d’ores et déjà indiqué qu’il souscrirait à la levée de fonds à titre irréductible à hauteur de droits préférentiels de souscription que lui cèdera Delfingen dans une transaction de bloc hors marché au prix total de 1 euros, soit 134.834 actions représentant une souscription de 2,02 millions d’euros, et à titre réductible pour un montant maximum de 45.166 actions, ce qui correspond à un total de 81% de l’opération envisagée.

Dernière modification par maxicool (06/11/2020 19h07)

![]() Hors ligne

Hors ligne

[+1] #13 13/11/2020 09h39

- Larbinator

- Membre (2014)

Top 50 Portefeuille

Top 50 Actions/Bourse

- Réputation : 365

Augmentation de Capital

Ceux d’entre vous qui sont actionnaires de Delfingen ont vu apparaitre mardi 10 novembre une nouvelle ligne dans leur portefeuille. Il s’agit de Droits de Souscriptions (DS) permettant de souscrire à des actions nouvelles Delfingen à raison de 11 DS + 15€ pour une action. Les ordres de souscription doivent être passés au plus tard le jeudi 19 novembre 2020. Après cette date, les droits perdent toute valeur et seront radiés. Il vaut mieux s’y prendre trop tôt que trop tard.

Plutôt que de vendre vos droits à vil prix vos DS sur le marché, je vous conseille de les utiliser pour souscrire à des actions nouvelles au prix intéressant de 15€. Si vous n’avez pas les liquidités nécessaires, n’hésitez pas à vendre un peu de Delfingen ou une autre valeur plus liquide. Par exemple chez Boursorama, l’ordre de souscription doit être passé comme indiqué ci-après : Mon Portefeuille > Barre bleue en bas à droite > Intros et OST > Opérations Sur Titres > Donnez vos instructions.

AOF a écrit :

Delfingen a annoncé vendredi 6 novembre le lancement d’une augmentation de capital en numéraire avec maintien du droit préférentiel de souscription des actionnaires d’un montant de 3,33 millions d’euros. L’opération se traduira par l’émission de 222 176 actions nouvelles au prix unitaire de 15 euros représentant une décote de 16,43 % par rapport au cours de clôture du 3 novembre dernier.

Cette augmentation de capital a pour objectif de renforcer les fonds propres de la société suite à l’acquisition, le 1er septembre dernier, du périmètre Europe/Afrique de Schlemmer financée par dettes auprès des partenaires financiers de Delfingen Industry. Cette acquisition s’est réalisée pour un prix total (coût brut et coûts associés) de 21 millions d’euros.

Cette augmentation de capital sera l’occasion pour la société ASCOM Participation, dont l’actionnariat est composé des membres du Comité Exécutif du groupe, et qui s’est engagée à hauteur de 81,02% de l’augmentation de capital, de faire son entrée au capital de Delfingen à hauteur de 5,06 % a minima.

Modalités de l’augmentation de capital par émission d’actions nouvelles avec maintien du droit préférentiel de souscription des actionnaires :

1 - Principales caractéristiques de l’émission d’actions ALDEL (code ISIN FR0000054132)

Nombre maximum d’actions à émettre : 222 176 actions

Prix de souscription : 15 EUR par action

Jouissance des actions nouvelles : Ces actions seront assimilées dès leur admission aux actions existantes

Ratio de souscription : 1 action nouvelle ALDEL pour 11 droits préférentiels de souscription DELDS

Souscription à titre réductible : Applicable

Période de souscription : Du Je 12/11/2020 au Ve 20/11/2020 inclus

Option par défaut : Les droits deviendront caducs à l’issue de la période de souscription

2 - Centralisation et calendrier indicatif

Détachement et cotation des droits préférentiels de souscription : Ma 10/11/2020

Ouverture de la période de souscription : Je 12/11/2020

Dernier jour de cotation des droits préférentiels de souscription : Me 18/11/2020

Clôture de la période de souscription : Je 19/11/2020, à l’issue de la séance de bourse

Dernier jour de règlement / livraison des droits préférentiels de souscription : Ve 20/11/2020

Date de paiement et cotation des actions nouvelles : Ve 27/11/2020

3- Admission et radiation des droits de souscription DELDS

A compter du Ma 10/11/2020, les droits de souscription référencés ci-dessous seront admis sur EURONEXT GROWTH PARIS et seront radiés le Me 18/11/2020

Libellé : DELFINGEN DS

ISIN : FR0014000GM6

Mnémonique : DELDS

Pour finir, une question qui s’adresse aux spécialistes :

En cas d’augmentation de capital, les actions demandées à titre réductibles sont elles attribuées au prorata des titres demandés à titre réductible ou irréductible ?

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par Larbinator (13/11/2020 09h42)

![]() Hors ligne

Hors ligne

[+2] #14 13/11/2020 10h52

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 694

Hall of Fame

Hall of Fame

1.

Larbinator a écrit :

En cas d’augmentation de capital, les actions demandées à titre réductibles sont elles attribuées au prorata des titres demandés à titre réductible ou irréductible ?

Les titre réductibles sont attribués au prorata des DPS exercés … dans la limite de votre demande. Les brokers vendent souvent automatiquement et ATP (au marché) les droits non exercés en fin de période de souscription de sorte qu’il n’y a que très peu de droit qui ne sont pas exercés (sauf si bien sûr le cours d’exercice est supérieur ou égal au cours du moment).

En pratique, je pense qu’il ne doit y avoir que 5% des DPS qui ne sont pas exercés. La souscription à titre réductible est donc servie que de manière très réduite…

2.

Larbinator a écrit :

e vous conseille de les utiliser pour souscrire à des actions nouvelles au prix intéressant de 15€.

Attention avec les termes "conseils" et "intéressant". On ne sait jamais de quoi est fait le futur … et ça serait bête de pas avoir eu raison à postériori

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

1 [+1] #15 24/12/2020 08h54

1 [+1] #15 24/12/2020 08h54

- maxicool

- Membre (2013)

Top 10 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 10 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1486

Hall of Fame

Hall of Fame

“ISTJ”

*** Révision à la hausse des anticipations de performance pour l’année 2020 ***

--

Communiqué de presse du 23.12.2020

DELFINGEN a vu son chiffre d’affaires rebondir très fortement en cette fin d’année pour un atterrissage prévu à -13 % par rapport à 2019 à périmètre constant.

Cette performance commerciale s’accompagne d’une très forte amélioration de la profitabilité. La marge opérationnelle courante devrait en effet être en progression de 1 à 1,5 points et se situer aux environs de 7,5 à 8,0 % du chiffre d’affaires à périmètre constant.

Dans le même temps, la contribution du périmètre acquis de Schlemmer depuis le 1er septembre 2020 surperforme aussi largement les attentes avec des marges opérationnelles au-delà des 10 % du chiffre d’affaires.

La belle performance de DELFINGEN confirme le positionnement stratégique de l’entreprise sur un marché automobile en pleine évolution avec l’accélération de la demande pour des véhicules hybrides et électriques. La mission de DELFINGEN est de protéger les câblages électriques, véritable système nerveux des véhicules

Lors de la publication du T3, Delfingen affirmait que, pour l’ensemble de l’exercice, le groupe prévoyait une baisse de son activité (hors effet périmètre) dans une fourchette de 15% à 20%.

Le CA du T3 avait augmenté de 14,9%.

CA 2019 = 230,50 M€

CA T1 2020 = 58,9 M€

CA T2 2020 = 25,1 M€

CA T3 2020 = 67,1 M€ (+14,90% p/r 2019

CA 2020 = 230,50 - 13% (30 M€) = 200,50 M€

CA T4 2020 = 200,50 - 58,9 - 25,1 - 67,1 = 49,4 M€ (T4 2019 : 57,6 M€)

--

Communiqué de presse du 23.12.2020

En date du 23 décembre 2020, DELFINGEN a racheté les actions détenues par Intercable dans cette Joint Venture. A présent, DELFINGEN détient donc 100 % des ex-entités Schlemmer en Italie, au Maroc et en Tunisie, ce périmètre représente de l’ordre de 25 m€ de chiffre d’affaires avec une marge d’Ebitda de 20 %.

Les investisseurs sont invités à se reporter au communiqué de presse concernant la révision à la hausse des anticipations de performance pour l’année 2020 publié ce jour.

--

C’est tout bon !

+15% à l’ouverture.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par maxicool (24/12/2020 09h14)

![]() Hors ligne

Hors ligne

[+3] #16 25/01/2021 10h13

- bibike

- Membre (2016)

Top 50 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 20 Portefeuille

Top 5 Dvpt perso.

Top 5 Actions/Bourse

Top 50 Monétaire

Top 50 Entreprendre

Top 5 Banque/Fiscalité - Réputation : 1510

Hall of Fame

Hall of Fame

“ISTJ”

Bravo LoopHey pour la belle trouvaille en mai et le parcours qui a suivi.

Pour la dette nette, les 70 M€ c’est y compris dette locative IFRS16. Soit vous prenez la dette locative volontairement (mais dans ce cas les ratios historiques me semblent biaisés), soit on raisonne en pures dettes financières (ce que je préfère personnellement..) et là on est sur 49.1 M€ d’EFN.

Il faut ajouter les 18 M€ d’emprunts ayant servi l’acquisition de Schlemmer au 1er septembre 2020.

Donc en théorie on est autour de 67 hors IFRS 16.

Fin 2019 on avait (hors IFRS 16) 51.6M€, au 06/2019 : 56.9 M€. Faudrait remonter plus loin pour mieux comprendre la saisonnalité de l’endettement net, sur ces 3 semestres la différence n’est pas folle donc conservons 49.1 + 18 = 67 M€.

Et modifier les ratios pour intégrer les actions créées lors de l’AK de fin novembre : 222 176 actions (environ 3 M€ levés pour payer les frais d’acquisition de Schlemmer slide 37).

Pour la marge opérationnelle (EBIT) je trouve plutôt quelque chose autour de 6.4% pour Delfingen en moyenne ces dernières années. Sur les 3 dernières on trouve en 2019 6.6%, en 2018 5.3%, en 2017 7.1%.

Dans le SFAF slide 38 Delfi projette fin 2021 320 M€ de CA et une MOP supérieure à 5%, ils espèrent 9% à l’horizon de 2024. C’est ici qu’ils sont très prudents sur leur projection à court terme.

Dans le communiqué du 24/12, ils reprennent 8% de marge op en 2020 c’est ce que vous avez utilisé.

Donc disons 320 M€ de CA 2021 x 8 % = 25.6M€ x 6x = 154 M€ - 67 de dettes = 87 M€ de capi / 2.666 M actions AK incluse = 33 €. Si on prend un multiple de 8x on obtient 52 €.

Si on prend l’objectif 2024 400 M€ x 9% = 36 M€ x 6x = 216 - 67 (si on considère l’EFN actuel pertinent, la boite devrait se désendetter..) = 149 M€ / 2.666 = 56 € dans 4 ans (et 82€ avec un multiple de 8x).

Sous réserve des prévisions de MOP, d’EFN, de croissance, de dilution, de choix du multiple..

En tout cas à 39 € on n’a plus de manière évidente, "l’escompte du value" comme dirait les canadiens de Barrage, on mise sur les fondamentaux futurs, ça ne présage en rien de l’évolution du cours, le marché sait toujours nous surprendre dans les deux sens… ![]()

Dernière modification par bibike (25/01/2021 11h16)

![]() Hors ligne

Hors ligne

[+1] #17 05/02/2021 19h17

- maxicool

- Membre (2013)

Top 10 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 10 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1486

Hall of Fame

Hall of Fame

“ISTJ”

Publication T4 2020

CA T4 : + 57,50% dont

+ 16% en organique

-5,40% en effet de change

+ 47% par changement de périmètre (Schlemmer)

CA 2020 : +13,50 % dont

- 9% en organique

-1,80% en effet de change

+15,80% par changement de périmètre

Delfingen continue de développer ses CA trimestriels T3 et T4 par rapport à 2019 et à surperformer le marché automobile global.

Mr Market risque d’être content lundi ;-)

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par maxicool (05/02/2021 19h18)

![]() Hors ligne

Hors ligne

[+1] #18 09/02/2021 10h28

- bibike

- Membre (2016)

Top 50 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 20 Portefeuille

Top 5 Dvpt perso.

Top 5 Actions/Bourse

Top 50 Monétaire

Top 50 Entreprendre

Top 5 Banque/Fiscalité - Réputation : 1510

Hall of Fame

Hall of Fame

“ISTJ”

Euroland augmente son objectif de cours de 15% à 54 € suite à la publication du CA annuel, dans les clous de leur cible (241.9 vs 245).

La pandémie, accélérateur de tendances sur le marché de l’automobile

Malgré la baisse de 16% du nombre de ventes de véhicules particuliers dans le monde en 2020, les véhicules électriques et hybrides ont affiché une dynamique exceptionnelle avec une part de marché passée de 8% en 2019 à 13% en 2020. L’accélération de cette tendance est à mettre sur le compte des aides gouvernementales et des réglementations mises en place en faveur des véhicules moins émetteurs de gaz à effet de serre. Sachant que la protection du câblage dans un véhicule thermique génère un chiffre d’affaires de 33$ par véhicule alors qu’il génère 61$ par véhicule hybride et 44$ par véhicule électrique, cette tendance joue favorablement sur la top line de Delfingen.

Effectivement l’accroissement des volumes de câble dans ce type de véhicules (hybrides et électriques) et la qualité des protections à plus forte valeur ajoutée porte la croissance du chiffre d’affaires généré par véhicule.

Ils indiquent que la société est à son prix sur ses multiples historiques mais qu’ils ont peu de pertinence compte tenu des perspectives de croissance, de ses cash-flows et de la solidité de son bilan.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

[+2] #19 26/03/2021 18h22

- Coke

- Membre (2019)

- Réputation : 40

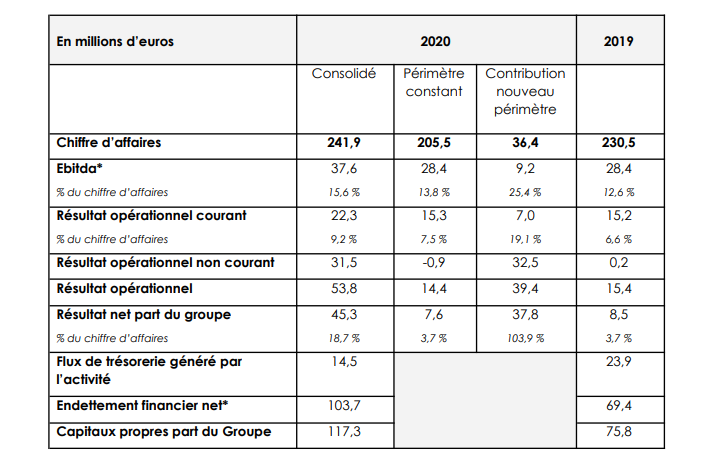

Résultat 2020.

Une année exceptionnelle pour Delfingen.

https://delfingen.com/medias/cp-2020-resultats-1.pdf

"DELFINGEN anticipe en 2021 un chiffre d’affaires de 370 m€ traduisant une nette surperformance du marché et une marge opérationnelle de l’ordre de 8 à 9 % malgré les perturbations d’approvisionnement et la hausse des prix de certaines matières premières."

"Lors de la prochaine Assemblée Générale des actionnaires, qui se tiendra le 4 juin 2021, le Conseil

d’administration proposera une distribution de dividendes à hauteur de 1,0 m€, reflétant ainsi la

confiance de DELFINGEN dans ses perspectives, tout en préservant sa situation de trésorerie"

Prochain communiqué : 30 avril 2021 – Publication URD 2020

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

[+3] #20 08/05/2021 09h13

- FrenchFlair

- Membre (2017)

- Réputation : 56

Les chiffres sont excellents !

J’ai lu quelque part que sur le premier trimestre la dynamique de croissance est la plus importante sur le segment hybride rechargeable. Ce qui est de très bon augure puisque le CA / véhicule pour Delfingen est le plus important sur les véhicules hybrides rechargeables ! (viennent ensuite l’électrique et le thermique)

De bon augure pour la suite de l’année… L’ouverture risque d’être vert fluo lundi matin!

Je pense que nous avons quelques belles années de croissance devant nous avec ce leader de la protection des câbles pour la voiture.

En bref, un leader dans son domaine d’avenir, avec un management compétent, aligné avec ses actionnaires et qui réussit à impliquer parfaitement ses équipes. Le tout pour un prix cadeau! Pour moi, c’est un des plus beaux dossiers de la côte parisienne avec un excellent ratio risk / reward.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

[+2] #21 03/09/2021 18h10

- bibike

- Membre (2016)

Top 50 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 20 Portefeuille

Top 5 Dvpt perso.

Top 5 Actions/Bourse

Top 50 Monétaire

Top 50 Entreprendre

Top 5 Banque/Fiscalité - Réputation : 1510

Hall of Fame

Hall of Fame

“ISTJ”

Delfingen publie ses résultats semestriels.

14.9% de marge d’EBITDA vs 15% pour Euroland en FY2021e.

9.9% de ROC vs 8.8% en FY2021e.

-4 MEUR d’impact prix des matières premières.

7.9 MEUR de flux opérationnel vs 8.5 (effet BFR à mon avis, qui a augmenté de 17 MEUR en lien avec la croissance).

EFN en légère baisse en séquentiel : 101,6 m€ au 30 juin 2021, contre 103,7 m€ fin 2020.

Leverage 1.8 vs 3.0 fin juin 2020.

Perspectives :

Dans un contexte de marché toujours aussi volatile (variabilité de la demande, pénurie de matières et composants, envolée des prix d’achats, difficultés logistiques, évolution de la crise COVID en Asie…), le groupe DELFINGEN Industry met tout en œuvre pour adapter le pilotage de ses opérations avec la volonté de renforcer son leadership de partenaire privilégié de ses clients en offrant un service et une qualité unique.

Dans ces conditions, DELFINGEN anticipe une performance au deuxième semestre de 2021 inférieure à celle du premier semestre. Sous réserve d’un contexte de marché plus défavorable, le Chiffre d’affaires 2021 est attendu à 360 m€ avec une marge opérationnelle de 8%.

Le développement des motorisations hybrides et électriques, ainsi que la connectivité des voitures, font du câblage électrique le véritable système nerveux du véhicule. La mission de DELFINGEN : le protéger en apportant des solutions toujours plus innovantes et à plus forte valeur ajoutée.

T3 le 5 novembre.

Edit : lien du flash euroland avec baisse de l’objectif de 61 € à 60 €.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par bibike (25/09/2021 10h26)

![]() Hors ligne

Hors ligne

[+4] #22 27/10/2021 07h36

- LoopHey

- Membre (2019)

Top 50 Actions/Bourse

Top 50 Entreprendre - Réputation : 255

Vu la valo actuelle de la boite, je vais tenter de remettre l’église au milieu du village.

Sur le T3/2021, l’hybride passe devant le diesel pour les ventes. On parle quand même de 20.7% de part de marché.

Le plus édifiant c’est la vitesse de prise de part de marché de l’hybride et l’électrique. Par exemple, entre le T2/2020 et le T3/2021, on augmente la part de près de 10% pour les voitures hybrides et de 4% pour les voitures électriques.

C’est du quasi +100% de croissance de PDM…

Sources ici ou ici.

"les ventes de véhicules électriques ont aussi doublé sur un an en Italie, au Portugal, en Irlande ou en Autriche. Elles ont augmenté de 62,7% en Allemagne et de 34,6% en France, les deux principaux marchés européens, et de 41% en Belgique."

Ci dessous petit extrait de la SFAF 2021 :

Vous pouvez aussi confirmer cela avec le T3 des constructeurs.

Et notre ALDEL dans tout ça :

CA de Delfingen par voiture vendu pour la branche protection des faisceaux de câbles (80% de l’activité du groupe) :

véhicule thermique : 33$ de CA

véhicule hybride : 61$ de CA

véhicule électrique : 44$ de CA

On parle quand même d’un quasi doublement du CA entre une voiture thermique et une voiture hybride pour DELFINGEN !

La crise des semis cape l’automobile actuellement. Le parc moyen à 12 ans.

Quand la reprise va arriver, on aura l’effet volume + mix produit en forte hausse sur l’hybride et l’électrique.

J’illustre ça suivant le doc de la SFAF 2020

Je dois vous faire un dessin ? ![]()

Il y a de la dette, c’est vrai. Même avec une récession due à la crise des semis, ALDEL compensera par l’évolution extrêmement favorable de son mix produit (cf plus haut).

Je paie ça actuellement 6/7 fois les profits de l’année 2021.

J’imagine que je fais un très bon investissement actuellement.

Le meilleur cheval dans l’auto est bien de mon point de vue Delfingen.

Actionnaire depuis 15-20€, je renforce sous les 50€.

A+

Loop.

Edit : petit r’merciement au copain Xan12 pour quelques Datas et la relecture ![]()

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par LoopHey (27/10/2021 08h09)

Mon interview : http://leprojetlynch.com/2020/12/loophe … -debutant/

![]() Hors ligne

Hors ligne

[+2] #23 07/12/2021 19h05

- bibike

- Membre (2016)

Top 50 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 20 Portefeuille

Top 5 Dvpt perso.

Top 5 Actions/Bourse

Top 50 Monétaire

Top 50 Entreprendre

Top 5 Banque/Fiscalité - Réputation : 1510

Hall of Fame

Hall of Fame

“ISTJ”

J’assume sans souci la vision court termiste, si le marché l’était moins dans sa manière de "valoriser" certains titres, je le serai moins aussi dans ma gestion de portefeuille. ![]()

Industrie de coûts fixes pénalisée par les volumes oui je suis d’accord avec vous je l’ai formulé autrement. ![]()

Pour la répercussion de l’inflation, à court terme je vois un S1 dont la marge brute perd la bagatelle de 510 points de base donc je maintiens ce que j’ai écrit, même si c’est court termiste ![]()

Cette baisse s’explique essentiellement par :

- L’impact négatif des augmentations de prix des matières premières pour 4,0 m€, soit 2,1 pts ;

- L’impact négatif de l’évolution des taux de change pour 4,2 m€, soit 2,2 pts

L’inflation et la pénurie de semi-conducteurs sont des facteurs "temporaires" depuis le début sauf que cela dure et que l’on n’en voit pas encore le bout pour le moment (voir cela s’aggrave au fil des trimestres, regardez l’évolution du manque à produire de Trigano par exemple).

NB : vu les publications de marges des constructeurs ce sont bien eux qui ont le pricing power actuellement, et les équipementiers sont une des variables d’ajustement (en plus du prix de vente au client final bien sûr).

Si on regarde les chiffres prévisionnels, au S1 ils disaient 360 MEUR de CA avec 8% de ROC soit 28.8 MEUR.

Au T3 on passe à une guidance annuelle de 345 MEUR avec 5% de ROC soit 17.2 MEUR.

On perd donc 11.6 MEUR de ROC pour -15 MEUR de CA…. Je veux bien que plus on s’approche du seuil de rentabilité/point mort plus le levier opérationnel est élevé, mais là je ne serai pas étonné que la marge brute soit encore pénalisée et pas seulement le levier opérationnel qui soit en cause.

PS : l’historique de marge brute à long terme n’empêchera pas la boite d’être vendue sans vergogne par le marché si les perspectives courantes sont mauvaises, à long terme on est tous d’accord sur Delfingen.

Dernière modification par bibike (07/12/2021 19h07)

![]() Hors ligne

Hors ligne

[+2] #24 04/11/2022 18h27

- bibike

- Membre (2016)

Top 50 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 20 Portefeuille

Top 5 Dvpt perso.

Top 5 Actions/Bourse

Top 50 Monétaire

Top 50 Entreprendre

Top 5 Banque/Fiscalité - Réputation : 1510

Hall of Fame

Hall of Fame

“ISTJ”

Delfingen publie son T3.

Chiffre d’affaires publié en hausse de 28% au 3ème trimestre et de 12% les 9 premiers mois de 2022

Révision à la hausse de l’anticipation de chiffre d’affaires 2022 à 410-415 M€.

Rappelons qu’aux semestriels ils devenaient prudents sur la guidance annuelle avec un S2 attendu moins bon et un CA annuel "au dessus de 380 M€".

En gros ils ont fait la même blague que l’an dernier. Dans ce sens là ce n’est pas désagréable.

110 M€ au T3, +28% publié dont +20% en organique +10% de change et -2% de périmètre (notamment lié au site Russe). +21% organique sur l’auto +17% sur l’industriel.

Sur 9 mois 314 M€ +12.5% dont +8.5% organique, +6.4% de change et -2.6% d’effet périmètre.

+8.4% organique sur l’auto, +9.6% organique sur l’industriel.

Ce sont les USA et l’Asie qui tirent l’ensemble avec +22% d’organique.

+18 M€ d’effet favorable de change euro/usd.

410/415 M€ de CA prévisionnel avec 5% de marge op donc 20/21 M€.

100 M€ de capi, 157 M€ d’EV (avec 57 M€ de dettes fi nettes prévisionnelles en fin d’année (Euroland et hors IFRS16). On est donc à 8x le ROC d’une année fortement dégradée en terme de marges.

Re-rentré sur le titre à 38 € cette semaine, après une vente à 49 € en décembre dernier. Pas convaincu que le marché salue la publication pour autant, mais bien content d’avoir joué les courts termistes l’an dernier, les cycliques à fort levier opérationnel ça ne se buy & hold pas.

CA annuel le 3 février.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par bibike (04/11/2022 18h39)

![]() Hors ligne

Hors ligne

[+1] #25 10/09/2023 11h55

- FrenchFlair

- Membre (2017)

- Réputation : 56

Les Résultats du S1 sont tombés :

Delfingen enregistre une marge opérationnelle courante de 6,8 %au premier semestre 2023 et réhausse son objectif annuel

• Forte croissance du chiffre d’affaires de +15 %

• Hausse du résultat opérationnel courant de +46 %

• Appréciation de la marge opérationnelle courante de

140 points de base à 6,8 %

• Doublement du résultat net part du groupe

Perspectives 2023

• Réaffirmation de l’objectif de chiffre d’affaires de 465 M€

(revu à la hausse en mai 2023)

• Révision à la hausse de l’objectif de marge opérationnelle

courante à 6,5 %

Que du bon donc !

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

![]() Consultez les ratios boursiers et l’historique de dividendes de Delfingen sur nos screeners actions.

Consultez les ratios boursiers et l’historique de dividendes de Delfingen sur nos screeners actions.

Discussions peut-être similaires à “delfingen industry : une équipementier automobile avec des valeurs”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 466 | 145 398 | 24/09/2022 13h04 par Evariste | |

| 29 | 10 755 | 04/01/2022 21h25 par Rick | |

| 60 | 20 334 | 21/03/2022 13h56 par Fabipm | |

| 2 | 2 634 | 23/01/2012 10h06 par jpa | |

| 85 | 24 461 | 03/04/2023 19h04 par dupondet | |

| 57 | 21 459 | 19/02/2024 20h08 par Tropico | |

| 48 | 12 653 | 19/04/2018 11h35 par Tahure |