Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

![]() Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Sondage

Synthèse des avis :

Recommanderiez-vous la SCPI Remake Live à un proche ?

| Oui, complètement (avis positif) | 39% - 9 | |||||

| Oui, avec des réserves (avis assez positif) | 8% - 2 | |||||

| Je ne sais pas (avis neutre) | 21% - 5 | |||||

| Non, probablement pas (avis assez négatif) | 13% - 3 | |||||

| Non, certainement pas (avis négatif) | 17% - 4 | |||||

| Nombre de recommandations : 23 Recommandation moyenne : 2,4/4 |

||||||

[+1] #1 12/06/2022 23h49

- Cassandre

- Membre (2022)

- Réputation : 13

Un proche m’a parlé de Remake Live, une SCPI très jeune (crée en 2022), en mettant en avant le fait qu’il n’y avait pas de droit d’entrée et que l’objectif de rendement était de 5.9%.

Pas très spécialiste des SCPI, j’ai exploré leur site pour me faire une idée.

Je vous livre ce que j’ai trouvé pour avoir votre avis.

D’abord, leur site est très dans l’air du temps, avec de belles photos de gens jeunes et souriants, en vélo ou smartphone à la main, on pourrait être sur le site d’une marque de vêtements…

Texte bourré de mots à la mode, monde de demain, ESG, circuits courts, recréer du lien… mais au fond très creux, on ne comprend pas très bien ce qu’ils proposent concrètement, les particularités des biens immobiliers qu’ils proposent d’acquérir.

La lecture de la Note d’information disponible sur leur site est nettement plus informative :

- La politique d’investissement me semble risquée : "Contribuer, le plus en amont possible, au développement ou au redéveloppement des territoires en transition et des quartiers périphériques en investissant très majoritairement dans toute forme d’immobilier d’entreprise, en visant des rendements locatifs potentiels supérieurs du fait d’une prise de risque plus importante […]".

- L’objectif de rendement de 5.9% ne me parait pas très élevé compte tenu de ce risque, les investissement immpobiliers en commercial dans les "territoires en transition" demandent en général un rendement supérieur à cela.

- La Commission de Gestion est de 18% TTC (!)

- Pas de Commission de souscription de parts, mais il est précisé que "La Société de Gestion" pourra rétrocéder une partie de la commission de gestion qu’elle aura perçue de a SCPI aux distributeurs […]", donc en fait pas de commission de souscription, mais commission de gestion gonflée et en partie rétrocédée aux commercialisateurs…

A cette commission de Gestion pourtant bien grasse il faut rajouter :

- La Commission d’acquisition sur les achats ET sur les ventes d’immeubles qui est de 5% TTC

- La Commission de suivi des travaux qui est de 5% TTC également

- Les frais de la gestion locative et technique effective des biens immobiliers, payée directement par la SCPI (montant non indiqué)

- Une commission de retrait de 5% TTC si vente dans les 5 ans suivant l’acquisition

Je trouve ça très cher payé, mais je n’ai pas de culture SCPI développée, donc je ne sais pas si le niveau de frais de cette SCPI est nettement plus élevée que les autres, ou golbalement dans la moyenne…

Dans les autres points qui m’interpellent, mais là encore je ne sais pas si c’est du classique :

- Les associés "fondateurs" ont payé 150€ + 30€ de prime d’émission (pour les premiers 20M€), les souscripteurs lambda que nous sommes devront payer 150€ + 50€ de prime d’émission.

Bref ça me semble chargé en frais, risqué en termes de choix de lieux d’investissement, et avec un rendement prévu qui ne semble pas si élevé au regard de ce risque.

Qu’en pensez vous ?

Mots-clés : immobilier commercial, remake live, scpi

![]() Hors ligne

Hors ligne

[+1] #2 14/06/2022 08h24

- Surin

- Membre (2015)

Top 5 Année 2024

Top 10 Année 2023

Top 50 Année 2022

Top 50 Dvpt perso.

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Finance/Économie

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1390

Hall of Fame

Hall of Fame

loicd, le 13/06/2022 a écrit :

- pas de frais de souscription au niveau de la scpi implique plus d’argent mis au travail par le gérant (normal, ils ne prennent pas les 10% à l’entrée)

Non car :

Cassandre, le 12/06/2022 a écrit :

Commission d’acquisition sur les achats ET sur les ventes d’immeubles qui est de 5% TTC

Donc déjà il y a 5% qui disparaissent à chaque investissement. Il vous reprennent ensuite 5% à chaque vente. La valeur de réalisation de cette SCPI sera finalement impactée de la manière que si elle avait des frais de souscription, de manière indirecte.

C’est surtout un bel argument marketing pour dire "sans frais de souscription" alors qu’en fait il y a largement leur équivalent, en plus de la commission de gestion particulièrement élevée.

Dommage de les SCPI servent de laboratoire d’idées à des gérants semblant intéressés par une rémunération potentiellement très attrayante. Il faudra confirmer avec le résultat servi aux associés.

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

[+1] #3 14/06/2022 15h52

- NicolasV

- Membre (2013)

Top 50 Obligs/Fonds EUR

Top 50 SCPI/OPCI - Réputation : 124

Comme Surin je regrette ce tour de passe-passe qui permet d’afficher "0 frais d’entrée" (étonnant que l’AMF tolère cela compte tenu de leurs remarques sur Corum). Par contre 5% c’est moins que 10 et l’assiette étant énorme la différence l’est aussi. La commission de cession est effectivement plus élevée que la moyenne mais a généralement un faible impact sur les frais totaux car le % de biens vendus chaque année est faible (cf rapports annuels). Bien sûr la SDG pourrait être tentée de faire davantage tourner son portefeuille (dans les limites du statut SCPI).

Au final les frais payés 1 seule fois sont plus faibles, les frais récurrents plus élevés, il existe donc une durée de détention à partir de laquelle ces SCPI seront plus chères. En faisant des calculs de coin de table et en regardant les DICI, j’estime cette durée aux alentours de 10 ans.

Autre avantage que celui de l’investissement de la SCPI, c’est que le client si tout se passe bien récupérera en cas de retrait et sans modification du prix de part :

=> SCPI avec 10 % de frais de souscription : 900€

=> SCPI sans frais de souscription = 1000€

Oui 5% prélevés sous forme de commission de souscription ou de commission d’acquisition n’a pas le même impact pour l’investisseur, pourtant l’impact sur la valeur de réalisation est identique. Dans le cas de la commission d’acquisition, les frais facturés sont indolores sur la valeur de retrait et la décote n’apparaîtra qu’en cas de remboursement au prix de réalisation (blocage, liquidation). Au passage c’est un peu la même chose pour les "frais de notaire", ils ne diminuent pas la valeur de retrait (valable sur toutes les scpi). Magique !

Dernière modification par NicolasV (14/06/2022 16h20)

![]() Hors ligne

Hors ligne

[+2] #4 25/06/2022 12h15

- Mokulua

- Membre (2019)

- Réputation : 4

Bonjour à tous,

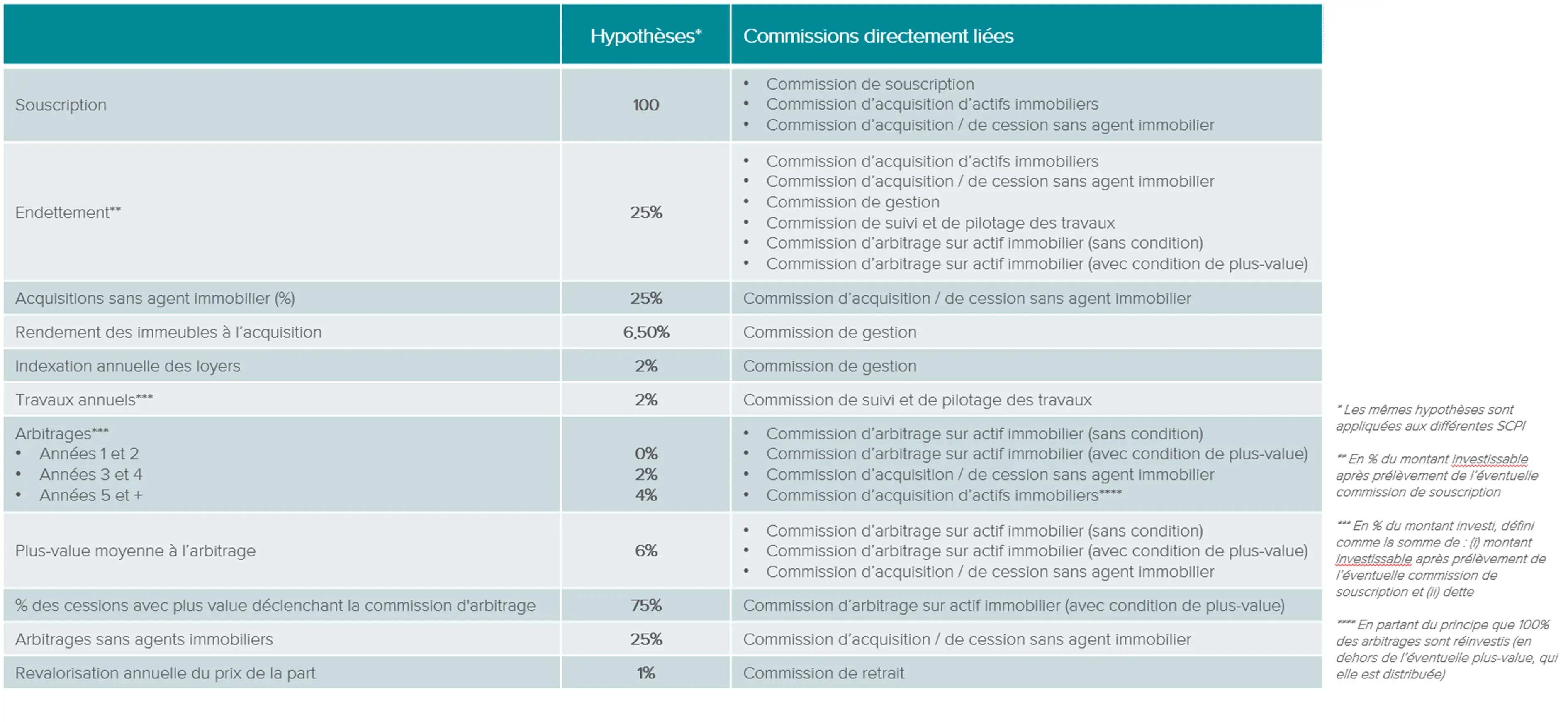

Face aux échanges sur ces SCPI relatifs aux frais et à la perf, j’ai modélisé la structure de frais et de performance de SCPI avec commission de souscription, et une autre sans commission de souscription.

En vert, les paramètres clé. Et en noir encadré, les principaux.

Commentaires appréciés !

Imgur: The magic of the Internet

![]() Hors ligne

Hors ligne

[+1] #6 06/10/2022 16h49

- Mokulua

- Membre (2019)

- Réputation : 4

Bonjour NicolasV,

J’approuve le fait que les jeunes SCPI sont un peu dopées puisqu’elles sont plus mobiles comme vous le décrivez.

Néanmoins, j’observe que toutes les jeunes SCPI n’ont pas nécessairement aussi bien performé (voir la dernière SCPI de Paref qui a été finalement liquidée ![]() ). Donc, ce n’est pas une généralité et c’est donc à mettre au crédit des gérants de ces nouvelles SCPI qui trustent d’ailleurs le haut du classement (que ce soit Iroko, Novaxia ou ici Remake). Mais encore une fois, cela ne dit pas que ça se passera bien pour la suite bien sûr ! Wait & see…

). Donc, ce n’est pas une généralité et c’est donc à mettre au crédit des gérants de ces nouvelles SCPI qui trustent d’ailleurs le haut du classement (que ce soit Iroko, Novaxia ou ici Remake). Mais encore une fois, cela ne dit pas que ça se passera bien pour la suite bien sûr ! Wait & see…

Ensuite, dans un marché qui va bouger (remontée des taux), c’est peut-être une meilleure idée d’aller dans une SCPI jeune, qui va constituer l’essentiel de son patrimoine sur des valeurs revues, plutôt qu’une grosse mémère qui va subir le poids de son patrimoine. Exactement comme les fonds obligataires : ce sont les nouvelles oblig qui vont performer, pas les anciennes. Ou encore : ce sont les nouveaux fonds en euro qui vont résister, pas les anciens.

Enfin, sur le fait que les gérants investissent la collecte avant de l’avoir reçue, cela me donne des frissons. Comment est-ce possible ? Et si la collecte n’est pas au rendez-vous, je perds mon dépôt de garantie chez le notaire ? Et pourquoi les grosses SCPI ne font pas de même ? Je ne parie pas trop sur cet argument pour créer de la performance. En revanche, la dette peut le permettre : on surinvestit grâce à la dette. Mais vu la hausse des taux, pas sûr que cela soit toujours intéressant aujourd’hui, à moins que les rendements obtenus par les gérants sur leurs investissements soient substantiellement supérieurs au taux de la dette. A creuser.

Quant aux frais, je suis dubitatif car j’ai repris les taux affichés.

En HT quand la TVA est récupérable (c’est de l’immobilier d’entreprise, avec des loyers soumis à TVA. C’est ce que j’ai lu ailleurs.), en TTI quand elle ne l’est pas. Ai-je loupé quelque chose ?

En tout cas, on peut se féliciter de la qualité de ce forum !

![]() Hors ligne

Hors ligne

3 [+3] #7 07/10/2022 14h49

3 [+3] #7 07/10/2022 14h49

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 50 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2808

Hall of Fame

Hall of Fame

Mokulua a écrit :

En effet. Mais pourquoi seules les jeunes SCPI auraient ce privilège ? Je vois que plusieurs d’entre elles (les "jeunes") sont à 3 mois de délai de jouissance. Est-ce suffisant pour permettre un investissement avant l’entrée en jouissance ? C’est pour cela que je ne crois pas trop à ce levier.

Imaginons 2 SCPI, une jeune qui a une capitalisation de 12 M€, une autre plus mature qui a une capitalisation de 1.2Mds€. Supposons que les 2 SCPI collectent 120M€ durant l’année, les investissent en 2 mois en moyenne, et ont un délai de jouissance des parts de 6 mois. Imaginons aussi que collecte comme investissements sont lissés durant l’année (donc 10M€ chaque mois).

Durant cette année, en simplifiant un peu les calculs, la première SCPI aura en moyenne une capitalisation des parts en jouissance de 27.5M€, la seconde de 1.217.5M€, et au niveau des montants investis (générant des loyers) ce sera 55.8M€ et 1.245.8M€.

Donc les parts en jouissance de la première SCPI auront (par rapport à une situation où la SCPI ne collecterait rien) une quote-part de loyers boostée de 103% (car 55.8/27.5 = 2.03) , quand celle de la seconde SCPI auront une quote-part de loyers boostés de 2% (car 1245.8/1217.5=1.02).

Ceci illustre le fait que le décalage entre investissement des fonds et entrée en jouissance des parts a un effet d’autant plus grand que le ratio "collecte / capitalisation" est élevé. Ce ratio diminue en général assez vite après quelques années pour les SCPI "jeunes".

A noter que, même avec un délai de jouissance de 3 mois, si la SCPI investi (en moyenne) le cash qui arrive bien avant ces 3 mois, l’impact reste important (je vous laisse faire des calculs).

Libre à vous de "croire" ou pas à ce levier. Mais ceux qui ont suivi un certain nombre de SCPI lors de leurs premières années, SCPI qui ont alors collecté pas mal, l’ont vu et constaté (et certaines sociétés de gestion ont même expliqué le phénomène en AG). D’autres SCPI n’ont pas pu investir leur collecte plus vite que le délai de jouissance, mais c’est un autre sujet (et des sociétés de gestion dont les jeunes SCPI sont à éviter).

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

[+1] #8 07/10/2022 18h18

- NicolasV

- Membre (2013)

Top 50 Obligs/Fonds EUR

Top 50 SCPI/OPCI - Réputation : 124

J’avais oublié l’exemple de Paref, toujours est-il que depuis des années la collecte bat record sur record (sauf 2020). Globalement quand vous avez une grande confiance dans votre collecte future (avec parfois des assureurs qui s’engagent sur des volumes), quand les taux sont bas, vous préférez investir un peu trop tôt plutôt qu’un peu trop tard. La plupart des SCPI ont des lignes de crédits prévues pour cela. Je ne pense pas dire de bêtises ?

Je pense comme vous qu’avec la remontée des taux l’utilisation du crédit va se faire avec plus de parcimonie et que les futurs projets seront signés avec plus d’attention. Je pense aussi qu’en cas de baisse des prix immo les nouvelles SCPI auront un avantage, surtout que je vois mal les anciennes SCPI se précipiter pour baisser le prix de leur part (et tant pis pour les associés entrants).

![]() Hors ligne

Hors ligne

[+1] #9 07/10/2022 18h43

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 50 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2808

Hall of Fame

Hall of Fame

Dans mon raisonnement, les 2 SCPI ont investi leur cash avec exactement le même délai (2 mois).

Le délai d’investissement est un sujet qui a d’autant plus d’impact quand le ratio "collecte / capitalisation" est élevé. En général, il est bien plus élevé pour les "jeunes SCPI". Je vous laisse en tirer la conclusion.

Ce que j’ai décrit a aussi un impact significatif en année 2 et 3 (voire plus) pour une jeune SCPI, tant que le ratio "collecte annuelle / capitalisation en début d’année" ne devient pas trop petit (disons <0.1 ou 0.2), même si généralement ça diminue d’année en année.

Pour être complet, j’ajoute que, les grosses SCPI matures ont aussi (et ceci est en leur faveur, mais l’impact reste limité) la possibilité d’avoir recours à des emprunts pour anticiper un peu (et lisser) la collecte, voire pour faire un peu de levier. Toutes ne l’utilisent pas. Les "jeunes SCPI" n’ont pas cette possibilité (aucune banque ne leur prêtera avec des conditions intéressantes; au mieux elles ont un gros associé institutionnel qui achète pas mal de parts pour aider à lancer la SCPI, et qui les revendra après quelques années).

Avoir un "bon interlocuteur" peut aider, mais n’oubliez jamais que cet interlocuteur a principalement une fonction commerciale (il relaiera les informations que la société de gestion fournira, ne pourra pas inventer de l’information, et l’analyse des bilans peu significatifs -pour son évolution à LT- d’une SCPI jeune a bien des limites). Il est plus proche du concessionnaire automobile que de l’expert en automobiles…

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

1 [+2] #10 10/11/2022 02h13

1 [+2] #10 10/11/2022 02h13

- NicolasV

- Membre (2013)

Top 50 Obligs/Fonds EUR

Top 50 SCPI/OPCI - Réputation : 124

Corum a publié un article pour défendre son modèle de frais face aux SCPI sans commission de souscription. Je trouve l’analyse intéressante car détaillée.

Petit aparté, je me demande si nous ne devrions pas ouvrir un sujet dédié car les posts à ce sujet se retrouvent éparpillés sur les 3 fils de ces SCPI ?

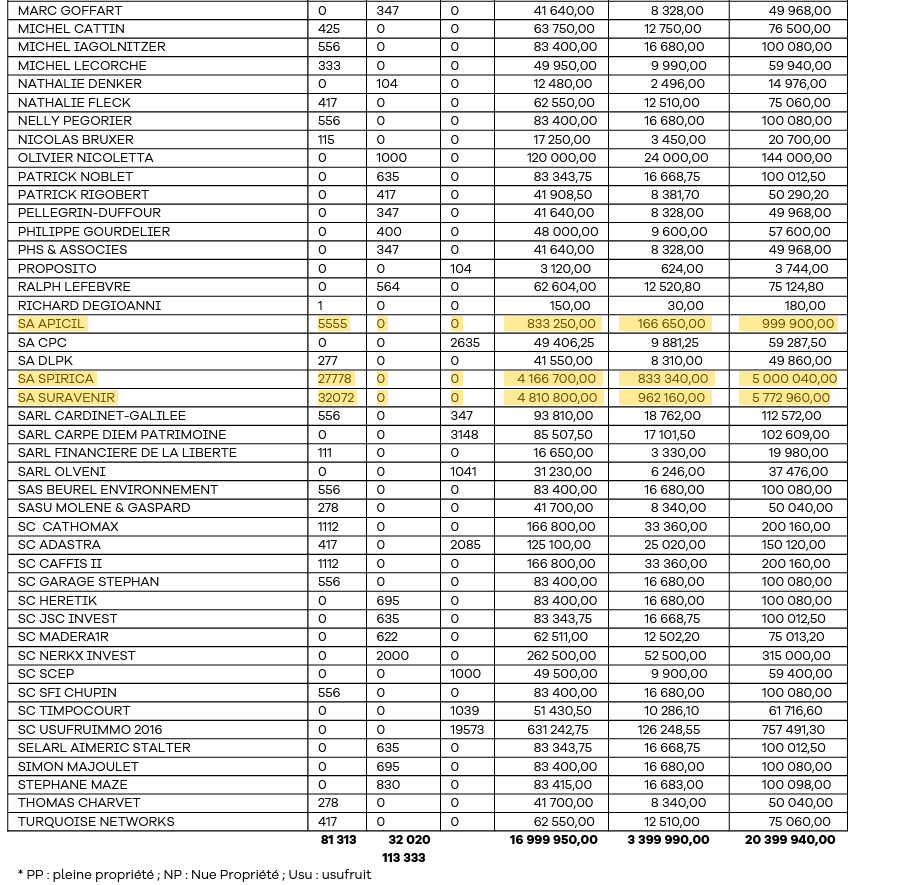

Tout d’abord, un tableau récapitulatif de la structure de frais :

NB :

- "SCPI sans frais d’entrée n°1" = Novaxia Neo

- n°2 = Iroko Zen

- n°3 = Remake Live

source

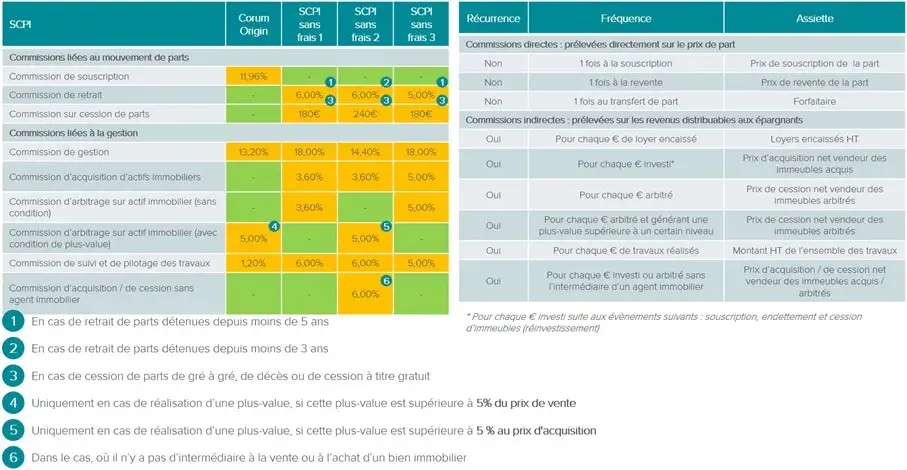

Frais sur 10 ans :

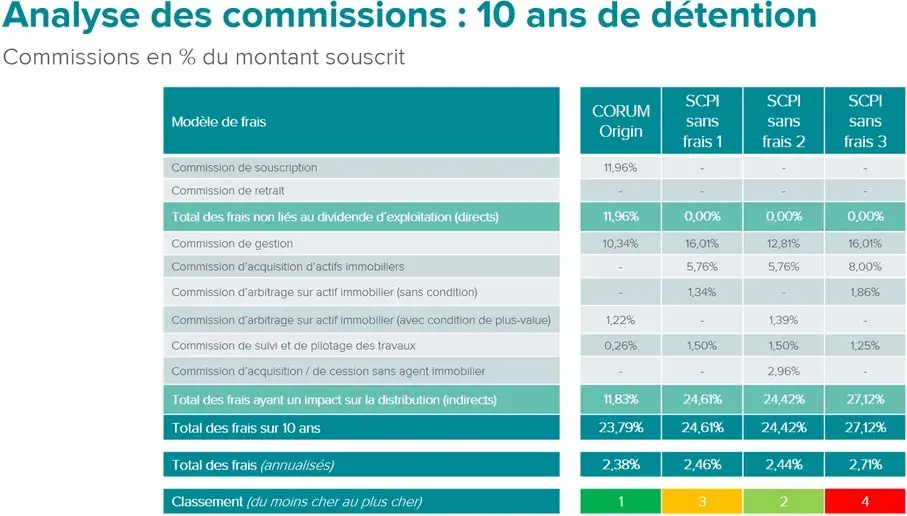

Peut-être le plus important, hypothèses retenues :

zoom

Quelques remarques :

- Corum part du postulat que les frais historiques sont justifiés et donc que toute diminution de frais sur un poste doit s’accompagner d’une augmentation sur un autre. Je ne suis pas convaincu, certains facteurs (digitalisation, démocratisation du produit..) ayant permis de faire baisser les coûts.

- Ces nouvelles SCPI compensent en partie l’absence de commission de souscription par une commission sur toutes les acquisitions, là où les SCPI "historiques" ne facturent cette commission que lors des arbitrages (sauf exceptions). Corum évoque un tour de passe-passe, j’avais parlé d’enfumage car cette pratique masque une partie des frais au souscripteur (perte de transparence).

Par contre cette commission étant réintégrée au prix de retrait (contrairement à la commission de souscription), cela signifie en quelque sorte qu’elle n’aura pas été payée par le souscripteur s’il revend au prix de retrait (<=> la SDG ne perçoit rien pour une souscription venant compenser un retrait, contrairement à la SDG d’une SCPI classique). En retenant cette hypothèse, Corum passe dernière de son classement sur 3, 8, 10 ans mais pas 15 ans Attention en cas de blocage ou liquidation de la SCPI, la part serait probablement vendue au prix de réalisation, faisant ainsi réapparaître la commission sur les acquisitions. Nous en avions parlé ici.

- commission de gestion : Corum prend en compte le fait qu’en raison des frais d’entrée plus faibles, ces SCPI touchent davantage de loyers (à rendement des actifs identiques). Ainsi même si le % de commission de gestion était identique (ce n’est pas le cas mais Iroko n’est pas si loin de Corum), le montant en € des frais serait supérieur sur ces nouvelles SCPI (voir par ex cet article d’Iroko).

Là où l’analyse est intéressante, c’est sur la prise en compte des coûts annexes, nettement plus élevés sur ces nouvelles SCPI. J’ai quelques doutes sur certaines hypothèses retenues même si aucune ne semble insensée :

* 25% d’endettement : c’est vrai que les 3 SCPI sont proches des 25% mais cela va sans doute vite diminuer en raison de la remontée des taux et de la collecte. Prendre un taux élevé favorise Corum Origin car cela fait augmenter tous les frais des autres SCPI. Fin 2019 l’endettement moyen des SCPI était de 15%.

* 2% de travaux annuels : même les vieilles SCPI semblent être à un niveau inférieur. Non application de la commission par les SDG comme Corum l’indique ? Peu de travaux éligibles ? Pour le moment difficile d’affirmer qu’il en sera autrement pour ces nouvelles SCPI.. A noter que les frais de 1,2% facturés par Corum semblent plutôt inférieurs au marché (souvent 3-4% TTC), même s’il existe aussi de grosses SCPI sans commission de travaux (chez Sofidy par ex).

* 4% d’arbitrage par an à partir de 5 ans : me semble excessif compte tenu de la jeunesse de ces SCPI. Et même des SCPI > 10 ans sont souvent en deçà.

* % d’arbitrages sans agent immobilier (Iroko) : j’ai un doute sur le fait que les SCPI sans cette commission se passent de broker, mais je n’ai pas trouvé d’infos dans les quelques RA.

![]() Hors ligne

Hors ligne

[+1] #11 31/05/2023 11h59

- BrisePif

- Membre (2019)

Top 20 SCPI/OPCI

- Réputation : 106

Nous devons être plusieurs à avoir reçu, au courant du mois de mai, une communication de divers courtiers/CGP anticipant une possible hausse de la valeur de souscription de la SCPI Remake live (Patrimea et Louve Invest l’ont fait par exemple), du fait d’un écart entre le prix de souscription et la valeur de reconstitution. Cet écart n’était pas très conséquent comparé à d’autres SCPI du marché (200€ contre 206.98 €, soit une différence de 3,5%), ce qui pouvait laisser supposer quelques indiscrétions de la société de gestion…

L’annonce n’est pas officielle, mais cette hausse de valeur de part semble acquise pour demain, au 1er juin, puisque si on souhaite réaliser aujourd’hui un arbitrage en AV vers cette SCPI, il est indiqué que la valeur de la part à la date de valeur (le lendemain, donc le 1er juin) est de 204 €, soit une hausse du prix de souscription de 2% (cf. capture d’écran ci-dessous réalisée à l’instant, sur l’interface de Spirica).

Les "analyses" des CGP étaient donc exactes ![]()

Sur le fond, on peut s’étonner d’une hausse de la valeur de souscription avec un écart si faible, mais on peut y voir plusieurs raisons :

- La SCPI étant très jeune, elle présente a priori moins de risque sur la valorisation de ses actifs puisqu’elle procède à des acquisitions depuis un an dans les nouvelles conditions de marché (même si on peut toujours surpayer…)

- En période actuelle de réajustement des prix, il est intéressant d’engranger une forte collecte pour saisir les opportunités de marché ; or une réévaluation du prix de parts dans le contexte actuel est susceptible de déclencher un signal positif (outre le très bon rendement déjà affiché), amenant un afflux de collecte donc de cash (cash d’autant plus important dans un marché où le recours à l’emprunt devient difficile)

- Conséquence du point précèdent, en prévision d’une forte collecte, il est plus "juste" pour les porteurs de parts que le prix de souscription soit au plus près de la valeur des parts, pour éviter un effet dilutif.

En ce qui me concerne, lorsque j’ai vu la communication des courtiers à ce sujet, j’ai arbitré mes parts de la SCPI Primopierre (cf. les discussions dans le topic dédié) vers cette jeune SCPI. La pénalité de 3% que je dois endurer pour avoir vendu mes parts avant le délai de 3 ans est compensée en partie par la hausse du prix de souscription de Remake Live.

Puisque j’en suis à écrire sur cette SCPI Remake live, j’en profite enfin pour signaler que j’ai demandé à un CGP bien informé sur les SCPI de demander à la société de gestion s’il était prévu de redistribuer aux porteurs de parts en assurance vie le crédit d’impôt pour les impôts payés à l’étranger (comme le fait Corum dans sa propre assurance vie). Il m’a indiqué qu’il avait demandé à la société de gestion et qu’il lui avait été répondu négativement. (à mon avis c’est davantage une décision de l’assureur, mais bon la société de gestion et les assureurs sont assez liés en l’espèce, cf. la répartition du capital initial de cette SCPI)

![]() Hors ligne

Hors ligne

[+1] #12 01/06/2023 08h44

BrisePif, le 31/05/2023 a écrit :

j’ai arbitré mes parts de la SCPI Primopierre (cf. les discussions dans le topic dédié) vers cette jeune SCPI. La pénalité de 3% que je dois endurer pour avoir vendu mes parts avant le délai de 3 ans est compensée en partie par la hausse du prix de souscription de Remake Live.

Vous avez également payé 6% de frais pour rentrer sur Primopierre. En sortant avant 3 ans vous abandonnez donc 3pts de frais de retrait anticipé et 6pts de frais d’entrée soit 9pts. Imaginons que vous soyez resté dessus 2 ans, c’est la totalité du rendement que vous avez perdue.

Tout cela pour gagner 2% d’augmentation de prix de part sur une SCPI qui a deux ans d’existence et dont vous serez peut être insatisfait dans deux ans ?

In fine, l’assureur, lui, doit être satisfait vu ce qu’il vous a pris au passage.

![]() Hors ligne

Hors ligne

[+1] #13 01/06/2023 09h31

- BrisePif

- Membre (2019)

Top 20 SCPI/OPCI

- Réputation : 106

@Asn540

Vous imaginez bien que je sais les frais que j’ai payé à l’entrée.

Les frais payés sont payés. Si je souhaite sortir de Primopierre pour diverses raisons qui me sont propres (perspectives, rendement, manque de transparence, retard récurrent de paiement en AV), mieux vaut le faire dans ces conditions.

Donc je ne suis pas sorti de Primopierre "pour gagner 2% d’augmentation de prix de part", mais parce que je le souhaitais ; et effectivement les frais de sortie anticipés jusqu’alors me contraignaient un peu et j’y ai donc vu une opportunité de sortir dans de meilleures conditions.

Quant à l’assureur, je suis heureux d’avoir in fine perdu 100 € de frais de sortie anticipés (1% de 10 000 € en l’occurrence, Primopierre n’étant qu’une faible partie de mes investissements en SCPI sur AV) pour être à l’aise dans mes investissements.

Bref, après à cette digression, on peut probablement se recentrer sur Remake live. Étonnement, l’augmentation de prix de part n’est pas encore annoncée ce jour.

![]() Hors ligne

Hors ligne

[+2] #14 17/10/2023 21h27

- ddazin

- Membre (2016)

Top 20 SCPI/OPCI - Réputation : 68

Remake Live vient de faire l’acquisition d’un immeuble de bureaux de 14 000 m² « le Campus » à Massy pour un montant de 66,5 M€ droits inclus, soit 4 750€ le m² (à comparer aux données Immostat)

Le taux de rendement net est de 6,74% ( à comparer avec le taux de rendement « Prime » en 2ème couronne au T2 2023)

Datant de 2005, l’immeuble est entièrement loué à Safran, suite au renouvellement en 2022 de son bail pour une durée ferme de 9 ans.

Je pense qu’il s’agit de l’immeuble « Campus Nord » situé au 102, av de Paris à Massy. Cet immeuble appartenait à La Française AM qui l’avait acheté en mai 2008 et réparti entre plusieurs SCPI dont 50% dans Crédit Mutuel Pierre1. Dans le RA 2022 de cette dernière, la quote-part était valorisée en valeur comptable à 34 352 126,80€ soit 68,7 M€ pour l’immeuble entier.

Une bonne affaire pour Remake ?

Dernière modification par ddazin (18/10/2023 13h11)

![]() Hors ligne

Hors ligne

[+1] #15 18/10/2023 10h38

- loicd

- Membre (2021)

- Réputation : 16

6,74% à Massy.. Ça me semble au contraire complètement dans le marché actuel.

Ni + ni - : ça reste de la 2nde couronne, effectivement loué à une entreprise de qualité.

Mais bon 66,5M€ pour un gros bazar comme ça, quid des futurs travaux pour cet immeuble qui va bientôt souffler sa 20ème bougie..?

Bref.

![]() Hors ligne

Hors ligne

[+2] #16 25/01/2024 12h46

- Surin

- Membre (2015)

Top 5 Année 2024

Top 10 Année 2023

Top 50 Année 2022

Top 50 Dvpt perso.

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Finance/Économie

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1390

Hall of Fame

Hall of Fame

Ce rendement représente 15,58 € de distribution brute d’imposition à l’étranger pour une part acquise 200 €.

A ce jour la part est à 204 € donc le rendement est en réalité de 7,64 % ce qui reste élevé.

Brut d’imposition à l’étranger, cela signifie qu’avant de verser le dividende sur le compte des associés, la société de gestion a prélevé 2,62 €. Il y a donc eu 12,96 € versés sur le compte des associés en 2023.

Ramené au prix actuel de la part, cela revient à un dividende net de fiscalité à l’étranger de 6,35 %.

Source bulletin

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

Discussions peut-être similaires à “remake live : votre avis sur cette scpi (remake am)”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 5 | 2 901 | 19/04/2024 09h02 par Greyna | |

| 95 | 28 017 | 05/04/2024 17h14 par Greyna | |

| 23 | 8 670 | 24/04/2024 10h00 par globtrot | |

| 21 | 6 116 | 10/02/2024 11h49 par Canyonneur75 | |

| 13 | 3 176 | 24/04/2024 09h28 par Asn540 | |

| 16 | 2 108 | 28/03/2024 16h06 par Butozor | |

| 1 830 | 388 196 | 23/04/2024 17h49 par BenBBB |