Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

1 [+1] #1 04/03/2015 10h34

1 [+1] #1 04/03/2015 10h34

- Nann

- Membre (2013)

- Réputation : 9

Bonjour,

Ayant déjà contribué à plusieurs fils de discussion sur cette thématique, je décide d’ouvrir également un fil pour cette stratégie que je suis.

La stratégie :

- Un investissement en etf/tracker uniquement

- Un investissement systématique automatisé

- Un étude des performances basée uniquement sur les VL des valeurs

- Une réallocation éventuelle le dernier jour de chaque mois

- Pour les connaisseurs, c’est un application du relative strength - dual momentum.

Le fonctionnement :

- L’utilisation d’un PEA et d’une AV sans frais de versement/arbitrage

- L’investissement d’un tracker sur PEA et d’un tracker sur AV

- Une répartition de 60% sur l’AV et de 40% sur PEA

- La possibilité d’investir sur des trackers à effet de levier sur PEA

Le pool d’investissement :

- Des trackers plus ou moins larges et diversifiés

- Sur AV, la possibilité d’investir sur les US, sur la France, sur le Monde ou sur le fond en euros

- Sur PEA, la possibilité d’investir sur les US (avec et sans levier), sur l’Europe (avec et sans levier), sur le Monde, sur les Emergents ou de rester cash.

La mise en oeuvre :

- Un fichier google sheets récupère automatique les valeurs de chaque tracker

- Un tri est automatiquement effectué et le tracker à investir mis en avant

- Une application systématique de l’allocation indiquée, peu importe le sentiment / les informations dans les médias / la tendance la plus récente.

Le résultat :

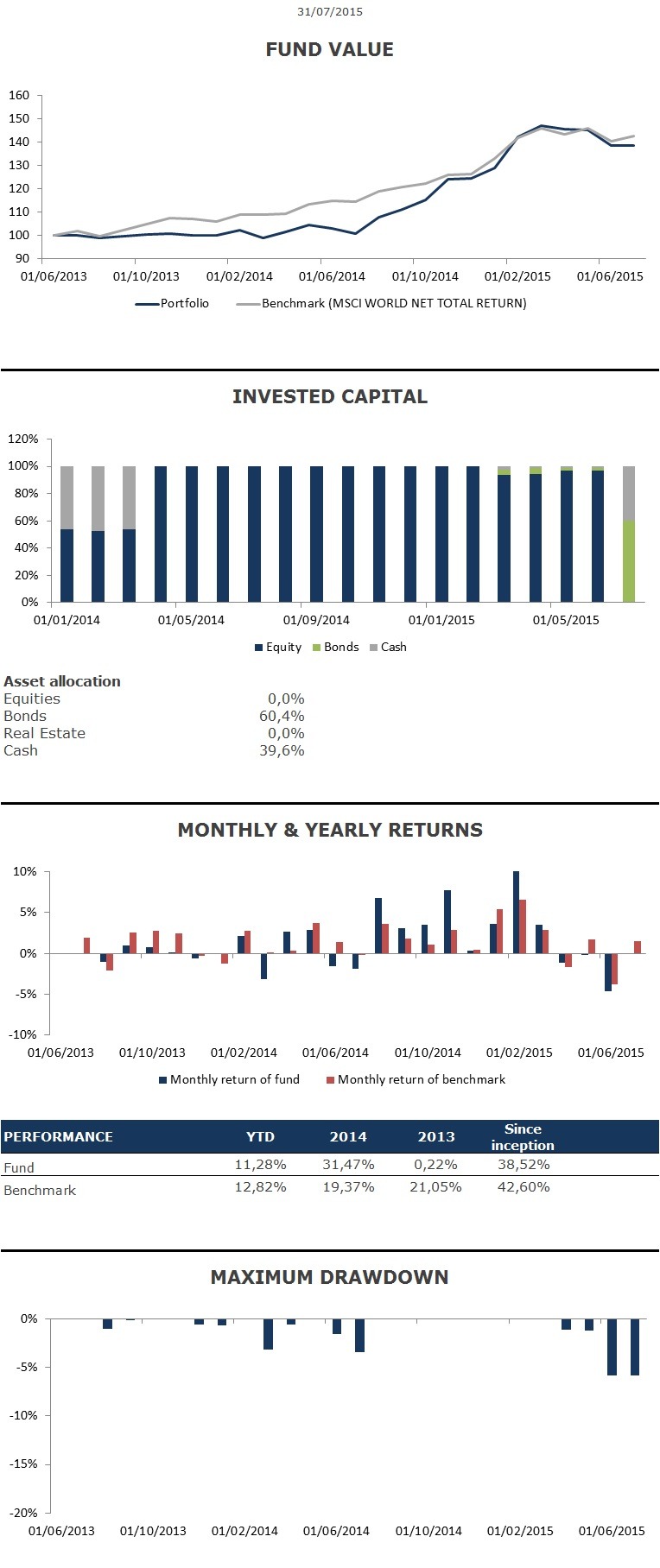

L’évolution des portefeuilles depuis janvier 2014 :

Sur l’AV :

Sur le PEA :

L’évolution globale depuis juin 2013 :

La performance mensuelle depuis juin 2013 :

Depuis janvier 2014, il y a eu 4 changements d’allocation.

Dernière modification par Nann (04/03/2015 10h35)

![]() Hors ligne

Hors ligne

#2 11/03/2015 07h03

- Zorglub

- Membre (2014)

- Réputation : 4

Bonjour,

Cette stratégie est effectivement intéressante. Mais quelques questions:

-comment faites-vous pour récupérer les cours des ETF avec Google sheets? En les rentrant manuellement un par un? Pour ma part, je n’ai pas trouvé d’autre solutions et c’est bien long…

-quel "scoring" privilégiez-vous?

Parraine Binck Bank, Bourse Direct, Linxea

![]() Hors ligne

Hors ligne

#3 11/03/2015 16h41

- Nann

- Membre (2013)

- Réputation : 9

Concernant google sheets :

- Pour récupérer la valeur en temps réel du tracker Lyxor UST (nasdaq sans levier) : =googlefinance(EPA:UST).

- Pour récupérer sa performance en % en temps réel : =googlefinance(EPA-UST;"changepct")/100

- Pour faire mon ranking je fais :

> un tableau avec en 1e colonne le dernier jour du mois (31/01/2015, 28/02/2015 etc.)

> sur les autres colonnes la VL des différents trackers

> Dans un second tableau, je fais un calcul automatisé à base de vlookup sur les dates de fin de mois n/ VL n-3

> enfin un ranking automatisé sur la performance à 3 mois.

Cela donne :

![]() Hors ligne

Hors ligne

#4 11/03/2015 17h29

- adrienm

- Membre (2015)

- Réputation : 0

Bonjour,

S’agit-il des même ETFs (13 ou 14) que vous avez décrit dans les files précédents ?

Cordialement

Adrien

![]() Hors ligne

Hors ligne

#5 11/03/2015 17h47

- Zorglub

- Membre (2014)

- Réputation : 4

Merci Nann. J’ai opté pour ma part pour une prise en compte e la performance sur un laps de temps plus étendu en intégrant la volatilité.

Parraine Binck Bank, Bourse Direct, Linxea

![]() Hors ligne

Hors ligne

#6 11/03/2015 20h01

- Nann

- Membre (2013)

- Réputation : 9

adrienm a écrit :

Bonjour,

S’agit-il des même ETFs (13 ou 14) que vous avez décrit dans les files précédents ?

Cordialement

Adrien

Je ne me souviens pas avoir mentionné 13 ou 14 ETF, les seuls et uniques que j’utilisent sont ceux présentés dans le tableau en image, avec la répartition selon AV ou PEA.

![]() Hors ligne

Hors ligne

#7 12/03/2015 20h37

- adrienm

- Membre (2015)

- Réputation : 0

Bonsoir,

Il s’agit d’une erreur de ma part, je me suis trompé d’utilisateur…

Je voulais mentionner Smn…

Cordialement.

![]() Hors ligne

Hors ligne

#8 10/08/2015 18h11

- Nann

- Membre (2013)

- Réputation : 9

Une mise à jour de mon portefeuille :

En synthèse : Mon modèle m’a fait couper au plus bas (fin juin) et revenir au plus haut (fin juillet). Je me suis fait rattrapper par l’indice Word et accuse une perte maximale en fin de mois de juillet de plus de 5% (ou 11% par rapport à mon plus haut historique quotidien).

![]() Hors ligne

Hors ligne

#9 04/09/2015 13h07

- Nann

- Membre (2013)

- Réputation : 9

Pour la 2e fois en 3 mois, mon modèle est totalement désinvesti : actions pour le mois de septembre.

- L’AV est en fond euros.

- Le PEA est en cash.

Voici quelques graphs permettant de comparer ma performance par rapport à un tracker WLD depuis début 2014 :

Dernière modification par Nann (04/09/2015 13h07)

![]() Hors ligne

Hors ligne

#10 20/10/2015 08h51

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 10 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1486

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour Nann,

je rebondis sur la réponse que vous avez donné à Zorglub,

- Pour faire mon ranking je fais :

> un tableau avec en 1e colonne le dernier jour du mois (31/01/2015, 28/02/2015 etc.)

> sur les autres colonnes la VL des différents trackers

> Dans un second tableau, je fais un calcul automatisé à base de vlookup sur les dates de fin de mois n/ VL n-3

> enfin un ranking automatisé sur la performance à 3 mois.

Afin de choisir mensuellement l’ETF, vous n’utilisez que la "tendance à 3 mois" ?

Frédéric

![]() En ligne

En ligne

#11 03/12/2015 11h27

- Nann

- Membre (2013)

- Réputation : 9

C’est bien ça.

Sur YTD 2015, le PF est passé de 13 000€ à 25 000€.

En revanche rendement annualisé de 4% seulement, deux grosses pertes à l’automne (prise de baisse sans prise de hausse).

![]() Hors ligne

Hors ligne

#12 03/12/2015 12h37

- tellib

- Membre (2010)

- Réputation : 14

Bonjour,

Votre stratégie m’intéresse beaucoup

Pourriez-vous apporter quelques précisions :

Vous n’êtes investi à chaque fois que sur un seul tracker ?

Quelles sont vos règles de passage sur le fonds euro ou en cash ?

Merci d’avance pour vos réponses

![]() Hors ligne

Hors ligne

#13 03/12/2015 13h25

- Nann

- Membre (2013)

- Réputation : 9

J’ai deux supports d’investissement :

- 1. Assurance-vie, 80% des fonds, tracker US ou tracker france ou tracker world ou fonds euro

- 2. Pea, 20% des fonds, tracker US*2 ou tracker Europe*2 ou tracker world ou cash

Sur chaque support, 1 seul placement est investi, selon l’unique calcul de l’évolution à 3 mois.

![]() Hors ligne

Hors ligne

#14 03/12/2015 14h01

- tellib

- Membre (2010)

- Réputation : 14

Bonjour,

pour être sûr que j’ai bien compris :

c’est à dire si l’évolution de vos trackers à 3 mois est inférieur au taux du fonds euro (j’ai vu que vous avez prix une base de 0,75% sur 3 mois) en assurance-vie ou à 0% vous passez sur le fonds euro ou en cash ?

![]() Hors ligne

Hors ligne

#15 03/12/2015 14h08

- Nann

- Membre (2013)

- Réputation : 9

C’est ça.

Et le levier 1,2 car c’est le niveau que j’ai "backtesté" le plus pertinent en ratio risque / rendement.

Dernière modification par Nann (03/12/2015 14h08)

![]() Hors ligne

Hors ligne

#16 20/07/2016 11h23

- yademo

- Membre (2015)

- Réputation : 73

Bonjour Nann,

Votre stratégie étant intéressante, je serais curieux d’avoir une petite mise à jour de vos résultats sur 2016 ?

![]() Hors ligne

Hors ligne

1 #17 18/08/2016 14h33

1 #17 18/08/2016 14h33

- Nann

- Membre (2013)

- Réputation : 9

Hello !

La stratégie momentum fait perdre de l’argent sur fin 2015-2016. Et ce d’autant plus que plus le portefeuille grossit par les apports, plus l’impact réel est fort.

Mon assurance-vie est majoritairement en fonds euros depuis 2 mois en raison d’un achat immobilier. Cela limite la performance / volatilité.

Je suis repassé sous le tracker world. J’hésite grandement à faire du B&H de tracker world sur mon PEA. En l’état, ma stratégie me dirait "Nasdaq pour l’AV" et "Pays émergents pour le PEA".

Dernière modification par Nann (18/08/2016 14h40)

![]() Hors ligne

Hors ligne

#18 18/08/2016 16h34

- catoun

- Membre (2015)

- Réputation : 33

Bonjour Nann,

merci de votre partage. Est-ce-que vous avez eu beaucoup de turnovers pour cette année?

![]() Hors ligne

Hors ligne

#19 18/08/2016 19h21

- Nann

- Membre (2013)

- Réputation : 9

Au total, 11 changements depuis janvier 2015, PEA et AV combinés.

![]() Hors ligne

Hors ligne

#20 19/08/2016 19h45

- Gog

- Membre (2015)

Top 50 Dvpt perso.

Top 50 Invest. Exotiques

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 Finance/Économie - Réputation : 191

En fait, ce qui serait intéressant n’est pas le nombre de changement mais plutôt le coût annualisé de la rotation (incluant frais d’entrée, de sortie des fonds, frais d’arbitrage d’AV, frais de passage d’ordre…), en % du capital (qu’on pourra ainsi ajouter aux frais de l’AV… et comparer avec le coût annuel d’un ETF).

![]() Hors ligne

Hors ligne

#21 19/08/2016 20h05

- Nann

- Membre (2013)

- Réputation : 9

Depuis janvier 2015, le coût des 9 changements sur le PEA a représenté 0,81% du capital. Boursedirect a un tarif de 0,09% du montant par ordre.

Sur AV, les arbitrages sont gratuits.

![]() Hors ligne

Hors ligne

#22 10/10/2016 17h46

- leohan

- Membre (2016)

- Réputation : 1

j’ai l’impression que les stratégies momentum ne marchent pas très bien en période de range. Il vaut alors mieux passer sur du buy and hold. Dans ses dernières publications, Antonacci propose d’avoir 50% de son capital sur du momentum et 50% sur du buy and hold, mais je trouve cela dommage. N’y aurait-il pas moyen de diagnostiquer chaque mois quelle stratégie est la meilleure ? Par exemple avec des indicateurs techniques comme le RSI en-dessous de 50 ou avec une sortie de la bollinger sup on passerait de momentum à buy and hold… ?

![]() Hors ligne

Hors ligne

#23 10/10/2016 19h59

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

Une stratégie Momentum sur ETF n’est pas très pertinente en période de range, c’est évident… mais la période passée est loin d’être une période en range… et cette stratégie a été plutôt médiocre dernièrement.

J’avais commencé une stratégie de ce type sur un PEA pour moitié en stratégie Momentum ETF et pour une autre moitié en stratégie « section perso »… Au bout de 6 mois, j’ai arrêté la stratégie Momentum ETF. Cela manquait vraiment de performance, dans une période pourtant favorable.

Pour autant, je ne pense pas que cette stratégie soit à remettre en cause mais si l’on recherche la performance, mieux vaut ne pas l’appliquer à des ETF sur index…

Dernière modification par WhiteTiger (10/10/2016 19h59)

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

#24 10/10/2016 20h08

- InMyselfITrust

- Membre (2015)

Top 50 Crypto-actifs - Réputation : 25

@leohan

Pouvez-vous, s’il vous plait, donner la référence du papier d’Antonacci? (je n’ai pas souvenir d’avoir lu ce conseil, 50%B&H et 50% Momentum, d’ou ma requête).

Merci!

![]() Hors ligne

Hors ligne

#25 10/10/2016 22h30

- leohan

- Membre (2016)

- Réputation : 1

voici un extrait sur son site (The Trinity Portfolio | Meb Faber Research - Stock Market and Investing Blog) :

"I also publish my personal portfolio each year that is roughly 50% trend or tactical strategies and 50% buy and hold strategies (with tilts) so people can understand I eat my own cooking."

puis dans le pdf de description du trinity :

"

Either strategy can go years underperforming the other, making you second-guess your choice. So with both buy-and-hold and trend following presenting their own unique challenges, what should an investor do?

The answer points us toward the final step we’ll take that will result in our completed Trinity Portfolio.

The simplistic solution addressing “buy-and-hold versus trend” that actually works quite well is, and I apologize for the technical term, to “go halfsies.” Specifically, use buy-and-hold (Global Asset Allocation Plus) as your foundation with a 50% allocation, and allocate to trend as well (Global Trend) with the other 50%.

"

il faut mettre son email pour recevoir gratuitement le pdf sur le trinity.

J’aime beaucoup ce placement mais je n’arrive pas encore à comprendre comment le mettre en oeuvre concrètement (classer par value / choisir les etf / choisir les supports AV).

Pour info Cambria propose aussi des portefeuilles Trinity clé en main, sur ce principe, mais il faut y souscrire via un broker américain Betterment qui prend 0.15%.

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “portefeuille d'etf de nann (stratégie momentum)”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 16 | 8 854 | 25/10/2017 21h31 par durale | |

| 8 | 2 409 | 01/11/2016 17h41 par catoun | |

| 437 | 182 493 | 08/06/2022 11h51 par Golliwogg | |

| 74 | 18 920 | 23/03/2024 07h59 par Darwin | |

| 44 | 16 851 | 19/08/2021 10h52 par johntur | |

| 22 | 13 859 | 28/08/2014 22h57 par dom67 | |

| 1 | 1 817 | 13/01/2019 17h50 par Franck059 |