Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Sondage

Résultat du sondage :

Encore un krach sur les marchés actions…

| L'occasion de renforcer sur les valeurs de qualité | 65% - 1097 | |||||

| J'attends le rebond, je revends tt et fini la bourse | 2% - 35 | |||||

| Je suis liquide, je suis serein | 12% - 202 | |||||

| BX4 depuis les 3800 sur le CAC, je suis riche | 2% - 42 | |||||

| Je suis en vacances, je ne vois pas le crack | 3% - 65 | |||||

| A fond sur les valeurs de Rdt, miam, miam | 14% - 242 | |||||

#6251 10/04/2020 20h29

- Bluegrass

- Membre (2012)

Top 50 Monétaire - Réputation : 77

jardinier a écrit :

même si le fait que les participants à ce forum étant souvent de par leur philosophie investis en quasi totalité, le biais de position haussière est probablement très prononcé.

Il semble évident que la vision des uns et des autres est biaisée de par la position de leur portefeuille puisque nul ne sait ce que l’avenir nous réserve que ce soit sur le plan sanitaire ou sur le plan économique.

Ceux qui sont investis proche de 100% pensent* que ça va monter, ceux qui sont liquides pensent* que la baisse ne fait que commencer…

Personnellement, je suis investi à 10% et près à monter à 80%, dans quel camp suis-je ![]() ?

?

*espèrent

![]() Hors ligne

Hors ligne

#6252 10/04/2020 20h34

- Concerto

- Membre (2019)

Top 50 Année 2024

Top 50 Année 2023

Top 20 Année 2022

Top 5 Crypto-actifs

Top 20 Finance/Économie

- Réputation : 178

XavierAM a écrit :

Pourriez-vous nous pointer vers les économistes pointant les risques d’une telle création monétaire, hors du risque inflationniste? Je cherche activement un parallèle historique pour appuyer mon raisonnement.

Les théories économiques qui pointent les dangers (avérés ?) de la manipulation de la monnaie et des taux d’intérêt par les banques centrales sont par exemple :

- l’école autrichienne avec Hayek, Mises, Rothbard

- les monétaristes, je crois que Friedman a écrit une histoire monétaire où il "démontrerait" (au conditionnel et avec des guillemets) le rôle néfaste de la Fed dans la crise de 1929

Désolé, je n’ai pas plus récent en tête mais il doit sûrement y avoir des économistes actuels qui se réclament de ces deux théories.

lamante a écrit :

Au risque de passer aux yeux d’IH pour un chercheur d’autorité, la dernière vidéo d’ Heu?reka revient sur ce point , qui avait déjà été évoqué dans la vidéo sur le quantitative easing.

A défaut d’être une autorité , selon la perception de IH, Gilles Mitteau est un excellent vulgarisateur.

Je vous conseille de piller sa chaine youtube qui éclaircie beaucoup de sujets de l’économie, d’ailleurs une file lui est consacré dans ce site.

J’adore ses vidéos sur la finance et ses première vidéos sur l’économie ; mais je trouve justement que ses dernières vidéos économiques perdent de leur caractère "neutre" puisqu’il invoque de plus en plus souvent l’idéologie de la BCE, des pouvoirs publics. Il me semble rentrer dans la case des économistes post-keynésiens, si tant est qu’on le considère comme tel, qui jugent qu’une forte création de monnaie n’est pas et ne sera pas un problème.

![]() Hors ligne

Hors ligne

[+1] #6253 10/04/2020 21h33

- bob24

- Membre (2020)

- Réputation : 7

Carabistouilles a écrit :

La FED imprime et achete le marche, c’est digne d’un regime communiste. Tous les prix sont fausses.

Cela n’augure rien de bon d’avoir une telle decorrelation entre la situation economique et la valorisation boursiere.

D’accord avec vous et c’est pour ça que je trouve difficile de valoriser les actions (dont les prix varient en fonction des décisions politiques des banques centrales et des états au moins autant que les performance des entreprise et les conditions économiques). Ce n’est pas nouveau, mais j’ai de plus en plus le sentiment qu’il y a une decorrélation entre le prix et la valeur des sociétés en raisons de ces manipulations des banques centrales.

Normalment les prix devraient refléter la valeur future des profits des sociétés, mais en ce moment ils reflètent au moins autant l’anticipation des investisseurs en matière d’intervention des banques centrales sur les marchés. La Fed achète maintenant tout sauf des actions et de manière potentiellement illimitée ce qui fausse de manière directe beaucoup de prix (comme ceux des obligations), mais ça fausse aussi le prix des actions de manière indirecte car:

1) elle finance des entités qui peuvent intervenir sur le marché des actions (par exemple les hedge funds via le repo market, mais ce n’est qu’un exemple parmi d’autres)

2) en intervenant directement sur d’autres classes d’actifs et en faussant leurs prix, elle influence par ricochet le prix des actions en les rendant plus ou moins attractives par rapport à ces autres actifs

Dernière modification par bob24 (10/04/2020 23h43)

![]() Hors ligne

Hors ligne

[+1] #6254 11/04/2020 08h53

- Bernard2K

- Membre (2015)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Dvpt perso.

Top 10 Vivre rentier

Top 50 Actions/Bourse

Top 50 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 5 Entreprendre

Top 10 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 3315

Hall of Fame

Hall of Fame

Julliet :

L’importance relative de l’analyse technique pour les gestionnaires de fonds est, à mon sens, mieux résumée par ce passage de l’étude que vous citez :

We find that technical analysis is highly important as an information category. The share

of fund managers that put at least some importance on technical analysis is very large at 87%

and a major group (18%) even generally prefers it to other ways of information processing.

Nevertheless, technical analysis does not dominate the decision-making of fund managers in

general. Fundamental analysis gets the highest relative importance at 68% as compared to

22% for technical analysis and 10% for flows (equal weighting of countries). When we focus

on forecasting horizons, however, we find that technical analysis is the most important form

of analysis for decisions with forecasting horizons of some weeks, dominating fundamental

analysis up to this horizon

Autrement dit, si l’analyse technique ne domine pas les décisions des gestionnaires de fonds (seulement 22 % la placent en plus haute importance comme source de prise de décision), elle est en revanche déterminante sur le trading à horizon court terme (jusqu’à : quelques semaines).

Il faut quand même relever que l’étude date de 2010 et passe à la moulinette des résultats d’interviews menées en 2003/2004. Il faut donc se méfier de l’ancienneté des données.

Cela dit, j’avoue que je n’avais pas bien intégré que le terme "analyse technique" semble utilisé pour intégrer tout ce qui n’est pas analyse fondamentale, alors que je l’avais plutôt réduit à l’analyse des figures chartistes.

Avec cette définition large, dès qu’on fait des calculs mathématiques à partir des cours passés (ou d’autres données numériques), on fait de l’analyse technique.

Or, il est assez évident que les robots sont développés pour faire du trading à court terme. Il n’y a pas besoin de robot pour faire de l’investissement "value" à long terme. A court terme et surtout très court terme, les robots font très probablement de l’analyse technique, au sens de "calculs à partir des cours passés pour en déduire une évolution de marché plus probable qu’une autre".

Dans ce cas, oui, vous avez certainement raison, les "robots" font de l’analyse technique. On voit mal ce qu’ils pourraient faire d’autre, vu qu’un ordinateur ne fait que calculer.

Dernière modification par Bernard2K (11/04/2020 08h54)

Les vacances sont finies, au travail !

![]() Hors ligne

Hors ligne

#6255 11/04/2020 09h47

- JohnGaltTagart

- Membre (2020)

Top 50 Portefeuille

Top 50 Invest. Exotiques

Top 50 Crypto-actifs

Top 50 Finance/Économie

- Réputation : 279

Évidemment tout dépend de la définition que l’on donne à analyse technique.

Si c’est les figures des chandeliers japonais, les indicateurs techniques comme la macd, stochastique , rsi, les supports , résistances , fibonaci, etc… Ça ne marche pas, ça ne tient pas les backtests sur la durée, il n’y a aucun consensus sur le fait que cela puisse générer du rendement.

Par contre si on parle de l’analyse technique fait lors de l’arbitrage de volatilité, arbitrage de convertible, arbitrage statistique ( pairs trading , crack spread, ..) etc… Là il est facile de prouver l’efficacité de ces méthodes que se soit par des backtests, la réalité ou des études académiques , mémoires de doctorat etc…

![]() Hors ligne

Hors ligne

#6256 11/04/2020 10h33

- Franckielestore

- Membre (2014)

Top 50 Finance/Économie

- Réputation : 127

Il y a aussi moult méthodes de suivi de tendance - trend following sur indices qui permettent :

1 - de réduire la volatilité

2 - d’augmenter très significativement le CAGR , par rapport à du buy and hold.

Si cela intéresse je peux vous en montrer une de façon détaillée.

![]() Hors ligne

Hors ligne

#6258 11/04/2020 13h01

- Juillet

- Membre (2015)

Top 20 Crypto-actifs - Réputation : 58

Bernard2K a écrit :

Julliet :

L’importance relative de l’analyse technique pour les gestionnaires de fonds est, à mon sens, mieux résumée par ce passage de l’étude que vous citez :We find that technical analysis is highly important as an information category. The share

of fund managers that put at least some importance on technical analysis is very large at 87%

and a major group (18%) even generally prefers it to other ways of information processing.

Nevertheless, technical analysis does not dominate the decision-making of fund managers in

general. Fundamental analysis gets the highest relative importance at 68% as compared to

22% for technical analysis and 10% for flows (equal weighting of countries). When we focus

on forecasting horizons, however, we find that technical analysis is the most important form

of analysis for decisions with forecasting horizons of some weeks, dominating fundamental

analysis up to this horizonAutrement dit, si l’analyse technique ne domine pas les décisions des gestionnaires de fonds (seulement 22 % la placent en plus haute importance comme source de prise de décision), elle est en revanche déterminante sur le trading à horizon court terme (jusqu’à : quelques semaines).

Il faut quand même relever que l’étude date de 2010 et passe à la moulinette des résultats d’interviews menées en 2003/2004. Il faut donc se méfier de l’ancienneté des données.

Cela dit, j’avoue que je n’avais pas bien intégré que le terme "analyse technique" semble utilisé pour intégrer tout ce qui n’est pas analyse fondamentale, alors que je l’avais plutôt réduit à l’analyse des figures chartistes.

Avec cette définition large, dès qu’on fait des calculs mathématiques à partir des cours passés (ou d’autres données numériques), on fait de l’analyse technique.

Or, il est assez évident que les robots sont développés pour faire du trading à court terme. Il n’y a pas besoin de robot pour faire de l’investissement "value" à long terme. A court terme et surtout très court terme, les robots font très probablement de l’analyse technique, au sens de "calculs à partir des cours passés pour en déduire une évolution de marché plus probable qu’une autre".

Dans ce cas, oui, vous avez certainement raison, les "robots" font de l’analyse technique. On voit mal ce qu’ils pourraient faire d’autre, vu qu’un ordinateur ne fait que calculer.

Il n’y a pire sourd que celui qui ne veut pas entendre, et je m’attendais bien évidemment à des commentaires de cet ordre. Si vous ne concluez rien de cette étude c’est votre choix, elle est cependant très claire et sans ambiguité. L’analyse technique a un impact sur les marchés parce que les opérateurs et les gestionnaires de fonds l’utilisent et la prise en compte des résistances, supports, moyennes mobiles, sont des éléments d’aide à la prise de décision à côté de l’analyse fondamentale. L’analyse technique est utilisée par les gérants sur des horizons de court à moyen terme, quelques semaines à quelques mois, spécialement par les gestionnaires de fonds US (fig2).

Ce qu’il serait intéressant de savoir effectivement, c’est quels signaux provenant de l’analyse technique sont utilisés par les gestionnaires. Pour écouter régulièrement les interventions des gérants de fonds dans les médias spécialisés, je penche pour les éléments les plus fréquemment cités comme les supports, résistances, moyennes mobiles, ou RSI,..

Quoi qu’il en soit on voit également que l’analyse technique vient en complément de l’analyse fondamentale, et qu’elle détermine très probablement les niveaux d’entrée-sortie, même si pour moi il s’agit là de lapalissades…

![]() Hors ligne

Hors ligne

[+8] #6259 11/04/2020 13h34

- Gassinvest

- Membre (2011)

- Réputation : 50

Je partage avec vous une étude que j’ai trouvé très intéressante.

rb_rep_20_002_covid-19_impacts-et-rebond.pdf

Cette étude fait la synthèse d’une série d’entretiens menés auprès des experts sectoriels du cabinet Roland Berger.

Elle se compose de monographies sectorielles focalisées sur les cinq secteurs les plus impactés par la crise actuelle, notamment en matière de liquidité et de rentabilité en 2020 : biens de consommation, tourisme, transport aérien, automobile, banque/assurance. Pour chacun de ces secteurs, les conséquences à court et à moyen terme de la crise actuelle sont décrites et un scénario d’évolution à plus long terme, dit « New Normal », est évalué.

Ce scénario met en avant les nouveaux modes de consommation et d’organisation attendus et envisage un nouveau paysage concurrentiel consolidé.

À la suite de ces scénarios sectoriels, différents scénarios de reprise seront présentés. L’objectif sera de tirer des enseignements à destination des pouvoirs publics notamment en matière de politique de l’emploi, de soutien à l’innovation et de mise en place de politiques publiques économiques ciblées.

Et je partage aussi la liste des plus fortes convictions actions de ma banque privée. Elle date du 2 avril.

"Investment ideas – What to buy in the Selloff"

flash_equity_advisory_020420.pdf

Dernière modification par Gassinvest (11/04/2020 13h40)

![]() Hors ligne

Hors ligne

#6260 11/04/2020 21h20

- Gulli

- Membre (2020)

- Réputation : 14

C’est vrai, il en existe pas mal, souvent basées sur des grosses unités de temps, souvent peu prisées à tort par les boursicoteurs. Les grosses tendances sont les plus robustes et les plus rémunératrices, mais il faut être patient.

Les unités courtes en trading, on le sait ne sont pas forcément synonymes de gains…mais attirent car elles donnent l’impression à l’investisseur d’être maître de ses positions, parce qu’il a le nez rivé sur son écran. J’y suis passé…c’est pas une activité de tout repos… :-) qui ne m’a quasiment rien rapporté.

Il existe aussi dans le même esprit des méthodes de suivi de tendance sur actions, sur de grosses UT (mensuel). J’ai testé un peu par hasard depuis quelques mois cette stratégie et finalement, je trouve qu’il y a un bon rapport temps passé/ rendement. Et elle a bien tenu au crash test de ce début d’année, (voir mon portefeuille)…espérons que ça dure! Mais je préfère un portefeuille qui gagne moins mais qui a peu de volatilité pour des nuits plus tranquilles.

Au final peu d’opérations, plus qu’en buy and hold forcément, mais souvent des positions qui durent plusieurs mois.

Franckielestore a écrit :

Il y a aussi moult méthodes de suivi de tendance - trend following sur indices qui permettent :

1 - de réduire la volatilité

2 - d’augmenter très significativement le CAGR , par rapport à du buy and hold.

Si cela intéresse je peux vous en montrer une de façon détaillée.

![]() Hors ligne

Hors ligne

#6261 11/04/2020 22h51

- goldex

- Membre (2014)

Top 50 Banque/Fiscalité

- Réputation : 150

Concerto a écrit :

lamante a écrit :

Au risque de passer aux yeux d’IH pour un chercheur d’autorité, la dernière vidéo d’ Heu?reka revient sur ce point , qui avait déjà été évoqué dans la vidéo sur le quantitative easing.

A défaut d’être une autorité , selon la perception de IH, Gilles Mitteau est un excellent vulgarisateur.

Je vous conseille de piller sa chaine youtube qui éclaircie beaucoup de sujets de l’économie, d’ailleurs une file lui est consacré dans ce site.J’adore ses vidéos sur la finance et ses première vidéos sur l’économie ; mais je trouve justement que ses dernières vidéos économiques perdent de leur caractère "neutre" puisqu’il invoque de plus en plus souvent l’idéologie de la BCE, des pouvoirs publics. Il me semble rentrer dans la case des économistes post-keynésiens, si tant est qu’on le considère comme tel, qui jugent qu’une forte création de monnaie n’est pas et ne sera pas un problème.

Je partage votre point de vue, j’aimais beaucoup ses vidéos jusqu’à récemment mais maintenant qu’il perd en neutralité je le trouve de moins en moins audible. Au départ il décrivait et expliquait des concepts maintenant il fait passer son point de vue. Au niveau qualitatif ça change tout.

Dernière modification par goldex (11/04/2020 23h40)

Stay away from negative people. They have a problem for every solution.

![]() Hors ligne

Hors ligne

#6262 12/04/2020 22h30

Petite nuance : il me semble important de rappeler qu’en matière de politique fiscale et monétaire, l’idéologie est toujours présente.

Ça n’est pas un gros mot l’idéologie : c’est simplement un système de croyance que chaque individu et chaque collectif a et qui conditionné tout ou partie de ses choix.

Exemple de croyance : les actions sont un investissement alors que le bitcoin n’est que de la spéculation. Autre exemple ? La banque centrale doit être plus indépendante pour que la politique monétaire soit optimale.

Optimale qu’est ce que ça veut dire ? Et puis optimale pour qui d’ailleurs ? Limiter l’inflation à 2% pourquoi pas, mais ça avantage certaines personnes et ça en désavantage d’autres.

Le monde n’est pas neutre, jamais.

u/HJP

![]() Hors ligne

Hors ligne

#6263 12/04/2020 23h39

- Caratheodory

- Membre (2019)

Top 50 Dvpt perso.

Top 50 Monétaire

Top 50 Finance/Économie - Réputation : 166

Oh oui. C’est une chose qui n’est pas bien comprise, pour ne pas dire que certaines idéologies refusent obstinément de se voir comme telles. Surtout celles qui survalorisent l’aspect économique de l’expérience humaine.

L’investissement actions entendu comme achat d’actions sur le long terme est une forme de spéculation, sur le long terme. L’usage du terme d’investissement est une tentative de faire rejaillir le prestige de l’entreprenariat sur l’actionnariat. L’usage du terme investissement est donc idéologique.

Toute acquisition d’actifs en vue de profits futurs est en réalité une spéculation. Dans la mesure ou on fait des hypothèses sur comment l’ économie va fonctionner pendant la durée d’investissement pour estimer son espérance de gain.

La spéculation court terme est dangereuse pour le particulier: il perd structurellement contre les professionnels, à cause de l’asymétrie d’information. Sur le long terme, l’asymétrie d’information doit s’estomper, car trop d’événements imprévisibles se produisent. Enfin, c’est ce que j’espère, sans en être pleinement convaincu.

![]() Hors ligne

Hors ligne

#6264 13/04/2020 10h21

- toufou

- Membre (2017)

- Réputation : 109

Caratheodory a écrit :

La spéculation court terme est dangereuse pour le particulier: il perd structurellement contre les professionnels, à cause de l’asymétrie d’information.

Ce n’est pas exact car les professionnels sont soumis à des contraintes que le particulier ne connait pas. Exemples:

- un fonds actions est tenu de détenir en permanence un % minimal d’actions. Donc fin février un spéculateur actif pouvait liquider ses positions puis y revenir au cours du mois de mars.

Un professionnel est obligé de se tourner vers des actions défensives.

Actuellement, on ne sais pas dans quel sens ça va partir, un particulier peut garder 50 % de liquidités sans problème.

- un autre cas ou les petits sont avantagés par les gros et qui m’a permis de gagner beaucoup il y a quelques années est la spéculation sur les small caps. ( Aujourd’hui les capitaux vont sur les valeurs plus liquides, mais ça reviendra).

Imaginons que vous souhaitez investir plusieurs millions d’euros sur une valeur, vous ne pouvez pas le faire d’un coup parce que le carnet d’ordre ne peut absorber un tel afflux de capitaux. Vous êtes obligés de rentrer sur plusieurs semaines / mois à coups de 300 k€ par exemple.

Le volume de ces achats est facilement détectable pour un particulier, il existe même un screener sur pro-realtime qui permet de le faire.

Il suffit de vous coller à ce mouvement et vos misérables 10 ou 15 k€ perdus dans la masse prennent quelques dizaines de %.

Un jour Tartampion annonce qu’il a franchi à la hausse le seuil de 5% mais vous ça fait 6 mois que vous saviez que ça allait arriver.

Bon, ça s’apparente à de l’analyse technique donc il ne faut pas le faire :-)

![]() Hors ligne

Hors ligne

#6265 13/04/2020 11h20

- Vibe

- Membre (2011)

Top 50 Finance/Économie - Réputation : 129

A noter que l’accord de l’OPEP+ hier (réduction de la production de 10 millions de barils par jour) n’a pas eu d’impact positif sur le Nikkei qui a perdu 2,3 % cette nuit.

![]() Hors ligne

Hors ligne

[+1] #6266 13/04/2020 11h22

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 20 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3875

Hall of Fame

Hall of Fame

“INTJ”

Et pour cause, quel rapport avec le Nikkei ?

Vous connaissez bcp d’entreprises pétroleo-gazières japonaises ?

![]() Hors ligne

Hors ligne

#6267 13/04/2020 11h24

- Stratus

- Membre (2017)

- Réputation : 38

Oui, cet accord est le minima du minima. Il aurait fallu baisser plus encore. Cet accord ne régle pas les problèmes malheureusement

![]() Hors ligne

Hors ligne

#6268 13/04/2020 12h03

- bob24

- Membre (2020)

- Réputation : 7

Tout à fait. Pour l’instant c’est plus un accord de façade pour marquer un arrêt de l’escalade entre Russes et Saoudiens (et surement faire un peu plaisir à Trump). Mais meme avec ça il y aura toujours une surproduction par rapport à la demande mondiale, et les capacités de stockage vont arriver à saturation d’ici quelques semaines.

Donc à moins que la demande ne reparte fortement, effectivement cet accord se contente de faire retomber la pression politiquement mais ne règle pas le problème.

![]() Hors ligne

Hors ligne

[+3] #6269 13/04/2020 12h15

- Springle

- Membre (2017)

- Réputation : 31

Treblad a écrit :

En effet. Avec la méthode du PE de Shiller (PE ajusté du cycle), on est encore au-delà de 26 sur le S&P 500 :

https://www.investisseurs-heureux.fr/up … l_2020.png

Source :

Shiller PE ratio

Je vois souvent ce ratio cité pour justifier une valorisation haute des marchés. Toutefois je pense qu’il est bon de le mettre en perspective avec le taux des obligations.

Vous ne pouvez pas comparer un PE ratio (et donc indirectement un rendement d’action) dans une période où une obligation française à 10 ans est négative avec celui d’une époque où il était à plus de 5 voir 10%. Aujourd’hui le rendement se trouve dans les actions, ce qui explique la valorisation du marché, pas forcément qu’il soit cher.

Je me demande s’il existe d’ailleurs un ratio comme celui-ci indexé sur le rendement des obligations. J’ai cherché mais je ne l’ai pas trouvé.

![]() Hors ligne

Hors ligne

#6270 13/04/2020 13h27

- Franckielestore

- Membre (2014)

Top 50 Finance/Économie

- Réputation : 127

Bravo Springle, 100% d’accord avec vous, c’est ce que je m’évertue à expliquer à certaines personnes (pas sur ce forum)

Indexer le CAPE de Shiller sur le taux des obligations à 30 ans : en voilà une excellente idée!

Comment procéder?

Plutôt que faire des calculs des hypothèses théoriques et personnels, qui pourraient s’avérer foireuse, il faudrait peut être tout simplement observer comment les marchés font eux mêmes cette valorisation.

Le problème c’est qu’il faut éliminer le bruit du marché (les fluctuations excessives) , il faut ajuster / corriger avec d’autres paramètres : le niveau des taxes, les perspectives économiques , les échanges internationaux, … Bon d’accord, ça se complique. Peut être faut il alors moyenne tout cela par périodes de 7 ou 10 ans en comparant : le niveau moyen du Shiller PE sur chaque période et le niveau moyen du taux obligataire à 30 ans (les US semblent plus pertinents car moins manipulés que la zone euro)

Ou alors travailler sur les pics (les hauts et les creux) pour voir comment quand les taux obligataires remontent temporairement jusqu’à un pic, jusqu’à combien le PE de Shiller diminue.

Je suis intéressé pour participer à un travail là dessus.

![]() Hors ligne

Hors ligne

[+1] #6271 13/04/2020 22h07

- JesterInvest

- Membre (2010)

Top 50 Monétaire

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 SIIC/REIT

- Réputation : 186

L’analyse sur une série longue du rendement du dividende et des taux à 10 ans (le payout sur le Shiller est grosso modo constant).

Et la différence entre le rendement Shiller (1/PER Shiller) et le rendement des taux 10 ans

Le livre Towards rational Exuberance montre cependant qu’une telle analyse a peu de sens (ou au contraire si on se place dans un temps très très long). La capacité à ce poser se genre de question était nulle en 1900 où seul comptait le dividende. Puis le ratio PER normal était de 10. Puis on a eu l’ensemble des américains qui ont investis (via l’innovation des fonds par exemple) et à présent les fonds de pensions.

Dernière modification par JesterInvest (13/04/2020 22h52)

Blog: Financial Narratives

![]() Hors ligne

Hors ligne

[+2] #6272 14/04/2020 09h10

- Ledep

- Modérateur (2014)

Top 50 Portefeuille

Top 50 Actions/Bourse

Top 20 Invest. Exotiques

Top 10 Banque/Fiscalité

Top 10 SIIC/REIT

- Réputation : 664

Bonjour,

Voilà une confirmation de ce que nous pouvions voir sur le forum et qui s’est déjà produit plus d’une fois en période "perturbée".

Ces épargnants qui se ruent en Bourse

Dans le contexte actuel de chute des marchés financiers, ING en France a enregistré des transactions en Bourse de ses clients multipliées par quatre par rapport au niveau mensuel moyen constaté depuis début 2019. « Il s’agit d’un phénomène inédit et surtout très soutenu. Au moment du Brexit ou de l’élection de Donald Trump à la présidence des Etats-Unis, une hausse sensible du niveau de transactions avait été notée, mais il s’agissait de phénomènes de courte durée alors que la hausse est ici plus constante dans le temps »

Les ouvertures de comptes ont été multipliées par six. Elles concernent pour moitié des celles de plan d’épargne en actions (PEA) et pour moitié des comptes-titres. « La forte volatilité des marchés et la baisse de la Bourse, avec des valeurs qui ont parfois chuté de 50 % en quelques semaines, semblent être vues comme une opportunité de rentrer sur les marchés financiers à ce niveau de valorisation pour certains clients », poursuit Julien Schahl.

Donc si même chez ING c’est X6, je n’ose imaginer chez les Binck, Bourse Direct, Boursorama etc.

Le constat est identique pour les principales banques en ligne. « En mars, nous avons constaté quatre fois plus d’ordres et avons enregistré des records au cours de la période. Cette activité importante, qui est liée à une forte volatilité, se poursuit sur le début du mois d’avril avec un volume d’ordre qui est multiplié par près de quatre. Nous avions déjà connu une forte hausse de l’activité boursière en fin d’année 2019 lors de l’introduction de FDJ qui avait attiré de nouveaux investisseurs », indique Grégory Guermonprez directeur de Fortuneo.

La banque a multiplié par près de sept les ouvertures de comptes-titres, de PEA et de PEA-PME. Sur les six derniers mois, le nombre de clients investissant en Bourse a augmenté de 15 %. Ces débutants en Bourse sont plus jeunes, avec une moyenne d’âge de 38 ans contre 42 ans pour les clients ayant ouvert un compte Bourse en 2019, et 50 ans pour ceux qui détiennent déjà un portefeuille.

Face à l’envie de certains épargnants d’investir sur les actions, les acteurs du monde de la finance doivent calmer leur enthousiasme. « Afin de limiter le nombre d’appels entrants et de sollicitations de prospects, nous avons arrêté toute communication commerciale en ligne. Malgré cela, le nombre de demandes d’ouvertures de comptes a explosé. Nous avons également constaté une très forte demande de réouvertures de comptes », précise Fabien Keryell. Devant l’afflux de demandes, « nous appliquons une politique stricte sur la validation des comptes, avec environ 40 % de demandes rejetées en raison de leur manque de connaissances, d’expérience ou de ressources. Il est en effet primordial pour nous que nos clients aient la formation et l’information nécessaire pour investir avec le plus de sérénité possible », insiste Ambroise Lion.

"Never argue with an idiot. They will drag you down to their level and beat you with experience" Mark Twain

![]() Hors ligne

Hors ligne

#6273 14/04/2020 09h36

- piwai

- Membre (2020)

- Réputation : 94

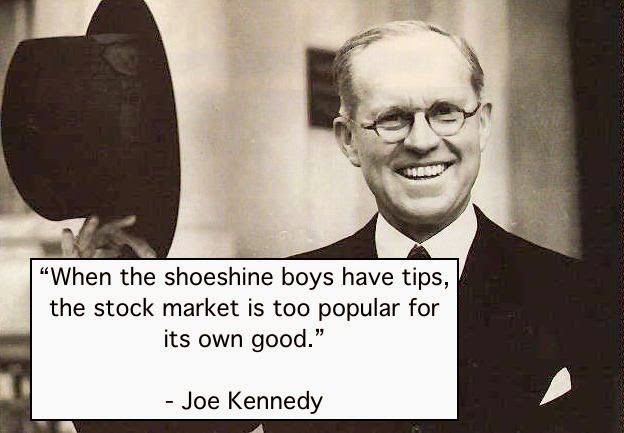

Sans vouloir jouer les troubles fête, les bon vieux classiques sont toujours de bons rappels.

Il y a de premiers signes positifs, comme les volontés affichées en Europe et aux US de sortir du confinement ou le deal Russie-Arabe Saoudite sur le pétrole. Il me paraît du reste sage d’attendre les résultats Q1 et prévisions FY avant de se précipiter.

Dernière modification par piwai (14/04/2020 09h40)

![]() Hors ligne

Hors ligne

[+1] #6274 14/04/2020 10h25

- JMeuret

- Membre (2015)

Top 20 Invest. Exotiques

Top 20 Crypto-actifs - Réputation : 137

Nous sommes tous des shoeshine boys sur ce forum. Et comme personne n’est du même avis, je suis pas sûr que ça nous aide beaucoup…

Il y a deux 2 types de prévisionnistes : ceux qui ne savent pas et ceux qui ne savent pas qu’ils ne savent pas

![]() Hors ligne

Hors ligne

[+1] #6275 14/04/2020 10h54

- koldoun

- Membre (2013)

Top 50 Année 2022

Top 20 Dvpt perso. - Réputation : 275

C’est moi qui interprète mal, ou cela signifie que malgré tout, les gens sont dans l’ensemble cohérents?

"La bourse s’effondre, c’est le moment de m’y intéresser"

Cela va quand même à contresens de ce qu’on entend souvent, du genre : les gens achètent parce que cela a bien monté.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “encore un krach sur le marché actions…”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 263 | 92 957 | 13/12/2023 15h55 par Trahcoh | |

| 4 | 4 659 | 25/09/2011 17h58 par GoodbyLenine | |

| 4 | 3 646 | 03/07/2023 16h11 par Oblible | |

| 19 | 7 053 | 14/09/2016 23h48 par Kapitall | |

| 56 | 35 065 | 27/12/2018 20h51 par bibike | |

| 409 | 153 755 | 26/01/2024 18h04 par Fegobe | |

| 106 | 46 091 | 02/02/2023 01h28 par Betcour |