Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

[+1] #1 11/11/2014 08h57

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Bonjour,

Je profite de la discussion sur le trackers QVAL (ValueShares US Quantitative Value ETF : nouveau tracker value…) pour initier une discussion plus large sur le "smart beta", mot particulièrement à la mode dans le monde des trackers.

Le smart beta signifie : utiliser un ou plusieurs facteurs/risques pour améliorer la rentabilité globale. Ces facteurs/risques ont été documentés notamment par Fama/French, Carhart. Cependant ils peuvent faire débats car c’est surtout empirique. Par ailleurs, beaucoup disent que justement cela augmente le risque donc que cela revient peu ou prou au même. Ce qui croient que ces facteurs/risques existent et vont probablement perdurer insistent notamment sur les biais liés au comportement des acteurs (moutonnier en particulier).

Les facteurs sont principalement : taille, value, momentum, volatilité.

A titre d’information, ces facteurs expliquent 99% de la performance d’un gérant, donc il est judicieux d’utiliser un tracker (donc avec de moindres frais).

L’idée est d’utiliser ces facteurs, c’est à dire d’ajouter dans son allocation des entreprises qui ont ces facteurs. En anglais, on dit "to tilt". Par exemple on peut faire du tilt Value ou small, c’est à dire surpondérer la partie value ou small. Par exemple, aux US, si on pondère par capitalisation le SP500 fait 80% de la capitalisation du marché, le Russel 1000 90% et le Russel 2000 (les 2000 suivantes) 10%. Ainsi si on met 25% de small (au travers du Russel 2000) dans son portefeuille, on commence à sacrément "tilter".

Il faut faire attention car ce tilt, si il peut vous faire gagner sur le long terme, peut sous-performer pendant un bon bout de temps (jusqu’à 20 ans en fonction des facteurs).

La méthode la plus simple est d’utiliser un seul facteur. Il existe de nombreux trackers value et small, quelques un low volatiliy et quelques rares sur le momentum. (Je mets dans le panier "value" les trackers fondamentaux de type RAFI). Le prix peuvent augmenter avec notamment des frais de 0,6% chez Lyxor pour le Rafi plutôt que 0,15% sur le SP500.

Après, la méthode en vogue est d’utiliser deux facteurs. Cela amène plus de gains et certains trackers aux US restent peu cher. Vanguard, Ishares, et Schwab proposent des "Small Value" ou des "Mid Value" à des frais inférieurs à 0,1% (SPDR est un peu plus cher). Je n’en ai pas trouvé en Europe.

Enfin, il existe les vrais multi facteurs qui combinent la plupart des facteurs cités au dessus et même bien plus, avec par exemple un facteur qualité. C’est un sujet en plein développement, mais la méthode de sélection est souvent peu transparente et les frais beaucoup plus élevés, de 0,4% à plus de 1%.

Amundi en a sorti un récemment sur le monde développé à 0,4% … et il est éligible au PEA. C’est le seul que j’ai trouvé en Europe.

J’en profite pour partager quelques trackers US qui pourraient être d’intérêt:

- PWV - PowerShares Dynamic Large Cap Value Portfolio à 0,57% par an (50 constituants). Sur 10 ans il a fait 11,47% par an contre 7,87% pour le Russel 1000 value et 8,46 pour le Russel 1000.

- RFV - Guggenheim S&P MidCap 400 Pure Value. 0,38% de frais. Mais j’ai l’impression qu’il n’a pas fait mieux qu’un small/value standard.

- IESM - iShares Enhanced U.S. Small-Cap. Frais de 0,36% qui utilise quality/value/size mais est récent.

- SYV - SPDR MFS Systematic Value Equity. Frais de 0,6%.". MFS then uses quantitative models that systematically evaluate an issuer’s valuation, price and earnings momentum, earnings quality, and other factors to determine periodically, typically not more frequently than once every two to five weeks, which investments to buy and sell."

- FNK - First Trust Mid Cap Value AlphaDEX® Fund. 0,7% de frais. "Standard & Poor’s constructs the Defined Mid Cap Value Index by ranking the stocks from the S&P MidCap 400 Value Index against all the stocks in the S&P 400 Index on growth factors including 3-, 6- and 12-month price appreciation, sales to price and one year sales growth, and separately on value factors including book value to price, cash flow to price and return on assets."

JP Morgan est en train de sortir des ETFs sur le sujet, il y a aussi Flexshare et pas mal de petits sur des niches comme Cambria qui classe les entreprises sur leur "dividendes+rachats d’actions" et bien sûr QVAL dont on parle dans l’autre file.

Que pensez vous des trackers "smart beta" ?

- Les facteurs/risques vous parlent-ils ?

- Est ce que cela vaut le coup de payer un ETF quantitatif nettement plus cher qu’un ETF indexé sur les capitalisation ? (mais tout de même bien moins cher qu’un fonds)

Dernière modification par Fructif (11/11/2014 09h04)

Mots-clés : trackers smart beta / strategic beta / quantitatifs

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

[+2] #2 30/04/2015 12h40

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Bonjour,

j’ai regardé de plus prêt, et il y a effectivement 2 documents à bien lire quand on s’intéresse au factor investing (au delà de French, Frazzini …) :

- Ce papier de Denys Glushkov

- Le document de Morningstar sur le strategic beta

Je ne suis qu’à moitié d’accord avec le premier papier pour différentes raison:

En particulier, les facteurs s’analysent (malheureusement) sur une donnée plus longue que 10 ans, la question est de savoir si on croit à ces facteurs.

Les facteurs small et value ne sont pas chers et existent depuis longtemps.

La question est de savoir si vous êtes prêt à payer pour d’autres facteurs.

Moi j’ai l’impression, que les autres facteurs apportent de la valeur. D’une part des études l’ont montré, et d’autre part j’ai listé l’ensemble des ETF Smart Beta qui ont plus de 3 ans, il y en en a quand même pas mal qui on un alpha positif par rapport à la taille et au value.

Je vous enverrai le document en direct si ca vous intéresse : j’ai listé le poids des différents facteurs, l’alpha, le sharpe etc.

J’ai aussi regardé les smart beta qui ont plus de 10 ans:

Quand on melange tout ça ce n’est pas évident, je vais prendre quelques trackers que je trouve intéressant :

- PWV a quand même un beau track record, avec un risque réduit. Il a un alpha sur small/value mais aussi si on inclue momentum, quality, low beta ! (malgré des frais de 0,57%)

- RZV n’a pas très bien performé, mais c’est parce qu’il est très chargé en value+small (et depuis 10 ans le value n’a pas bien performé). Frais de 0,35% alors qu’un small value classique est plutôt aux alentours de 0,1%, mais comme ils ont moins de value+small, vous devez en mettre plus.

- Les trackers low volat, car ils permettent de capturer cette "anomalie"

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

[+1] #3 06/06/2015 19h04

- Gog

- Membre (2015)

Top 50 Dvpt perso.

Top 50 Invest. Exotiques

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 Finance/Économie - Réputation : 191

Je viens de terminer le livre « Dual Momentum Investing » de Gary Antonacci. Il consacre un chapitre sur le sujet, intitulé « Smart Beta and other urban legends ». Comme le titre le laisse entendre, il considère que ces ETF sont de la poudre aux yeux et toujours subsituables par des ETF moins chers. Par exemple, il remplace un S&P500 low volatility par un ETF sectoriel sur les consumer staples ou un S&P500 Equal weight par un Russell 2000, un momentum par un mid-cap growth, etc.

Pour lui, on se contentera de répliquer un ETF smart avec un ETF simple (il utilise tout bêtement l’indice utilisé comme benchmark par morning star…)

Autres remarques très intéressantes dans ce chapitre : il considère que le facteur small a été depuis longtemps repéré et adopté par le marché et que cela n’en vaut plus la peine :

A number of researchers have shown that the small-size premium has largely disappeared since at least the 1980s.

Il en va quasiment de même pour le facteur value qui lui aussi, a été adopté et absorbé par le marché et que la prime est de moins en moins significative, si elle existe (le chapitre est encore un peu trop technique pour moi, il semble tout de même accepter que certaines facteurs value valent mieux que d’autres). À titre personnel, ça me paraît évident, s’il suffisait de prendre un ETF qui regarde juste deux ou trois ratios pour choisir les bonnes actions, ça me paraît un « free lunch »… si tout le monde tilt value… y’a plus de value…

Évidemment, je viens également de lire Faber qui, dans « My portfolio for 2015 », annonce faire tout le contraire en plaçant 100 % sur des ETF smart (1/4 value, 1/4 momentum notamment).

Frutif a écrit :

Surpondérer certains secteurs est possible mais n’est pas facile, car les meilleurs changent.

Un coup de momentum pour ne prendre que les 1, 2 ou 3 secteurs qui ont surperformés l’indice sur les 12 derniers mois ? Ça devrait permettre de tilter l’indice sur des secteurs plus offensifs ou défensifs selon que le marché soit en bull/bear. Bon ça devrait arrondir un peu, sans faire des miracles.

P.S. : hâte de voir ce CTO !

Dernière modification par Gog (06/06/2015 19h06)

![]() Hors ligne

Hors ligne

1 [+2] #4 23/06/2015 10h50

1 [+2] #4 23/06/2015 10h50

- Galt

- Membre (2015)

- Réputation : 26

J’ai regardé en profondeur il y a quelques jours le fonctionnement de l’ETF d’Amundi "Scientific Beta". Voici une partie de mon analyse, peut-être que ça aidera quelqu’un :

L’ETF utilise 4 sous-stratégies basées sur des "facteurs" connus : value, momentum, small cap et low volatility. Je reviens plus loin sur la pondération de l’ETF entre ces stratégies.

Chacune des sous-stratégies sélectionne les 50% d’actions qui correspondent le mieux au facteur parmi toutes les actions de l’univers de base (en gros les 30% d’actions les plus liquides des pays développées). Par exemple, la stratégie "small cap" garde les 50% d’actions avec la plus petite capitalisation parmi l’univers de base.

Quelques remarques à ce stade :

- la stratégie "value" est basé sur le Price/Book, la mesure classique du caractère "value" d’après Fama et French. C’est un bon facteur en soi, mais ces dernières années des auteurs ont mis en avant l’intérêt d’un facteur value "composite", prenant par exemple en compte Price/Book, Price/Earnings, Price/Cash Flow, EV/EBITDA…

- rien à redire sur la stratégie momentum, le caractère momentum est mesuré selon une métrique classique qui est robuste (d’après la recherche académique que j’ai lue)

- le facteur "low vol" est d’un calibre un peu inférieur à "value" et "momentum" (moins de puissance statistique pour soutenir ce facteur), mais pas de gros défaut

- par contre, le fait de considérer le facteur "taille" indépendamment des autres ne me plait pas trop. Déjà, l’univers de base est relativement "large cap" à cause des filtres sur la liquidité, donc même les 50% les plus petits ne sont pas si petits que ça. Surtout, la recherche académique a montré qu’il valait mieux faire du "small value" que de faire du "small" et du "value" séparément (idem pour momentum)

Ensuite, dans chacune des sous-stratégies, les 50% d’actions sélectionnées se voient affecter un poids suivant 5 méthodologies différentes :

- il y a une méthodologie "équipondération" tout ce qu’il y a de plus robuste et qui donne un biais "small" et "value" supplémentaire

- il y a 3 méthodologies inspirées des approches "low volatility" et "risk parity", où on optimise les poids suivant des modèles statistiques (je ne rentre pas plus dans le détail car ça serait un peu long ; je suis mitigé sur ces approches, mais pas complètement critique)

- il y a une méthode qui vise à optimiser le Sharpe Ratio en faisant l’hypothèse que les performances futures seront proportionnelles aux "downward semi-volatility" historiques (ça ne me plait pas du tout, pour des raisons qui seraient trop longues à détailler ici)

Il y a encore quelques étapes techniques pour faire le rebalancing et pour éviter les poids trop extrêmes et limiter le turn-over, mais passons.

A la fin, les 4 sous-stratégies sont pondérées suivants une méthode "Equal Risk Contribution" (c’est inspiré des approches "risk parity") où on cherche à avoir autant de contribution au "Tracking Error" venant de chaque sous-stratégie (TE : en gros, de combien la stratégie s’éloigne du benchmark). Le point faible de cette approche, c’est qu’on va surpondérer les stratégies qui ressemblent le plus au benchmark, qui sont potentiellement celles qui ont le moins d’exposition a un facteur qui nous intéresse.

Ma conclusion : malgré des doutes sur certains aspects, je pense que cet ETF est intéressant. Il suit une stratégie systématique avec par construction un fort biais "value" et "momentum", le tout dans un PEA pour une exposition monde (hors émergents).

Dernière modification par Galt (23/06/2015 10h55)

![]() Hors ligne

Hors ligne

[+1] #5 24/06/2015 19h56

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Pour approfondir le sujet de ce tracker, et les furieux des analyses factorielles, j’ai calculé le "loading" en facteurs du smart beta et des indices world en fonction de la taille de capi.

Quelques commentaires :

- La performance est très bien expliquée par les facteurs listés, l’alpha sur les 5 facteurs n’est pas très important, mais au final la performance est là !

- Comme le faisait remarquer Galt c’est du large-mid

Dernière modification par Fructif (24/06/2015 19h57)

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

1 [+2] #6 26/06/2015 11h32

1 [+2] #6 26/06/2015 11h32

- Galt

- Membre (2015)

- Réputation : 26

"Ca veut dire faire sa sélection de valeur soit même ?"

Non, pas forcément : si je trouve des ETFs qui le font à ma place avec un coût raisonnable, ça me va très bien. Je fais tout de même une partie moi-même (small value et small momentum France/Europe sur PEA), mais ce ni pratique ni bon marché en termes d’implémentation.

Voici les ETFs "value" et "momentum" sur lesquels je pense investir prochainement (qu’ils ne soient pas sur Euronext ne me gêne pas pour le côté frais de transactions, je ne compte pas les revendre avant des années voire des décennies) :

ETFs Small Value :

- Europe : SPDR MSCI Europe Small Cap Value Weighted UCITS ETF (PEAble)

- US : SPDR MSCI USA Small Cap Value Weighted UCITS ETF et iShares Morningstar Small-Cap Value ETF

ETFs Momentum (pas de "small momentum" à ma connaissance, hélas)

- Europe : iShares MSCI Europe Momentum Factor UCITS ETF (bizarrement, pas PEAble d’après le site d’iShares…)

- US : iShares MSCI USA Momentum Factor ETF

Critères de sélection :

- Méthodologie de l’indice compatible avec ce que je recherche (beaucoup d’indices "value" sont à mon sens très mal construits)

- Pour les "small value", valeurs du P/B et P/E moyens et de la capitalisation médiane

- Pour ceux où l’indice a un peu d’historique, corrélation avec une stratégie "small value" (ou "momentum") selon données de Kenneth French

- Frais raisonnables

Dernière modification par Galt (26/06/2015 11h33)

![]() Hors ligne

Hors ligne

[+1] #7 10/07/2015 10h15

- Gog

- Membre (2015)

Top 50 Dvpt perso.

Top 50 Invest. Exotiques

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 Finance/Économie - Réputation : 191

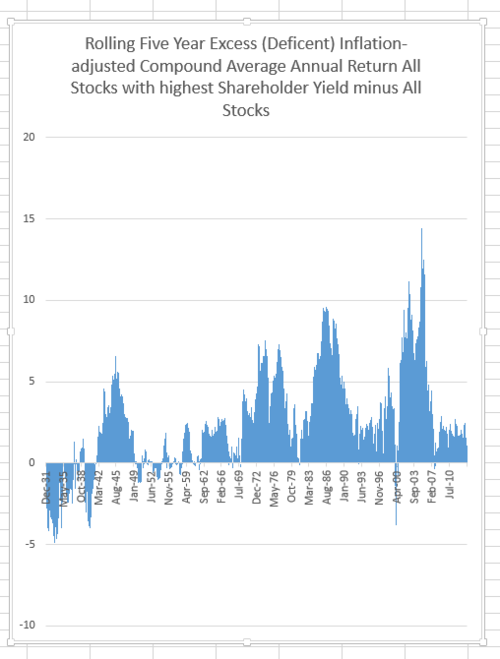

Je me suis récemment replongé en particulier dans la stratégie dividendes. En effet, cette stratégie qui consiste à privilégier les hauts dividendes pour faire de la croissance a battu le marché :

Siegel (stocks for the long run, 1998) a écrit :

On the value side, the Dow 10 Strategy, which picks the ten highest-yielding Dow stocks, has worked extremely well, although its popularity may limit future gains.

Encore aujourd’hui, sur son site, Siegel propose d’acheter le premier quintile des hauts dividendes du S&P500.

Plus récemment :

O’Shaughnessy (What works on wall street) a écrit :

a $10,000 investment in the decile of highest-yielding stocks from the All Stocks universe on December 31, 1926, was worth $102,331,244 at the end of 2009, an average annual compound return of 11.77 percent. That’s $63 million more than an investment in the All Stocks universe, where $10,000 grew to $38.5 million, an average annual compound return of 10.46 percent. Risk, as measured by the standard deviation of return, was 20.15 percent, compared with 21.67 percent for the All Stocks universe. The strategy has a higher Sharpe ratio than All Stocks because it took less risk to generate the better absolute performance. The Sharpe ratio for the decile of highest-yielding stocks from All Stocks was .34, compared to .25 for the All Stocks universe. As Table 11.2 shows, all the base rates for the highest-yielding stocks are positive, with the group beating All Stocks in 67 percent of all rolling five-year periods and 75 percent of all rolling ten-year periods.

Néanmoins, il préconise plutôt le buyback yield voire le shareholder yield (qui inclu dividendes + rachats + réductions de dettes).

O’Shaughnessy (What works on wall street) a écrit :

Both shareholder yield and buyback yield are superior to dividend yield alone in selecting stocks. While buyback yield alone beats dividend yield and shareholder yield, shareholder yield has more muted declines than buyback yield and superior base rates to buyback yield. Investors who couldn’t withstand a five-year period when their portfolio lagged its benchmark by 74 percent might prefer the shareholder yield approach, since its worst cumulative loss to its benchmark was 45 percent. Both buyback yield and shareholder yield are good performers and should be considered by both value investors who want the best buy-back yield and shareholder yield and by growth investors who want to make certain to avoid the risks associated with the bottom deciles of each group.

Je mets un graphique tiré de l’article « The Power of Shareholder Yield » du blog de O’Shaughnessy (août 2014) qui montre la surperformance :

Bon. Je suis donc allé voir ce qu’on avait comme ETF PEA qui permettrait de mettre en place cette stratégie (un tilt) et je me suis vite rendu compte du home-bias de nos auteurs.

En regardant la répartition géographique de l’indice S&P Global dividendes aristocrates :

S&P a écrit :

Etats-Unis 23,52%

Canada 15,88%

Royaume-Uni 14,76%

France 6,18%

Australie 5,21%

Afrique du Sud 3,81%

C’est assez facile de comprendre que 40% des actions (sûrement le haut du panier) est en Amérique du Nord… et que ça va être difficile à caser dans notre PEA.

J’ai tout de même regardé les indices et les ETF correspondants.

J’ai mis de côté les indices MSCI High dividend, ils sont pondérés par capitalisation alors qu’il paraît évident qu’il faut pondéré par dividendes yield comme les indices S&P dividend aristocrats.

Tous les indices comportent des filtres pour assuré une certaines qualité des titres (pas de dividendes payés à crédit, pas de grande dévalorisation récente du titre, un rapport dividendes/bénéfice…)

SPDR propose des trackers pour les aristocrates des dividendes zone euro et Uk (les performances ces dernières années sont comparables à celle du US… étonnament).

En voyant la répartition géographique, je me suis demandé s’il ne fallait pas se retreindre à UK (un genre d’USA peable) et du coup, il y a le AMUNDI ETF FTSE UK DIVIDEND PLUS qui en annualisé fait tout de même 17.80 % en 2012, 23.88 % en 2013, 7.46 % en 2014… À noter que cet indice se focalise sur les actions ayant les plus haut dividendes à venir contrairement aux dividend aristocrats qui se fondent sur des dividendes croissants sur les x années passées.

Il y a un ETF buyback chez Amundi pour les US mais pas éligible PEA : en tout cas, je n’ai rien trouvé d’intéressant en buyback yield ou en share-holder yield.

Bon, je ne sais pas quoi penser de tout ça… je me demande toujours si un tilt vers un ETF haut dividendes euro ou UK permettrait pas, dans un portefeuille buy-and-hold de limiter la casse en cas de marché baissier…

Je sais que Fructif est très sceptique sur cette approche, plus que moi, mais d’autres avis seraient lu avec grande attention.

Dernière modification par Gog (10/07/2015 13h00)

![]() Hors ligne

Hors ligne

[+1] #8 05/08/2015 15h58

- Galt

- Membre (2015)

- Réputation : 26

En utilisant les données de K. French, j’ai comparé rapidement les performances annualisées de 3 stratégies en pondération "market cap weights" et "equal weights". Stratégies étudiées :

- 30% de plus grosses market caps (approxime un indice comme le S&P500)

- Small value

- Small momentum

Sur ces 3 exemples, on voit que la version "equal weights" surperforme historiquement la version classique :

- Non seulement pour la stratégie "large caps"

- Mais aussi et surtout pour les 2 stratégies "small value" (>5% !) et "small momentum" (>2%), déjà très puissantes en version classique (en backtest en tout cas)

Est-ce que cela compense les frais de transactions supplémentaires dus au turn-over ? Sans pouvoir quantifier, je pense que oui :

- Pour les large caps, bien liquides, les frais de transactions doivent être faibles

- Pour les small value, les frais de transactions sont sans doute plus conséquents, mais je pense que c’est très loin de manger toute la surperformance (>5%)

- Pour les small momentum, les frais de transactions sont sans doute également élevés mais, d’une part il y a une bonne surperformance (>2%) et d’autre part il y a sans doute un foisonnement entre le turn-over dû au caractère "momentum" et le turn-over dû au caractère "equal weight"

Dernière modification par Galt (05/08/2015 16h00)

![]() Hors ligne

Hors ligne

[+1] #9 12/08/2015 09h57

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

J’avais oublié de mentionner ce document de Research Affiliates. Il est très graphique et facile à lire. Par ailleurs, il pointe vers d’autres publications qu’ils ont faites pour les personnes qui veulent aller plus loin.

Evidemment, il y a du "parti pris" car ils font eux mêmes leurs stratégies fondamentales / smart beta, cependant je pense que cela vaut vraiment le coup de le lire.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

[+2] #10 18/08/2015 16h01

- Galt

- Membre (2015)

- Réputation : 26

On a assez peu parlé dans ce fil du facteur "qualité", qui me pose un peu problème conceptuellement.

- J’ai l’impression que c’est un facteur assez mal défini.

- Si je devais donner une définition simple et qualitative (sans jeu de mot), la "qualité" représente dans quelle mesure une action émane d’une entreprise qui a un "bon business" (indépendamment de tout caractère "valorisation" de l’action comme pour le facteur "value").

- Pas mal d’auteurs semblent traiter la "qualité" comme un outil d’amélioration du facteur "value" (et parfois du facteur "small", cf. AQR) plutôt que comme un facteur indépendant dans lequel investir. L’idée, c’est qu’il y a beaucoup de "déchets" dans les actions "value" et "small", d’où l’intérêt de la qualité pour trier parmi celles-ci.

Je n’ai pas trouvé de définition quantitative simple et consensuelle de la "qualité" comme on peut en avoir pour d’autres facteurs. Quelques exemples :

- Facteur QMJ d’AQR, inspiré par le modèle de Gordon : profitabilité ("gross profit", "margin", "earnings", "accruals" et CF, tous divisés par la "book value"), croissance (des mesures de profitabilité sur les 5 dernières années), sécurité (faibles beta, volatilité du prix, volatilité de la profitabilité, ratio d’endettement et risque de crédit) et "payout" ("net payout" et dilution). Ca l’avantage d’être basé sur un modèle théorique et ça ne sent pas le data mining, mais c’est compliqué.

- "Gross profits to assets" pour Novy-Marx : c’est une seule mesure, mais comme elle est un peu "exotique" je me demande s’il n’y a pas un effet data mining.

- Une partie de la "formule magique" de Greenblatt : "return on capital" ("EBIT / (net fixed assets + working capital)"). Même remarque que pour Novy-Marx, et il y a des critiques de cette partie de la formule magique (Montier).

- Les 9 critères du score de Piotroski : "net income" et "operating cash flow" positifs, ROA en hausse, qualité des profits ("net income" < "operating cash flow"), dettes long terme/actifs en baisse, "current ratio" en hausse, pas de dilution, "gross margin" en hausse, croissance des ventes plus rapide que celle des actifs. Ca semble assez robuste (ça a maintenant 15 ans, donc on a de la performance "out-of-sample" contrairement aux autres), mais il y a encore pas mal de critères et certains vont peut-être dans le mauvais sens.

Avez-vous vu une définition quantitative simple (et qui donne de bons résultats) de la "qualité" comme on peut en avoir pour d’autres facteurs ?

- Par exemple, "return 1-13" (et éventuellement "return 1-6") pour le momentum ; "P/B" (ou un composite "P/B"+"EV/EBIDTA"+"P/E"+"P/CF"+etc) pour le facteur value.

- J’ai lu (Novy-Marx) que certaines mesures simples, comme le ROE, allaient plutôt dans le mauvais sens, donc le choix me semble délicat.

Dernière modification par Galt (18/08/2015 16h04)

![]() Hors ligne

Hors ligne

[+1] #11 24/10/2015 10h03

- CuiBono

- Membre (2013)

- Réputation : 29

Je signale le nouveau post de Gary Antonacci sur son blog à propos des ETF multi-facteurs. Il fait ressortir le nouveau ETF de Goldman Sachs (Goldman Sachs Active Beta U.S. Large Cap - GSLC) qui semble prometteur.

On y trouvera aussi avec intérêt en fin d’article une liste des fonds américains multi-facteurs.

![]() Hors ligne

Hors ligne

[+1] #12 11/12/2015 18h22

- cat

- Membre (2015)

Top 50 Portefeuille

Top 50 Obligs/Fonds EUR

Top 50 Finance/Économie

Top 50 Banque/Fiscalité

Top 10 SCPI/OPCI - Réputation : 459

Pour compléter la réponse sur les dividendes de source irlandaise : [url=http://bofip.impots.gouv.fr/bofip/5559-PGP]et l’extrait intéressant est me semble-t-il celui-ci :

Les dispositions de l’article 21 A § 2 a) sont sans objet, dès lors que l’Irlande n’applique plus aucune taxation sur les dividendes de source irlandaise revenant à des résidents de France depuis 1976. Bien entendu, depuis lors aucun crédit d’impôt n’est imputable en France à ce titre.

![]() Hors ligne

Hors ligne

[+1] #13 19/03/2016 15h25

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Oui il existe pas mal de papiers sur le sujet. C’est la dessus que se fondent les ETF multifactoriels (il y en a chez Amundi, Ishares, Lyxor, DBX etc.)

Je vous mets quelques graphiques. De mon souvenir, je n’ai pas vu d’étude séparant les correlations entre les facteurs selon les différentes zones géographiques. C’est possible à faire mais bon, je ne suis pas sûr que ce soit très utile.

Attention, dans les prochains graphiques ce sont des correlations de surperformance

Puis à nouveau des corrélations "normales"

J’en ai aussi profité pour faire quelques calculs de mon côté sur l’Europe, de fin 1998 à nos jours :

Et là les correlations :

On voit que c’est clairement le value (small) et le momentum qui ne sont pas correlés. Mais c’est normal puisque ce sont presque deux concepts opposés. Mais la nuance du presque est très importante.

Je mets donc, l’évolution de cette correlation :

D’ailleurs, si on fait un portefeuille 50/50 Momentum et Value on a la moitié de la performance de chacun mais une volatilité inférieure et inférieure à l’Europe sans facteurs.

Pour se convaincre, on peut regarder la surperformance par "rolling return" de 2 ans :

Le momentum sous performe dans 18% des cas et le value dans 44% des cas. Mais le value-momentum sous performe dans 26% des cas, ce qui est mieux que la moyenne des deux.

Certes me diront qu’il faut choisir des actions qui sont value momentum et non coller des actions momentum et des actions value, mais il y a pas de tracker de ce type.

Dernière modification par Fructif (19/03/2016 18h01)

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

[+1] #14 03/04/2016 08h13

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Les indices et trackers Multi factoriels ont été lancés il y a peu de temps, voilà ce que cela donne sur ce court lapse de temps.

Prenons, les MSCI (value, size, volatility, quality) sur 1 an :

- Europe : -15,1%

- Europe Multi Beta : -8% (grosse différence)

- USA : -4%

- USA Multi Beta : -5,2% ("légère" sous-performance)

- World : -8,7%

- World Multi Beta : -7,1% (sur performance qui commence à être agréable)

Il faut aussi noter que la volatilité est dans les 3 cas inférieure pour le smart beta MSCI.

On peut aussi regarder le tracker smart beta d’Amundi. Depuis son lancement, en juillet 2014, le tracker smart beta a fait 13,1% par an contre 9,3% pour le World ! La volalitilité du World est de 20,5% et du smart beta 18,6%. La perte maximum du World est de 24,5% et du Smart Beta de 21,7%.

Est-ce à dire que le Smart Beta multifactoriel, est un "free lunch" ? Non probablement pas, mais c’est quand même intéressant.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

[+1] #15 07/04/2016 14h29

- JB0660

- Membre (2010)

Top 50 Obligs/Fonds EUR

Top 20 Monétaire - Réputation : 100

Fructif a écrit :

Prenons, les MSCI (value, size, volatility, quality) sur 1 an :

[…]

Il faut aussi noter que la volatilité est dans les 3 cas inférieure pour le smart beta MSCI.

Fructif,

Je ne vois pas l’intérêt de regarder les perfs des facteurs de risque sur 1 an, sachant qu’ils peuvent surperformer ou sousperformer pendant des années.

S’ils avaient sousperformé les benchmarks classiques, en auriez-vous conclu que ces facteurs de risque sont bons à jeter à la poubelle ?

Même question pour les small cap value entre 1997 et 2000 ?

Sinon, j’ai pas mal réfléchi à l’investissement dans des facteurs de risque (smart beta pour utiliser des mots pompeux), sachant que je gère une poche small cap value en direct avec ma méthodologie maison depuis 2-3 ans maintenant.

Voici quelques docs que j’ai trouvé intéressant (études faites par MSCI, blog du fonds AQR, études du fonds souverain Norvégien):

Etude MSCI

Blog d’AQR

NIBM - Small cap effect

NBIM - Value effect

NBIM - Quality effect

Voici où j’en suis :

1) Je trouve qu’il a beaucoup de tapage médiatique autour du smart beta. Tout le monde en parle alors qu’il s’agit de sujets vieux de plusieurs décennies (value depuis les années 30, small depuis les années 80 etc.). Bref, rien de nouveau sous le soleil.

Quel impact sur les primes de risques futures si tout le monde suit la même stratégie et achète les mêmes titres ?

2) J’aime beaucoup les indices fondamentaux de type RAFI, qui ont un tilt value / small par construction. Je trouve que la méthodologie est claire et assez transparente.

En pratique, je ne connais que les 2 ETF de Lyxor (Europe et US) qui ont des encours très faibles, des frais de gestion assez élevés (0.60%) et un spread à l’achat assez important.

Au final, j’ai décidé de ne pas investir dans ces trackers et de rester sur un mix 85% Europe Stoxx 600 (qui contient des mid et des small) + 15% MSCI Europe small cap.

On peut faire la même chose aux US avec un mix 85% S&P500 / 15% Russell 2000

Je perds le tilt value mais tant pis, le tout est éligible PEA. J’essaie de faire au mieux avec les outils disponibles.

Dans l’idéal, j’aimerais avoir un ETF MSCI World Equal Weight éligible PEA et avec des frais de gestion < 0.40%.

3) Concernant le tracker smart beta d’Amundi, je trouve leur méthodologie assez peu claire et peu transparente.

Je n’ai pas réussi à trouver la composition de l’indice par exemple.

J’ai du mal à comprendre la manière dont ils construisent leur indice.

4) Le seul ETF Europe small value que j’ai trouvé est celui de SPDR mais il cote en Allemagne (frais de transaction + élevés).

Je n’ai pas trouvé d’autres ETF small value éligible PEA ou PEA-PME.

Finalement, j’ai décidé de gérer ces facteurs à la "main" pour la partie Europe/France.

J’ai crée moi-même mon indice, le "JB Small Cap France Value & Quality". ![]()

Avantages : je maitrise la méthodologie, c’est clair et transparent (pour moi !).

Inconvénients : un peu de travail 2-3 fois par an pour maintenir l’indice et s’assurer que les données utilisées sont fiables.

A partir de cet indice, je crée un portefeuille equipondéré d’une vingtaine / trentaine de sociétés répondant à mes critères small, value et quality. J’estime le coût de gestion annuel (frais de transaction) à moins de 0,30% par an, ce qui est acceptable.

Ce portefeuille crée un tilt small / value / quality par rapport à mon PEE et mon PEA plutôt orienté large cap.

Et vous, comment implémentez vous une stratégie d’investissement dans des facteurs de risque ?

![]() Hors ligne

Hors ligne

[+1] #16 08/04/2016 17h55

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

C’est toute la difficulté du smart beta, ces anomalies vont-elles continuer ?

Prenons effectivement le facteur "small".

Déjà, le Russell 2000 est un indice mal conçu qui a permis aux gérants actifs de faire du front running (prévoir les entrées et sorties de l’indice). Si on prend plutôt les données de Fama & French, les small (30% plus basses capi) ont fait 11,6% par an depuis 1980 contre 11,4% pour les grosses capi (30% plus grosses) … et 12,9% pour les mid.

L’effet est effectivement plus clair sur l’international comme vous les notez.

Mais au delà des backtests que dit la théorie.

Vous devez avoir un retour plus élevé si :

1- le risque est plus grand

2- l’actif est moins liquide

3- l’actif est cher à trader (plus ou moins pareil que le point 2)

Est-ce que ces 3 conditions ont cesser où vont cesser ?

Oui les small cap sont plus liquides, et coûtent moins cher à acheter. Vous pouvez acheter des ETF dessus, en 1 click vous en avez. Mais les spread sont quand même plus élevés sur les small.

Est-ce que les small sont plus risquées que les grosses boites ?

Je pense que oui : elles sont plus endettées, elles peuvent faire moins de lobby sur les politiques, en général elles sont plus sur le marché local, elles sont plus volatiles, s’effondrent pendant les crises …

La smart money ne peut arbitrager les risques.

Maintenant il peut y avoir des raisons psychologiques. Ce sont des boites moins connues, donc moins cheres, donc la performance est meilleure.

Là effectivement ca peut disparaître. D’ailleurs, les flux aux US sont beaucoup allé vers les petites entreprises. J’ai l’impression que c’est moins le cas en Europe. Franchement qui achete des small caps ?

Au final, je pense que l’effet (je n’aime pas parler d’anomalie) continuera à exister, y compris aux USA.

A titre personnel, je m’astreint à penser le smart beta comme du risque. L’explication comportementale est probablement vraie, mais je préfère la compter comme la cerise sur le gateau.

Un dernier point, le smart beta est aussi un marché contrariant (c’est à dire avec retour à la moyenne). C’est une opportunité que les gens ne croient plus à l’anomalie, la sous-performance est en général l’annonce d’une surperformance future. D’où le rebalancing aussi en smart beta …

D’ailleurs, c’est aussi parce que les facteurs sous-performent pendant longtemps, ce qui est un risque, qu’ils peuvent surperformer sur le long terme.

Dernière modification par Fructif (08/04/2016 18h30)

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

[+1] #17 21/05/2016 04h43

- Petitportefeuille

- Membre (2011)

- Réputation : 65

Ma conviction est que plus le smart deviendra populaire, plus il deviendra inefficace.

C’est assez intuitif puisque cela tend à corriger les anomalies de marché.

Le problème du low volatility pur en ce moment est qu’il se concentre sur des secteurs très bien valorisés dans un marché US plutôt haut. On voit des P/E > 21 Difficile d’y sentir la bonne affaire.

Peut-être qu’en rajoutant un facteur supplémentaire, on obtient de meilleurs résultats.

Néanmoins le smart beta ne doit pas s’apprécier annuellement mais sur le long terme.

Le facteur low volatility suit normalement plus ou moins les marchés haussiers et sur-performe les marchés baissiers.

Tant qu’une grosse crise ne s’est pas produite, il ne faut espérer avoir de brillants résultats.

“prediction is very difficult—especially if it is about the future.” Niels Bohr

![]() Hors ligne

Hors ligne

[+2] #18 04/06/2016 09h45

- Jef56

- Membre (2014)

Top 20 Année 2022

Top 50 Portefeuille

Top 20 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Crypto-actifs

Top 20 Finance/Économie

Top 50 Banque/Fiscalité - Réputation : 562

BlackRock le promoteur des ETFs iShares dont la gamme est étendue et que l’on trouve sur le marché US mais aussi sur les autres marchés partout dans le monde a créé un site pour backtester les stratégies smart béta avec ses ETFs depuis 2000.

Il faut s’enregistrer comme ’professionnel financier’ (c’est uniquement déclaratif) pour avoir accès à cette partie du site.

iShares smart factors site

Les backtests concernent seulement le marché US et les supports iShares, mais vous pouvez facilement avoir les performances depuis 2000 de toutes leurs stratégies smart factors et les comparer entre elles et avec le marché.

Comme l’a souvent dit Fructif, on constate que sur cette période (les résultats passés ne sont pas garantis dans le futur) c’est le facteur small caps qui a le plus surperformé suivi du facteur value.

BlakRock a aussi développé un petit site interactif (très bien fait par ailleurs) pour démontrer l’intérêt du low volatility. Le résultat est que le low volatility est meilleur que le marché. C’est un peu tout rose à mon goût mais c’est quand même ce que je suis arrivé à penser au fil de mes lectures et expériences ces derniers mois et la stratégie que je vais mettre en place dans les prochains mois.

Le low volatility + le levier est je trouve un cocktail performant. Certains disent même que c’est un cocktail qui fait partie du succès de Warren Buffett.

Low volatility is king

Ce qui m’ennuie c’est que j’ai peur que cette stratégie soit aujourd’hui déjà trop connue et documentée et qu’elle ne sera plus aussi efficace à l’avenir car déjà trop chère…

D’autres études tendent à montrer que plus que les facteurs c’est la valorisation de départ qui explique la performance des smart béta et que finalement tout revient à un critère bien connu d’acheter ce qui n’est pas cher…

Le train de la vie ne s'arrête jamais deux fois à la même gare.

![]() Hors ligne

Hors ligne

[+1] #19 04/06/2016 12h52

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Concernant le low volat, je pense que c’est un facteur intéressant à prendre en compte sur le long terme. Cela étant, comme vous dites, il faut faire attention. Il est assez cher en ce moment, notamment parce qu’il est très à la mode. C’est un facteur normalement qui marche bien pendant les périodes de faible croissance/d’inquiétude. Il y a en effet un fly to quality/low volat.

Je pense que le marché (du low volat) ne va pas se retourner tout de suite, car les gens auront envie de low volat encore un certain temps (on est quand même pas en plaine euphorie). Mais comme toujours, il y aura un retour à la moyenne un jour.

Je ne surpondérerais donc pas ce facteur.

J’aurais même tendance à surpondérer les facteurs robustes qui ont le moins bien marché sur les dernières années.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

1 [+2] #20 23/10/2016 13h21

1 [+2] #20 23/10/2016 13h21

- Jef56

- Membre (2014)

Top 20 Année 2022

Top 50 Portefeuille

Top 20 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Crypto-actifs

Top 20 Finance/Économie

Top 50 Banque/Fiscalité - Réputation : 562

Un petit up de cette file à l’occasion d’une série d’articles sur seekingalpha de Dan Bortolotti l’éditorialiste en chef du site canadien de Couch Potato qui est très connu et qui met en avant depuis plusieurs années la gestion indicielle de son portefeuille via les ETFs. Il a publié 10 posts sur le sujet que je vais reprendre pour partie selon ma propre compréhension dans plusieurs posts sur cette file.

Dans cette série, Dan étudie les stratégies smart béta mises en place dans de plus en plus d’ETFs smart béta ou encore appelés factors ou multifactors. Fructif, l’initiateur de cette file et auteur du livre Epargnant 3.0, a souvent parlé et présenté ces facteurs sur le forum. Ces stratégies factorielles ne sont par contre pas présentes dans son livre.

L’appellation smart béta est assez récente mais les préoccupations des chercheurs en finance sur les critères qui expliquent la surperformance sur les marchés financiers sont elles plus anciennes (années 60).

Les premières pistes des chercheurs se sont focalisées sur le risque (CPAM capital asset pricing model). Des modèles ont été définis dont le principe repose sur une notion de risque représenté par un taux de rendement supérieur au taux d’intérêt sans risque de l’économie (les obligations d’état ou Treasury bills) et des écarts de prix (volatilité) aussi différents de la moyenne du marché. Plus la volatilité est forte, plus le risque est fort, et plus le rendement est grand. Cette présentation qui est la base des modèles financiers est critiquée par certains qui mettent en doute l’interprétation unilatérale de ce lien risque / rendement. Par exemple les investisseurs dans la valeur qui ont des rendements supérieurs à la moyenne du marché ne considèrent pas pour la plupart prendre plus de risque; au contraire ils vous diront que leur marge de sécurité (la probabilité de non-perte de capital donc de sur-performance) est plus grande que ceux qui investissent dans l’index (la moyenne) du marché, sous-entendant qu’ils prennent moins de risque.

La grande différence est que le chercheur considère le marché efficient alors que l’investisseur value considère qu’il n’est pas efficient et donc que le prix qui synthétise l’efficience du marché ne peut pas être retenu comme seule mesure de risque du marché.

Une autre différence importante est l’horizon temporel; les modèles de marché sont sur un horizon temporel défini, les investisseurs sur la valeur ne se donnent pas ou presque de limite de temps. On ne parle donc pas forcément de la même chose et la confusion est là.

L’apparition des facteurs est issue d’une volonté de réconcilier ces deux approches en élargissant la notion de risque à des situations autres que simplement un taux de rendement et une volatilité; de la poule ou de l’oeuf, le taux de rendement n’est peut-être pas que la conséquence du risque mais une composante à part entière du risque (les investisseurs sur le facteur qualité représenté entre autre par de forts dividendes considèrent que le risque est réduit sur ces titres alors que le rendement peut être supérieur à celui du marché comme on l’a observé ces deux dernières années).

Sont apparus dans un premier temps les facteurs value et small-cap mis en avant par les fameux Eugène Fama et Kenneth French le bien nommé dans leur modèle Three Factor Model.

Le risque n’est donc plus simplement mesuré par la volatilité des prix mais aussi par un facteur value et un facteur taille de capitalisation.

Fructif dit que ce sont les 2 facteurs les plus forts de tous les facteurs qui sont aujourd’hui mis en avant. Est-ce parce que ce sont les 2 plus étudiés?

Ils ont montré que leur modèle expliquait 95% des performances des actions alors que le modèle précédent n’explique que 70% des rendements.

La porte ayant été ouverte, d’autres facteurs ont été incorporés au modèle comme le momentum (les titres qui ont récemment augmenté continuent d’augmenter et vice et versa), la qualité (les entreprises qui ont de bons ratios financiers surperforment les autres), la faible volatilité (les actions avec une faible volatilité ont de meilleures performances, ce qui est directement opposé aux hypothèses du premier modèle CPAM) pour les principaux.

Fama et French eux-mêmes ont sorti un papier en 2014 (on voit que c’est très récent) sur un modèle mis à jour avec 5 facteurs: value, small-cap, qualité, momentum, faible volatilité.

Finalement ces facteurs représentent eux-mêmes un risque et c’est pour cela qu’ils donnent une meilleure performance. Le risque n’est plus simplement mesuré par la volatilité du prix dans un marché qui n’est pas à 100% efficient mais par des facteurs de risque dont les principaux (mais pas les seuls: on a des facteurs liés à des biais comportementaux comme acheter ce qui a du succès et acheter ce qui a eu du succès, aux plus hauts et aux plus bas des cours donc, ou le facteur de concentration/diversification) sont ceux listés ci-dessus.

Cette vision des facteurs comme des causes de risque supplémentaire (n’en déplaise aux investisseurs value, ils prennent des décisions qui ajoutent du risque à leur portefeuille) s’intègre bien dans la vision générale des classes d’actifs sur les marchés qui sont considérées plus ou moins risquées avec des rendements plus ou moins élevés; les obligations d’état sont considérées moins risquées que les obligations bien notées des sociétés, elles-mêmes moins risquées que les obligations moins bien notées, elles-mêmes que les actions (le marché), elles-mêmes moins risquées que les actions value, ou small-cap.

Désolé de délivrer une nouvelle pique à nos amis investisseurs value mais alors que l’investissement dans les small-caps est généralement reconnu comme plus risqué, l’investissement dans la valeur / value reste présenté par ceux qui le pratiquent comme moins risqué. C’est contraire à la littérature académique sur le sujet et si on reconnait cette littérature (les small-caps sont plus risquées) pourquoi faire une exception du facteur value?

Le facteur value est justement celui que l’on présente en premier dans le prochain post (ou ci-dessous).

Dernière modification par Jef56 (23/10/2016 13h51)

Le train de la vie ne s'arrête jamais deux fois à la même gare.

![]() Hors ligne

Hors ligne

1 [+2] #21 23/10/2016 15h34

1 [+2] #21 23/10/2016 15h34

- Jef56

- Membre (2014)

Top 20 Année 2022

Top 50 Portefeuille

Top 20 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Crypto-actifs

Top 20 Finance/Économie

Top 50 Banque/Fiscalité - Réputation : 562

Le facteur Value

Le facteur value est forcément associé à Benjamin Graham qui en 1934 dans son livre Security Analysis le met fortement en avant même si à l’époque il n’est pas directement associé à une meilleure performance que le marché.

Dans les années 70 et 80 des études montrent que les actions qui répondent aux critères value obtiennent de meilleures performances que le marché même lorsqu’elles sont moins volatiles que le marché (en 1960 le modèle CPAM dit que la volatilité est le facteur explicatif d’un rendement supérieur).

En 1977 Sanjoy Base publie un article qui présente la performance des actions plutôt selon un critère de price-to-earnings ratio, le fameux P/E (prix de l’action sur les revenus). Ce critère revient aujourd’hui très souvent dans les commentaires sur la cherté ou pas du marché actions.

C’est aussi un des critères clés de la méthode d’investissement de Peter Lynch.

En 1985 un autre article met en avant le lien entre la surperformance des actions et leur faible price-to-book ratio, le non moins fameux P/B (prix de l’action sur la valeur comptable).

S’ensuit alors une école value qui compare le prix du marché avec les fondamentaux d’une société, avec sa valeur intrinsèque.

La différence entre value et growth est posée: une action est soit bon marché par rapport aux fondamentaux de la société mais sans fortes perspectives de croissance (value), soit la société a des perspectives de croissance de revenus supérieurs tout en étant bien valorisée (growth).

Récemment le débat a eu lieu sur l’action Apple qui était une action growth grâce à ses revenus croissants et qui aujourd’hui devient une action value parce que la croissance des revenus futurs s’effondre.

Dans cette présentation dichotomique une action chère sans perspective de croissance des revenus sera quand même considérée comme une action value (mais du coup une value chère) alors que les growth seront toujours évaluées sur les perspectives de croissance de leurs revenus.

On considère que les growths peuvent avoir des ratios P/E et P/B supérieurs parce que leur croissance leur permettra de les rééquilibrer rapidement. C’est pourquoi les technos comme Amazon ou Facebook ont des P/E complètement délirants. Apple par contre a aujourd’hui un P/E inférieur à 14 ce qui en fait l’action value de 2016 pour beaucoup de gérants (même le grand Warren en a acheté).

En 1992 nos amis Fama et French le bien nommé ont démontré que le critère P/B était celui qui expliquait le plus une surperformance des actions value. C’est ce critère P/B qui rejoint d’ailleurs l’idée de valeur intrinsèque qui est aujourd’hui universellement retenu pour définir une action value.

Pourquoi les actions value surperforment-elles?

Acheter quand le marché a peur et vendre quand il est euphorique ou encore acheter une entreprise extraordinaire à un bon prix plutôt qu’une bonne entreprise à un prix extraordinaire.

Nombreuses sont les petites phrases sur l’idée value qu’il faut payer le bon prix pour une entreprise value.

C’est aussi une notion qu’on retrouve dans l’investissement immobilier: le prix d’achat est ce qui détermine le plus fortement le rendement supérieur d’un investissement.

C’est encore la notion chère à la ménagère qui fait ses courses de faire ’une bonne affaire’. D’où aussi le vocabulaire de soldes, démarques et autres réductions que l’on peut voir sur nos forums pour qualifier certaines phases de marché ou certaines actions.

Le piège serait de croire que parce que ce n’est pas cher, cela en fait une opportunité value. Ce serait bien évidemment trop simple, le prix n’est qu’une partie de l’équation et il ne faut surtout pas oublier la valorisation qui est l’autre partie.

On peut se demander comment sur un marché efficient il est possible qu’il y ait des prix qui ne reflètent pas la valeur réelle de l’entreprise? Cette non efficience de marché ne peut pas être contestée mais elle n’est pas pour l’instant expliquée par la production académique. On en reste que sur des constats sans pouvoir justifier pourquoi certaines entreprises ne sont pas à un prix conforme à leur valorisation.

Cette difficulté vient probablement des multiples paramètres qui peuvent entrer en compte pour déterminer la valeur d’une entreprise, le P/B basé sur une comptabilité n’étant bien sûr pas suffisant. Cela alimente des files entières d’analyses de sociétés avec des hypothèses plus ou moins osées, innovantes ou farfelues, et cela fait aussi le fonds de commerce de beaucoup.

Donc comme ce n’est pas une science exacte et qu’il y a beaucoup d’hypothèses qui se vérifieront ou pas dans l’avenir, le marché n’est pas capable de synthétiser tout cela dans son prix.

La loi des grands nombres étant elle intangible (pour l’instant), on constate donc sur longue période que les sociétés qui présentent cet écart de valorisation performent en moyenne mieux que les autres.

Certains disent que les entreprises value sont plus risquées que les growth car leur revenus sont plus incertains, leurs dettes souvent plus élevées, elles sont plus grosses et lentes au changement. Tous ces risques sont pris en compte par le marché par un prix inférieur.

Au final si elles performent mieux c’est qu’elles étaient plus risquées.

D’autres mettent en avant des biais psychologiques. Une société value a souvent sous-performé dans les mois ou années précédents et cela effraie les investisseurs qui ne regardent que les résultats court-terme. Aussi elles sont moins glamour que les technos par exemple et les investisseurs sont prêts à payer un premium pour celles qui sont glamour (growth) et donc un discount pour celles qui ne le sont pas.

On constate toutefois que selon les cycles de l’économie, les sociétés value et les sociétés growth surperforment ou sousperforment à tour de rôle.

Le fondateur de Vanguard John Bogle, qui n’est pas non plus n’importe qui, pense lui que sur le long terme l’un ou l’autre type de sociétés n’a pas d’avantage sur l’autre et elles délivrent donc une performance comparable.

Le grand Warren Buffet dit lui que le critère growth est un critère comme un autre dans l’évaluation d’une société et que séparer le marché entre les value et les growth est une preuve d’ignorance et non de savoir de la part des gérants et des journalistes. Le critère de croissance est généralement un plus dans l’évaluation de la société, parfois un moins.

Historiquement pendant la décennie 90, les actions value ont sous-performé les actions growth.

Sur les dix dernières années, les growth ont aussi battu les value aux US de 3 points de pourcentage de performance.

C’est d’ailleurs ce qui fait dire aujourd’hui à beaucoup que c’est le tour des value…

Enfin parmi tous les obstacles à surmonter par un investisseur value (la pertinence de l’analyse et des hypothèses, le bon market timing pour la revente) il y a le fameux value trap: une société comme (/chiffon rouge on) Sears qui montre de beaux atours mais qui ne délivre rien sur plus d’une décennie. (/chiffon rouge off)

Le facteur value dans les ETFs

Les ETFs value ne sont pas tous égaux. A la différence d’un ETF full passif sur un indice qu’il va reproduire, un ETF value (qui est aussi considéré comme passif car il applique un algorithme sans décision discrétionnaire) sera différent en fonction des critères value intégrés dans l’algorithme.

Certaines sociétés de gestion vont choisir les actions uniquement sur le ratio P/B, d’autres y ajouteront le ratio P/E ou P/free cash-flows ou d’autres encore comme les révisions des analystes par exemple. Les variations sont infinies.

Certains respecteront les tailles/poids des sociétés selon leur capitalisation boursière, d’autres seront équilibrés, chaque action ayant le même poids.

Un ETF comme le iShares Edge MSCI USA Value Factor ETF (VLUE) retient lui un critère de, attention accrochez-vous, Enterprise Value to Cash Flow from Operations EV/CFO soit (capitalisation boursière + dettes - cash) / Cash from operation.

Stockopédia définit la value par les critères ci-dessous. On ne connait pas le poids de chaque critère dans le scoring du site. Aucun critère n’est prospectif (tous sont évalués sur les valeurs passées). Chaque société est positionnée sur une échelle de 0 à 100, la plus faible étant à 0 et la meilleure à 100. C’est à dire que si le marché est outrageusement sur-évalué une société avec un indice value de 50 peut finalement rien avoir de value dans l’absolu…

- P/B

- P/E

- P/free cash-flows

- rendement du dividende

- P/Sales

- rendement des revenus

James O’Shaughnessy dans son fameux livre ’What Works on Wall Street’ ajoute à ces critères d’autres critères:

- EBITDA/EV

- rendement actionnaire (dividendes + rachats d’action)

La richesse de ces stratégies est que finalement chacun peut retenir ses propres critères pour essayer et arriver à surperformer le marché.

Certains en ont fait des ’formules magiques’ comme le score Stockopedia ci-dessus ou encore le score Piotroski ou Altman ou la formule Greenblatt ou la formule de Graham qui intègrent toutes un ou des critères que l’on peut considérer comme "value".

Dernière modification par Jef56 (23/10/2016 16h17)

Le train de la vie ne s'arrête jamais deux fois à la même gare.

![]() Hors ligne

Hors ligne

1 [+5] #22 23/10/2016 23h32

1 [+5] #22 23/10/2016 23h32

- Jef56

- Membre (2014)

Top 20 Année 2022

Top 50 Portefeuille

Top 20 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Crypto-actifs

Top 20 Finance/Économie

Top 50 Banque/Fiscalité - Réputation : 562

Le facteur qualité

Le facteur qualité se définit comme l’idée que les sociétés qui ont un bilan solide (peu de dettes) et qui sont profitables ont tendance à avoir une meilleure performance.

Ce facteur qualité est aussi difficile à définir car il recouvre des notions d’avantages compétitifs, de bilan équilibré, de revenus stables ou encore de fortes marges.

Cette anomalie si elle était intégrée par le marché efficient devrait rendre ces titres plus onéreux et donc ne pas permettre de surperformance. Il y a déjà le facteur value pour expliquer une sous-valorisation du marché.

Ce facteur est donc surprenant car il est basé sur des caractéristiques de qualité qui ne seraient pas prises en compte dans le prix des actions, alors que le facteur value est lui basé sur des prix qui ne tiennent pas compte de la qualité du titre.

La frontière est donc ténue entre le facteur value et le facteur qualité.

En 2012 Robert Novy-Marx (le même) publie un papier qui montre que les profits bruts d’une société rapportés à ses capitaux était un critère qui expliquait la surperformance aussi bien que le facteur value.

Fama et French le bien nommé eux-mêmes intègrent la notion de profitabilité dans le critère value dans leur modèle révisé.

Aujourd’hui le facteur qualité est défini par des critères au-delà de la profitabilité. Ces critères peuvent inclure aussi la croissance, la volatilité, le levier financier, la récurrence des revenus ou encore le dividende.

MSCI utilise un facteur qualité défini comme le rendement des capitaux propres et la dette sur capitaux ainsi que la stabilité des revenus.

Pourquoi les actions qualité surperforment elles?

Il est aussi difficile d’expliquer la performance de ce facteur par une notion de risque supplémentaire. Si une société a un meilleur bilan, il est contre intuitif de dire qu’elle est plus risquée.

Peut-être est-ce parce que les entreprises qualité ont de meilleurs marges et revenus et que le marché anticipe une concurrence accrue pour venir capter ces revenus et donc intègre ce risque par un surplus de performance?

Certains suggèrent que les investisseurs ont un fort appétit pour ces sociétés avant et pendant des cycles récessifs faisant augmenter leur prix alors que dans un cycle en croissance ils prennent plus de risque sur des sociétés moins ’qualité’.

A mon avis cette interprétation ressemble aussi beaucoup à un effet momentum.

D’autres disent aussi que les investisseurs payent les revenus qui font les titres de presse et délaissent les sociétés qui délivrent de la qualité régulière les sous-évaluant.

Puisqu’il n’y a pas de définition précise de la qualité qui semble être une composante de la value, il est difficile d’identifier des stratégies qualité.

Aussi ce facteur est le plus récent et il y a peu de recul.

C’est aussi un facteur ’à la mode’ qui sert de caution au lancement de nouveaux produits. Son utilisation marketing avant tout amène aussi à de la prudence sur ses effets réels.

Le facteur qualité dans les ETFs

Ce facteur est aussi souvent mentionné dans l’appellation de l’ETF.

Il est aussi souvent associé aux stratégies dividendes et à la faible volatilité. Ce n’est finalement pas étonnant que les facteurs les plus récents et les moins faciles à définir se retrouvent amalgamés.

Stockopedia définit son score qualité comme suit:

- retour sur capitaux investis

- profits sur capitaux

- free cash flow sur capitaux

- stabilité des marges opérationnelles

- stabilité de la croissance des ventes

- score Piotroski qui est fortement pondéré (revenus nets, cash-flows opérationnels, rendement sur capitaux, qualité des revenus, levier décroissant, liquidités croissantes, pas de dilution, augmentation des marges brutes, rotation des capitaux)

- Altman score (mesure de risque de banqueroute)

- Beneish M-score (mesure de manipulation des comptes)

- levier financier

On voit qu’il y a des critères redondants et que c’est un facteur un peu fourre tout.

Il semble difficile de croire qu’il soit vraiment discriminant par rapport aux autres facteurs. Je pense que ce facteur est plus descriptif (pourquoi une action performe) que prospectif (pourquoi une action va performer).

Conclusion

A la lecture de ces posts de Dan Bortolotti je retiens que les 2 facteurs les plus forts sont le VALUE et le MOMENTUM.

Fructif notre éminence sur le sujet considère lui que les facteurs les plus efficaces sont le VALUE et le SIZE.

ETFs multi facteurs

Pour diversifier son portefeuille on peut utiliser plusieurs facteurs de surperformance.

De plus comme on l’a dit, certains facteurs peuvent sous-performer pendant certaines périodes et il faut donc pouvoir varier les sources de surperformance.

Fructif (toujours lui désolé) insiste souvent qu’un investisseur qui investit sur la VALUE doit s’attendre à observer des périodes de sous-performance et qu’il doit tenir sa position pendant ces moments.

En effet beaucoup d’investisseurs vont sortir de leur position si elle sous-performe à court ou moyen terme et passeront donc à côté des gains observés en moyenne sur le long terme lorsque le marché va reconnaitre le facteur value.

D’après MSCI sur les quarante dernières années, le facteur MOMENTUM était négativement corrélé au facteur VALUE et au facteur SIZE.

De même QUALITE et SIZE sont sur cette période négativement corrélés.

Une stratégie multi facteurs vous permet donc de capter la performance là où elle est sur un cycle donné.

Mais finalement ces sur et sous-performances ne s’annulent elles pas?

L’ETF PowerShares DWA Momentum & Low Volatility Rotation Portfolio (DWLV) est un ETF d’ETFs momentum et low volatility qui essaie de capter les ETFs qui surperforment sur la période en révisant l’allocation tous les mois. Cet un ETF encore récent (moins de 1 an) mais pour l’instant en pertes.

Chez Goldman Sachs leur gamme multi facteurs s’appelle ActiveBeta. Elle est aussi récente mais les premiers résultats sont encourageants.

Chez State Street leur gamme multi facteurs s’appelle SPDR StrategicFactors.

Chez iShares leur game multi facteurs s’appelle iShares MSCI Multifactor.

Certains autres s’appellent Risk-Weighted ou encore Diversified Multi-Factor.

Conclusion

Lorsque vous investissez dans un ETF factoriel ou multi factoriel il faut savoir un minimum ce que vous achetez et ce que vous pouvez en attendre.

Cela évitera des désillusions si vous pensez investir dans un produit miracle (cela n’existe pas).

On a peu de recul pour savoir si ces ETFs peuvent réellement surperformer le marché.

Les ETFs mono factoriels sont plus lisibles que les multi-factoriels qui s’approchent pour certains carrément d’une gestion active comme un fonds de gestion. D’ailleurs les frais de gestion augmentent sur ces ETFs.

Il ne faudrait pas que l’investissement factoriel soit l’excuse pour la profession de revenir à des produits chargés en frais qui ont été massivement rejetés avec la démocratisation des ETFs indiciels.

Dan Bortolotti conclut sa série avec une citation de Benjamin Graham que j’ai reprise comme signature en la paraphrasant car elle était trop longue pour tenir sur une ligne.

"To achieve satisfactory investment results is easier than most people realise; to achieve superior results is harder than it looks" Benjamin Graham.

Les ETFs n’existaient pas à l’époque de Graham bien sûr mais cette réflexion s’applique aussi très bien à cette catégorie d’investissements.

Il est facile d’obtenir une performance satisfaisante (il suffit d’acheter un tracker monde comme le dit he oui une fois de plus Fructif. Il me paye au nombre de citations de son nom).

Obtenir une meilleure performance (grâce aux ETFs factoriels par exemple) est plus difficile qu’il n’y paraît… en effet.

Je suis assez fier de ma paraphrase en signature car à ce que dit Graham j’ai ajouté une dimension temporelle qui sous-entend que c’est vraiment dur car on le pense toujours après l’avoir vécu et elle ajoute une touche d’humilité indispensable dans le domaine de l’investissement. La dimension temporelle sous-entend aussi qu’il faut se lancer et ne pas rester spectateur, c’est en marchant qu’on apprend à courir.

Dernière modification par Jef56 (24/10/2016 00h32)

Le train de la vie ne s'arrête jamais deux fois à la même gare.

![]() Hors ligne

Hors ligne

[+2] #23 03/01/2017 12h17

- Green

- Membre (2016)

- Réputation : 42

Oui, investir sur 10 ans et tirer une conclusion sur la performance d’un placement d’aussi long terme à partir de l’observation d’1 seule année ça s’appelle risquer de raisonner par induction. Ce type de raisonnement ne commence à être pertinent que s’il s’appuie sur un nombre d’observations significatives : performance sur 3 ans, voire mieux : sur 5 ans ou 8 ans.

S’il y a des fans de maths sur le forum, ils pourront me corriger. Mais j’estime que, pour un placement sur 10 ans, d’une volatilité annualisée attendue de 10%, la probabilité que le rendement observé à 1 an de placement prédise, à 1% près, le rendement final doit être de 10% maximum. Bref, les probabilités de tirer des conclusions erronées, sur une période d’observation si courte, me semblent très élevées et, au minimum, bien supérieures au hasard.

Je suis investi sur le minimum volatility depuis 9 mois (seulement) mais pour 10 ans. Mais je me mets en tête qu’une stratégie smart-beta, sur le long-terme, exige une fidélité bête et disciplinée de la part de l’investisseur, pour être efficace. Les conclusions de Fructif me semblent donc pertinentes.

Pour le minimum-volatility, à cause des caractéristiques "obligataires" de ce type de stratégie, une sous-performance peut apparaître en cas de perspective de hausse des taux.

Si la hausse des taux se poursuit aux États-Unis, un fonds indiciel USA minimum-volatility sous-performera durablement, éventuellement plusieurs années, le marché action US pris dans son ensemble. Ça serait un très bon signe, qui prouverait que cette stratégie donne les performances effectivement attendues et se qualifiera donc à une probable sur-performance en marché baissier.

Comme le dit Fructif, on ne gagne pas à tous les coups : et c’est normal pour ces stratégies. En buy-and-hold, c’est gagner à tous les coups, chaque année, qui serait statistiquement anormal.

![]() Hors ligne

Hors ligne

[+2] #24 23/10/2017 02h36

- Treffon

- Membre (2016)

Top 50 Finance/Économie - Réputation : 152

Bonjour Jef56,

Trois points :

Approche intuitive :

Je ne suis pas spécialiste, mais à mon avis l’effet equal weight est lié au fait qu’ils possèdent plus de small caps. Ces small caps sont plus risquées mais rapportent plus.

Vous voulez identifier ou au moins posséder les 4% de valeurs qui surperforment

Jef56 a écrit :

alors investir la même somme sur les actions d’un indice (qui lui est généralement pondéré par la taille de l’entreprise) permet de capter sur le long terme l’excédent de performance de ces happy few.

Effectivement si on fait une approche equal weight on est sûr d’avoir une grosse somme dans l’entreprise qui va surperformer (celel qui fait partie des 4%), en tout cas plus grosse que sur un indice normal.

Mais le problème est que vous devez vendre les entreprises qui montent pour maintenir l’équal weight.

Par ex Google a été introduit à 25 milliards dans un SP500 qui devait être dans les 10 trillions à cette époque là (2004). Sur un equal weight vous en auriez acheté un peu moins (1/500 = 0,2% vs 0,25% dans le SP500), mais surtout à chaque trimestre vous en vendez au lieu de faire buy & hold sur google ce qui est rétrospectivement la bonne approche.

Donc en fait une approche equal weight donne moins d’importance aux entreprises dans les 4% (tout simplement car celles ci sont les plus grosses, donc les moins possédées par l’indice).

L’approche equal wieght donne du poids aux small caps.

Performance ajustée du risque

Sinon, vous dites que l’equal wieght a un potentiel de surperformance / a eu une surperformance par rapport à un indice classique. C’est vrai, mais à mon avis le problème n’est pas abordé de la bonne manière.

Il faut aussi évaluer l’augmentation du risque, par ex ratio de sharpe (même si il y a d’autres perspectives). J’ai pris les factsheets des indices MSCI (cherchez sur google "MSCI World equal weight", et les chiffres sont ceux sur la période la plus longue (1994 pour le ratio de sharpe dans tous les cas) :

- World : rendement equal weight 8,11%, normal 7,59%. Volatilité equal weight 18,01%, normal 16,42%. Sharpe equal weight 0,40, normal 0,38.

- ACWI (avec les émergents ) equal weighted 0,36, normal 0,37

-USA : sharpe equal weight 0,53, normal 0,49.

- Europe : sharpe equal weight 0,35, normal 0,34

- Japon : sharpe equal weight 0,05, normal -0,05

Donc :

- il semble y a avoir une légère surperformance du equal weighted, une fois ajusté du risque tel que mesuré par le ratio de sharpe

- je ne pense pas que ce soit statistiquement significatif (il faudrait notamment une période plus longue, et regarder les sous périodes)

Donc voilà pour les indices.

Performance effectivement réalisée par l’investisseur

Les benchmarks MSCI ne sont pas directement investissables, il faut voir la différence entre un ETF equal wieght et un ETF market cap:

- l’equal weight aura des coûts de transactions beaucoup plus élevés car il doit faire du rééquilibrage, à l’inverse le market cap n’a à faire de transactions que si IPO/faillite/M&A/spin offs. Coûts de broker + bid / ask spread + arbitrage par hedge funds / HFT qui prévoient le rééquilibrage.

- Réalisation de plus values. Je ne m’y connais pas bien mais le rééquilibrage force à réaliser des gains en capital. Peut être ceux-ci ne sont pas taxables pour un ETF?

- frais : les plus gros ETFs sont market cap, et c’est eux qui ont les frais les plus faibles.

A mon avis cela fera passer le sharpe des equal weight en dessous du sharpe des indices normaux.

Au final, je pense que :

- la surperformance des indices equal weight est réelle

- qu’elle n’est pas due à la selection des actions mais à la surpondération small caps

- il n’est pas clair si le ratio de sharpe est supérieur, mais c’est au moins possible/probable.

- que si on regarde pour un "vrai investisseur", via un ETF, les frais plus importants impactent la surperformance

cordialement

Markets are not perfect, but everybody else is worse

![]() Hors ligne

Hors ligne

1 [+1] #25 07/01/2021 02h30

1 [+1] #25 07/01/2021 02h30

- Pancake

- Membre (2018)

- Réputation : 93

Bonjour,

Les ETF Ark Invest ont été cités dans cette file mais ils sont difficiles d’accès pour des investisseurs européens, à moins d’avoir un compte professionnel par exemple chez IB.

Lyxor a lancé en 2020 des ETFs qui peuvent représenter une certaine alternative aux ETF Ark Invest, même s’il ne s’agit pas d’ETFs à gestion active ou Smart Beta.

Caractéristiques de ces ETFs :

- capitalisants

- 0,15% de frais

- cotés sur Euronext Paris

- réplication physique

- pays développés + émergents (sauf les deux derniers de la liste ci-dessous)

- large, mid et small cap (IMI)

- filtrés ESG

Voici la liste :

Disruptive technology

Digital Economy

Future Mobility

Smart Cities

Millennials

USA Climate change

Europe Climate change (capi inférieure à 2 millions d’€)

Je possède une mini ligne des deux premiers qui ont les capitalisations les plus élevées de la liste, et dont les indices suivis ont le mieux performé depuis leur création en 2013.

Dernière modification par Pancake (10/01/2021 13h33)

![]() Hors ligne

Hors ligne

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

Discussions peut-être similaires à “trackers smart beta et strategic beta : vos avis sur les etfs smart beta ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 174 | 63 224 | 29/11/2018 11h34 par EricB | |

| 5 | 2 358 | 11/11/2020 17h57 par Princecharmant | |

| 15 | 3 168 | 30/06/2021 20h55 par sissi | |

| 35 | 14 193 | 18/04/2022 09h59 par Roupettes | |

| 5 | 2 044 | 02/01/2015 19h29 par Fructif | |

| 2 | 1 838 | 03/01/2014 10h25 par Jnmarcs | |

| 6 | 2 058 | 01/07/2020 20h19 par Ririsama |