Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Sondage

Synthèse des avis :

Recommanderiez-vous La retraite mutualiste du combattant à un proche ?

| Oui, complètement (avis positif) | 21% - 3 | |||||

| Oui, avec des réserves (avis assez positif) | 14% - 2 | |||||

| Je ne sais pas (avis neutre) | 14% - 2 | |||||

| Non, probablement pas (avis assez négatif) | 14% - 2 | |||||

| Non, certainement pas (avis négatif) | 35% - 5 | |||||

| Nombre de recommandations : 14 Recommandation moyenne : 1,7/4 |

||||||

[+1] #1 05/10/2016 22h10

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 50 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2808

Hall of Fame

Hall of Fame

J’ai l’impression qu’il y a (dans leur réponse) une confusion entre "rente annuelle" et le montant versé trimestriellement, et que, si 178.57€ est bien le montant de la rente annuelle actuellement acquise (montant qui ne pourra qu’augmenter dans les années futures, d’un montant dépendant de la "participation aux excédents"), le montant de 175.36€ concerne lui l’augmentation (minimale) de la rente trimestrielle (ça correspond à vue de nez à la rente trimestrielle avec un taux technique de 0.25% correspondant aux 184 versements de 100€, si ce que vous avez déjà versé donne droit à une rente annuelle de 178.57€).

Un coup de fil au 01 40 53 78 62 devrait vous permettre de vous en assurer (avant de demander une confirmation écrite).

(Bon courage pour décrypter le langage technique un peu abscons de cet organisme, qui pourrait sans doute faire quelques progrès dans sa pédagogie et sa communication vers ses assurés)

Mots-clés : retraite mutualiste du combattant, rmc

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

[+2] #2 12/05/2018 18h06

- Strobe

- Membre (2018)

- Réputation : 5

robolth a écrit :

Si, la rente est bel et bien plafonnée, même si ce point est très peu mis en avant dans la documentation (et pour cause…).

Sérieusement… Non. Vous vous accrochez à une idée qui est complètement fausse.

J’en veux pour arguments :

1/ Ce que ma confirmé et re-confirmé mon conseiller RMC ;

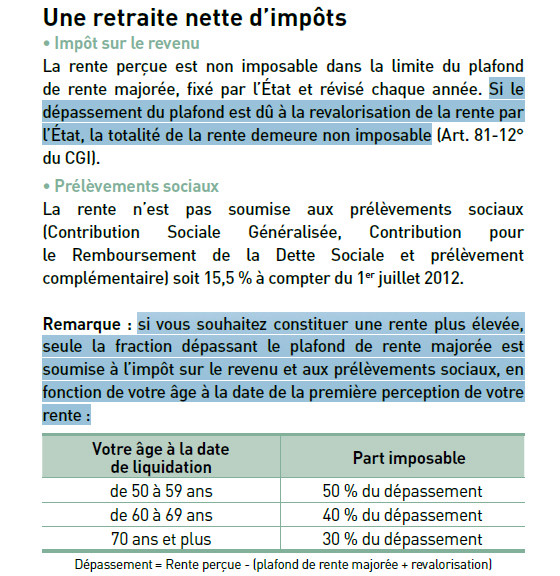

2/ Ce qu’indique clairement la brochure de la RMC : le dépassement du montant max de la rente NON IMPOSABLE est bien sûr possible, mais ce qu’il y a au-delà sera imposé (ou pas !) :

3/ La personne que j’ai remplacé dans mon service a prit la quille à 52 ans, age à laquelle il a commencé à toucher ses rentes RMC. Celles-ci s’élèvent à 1980€ et quelques annuelles.. On est donc bien au-delà du plafond de 1800€ !

Il touche donc 1800€ non imposables, et environ 180€ imposables à 50%

Ensuite, pour reprendre votre post :

- vous dites :

robolth a écrit :

JO Sénat a écrit :

Le plafond majorable de la rente mutualiste du combattant, fixé à 125 points, est réévalué le 1er janvier de chaque année en fonction des augmentations de la valeur du point d’indice des pensions militaires d’invalidité intervenues l’année précédente. C’est ainsi qu’actuellement, le montant du plafond s’élève à 1 741 € pour une valeur du point d’indice fixée à 13,93 € au 1er octobre 2012.

C’est donc bel est bien la rente elle même qui est plafonnée, et ce plafond est réévalué chaque année. J’en ai eu confirmation par courrier ainsi que de vive voix en appelant la RMC, j’invite chaque cotisant à faire de même.

Ici, ils parlent bien de plafond max MAJORABLE, c’est à dire que ce qu’il y a au-dessus de ce plafond sera non-majorable. La rente totale (majorable et non majorable) n’est donc pas plafonnée.

Ce qu’il faut bien comprendre, c’est qu’à l’origine Bercy ne voulait pas majorer des sommes illimitées ! Une limite à cette majoration a donc été mise en place (pour ne pas que ça coûte trop cher à l’État). Cette limite est réévaluée régulièrement (1800€ pour 2018). Donc, ce qu’il y a en deçà est majoré et déductible des impôts, et ce qu’il y a au-delà n’est pas majorable.

Maintenant oui, la quasi-totalité des personnes touchant une rente de la RMC sont dans la partie "majorable" car ils n’ont pas atteint le plafond. Il y en a d’autres qui ont atteint le plafond majorable (1800€), et qui touchent en plus une partie de rente "non majorable" (au-delà de 1800€).

Ensuite :

robolth a écrit :

Même sans cette histoire de plafonnement, le rendement est mauvais.

A ce moment là, dites moi quel placement financier est plus intéressant, en y incluant les déductions d’impôts ? Les assurances vies ? Certainement pas (les taux sont entre 2 et 2.5%, comme le taux moyen de la RMC). Le PERP et cie ? Idem…

Maintenant vous pouvez essayer de faire un placement dans des Unités de Compte qui rapporteraient peut-être plus (sur le papier), mais c’est hyper risqué…

La RMC, en y incluant les déductions d’impôts sur versements et sur rente donne un rendement entre 3.5 et 4%. Le seul autre contrat grand public qui donne environ ces chiffres est l’acquisition de SCPI via un contrat d’assurance vie. Le capital est certes accessible, mais les résultats ne sont pas garantis et le placement à risques, sans parler des frais de versements élevés (6%).

Je rajoute que l’une des mutuelles de la RMC ne prend pas de frais de gestions, ce qui est une grosse économie par rapport aux assurances vie…

robolth a écrit :

Dans mon cas, les simulations de la RMC m’annonçaient que je devrais investir aux alentours de 120 k€ pour l’atteindre.

Je n’y fais pas fait de versements mensuels. J’y verse des sommes plus ou moins importantes au gré de mes OPEX. Au final, le plafond (1800€ de rente non imposable) est sera atteint avec une somme d’environ 63000€ (un chouilla plus). Sans parler des 20000€ d’économies d’impôts que je devrais réaliser (je me suis fait passer de la tranche d’imposition à 30% à celle de 14%), cela représente donc un peu plus de 43000€ d’investi (63000-20000).

Personnellement, j’en suis ravi. Je joue sur les deux tableaux (SCPI et RMC). Chacun a ses avantages et ses inconvénients, mais au final ils rapportent à peu près la même chose.

Maintenant, je serais très curieux de voir une assurance vie (hors SCPI) ou un PERP qui soit au-moins aussi compétitif que la RMC…

Le seul placement financier équivalent est l’achat de SCPI.

Pour la RMC, il ne faut pas regarder que le taux de rendement comme une assurance vie classique, mais y ajouter les 25% de majoration (pour mon cas), les déductions d’impôts, et la rente non imposable (pas de CSG & cie). Je ne parle pas de la "revalorisation", car c’est "peanuts" (sert juste à contrer l’inflation des rentes).

Dernière modification par Strobe (03/03/2020 22h44)

![]() Hors ligne

Hors ligne

[+1] #3 10/10/2018 22h45

- Strobe

- Membre (2018)

- Réputation : 5

Merci pour vos explications de transvasage d’assurance-vie à une autre, je comprend mieux ![]() Et c’est en effet une bonne manip’

Et c’est en effet une bonne manip’

robolth a écrit :

Les frais de gestion sont déjà pris en compte dans le taux annoncé ; dans le cas de Boursorama par exemple, pour l’année 2017, voici ce qu’indique le point annuel envoyé début 2018 :

Ah oui, j’avais pas relevé cela. Cela fait que le vrai taux net de Boursorama est bien de 1.47% net de prélèvements sociaux et net de frais de gestion.

robolth a écrit :

Il faut donc comparer directement les rendements, qui intègrent directement ces frais. Dans tous les exemples que vous faites, vous appliquez successivement les frais puis le taux d’intérêt final, ce qui revient à appliquer deux fois les frais et améliore donc mécaniquement les performances de votre assurance-vie ainsi que de la RMC.

Pour les rendements de l’assurance-vie SCPI et de la RMC, le rendement n’intègre pas ces frais. Donc, mon calcul modifié donne :

=> Boursorama : capital de 45539€ (41000€ versés - 0€ de frais de versement - 0€ de frais de gestion + 4539€ d’intérêts) ;

=> RMC : capital de 47042€ (41000€ versés - 1578€ de frais de versement - 0€ de frais de gestion + 7621€ d’intérêts) ;

=> Assurance vie avec SCPI : capital de 48812€ (41000€ versés - 2330€ de frais de versement - 1389€ de frais de gestion + 11531€ d’intérêts).

Cela est plus intéressant pour Boursorama que précédemment (45539€ de capital au lieu de 43581€), mais le place quand même derrière la RMC et une assurance-vie avec SCPI.

robolth a écrit :

En outre, i, faut également prendre en compte le besoin de rachats réguliers après maturité pour défiscaliser. Dans notre cas, entre nos deux AV, la différence de frais est de 0,25%, soit 250€ par an de frais pour un AV de 100 k€ (ces 50€ de frais étant déjà pris en compte dans les bénéfices). Or, si l’on veut racheter jusqu’à la limite de l’abattement (mettons 4600 € pour un célibataire) chaque année pour défiscaliser les plus-values, on économise 276€ en frais d’entrée. Dans ce cas, toutes choses égales par ailleurs, c’est donc plus intéressant.

Tout à fait d’accord avec vous. Je n’ai pas intégré cela dans mon calcul pour rester simple, mais il est intéressant de faire comme cela. Quoi qu’il en soit, cela ne change pas le résultat entre ces 2 assurances-vies comparées.

Cependant, ces 4600€ ne sont pas 100% exonérées d’impôts : l’Etat ne nous fait pas cadeau de la CSG à 17,2% sur ces 4600€, ce qui fait qu’au lieu d’être imposé à [17,2%+7.5%=24.7%] pour un contrat de + de 8 ans, on est "juste" imposé à 17.2%…

Donc, dans tous les cas de retraits d’assurance-vie, on est taxé sur les retraits du capital… (ce qui n’est pas le cas de la RMC : les rentes ne sont pas imposées).

robolth a écrit :

Il reste qu’évidement le taux final de votre assurance-vie est plus intéressant, mais ce n’est pas grâce aux frais réduits ! D’ailleurs, de quelle assurance-vie s’agit-il ? Ce taux est impressionnant ! Mais comparer nos deux assurance-vie en expliquant que c’est la différence de 0,25% de frais qui explique la surperformance, alors que la différence de rendement hors frais est de 2,31%, est trompeur.

Ce sont 2 choses différentes. Le taux de rendement est important à considérer, mais les frais de gestions sont à prendre aussi en compte. Ce que je voulais dire, c’est qu’il est plus intéressant d’avoir des frais de versement élevés et des frais de gestions faibles que l’inverse.

L’assurance-vie dont je vous parle est SPIRIT, vendu par LINXEA. Et ce taux n’est pas relatif à son fond en euros (que je n’utilise pas), mais aux diverses SCPI associées auxquelles j’ai souscris, qui ont chacune leurs performances propres, et leurs frais de versements propres (plus importants que celui du fond en Euros).

robolth a écrit :

En ce qui concerne la RMC, l’erreur de double prise en compte des frais soulignée plus haut ajoute 1957 € à Boursorama, ce qui fait seulement 1 504 € de différence avec la RMC. (Et n’oublions pas qu’il s’agit d’un capital captif, etc.)

Je ne vois pas où il y a une double prise en compte des frais. J’avais certes fait une erreur pour Boursorama, mais pas pour les autres.

robolth a écrit :

Mais de toutes façons, j’ai la certitude que ce calcul n’est pas le bon et que le vrai calcul des intérêts de la RMC est bien plus complexe que ça. Pourquoi ? Parce que je leur ai demandé ! Voici les scans d’une lettre qu’ils m’ont envoyée en réponse à un de demande de renseignement sur le mode de calcul de ces intérêts :

robolth a écrit :

Reprenons. Le taux de rendement était de 3,35 %. J’avais demandé à la RMC à quoi m’attendre en versant 100€ par mois jusqu’à la date de liquidation de mon contrat en février 2033 (soit 185 mois donc 18 500 €). Réponse : 353,93 € par an.

J’avais à cette époque investi 2300 € au total à la RMC. Cela représentait donc un capital versé de 20 800 € au moment où la rente commençait à tomber.

En d’autres termes, le rendement annuel de ces 20 800 € aurait été de 353,93 €, soit 1,70 % par an.

Cela ne prend certes pas en compte les sommes économisées sur les impôts, mais en imaginant que je sois resté dans la tranche des 30% toutes ces années, avec les versements envisagés, cela fait environ 6000 € au total. On passe à 1,75% de rendement (au doigt mouillé).

Notez bien qu’en réalité la situation est bien plus grave, car ce calcul ne prend pas en compte les intérêts composés qui font gonfler ce capital après 15 ans. On peut normalement s’attendra à voir son capital accru après 15 ans, donc normalement le rendement s’applique à plus que 20 800 €. Le taux réel est donc encore plus faible. La comparaison avec une AV est sans appel : pensez-vous qu’en ayant progressivement investi 20 000 € dans une AV sur 15 ans vous auriez au final 350 € par an ?

Comme je l’écrivais plus haut, peu importe la tambouille interne et les revalorisations au bout desquelles on parvient à ce résultat : voilà le rendement réel sur les sommes investies, et encore une fois ce sont les chiffres que la RMC m’a fournis.

Vous pouvez constater qu’une simple règle de trois avec le rendement qu’ils annoncent ne permet pas de calculer la rente effective.

C’est bien pour cela que je dis que leur mode de calcul est opaque : ils peuvent annoncer les plus-values et les rendements qu’ils veulent, au bout du compte c’est la rente qui compte. (Et puisqu’on parle d’opacité, la lettre ci-dessus est un modèle du genre !).

Pour couronner le tout le capital est captif et ces fameuses règles de calcul de cette fameuse rente peuvent changer brusquement sur un coup de tête —là où le régime des AV est beaucoup plus sensible pour le gouvernement.

Enfin concernant le plafonnement de la rente, vous avez effectivement raison (et les employés de la RMC que j’ai eus au téléphone avaient donc tort : il faut croire qu’eux-même ne s’y retrouvent pas dans cet enchevêtrement de règles…).

Pour moi, les données sur votre courrier ne sont pas bonnes. Je les ai comparées à mes données de RMC, et ça ne correspond à rien… J’ai l’impression qu’ils se sont plantés dans leurs calculs.

Avec vos données, je trouve de mon côté, en 2033, un capital de 22112€, une rente de 641€, une majoration de 160€, et une rente majorée de 801€ annuelle, soit 67€ mensuels.

Pour cela, j’ai utilisé un taux à 2.9% sur 192 mois (du 01/01/2017 à 2033).

Cela parait un peut plus réaliste que les 353€ qu’ils vous ont sortis de je ne sais pas où…….

Pour comparer avec ma situation, mon calcul colle :

Capital de 66440€ (frais de versement déduits), rente de 1581€, rente majorée à 1976€ (soit 1800€ non imposables), soit 164€ mensuels (150€ mensuels non imposables).

A ces 66440€, je retire les 17500€ d’économies d’impôts sur 10 ans, ce qui me fait un capital effectif versé de 48940€.

Si on calcule un rendement toutes déductions comprises, cela fait du 4% net…..

![]() Hors ligne

Hors ligne

[+1] #4 11/10/2018 11h28

- robolth

- Membre (2014)

- Réputation : 32

Strobe a écrit :

Ce sont 2 choses différentes. Le taux de rendement est important à considérer, mais les frais de gestions sont à prendre aussi en compte. Ce que je voulais dire, c’est qu’il est plus intéressant d’avoir des frais de versement élevés et des frais de gestions faibles que l’inverse.

Là-dessus je suis d’accord d’une manière générale, bien que certaines situations (ex : besoin de rachats réguliers comme exposé plus haut) méritent d’être prises en compte.

Strobe a écrit :

Je ne vois pas où il y a une double prise en compte des frais. J’avais certes fait une erreur pour Boursorama, mais pas pour les autres.

Ah, je ne parlais que de Boursorama : je voulais dire “concernant la comparaison entre la RMC et Boursorama”. Je suis d’accord avec vos calculs modifiés.

Au final : la différence n’est pas énorme (si et seulement si la RMC a commis une erreur dans mon courrier comme vous le soupçonnez !), sauf qu’avec une AV on peut disposer librement de son capital, ce qui mérite certainement d’être pris en compte (sans parler du risque de modification des règles de la RMC).

Strobe a écrit :

L’assurance-vie dont je vous parle est SPIRIT, vendu par LINXEA. Et ce taux n’est pas relatif à son fond en euros (que je n’utilise pas), mais aux diverses SCPI associées auxquelles j’ai souscris, qui ont chacune leurs performances propres, et leurs frais de versements propres (plus importants que celui du fond en Euros).

Ah je vois, bon alors la comparaison avec un fonds euro est un peu injuste, non ?

Strobe a écrit :

Pour moi, les données sur votre courrier ne sont pas bonnes. Je les ai comparées à mes données de RMC, et ça ne correspond à rien… J’ai l’impression qu’ils se sont plantés dans leurs calculs.

J’ai appelé la RMC à de multiples reprises pour confirmer ces chiffres qui me paraissaient aberrants ; les différents conseillers que j’ai eux me les ont tous confirmés.

Peut-être se sont-ils tous trompés ? (Après tout il se sont bien trompés pour l’histoire du plafonnement !) Mais c’est dans tout les cas anormal, très opaque et ne me donne aucune confiance quand à leur capacité à gérer sérieusement mon patrimoine. Sachant que, dans le meilleur des cas, le résultat est à peine mieux qu’une assurance-vie normale, avec énormément de contraintes et d’incertitudes… pourquoi prendre ce risque, franchement ? Moi, les échanges que j’ai eus avec eux ne me donnent plus confiance.

Il y a également une autre possibilité : les calculs diffèrent en fonction des missions ayant donné droit à la RMC. L’explication est peut-être là, et alors la RMC serait beaucoup moins intéressante pour ceux ayant servi sur des théâtres plus récents (Afghanistan, Mali…).

C’est tout de même un comble que vous deviez défendre les intérêts de la RMC contre elle-meme !

Edit : je viens de vérifier sur les anciens relevés annuels que m’envoyaient la RMC, les chiffres étaient conformes avec ce que m’indiquait leur courrier…

Dernière modification par robolth (11/10/2018 13h23)

![]() Hors ligne

Hors ligne

[+1] #5 17/01/2019 15h42

- jlouis

- Membre (2018)

- Réputation : 2

Jp38 a écrit :

Ma question porte sur la déclaration de revenus. Dans quelles mesures subit-on le rattrapage des exonérations fiscales dont on a bénéficié ? Et comment doit-on déclaré cette rentrée d’argent ?

Si quelqu’un a une vision claire sur le sujet, je suis intéressé.

Merci d’avance.

Voilà ce que dit le règlement mutualiste de 2018

Mutuelle épargne retraite a écrit :

-

Si le rachat intervient au-delà du 10ème anniversaire de son adhésion : 100 % de la provision mathématique inscrite à son compte au dernier jour du mois précédant la date de la demande et dans la limite du capital réservé.

Le membre participant est informé que l’opération de rachat implique la fiscalisation de la valeur de rachat à titre de revenu imposable.

Il faudra donc intégrer ce revenu à votre revenu imposable.

La connaissance est la seule chose qui s’accroit Quand on la partage. Présentation

![]() Hors ligne

Hors ligne

[+2] #6 24/02/2019 22h00

- Strobe

- Membre (2018)

- Réputation : 5

A la base, le capital de la RMC n’est pas prévu d’être récupéré (pas de "rachats" possible à 7,5% pour un contrat de + de 8 ans, ça c’est pour les assurances vies, pas pour la RMC).

Mais ! Les RMC permettent depuis quelques années de pouvoir récupérer son capital (ce n’est pas un "rachat" ! EDIT : en fait, après vérification, le terme "rachat" est bien employé). Cela permet, comme cela a déjà été dit, de récupérer la valeur de ce que l’on a versé, moins les frais de versements, moins les frais de gestion, moins les éventuels frais de récupération du capital (% variable selon contrat).

Cela est donc normal qu’en cas de clôture de contrat RMC vous ne récupéreriez pas tout ce que vous avez versé ! Si vous voulez pouvoir récupérer 100% de vos versements, il faut ouvrir un livret A…

Pour le reste, un contrat RMC rapporte (en ce moment) 2,38% sur ce que l’on y verse (moins les frais de gestion, moins les frais de versement). Ces 2,38% ne comprennent pas la majoration à 25% par l’État, ni la participation aux bénéfices, ni les déductions fiscales.

Exemple :

Vous versez sur une année 1000€ sur une RMC (cas de la Mutuelle Épargne Retraite : 3.85% de frais de versements, 0% de frais de gestion) :

1000€ - (3.85% de frais de versement) = 961,50€ de capital restant.

961.50€ de capital x (2.38% d’intérêts) = 22.88€ d’intérêts annuels (montant de la rente quoi…)

22.88€ d’intérêts x (25% de majoration par l’État) = 5.72€ de majoration annuelle.

Déduction de son revenu imposable : 1000€.

Donc, pour 1000€ de versés sur une année, vous vous constituez une rente annuelle de (22,88€ + 5,72€) = 28.6€.

A ces 28.6€ il faut rajouter la participation aux bénéfices, et le gain de déduction fiscale.

Selon l’option prise sur sa RMC il faudra verser, en moyenne, 63000€ pour toucher une rente de 150€ mensuelle (soit 1800 € annuel, montant maximal non imposable).

Pour quelqu’un se situant dans la tranche d’imposition à 30%, cela représente (avec les déductions d’impôts) environ 45000€ réellement versés sur la RMC, soit un rendement de 4%… Plutôt pas mal ! (Après, il faut faire le calcul pour sa tranche d’imposition personnelle).

Enfin, ne pas oublier que la rente n’est pas imposable, ce qui n’est pas le cas des autres produits financiers…

Tout mis bout à bout fait que la RMC reste un produit très intéressant. Mais il est complètement vrai aussi que plus on est imposé, plus la RMC est intéressante…

EDIT : Et je vous vend pas de flan, voici une copie d’écran de la RMC pour un versement de 1000€ ![]() (La majoration est même supérieure à 25%, mais ça, je ne sais pas pourquoi….)

(La majoration est même supérieure à 25%, mais ça, je ne sais pas pourquoi….)

Jp38 a écrit :

Bonjour,

Trés bien, merci; Voici les conditions d’imposition pour les intérêts et plus-value (source) :

[Le contrat a plus de 8 ans : Puisque les intérêts produits pendant la vie du contrat ne sont pas fiscalisés (sauf prélèvements sociaux), leur retrait qu’il soit en totalité ou en partie, n’échappera pas au fisc.

→ Pour un contrat ayant plus de 8 ans, intérêts et plus-value acquis sont taxés à 7,5 % après un abattement annuel de 4600 € pour un célibataire et 9200 € pour un couple. Si les gains réalisés sont inférieurs à cet abattement, aucune fiscalité n’est due au titre de l’impôt sur le revenu. Par contre, les gains enregistrés n’échapperont pas aux prélèvements sociaux à 17,2 %.]

Par contre, j’ai apparemment la charge de réintégrer dans mes revenus les sommes que j’ai déduites aux cours des années précédentes. Je n’arrive pas à le retrouver, mais il me semble que c’est indiqué par la RMC. Non seulement, c’est fastidieux, mais cela peut faire un rappel assez conséquent.

Je vais encore creuser, si j’ai des infos, je les mettrai en ligne.

Cordialement JP

Message édité par l’équipe de modération (17/01/2019 18h29) :

- ajout de balises Url/Société/Quote/Livre

Vous confondez RMC et assurance vie. Ce ne sont pas les mêmes produits ! Ce que vous indiquez n’est absolument pas valable pour la RMC.

Dernière modification par Strobe (25/02/2019 19h50)

![]() Hors ligne

Hors ligne

[+1] #7 25/02/2019 06h41

- Strobe

- Membre (2018)

- Réputation : 5

Les frais de versement (à l’inverse des frais de gestion) sont payables la première année de versement. On peut donc affirmer qu’un versement ne va pas rapporter grand chose (voir rien du tout) seulement la première année.

Par contre les frais de gestion… Ça grignotte le capital tous les ans…. Et ça revient cher.

Pour un non imposable, il est en effet plus intéressant de partir sur une assurance-vie avec SCPI par exemple.

Et au final, il ne faut pas trop faire la fine bouche, car les produits grand public de ce type qui rapportent 3 ou 4% nets de toute les charges (CSG/Flat taxe / …), et avec des frais de versements et de gestion très bas, eh bien ça n’existe pas, ou alors faut le dire, car ça va intéresser du monde !

Car il existe soit des contrats sans frais de gestion/de versements (ou très bas), mais qui ont un rendement final très faible (assurance vie classique, livret A, …), soit des contrats qui ont un rendement final plus important, mais avec des frais de versement et/ou de gestion plus élevés (SCPI par exemple).

La RMC est en effet plus ou moins intéressante en fonction de la tranche d’imposition de chacun, et il est sûr qu’un non imposable (ou faiblement imposable) ne trouvera pas la RMC intéressante, mais à partir de la tranche à 30% (à mon sens), ça devient plus intéressant que les autres produit du commerce.

Dernière modification par Strobe (25/02/2019 07h06)

![]() Hors ligne

Hors ligne

[+2] #8 01/03/2020 09h58

- Gandalf

- Membre (2020)

- Réputation : 5

Mm93 a écrit :

C’est génial la retraite mutualiste du combattant.

Tous les militaires en ont ouvert sur les conseils de leurs anciens, mais personne n’est capable d’expliquer correctement comment cela fonctionne.

Alors qu’au final, le fonctionnement est simple.

A la base, la RMC fonctionne comme n’importe quel autre produit d’épargne :

- Vous faites des versements, auxquels sont imputés des frais de versement. Ensuite, un taux d’intérêt annuel est appliqué au capital.

Exemple :

Vous versez 1000€. Si les frais de versement sont de 2%, la RMC vous prend 20€, et il vous reste 980€ de capital.

- Si le taux d’intérêt est de 2.5%, alors vos intérêts pour l’année x seront de [980€*2.5% = 24.5€].

- Tous ces intérêts se cumulent chaque année pour former, petit à petit, la valeur de votre future rente.

- Pour la déduction d’impôt, toujours pour l’année x, il vous faudra retrancher 1000€ à la valeur de votre revenu imposable déclaré.

Ensuite, il y a la particularité de la RMC : la majoration de l’État (en général de 25%) :

- En reprenant les chiffres donnés ci-dessus, il faudra, pour l’année x, appliquer 25% de plus aux intérêts calculés (exemple : 24.5€ d’intérêts x 25% = 6.13€ de majoration par l’État).

Votre calcul de rente pour l’année x sera donc de 24.5€ d’intérêts + 6.13€ de revalorisation = 30.63€.

Il faudra ensuite additionner toutes les années pour obtenir sa rente totale.

Sur 10 ans, si le taux d’intérêts restait le même, pour 1000€ versés chaque année :

- La rente totale serait de 30.63€ x 10 ans = 306.3€ ;

- La déduction d’impôts serait de 1000€ tous les ans (soit 10000€ de déduction) ;

- Le cout de la RMC serait de 20€ de frais de versement annuels x 10 ans = 200€.

A cela, il faut aussi rajouter les frais de gestions annuels dont je n’ai pas parlé.

A l’issue, quel que soit le montant de la rente (100€ ou 1 000 000€), le montant max non imposable est de 1800€ (actuellement).

Mm93 a écrit :

Par contre, pour le plafond de déduction d’impôt autour de 1800€, il me semble que c’est çà. On peut verser plus, mais seuls 1800 (je n’ai plus le chiffre exact) seront pris en compte pour une déduction.

Non, vous vous trompez également. La déduction n’est pas plafonnée. C’est la valeur de la rente non imposée qui est plafonnée. Si vous versez 10000€ sur une année, vous déduirez 10000€ de votre revenu imposable.

Dernière modification par Gandalf (01/03/2020 10h01)

![]() Hors ligne

Hors ligne

[+2] #9 03/03/2020 14h10

- Gandalf

- Membre (2020)

- Réputation : 5

IndianIggyJoe a écrit :

J’ai le sentiment que la CARAC reste assez obscure sur les chiffres et les modes de calculs qu’elle utilise. Je n’ai jamais rien vu d’aussi précis que les calculs que vous avez mentionnés.

Il semblerait en effet… Soit c’est cela, soit la CARAC a des résultats annuels de placement qui sont catastrophiques….

Selon vos données, si la valeur de rente annuelle annoncée (46.74€ pour un capital de 4572.90€) correspond à une rente non majorée, cela fait un taux de rendement annuel à 1.02%.

Si cela correspond à la rente majorée, cela fait un taux de rendement annuel de 0.82%…

Pas terrible…

IndianIggyJoe a écrit :

Comme Mm93, je ne comprend pas comment vous arrivez à savoir qu’une fois 63000€ versés, vous atteindrez la rente annuelle de 1800€.

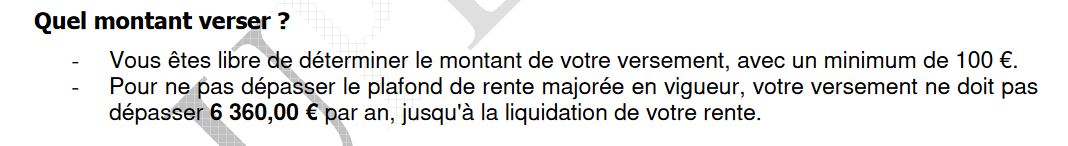

Ce chiffre de 63000€ (63600€ pour être exact), c’est ma RMC qui me l’a communiqué. Et tous les ans, elle me dit combien je dois placer de manière régulière chaque année pour ne pas dépasser la valeur de la rente non imposable de 1821.25€.

Au moment de l’ouverture de ma RMC, à 0€ de versés, ce chiffre était de 6360€ sur 10 ans (soit 63600€ au total pour obtenir cette rente de 1800€ à l’époque).

Vu que je place plus que 6360€ par an sur ma RMC, ce chiffre baisse d’année en année.

On peut aussi trouver ce chiffre par le calcul (en prenant les données de 2019) :

- Le rendement de ma RMC (hors revalorisation de l’État) était de 2.38% en 2019 (2.86% avec revalorisation, comme indiqué dans le message plus haut) ;

- Valeur capital : 63600€ (total versements) - 3.85% (frais de versement) = 63600€-2448€=61152€ ;

- Rente non majorée : 61152€ x 2.38% = 1455€

- Revalorisation par l’État à 25% : 1455€ x 25% = 364€

- Valeur rente majorée : 1455€ + 364€ = 1819€

J’ai donc l’impression que la CARAC n’est pas très transparente. La Mutuelle Epargne Retraite l’est beaucoup plus.

Dernière modification par Gandalf (03/03/2020 15h09)

![]() Hors ligne

Hors ligne

[+1] #10 02/08/2020 01h55

- Bebert73

- Membre (2020)

- Réputation : 1

Bonjour.

Je tiens à apporter ma pierre à l’édifice à propos de cette RMC.

J’ai souscrit en 2016, très peu de temps avant les 10 ans de mon TRN, pour ne pas rater le coche et voir mon taux de majoration d’Etat divisé par 2. (J’ai donc bien eu mes 25%)

J’ai souscrit comme beaucoup sans comprendre, juste parce qu’il ne faut pas passer à côté de ce contrat avantageux.

Chaque année depuis, au moment de faire mon versement, je consulte mes relevés, et je me dis que ça n’est pas possible, que ça n’est pas intéressant. … Je dois mal comprendre car c’est un super contrat, on ne lit et n’entend que ça.

Je suis père de 2 enfants et ma compagne et moi-même travaillons à temps plein. Nous sommes, disons, en bas de la classe moyenne: revenu annuel du foyer autour de 46 000€, et donc 3 parts fiscales.

Selon mes relevés de La France Mutualiste, pour une liquidation au 01/08/2031, à mes 50 ans, il faudrait que je verse 243 700€ … pour toucher 1800€ annuels…

Cela veut dire épargner à peu près l’intégralité de mon salaire sur 11 ans pour en récupérer moins de 1 par an jusqu’à la fin de mes jours ? Cool. J’espère vivre trèèèèès vieux…

Soit dit en passant, quand on a cette capacité d’épargne, 1800€ annuels semblent bien dérisoires (et l’absence de fiscalité dessus peut-être encore plus…)

GANDALF, je ne m’explique pas votre contrat à 63 600 € pour arriver au même résultat que moi avec 243 700€ mais j’ai retrouvé dans un vieux prospectus de MUTUELLE EPARGNE RETRAITE de 2007 ce genre de rapport. 42 à 46 000 € investis pour une rente autour de 1800€

Donc comme déjà dit plus haut, le véritable intérêt de ce produit est la déduction fiscale non plafonnée (en réalité, elle l’est, mais correspondant au montant nécessaire à verser pour obtenir les fameux 1800 €(1821, soyons précis))

Pour ma part, en plaçant 1000€ sur ma RMC, j’économise à peu près 160€ d’impôt sur le revenu (11% de taux marginal plus une augmentation de la décote, le revenu fiscal de référence diminuant)

Et donc, sur la base du barème 2020, il faudrait que je place environ 8000€ pour ne pas payer l’IR.

Et donc, pour ne pas donner 1290€ à l’Etat, j’en donne 8000-1290= 6710€ à la France Mutualiste.

Elle me les rendra à peu près à hauteur de 67€ par an après mes 50 ans. (Le ratio est à peu près de 1/100 entre le montant investi et le montant de la rente annuelle)

Et à ce rythme, je ne suis qu’au tiers de l’investissement annuel préconisé. Au delà, "l’intérêt" s’effondre puisque j’ai anéanti mon IR et que tout versement supplémentaire n’engendrera aucun gain fiscal (il ne s’agit PAS d’un crédit d’impôt)

Alors oui, les ayant-droits récupéreront les pions à mon décès, mais il me semble bien plus censé d’utiliser cet argent pour les enfants tant qu’ils en sont plutôt que de leur constituer une cagnotte pour payer le psy de leurs crises de la quarantaine…

Je témoigne donc comme évoqué dans plusieurs messages de cette discussion que ce produit est totalement inadapté au cœur de cible des assureurs mutualistes. Les jeunes militaires n’ont ni le patrimoine, ni la charge fiscale, ni de transmission patrimoniale à optimiser avec ce contrat qui s’adresse a minima à des personnes dont le taux marginal d’imposition est de 30% et qui souhaitent optimiser leurs transmissions… Paradoxalement, les gens avec des enfants ont mathématiquement leur taux marginal d’imposition abaissé puisqu’il est fonction du nombre de part fiscales du foyer…

Il faut donc pour profiter au mieux de ce contrat :

- avoir des enfants à qui transmettre son patrimoine

- être suffisamment âgé pour que ces enfants ne soient plus rattachés au foyer

- avoir des revenus suffisamment importants pour être au moins imposé marginalement à 30%

En d’autres temps, quand nos anciens avaient des taux de majoration de 50, 60% et à une époque où les taux d’intérêts étaient bien plus élevés, ce contrat avait certainement plus d’atout. Aujourd’hui, ça n’est plus transposable.

![]() Hors ligne

Hors ligne

[+1] #11 17/08/2020 23h19

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 50 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2808

Hall of Fame

Hall of Fame

Il faut bien comprendre qu’une rente viagère, si on veut la toucher a partir de 50 ans (très loin de la fin de sa vie, en moyenne), sera très faible.

Un simulateur facile a trouver sur www indique pour 100 000€ de capital aliéné (sans réversion, sans annuités garantie si on décède tôt, avec taux technique 0%) une rente annuelle vers 3 400€ la première année à 50 ans. Et encore je pense que c’est avant les frais (de conversion du capital en rente, et sur la rente), donc ça sera un peu moins dans la réalité

Aliéner les mêmes 100 000€ à 80 ans, avec les mêmes paramètres, et la rente serait vers 10 000€/an.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

[+1] #12 19/10/2020 15h30

- mickbh

- Membre (2020)

- Réputation : 3

Bonjour à tous.

Je suis ce fil depuis plusieurs années. Je m’intéresse à tout ce qui touche à la finance voilà pour la présentation…

Je possède depuis 2008 une RMC à la CARAC et j’ai vu chaque année la part de retraite acquise diminué de quelques euros par an. Je versais 120 euros mensuels et au début du contrat j’avais dans les 60 euros environs de gain annuel. contrat en mode réservé. (15252 euros en mode réservé aujourd’hui pour 343,20 euros de retraite annuelle au 01/01/2020)

J’ai voulu en 2019 comparé la carac, la france mutualiste et la mutuelle épargne retraite (MER) donc j’ai souscris un contrat RMC chez la france mutualiste et la MER en plus du contrat déjà souscrit à la carac.

j’ai passé mon prélèvement à 90 euros par trimestre à la carac en mode aliéné, 30 euros mensuels chez la france mutualiste en mode aliéné et chez la MER 30 euros mensuel mais en mode réservé.

Je publierai sur ce forum les 3 relevés que je recevrais en début d’année 2021 et chacun pourra se faire sa propre idée et ce sympathique débat pourra de nouveau repartir.

Mon opinion actuelle est que la carac me rapporte plus grâce aux excédents que la mutuelle me reverse que par mes versements. Au début de l’année 2020 les montant pour l’année 2019 entre la carac et la france mutualiste sont casi similaires dans le montant final mais la carac me donne 10.09 euros en excédent quand la france mutualiste 0.04 euros et tout cela pour arriver casiment au même montant annuel.

Est-ce normal sachant qu’il y a plus de 15000 euros en mode réservé à la carac ?

Je pourrai publier les relevés pour l’année 2019 mais cela ne sera pas très parlant car les versements ne sont pas identiques puisque les contrats ont été souscrit vers mai-juin 2019 et la modification du contrat à la carac a été faite à la meme période…

![]() Hors ligne

Hors ligne

[+1] #13 20/10/2020 21h13

- mickbh

- Membre (2020)

- Réputation : 3

alors le but est:

1) de comparer les différentes mutuelles car j’avais l’impression que la carac me volait..je pourrai éventuellement en fermer une et récupérer moins les frais mon argent.

2) de payer moins cher (par mois) en combinant aliéné / réservé sur 3 RMC et obtenir plus ( en additionnant les 3 RMC) que ce que la CARAC me rapportait avant.

3) Il y a surement de meilleurs produits avec de meilleurs rendements et justement j’ai aussi d’autres contrats type SCPI mais ce n’est pas l’objet de ce fil de discution

4) D’après mon conseillé le versement des excédents que la RMC CARAC me reverse ne peut pas diminuer mais peut qu’augmenter et cela même si mes versements diminuent. Je veux vérifier cela.

5)Je suis tres loin du seuil des 1821 euros qui au delà ne bénéficieront pas de la défiscalisation..etc… il ne doit pas y avoir grand monde qui a atteind ce seuil de toute façon

6)La RMC est la seule retraite qui est versée à 50 ans…

7) elle est revalorisée chaque année de 1% par l’Etat..tandis que la pension militaire est seulement revalorisée de 0.3%

8) wait and see….

Dernière modification par mickbh (20/10/2020 21h20)

![]() Hors ligne

Hors ligne

1 [+1] #14 16/12/2020 22h40

1 [+1] #14 16/12/2020 22h40

- pitedon

- Membre (2020)

- Réputation : 1

Bonjour à toutes et à tous,

Présentation de mon cas :

Ancien militaire Parachutiste (de 99 à 2010).

Âge : 40 ans (en 2020).

Tranche TMI (Impôts) : 11% pour l’instant (30% sous peu).

Majoration État : 25% (Carte du Combattant 2019).

Objectifs : Rente plafonnée (1835.00€ actuellement) + défiscalisation.

J’ai souscrit récemment à la RMC par le biais de la Mutuelle Épargne Retraite en décembre 2020 et j’ai effectué mon premier versement annuel (1865.00€), afin de commencer mon cycle de cotisations.

J’ai choisi de faire des versements libres, de 40 à 65 ans, en régime réservé temporaire et je souhaite pouvoir bénéficier de la rente plafonnée (1835.00€ actuellement).

La simulation que m’a donné la MER est la suivante :

Régime réservé temporaire : Capital versé au bénéficiaire (ma compagne, à défaut mes enfants) si décès avant la date de liquidation de la rente.

1865.00€ par an (ou 155.42€ / mois) de 2020 à 2045, soit 26 années de cotisation pour un montant total de 48 490.00€.

Le montant de la défiscalisation totale potentielle serait de 205.00€ par an, soit 5 330.00€ au total.

Montant finalement sorti de ma poche 43 160.00€.

J’attends la confirmation de la MER s’agissant de mon adhésion et je dois dès que possible, désigner également mon réservataire, (ma compagne) pour la réversion de ma rente, en cas de décès à compter de la liquidation (dans mon cas 65 ans).

La seule interrogation que j’ai sur la RMC finalement c’est :

Imaginons finalement que je décide de liquider ma rente à l’âge légal (50 ans), je percevrai donc une rente de 538.00€ annuelle (ou 44.83€ par mois ), mais que je continue tout de même à verser les mêmes cotisations annuelles, soit 1 865.00€ (ou 155.42€ / mois)

Car pour verser 1 865.00€ par an, je dois mettre 155.42€ par mois de côté, pendant 12 mois et potentiellement, si je liquide à 50 ans, EN THÉORIE je récupère mensuellement 44.83€, que je soustrait donc à mes 155.42€ (auto alimentation).

Je sais que la rente n’est pas versée mensuellement mais c’est pour l’exemple que je parle mensuellement.

Question :

Est-ce pertinent de demander la liquidation de la RMC à 50 ans (plutôt qu’ à 65 ans), et de continuer de cotiser en auto-alimentant une partie de mes cotisations avec ma rente perçue ?

Qu’en pensez-vous ?

Merci de vos réponses.

![]() Hors ligne

Hors ligne

1 [+1] #15 12/03/2021 21h29

1 [+1] #15 12/03/2021 21h29

- karaxa

- Membre (2021)

- Réputation : 1

AVIS PERSO, PLUTOT POUR LES FUTURS ADHERENTS ET CALCULS BASIQUES (donc faux)

Bonjour à tous,

à 3 ans du dénouement, je vous livre mon petit avis et quelques calculs (adhérent MER).

Ma situation : célibataire, sans enfant, régime réservé temporaire, PAS intéressé par la succession, Taux de Majoration 25,00%, TMI 30% depuis le début de mes 8 ans de cotisation à ce jour. Rente envisagée dans 3 ans (soit 11 ans de cotisation), voire perception de capital (peu probable).

Critères qui ont guidé mon adhésion initiale :

1) NE PAS METTRE TOUS CES OEUFS DANS LE MEME PANIER

2) CE N’EST PAS UN PRODUIT MIRACLE, comme tout le reste (sauf la bourse, a y passer des centaines d’heures de TRAVAIL, hors buy and hold)

3) MAIS CE PEUT ÊTRE UN PRODUIT A CONSIDERER dans le cadre de la DIVERSIFICATION (cf point 1) si vous payez vraiment des impôts (TMI 30 mini), notamment pour un PETIT complément de retraite.

Quand j’ai souscrit, j’avais déjà plusieurs assurances vies (de la plus pépère à la plus dynamique avec gestion active d’UC et SCPI), jouait des retraits au delà de 8 ans dans la limite de 4600 euros pour transformer intérêts en capital, et boursicotais (tout ceci pour décrire le profil de l’énergumène).

Calculs XLS effectuées avant souscription, et réactualisé tous les ans, selon relevés annuels qui révèlent mes calculs pas complètement faux

CHOIX RENTE :

- dans 3 ans, à perception de la rente j’aurais sorti de ma poche environ 36 000 euros (brut pour la RMC/MER)

- j’aurais fait une économie d’impôt d’environ 12000 euros

- donc j’aurais réellement sorti de ma poche 24 000 euros

- qui, dans le cas de rente, me rapporteront 100 euros par mois (calcul sur base 2019)

=> j’arriverai à l’équilibre à 72 ans, c’est à dire que si je meurs avant, j’aurais perdu de l’argent (mais ce me sera égal), et si je vis plus vieux, j’en gagnerai, mais pas beaucoup, sauf a vivre jusqu’à 100 ans.

CHOIX PERCEPTION CAPITAL et placement pépère à 1%:

- reste 32500 euros environ après déclaration impôts et frais.

- placé à 1% / an en me versant 100 euros par mois, j’arrête de pouvoir me verser 100 euros par mois à 79 ans (capital épuisé)

La perception de capital semble plus avantageuse, sous réserve que les 1% tiennent…

Sinon, et selon mes calculs, si j’avais investi mes placements réguliers sur des produits typés assurance vie performantes (disons 4.5% moyennés sur ces 8 dernières ?), la performance aurait été a priori similaire au rendement RMC, PRIMES COMPRISES.

D’où le NON MIRACULEUX.

Qu’en sera t’il avec les taux asthmatiques de demain à 1 ou 2% max, je ne sais pas.

Mais peu importante la perfo, l’objectif était de diversifier, dans un produit correct.

Bref, bien ou pas, mieux ou pas, je crois que je n’aurais jamais la réponse puisqu’il y a trop de critères a prendre en compte (inflation, incertitudes de la vie, temps de disponible a consacrer pour gérer, fiabilité de la "société" ,perfo du fond support etc).

Dans tous les cas pour moi (bis), ce produit non miraculeux PEUT être considéré dans le cadre de la diversification, pour un petit complément de retraite et si vous êtes vraiment imposables.

Tout ce ci n’est QUE mon avis, qui n’engage QUE moi, mais bref, je m’y suis engagé (dans la RMC de la MER). Et à côté je continue bien sûr sur d’autres produits, aussi pour ma retraite.

Au plaisir de vous lire.

Dernière modification par karaxa (12/03/2021 21h34)

![]() Hors ligne

Hors ligne

[+1] #16 18/10/2021 10h03

- JYves

- Membre (2021)

- Réputation : 3

Bonjour,

J’ai réussi à racheter mon contrat RMC à capital réservé en 2017 (non sans mal, il a fallu insister), car je remplissais toutes les conditions définies dans le règlement.

Sachez que la FM vous envoie ensuite un courrier ambigüe, stipulant de l’on est susceptible d’avoir à rembourser les avantages fiscaux perçus pendant les années précédentes. Ce n’est pas le cas ! (en tout cas jusqu’en 2017).

Avant de demander le rachat, j’avais pris soin d’écrire aux impôts leur demandant si j’aurai à rembourser quelque-chose, et j’avais obtenu la réponse écrite d’un contrôleur, sans ambiguïté : Non.

J’ai même pu rouvrir un nouveau contrat RMC, possédant la carte du combattant depuis moins de 10 ans (mon 1er contrat avait été ouvert avec un TRN).

La pilule difficile à digérer, c’est la pénalité de 10% qui est redistribuée aux "anciens" majoritairement, pour les versements sur la RMC à capital réservé depuis le 1er décembre 2019… En plus des 2,1 % de frais sur versements< 10 000 € et les 0,5% de frais de gestion par an.

C’est à se demander si la FM va tellement mal, qu’elle est obligée de prendre ces 10% supplémentaires sur versements, pour les reverser aux rentes déjà constituées "style Madoff". D’ailleurs, celles-ci ont des taux de revalorisation importants.

…

Ou alors, la solidarité n’aurait-elle qu’un sens ? Des jeunes vers les anciens ? Pour information, les anciens ont eu des taux d’intérêts et d’abondement par l’état élevés, leur permettant d’obtenir des rentes conséquentes à peu de frais… Et à présent ils profitent de revalorisations des rentes, selon moi, disproportionnées au regard des conditions appliquées aux jeunes.

Pourquoi cette situation ? Réfléchissons un peu…

Ah mais oui, quel est l’âge moyen du comité directeur ?

Petit aparté toujours sur les "anciens", avec l’immobilier. Ceux possédant des biens en location. Connaissez-vous en beaucoup effectuant des investissements à long terme pour le bien-être des locataires ?

Eh bien, pas moi : la très grande majorité "encaissent un max" pour eux et leur descendance, en investissant le moins possible. Intérêts personnels et familiaux avant tout !

Alors si j’étais un jeune, je n’adhérerais pas à la RMC, du moins tant que celle-ci pratique une telle fracture entre jeunes et anciens.

![]() Hors ligne

Hors ligne

[+2] #17 18/10/2021 18h39

- JYves

- Membre (2021)

- Réputation : 3

Bonsoir Misteronline,

Si votre père n’a pas dépassé le plafond des déductions, il peut donc toujours déduire ses versements de ses impôts dans la case DD, donc après l’abattement de 10%, ce qui est plutôt assez avantageux (selon son taux d’imposition). Ce contrat entre dans le cadre de l’assurance vie, ce qui permet en cas de succession d’avoir un abattement de 152500 € pour les versements avant l’âge de 70 ans, et aussi un abattement de 30500 € pour les versements effectués après 70 ans. Et ces versements font augmenter sa rente.

Pour la RMC, les versements sont libres, mais peuvent être automatisés. Il est évidemment possible de faire cesser les prélèvements automatiques, seul votre père peut le faire s’il n’est pas sous tutelle.

Il faut s’adresser à la France Mutualiste au 01 40 53 78 00 du Lundi au Vendredi, de 9h à 19h. Ils demanderont certainement qu’un courrier leur soit adressé.

J’espère que j’ai bien répondu à votre question.

J.Yves

Dernière modification par JYves (18/10/2021 18h53)

![]() Hors ligne

Hors ligne

[+1] #18 25/04/2022 07h05

1 [+1] #19 02/09/2022 11h09

1 [+1] #19 02/09/2022 11h09

- mickbh

- Membre (2020)

- Réputation : 3

Bonjour,

Voilà après plusieurs mois je reviens sur ce forum pour apporter une information capitale à tous ceux qui ont un contrat de retraite mutualiste du combattant peu importe l’organisme où celui-ci est ouvert.

Voilà ce qui compte au final c’est la revalorisation de l’etat qui s’effectue sur la partie "rente propre".

En effet chaque année de cotisation donne une rentre propre acquise par année. Le "par année" a toute son importance. Cela s’appelle la période au cours de laquelle est née la rente originaire.

Donc chaque année, dès la premiere année de contrat et jusqu’à l’arret definitif des cotisations, né une rente originaire.

Ce qu’il faut savoir c’est que chaque année fin décembre un arrêté portant majoration de certaine rentes viagère (dont la RMC) est publié au JO.

On y voit les taux de revalorisation à affecter à chaque année de rente originaire.

Je pense que c’est cela le grand avantage de ce type de contrat. Donc plus on ouvre une rmc en étant jeune, plus on cotise et plus on a une rente propre importante, plus les taux de revalorisations seront importants.

j’ai déduit de cet arrêté que lorsque j’aurai 80 ans le taux de revalorisation pour la rente originaire de 2008 sera de l’ordre de 465%. Celui de l’année 2009 sera de 434 %…puis chaque année se rapprochant de mes 80 ans verra son taux diminués mais augmentera chaque année.

Pour être plus précis et pour ceux qui voudrait calculer la revalorisation en 2022 par rapport à chaque rente originaire, le calcul est le suivant:

(Rente propre total (acquis à la fin quand on injecte plus de cotisations) MULTIPLIÉE par le versement net de l’année "a" DIVISÉS par la rente propre total) MULTIPLIÉ par le taux précisé dans l’arrêté (ligne correspondant à votre année "a")

Ce cacul il faut le faire sur chaque annee. Pour moi l’année "a" correspond à 2008 (date de souscription et premier versement)

La rente propre est = à la rente majorée - la majoration

Et si j’ai été assez clair vous aurez alors compris que l’arrêté qui sortira en decembre 2023 indiquera que pour l’année 2008 par exemple le taux est plus important. Il y aura un gain sur toutes les années

N’hesitez pas à télécharger les deux ou trois derniers arrêtés pour comprendre ce que j’ai essayé de vous expliquer. Je tiens ces informations d’un conseiller de la carac qui a pris énormément de temps pour m’expliquer le bon fonctionnement de ce contrat.

Dernière modification par mickbh (02/09/2022 17h29)

![]() Hors ligne

Hors ligne

[+1] #20 02/09/2022 13h55

- Phaeton

- Membre (2022)

Top 50 Année 2024

Top 50 Année 2022 - Réputation : 109

Arrêté du 20 décembre 2021 portant majoration de certaines rentes viagères

https://www.legifrance.gouv.fr/jorf/id/ … en%202022.

![]() Hors ligne

Hors ligne

[+1] #21 05/09/2022 22h08

- Phaeton

- Membre (2022)

Top 50 Année 2024

Top 50 Année 2022 - Réputation : 109

Je ne le pense pas ; grâce à vous, je l’ai vérifié.

J’ai pris l’arrêté.

J’ai pris les chiffres INSEE de l’inflation depuis 30 ans.

J’ai actualisé les sommes année par année.

Et je suis bien retombé sur mes pattes.

J’ai donc la certitude que l’arrêté annuel fixe les taux par année chaque année en les actualisant pour tenir compte de l’inflation de l’année écoulée.

CQFD !

Et ça tombe bien, puisque c’est très exactement le but du mécanisme : annuler l’effet de l’inflation ![]()

Et donc, oui, les taux du prochain arrêté seront beaucoup plus haut que ceux du précédent.

En Euros constants, (ou en nombre de Big Mac que vous pouvez acheter), vous n’aurez rien gagné, mais rien perdu non plus.

La où ça devient bon, c’est si on compare au rendement NET D’INFLATION de placements garantissant le capital. Là, aucun doute : vous auriez perdu du pouvoir d’achat. (+2% -5%…)

Plus l’inflation est haute, plus il est intéressant d’être protégé ; c’est pourquoi j’ai ouvert une RMC cette année alors que le fait générateur du droit à compensation remonte dans mon cas au siècle dernier.

Dernière modification par Phaeton (05/09/2022 22h33)

![]() Hors ligne

Hors ligne

[+1] #22 09/09/2022 11h14

- boubou89

- Membre (2018)

- Réputation : 0

Bonjour mickbh,

je serai éventuellement intéressé aussi :

"Si cela vous intéresse, (Je vous l’ai indiqué plus haut) je peux vous envoyer sur votre mail privé mon fichier excel, qui possède toute les formules, que j’ai crée moi même concernant mon patrimoine et mes 3 RMC. "

merci d’avance .

![]() Hors ligne

Hors ligne

[+1] #23 12/10/2022 10h17

- Divethewind

- Membre (2022)

- Réputation : 10

Bonjour

En survolant les pages du forum sur la retraite mutualiste du combattant, certains "calculs" me paraissent trop exclusivement mis en avant pour justifier ou pas l’intérêt du produit.

Comparaison n’est pas raison, la RMC n’est pas ouverte à tous les citoyens ni tous les militaires du reste…

Pas mal de catégories de corps d’état aimeraient y prétendre, je crois même avoir entendu des revendications du personnel médical et de la sécurité civile au motif de leurs actes courageux pendant la période COVID sur le territoire national.

Pourquoi cette revendication/demande pour accéder au dispositif plutôt que d’autres produits ou primes par exemple ?.

La particularité et les garanties apportées par la rente servie sont uniques: non imposable ni de prélèvements sociaux à vie!

Trouvez un placement qui vous affranchisse de ces ponctions dont vous n’imaginez pas aujourd’hui comment elles vont évoluer demain ?.

Qui d’entre nous n’a pas entendu ces derniers mois, années,

les sujets anxiogènes mais réels de la dette nationale, du financement de la sécurité sociale ( branche retraite et probable nouvelle branche dépendance.. ). En parallèle, examinez l’évolution et constitution de la CSG sur les 3 dernières decennies ?. Pour l’impôt, le dispositif flat tax ( PFU) apparait comme une "anomalie" dans l’évolution croissante observée sur la taxation des gains mobiliers..

Ces derniers points convenus , les comparaisons dans le temps entre RMC et autres placements deviennent alors plus hasardeuses.

Cette rente; revalorisée automatiquement chaque année; apporte une forme de sérénité mais aussi " paresse" sans commune mesure avec,:

-le suivi du rendement d’ opvcm ou titres dans son assurance vie ou pea

- les questionnements de la liquidités et valorisations de ses SCPI ou SCi.

-la situation du loueur immobilier (entretien, fiabilité locataire etc).

Cela sans aucune paperasse ni déclaration, calculs chaque année, ça "tombe" automatiquement chaque trimestre ou semestre.

Cette tranquillité en vieillissant n’ a-t-elle pas un coût qui pourrait être un rendement certes modeste mais certain et évolutif à la hausse.

Pour ceux qui, seuls les chiffres portent ou qu’un meilleur rendement mérite un investissement personnel supplémentaire dans ses placements, le produit peut prendre le podium du rendement DANS CERTAINS CAS.

Ce sont les situations des retraités (tous régimes confondus cumulés) où les revenus totaux imposables sur l’année en cours (précisément leur futur RFR potentiel) sont évaluables et pas très loins des seuils pour basculer à un taux de CSG plus bas pour le calcul et versement de la retraite l’année suivante . Quelques centaines ou milliers d’euros de versements peuvent faire augmenter mécaniquement leur retraite de 3 à 6% l’année suivante ..

A ma connaissance aucun placement ne permet de diminuer son RFR , seulement les revenus globaux (Perp, Périn, prefon etc…)

Bien sûr cette caractéristique peut évoluer comme la fiscalité des revenus mobiliers voire disparaître ( et ne plus être possible) dans le futur…

Pour les cotisants RMC déjà en retraite , ce peut être ainsi un placement avec un bon rendement rapide dès l’année suivante.

Sans certitudes sur le sujet, mais pour certaines prestations, je crois que le RFR est la référence, elles peuvent devenir ainsi accessibles ou plus conséquentes du fait de la baisse mécanique du RFR post versements…

Personnellement, ce que je trouve unique au produit,c’est le luxe au déclenchement la rente indexée au cout de la vie et de ne plus rien avoir à suivre et renseigner…

Luxe que j’imagine, on doit probablement aprrécier quand avec l’âge, on ne veut plus s’embêter de démarches administratives/calcul/suivi pour son épargne pour profiter un max de ses proches..

Donc, oui cela est une diversification, mais pas tout à fait comme une autre, car

dans certains cas le produit permet "un petit effet de levier" certain et garanti (à ce jour). Ce qui n’est pas le cas pour l’emprunt vis à vis de l’immobilier (garantie limitée).

Ainsi pourquoi pas souscrire quand on peut y prétendre?, ne serait-ce que prendre date et " le garder au chaud" quand on aura une vision plus fine du montant imposable de sa future retraite?.

Divethewind

![]() Hors ligne

Hors ligne

[+2] #24 05/11/2022 19h31

- Story

- Membre (2022)

- Réputation : 4

Bonjour,

Je viens de m’inscrire sur le site et souhaite participer à ce fil très intéressant sur la RMC après en avoir bénéficié pendant longtemps. Je suis favorable à cette garantie qui possède de grandes qualités et doit être souscrite en complément d’autres produits financiers, selon ses objectifs et sa situation financière.

Je me permets quelques réponses ou précisions suite aux derniers échanges.

En 2022, la valeur 1881 € correspond au ’’Plafond de la rente majorée’’ (et non majorable comme je l’ai lu plus haut). Quant à la rente majorée, elle intègre la rente propre + la majoration de l’Etat.

Cela ne tient pas compte des revalorisations que l’Etat accorde chaque année pour compenser l’inflation, ni la distribution des intérêts des mutuelles. Ces deux derniers points s’ajoutent ensuite à la rente majorée. Le tout forme la ’’rente annuelle totale’’ que percevra le souscripteur.

Rente annuelle = rente propre + majoration d’Etat + revalorisation + intérêts.

C’est pour cela qu’une personne qui a versé en faisant attention à ne pas dépasser le plafond de la rente majorée pour bénéficier des avantages fiscaux, reçoit annuellement plus que la somme de 1881 €.

Une question avait été posée sur le calcul de la majoration de rente : Le calcul de la majoration de rente se fait tout simplement sur la totalité du versement comme s’il était aliéné (que le capital soit réservé ou aliéné). Le résultat de ce calcul est ensuite ajouté au calcul de la rente propre du versement.

Exemple pour un versement de 10 000 € et d’une rente propre de 400 € en capital aliéné.

La majoration de rente sera alors de 25% de la rente propre : 400 X 0.25 = 100 €.

=> La rente majorée pour un versement en capital aliéné de 10 000 € sera égale à 500 € (400 + 100).

Dans ce même exemple, en choisissant le mode réservé, les mutuelles vont distinguer 9 000 € de capital réservé et 1000 € de capital aliéné. Le capital réservé ne donne pas de rente en raison d’un taux technique actuel à 0 % et le capital aliéné donne une rente propre de 40 €.

Il suffit alors d’additionner la rente propre de 40 € aux 100 € de la majoration de rente calculée précédemment.

=> La rente majorée pour un versement en capital réservé de 10 000 € sera égale à 140 € (40 + 100).

A noter : Le projet de Loi de finances 2023 prévoit que le point d’indice de la pension militaire d’invalidité (PMI) sera revalorisé de 3.5% dès le 1er janvier 2023. Cela portera mécaniquement la valeur du plafond de la rente majorée à 1947 €. Il faudra bien entendu attendre que la Loi soit votée, le journal officiel diffusé et les communications des mutuelles.

En souhaitant que chacun trouve les réponses à ses questions.

Dernière modification par Story (10/11/2022 22h45)

Story, parce que tout placement a une histoire

![]() Hors ligne

Hors ligne

[+1] #25 07/04/2024 02h39

- Divethewind

- Membre (2022)

- Réputation : 10

Comme l’écrivait plus haut SM92, un point important et pas des moindres est l’opacité du produit RMC. En particulier au regard d’ autres produits spécifiques d’épargne retraite (c’est à dire à vocation de rente) comme par exemple la mise en viager de sa résidence principale, contrat Madelin, perp, per, Perco etc..

Tous les distributeurs de RMC affirment qu’il s’agit d’un produit de retraite par capitalisation mais dans les faits ( et il faut aller assez loin dans "le diable des détails" pour le démontrer), il s’agit d’un produit de retraite par répartition (de surcroît non solidaire…).

Avec la différence supplémentaire par rapport au régime "standard" de retraite par répartition du régime général, c’est qu’il n’y a aucune garantie de l’état sur les engagements futurs …(Cas de faillite des mutuelles/compagnies qui les distribuent)

Il est même surprenant que la loi Pacte n’aie pas traité le cas/sujet de la RMC alors qu’elle le fit pour le PER.

Pire encore, plus surprenant que l’ACPR n’exige pas plus de transparence sur la gestion des fonds RMC qui depuis 2013 génère naturellement des excédents techniques significatifs (la table d’espérance de vie pour le calcul des rentes est celle des femmes pour tous les versements depuis 2013, le % d’adhérent RMC est à minima de 75 % d’hommes) et cela sans EXIGER que ces excédents soient EXCLUSIVEMENT redistribués aux titulaires RMC de la compagnie qui le distribue (MER,,Carac, la France mutualiste).

Il faut aussi imputer ce "détournement" de ces excédents techniques historiques conséquents par l’absence totale de curiosité des votants en assemblée générale annuelle. Voire pour certains d’entre eux ayant connaissance et compréhension de la gestion de ces fonds (tous non cantonnés qq soit le distributeur..) l’absence d’éthique pour faire respecter les intérêts des anciens combattants ou d’opex qu’ils sont sensés défendre ou représenter dans leur vote ou proposition vers ou dans le conseil d’administration…

Renseignez vous, en creusant vous comprendrez qu’en toute logique mathématique et financière, la RMC devrait être plus rémunératrice pour vos rentes viagères….

Cela reste un produit "pratique" car en mode "automatique" mais volontairement maintenu opaque:les capitaux historiques issus des anciennes cotisations du temps des appelés et anciens conflits sont une manne sur laquelle les CODIR sont toujours évasifs, peu précis.. Prendre bien conscience que la capitalisation historique des fonds RMC est exclusivement obtenue par 100 % de contrats viagers….

Si vous avez des connaissances de titulaire RMC ayant mandat ou ayant droit au vote et questions en AG des compagnies distribuant la RMC , vous pourrez vérifier les précédentes assertions: la plupart d’entre eux ignorent ou ne comprennent pas la notion et l’impérieuse nécessité de cantonnement pour des fonds à vocation viagère..

![]() Hors ligne

Hors ligne

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

Discussions peut-être similaires à “la retraite mutualiste du combattant : vos avis sur la rmc ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 57 | 37 691 | 14/10/2022 16h35 par Divethewind | |

| 694 | 241 904 | 28/02/2024 12h13 par JeanB | |

| 18 | 9 076 | 27/05/2019 16h38 par traz | |

| 5 | 880 | 27/07/2022 16h02 par Stopeter44 | |

| 3 927 | 759 316 | 17/04/2024 22h22 par TheP2PInvestor | |

| 3 840 | 805 115 | 23/04/2024 16h46 par FunnyDjo | |

| 2 283 | 470 086 | 15/04/2024 12h46 par FlyingRyu |