Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Sondage

Synthèse des avis :

Recommanderiez-vous La retraite mutualiste du combattant à un proche ?

| Oui, complètement (avis positif) | 21% - 3 | |||||

| Oui, avec des réserves (avis assez positif) | 14% - 2 | |||||

| Je ne sais pas (avis neutre) | 14% - 2 | |||||

| Non, probablement pas (avis assez négatif) | 14% - 2 | |||||

| Non, certainement pas (avis négatif) | 35% - 5 | |||||

| Nombre de recommandations : 14 Recommandation moyenne : 1,7/4 |

||||||

#26 03/03/2017 11h39

- Gamma76

- Membre (2013)

- Réputation : 46

Je ne connais pas réellement ce régime spécial. En revanche, mon grand-père avait une rente à vie de la CARAC pour avoir participé à la seconde Guerre Mondiale. Il s’est déclaré sur le tard, vers 70 ans je pense, et je ne connais pas les montants qu’il avait pu engager à l’époque.

Toujours est-il qu’il avait une rente annuelle de 2000 € environ et il n’en déclarait que 70 € environ aux impôts ! Je ne sais pas si c’est toujours valable maintenant, essayez de vous renseigner dans un premier temps, si ce dispositif est encore valable.

Votre versement de 10 000 € aujourd’hui vous parait être une somme mais nous (les salariés du privés) cotisons bien plus chaque mois pour une retraite très incertaine ! A défaut de le racheter, vous pouvez le conserver et stopper les versements si cela est possible contractuellement, cela vous fournira plus tard une source de revenu "diversifiée".

Essayez de faire une simulation sur ces 10 000 € afin de le comparer avec d’autres produits bancaires. J’ai fait un calcul rapide de mon côté, c’est très inexact : si on place 10000 à 4 % net pendant 40 ans, on obtient au final 38 000 € et si l’on veut en disposer pendant 15 ans de retraite, cela fait 211 € par mois, que vous propose la CARAC en simulation à votre départ en retraite, par curiosité ?

Autre cas, mon père avait souscrit à un Madelin quand il était entrepreneur (contrat "ressemblant un peu" ?) et vu la faible rente faible délivrée (car il avait dû placer 30 000 € durant sa vie active, essentiellement pour défiscaliser) il a pu négocier au rachat complet, mais à l’âge de la retraite, soit d’après le Crédit Agricole, 67 ans (stipulé dans le contrat), il y a eu bien entendu une fiscalité appliquée lors de la récupération du pécule.

![]() Hors ligne

Hors ligne

#27 03/03/2017 16h34

- laurent88

- Membre (2017)

- Réputation : 0

Bonjour,

Pour vous répondre, actuellement, je verse 200 euros par mois. J’ai cotisé depuis mars 2004. De 2005 à 2009, je n’ai rien versé. J’ai repris les versements à partir de l’année 2010 jusqu’à ce jour. Au total, j’ai versé la somme de 12363 euros. Je peux disposer de ma rente à partir de 50 ans. J’ai la possibilité de continuer à cotiser jusqu’à l’âge de 75 ans.

Selon mon relevé de compte du 1er janvier 2016, à cette date, mon capital réservé de 9563,36 euros me donne droit à une rente annuelle viagère de 197,42 euros….

Le capital que je verse si je décède est intégralement reversé à mon épouse, et, ce quelque soit la date de mon décès.

J’ai 47 ans. Si je cotise au total pendant 17 ans. Compte tenu des années de non cotisation, je dois continuer à verser 200 euros par mois jusqu’à l’âge de 56 ans (en 2026). Selon une simulation, je devrais recevoir alors une rente annuelle viagère d’environ 1600 euros pour un versement total de 30000 euros environ.

![]() Hors ligne

Hors ligne

#28 03/03/2017 18h01

- robolth

- Membre (2014)

- Réputation : 32

Gamma76 a écrit :

Votre versement de 10 000 € aujourd’hui vous parait être une somme mais nous (les salariés du privés) cotisons bien plus chaque mois pour une retraite très incertaine !

Cela n’a absolument rien à voir : les militaires cotisent également bien plus que ce montant pour une retraite tout autant incertaine. Il ne s’agit *pas* de la cotisation des militaires pour leurs retraites. Là, il s’agit d’une complémentaire facultative, proposée EN PLUS des cotisations retraite obligatoires.

Gamma76 a écrit :

A défaut de le racheter, vous pouvez le conserver et stopper les versements si cela est possible contractuellement, cela vous fournira plus tard une source de revenu "diversifiée".

Certes… mais de 16,45 € par mois !

Gamma76 a écrit :

Essayez de faire une simulation sur ces 10 000 € afin de le comparer avec d’autres produits bancaires. J’ai fait un calcul rapide de mon côté, c’est très inexact : si on place 10000 à 4 % net pendant 40 ans, on obtient au final 38 000 € et si l’on veut en disposer pendant 15 ans de retraite, cela fait 211 € par mois, que vous propose la CARAC en simulation à votre départ en retraite, par curiosité ?

Cf. mes messages précédents dans la file : dans la mesure où la rente annuelle est plafonnée à 1755 € par an, vous pourriez investir un million d’euros dedans, vous n’auriez pas plus de 150 € par mois quoi qu’il arrive.

C’est ce plafonnement, jamais signalé clairement, qui diminue grandement l’intérêt du produit.

Objectivement, le fait est qu’il existe des placements peu risqués bien plus intéressants et liquides : assurance-vies, ETF, SCPI, blue chips…

![]() Hors ligne

Hors ligne

#29 03/03/2017 19h34

- Gamma76

- Membre (2013)

- Réputation : 46

Je m’excuse, je n’avais pas lu les messages plus hauts… J’ai écrit un certain nombre de choses erronées… Et un peu à la hâte… Et pas eu le temps de me pencher sur quelques calculs…

Objectivement, je suis contre ces dispositifs (tout comme les PERP, Madelin…). Il y a plus à perdre qu’à gagner.

Scénario 1 : vous optez pour la rente :

Effectivement, statistiquement, à 50 ans, il peut rester 28,7 ans à vivre, ce qui fera 197,42 x 28,7 = 5665,95 € à percevoir (à déclarer aux impôts chaque année ?) + 12 363 € qui seront reversé à Mme (ou ayant droit) si j’ai bien compris ? Soit un total de 18 029 €

Scénario 2 : vous récupérez la mise :

Maintenant si vous récupérez ces 12 363 € (par contre il faut retrancher un éventuel impôt ?) dès maintenant et que vous disposez d’un PEL par trop nouveau (et pas trop ancien) rémunérant à 2,11 % net (je prends un outils d’épargne de base et sans risque volontairement, et sans fiscalité), les 12 363 € se transformeront au bout de 32 ans en 24 116 €…

Il y a 6000 € d’écart…

Pour affiner ces vagues calculs, il faudrait être certain de :

- cette future rente est-elle imposable (actuellement) car on en sait rien pour l’avenir, la fiscalité change…

- si ce capital est récupérable, une pénalité et/ou un impôt forfaitaire est-il appliqué ? Quel montant est récupérable réellement ?

![]() Hors ligne

Hors ligne

#30 11/03/2017 11h31

- laurent88

- Membre (2017)

- Réputation : 0

Merci pour votre réponse et vos recherches….

J’ai appelé la CARAC. Mon interlocuteur m’a assuré qu’actuellement la rente n’est pas imposable.

En cas de rachat, aucune pénalité n’est appliquée. Les sommes que j’ai déclaré en déduction de mes revenus imposables ne devront pas non plus être remboursées au fisc.

Ce qui me parait également intéressant, c’est le fait que la somme totale capitalisée sera reversée à mes héritiers…. Et, ce, quelque soit l’âge de mon décès….

Maintenant, tout cela est ce intéressant. J’ai dû mal à faire la part des choses….

![]() Hors ligne

Hors ligne

#31 11/03/2017 12h59

- robolth

- Membre (2014)

- Réputation : 32

Je pense que cela peut être intéressant… mais uniquement pour préparer un héritage ! C’est un outil de transmission défiscalisée du patrimoine, absolument pas de constitution de ce patrimoine (et encore moins d’une rente).

Pour quelqu’un de mon âge et dans ma situation, cela n’est absolument pas adapté. Et, plus grave à mon sens, la communication est trompeuse, à la limite du mensonger : même pour préparer la transmission d’un héritage, je pense que je ne leur ferai plus confiance.

![]() Hors ligne

Hors ligne

#32 02/04/2017 11h12

- Patamr

- Membre (2017)

- Réputation : 0

Bonjour à tous

Merci pour ce post sur la RMC. je suis à la France mutualiste depuis 2004 et je cotise 600€ par an sur un contrat RMC. À ce jour, ma rente annuelle calculée (soit les intérêts) serait de 224/an le jour de mes 50 ans en 2024.

D’après le relevé annuel:

Pour toucher 100€ de plus par an il faudrait que je cotise 1600€ par an jusqu’en 2024.

Pour percevoir 1755€ par an il me faut cotiser environ 25000€ par an jusqu’en 2024.

Certes l’intégralité de la somme épargnée (environ 7000€ aujourd’hui) sera reversée aux ayant droits (épouse ou enfants) à ma mort sans frais de successions, mais je trouve la rentabilité de cette rente viagère très peu intéressante (environ 300€/an dans mon cas dès 2024).

Le seul avantage de ce contrat dans mon cas est la défiscalisation des sommes annuelles épargnées. J’ai 4 enfants et je ne paie pas d’impôt. En cotisant 80€ par an (et non plus 600€), je maintiens donc mon contrat ouvert. Je recommencerai à épargner dés qu’un des enfants n’est plus à ma charge fiscalement. Je calculerai au plus juste la somme à investir par an pour defiscaliser la perte d’une part sur les impôts. Et etc… pour les 3 autres.

En revanche je souhaite récupérer l’argent avant 2024 pour le réinvestir sur une épargne retraite plus intéressante.

Plusieurs questions:

Puis-je faire un rachat partiel des sommes épargnées pour laisser ouvert le contrat (pour la défiscalisation)?

Après 2024, puis je continuer à utiliser ce contrat pour defiscaliser au moins jusqu’au départ de mes 4 enfants?

En cas de rachat avant 2024, est ce que je perçoit les interêt des sommes versée?

Merci pour vos réponses.

![]() Hors ligne

Hors ligne

#33 02/04/2017 11h38

- zebulon77

- Membre (2014)

- Réputation : 13

Bonjour,

les conditions générales de votre contrat concernant les modalités de sortie (rachat, transfert) devraient normalement répondre à vos questions.

Les contrats de rente viagère ne sont pas souples comme un contrat d’assurance-vie. A priori, vous ne pourrez pas donc pas faire un "rachat partiel". Vous pourrez en revanche stoppez les versements et les reprendre plus tard. Vous pouvez aussi transférer l’épargne sur un contrat de même nature (PERP par exemple).

![]() Hors ligne

Hors ligne

#34 07/10/2017 22h14

- triste

- Membre (2017)

- Réputation : 0

Bonjour,

Attention au capital réservé censé protéger un proche…! Ma mère était adhérente RMC (retraite mutualiste du combattant de la CARAC) depuis quelques dizaines d’années et touchait sa rente normalement depuis 50 ans… mais depuis son décès en juin (88 ans) , je n’arrive, hélas, pas à récupérer le capital "réservé" de seulement 20 000 euros. Long combat en juin, juillet, aout, sept, oct maintenant… ponctué de longs silences, de non réponses, de doubles demandes de papiers déjà fournis, etc… Je reste plein d’espoir mais je suis doublement triste! Quelqu’un a-t-il subi un souci pour l’exécution du contrat d’un défunt qui devient une obligation morale à l’égard de celui qui est parti?

laurent88 a écrit :

Bonjour,

Pour vous répondre, actuellement, je verse 200 euros par mois. J’ai cotisé depuis mars 2004. De 2005 à 2009, je n’ai rien versé. J’ai repris les versements à partir de l’année 2010 jusqu’à ce jour. Au total, j’ai versé la somme de 12363 euros. Je peux disposer de ma rente à partir de 50 ans. J’ai la possibilité de continuer à cotiser jusqu’à l’âge de 75 ans.

Selon mon relevé de compte du 1er janvier 2016, à cette date, mon capital réservé de 9563,36 euros me donne droit à une rente annuelle viagère de 197,42 euros….

Le capital que je verse si je décède est intégralement reversé à mon épouse, et, ce quelque soit la date de mon décès.

J’ai 47 ans. Si je cotise au total pendant 17 ans. Compte tenu des années de non cotisation, je dois continuer à verser 200 euros par mois jusqu’à l’âge de 56 ans (en 2026). Selon une simulation, je devrais recevoir alors une rente annuelle viagère d’environ 1600 euros pour un versement total de 30000 euros environ.

![]() Hors ligne

Hors ligne

#35 08/10/2017 12h22

- Gamma76

- Membre (2013)

- Réputation : 46

Bonjour,

me concernant, cela s’est très bien déroulé.

J’ai déclaré à la Carac le décès puis j’ai eu un RDV dans une agence proche de chez moi quelques semaines plus tard. La clause bénéficiaire avait été bien rédigée et il n’y avait pas eu d’ambigüité. J’ai finalement pris la décision de laisser le capital chez eux en souscrivant à une AV (avec 0 % de frais d’entrée) et l’exécution du contrat s’est déroulé assez rapidement aussi.

En revanche, tout peut dépendre de la qualité du correspondant… Mon unique appel sur leur plateforme téléphonique n’a pas été un succès et mon interlocuteur m’a raconté n’importe quoi…

![]() Hors ligne

Hors ligne

#36 09/10/2017 07h20

- triste

- Membre (2017)

- Réputation : 0

Il est vrai que 8 semaines environ après le décès de ma mère, la CARAC m’a envoyé un formulaire orienté uniquement vers le ré-investissement chez eux (+ programmation proposée d’un RDV chez moi) de l’argent économisé sur la RMC par ma mère (capital réservé à mon attention).

J’ai du rayer ce qui était écrit dans leur "formule unique" pour demander de façon manuscrite sur leur formulaire "fermé" le versement des fonds sur mon compte en joignant mon RIB (évidemment non demandé)! J’ai aussi dans un premier temps accepté le RDV (pour voir) puis je l’ai téléphoniquement annulé peu après et je n’ai alors plus eu de "nouvelle active" de la CARAC sauf des réponses évasives lors de mes différents appels téléphoniques…

Mi septembre 2017, la dernière conseillère m’a dit, par exemple, au dernier appel par téléphone: "oui votre dossier est complet mais on ne peut pas vous payer tout de suite… (sic)" ? J’avoue être rester coi et, depuis, j’ai repris le cycle d’attente. Je vous rejoins sur le problème des conseillers qui me semblent en plus gênés à chaque appel (toutes les 4 semaines quand même) de répondre précisément: Zone de flou!?

Vous avez conservé l’argent chez eux et c’est sans doute une énorme différence de traitement en tant que bénéficiaire du capital d’un défunt ? Si l’argent de ma mère est placé à la quinzaine, il a déjà passé 7 périodes de rapport sans sortir de la CARAC. Sur une seule succession c’est modeste et dépend bien sûr du taux qu’ils ont mais sur de nombreux "retards" de réversion c’est peut-être une source en or!?

![]() Hors ligne

Hors ligne

#37 09/10/2017 09h28

- Gamma76

- Membre (2013)

- Réputation : 46

Je ne peux vous conseiller que de les relancer sans relâche…

Depuis mon adhésion auprès d’eux j’attends de leur part la correction de mon adresse et mon accès internet, cela fait 3 fois que je relance la conseillère par e-mail sans réponse… Ce n’est pourtant pas sorcier de modifier mon adresse postale… Il y a un réel relâchement de cet organisme (et/ou une réelle désorganisation)…

Pour l’avoir vécu, cette fois auprès d’une grande banque côté au CAC40 dont je suis client, j’ai attendu près de 4 mois pour récupérer des fonds (le cash cette fois) auprès d’un défunt (dont j’étais bénéficiaire dans son contrat d’AV)…

Et ça n’ira peut être pas en s’arrangeant avec la loi Sapin 2 et la médiocrité de la rémunération des fonds euros dans les années à venir…

![]() Hors ligne

Hors ligne

#38 09/10/2017 11h50

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 20 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2807

Vous devriez lire Médiateur | Carac (et faire les démarches associées).

Sinon rien n’empêche de réinvestir les fonds chez eux si c’est avec 0% de frais (je n’ai pas creusé ceci) pour faire quelques semaines plus tard un rachat totale

Sauf erreur de ma part, il y a un délai maximum (légal) dans lequel l’assureur doit virer les fonds rachetés sur un contrat d’AV, et c’est 2 mois.

La loi Sapin2 n’a strictement rien à voir la dedans. Je rappelle qu’elle protège les épargnants bien plsu qu’autre chose, et que la plupart des propos alarmistes qu’on a pu lire à son propos dans la presse étaient à côté de la plaque (et même certains, qui ont crié au loup, ont précisé que la loi Sapin2 n’augmentait pas le risque : [url=https://deontofi.com/lepouvantail-dun-blocage-de-lassurance-vie-ravive-dans-la-loi-sapin-2/]ici[url]par exemple).

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#39 05/02/2018 20h36

- jlouis

- Membre (2018)

- Réputation : 2

Bonsoir,

je fais un petit UP à ce fil de discussion car moi aussi je me pose des questions sur la RMC.

Comme vous ma réflexion est qu’il faut vivre jusqu’à 85ans pour récupérer son apport sans compter l’économie d’Impôt.

Je suis à la mutualité française (donc mutuelle épargne retraite) et je suis étonné du post de Lion.

Lion a écrit :

Bonsoir Robolth,

Après avoir bien prit connaissance de toutes vos informations très intéressantes.

J’ai fais la même démarche auprès de la mutualité Française, qui vient de me dire que l’on ne pouvait

pas résilier ou racheter ce type de contrat. Stupéfaction….

Je souhaitais savoir auprès de quelle mutuelle vous aviez contracter ce placement et au finale combien

cela vous a coûté de le racheter ?

Bonne soirée

En effet, il est écrit dans leur règlement que le rachat est possible. Je les ai eus cet après-midi au téléphone et je dois les rappeler jeudi. (c’est vrai qu’ils étaient pas enchantés que je veuille récupérer mon capital) Au début ils m’ont dit que c’était pas possible puis qu’il fallait une raison…

Dans tous les cas, c’est dans leur règlement

règlement de la mutualité française a écrit :

Article 27 – Rachat de la garantie

1. Rachat d’office

La Mutuelle Epargne Retraite peut procéder au rachat des rentes en cours de jouissance ou en instance de liquidation pour celles dont le montant mensuel est inférieur à 40 €.

2. Rachat à la demande du membre participant

A condition que le régime soit constitué sous le régime réservé viager ou sous le régime réservé temporaire et dans le strict respect des dispositions législatives, le membre participant peut, avant la date de liquidation de sa rente, demander le rachat total de son compte.

La valeur de rachat est égale à :

- 95 % de la provision mathématique inscrite à son compte si le rachat intervient avant le 8ème anniversaire de son adhésion, dans la limite du capital réservé,

-

100 % de cette provision au-delà, dans la limite du capital réservé.

L’adhérent est informé que le rachat intègre la réintégration fiscale des déductions fiscales de la Retraite Mutualiste du Combattant

Lion : qu’ a répondu la mutualité française?

Moi, je vous dirais ce que m’a dit la mutualité jeudi.

La connaissance est la seule chose qui s’accroit Quand on la partage. Présentation

![]() Hors ligne

Hors ligne

#40 11/05/2018 17h15

- Strobe

- Membre (2018)

- Réputation : 5

BPFG a écrit :

Bonjour,

Donc ce n’est pas intéressant d’y placer 50 ou 60k€?

J’y ai droit, j’ai pour le moment 5k€ dessus et 25% de financements, et me pose la question de savoir c’est intéressant pour une retraite… ce qui me chagrine c’est qu’on ne puisse avoir maximum que 1750€ / AN à partir de 50 ans!…

robolth a écrit :

En d’autres termes, vous pourriez investir un million d’euros dedans, vous n’auriez pas plus de 150 € par mois !.

robolth a écrit :

Cf. mes messages précédents dans la file : dans la mesure où la rente annuelle est plafonnée à 1755 € par an, vous pourriez investir un million d’euros dedans, vous n’auriez pas plus de 150 € par mois quoi qu’il arrive.

C’est ce plafonnement, jamais signalé clairement, qui diminue grandement l’intérêt du produit.

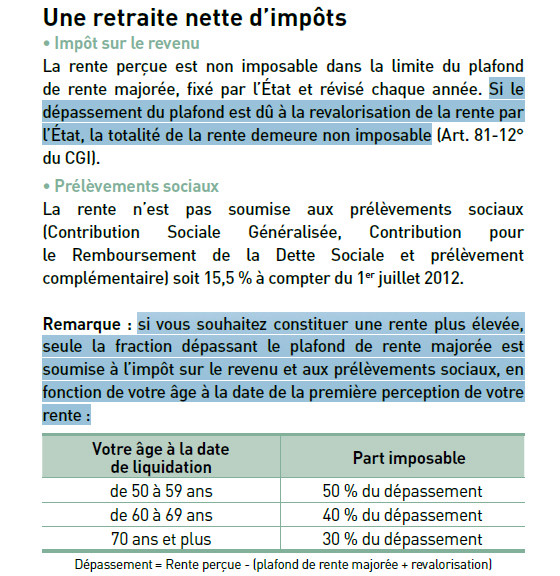

Vous vous trompez lourdement. Le rente n’est absolument pas plafonnée à 1750€/an (1800€ maintenant, soit 150€ mensuels).

Si vous placez un million d’euros dans la RMC, vous toucherez une rente relative à ce million d’euros (soit dans les 2 / 2,5% de rendement).

Ce qui est plafonné, c’est le montant non imposable de la rente ! C’est à dire que si vous placez 1 million d’euros, la part de votre rente qui ne sera pas imposable serait de 1800€, c’est tout. Tout le reste serait imposable (et encore, qu’à 50%, 40%, ou 30% selon votre age), et tous les versements ayant servis à augmenter cette rente au-delà de 1800€ annuels ne bénéficierait pas des 25% de majoration de l’Etat, ni de la revalorisation de l’Etat. En gros, à partir du moment où vous faite des versement qui généreraient une rente supérieure à 1800€, ces versements sont traités comme dans un produit d’assurance retraite classique.

Et pour préciser, si votre rente dépasse le 1800€/annuels du fait du seul rendement de la RMC dans le temps (donc sans versements), eh bien ce surplus n’est pas imposable. Ce qui veut dire que vous pouvez très bien toucher, par exemple, une rente annuelle de 2300€ non imposable, voir plus.

Il ne faut pas oublier que la RMC n’est pas faite pour faire sa retraite complète, mais pour se faire un complément de retraite. Il est donc normal de ne pas avoir une somme mensuelle faramineuse pour 15-20000 € d’investis. Le produit est intéressant, mais c’est pas parce qu’on y met 30000€ qu’on se paye une retraite complète !

Pour le fonctionnement, les 25% sont rajoutés sur vos intérêts annuels (majoration), et la revalorisation est faite sur les intérêts annuels + la majoration.

Par exemple, si sur une année vous touchez 100€ d’intérêts, la majoration à 25% va gonfler ces intérêts à 125€. La revalorisation, si elle est par exemple de 1%, va gonfler tout çà à 125€ x 1% = 126.25€

Pour ma part, je cherche à me faire un complément de retraite. J’ai déjà investi dans des SCPI en assurance-vie qui à terme me feront un revenu de 380€/mois, et si j’arrive à ce que je veux, la RMC me fera 150€ mensuels (net d’impôts) en plus (merci les OPEX). Et pendant ce temps là, étant imposé dans la tranche à 30%, la RMC m’aura fait économiser 17500€ d’impôts en moins de 10 ans… Plutôt intéressant au final !

Enfin, ne pas oublier que la RMC n’est pas un produit d’investissement, mais un produit destiné à se préparer sa retraite en étant un peu plus gagnant que si on se mettait 100€ de côté dans ses bas de laine (pas d’intérêts, pas de revalorisations, pas de majorations, et pas de participations aux bénéfices). Le seul avantage des bas de laine est que son capital est disponible tout le temps (mais subit les effets de l’inflation, ce qui n’est pas (ou moins ) le cas de la RMC).

Il faut donc ne pas mettre tous ses œufs dans le même panier (mettre une partie de ses économies sur la RMC, et une autre partie sur un autre produit d’épargne avec capital disponible (assurance vie par exemple)).

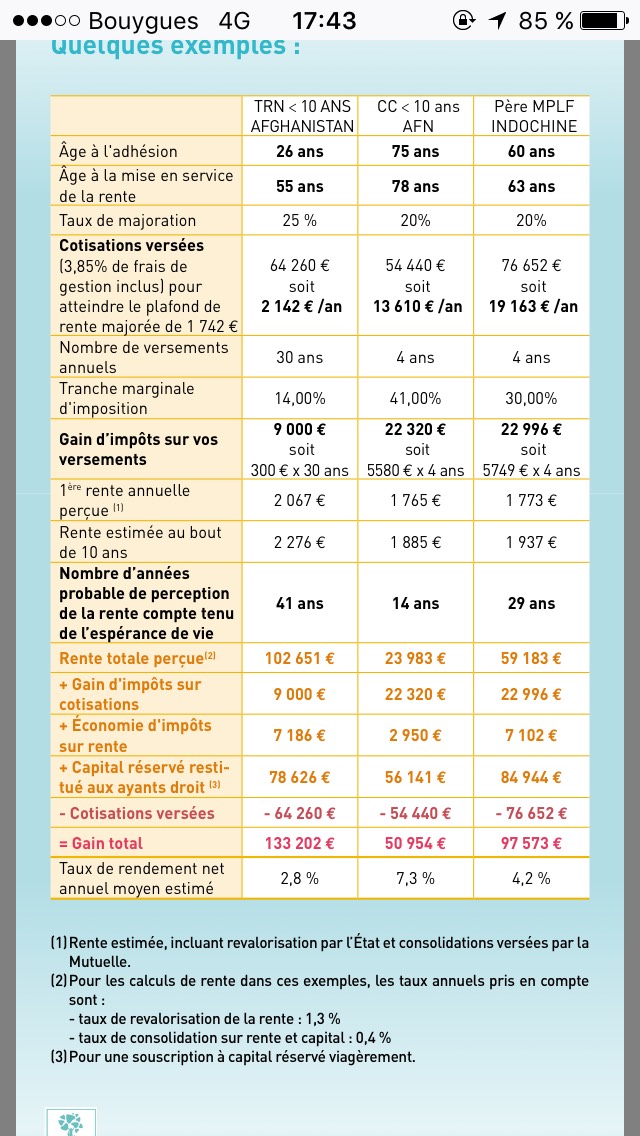

EDIT : un tableau intéressant à regarder :

Dernière modification par Strobe (11/05/2018 18h49)

![]() Hors ligne

Hors ligne

#41 12/05/2018 12h51

- robolth

- Membre (2014)

- Réputation : 32

Strobe a écrit :

Vous vous trompez lourdement. Le rente n’est absolument pas plafonnée à 1750€/an (1800€ maintenant). Si vous placez un million d’euros dans la RMC, vous toucherez une rente relative à ce million d’euros (soit dans les 2 / 2,5% de rendement).

Si, la rente est bel et bien plafonnée, même si ce point est très peu mis en avant dans la documentation (et pour cause…).

Voici un extrait d’une réponse du Ministère des anciens combattants à un sénateur publiée dans le JO Sénat du 13/02/2014 :

JO Sénat a écrit :

Le plafond majorable de la rente mutualiste du combattant, fixé à 125 points, est réévalué le 1er janvier de chaque année en fonction des augmentations de la valeur du point d’indice des pensions militaires d’invalidité intervenues l’année précédente. C’est ainsi qu’actuellement, le montant du plafond s’élève à 1 741 € pour une valeur du point d’indice fixée à 13,93 € au 1er octobre 2012.

C’est donc bel est bien la rente elle même qui est plafonnée, et ce plafond est réévalué chaque année. J’en ai eu confirmation par courrier ainsi que de vive voix en appelant la RMC, j’invite chaque cotisant à faire de même.

Par ailleurs, cette même réponse permet de découvrir un élément intéressant :

JO du Sénat a écrit :

Sur les 395 000 personnes qui cotisent à la rente mutualiste, seulement 14 % atteignent ce plafond.

Donc, en 2014, moins de 60 000 cotisants investissaient suffisamment pour atteindre ce plafond. Pourquoi ? A mon avis, parce que ce placement cible justement des personnes ayant une mauvaise culture financière, et font croire que des versement de quelques centaines d’euros par mois permettront d’obtenir un complément appréciable une fois à la retraite. Lorsque les contrats arrivent à maturité, je pense que beaucoup d’anciens militaires sont déçus et surpris de réaliser qu’en réalité ils ne toucheront que quelques centaines d’euros par an et que jamais ils n’arriveront à recouvrer les sommes investies.

Même sans cette histoire de plafonnement, le rendement est mauvais. Je vous invite à lire mes messages plus haut dans cette file faisant suite à un courrier de la RMC :

Robolth a écrit :

En d’autres termes, pour être gagnant, après les 18 400 € que je leur aurai donné au total à partir de maintenant (à la louche…) il faudrait que je vive au moins jusqu’en 2085. (Et encore, je ne prends même pas en compte ce que je leur ai déjà donné, soit 5000 € environ !)

Alors cela ne prend certes pas en compte les quelques économies que je ferais sur mes impôts, mais ça me parait incroyablement peu intéressant…

Robolth a écrit :

Le constat est donc sans appel : ayant déjà cotisé environ 5000€, si je verse 100€ par mois jusqu’en 2033, je pourrais toucher 30€ par mois à partir de 2033. Ce n’est tout simplement plus intéressant du tout.

En fait, la majoration de la part Etat me semble être un écran de fumée : à quoi bon, si le taux de calcul de la rente est ajusté à la baisse ? Je comprends que les taux d’intérêt contraignent fortement cet organisme, mais je n’apprécie pas du tout leur manque de transparence et leur jargon incompréhensible.

Il s’agit des chiffres que m’ont communiqué la RMC par courrier (après de nombreux atermoiements), et dont j’ai ensuite eu confirmation par téléphone.

La publicité faite autour de ce produit est franchement trompeuse, et au moins un prospectus que j’avais vu était carrément mensonger : il faisait croire que cette rente plafonnée était touchée mensuellement et non annuellement.

Je me souviens très bien de la façon dont les démarcheurs de la RMC étaient venus présenter ce produit à ma section à notre retour d’OPEX, avec l’accord de notre commandant d’unité qui lui-même y cotisait, pensant de bonne fois qu’il s’agissait d’un bon placement. Le placement était présenté comme une excellente affaire à ne surtout pas manquer, etc. Il y avait un véritable « effet de groupe » : tous les anciens y cotisaient, c’était forcément bien. Moi-même étant à l’époque inculte en matière financière ait également adhéré. Je cite de mémoire le boniment servi : « comme vous payez moins d’impôts, de toutes façons vous êtes gagnants, au final c’est de l’argent gratuit ». C’est bien évidemment faux : les économies réalisées ne couvrent tout de même pas les montants investis.

Strobe a écrit :

Il ne faut pas oublier que la RMC n’est pas faite pour faire sa retraite complète, mais pour se faire un complément de retraite. Il est donc normal de ne pas avoir une somme mensuelle faramineuse pour 15-20000 € d’investis. Le produit est intéressant, mais c’est pas parce qu’on y met 30000€ qu’on se paye une retraite complète !

Je ne comprends pas cette logique, souvent mise en avant d’ailleurs par la RMC elle-même lorsqu’on pointe du doigt l’absence d’intérêt de ce placement. Que l’on appelle cela un complément de retraite, une rente, une retraite complète, etc. peu importe : ce que l’on souhaite, c’est obtenir un bon rendement sur les sommes investies. Si un autre placement offre un meilleur rendement dans des conditions équivalentes de sécurité, peu importe la réthorique utilisée pour qualifier le produit : il est meilleur, point barre. (J’ajoute que la RMC n’a en réalité strictement rien à voir avec la retraite à proprement parler : les contrats arrivent à maturité après un certain temps sous réserve d’avoir certain âge : que vous soyez à la retraite ou non n’a en fait aucun rapport avec la rente touchée).

Je vous renvoie à mon cas personnel détaillé plus haut dans une citation . objectivement, une assurance-vie est un bien meilleur investissement, peu importe la finalité, c’est un fait. Encore une fois, il s’agit des chiffres que m’a communiqués la RMC par retour de courrier.

Peu importe les majorations réalisées sur votre capital, puisque vous ne pouvez pas le retirer et que la rente est plafonnée, c’est complètement virtuel pour vous - seuls vos héritiers en bénéficieront. C’est pour cela que je pense que le seul intérêt de ce produit est la transmission de patrimoine - encore que personnellement je ne ferais pas confiance à cet organisme pour cela…

Strobe a écrit :

Pour ma part, je cherche à me faire un complément de retraite. J’ai déjà investi dans des SCPI en assurance-vie qui à terme me feront un revenu de 380€/mois, et si j’arrive à ce que je veux, la RMC me fera 150€ mensuels (net d’impôts) en plus (merci les OPEX). Et pendant ce temps là, étant imposé dans la tranche à 30%, la RMC m’aura fait économiser 17500€ d’impôts en moins de 10 ans… Plutôt intéressant au final !

Si ce n’est pas indiscret, quel montant aurez-vous investi au final pour atteindre le fameux plafond ? Et quel montant cotisez-vous par moi ? Dans mon cas, les simulations de la RMC m’annonçaient que je devrais investir aux alentours de 120 k€ pour l’atteindre. Cela demanderait par exemple des mensualités de 500€ pendant 20 ans. Étant donné les niveaux de solde des militaires, on ne peut pas parler « d’une partie de ses économies » pour de tels montants : cela devient, de fait, votre placement principal. Vous imaginez si vous investissez cet argent dans un ETF Monde ou même une simple assurance-vie ? Sachant que les dividendes tombent alors tous les ans, et non seulement quand vous atteignez la cinquantaine.

Strobe a écrit :

Enfin, ne pas oublier que la RMC n’est pas un produit d’investissement, mais un produit destiné à se préparer sa retraite en étant un peu plus gagnant que si on se mettait 100€ de côté dans ses bas de laine (pas d’intérêt, pas de revalorisation, pas de majoration, et pas de participation aux bénéfices). Le seul avantage des bas de laine est que son capital est disponible tout le temps (mais subit les effets de l’inflation, ce qui n’est pas (ou moins ) le cas de la RMC.

Il faut donc ne pas mettre tous ses œufs dans le même panier (mettre une partie de ses économies sur la RMC, et une autre partie sur un autre produit d’épargne avec capital disponible (assurance vie par exemple)).

Cf. plus haut pour la réponse à l’argumentation sur là réthorique du produit. Pour le reste, je suis bien d’accord que la diversification est saine, mais cela ne dispense pas de sélectionner les placements selon leurs avantages et inconvénients.

![]() Hors ligne

Hors ligne

[+2] #42 12/05/2018 18h06

- Strobe

- Membre (2018)

- Réputation : 5

robolth a écrit :

Si, la rente est bel et bien plafonnée, même si ce point est très peu mis en avant dans la documentation (et pour cause…).

Sérieusement… Non. Vous vous accrochez à une idée qui est complètement fausse.

J’en veux pour arguments :

1/ Ce que ma confirmé et re-confirmé mon conseiller RMC ;

2/ Ce qu’indique clairement la brochure de la RMC : le dépassement du montant max de la rente NON IMPOSABLE est bien sûr possible, mais ce qu’il y a au-delà sera imposé (ou pas !) :

3/ La personne que j’ai remplacé dans mon service a prit la quille à 52 ans, age à laquelle il a commencé à toucher ses rentes RMC. Celles-ci s’élèvent à 1980€ et quelques annuelles.. On est donc bien au-delà du plafond de 1800€ !

Il touche donc 1800€ non imposables, et environ 180€ imposables à 50%

Ensuite, pour reprendre votre post :

- vous dites :

robolth a écrit :

JO Sénat a écrit :

Le plafond majorable de la rente mutualiste du combattant, fixé à 125 points, est réévalué le 1er janvier de chaque année en fonction des augmentations de la valeur du point d’indice des pensions militaires d’invalidité intervenues l’année précédente. C’est ainsi qu’actuellement, le montant du plafond s’élève à 1 741 € pour une valeur du point d’indice fixée à 13,93 € au 1er octobre 2012.

C’est donc bel est bien la rente elle même qui est plafonnée, et ce plafond est réévalué chaque année. J’en ai eu confirmation par courrier ainsi que de vive voix en appelant la RMC, j’invite chaque cotisant à faire de même.

Ici, ils parlent bien de plafond max MAJORABLE, c’est à dire que ce qu’il y a au-dessus de ce plafond sera non-majorable. La rente totale (majorable et non majorable) n’est donc pas plafonnée.

Ce qu’il faut bien comprendre, c’est qu’à l’origine Bercy ne voulait pas majorer des sommes illimitées ! Une limite à cette majoration a donc été mise en place (pour ne pas que ça coûte trop cher à l’État). Cette limite est réévaluée régulièrement (1800€ pour 2018). Donc, ce qu’il y a en deçà est majoré et déductible des impôts, et ce qu’il y a au-delà n’est pas majorable.

Maintenant oui, la quasi-totalité des personnes touchant une rente de la RMC sont dans la partie "majorable" car ils n’ont pas atteint le plafond. Il y en a d’autres qui ont atteint le plafond majorable (1800€), et qui touchent en plus une partie de rente "non majorable" (au-delà de 1800€).

Ensuite :

robolth a écrit :

Même sans cette histoire de plafonnement, le rendement est mauvais.

A ce moment là, dites moi quel placement financier est plus intéressant, en y incluant les déductions d’impôts ? Les assurances vies ? Certainement pas (les taux sont entre 2 et 2.5%, comme le taux moyen de la RMC). Le PERP et cie ? Idem…

Maintenant vous pouvez essayer de faire un placement dans des Unités de Compte qui rapporteraient peut-être plus (sur le papier), mais c’est hyper risqué…

La RMC, en y incluant les déductions d’impôts sur versements et sur rente donne un rendement entre 3.5 et 4%. Le seul autre contrat grand public qui donne environ ces chiffres est l’acquisition de SCPI via un contrat d’assurance vie. Le capital est certes accessible, mais les résultats ne sont pas garantis et le placement à risques, sans parler des frais de versements élevés (6%).

Je rajoute que l’une des mutuelles de la RMC ne prend pas de frais de gestions, ce qui est une grosse économie par rapport aux assurances vie…

robolth a écrit :

Dans mon cas, les simulations de la RMC m’annonçaient que je devrais investir aux alentours de 120 k€ pour l’atteindre.

Je n’y fais pas fait de versements mensuels. J’y verse des sommes plus ou moins importantes au gré de mes OPEX. Au final, le plafond (1800€ de rente non imposable) est sera atteint avec une somme d’environ 63000€ (un chouilla plus). Sans parler des 20000€ d’économies d’impôts que je devrais réaliser (je me suis fait passer de la tranche d’imposition à 30% à celle de 14%), cela représente donc un peu plus de 43000€ d’investi (63000-20000).

Personnellement, j’en suis ravi. Je joue sur les deux tableaux (SCPI et RMC). Chacun a ses avantages et ses inconvénients, mais au final ils rapportent à peu près la même chose.

Maintenant, je serais très curieux de voir une assurance vie (hors SCPI) ou un PERP qui soit au-moins aussi compétitif que la RMC…

Le seul placement financier équivalent est l’achat de SCPI.

Pour la RMC, il ne faut pas regarder que le taux de rendement comme une assurance vie classique, mais y ajouter les 25% de majoration (pour mon cas), les déductions d’impôts, et la rente non imposable (pas de CSG & cie). Je ne parle pas de la "revalorisation", car c’est "peanuts" (sert juste à contrer l’inflation des rentes).

Dernière modification par Strobe (03/03/2020 22h44)

![]() Hors ligne

Hors ligne

#43 17/05/2018 20h26

- robolth

- Membre (2014)

- Réputation : 32

Je me range à vos arguments concernant cette histoire de plafonnement de la rente, et suppose donc que la personne qui m’a répondu était elle-même mal informée.

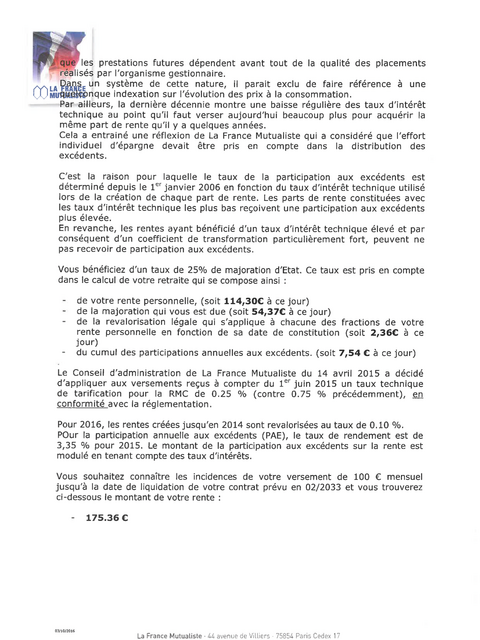

En ce qui concerne le rendement, j’avais demandé à la RMC à quoi m’attendre en versant 100€ par mois jusqu’à la date de liquidation de mon contrat en 2033, leur réponse par courrier fut : 353,93 € par an.

Sachant que j’avais déjà à l’époque investi environ 5000 €, cela représentait un capital versé de 23 400 € au moment ou la rente commençait à tomber.

En d’autres termes, le rendement sur ces 23 400 € aurait été de 1,5 % par an.

Cela ne prend certes pas en compte les sommes économisées sur les impôts, mais en imaginant que je sois resté dans la tranche des 30% toutes ces années, avec les versements envisagés, cela fait environ 6000 € au total. On passe à 1,55% de rendement.

Peu importe la tambouille interne et les revalorisations au bout desquelles on parvient à ce résultat : voilà le rendement réel sur les sommes investies, et encore une fois ce sont les chiffres que la RMC m’a fournis (j’ai leur lettre sous les yeux).

(Au passage, le changement de tranche n’est pas si important qu’il n’y paraît : seuls les euros dépassant le seuil limite sont imposés à 30%, les autres restés imposés selon le barème de la tranche inférieure… ce n’est pas « magique » : on n’a pas l’ensemble de son revenu taxé à 30% pour avoir dépassé le seuil d’un euro. Je ne dis pas que c’est ce que vous pensez, mais je le précise car je connais de nombreuses personnes qui le croient. En revanche, il me semble que certains avantages sociaux ne sont plus disponibles lorsque l’on change de tranche, cela peut alors justifier d’optimiser sa déclaration avec des versements à la RMC, mais je ne m’y connais pas trop.)

En comparaison, le taux de l’assurance-vie de l’AGPM par exemple (à laquelle j’ai souscrit) est de 2,35% en 2017… avec en plus la possibilité de retirer son argent quand on le veux. (Et les taux étaient bien supérieurs il y a quelques années…) Et surtout, dans l’hypothèse où l’on alimente cette assurance-vie de la même façon (100€ par mois jusqu’en 2033), c’est chaque année que le taux de rendement serait servi, et pas uniquement en 2033 : il faudrait faire le calcul des intérêts composés, mais le rendement final serait bien supérieur.

Dans mon cas, j’ai fait le choix d’investir ces 5000€ récupérés sur un fonds indiciel monde Vanguard. Impossible de savoir si ce choix sera gagnant, mais j’estime probable qu’en 2033, il m’aura rapporté bien plus que 29 € par mois jusqu’à la fin de mes jours. Mais je concède que dans ce cas précis, il s’agit d’un pari. Pour limiter les risques au maximum, une assurance-vie est un meilleur choix.

![]() Hors ligne

Hors ligne

#44 20/05/2018 16h53

- Strobe

- Membre (2018)

- Réputation : 5

robolth a écrit :

En comparaison, le taux de l’assurance-vie de l’AGPM par exemple (à laquelle j’ai souscrit) est de 2,35% en 2017… avec en plus la possibilité de retirer son argent quand on le veux. […] il faudrait faire le calcul des intérêts composés, mais le rendement final serait bien supérieur.

Le taux de votre assurance vie ne tiens pas compte de la taxation en sortie (7.5% au mieux à partir de 8 ans de contrat, mais possibilité d’abattement fiscal), ainsi que de la CSG qui est ponctionnée sur les rachats/rentes (17,2%). Je ne parle même pas des frais de gestion qui sont ponctionnés annuellement sur votre capital…

Si l’on rajoute les économies d’impôts que vous auriez pu faire pendant votre période de cotisation à la RMC, ainsi que celles réalisées sur les rentes perçues, je ne suis pas sûr que le taux de l’assurance-vie sur les fonds en Euros soit encore si intéressant…

L’assurance-vie à des avantages pratiques que la RMC n’a pas, mais la RMC a des avantages fiscaux que l’assurance vie n’a pas.

Dernière modification par Strobe (20/05/2018 17h02)

![]() Hors ligne

Hors ligne

#45 20/05/2018 17h37

- robolth

- Membre (2014)

- Réputation : 32

La taxation en sortie d’une assurance-vie peut être grandement atténuée en planifiant des retraits annuels progressifs au seuil d’abattement à partir de 8 ans. Dans mon cas, je transvase simplement cette somme d’une AV à l’autre, sécurisant ainsi en quelques années les plus-values réalisées. Avec une AV sans frais sur les entrées, comme celle de Boursorama par exemple, cela rend la taxation tout à fait supportable.

Encore une fois, il faudrait prendre en compte les intérêts composés pour comparer les deux — mais avec des taux qui varient chaque année, le calcul serait fastidieux. Néanmoins, plus on investit longtemps et plus importantes sont les sommes investies, plus cet effet boule de neige rendra le rendement de l’AV intéressant.

Le coût d’opportunité d’avoir son capital bloqué, l’opacité du fonctionnement de la RMC et l’impression que les règles peuvent changer à tout moment ont achevé de me convaincre de m’en désengager. Un seul exemple : c’est un conseiller de la RMC qui m’a expliqué par téléphone que la rente annuelle était plafonnée - l’exemple du million investi ayant été évoqué. Je pense que c’est une telle usine à gaz qu’eux même ne s’y retrouvent pas.

![]() Hors ligne

Hors ligne

#46 20/05/2018 17h56

- Strobe

- Membre (2018)

- Réputation : 5

Je ne comprend pas votre manip’ de transvasage d’une assurance vie à l’autre ?

Pour l’assurance-vie Boursorama, ils n’ont peut-être pas de frais de versement, mais ils ont des frais de gestion qui sont très cher, ce qui est pire ! Il vaut mieux avoir des frais de versements élevés (4, 5, ou 6 %) et pas de frais de gestion que l’inverse (faites le calcul sur 15-20 ans, vous verrez…).

Pour ma part, j’ai une assurance-vie avec des frais de versements élevés (6%), des frais de gestion dans la moyenne (0.5%), mais avec un rendement de 4,95%, ce qui rattrape plutôt bien ces frais :-) )

Boursorama banque n’est donc, à mon sens, pas avantageuse (0.75% de frais de gestion là où d’autres produits sont à 0,5, voir à 0%).

Pour la RMC, je ne trouve pas ça si opaque. Ils ont des rendements annuels publiés (comme une assurance vie), avec une participation annuelle aux bénéfices publiée.

Le pourcentage de majoration est connu, ainsi que le pourcentage de revalorisation publié par arrêté chaque année.

Votre conseiller n’avait pas tort non plus. La rente "majorée" est bien plafonnée. Il ne vous avait peut-être pas précisé le terme "majorée"… Le fait est, comme nous en avons déjà parlé, que la rente totale que vous pouvez percevoir de la RMC n’est pas plafonnée.

Enfin, le capital n’est plus bloqué sur la RMC. On peut le récupérer à tout moment (cela implique la fermeture du contrat), mais sans les intérêts qu’il a généré au fur et à mesure des années (et quid des déductions fiscales déjà obtenues, là je ne sais pas…). Sur ce point, on est bien d’accord que l’assurance vie est plus souple.

EDIT 1 :

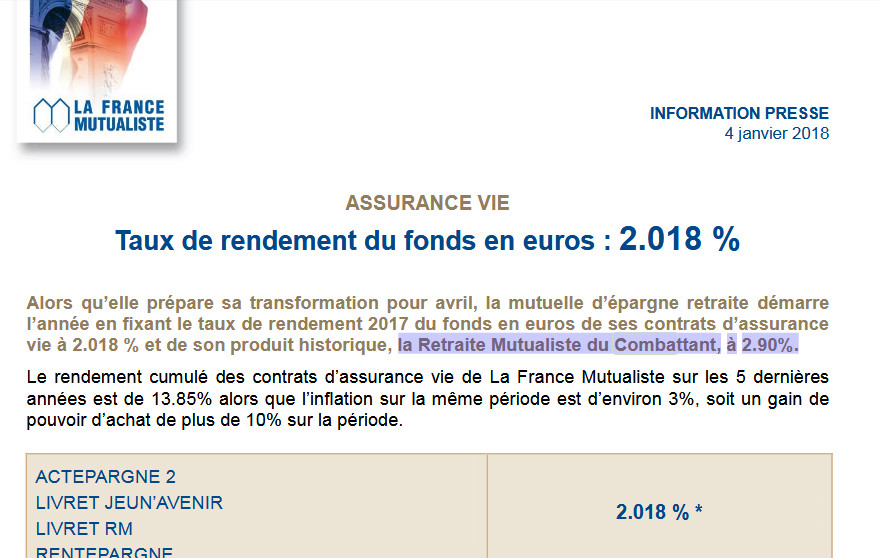

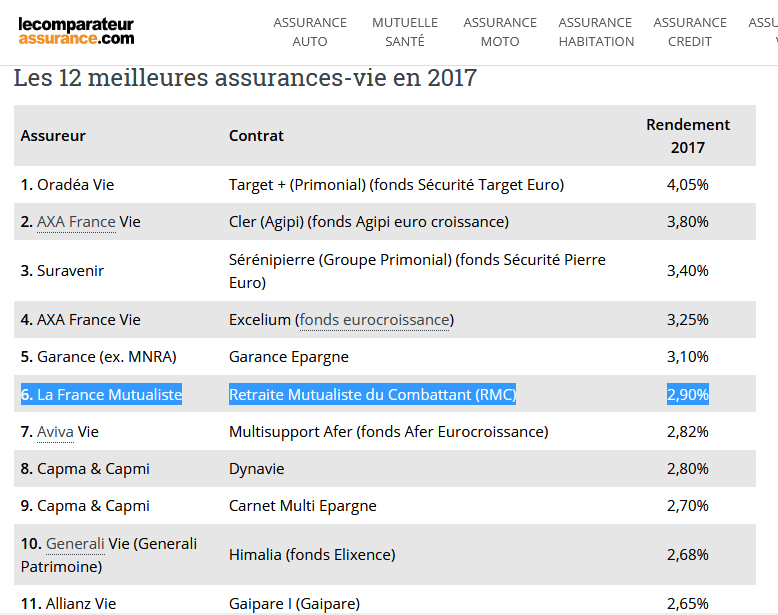

Publication des chiffres de la RMC (2,9% en 2017, ce qui est plutôt pas mal, non ? Le taux de l’assurance-vie de Boursorama étant de 1,77% bruts (soit 1,47% net) pour 2017) :

EDIT 2 :

A titre d’exemple, petit calcul comparatif sur 10 ans entre :

- Assurance vie Boursorama (0% de frais de versement, 0.75% de frais de gestion, rendement à 1,77% bruts annuel) ;

- RMC (3.85% de frais de versement, 0% de frais de gestion, rendement à 2.9% annuel) ;

- Assurance vie avec SCPI (6% de frais de versement, 0,5% de frais de gestion, rendement à 4.33% annuel).

On part sur 5000€ de versement initial, ainsi que 3600€ de versements annuels dès la première année :

=> Boursorama : capital de 43581€ (41000€ versés - 0€ de frais de versement - 1957€ de frais de gestion + 4539€ d’intérêts) ;

=> RMC : capital de 47042€ (41000€ versés - 1578€ de frais de versement - 0€ de frais de gestion + 7621€ d’intérêts) ;

=> Assurance vie avec SCPI : capital de 48812€ (41000€ versés - 2330€ de frais de versement - 1389€ de frais de gestion + 11531€ d’intérêts).

On voit bien que l’assurance vie de Boursorama n’est pas ce qu’il y a de plus intéressant…

Encore une fois, je n’ai pas intégré les déductions fiscales de la RMC, ni la majoration apportée plus tard à sa rente.

EDIT 3 :

J’ai modifié le taux du fond en Euros de Boursorama qui n’était pas de 2.1% comme je l’avais dit au départ, mais de 1,77% bruts (1,47% nets) pour 2017…

Au final, la RMC fonctionne comme certaines assurances vie dont le souscripteur choisi dès l’ouverture que la sortie se fera en rente viagère. Dans ce cas, le capital est bloqué (comme sur la RMC), et la rente sera calculée en fonction de l’age du bénéficiaire au moment de la liquidation (fonction de l’espérance de vie), du montant du capital obtenu, de la durée de cotisation, et de la prise d’option de réversion ou non.

Cette rente aura l’avantage d’être garantie jusqu’au décès (comme la RMC), ce qui n’est pas le cas des sorties en rachats partiels d’assurance vie qui peuvent voir leurs intérêts diminuer, et donc potentiellement entamer le capital jusqu’à sa disparition, sans parler du fait que ces rachats sont imposés (7,5% si on dépasse le plafond, et 17.8% de CSG).

Les sorties d’assurances-vie en rentes viagères sont également imposées (en fonction de l’age de l’assuré), ce qui n’est pas le cas de la RMC.

Enfin, la RMC a été classée 6eme meilleure "assurance vie" pour l’année 2017 sur 186 produits (même si c’est un produit parallèle à l’assurance-vie classique) par le site "lecomparateurassurance.com":

EDIT 4 :

(oui, ça en fait des EDITs…)

Je reviens sur cette histoire de plafonnement de rente. Pour préciser la chose, la CARAC a décidé de plafonner sa rente RMC à 4500 € annuel (1800€ majorables + 2700€ non majorables). Mais dans ce cas l’assuré ne pourrait pas y mettre 1 millions d’euros, car ses versements seraient bloqués. Mais avant d’obtenir cette rente, il va falloir sacrément garnir sa RMC…

Dernière modification par Strobe (21/05/2018 11h00)

![]() Hors ligne

Hors ligne

#47 09/10/2018 23h39

- robolth

- Membre (2014)

- Réputation : 32

Je réponds avec beaucoup de retard, cette file m’etant sortie de l’esprit… je vous prie de m’en excuser.

Strobe a écrit :

Je ne comprend pas votre manip’ de transvasage d’une assurance vie à l’autre ?

Une fois votre assurance-vie parvenue à maturité, vous bénéficiez d’un abattement sur vos rachats partiels effectués dans l’année (4 600 € par an, ou 9 200 € pour un couple marié ou pacsé).

Même si vous ne souhaitez pas dépenser cet argent, vous avez donc tout intérêt à retirer ce montant chaque année, quitte à l’investir dans une autre assurance-vie, afin de progressivement défiscaliser vos plus-value. De cette façons, si vous avez un jour besoin de tout racheter d’un coup, toutes les plus-values ainsi « transvasées » seront épargnées.

En ce qui me concerne, « j’échange » chaque année le montant de mon abattement entre deux AV. (Bien sûr, s’il y a des frais d’entrée cela peut tout changer… d’où l’intérêt de l’AV de Boursorama sans frais d’entrée).

Strobe a écrit :

Pour l’assurance-vie Boursorama, ils n’ont peut-être pas de frais de versement, mais ils ont des frais de gestion qui sont très cher, ce qui est pire ! Il vaut mieux avoir des frais de versements élevés (4, 5, ou 6 %) et pas de frais de gestion que l’inverse (faites le calcul sur 15-20 ans, vous verrez…).

Pour ma part, j’ai une assurance-vie avec des frais de versements élevés (6%), des frais de gestion dans la moyenne (0.5%), mais avec un rendement de 4,95%, ce qui rattrape plutôt bien ces frais :-) )

Les frais de gestion sont déjà pris en compte dans le taux annoncé ; dans le cas de Boursorama par exemple, pour l’année 2017, voici ce qu’indique le point annuel envoyé début 2018 :

Boursorama a écrit :

Taux brut de participation aux bénéfices défini conformément aux conditions générales : 2,52 %

Taux des frais prélevés par l’assureur : 0,75 %

Taux net distribué (brut de prélèvements sociaux) : 1,77 %

Il faut donc comparer directement les rendements, qui intègrent directement ces frais. Dans tous les exemples que vous faites, vous appliquez successivement les frais puis le taux d’intérêt final, ce qui revient à appliquer deux fois les frais et améliore donc mécaniquement les performances de votre assurance-vie ainsi que de la RMC.

En outre, i, faut également prendre en compte le besoin de rachats réguliers après maturité pour défiscaliser. Dans notre cas, entre nos deux AV, la différence de frais est de 0,25%, soit 250€ par an de frais pour un AV de 100 k€ (ces 50€ de frais étant déjà pris en compte dans les bénéfices). Or, si l’on veut racheter jusqu’à la limite de l’abattement (mettons 4600 € pour un célibataire) chaque année pour défiscaliser les plus-values, on économise 276€ en frais d’entrée. Dans ce cas, toutes choses égales par ailleurs, c’est donc plus intéressant.

Il reste qu’évidement le taux final de votre assurance-vie est plus intéressant, mais ce n’est pas grâce aux frais réduits ! D’ailleurs, de quelle assurance-vie s’agit-il ? Ce taux est impressionnant ! Mais comparer nos deux assurance-vie en expliquant que c’est la différence de 0,25% de frais qui explique la surperformance, alors que la différence de rendement hors frais est de 2,31%, est trompeur.

En ce qui concerne la RMC, l’erreur de double prise en compte des frais soulignée plus haut ajoute 1957 € à Boursorama, ce qui fait seulement 1 504 € de différence avec la RMC. (Et n’oublions pas qu’il s’agit d’un capital captif, etc.)

Mais de toutes façons, j’ai la certitude que ce calcul n’est pas le bon et que le vrai calcul des intérêts de la RMC est bien plus complexe que ça. Pourquoi ? Parce que je leur ai demandé ! Voici les scans d’une lettre qu’ils m’ont envoyée en réponse à un de demande de renseignement sur le mode de calcul de ces intérêts :

Reprenons. Le taux de rendement était de 3,35 %. J’avais demandé à la RMC à quoi m’attendre en versant 100€ par mois jusqu’à la date de liquidation de mon contrat en février 2033 (soit 185 mois donc 18 500 €). Réponse : 353,93 € par an.

J’avais à cette époque investi 2300 € au total à la RMC. Cela représentait donc un capital versé de 20 800 € au moment où la rente commençait à tomber.

En d’autres termes, le rendement annuel de ces 20 800 € aurait été de 353,93 €, soit 1,70 % par an.

Cela ne prend certes pas en compte les sommes économisées sur les impôts, mais en imaginant que je sois resté dans la tranche des 30% toutes ces années, avec les versements envisagés, cela fait environ 6000 € au total. On passe à 1,75% de rendement (au doigt mouillé).

Notez bien qu’en réalité la situation est bien plus grave, car ce calcul ne prend pas en compte les intérêts composés qui font gonfler ce capital après 15 ans. On peut normalement s’attendra à voir son capital accru après 15 ans, donc normalement le rendement s’applique à plus que 20 800 €. Le taux réel est donc encore plus faible. La comparaison avec une AV est sans appel : pensez-vous qu’en ayant progressivement investi 20 000 € dans une AV sur 15 ans vous auriez au final 350 € par an ?

Comme je l’écrivais plus haut, peu importe la tambouille interne et les revalorisations au bout desquelles on parvient à ce résultat : voilà le rendement réel sur les sommes investies, et encore une fois ce sont les chiffres que la RMC m’a fournis.

Vous pouvez constater qu’une simple règle de trois avec le rendement qu’ils annoncent ne permet pas de calculer la rente effective.

C’est bien pour cela que je dis que leur mode de calcul est opaque : ils peuvent annoncer les plus-values et les rendements qu’ils veulent, au bout du compte c’est la rente qui compte. (Et puisqu’on parle d’opacité, la lettre ci-dessus est un modèle du genre !).

Pour couronner le tout le capital est captif et ces fameuses règles de calcul de cette fameuse rente peuvent changer brusquement sur un coup de tête —là où le régime des AV est beaucoup plus sensible pour le gouvernement.

Enfin concernant le plafonnement de la rente, vous avez effectivement raison (et les employés de la RMC que j’ai eus au téléphone avaient donc tort : il faut croire qu’eux-même ne s’y retrouvent pas dans cet enchevêtrement de règles…).

![]() Hors ligne

Hors ligne

[+1] #48 10/10/2018 22h45

- Strobe

- Membre (2018)

- Réputation : 5

Merci pour vos explications de transvasage d’assurance-vie à une autre, je comprend mieux ![]() Et c’est en effet une bonne manip’

Et c’est en effet une bonne manip’

robolth a écrit :

Les frais de gestion sont déjà pris en compte dans le taux annoncé ; dans le cas de Boursorama par exemple, pour l’année 2017, voici ce qu’indique le point annuel envoyé début 2018 :

Ah oui, j’avais pas relevé cela. Cela fait que le vrai taux net de Boursorama est bien de 1.47% net de prélèvements sociaux et net de frais de gestion.

robolth a écrit :

Il faut donc comparer directement les rendements, qui intègrent directement ces frais. Dans tous les exemples que vous faites, vous appliquez successivement les frais puis le taux d’intérêt final, ce qui revient à appliquer deux fois les frais et améliore donc mécaniquement les performances de votre assurance-vie ainsi que de la RMC.

Pour les rendements de l’assurance-vie SCPI et de la RMC, le rendement n’intègre pas ces frais. Donc, mon calcul modifié donne :

=> Boursorama : capital de 45539€ (41000€ versés - 0€ de frais de versement - 0€ de frais de gestion + 4539€ d’intérêts) ;

=> RMC : capital de 47042€ (41000€ versés - 1578€ de frais de versement - 0€ de frais de gestion + 7621€ d’intérêts) ;

=> Assurance vie avec SCPI : capital de 48812€ (41000€ versés - 2330€ de frais de versement - 1389€ de frais de gestion + 11531€ d’intérêts).

Cela est plus intéressant pour Boursorama que précédemment (45539€ de capital au lieu de 43581€), mais le place quand même derrière la RMC et une assurance-vie avec SCPI.

robolth a écrit :

En outre, i, faut également prendre en compte le besoin de rachats réguliers après maturité pour défiscaliser. Dans notre cas, entre nos deux AV, la différence de frais est de 0,25%, soit 250€ par an de frais pour un AV de 100 k€ (ces 50€ de frais étant déjà pris en compte dans les bénéfices). Or, si l’on veut racheter jusqu’à la limite de l’abattement (mettons 4600 € pour un célibataire) chaque année pour défiscaliser les plus-values, on économise 276€ en frais d’entrée. Dans ce cas, toutes choses égales par ailleurs, c’est donc plus intéressant.

Tout à fait d’accord avec vous. Je n’ai pas intégré cela dans mon calcul pour rester simple, mais il est intéressant de faire comme cela. Quoi qu’il en soit, cela ne change pas le résultat entre ces 2 assurances-vies comparées.

Cependant, ces 4600€ ne sont pas 100% exonérées d’impôts : l’Etat ne nous fait pas cadeau de la CSG à 17,2% sur ces 4600€, ce qui fait qu’au lieu d’être imposé à [17,2%+7.5%=24.7%] pour un contrat de + de 8 ans, on est "juste" imposé à 17.2%…

Donc, dans tous les cas de retraits d’assurance-vie, on est taxé sur les retraits du capital… (ce qui n’est pas le cas de la RMC : les rentes ne sont pas imposées).

robolth a écrit :

Il reste qu’évidement le taux final de votre assurance-vie est plus intéressant, mais ce n’est pas grâce aux frais réduits ! D’ailleurs, de quelle assurance-vie s’agit-il ? Ce taux est impressionnant ! Mais comparer nos deux assurance-vie en expliquant que c’est la différence de 0,25% de frais qui explique la surperformance, alors que la différence de rendement hors frais est de 2,31%, est trompeur.

Ce sont 2 choses différentes. Le taux de rendement est important à considérer, mais les frais de gestions sont à prendre aussi en compte. Ce que je voulais dire, c’est qu’il est plus intéressant d’avoir des frais de versement élevés et des frais de gestions faibles que l’inverse.

L’assurance-vie dont je vous parle est SPIRIT, vendu par LINXEA. Et ce taux n’est pas relatif à son fond en euros (que je n’utilise pas), mais aux diverses SCPI associées auxquelles j’ai souscris, qui ont chacune leurs performances propres, et leurs frais de versements propres (plus importants que celui du fond en Euros).

robolth a écrit :

En ce qui concerne la RMC, l’erreur de double prise en compte des frais soulignée plus haut ajoute 1957 € à Boursorama, ce qui fait seulement 1 504 € de différence avec la RMC. (Et n’oublions pas qu’il s’agit d’un capital captif, etc.)

Je ne vois pas où il y a une double prise en compte des frais. J’avais certes fait une erreur pour Boursorama, mais pas pour les autres.

robolth a écrit :

Mais de toutes façons, j’ai la certitude que ce calcul n’est pas le bon et que le vrai calcul des intérêts de la RMC est bien plus complexe que ça. Pourquoi ? Parce que je leur ai demandé ! Voici les scans d’une lettre qu’ils m’ont envoyée en réponse à un de demande de renseignement sur le mode de calcul de ces intérêts :

robolth a écrit :

Reprenons. Le taux de rendement était de 3,35 %. J’avais demandé à la RMC à quoi m’attendre en versant 100€ par mois jusqu’à la date de liquidation de mon contrat en février 2033 (soit 185 mois donc 18 500 €). Réponse : 353,93 € par an.

J’avais à cette époque investi 2300 € au total à la RMC. Cela représentait donc un capital versé de 20 800 € au moment où la rente commençait à tomber.

En d’autres termes, le rendement annuel de ces 20 800 € aurait été de 353,93 €, soit 1,70 % par an.

Cela ne prend certes pas en compte les sommes économisées sur les impôts, mais en imaginant que je sois resté dans la tranche des 30% toutes ces années, avec les versements envisagés, cela fait environ 6000 € au total. On passe à 1,75% de rendement (au doigt mouillé).

Notez bien qu’en réalité la situation est bien plus grave, car ce calcul ne prend pas en compte les intérêts composés qui font gonfler ce capital après 15 ans. On peut normalement s’attendra à voir son capital accru après 15 ans, donc normalement le rendement s’applique à plus que 20 800 €. Le taux réel est donc encore plus faible. La comparaison avec une AV est sans appel : pensez-vous qu’en ayant progressivement investi 20 000 € dans une AV sur 15 ans vous auriez au final 350 € par an ?

Comme je l’écrivais plus haut, peu importe la tambouille interne et les revalorisations au bout desquelles on parvient à ce résultat : voilà le rendement réel sur les sommes investies, et encore une fois ce sont les chiffres que la RMC m’a fournis.

Vous pouvez constater qu’une simple règle de trois avec le rendement qu’ils annoncent ne permet pas de calculer la rente effective.

C’est bien pour cela que je dis que leur mode de calcul est opaque : ils peuvent annoncer les plus-values et les rendements qu’ils veulent, au bout du compte c’est la rente qui compte. (Et puisqu’on parle d’opacité, la lettre ci-dessus est un modèle du genre !).

Pour couronner le tout le capital est captif et ces fameuses règles de calcul de cette fameuse rente peuvent changer brusquement sur un coup de tête —là où le régime des AV est beaucoup plus sensible pour le gouvernement.

Enfin concernant le plafonnement de la rente, vous avez effectivement raison (et les employés de la RMC que j’ai eus au téléphone avaient donc tort : il faut croire qu’eux-même ne s’y retrouvent pas dans cet enchevêtrement de règles…).

Pour moi, les données sur votre courrier ne sont pas bonnes. Je les ai comparées à mes données de RMC, et ça ne correspond à rien… J’ai l’impression qu’ils se sont plantés dans leurs calculs.

Avec vos données, je trouve de mon côté, en 2033, un capital de 22112€, une rente de 641€, une majoration de 160€, et une rente majorée de 801€ annuelle, soit 67€ mensuels.

Pour cela, j’ai utilisé un taux à 2.9% sur 192 mois (du 01/01/2017 à 2033).

Cela parait un peut plus réaliste que les 353€ qu’ils vous ont sortis de je ne sais pas où…….

Pour comparer avec ma situation, mon calcul colle :

Capital de 66440€ (frais de versement déduits), rente de 1581€, rente majorée à 1976€ (soit 1800€ non imposables), soit 164€ mensuels (150€ mensuels non imposables).

A ces 66440€, je retire les 17500€ d’économies d’impôts sur 10 ans, ce qui me fait un capital effectif versé de 48940€.

Si on calcule un rendement toutes déductions comprises, cela fait du 4% net…..

![]() Hors ligne

Hors ligne

[+1] #49 11/10/2018 11h28

- robolth

- Membre (2014)

- Réputation : 32

Strobe a écrit :

Ce sont 2 choses différentes. Le taux de rendement est important à considérer, mais les frais de gestions sont à prendre aussi en compte. Ce que je voulais dire, c’est qu’il est plus intéressant d’avoir des frais de versement élevés et des frais de gestions faibles que l’inverse.

Là-dessus je suis d’accord d’une manière générale, bien que certaines situations (ex : besoin de rachats réguliers comme exposé plus haut) méritent d’être prises en compte.

Strobe a écrit :

Je ne vois pas où il y a une double prise en compte des frais. J’avais certes fait une erreur pour Boursorama, mais pas pour les autres.

Ah, je ne parlais que de Boursorama : je voulais dire “concernant la comparaison entre la RMC et Boursorama”. Je suis d’accord avec vos calculs modifiés.

Au final : la différence n’est pas énorme (si et seulement si la RMC a commis une erreur dans mon courrier comme vous le soupçonnez !), sauf qu’avec une AV on peut disposer librement de son capital, ce qui mérite certainement d’être pris en compte (sans parler du risque de modification des règles de la RMC).

Strobe a écrit :

L’assurance-vie dont je vous parle est SPIRIT, vendu par LINXEA. Et ce taux n’est pas relatif à son fond en euros (que je n’utilise pas), mais aux diverses SCPI associées auxquelles j’ai souscris, qui ont chacune leurs performances propres, et leurs frais de versements propres (plus importants que celui du fond en Euros).

Ah je vois, bon alors la comparaison avec un fonds euro est un peu injuste, non ?

Strobe a écrit :

Pour moi, les données sur votre courrier ne sont pas bonnes. Je les ai comparées à mes données de RMC, et ça ne correspond à rien… J’ai l’impression qu’ils se sont plantés dans leurs calculs.

J’ai appelé la RMC à de multiples reprises pour confirmer ces chiffres qui me paraissaient aberrants ; les différents conseillers que j’ai eux me les ont tous confirmés.

Peut-être se sont-ils tous trompés ? (Après tout il se sont bien trompés pour l’histoire du plafonnement !) Mais c’est dans tout les cas anormal, très opaque et ne me donne aucune confiance quand à leur capacité à gérer sérieusement mon patrimoine. Sachant que, dans le meilleur des cas, le résultat est à peine mieux qu’une assurance-vie normale, avec énormément de contraintes et d’incertitudes… pourquoi prendre ce risque, franchement ? Moi, les échanges que j’ai eus avec eux ne me donnent plus confiance.

Il y a également une autre possibilité : les calculs diffèrent en fonction des missions ayant donné droit à la RMC. L’explication est peut-être là, et alors la RMC serait beaucoup moins intéressante pour ceux ayant servi sur des théâtres plus récents (Afghanistan, Mali…).

C’est tout de même un comble que vous deviez défendre les intérêts de la RMC contre elle-meme !

Edit : je viens de vérifier sur les anciens relevés annuels que m’envoyaient la RMC, les chiffres étaient conformes avec ce que m’indiquait leur courrier…

Dernière modification par robolth (11/10/2018 13h23)

![]() Hors ligne

Hors ligne

#50 23/12/2018 12h54

- lilian83

- Membre (2018)

- Réputation : 0

Bonjour,

Je viens de recevoir les fonds après un rachat total de ma RMC il manque 8000 euro.

Je me pose de sérieuses questions sur la santé financière de cette mutuelle, comment peuvent ils encore ouvrir de nouveaux contrats ?

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “la retraite mutualiste du combattant : vos avis sur la rmc ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 57 | 37 460 | 14/10/2022 16h35 par Divethewind | |

| 694 | 240 451 | 28/02/2024 12h13 par JeanB | |

| 18 | 9 031 | 27/05/2019 16h38 par traz | |

| 5 | 874 | 27/07/2022 16h02 par Stopeter44 | |

| 3 918 | 749 007 | Aujourd’hui 21h34 par Co33590 | |

| 3 835 | 798 952 | Aujourd’hui 10h02 par Attercap | |

| 2 283 | 465 464 | Hier 12h46 par FlyingRyu |