Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

[+1] #1 13/09/2011 12h59

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 20 Expatriation

Top 5 Vivre rentier

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 20 Immobilier locatif

- Réputation : 3856

“INTJ”

Une update de l’IEIF :

Source : Blogs les Echos et Blogs Experts - L’actualité sur Les Echos.fr

Mots-clés : action, foncière, immobilier, scpi

![]() Hors ligne

Hors ligne

[+3] #2 27/10/2013 13h14

- Nikki

- Membre (2010)

Top 20 Dvpt perso.

Top 20 Obligs/Fonds EUR

Top 10 Finance/Économie

- Réputation : 239

Bonjour,

Investisseur paresseux, je m’intéresse davantage à l’allocation d’actifs qu’à la sélection de titres. Plus de 80% de mon portefeuille est indiciel ou quasi.

J’ai récemment mené des études historiques de perte maximale potentielle sur mon portefeuille, et j’ai dû pour cela chercher des séries histoirques longues sur les différentes classes d’actifs qui le composent.

Pour ceux que cela intéresse, je vous livre les sources que j’ai trouvées :

Stoxx :

http://www.stoxx.com/data/historical/

Nombreux indices actions, dont le Stoxx 600 Europe depuis 1987. Pas besoin d’inscription au site.

MSCI :

http://www.msci.com/products/indices/performance.html

Nombreux indices actions, dont le MSCI World et le MSCI Emerging Markets depuis 1970. Possibilité d’avoir les indices en Euros, même si je me demande quel est le cours utilisé avant la création de l’euro…

Personnellement, j’utilise le tracker sur le MSCI World ex-Europe, c’est intéressant d’avoir des données plus "profondes" que le cours du tracker utilisé.

Immobilier européen :

http://www.ieif-indices.com

notamment un historique depuis 2002 du Euronext IEIF Reit Europe, sur lequel sont adossé les trackers immobiliers :

http://www.ieif-indices.com/histo/index … T%20Europe

Je suis en train de chercher comment ajouter les années avant 2002, que ce soit sur un autre indice ou via des valeurs individuelles.

Pour simuler les résultats de mon allocation d’actifs sur longue période, il ne me manquait plus que le segment obligataire.

Fonds en Euros :

Historique du taux du fonds de l’AFER depuis 1977 (et estimation du taux moyen du marché) :

http://www.toutsurlassurancevie.com/ass … -1977.html

High Yield :

Je sèche… Par défaut, j’ai pris calculé la progression d’un OPCVM assez ancien (Allianz Euro High Yield), mais cela ne reflète pas vraiment le marché…

La plupart des fonds se comparent à l’indice Bank of America Merril Lynch High Yield BB-B, indice privé dont l’historique n’est pas public.

La Fed publie cela, mais c’est sur le marché américain : le marché HY Européen est différent.

http://research.stlouisfed.org/fred2/se … H0A1BBTRIV

On trouve également quelques historiques longs chez les Bogleheads :

http://www.bogleheads.org/wiki/High_yield_bonds

Le Barclays Corporate HY existe depuis 1983, iboxx est arrivé plus récemment.

Et cela reste du marché dollar : si vous avez des sources publiques (sans abonnement) sur le HY européen, cela m’intéresse ! Merci.

Dans la foulée, si vous avez des requêtes sur des historiques, n’hésitez pas à demander, on peut peut-être arriver à trouver des choses intéressantes en s’y mettant à plusieurs.

Si possible, j’aimerais que cette file reste "technique" (recherche / publication de sources) et ne dévie pas vers des demandes de conseils en gestion ou en choix de trackers (pour lequels il y a déjà plein de files).

![]() Hors ligne

Hors ligne

[+1] #3 27/04/2014 20h33

- Fructif

- Membre (2011)

Top 20 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 20 Banque/Fiscalité

- Réputation : 651

J’ai trouvé 2 sites web qui listent des sources :

Free Historical Data Sources - Meb Faber Research - Stock Market and Investing Blog Meb Faber Research - Stock Market and Investing Blog

Roundup: Tactical Asset Allocation | MarketSci Blog

Je n’ai pas encore trop enquêté sur le sujet

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

[+3] #4 15/02/2015 11h39

- Angus

- Membre (2015)

- Réputation : 11

Pour les amateurs de série de données :

https://www.quandl.com/

Vous pouvez downloader des datas de tous bords (économiques, financières, par pays, par secteurs, etc. , …)

Les DBs ne cessent de croître.

C’est de l’open source et à mon sens c’est l’avenir de l’accès aux séries de données.

Ils travaillent notamment avec les formules de Damodaran ou les données sont déjà toutes calculées mais il y a eu quelques restrictions imposées par les fournisseurs de données de Damodaran, cela reste néanmoins très très très complet.

Dans l’ensemble, il y a de quoi passer sa vie sur l’analyse de données.

Extractions en csv / xml / json / xls (voir petite vidéo quandl excel add-in ci-après)

Il y a aussi API et liens vers R … que du bonheur pour celui ou celle qui aime.

Voici un p’tit tuto pour R :

http://blog.revolutionanalytics.com/201 … uandl.html

Il y en a d’autres, voir google mon ami ;-)

A ce jour, je n’ai pas encore trouvé mieux que Quandl en conjugaison avec OpenOffice.org, Excel, Google Docs ou R.

A lui tout seul Quandl pourrait faire l’objet d’un fil de discussion tellement il est vaste.

Cordialement.

Dernière modification par Angus (15/02/2015 12h41)

![]() Hors ligne

Hors ligne

[+1] #5 09/09/2015 16h57

- Job

- Membre (2010)

Top 20 Dvpt perso. - Réputation : 190

un petit article sur ce thème cher aux fans du LT (je n’ai pas trouvé le bon topic pour ajouter cet article)

Les valeurs les plus décotées et celles qui sont trop chères source equity GPS

Message édité par l’équipe de modération (10/09/2015 10h32) :

- ajout de balises Url

Dernière modification par Job (09/09/2015 16h58)

Ericsson…! Qu'il entre !

![]() Hors ligne

Hors ligne

[+1] #6 23/02/2016 15h21

- chlorate

- Membre (2014)

Top 20 Obligs/Fonds EUR - Réputation : 124

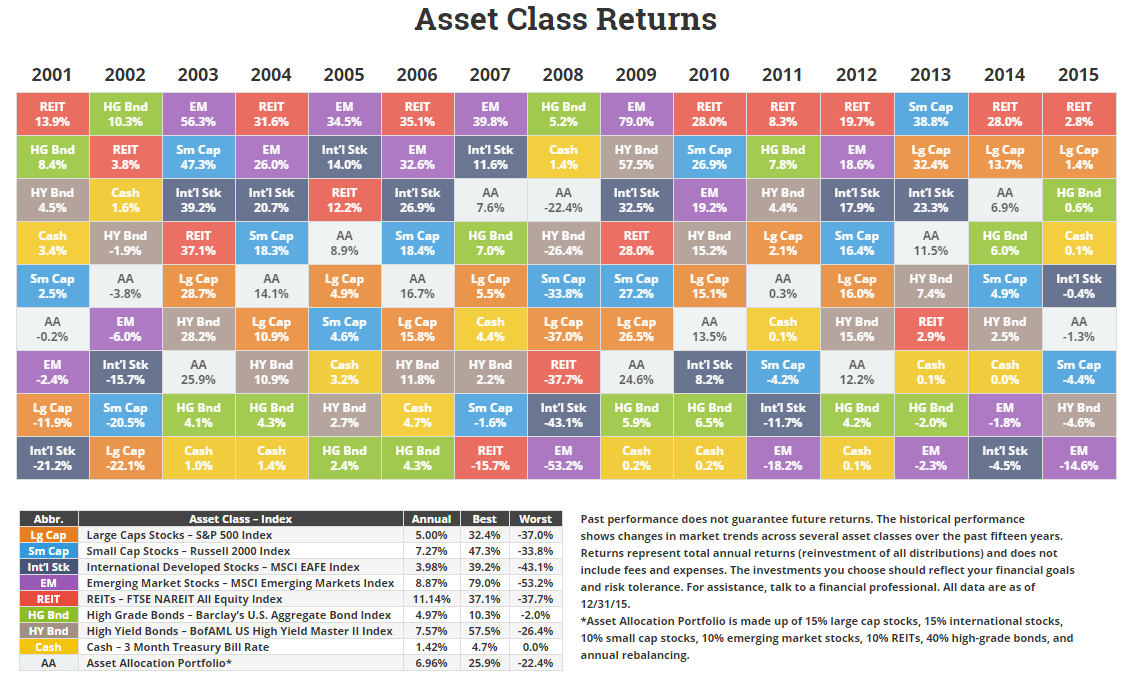

Depuis 2001, les REIT (représentés par l’indice FTSE NAREIT All Equity REITs Index) sont la catégorie la plus performante en moyenne, atteignant la première place 8 années sur les 15 étudiées.

En deuxième position, mais avec une énorme volatilité, on retrouve les marchés émergents via l’indice MSCI Emerging Markets. Les trois dernières années ont été particulièrement mauvaises.

Viennent ensuite les oblig HY, les small caps US (Russell 2000), puis une allocation d’actifs moyennes rééquilibrées chaque année.

Le lien suivant permet de survoler l’image pour isoler chaque catégorie d’assets : Annual Asset Class Returns ? Novel Investor

Pour 2016, est-ce que les REIT, principalement les plus grosses, continueront de superformer le marché ? Ou est-ce que les Emerging rattraperont le retard pris ces 3 dernières années ?

![]() Hors ligne

Hors ligne

[+4] #7 03/01/2019 08h42

- chlorate

- Membre (2014)

Top 20 Obligs/Fonds EUR - Réputation : 124

Mise à jour du tableau des performances par classes d’assets - cliquez sur l’image pour vous rendre sur la page interactive de Novel Investissor.

En 2018, il fallait rester cash pour avoir une performance positive.

Première année de baisse des REIT depuis 2008.

Une allocation équilibrée donne -5.6% (notamment grace à un poche High Grade bonds à 40%, qui limite la chute des autres assets).

Pour ma part je suis à -12.8% en USD, avec beaucoup d’émergents et de small caps…

Dernière modification par chlorate (03/01/2019 12h13)

![]() Hors ligne

Hors ligne

[+1] #8 09/03/2019 12h33

- Ledep

- Modérateur (2014)

Top 20 Invest. Exotiques

Top 10 Banque/Fiscalité

Top 10 SIIC/REIT

- Réputation : 664

Bonjour,

Un graph intéressant (vu sur reddit) qui ne fait que confirmer l’efficience des marchés US sur le long terme.

En vision annuelle on voit clairement les différentes crises et il faut plus de 10 ans pour absorber les crises majeures, ce qui démontre également que l’investissement boursier doit s’envisager sur une perspective pluri-décennale

https://external-preview.redd.it/mp4/4x … b5402fd37f

Ce graph reprends les données de Robert Shiller, économiste enseignant à Yale, sa page internet est un puits d’informations brutes notamment la parti data avec des fichiers Excel en libre accès

Home Page of Robert J. Shiller

"Never argue with an idiot. They will drag you down to their level and beat you with experience" Mark Twain

![]() Hors ligne

Hors ligne

[+2] #9 09/03/2019 23h16

- zeboulon

- Membre (2015)

Top 20 Finance/Économie - Réputation : 90

Ledep a écrit :

Un graph intéressant (vu sur reddit) qui ne fait que confirmer l’efficience des marchés US sur le long terme.

Efficience dans le sens performance OK. Après pour "l’efficience des marchés" au sens de l’hypothèse des marchés efficients c’est un autre débat.

Je ne vois pas dans cette file le graph classique ci-dessous qui compare la performance (nette d’inflation) de quelques actifs depuis 1802:

Encore plus fort, dans le lien ci-dessous, on a la performance des actions depuis 1600:

Performance Actions depuis 1600

Dernière modification par zeboulon (09/03/2019 23h17)

Employé, Assistant maternel, Commis de cuisine, Maraîcher, Investisseur

![]() Hors ligne

Hors ligne

[+1] #10 10/03/2019 01h48

- Mevo

- Membre (2013)

Top 20 Obligs/Fonds EUR

Top 10 Invest. Exotiques

Top 20 Crypto-actifs

Top 20 Banque/Fiscalité

Top 10 SIIC/REIT

- Réputation : 538

zeboulon a écrit :

Je ne vois pas dans cette file le graph classique ci-dessous qui compare la performance (nette d’inflation) de quelques actifs depuis 1802

La comparaison sur une période aussi longue est totalement désavantageuse pour l’or. Le dollar a majoritairement été convertible en or sur la période, et ce, jusqu’en 1971. Sauf de 1862 à 1878 à cause de guerre civile, et une déconnexion dollar/or pendant la guerre de 1812. On voit les deux sur le graph au niveau de la valeur du dollar. Post-1971 se voit aussi clairement sur le graph de l’or, comme la creation de la FED fin 1913 au niveau de la courbe du dollar (qui commence à décliner, même si elle se reprend un tout petit coup avant de continuer à décliner de plus belle). La "performance" en dollar de l’or n’a réellement de sens qu’à partir de 1971.

![]() Hors ligne

Hors ligne

[+1] #11 10/03/2019 14h14

- Scipion8

- Membre (2017)

Top 10 Année 2022

Top 5 Portefeuille

Top 20 Dvpt perso.

Top 5 Monétaire

Top 10 Invest. Exotiques

Top 5 Crypto-actifs

Top 5 Finance/Économie

Top 20 Banque/Fiscalité

Top 20 SIIC/REIT

- Réputation : 2534

DeadBull a écrit :

L’Or a fait 0% depuis l’antiquité? J’aimerais connaître le raisonnement intellectuel qui vous amène à cette conclusion.

Depuis l’Antiquité, pas sûr, mais depuis le 16e siècle jusqu’en 1971, en termes réels (c’est-à-dire en termes de pouvoir d’achat = ce qu’on peut acheter avec une once d’or), l’or semble avoir maintenu un pouvoir d’achat à peu près constant.

Il y a un adage célèbre : "With an ounce of gold a man could buy a fine suit of clothes in the time of Shakespeare, in that of Beethoven and Jefferson, in the Depression of the 1930s.”

Adage vérifié par un économiste, le Professeur Roy Jastram en 1976, sur la période 1560-1976 (The Golden Constant: The English and American Experience, 1560-1976) :

London Telegraph a écrit :

Professor Jastram found that, over a period of more than 400 years, gold had proved an effective store of value and an ounce would usually buy a good, but not luxurious, outfit of clothes.”

On peut dire que ça reste vrai aujourd’hui : au prix d’une once d’or (1300$ = 1160€), un homme peut bien s’offrir un beau costume et une belle paire de chaussures.

Pour savoir ce qu’il en était pendant la période entre l’Antiquité et le 16e siècle, il faudrait étudier les références historiques et littéraires au pouvoir d’achat d’une quantité X d’or, comme l’a récemment fait (pour la fin du 19e siècle) Doubletrouble pour ses achats de pièces d’or.

Bref, à mon sens, l’or est historiquement une bonne façon de conserver la valeur et de se protéger contre l’inflation et autres risques politiques. Mais si on fait un minimum confiance au cadre démocratique, y compris des banques centrales indépendantes chargées de défendre la monnaie et le respect du droit de la propriété des entreprises, alors on doit pouvoir trouver de bien meilleurs placements de long-terme.

Perso j’ai 0,03% de mon patrimoine total et 0,05% de mon patrimoine financier en or. Je pourrais éventuellement augmenter ce pourcentage à 0,5% ou 1%, ou disons une somme de 10-20 onces d’or, pour couvrir des risques catastrophiques d’effondrement politique / économique (j’aurais alors de quoi acheter 10-20 costumes de belle qualité, donc de quoi survivre 5-10 ans ?).

Dernière modification par Scipion8 (10/03/2019 14h17)

![]() Hors ligne

Hors ligne

[+1] #12 10/03/2019 14h26

- Fructif

- Membre (2011)

Top 20 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 20 Banque/Fiscalité

- Réputation : 651

Oui, il s’agit de 0% en pouvoir, d’achat, net d’inflation donc.

Bien sûr pour connaître le pouvoir d’achat dans l’antiquité il faut faire des approximations, mais il y a justement des études qui ont été fait sur le sujet.

Voilà ce que dit John Erb dans the Golden Dilenma :

In the era of Emperor Augustus (reigned from 27 B.C. to 14 A.D.), a Roman legionary was paid about2.31 ounces of gold a year (225 denarii) and a centurion was paid about 38.58 ounces of gold a year(3,750 denarii).25 Converted to U.S. dollars, the pay of a Roman legionary was about 20% that of a modern day private in the U.S. Army and the pay of a centurion was about 30% greater than the pay of a captain in the U.S. Army.

Similar to the U.S. aggregate experience since 1791, there is little or no income growth in military pay

over 2,000 years. Interestingly, this conclusion is not that sensitive to the final price of gold.

There are two insights here. First, some incomes denominated in gold might be a very long-term hedge

– in that the real purchasing power of some wage rates are roughly preserved. Second, it helps us to

begin to understand what the expected return on gold is not. Even though 2,000 years is only a fraction of the time that gold has been mined, it provides a lot of annual compounding periods. A claim that gold could have “equity-like” returns in the future needs to be reconciled with the past. Starting 2000 years ago in the year 12 A.D. one dollar compounding at just 1% a year, turns into $439 million over 2,000 years. If the rate of return is increased to 1.62%, the ending value is $100 trillion – more than the today’s combined capitalization of world stock and bond markets

On verra ça comme un avantage ou un inconvénient :

- C’est génial l’or conserve sa valeur sur le long terme

ou

- Bof, ça n’apporte pas de performance

(sachant qu’à mon sens la volatilité du prix de l’or ne reflète pas du tout le risque d’un investissement sur cet actif)

PS : j’ai "un peu exagéré" quand j’ai écrit -3000 -> 1970 ; mais c’était dans le principe.

Dernière modification par Fructif (10/03/2019 14h34)

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

1 [+1] #13 06/09/2019 17h30

1 [+1] #13 06/09/2019 17h30

- chlorate

- Membre (2014)

Top 20 Obligs/Fonds EUR - Réputation : 124

Je vous partage avec un peu de retard la grille des retours moyens par type d’actifs, mise à jour avec le S1 2019, toujours depuis cette source.

Les REIT ont très bien performé, cette tendance a continué sur ce début de S2.

J’ai également fait un tableau similaire en performance cumulée, depuis 2005, depuis 2006, depuis 2007 etc :

J’en ai retiré le Top 10 performance cumulée par catégorie d’actifs :

1. +307% Large Cap 2009

2. +289% REIT 2009

3. +263% Small Cap 2009

4. +228% Large Cap 2005

5. +222% Large Cap 2010

6. +213% Large Cap 2006

7. +212% High Yield Bond 2009

8. +210% REIT 2005

9. +204% REIT 2010

10. +185% Small Cap 2010

Je voulais passer ces performances en CAGR, mais mes formules excel ne semblent pas fonctionner, j’ai essayé formule manuelle (taux^(1/nb d’années)-1), moyenne géométrique, taux intérêt équivalent, à chaque fois les valeurs négatives viennent faire échouer le calcul.

Pourtant, ça semble si simple à corriger.

RDV dans 4 mois pour le bilan 2019, est-ce que les REIT garderont la première place une fois de plus (7 années sur 14 !).

![]() Hors ligne

Hors ligne

[+2] #15 22/01/2020 23h02

- Malolechat

- Membre (2016)

Top 20 Portefeuille

Top 20 SCPI/OPCI - Réputation : 313

“ISFJ”

Voici 40 ans de comparatif des principaux actifs dont les scpi :

https://www.agefi.fr/sites/agefi.fr/fil … DE_ded.pdf

Bien à vous,

Malo

Parrain : Linxea, Boursorama, saxo banque, trade republic, ismo, tesla, Binance, crypto.com, kucoin, etc…

![]() Hors ligne

Hors ligne

1 [+3] #16 23/01/2020 09h23

1 [+3] #16 23/01/2020 09h23

- Korben

- Membre (2019)

Top 20 Portefeuille - Réputation : 332

Bonjour.

Le lien de Malo porte sur une étude de l’IEIF pour 1974-2014.

Voici des liens avec des chiffres de l’IEIF pour 1978-2018 :

- Présentation de l’étude 05/2019

- Communiqué 09/2019

![]() Hors ligne

Hors ligne

[+1] #17 29/05/2020 00h22

- London123

- Membre (2011)

- Réputation : 4

Bonjour,

j’ai voulu profiter des quelques semaines de confinement pour affiner ma stratégie d’allocation d’actifs et vérifier par moi-même à quel point les investissements en action étaient effectivement régulièrement rentables sur le long terme, comme on a l’habitude de le lire.

La plupart d’entre vous ne trouveront probablement rien de révolutionnaire à ces graphiques, mais ils m’ont permis d’avoir une idée plus précise des performances réelles de 2 indices en fonction de leurs durée de détention donc je les partage avec vous pour discussion :

- le S&P 500 Net Total Return (NTR) contrevalorisé en EUR

- le CAC40 Gross Total Return (GTR), évidemment en EUR

(La source des données brutes provient d’un provider de data utilisé dans toutes les salles de marché)

Pourquoi prendre le NTR dans un cas et le GTR dans l’autre ? Tout simplement car il n’y a pas de retenue à la source des dividendes sur le CAC en tant que résident fiscal français. Evidemment cela biaise la comparaison avec le S&P500, mais l’idée initiale n’était pas de comparer les 2 indices, mais juste d’estimer la probabilité historique de rentabilité par centile et par horizon de détention pour un investisseur basé en France.

(exemple de lecture : sur le CAC40, pour une durée d’investissement de 5 ans, 25/30% des journées d’investissements entre 2000 et 03/2015 se sont soldés par une perte. Autre exemple : dans 5% (=100%-95%) des cas, la rentabilité annualisée à 5 ans a dépassé 15%/an)

Je trouve que ce genre d’analyse serait utile pour toute décision d’investissement (basé sur des critères historiques avec les limites qu’on connaît) dans des fonds, indices, actions, etc…mais sans surprise, les fonds ne se bousculent pas pour donner ce type d’information (qui supposent également d’avoir suffisamment d’historique).

Personnellement, cela m’a conforté dans mes choix d’une gestion passive via un investissement mensuel automatique dans des trackers, comme le préconise par exemple Vanguard sur leur site UK.

En effet, on retrouve bien les rentabilités moyennes de 6% à 7% sur le S&P500 qu’on cite régulièrement, mais également 4 à 6% sur le CAC40, en fonction des durées de detention, lorsqu’on prend la moyenne des performances par centile (ce qui correspond à un investissement quotidien sur ces indices).

Toute critique constructive sera bienvenue

![]() Hors ligne

Hors ligne

[+1] #18 29/05/2020 08h05

- London123

- Membre (2011)

- Réputation : 4

Je vais essayer de clarifier : le graphique représente les performances à 3/5/10/15 ans d’un investissement "one-shot" réalisé entre le 01/01/2000 et le 31/03/2015, classé par centile de performance. Cela permet de visualiser la probabilité (en abscisse) d’avoir un rendement inférieur à un rendement annuel donné (en ordonné) en fonction d’une durée de détention (les différentes courbes à 3/5/10/15 ans).

(Il y a néanmoins un biais sur le nombre de données utilisées, car à 15ans, je ne peux utiliser que les performances pour des investissements réalisés entre le 01/01/2000 et le 31/03/2005 afin d’avoir une performance sur 15 ans jusqu’à 2020, tandis qu’à 5 ans, le graphe peut représenter les performances de la totalité des investissements réalisés entre le 01/01/2000 et le 31/03/2015)

Cela permet effectivement de confirmer que plus la détention est réalisée sur une durée longue, plus la performance annualisée se "stabilise" et devient même positive dans 100% des cas sur une durée de 15 ans.

Cela permet aussi d’estimer la probabilité qu’un investissement soit "perdant" (rentabilité annualisée négative) : dans le cas du S&P, cette probabilité est de 35% si la détention est limitée à 3 ou 5 ans, puis tombe à 20% en cas de détention à 10ans et devient donc nulle à 15 ans.

Ce qui est également interessant c’est de noter cette convergence des performances autour de la médiane (centile à 50%) : en gros sur le S&P, quel que soit l’horizon considéré, un investissement a quasiment 1 chance sur 2 d’avoir une performance supérieure à 7%. Sur le CAC, ce chiffre tombe à 5/6%.

Cela permet donc d’avoir des éléments de réponse sur les question du type : est il préférable de faire un investissement "one shot" ou un investissement lissé dans le temps ? On s’apercoit sur le graphe qu’un investissement "one shot" a donc 1 chance sur 2 d’avoir une performance très correcte, mais avec une forte dispersion de la performance.

A contario, un investissement lissé dans le temps (non représenté sur le graphe) aurait un rendement équivalent à la moyenne de chaque courbe (il y aura des investissements très perdants représentés par les centiles proches de 0% et des investissements très gagnants, représentés par les centiles proches de 100%), mais cette approche permet d’avoir une performance moyenne beaucoup plus stable : on ne joue pas à pile ou face comme sur un investissement "one shot’. Cela revient à comparer la mediane (one-short) avec la moyenne (investissement lissé).

![]() Hors ligne

Hors ligne

[+1] #19 29/05/2020 14h21

- Caceray

- Membre (2017)

- Réputation : 85

Bonjour London,

Je crois comprendre votre étude et j’ai au moins deux critiques à apporter :

1) Classification des performances

Vous avez choisi de compiler les résultats en les triant selon que leur performance sur une période de N-années est positive ou négative et conclu que les placements long-terme sont plus intéressant car la probabilité d’avoir un solde négatif diminue.

Je trouve que la conclusion manque de "relief" dans le sens où, par exemple, un rendement de 4% sur 15 ans (soit 0,26% annuel) serait considéré comme "positif" alors que le TRI est inférieur à l’inflation et à beaucoup de placements jugés "sans risques", y compris livrets réglementés.

J’ai utilisé les données du "SP500 Total Return" (ticker : ^SP500T) afin de tracer l’espérance de gain (ou moyenne statistique) sur un échantillon qui s’étend du 1er avril 1988 à aujourd’hui. Dans la figure ci-dessous, vous avez la performance "absolue" sur N-années, et la "performance annualisée" :

La conclusion déjà plus délicate dans la mesure où les placements "courts-terme" semble avoir une meilleure espérance de gain (>10% pour 3 ans vs. <10% pour 15 ans).

Les barres verticales correspondent à l’écart type de chaque échantillon et ils explosent pour les placements "court-terme". Encore une fois, tout est une question de compromis sur le couple rendement-risque que vous visez.

Ceci étant dit, j’avoue que les quelques % de plus sur le court-terme ne compense pas (pour ma part) le risque associé, et sur la base de ces résultats j’aurais aussi tendance à privilégier le long terme.

2) Hypothèse de volatilité constante

Comme dans le modèle de Black-Scholes, vous avez compilé tous les résultats afin d’en tirer des paramètres statistiques, en supposant de manière implicite que les "mesures" sont décorrélées et les grandeurs stochastiques invariantes dans le temps.

Ceci est faux et des modèles pas complexes ont émergés depuis la deuxième moitié du XXème siècle : cf. heavy-tails, modèles ARCH/GARCH, etc…

Vous trouverez ci-dessous un graphique montrant l’évolution des paramètres statistiques (moyenne et écart-type) en reprenant les périodes précédentes.

Afin de tracer les courbes, j’ai regroupé les données en fonction de leur année ; cela représente environ 250 mesures par sous-échantillon. On peut ainsi voir que l’espérance de rendement annuel sur une période de 15 ans était :

- d’environ 11% en 1988

- d’environ 5% en 2000 (bulle Internet)

Bien que la moyenne reste intéressante sur cette période, vous avez de fortes fluctuations sur la moyenne et, toujours à mon sens, trop peu de données afin de tirer une conclusion statistique robuste.

Par exemple, à la vue de ce graphique, j’ai bien envie d’attendre sagement que les données donnent un rendement moyen négatif (<-5%) sur l’année (N-3) pour investir massivement en année N et profiter d’un rebond.

Mais cette tentation est biaisée par le fait que le modèle marche 100% du temps sur un échantillon de 2 évènements (en 2000 et en 2006).

Ajoutez à cela tous les facteur socio-politico-économiques qui peuvent rendre chaque période unique en leur genre… bref.

![]() Hors ligne

Hors ligne

1 [+1] #20 08/07/2020 10h45

1 [+1] #20 08/07/2020 10h45

[+2] #21 09/09/2020 18h20

- Miranda

- Membre (2020)

- Réputation : 3

Bonjour,

Je partage avec vous une analyse sur les SCPI depuis 1980.

J’ai récupéré l’indice de prix des SCPI (j’ai recalculé pour avoir une base 1000 fin 1980, pas de datas trouvées avant) : j’en tire donc le graphique d’évolution en courbe orange et les variations annuelles de l’indice avec les barres bleues.

J’ai superposé à cela la courbe de l’ASPIM-IEIF de la collecte par semestre depuis 1990 (pas de datas trouvées avant) et collé dessous la courbe des rendements annuels.

Oui, c’est un peu "rock’n roll" mais j’ai optimisé le ratio travail/résultat et j’avais stoppé fin 2018.

Merci donc pour votre indulgence.

Je ne tire ici aucune conclusion : j’invite à prendre cela avec bienveillance afin de replacer le marché des SCPI dans son histoire qui peut du coup apparaitre comme beaucoup plus mouvementée que certains peuvent l’imaginer.

![]() Hors ligne

Hors ligne

[+1] #22 12/07/2022 20h20

- Granite

- Membre (2021)

Top 20 Monétaire - Réputation : 71

Mise a jour avec 2021. Tiercé gagnant Actions et SCPI sur 15 ans.

https://www.investisseurs-heureux.fr/up … au2021.png

![]() Hors ligne

Hors ligne

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

Discussions peut-être similaires à “performances des placements sur longue période”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 2 | 1 455 | 17/04/2015 15h39 par Sanbouddha | |

| 5 | 3 305 | 31/07/2018 11h27 par jimbow | |

| 46 | 36 436 | 12/03/2021 09h41 par Patience | |

| 21 | 6 302 | 28/12/2021 23h00 par Judel | |

| 7 | 3 933 | 07/09/2019 13h18 par toufou | |

| 8 | 3 145 | 28/12/2018 23h32 par Helvète_heureux | |

| 11 | 3 935 | 02/04/2012 18h54 par JesterInvest |