Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

#1 23/05/2011 14h40

- Sasuke

- Membre (2011)

- Réputation : 15

Bonjour,

A la vue des conditions météos qui annoncent une année désastreuse pour le blé et de manière générale pour les céréales dans tout l’hexagone. Je suis tenté par l’idée de prendre un tracker ou un certificat blé (ou céréale).

En 2009 la France était le cinquième pays producteur et le deuxième pays exportateur au monde de blé… j’imagine donc (peut être à tord) que la situation française (est de l’UE en générale) impactera les cours mondiaux.

Etes-vous du même avis ?

Si oui, sur quels supports envisagez-vous (ou avez-vous) investis pour anticiper cette hausse des cours du blé ?

Mots-clés : matieres premieres

Blog sur l'investissement immobilier: http://investimmo-autrement.fr/

![]() Hors ligne

Hors ligne

#2 23/05/2011 22h33

- VerbalKint

- Membre (2010)

- Réputation : 72

“INTP”

Bonjour,

A mon avis il est encore un peu tôt pour dire que les conditions météo française vont impacter la production de blé.

Vous pouvez jeter un coup d’oeil sur ce lien: Blé ? Wikipédia

Vous verrez un tableau avec les 22 principaux producteurs de blé au monde: seul deux sont dans l’hémisphère sud, et ils représentent 5% du total.

Je me dis, sans être spécialiste du sujet pour autant, que si les productions sont bonnes ailleurs dans l’hémisphère nord, la France ne devrait pas suffire à impacter fortement les cours du blé.

![]() Hors ligne

Hors ligne

#3 24/05/2011 16h10

- Sasuke

- Membre (2011)

- Réputation : 15

J’ai fait quelques recherches pour essayer de me "forger" une opinion, sur l’opportunité de "miser" sur la hausse du blé, voici quelques liens intéressants (à ne pas prendre pour argent comptant).

Produits phytosanitaires pour une agriculture responsable : herbicides, fongicides… - BASF - France Agro

Le Télégramme - Economie - Blé tendre. La baisse des rendements se précise

L?été 2011 sera-t-il pire qu?en 1976 ?

Le blé augmente de 26% sur le marché mondial | African Manager

Du coup je pense m’orienter vers le certificat de la STE GENERALE EF.PERP.CBOT WHE. - FR0010454967 - 4719S.

http://www.sgbourse.fr/produits/produit … fs/search/

Blog sur l'investissement immobilier: http://investimmo-autrement.fr/

![]() Hors ligne

Hors ligne

#4 20/02/2013 13h25

- Notariat76

- Membre (2011)

- Réputation : 66

Bonjour à tous,

Il ne me semble pas que ce type de file existe (en dehors de l’or) donc je me lance.

J’aime intervenir sur les matières premières (pas de dividendes allez-vous me dire !mais aucune faillite !) pour faire des achats spéculatifs pour chercher quelques dizaines de pourcents via des certificats 100%.

J’utilise ces certificats car je n’ai pas le capital suffisant pour acheter des contrats futurs.

Ma manière d’investir est relativement simple, j’accumule les matières premières en chute libre lorsque les cours ne sont pas tenables à long terme pour les producteurs.

L’an dernier j’ai eu le plaisir de rentrer sur le blé début juin avant la folle hausse.

Actuellement j’ai les positions suivantes :

150 certificats nickel code 7775S au prix de 16,23€ (achat en septembre dernier)

250 certificats café code 1003N au prix de 5,46€ achat tout frais d’il y a quelques minutes.

Le sucre est sur des plus bas de plus de 2 ans donc j’hésite à en prendre un peu, pour l’instant je regarde le prix baisser chaque semaine.

Max

![]() Hors ligne

Hors ligne

#5 20/02/2013 18h30

- Notariat76

- Membre (2011)

- Réputation : 66

Re bonjour,

Concernant le CAFE, voici un graphique du cours depuis 2006, la ligne rouge correspond à la moyenne des prix sur les 250 dernières séances pour visualiser facilement le cours moyen su 1 an.

D’après mes lectures, il y a en ce moment en Amérique Centrale une maladie des pieds de café qui devrait diminuer la production.

En dessous de 150 cents/livre les producteurs vont avoir du mal à financer le traitement de cette maladie c’est pourquoi je table sur un rebond dans les prochaines semaines ou mois d’au moins 20%.

Avec un cours ce midi entre 135 et 140 j’ai donc décidé de rentrer au travers d’un certificat pour viser la zone des 160 cents/livre.

Je précise que les matières premières sont très volatiles donc attention !

Edit : précision de la ligne rouge

Max

Dernière modification par Notariat76 (20/02/2013 18h32)

![]() Hors ligne

Hors ligne

#6 22/02/2013 15h06

- MGA

- Membre (2012)

- Réputation : 15

Bonjour,

Merci pour cet exemple sur la café. Personnellement je suis assez tenter par les matières premières, je possède déjà un peu d’or et d’argent. Je me laisserai bien tenté par du sucre ou des céréales.

Pourriez-vous m’expliquer comment vous investissez sur ces matières premières (je en suis pas familier avec les certificats?

Les certificats sont logé au sein d’un compte titre ordinaire ou alors il s’agit de qquchose de spécifique?

Est-ce qu’il y a des piège a connaitre avec les certificats?

Merci d’avance

![]() Hors ligne

Hors ligne

#7 13/06/2013 12h51

- espenlind13

- Membre (2011)

- Réputation : 116

Je me permets un "remontage de file". Y a-t-il d’autres investisseurs positionnés sur les matières premières ?

Personnellement j’ai un tout petit peu de blé et d’or papier (environ 3% de la valo du portefeuille titres) qui ne sont pas de franches réussites. ![]()

Parrain pour : American Express, Fortuneo, Binck.

![]() Hors ligne

Hors ligne

#8 13/06/2013 14h17

- pvbe

- Membre (2010)

Top 20 Actions/Bourse - Réputation : 237

Les matières premières agricole ont le grand désavantage d’être soumises aux aléas climatiques se qui rend les prévisions difficile, je préfère donc m’y exposer de manière indirecte semences, engrais, matériel agricole.

Les minières sont souvent décorellée par rapport à au métal et moins chères, je possède quelques minières dans le cuivre, le zinc, le palladium.

Pour le pétrole, je préfère les services pétroliers, notamment ceux exposé au gaz de schiste.

![]() Hors ligne

Hors ligne

#9 13/06/2013 14h53

- MGA

- Membre (2012)

- Réputation : 15

Bonjour,

Je me permet de remettre mon précédent message pour avoir plus d’information sur les certificats. Est-ce que qqu’un pourrait m’en dire plus sur ces produits?

Bonne journée.

MGA a écrit :

Bonjour,

Merci pour cet exemple sur la café. Personnellement je suis assez tenter par les matières premières, je possède déjà un peu d’or et d’argent. Je me laisserai bien tenté par du sucre ou des céréales.

Pourriez-vous m’expliquer comment vous investissez sur ces matières premières (je en suis pas familier avec les certificats?

Les certificats sont logé au sein d’un compte titre ordinaire ou alors il s’agit de qquchose de spécifique?

Est-ce qu’il y a des piège a connaitre avec les certificats?

Merci d’avance

![]() Hors ligne

Hors ligne

#10 13/06/2013 15h56

- espenlind13

- Membre (2011)

- Réputation : 116

Des pièges, pas particulièrement. Faites quelques recherches pour bien maîtriser le fonctionnement global du produit. Les certificats peuvent être logés sur un compte-titres ordinaire, uniquement. Et, encore une fois, étudiez bien les produits avant d’investir.

Si vous avez des questions précises, n’hésitez pas, même si je ne suis pas un grand spécialiste (chaque produit est spécifique suivant qu’il soit open-end, cappé, flooré …).

Le site de BNP ProduitsdeBourse est un bon outil pédagogique :

Effet de levier, warrants, turbos | produits de bourse BNP Paribas

Parrain pour : American Express, Fortuneo, Binck.

![]() Hors ligne

Hors ligne

#11 13/06/2013 16h20

- mafo

- Membre (2013)

Top 5 Dvpt perso.

Top 20 Vivre rentier

- Réputation : 183

Bonjour

Le site de RBS n’est pas mal non plus:

Effet de levier, warrants, turbos | produits de bourse BNP Paribas

Beaucoup de certificats matières premières open-end, quanto ou pas.

Mafo

![]() Hors ligne

Hors ligne

#13 25/09/2013 19h29

- koldoun

- Membre (2013)

Top 20 Année 2022

Top 20 Dvpt perso. - Réputation : 275

Hall of Fame

Et pourquoi pas plus simplement via tracker?

Sans intention d’acheter, mais juste en quelques coups d’oeil, je note que via tracker :

Le cuivre, l’or, le gaz naturel, le platine, l’argent, le blé sont très proches de leur plus bas à 52 semaines.

Maintenant je ne maîtrise absolument pas le "pourquoi?" donc je laisse peut-être la parole à des investisseurs expérimentés?

Merci!

![]() Hors ligne

Hors ligne

#14 17/12/2013 13h32

- Tanguy

- Membre (2013)

- Réputation : 33

Bonjour Notariat 76,

merci d’avoir ouvert cette file sur les matières premières.

En ce moment je suis très intéressé par le sucre.

D’abord parce que le sucre cote sous ses couts de productions et les producteurs perdent de l’argent au cours actuel. Les experts estiment qu’il faudrait un prix de 22/23 cents pour rémunérer correctement les producteurs brésiliens (le Brésil est le premier producteur du monde et celui qui a les coûts les plus bas). En Inde, l’association des producteurs de sucre a déclaré que le secteur perdait 460 millions de dollars cette année.

De l’autre côté, la demande continue de croître, à un rythme moyen de 2,3% par an depuis 4 ans. La demande est tirée par la hausse de la population mondiale ainsi que la hausse du niveau de vie. Deux éléments qui sont je pense pérennes à l’avenir. L’avantage avec l’augmentation de la population, c’est qu’elle est extrêmement prévisible.

J’ai écrit un article avec des graphs et plus de détails ici: Le cours du sucre peut-il rebondir ? | Investir et devenir libre

Qu’en penses tu ? tu penses que le raisonnement est juste ?

Dans l’attente de te lire !

Tanguy

![]() Hors ligne

Hors ligne

#15 17/12/2013 14h16

- toudoucement

- Membre (2012)

- Réputation : 38

Je suis client d’un cabinet de conseil pour tenter d’optimiser les ventes de mes produits(céréales et oléagineux).

c’est passionnat mais tres compliqué:

etat des stocks,prévisions de récolte par bassin de production,parité des monnaies,cout du fret,decision politiques(baisse de l’incorpo d’ethanol dans les carburants US ou decision de la Chine de reconstituer les stocks…)

Bref,y’a plein d’infos souvent contradictoire à recouper et une info chasse l’autre et il y’a une grosse part d’intox(Chine,USDA)

Y’a quand meme une constante:productions flucutantes et demande mondiale en progression réguliere.

Les seuls points sur lesquels j’ai des certitudes:les prix de vente qui ne peuvent rester indéfiniment en deça des couts de production

partant de ce constat,aux niveaux de prix actuels,je n’ai pas de certitudes sur la hausse ou la baisse des prix des céréales ou oléagineux.

par contre je sais que si le blé redescend à 120€/t,il sera interessant de pouvoir jouer la hausse en stockant ou en trouvant des produits dérivés permettant de tenir des positions longues ou de pouvoir rouler ses positions à moindre frais.

bon courage à tous ceux qui s’y interessent et soyez prudents

Je ne veux pas etre rentier,je veux faire du blé

![]() Hors ligne

Hors ligne

#16 17/12/2013 14h34

- Tanguy

- Membre (2013)

- Réputation : 33

Bonjour Toudoucement,

merci pour ce post, c’est vrai qu’il y a beaucoup de facteurs qui influencent le cours. Est ce que je peux te poser une question ? Je ne connais pas du tout le marché du blé (à part de vagues notions de géographie du lycée + une mission de conseil pour une firme d’engrais) alors à quoi correspond 120€/t. S’agit-il selon toi du coût de production moyen ?

Merci pour ces infos !

Tanguy

Investir et devenir libre | Le blog qui vous apprend à investir votre argent

![]() Hors ligne

Hors ligne

#17 18/12/2013 01h07

- toudoucement

- Membre (2012)

- Réputation : 38

faudrait retrouver des graphs historiques mais il me semble que c’est grosso modo les cours planchers qu’on a connu ces dernieres années. à 120€ ça ne couvre pas les couts de production et ça limite les capacité d’investissement(donc à terme un risque de baisse de production qui enclenche une hausse des cours).

je ne dis pas que les cours mondiaux ne peuvent pas descendre en dessous mais que le potentiel de baisse est limité.

par contre à ce niveau quand les incidents climatiques s’en melent comme en début d’été 2010,ça s’emballe assez vite(je regrette de ne pas avoir été assez réactif à ce moment là).

l’organisme de conseil auquel j’adhere nous abreuve chaque jour d’actu qui plaident tantôt pour la hausse tantôt pour la baisse .Une info devenant prépondérante un moment jusqu’à ce que les opérateurs se rendent comptent qu’une info contradictoire est plus importante.

c’est interessant,mais il faut savoir déchiffrer les différentes informations et les trier de l’intox dont sont capables les US,la Russie ou la Chine(par exemple).

J’en arrive à me demander parfois si un bon météorologue n’obtiendrait pas de meilleurs performances financieres qu’un analyste en anticipant les déclarations des différents Etats sur leurs niveaux de production ![]()

Dernière modification par toudoucement (18/12/2013 01h09)

Je ne veux pas etre rentier,je veux faire du blé

![]() Hors ligne

Hors ligne

#18 18/12/2013 11h50

- Tanguy

- Membre (2013)

- Réputation : 33

Merci pour ces infos,

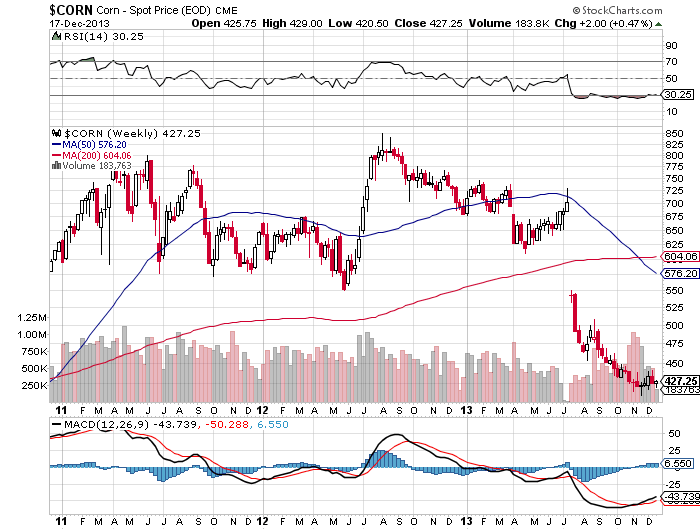

effectivement le cours a pris une bonne claque: une baisse de 50% en 18 mois !

Je vais creuser le sujet, c’est le genre d’opportunités que je recherche.

En effet on ne peut pas prévoir la météo, mais on peut prévoir qu’il y aura des aléas climatiques à un moment !

Tanguy

www.investir-et-devenir-libre.com

Dernière modification par Tanguy (18/12/2013 11h54)

![]() Hors ligne

Hors ligne

#19 09/01/2014 14h37

- tomtom

- Membre (2012)

- Réputation : 1

Bonjour,

J’avoue ne toujours pas comprendre l’intérêt d’investir dans les matières premières. Acheter un panier, disons d’or/argent/produits agricole a évidemment un intérêt *protecteur* sur le court terme, puisque ce sont des classes d’actifs (plutôt) décorrélées des autres. Mais sur le long terme, ces actifs ne produisent aucune valeur, et donc il s’agit bien d’un jeu a somme nulle.

Ce que je me demande donc, c’est si j’ai raté un argument (autre que la diversification pure, mais à ce titre la, le cash fait bien l’affaire) qui justifierait d’inclure des commodities dans son portefeuille.

Merci

![]() Hors ligne

Hors ligne

#20 09/01/2014 16h20

- domdom

- Membre (2013)

- Réputation : 3

Bonjour

Pour les matières agricoles je n’en sais rien.

Pour l’or et largent ce sont surtout des valeurs refuge (voire spéculative sur TLT pour l’argent).

Un exemple.

Vous aviez 10000 Marks a la banque dans l’allemagne de 1919 et je suppose que c’était une belle somme ou la meme somme en or.

Arrivéé en 1923 celui qui avait des liquidités a l’origine était ruiné ,elui qui avait de l’or avait conservé son capital.

Idem pour la période francaise de 1939 a 1944 ou le prix de l’or a été multiplié par 40 (de mémoire).

En 1914 une pièce or de 20F avait une belle valeur marchande (échangeable actuellement contre 170E environ alors meme que le cours de l’or est bas)

Les 20F de l’époque avec les diverses dévaluations vaudraient 0.20 NF de 2001 soit 0.03E de 2014.

![]() Hors ligne

Hors ligne

#21 09/01/2014 16h24

- tomtom

- Membre (2012)

- Réputation : 1

Merci pour votre réponse. Effectivement la protection contre l’inflation est importante. Mais il existe désormais des instruments tels que les TIPs qui permettent justement de se protéger contre ce problème. L’immobilier peut éventuellement aussi constituer une protection. Et ces deux types d’actifs ont, au contraire des matières premières, l’avantage de générer des dividendes/revenus…

Dernière modification par tomtom (10/01/2014 08h08)

![]() Hors ligne

Hors ligne

[+1] #22 10/01/2014 07h00

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 20 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 20 Immobilier locatif

- Réputation : 3872

Hall of Fame

“INTJ”

Vous avez parfaitement identifié les bons arguments.

Le seul intérêt est au niveau de la théorie moderne du portefeuille, que détenir des MPs contribue normalement à diminuer un peu la volatilité du portefeuille dans sa globalité en introduisant des actifs décorrélés des autres.

Mais on peut avoir la même chose avec des TIPS ou du monétaire en Francs Suisse.

Sur l’or, Warren Buffet avait astucieusement comparé dans son rapport annuel 2011 la possession de tout l’or de la terre par rapport à l’achat de 3 Exxon Mobil :

Warren Buffet a écrit :

The second major category of investments involves assets that will never produce anything, but that are purchased in the buyer’s hope that someone else – who also knows that the assets will be forever unproductive – will pay more for them in the future. Tulips, of all things, briefly became a favorite of such buyers in the 17th century.

This type of investment requires an expanding pool of buyers, who, in turn, are enticed because they believe the buying pool will expand still further. Owners are not inspired by what the asset itself can produce – it will remain lifeless forever – but rather by the belief that others will desire it even more avidly in the future.

The major asset in this category is gold, currently a huge favorite of investors who fear almost all other assets, especially paper money (of whose value, as noted, they are right to be fearful). Gold, however, has two significant shortcomings, being neither of much use nor procreative. True, gold has some industrial and decorative utility, but the demand for these purposes is both limited and incapable of soaking up new production. Meanwhile, if you own one ounce of gold for an eternity, you will still own one ounce at its end.

What motivates most gold purchasers is their belief that the ranks of the fearful will grow. During the past decade that belief has proved correct. Beyond that, the rising price has on its own generated additional buying enthusiasm, attracting purchasers who see the rise as validating an investment thesis. As “bandwagon” investors join any party, they create their own truth – for a while.

Over the past 15 years, both Internet stocks and houses have demonstrated the extraordinary excesses that can be created by combining an initially sensible thesis with well-publicized rising prices. In these bubbles, an army of originally skeptical investors succumbed to the “proof” delivered by the market, and the pool of buyers – for a time – expanded sufficiently to keep the bandwagon rolling. But bubbles blown large enough inevitably pop. And then the old proverb is confirmed once again: “What the wise man does in the beginning, the fool does in the end.”

Today the world’s gold stock is about 170,000 metric tons. If all of this gold were melded together, it would form a cube of about 68 feet per side. (Picture it fitting comfortably within a baseball infield.) At $1,750 per ounce – gold’s price as I write this – its value would be $9.6 trillion. Call this cube pile A.

Let’s now create a pile B costing an equal amount. For that, we could buy all U.S. cropland (400 million acres with output of about $200 billion annually), plus 16 Exxon Mobils (the world’s most profitable company, one earning more than $40 billion annually). After these purchases, we would have about $1 trillion left over for walking-around money (no sense feeling strapped after this buying

binge). Can you imagine an investor with $9.6 trillion selecting pile A over pile B?

Beyond the staggering valuation given the existing stock of gold, current prices make today’s annual production of gold command about $160 billion. Buyers – whether jewelry and industrial users, frightened individuals, or speculators – must continually absorb this additional supply to merely maintain an equilibrium at present prices.

A century from now the 400 million acres of farmland will have produced staggering amounts of corn, wheat, cotton, and other crops – and will continue to produce that valuable bounty, whatever the currency may be. Exxon Mobil will probably have delivered trillions of dollars in dividends to its owners and will also hold assets worth many more trillions (and, remember, you get 16 Exxons). The

170,000 tons of gold will be unchanged in size and still incapable of producing anything. You can fondle the cube, but it will not respond.

Admittedly, when people a century from now are fearful, it’s likely many will still rush to gold. I’m confident, however, that the $9.6 trillion current valuation of pile A will compound over the century at a rate far inferior to that achieved by pile B.

![]() Hors ligne

Hors ligne

[+2] #23 10/01/2014 07h07

- Wawawoum

- Membre (2013)

- Réputation : 211

Bonjour,

Je vais séparer les métaux précieux des produits agricoles, et je vais supposer que lorque vous parlez d’investir dans l’or et l’argent, il s’agit de "solide"et pas de "papier" qui est purement virtuel et pour moi, complétement spéculatif.

Les métaux précieux

Vous évoquez le système productif, mais on est en droit de se demander ce que le système productif produit réellement aujourd’hui, il ne tient que grâce à des injections massives de liquidités qui curieusement ne produisent pas d’inflation, enfin si, tout va bien pour LVMH, Hermès, Porsche, les objets d’art et de collection. Les marchés financiers et l’immobilier en profitent également bien sur, mais combien de temps? A un moment la machine va devoir repartir. Au final, la productivité supposé productif n’est pas acquise si on la rapporte aux sommes injectées. Il est parfois préférable de ne rien faire que de s’agiter pour combattre des moulins à vent. Ce qui est applicable à un portefeuille boursier, l’est également pour l’industrie.

Par ailleurs, l’immobilier en tant que tel ne produit rien non plus, il ne produit une rente que dans la mesure où vous le prêtez. Si vous prêtiez votre argent ou votre or, il produirait également une rente.

L’avantage de l’or et de l’argent, c’est qu’ils ne sont pas entre les mains du gouvernement et d’une poignée de banquiers, ils "sont", c’est du dur, du solide qui demande du travail pour être extrait, pas juste un chiffre sur un morceau de papier. La crise de 1907 a abouti à la création de la FED, la crise de 29 à la confiscation de l’or et de l’argent des particuliers pas le gouvernement US, et en 1971, Nixon a supprimé la convertibilité du dollar en or. Cela fait 40 ans donc que nous sommes dans un système monétaire sans adossement à l’or et à l’argent. C’est un système qui profite à ceux qui ont le pouvoir d’impression dans les mains, c’est bien pour cela que les américains ne voulaient pas entendre parler d’une banque centrale (d’où le nom de Federal Reserve, et pas de Central Bank). C’est donc un système qui ne me profite pas, et qui certainement ne vous profite pas non plus. Cela devrait être un argument en faveur de la présence d’or et d’argent dans votre portefeuille.

De plus, historiquement, ce système est l’exception et non pas la règle, il est la résultante de la prise de pouvoir des US sur le monde après la deuxième guerre mondiale. Des systèmes similaires fiduciaires ont existé par le passé, ils ont TOUS disparu et la valeur des billets qui y étaient adossés ne dépasse pas celle du papier sur lequel ils ont été imprimés. L’or et l’argent étaient valables à l’époque romaine, ils le sont toujours aujourd’hui. Mes arrière petits enfants pourront certainement les utiliser, je ne suis pas sur qu’il en soit de même pour les monnaies papier.

Bref, pour moi, il y a un intérêt à avoir de l’or dans de petites quantités comme le faisait mes grand-parents, comme le font mes parents, et ce malgré les gesticulations des banquiers qui essayent de nous décourager d’acheter des métaux précieux, cette relique "barbare". C’est une assurance sur du très long terme, et n’a d’intérêt que si vous avez déjà un patrimoine conséquent et/ou que si vous pensez que le système actuel va s’effondrer ou tomber dans l’hyperinflation (des scénarios extrêmes mais possibles). Et je vais encore une fois à l’encontre des bons conseils de Mr Buffett, qui, selon moi, a beaucoup trop d’intérêts dans le système actuel pour le contester. Il nous prend pour des veaux et je me dis parfois qu’il a bien raison quand j’entends les foules reprendre ses discours lénifiants sans se poser la moindre question. Dire qu’il a l’oreille d’Obama comme conseiller économique, çà me fait froid dans le dos.

Les produits agricoles

C’est assez différent, ici, on est dans le spéculatif, mais il y a une logique, dans la mesure où certains actifs (actions, immobilier,…) subissent une "inflation" non négligeable, qui n’est pas répercuté dans les produits de base. Le pari est qu’à un moment donné soit l’inflation, soit la production vont repartir, et porter les matières premières. Ce qui se tient, même si je préfère être exposé aux matières premières par le biais des marchés actions.

Après l’or et l’argent peuvent être, c’est vrai, des matières premières, surtout l’argent que l’on retrouve dans les téléphones, les voitures et un peu tous les appareils électroniques. Mais ce n’est pas à mon sens leur caractéristique première. Cela pourrait le devenir pour l’argent, si le développement des smartphones et autres gadgets électroniques se poursuit.

Dernière modification par Wawawoum (10/01/2014 07h19)

![]() Hors ligne

Hors ligne

#24 10/01/2014 08h07

- tomtom

- Membre (2012)

- Réputation : 1

Merci IH. Je réutiliserai l’analogie de Buffet, qui me parait tres pertinente.

Wawawoum, merci aussi pour votre réponse détaillée. Cependant j’avoue ne pas être convaincu.

Pour les métaux précieux: certes c’est du dur, du solide. Mais un lopin de terre agricole l’est tout autant et, en cas de scénario apocalyptique, vous pourrez au moins en tirer quelques choux et patates. Mais qui achètera votre or? De même, un bien immobilier est ’dur’ et vous permettra de vous loger, ou de le louer. Par contre essayez donc de louer votre or…

Alors évidemment, on peut imaginer des scénarios dans lesquels votre lopin de terre/bien immobilier sera confisqué. L’or peut certes mieux être dissimulé au fisc ou à l’envahisseur (scénario 1940) en le cachant sous le matelas, mais alors on prend quand même un risque considérable de vol/perte. A l’inverse, on peut diversifier ses lopins de terre ou biens immobiliers: en acheter un en France, un en Grande-Bretagne, un autre aux US, etc. Si ces trois pays sont soumis au scénario apocalyptique, alors c’est vraiment la fin et même l’or sera inutile.

PS: En ce qui concerne l’inflation, c’est une autre discussion, mais je veux juste mentionner que son absence n’est pas particulièrement surprenante vu la "liquidity trap" dans laquelle nous nous trouvons.

![]() Hors ligne

Hors ligne

#25 10/01/2014 14h08

- Fructif

- Membre (2011)

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 20 Banque/Fiscalité

- Réputation : 651

Est ce que déjà faire un portefeuille de "choses" non corrélées n’apporte pas en rendement/risque ? (même si il n’y a pas de rendement)

Au delà de Medaf, ca a été montré dans les Backtest. Par exemple, ceux de Megan Faber.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “matières premières : intérêts des matières premières pour un rentier ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 7 | 10 583 | 04/12/2013 16h09 par CuiBono | |

| 5 | 15 823 | 23/11/2015 10h34 par Rossox | |

| 3 | 1 507 | 12/05/2021 18h25 par NicolasV | |

| 5 | 2 464 | 03/05/2016 10h37 par koldoun | |

| 38 | 5 984 | 27/04/2023 15h27 par EricB | |

| 35 | 12 846 | 18/04/2017 10h52 par zetrader | |

| 8 | 15 597 | 13/08/2012 09h29 par Bluegrass |