Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

[+1] #1 16/04/2016 22h54

- roro

- Membre (2011)

Top 20 Finance/Économie - Réputation : 91

Bonsoir,

Le papier de Montier : http://www.trendfollowing.com/whitepape … sk_611.pdf

Amicalement,

R.

Mots-clés : actions, couverture, portefeuille

Développeur pour investisseurs : Web API d'optimisation de portefeuille - Surveillance d'articles de recherche

![]() Hors ligne

Hors ligne

[+2] #2 17/04/2016 15h11

- TripleFail

- Membre (2015)

- Réputation : 11

Pour ma part j’utilise une méthode assez simple, j’achète des options put très hors de la monnaie et à très long terme sur le secteur bancaires (option sur etf) et sur des valeurs de m***e comme actuellement : Tesla, Monster Beverage, Mobileye. Je trouve cette méthode parfaite puisqu’en général rentable (alors que la plupart des couvertures ont un coût).

Mais on peut envisager d’autres type de couverture, les options à échéances comme souvent cité aussi, des options au prorata du delta (couverture delta neutre, éventuellement gamma neutre aussi), shorter un etf ou prendre un etf bear en fonction du beta de votre portefeuille, garantir une valeur minimale en ayant une part d’obligation, remplacer la combinaison titre + option par de simple call à long terme, pourquoi ne pas faire aussi des risques reversals sur le même principe.

J’ai écris un petit article sur mon portefeuille sur le sujet Réduire le risque de son portefeuille – IA Finance

Dernière modification par TripleFail2 (17/04/2016 15h17)

![]() Hors ligne

Hors ligne

[+1] #3 06/07/2016 14h56

- FranckInvestor

- Banni

- Réputation : 184

Se protéger sans vendre son portefeuille. Garder ses positions (avec tout le potentiel associé) et en même temps profiter doublement d’une baisse majeure, mais courte sur, pour une petite partie de son portefeuille. Là, cela devient intéressant !

Car cela permet : 1) de gagner "sur la couverture" qui va booster lors de la baisse et 2) d’acheter / renforcer des titres qui nous intéressent, à des cours moins élevés.

L’exercice le plus délicat dans cette approche périlleuse est de déterminer quand on a besoin de couverture. Si le portefeuille est tout le temps couvert, on prend un risque de coût d’opportunité énorme (les gains des hausses peuvent être partiellement minorés par les couvertures mises en place). Il est donc essentiel de ne se couvrir que sur des périodes courtes (6 mois par exemple) et de suivre un process clair.

Les exemples ci-dessous sont valables si, et seulement si, de deux choses l’une :

1/ l’investisseur connaît les titres qu’il a en portefeuille, le potentiel moyen de son portefeuille, et les objectifs de cours individuel de chacune de ses lignes. Primordial pour savoir quand il est opportun de renforcer à nouveau.

2/ il a le temps d’arbitrer en fonction des opportunités de marché détecté à l’instant t = disponibilité quotidienne pour réaliser ses vente ou faire ses courses sur les marchés.

Quand couvrir son portefeuille ?

L’investisseur averti connaît sa performance et son objectif de performance (annuelle par exemple). Dès lors, il peut considérer comme adéquat quand à mi-année (ou autre période), il a déjà atteint sa performance cible et/ou largement dépassé celle-ci.

Par ailleurs, regarder les fondamentaux de marché (PER historique, Price-to-book historique - ceux de Shiller par exemple -, niveau des taux d’intérêts d’Etat, VIX et autres indicateurs de marchés) permet d’appréhender à peu près si les marchés sont "plutôt en fourchette haute" ou "plutôt en fourchette basse" de valorisation historique.

Si les deux points précédents ont été validés, à savoir : performance actuelle > performance cible + marchés "plutôt en haut de fourchette", il peut sembler pertinent de couvrir une partie de son portefeuille.

Comment couvrir son portefeuille ?

Selon ses aptitudes, le temps que l’on souhaite consacrer à la gestion de son portefeuille et de ses accès au marché (le broker y fera beaucoup !), de nombreuses stratégies sont possibles. Et elles ont été pour la plupart évoquées dans cette file. Identifions donc les actifs qui permettent de se décorréler du marché action. Dit autrement, quels sont les actifs qui vont le plus "gagner" en cas de mouvement baissier majeur sur les marchés financiers. Voici quelques pistes :

1. Identifier des titres très "hype" avec des valorisations qui sortiront par l’analyse fondamentale comme excessivement élevées et les vendre à découvert.

Stratégie qui fonctionne relativement bien, à condition de diversifier, et d’un travail ardu d’identification des dites sociétés. Votre broker devra vous permettre de réaliser également ce type d’opération… Attention au coût généré par l’emprunt de titres pour les vendre. Certains titres peuvent vous coûter plus cher à la location que le gain que vous allez in fine en obtenir même si votre scénario est validé. C’est notamment le cas sur les titres favories des shorteurs ou des titres qui ont un faible flottant.

Il faudra également faire attention aux risques de pertes illimitées sur ce genre d’opérations.

2. Acquérir des trackers qui vendent les indices, type BX4 pour le CAC 40 (double short) et SPXU pour le S&P 500 (triple short). Attention au beta-slippage. Sur le long terme, il mangera une grande partie de votre performance.

3. C’est un mix des deux premières approches. Vous pouvez identifier les secteurs les plus à la mode, ou dit autrement, les plus chèrement valorisés et donc susceptible d’un plus grand tour de toboggan que les autres secteurs, et les vendre à découvert via des trackers.

Par exemple, si vous estimez que le secteur des biotechnologies US est survalorisée selon vos calculs et observations, le tracker UltraPro Short Nasdaq Biotechnology (code ZBIO) permet de vendre à découvert avec un levier x3 le secteur biotech US. L’avantage des approches par les trackers, c’est qu’elles permettent de par leur composition une diversification importante.

4. Identifier des secteurs qui profitent des turbulences de marché et acheter des actions des "meilleures" sociétés de ce secteur.

Par exemple, l’or performe généralement bien en périodes troubles. Dès lors, pas besoin de shorter (=vendre à découvert), il "suffit" d’acheter des actions de valeur aurifères qui vont permettre de démultiplier cet effet de décorrélation du fait des effets de levier des cours de l’or sur les sociétés exploitantes de mines d’or.

Il y a derrière cette démarche tout un travail de recherche et d’analyse pour identifier les actions des sociétés minières qui pourront correspondre aux objectifs de couverture. Le principal avantage de cette approche, c’est que vous n’avez pas à shorter. C’est-à-dire que vous n’est pas en situation risquée de type "perte infinie / gain potentiel maximal = 100%" comme lors d’une vente à découvert. Le principal inconvénient réside dans le fait qu’il est difficile de savoir quand les cours de l’or sont bon marché, quand ils vont rebondir et quand ils auront atteint un sommet…

5. Garder toujours une enveloppe de cash tel que vous le dicte votre process.

Si votre process d’investissement est bien conçu, il devrait vous permettre d’être relativement moins investi lors de "marchés en haut de fourchette" de valorisation historique et au contraire d’être full invest en marché valorisé "en bas de fourchette" de valorisation historique. Plus facile à dire qu’à faire. Si lors d’un gros mouvement de marché à la baisse, vous êtes à tous les coups à court de liquidité et que cela vous chagrine, peut être faut-il réétudier votre process d’investissement.

Un mix de ces approches est possible.

Si vous connaissez d’autres type de couverture simple, partagez SVP.

![]() Hors ligne

Hors ligne

[+1] #4 17/07/2016 10h13

- koldoun

- Membre (2013)

Top 20 Année 2022

Top 20 Dvpt perso. - Réputation : 275

Bonjour,

Plutot que la VAD, pourquoi pas l’achat de put?

Le risque est limité à la prime payée, pas d’intérêts à payer.

Je pratique les deux, et si de prime abord, les options peuvent sembler complexe, je pense qu’en creusant un minimum on peut en sortir quelque chose.

![]() Hors ligne

Hors ligne

[+1] #5 17/07/2016 10h58

- Jef56

- Membre (2014)

Top 20 Année 2022

Top 20 Expatriation

Top 20 Obligs/Fonds EUR

Top 5 Crypto-actifs

Top 20 Finance/Économie - Réputation : 562

Oui l’achat de puts hors de la monnaie est une façon simple de se couvrir.

Pour éviter les ventes à découvert qui peuvent coûter cher en intérêt et dont on ne maîtrise pas la perte maximale, il y a les ETFs contraires.

Au lieu de shorter un ETF long, achetez l’ETF short équivalent, le risque de perte est alors limité (à la valeur du titre).

Je pense que les VAD doivent être limitées au trade (un pari ponctuel) et non à la couverture car elles ont un coût non maîtrisé au contraire des options dont le coût est connu à l’avance.

La difficulté est bien de savoir si le marché est cher ou pas et s’il va se retourner ou pas. Et c’est bien entendu le plus difficile. C’est ce que je paye en choisissant un conseiller qui me donne une météo des marchés qui permette de me rassurer/m’aiguiller sur les risques et le besoin de couverture.

Actuellement mon conseiller a repositionné sa météo ’en expansion’, l’équivalent d’un beau ciel bleu, donc je suis entièrement investi avec peu de réserves et pas de couverture.

Même si ma performance annuelle est déjà supérieure à mon objectif, je ne vois pas pourquoi payer une couverture si le risque est faible, cela ne fera que manger la performance.

En cas de risques avérés (baisse attendue) je pense que ’cash is king’ est la meilleure réponse. Par exemple pour le Brexit, il y avait probablement moins de risque et autant d’opportunités à attendre cash la décision plutôt qu’à prendre un pari avant le vote.

Le train de la vie ne s'arrête jamais deux fois à la même gare.

![]() Hors ligne

Hors ligne

[+1] #6 17/07/2016 11h55

- koldoun

- Membre (2013)

Top 20 Année 2022

Top 20 Dvpt perso. - Réputation : 275

Pour votre questionnement du 22/05, sur la perte maximale des stratégies d’options genre call spread ou put spread : la perte maximale, tout comme le gain maximal, sont bornés.

Dans le cas de put spread, si le sous-jacent a plongé sous les strike, les gains du put achetés couvrent les pertes du put vendu et vous empochez la différence.

IV - Le gain maximum du put spead est borné

Le gain net maximum d’un put spread acheté est la différence entre les prix d’exercice, les strikes, moins la prime nette décaissée.

Si le put 100 a été acheté 9.5 euros et que le put 80 a été vendu pour 2.5 euros, le gain maximum de ce put spread est : 100 - 80 - ( 9.5 - 2.5 ) = 20 - 7 = 13 euros par put spread dans l’éventualité où le titre baisse au moins jusqu’à 80.

Bien évidemment, il faut relativiser l’écart des prix d’exercice avec la volatilité du sous-jacent, mais d’une manière générale, les mouvements n’étant pas infinis, l’utilisation d’un put spread par rapport à L’achat D’option De Vente - Achat De Put sec est très souvent une bonne chose.

V - Le risque du put spread

Le risque du put spread est limité au montant net décaissé (le montant déboursé pour l’achat du put de strike K – (moins) le montant encaissé par la vente du put de strike K’).

En reprenant l’exemple ci dessus, le risque maximum est 9.5 - 2.5 = 7 euros. On ne peut perdre plus de 7 euros avec ce put spread (bien moins que les 9.5 euros du put 100 seul ! ).

![]() Hors ligne

Hors ligne

[+2] #7 18/07/2016 11h24

- Mevo

- Membre (2013)

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 10 Invest. Exotiques

Top 20 Crypto-actifs

Top 20 Banque/Fiscalité

Top 10 SIIC/REIT

- Réputation : 538

koldoun a écrit :

Plutot que la VAD, pourquoi pas l’achat de put?

Le risque est limité à la prime payée, pas d’intérêts à payer.

On en revient a une discussion que j’ai déjà eu au sujet des futures avec Koldoun: Vous payez bel et bien les intérêts de location des titres que vous "shortez" par l’achat de PUTs, ces derniers sont intégrés dans la prime payée. La prime des options est fonction de la volatilité, mais aussi (surtout pour le coté PUT) des dividendes payés et frais d’emprunt des titres.

L’avantage, il est vrai, est que ces frais sont connus d’avance et ne changent plus jusqu’à l’expiration de l’option, alors que les frais d’emprunts changent au jour le jour lorsqu’on shorte directement. Il y a aussi le coté pratique que Koldoun avait pointé lors de notre dernière discussion. Mais quoi qu’il en soit, vous les payez ! ![]()

Ca rejoint également une autre file sur "louer ses titres": Sur les actions qui coûtent cher à emprunter dont vous êtes long, vous pouvez échanger votre position longue contre des shorts sur des PUTs très dans la monnaie: Vous bénéficierez de cette composante "frais d’emprunts" que vous allez encaisser, avec la quasi certitude de retrouver vos titres à l’expiration de l’option. Ca vous permet d’effectivement "louer vos titres" (encaisser les intérêts) par le biais de vente de puts. L’éventuel avantage est comme noté plus haut: Vous connaissez à l’avance le montant que vous allez gagner, et sur des titres qui deviennent ponctuellement très chers à louer, quand il y a des options à long terme disponibles (LEAPS), ça peut être assez intéressant, même si les coûts de location chutent par la suite.

Si vous voulez regarder un cas pratique, il y a PSEC, un BDC que j’ai en portefeuille depuis quelques temps dans ce cas, et sur lequel j’ai échangé mes position longues pour les shorts puts il y a plusieurs mois. Et pour revenir plus sur le sujet de cette file, lorsque la panique guette, si vous détenez des titres gros payeurs de dividendes, dont le potentiel de hausse vous parait limité et qui deviennent cher à louer, vous pouvez vendre des puts avec un strike plus bas en échange de vos positions longues. La hausse de la volatilité + des coûts d’emprunts font que ça peut très bien devenir financièrement aussi intéressant que de garder vos titres, et vous avez une protection supplémentaire: En cas de baisse, vous recevrez à nouveau vos titres moins cher. Le risque est de ne plus avoir ses titres à l’arrivée s’ils ne baissent pas ou augmentent, il faut donc y être prêt (c’est surtout adapté aux mREITS et BDCs qui versent plus de 90% de leurs profits sous forme de dividendes et qui ont un potentiel de hausse plus limité lorsqu’ils sont bien valorisés). Pour les dividendes versés, comme précisé plus haut, ils sont aussi intégrés dans la prime des puts, si votre put vendu n’a pas un strike trop bas, vous toucherez bien plus de prime que l’ensemble des dividendes payés, avec une protection supplémentaire en cas de baisse ou de coupure de la distribution sur la période (le montant de la prime étant calculé à l’avance en fonction du taux de distribution à ce moment, sous réserve qu’une baisse ou coupure ne soit pas anticipée biensur)

Dernière modification par Mevo (18/07/2016 11h35)

![]() Hors ligne

Hors ligne

[+1] #8 09/08/2016 16h12

- Notariat76

- Membre (2011)

- Réputation : 66

Par avance désolé pour le pavé , si je peux donner mon avis concernant une stratégie de couverture efficace, voici ce qui à mon sens est assez facile à faire, peu couteux en cas de hausse et terriblement efficace en cas de baisse : constituer et vendre un PUT synthétique.

A mon avis ça prend sens pour un portefeuille de plusieurs dizaines de milliers d’euros mais ça peut être fait avec un portefeuille pas trop important mais constitué à mon sens d’au moins 10 000€.

L’idée est la suivante : vous trouvez par exemple qu’au cours actuel le marché sur lequel vous intervenez est à un niveau élevé, on va prendre un exemple sur le CAC 40 car ici beaucoup d’intervenant ont des actions françaises et sont principalement investis en actions européenne et vous admettrez qu’il y a quand même une assez forte corrélation entre Dax, Cac, Aex, EuroStoxx…

Actuellement le marché est à 4445 points.

Imaginons que vous souhaitez une protection pour 2 mois, jusque mi-octobre.

Vous achetez un CALL 4600 échéance 3ème vendredi d’octobre actuellement vous payez cette option 55 points soit 550e (les options sur CAC c’est 10e/ point). Actuellement le delta de cette option est de l’ordre de 40.

En même temps, vous vendez 5 mini future sur Cac 40 soit 5€ du point (1 mini future sur cac40 est coté à 1€/point).

A court terme vous avez un position option/future en delta neutre.

L’idée est la suivante :

Si le marché baisse, mon CALL va chuter de valeur mais il ne va pas tomber en dessous de 0. D’autant plus que souvent lors d’une baisse de marché vous avec une hausse (plus ou moins forte et violente) de la volatilité, ce qui aide à valoriser votre option. En effet, vous avez normalement acheté votre option après une belle hausse puisque vous craignez ensuite de votre portefeuille reculer. La hausse du marché s’accompagne quasi systématiquement d’une baisse régulière de la volatilité (nous sommes actuellement en ce début août 2016 en plein dans cette situation, le marché ronronne à la hausse et les taux de volatilité sont au plus bas).

De cette façon, si le marché grimpe de plusieurs pourcents vous vous retrouvez dans la situation suivante :

Votre portefeuille action grimpe : chouette alors

Votre option se valorise et son delta augmente. En cumulant hausse du delta de l’option du fait que l’on se rapproche du strike et la hausse du marché, vous allez globalement avoir une position Future/Option neutre ou en légère perte.

Dans ce cas de figure votre assurance ne vous coute presque rien et vous avez la joie de continuer de détenir vos actions favorites et à encaisser les dividendes.

Si le marché s’emballe à la hausse (merci fed-bce-crédit-no-limit), au dessus de 4600 points (ce qui reste une hausse ‘’modique’’ car ça ne représente que 3% par rapport aux cours actuels) vous vous retrouvez même dans une situation ou votre portefeuille action augmente ‘’considérablement’’.

Votre option se valorise au rythme de 10€/point et en face vous perdez 5€/point sur votre vente de 5 mini future.

Vous vous retrouvez donc dans une situation ou votre assurance (le Put synthétique) ne vous coûte rien et même vous rapporte de l’argent.

Si le marché baisse :

Votre option va tendre vers une valeur zéro + la valeur temps restante + la hausse de la volatilité du fait de la baisse.

Votre vente de future elle va rapidement se valoriser à la vitesse de 5e/ point., c’est-à-dire qu’en 100 points de baisse (soit environ 2%) vous aurez remboursé la valeur du Call, toute baisse supplémentaire sera un profit de couverture sur votre portefeuille action.

Ça me semble être la solution la plus tout-terrain pour se constituer une bonne assurance, pourquoi me direz-vous ? :

-avec les mini futures à 1€/point c’est modulable à souhait et les frais de transaction sont vraiment bas (exemple 1€/ contrat chez degiro),

-en cas de hausse légère votre couverture ne coûte presque rien et votre portefeuille continue de se valoriser et de délivrer des dividendes,

-en cas de forte hausse (vos craintes résultaient d’un excès de visionnage de Bfm tv ou autre), votre couverture ne vous coûte rien et même vous rapporte et ça se cumule avec une hausse de votre portefeuille, win-win,

-le fait d’acheter une option de type Call après une hausse du marché action fait que vous ne surpayez pas l’option car la volatilité est au moment de l’achat assez basse donc comparativement l’achat d’un call coûte beaucoup moins que l’achat d’un Put,

-acheter simplement un Put coûte assez cher et reste une perte sèche en cas de hausse du marché.

La seule situation dans laquelle votre couverture vous coûte c’est une parfaite stabilité de l’indice pendant la durée de vie de l’option (dans mon exemple 10 semaines)

En contrepartie on peut penser que pendant toute cette période vous n’avez pas eu de crainte en consultant votre portefeuille puisqu’il était stable chaque jour et vous avez perçu vos dividendes.

Très sincèrement j’imagine assez mal une parfaite latéralisation des cours pendant 10 semaines mais tout peut arriver !

Enfin, la grande souplesse de ce type de stratégie est que vous pouvez l’utiliser comme un cliquet :

Pour reprendre mon exemple, vous constituez cette position au cours actuel, 4445pts en gros. Si le marché monte de 2 ou 3 % vous pouvez déboucler la position avec un léger profit ou une perte très faible, à coté vous avez eu la hausse de votre portefeuille de plusieurs pourcents donc tout va bien. Et rien ne vous interdit de reprendre une nouvelle position : achat 1 call en dehors de la monnaie échéance 2 mois plus tard et revendre 4, 5 ou 6 mini futures et c’est reparti pour un tour.

Si vous acceptez de ‘’capper’’ votre performance haussière vous pouvez ajouter une vente de call avec un strike bien au dessus du strike du call acheté pour diminuer encore le coût de cette assurance.

Pour reprendre mon exemple, vous pouvez acheter le Call 4600 à 55points doit 550e et en même temps vendre le Call 4800 à 13 points et donc encaisser 130€.

En faisant de cette façon vous acceptez de plafonner votre performance à 4800points d’ici le 3ème vendredi d’octobre en contrepartie de quoi votre couverture option ne vous coûte plus 550€ mais 420€ (550€ - 130€).

Voilà comment je vois les chose, j’espère que mes explications ne sont pas trop confuses !

Maxime

![]() Hors ligne

Hors ligne

[+1] #9 26/09/2016 17h41

- sat

- Membre (2014)

Top 20 Expatriation

Top 20 Obligs/Fonds EUR

Top 10 Invest. Exotiques

- Réputation : 141

Je vous suggère de lire le Trader’s insight sur Interactive Brokers, c’est assez court et ça s’appelle "How to Profit From the Fed’s Coming Rate Hike".

![]() Hors ligne

Hors ligne

[+1] #10 20/02/2022 21h54

- Woyal

- Membre (2019)

Top 20 SCPI/OPCI - Réputation : 91

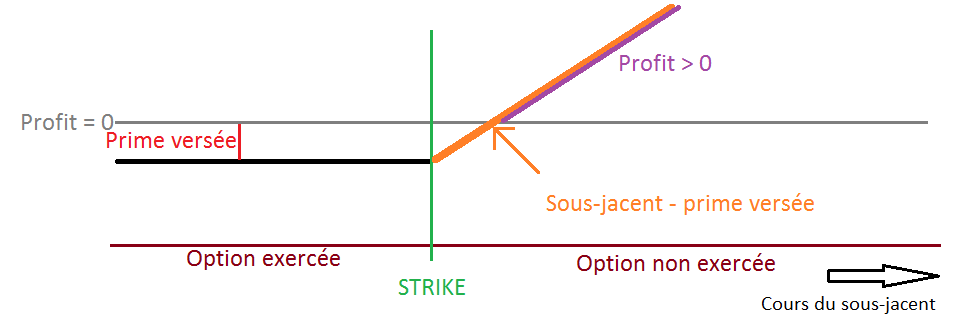

Si vous souhaitez vous couvrir d’une baisse du marché sur un sous-jacent que vous possédez, vous pouvez éventuellement regarder sur l’intérêt faire une vente achat de put à échéance longue. Si jamais le sous-jacent baisse et remonte, ça vous rassurera durant la baisse et laissera le temps de remonter… Et si ça ne remonte pas, votre put couvrira votre portefeuille à hauteur de strike - prime versée.

Si vous ne voulez que des exemples de stratégies, vous pouvez regarder ici par exemple.

Dans tous les cas, je vous encourage néanmoins à faire attention avec les options, ce sont des outils complexes (ce message s’adresse surtout aux néophytes)…

Edit : Coquille sur la vente/achat de put. Cela ne remet pas en cause le reste du message qui concernait bien un achat de put.

Edit 2 : Rapide illustration d’une couverture de sous-jacent détenu (résultat d’un achat de put en conservant le sous-jacent):

Dernière modification par Woyal (23/02/2022 12h10)

![]() Hors ligne

Hors ligne

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

Discussions peut-être similaires à “couverture de portefeuille d'actions : comment faire concrètement ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 0 | 535 | 14/11/2019 11h15 par huit | |

| 6 | 2 542 | 21/11/2013 12h54 par kienast | |

| 20 | 5 499 | 29/12/2023 00h12 par Sisyphe01 | |

| 21 | 5 826 | 02/07/2018 08h38 par carpediem | |

| 18 | 7 255 | 19/10/2018 05h58 par LeSage | |

| 8 | 3 969 | 11/03/2014 23h26 par Victoire | |

| 5 | 3 401 | 08/12/2011 16h50 par GoodbyLenine |