Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#27 14/01/2023 15h13

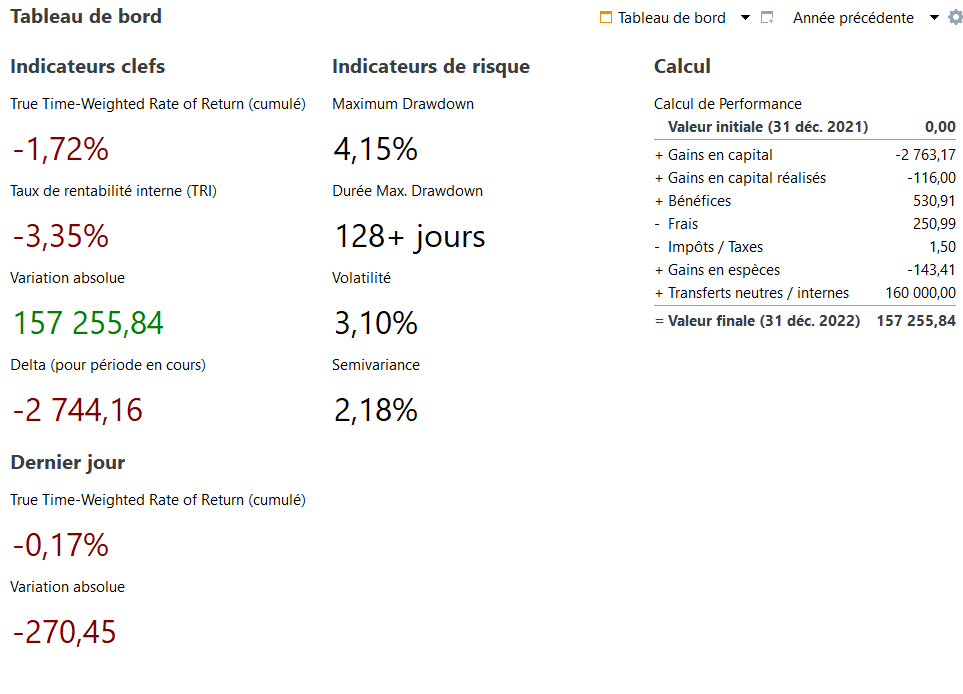

Après quelques calculs, et rectifications au niveau du cash : 2022: ~ -1.5%

Reporting S54 :

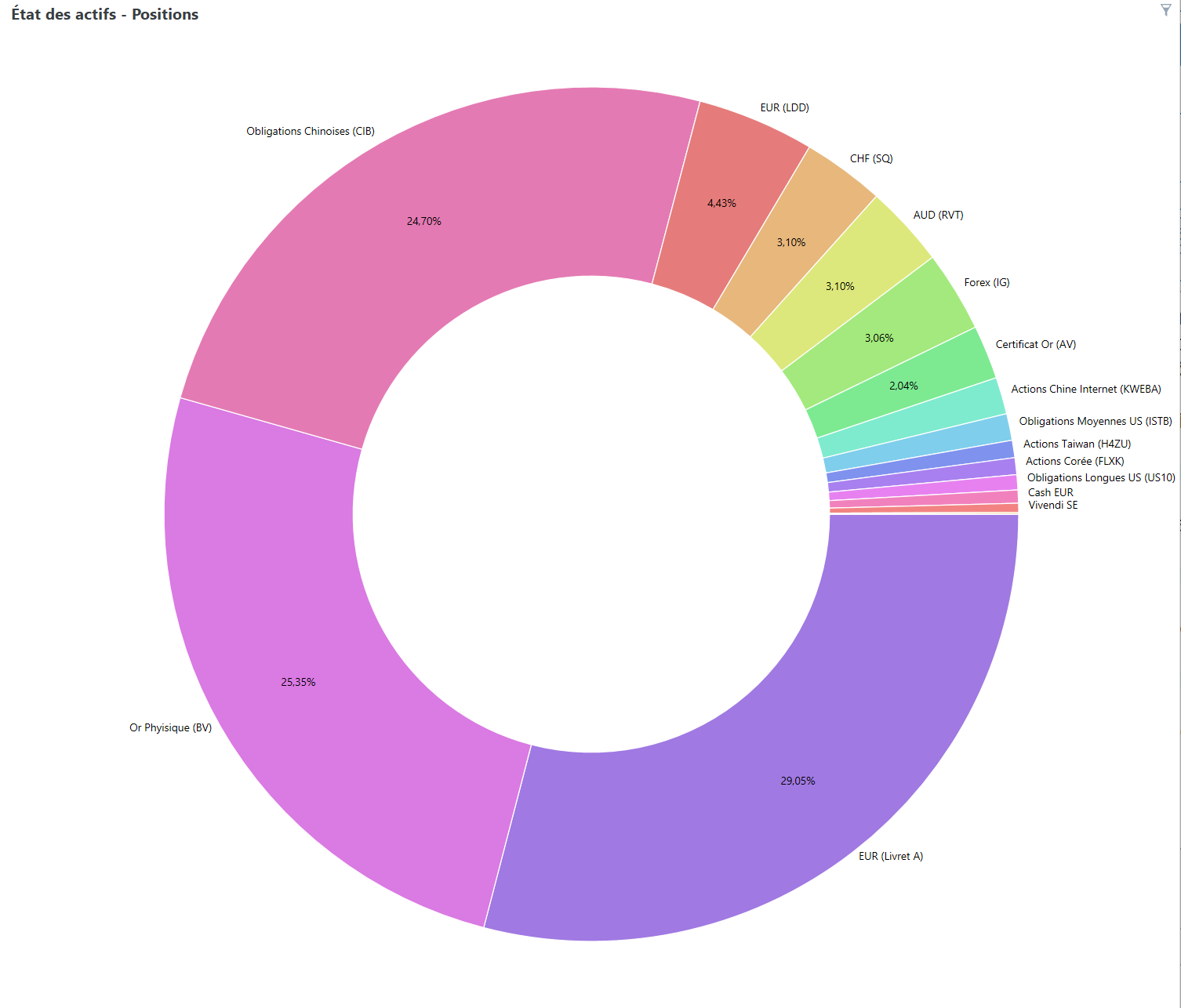

Actions ( 5%KWEBA, 2.5% MSCI Korea 4794€ (2.95%)

2.5% MSCI Taiwan , 1.25% Vivendi SE )

Obligations Chinoises (CIB) 42292 € (26.05%)

& Obligations US (US10 & ISTB) :

Or Physique (Bullion Vault) & Certificat Or (NL0006454928) : 43594 € (26.86%)

Cash (Livret A, Devises CHF,AUD) : 66728 € (41.11%)

CFD Forex (IG Trading) 50% JPY/USD 50% EUR/CNH : 4923 € (3.03%)

(Exposition 4 Contrat mini de 10 000€ soit 40 000€)

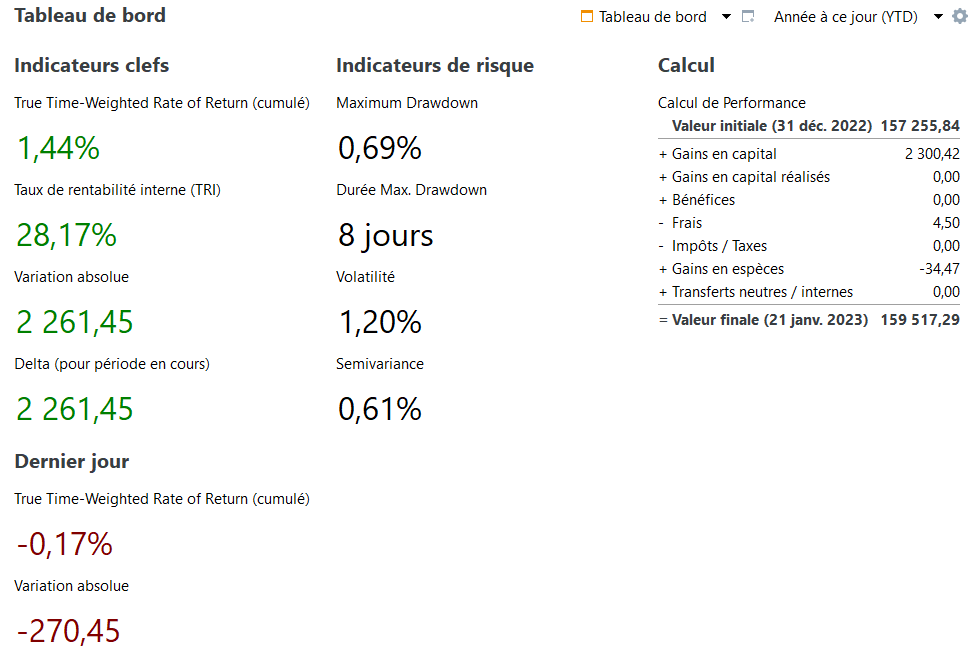

YTD(2023) = +1.65%

Dernière modification par Jaylis (14/01/2023 15h20)

![]() Hors ligne

Hors ligne

[+1] #28 21/01/2023 09h38

Je passe à Portfolio Performance pour les reportings.

Mon excel fait maison était correct, mais j’avais peur de finir par confondre des injections externes de cash (dépôt) et des transferts à l’intérieur du portefeuille.

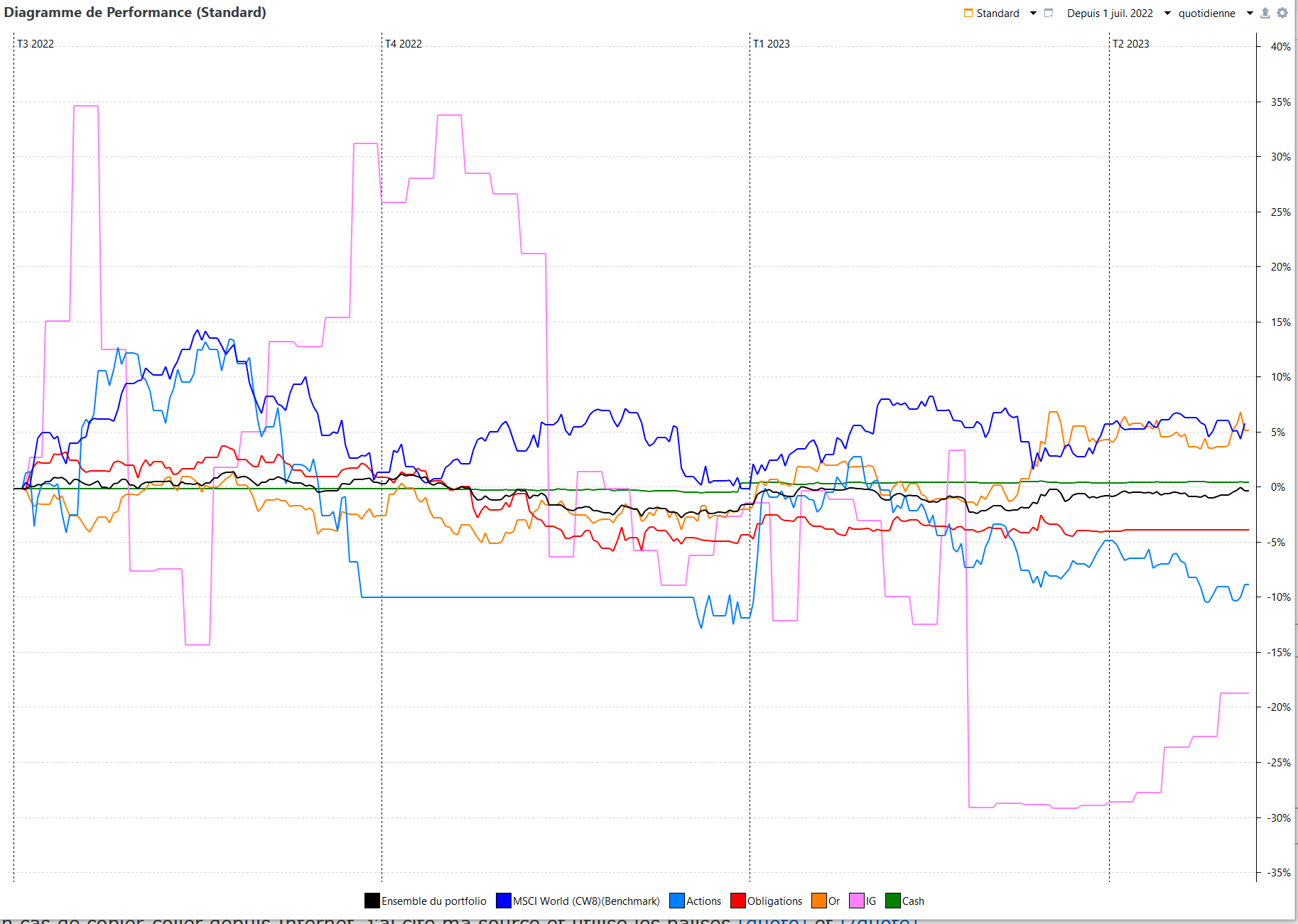

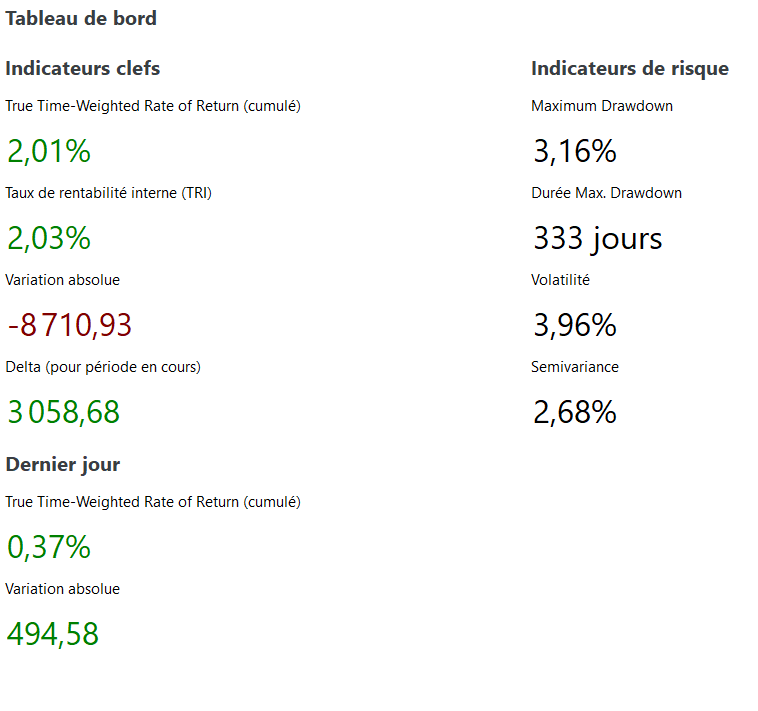

Du coup, voici la performance net de frais de 2022.

Et le performance YTD :

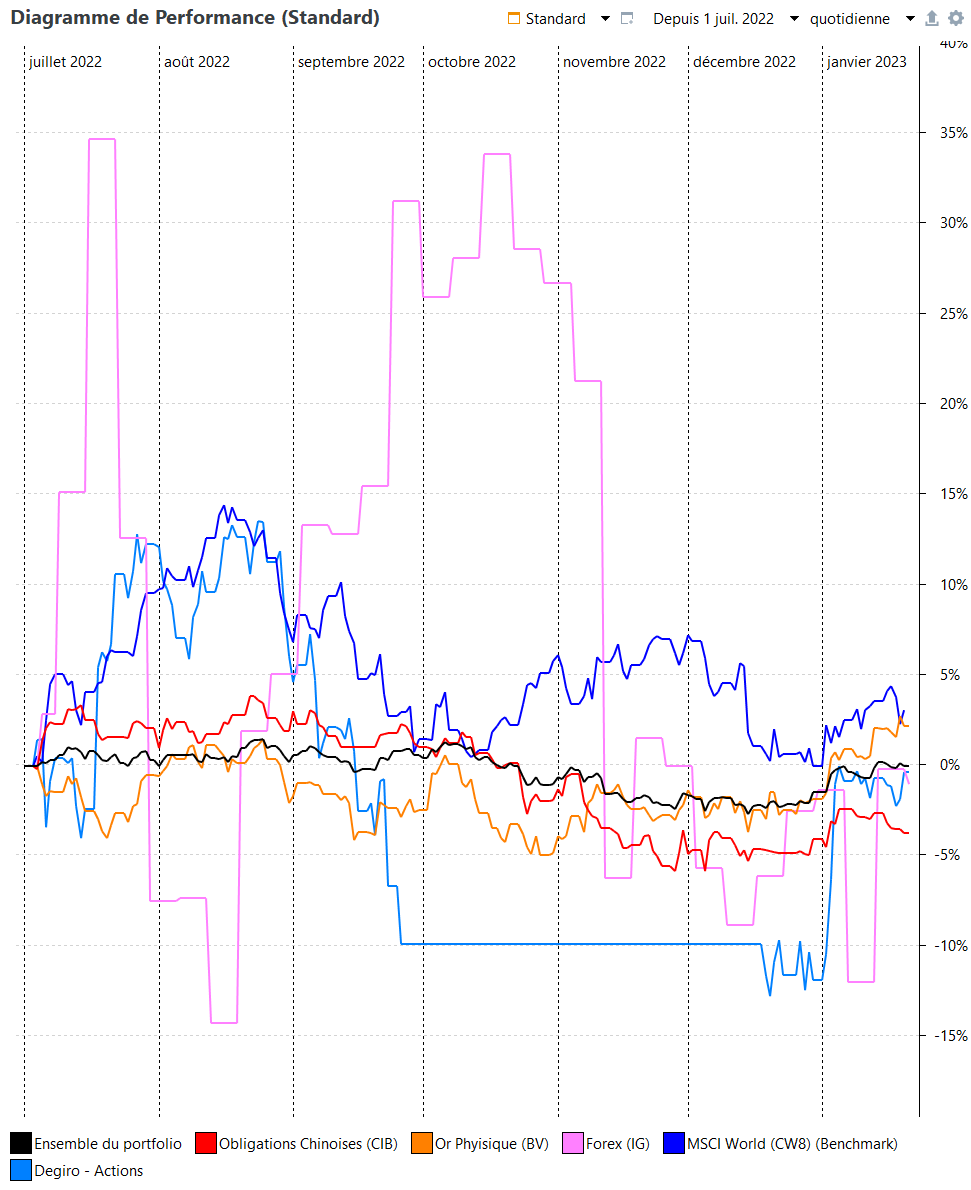

Le graphique depuis le début de la création du portfolio :

Et enfin, l’ensemble des positions :

Un re-balancement aura lieu à la fin du mois pour revenir à 25% Obligations / 25% Or / 50% cash - (moins) le forex, et les petites lignes d’actions existantes.

Sinon les positions du forex (strategie "momentum) sont actuellement 2x short USD/JPY 2x long EUR/CNH sur 25% du portefeuille nécessitant 3.06% du portefeuille en collatéral.

Sinon, je suis en train de lire "Deep Work" de Cal Newport. Je compte sûrement laisser un peu de coté mes investissements pour me concentrer sur l’essentiel, essayer de retrouver un espace de concentration (ce qui n’est pas aisé lorsque l’on est indépendant à la maison avec un enfant en bas âge dans 80m²).

![]() Hors ligne

Hors ligne

#29 06/05/2023 10h19

Et bien du coup, après avoir lu "Deep Work", je m’efforce de venir ici le moins souvent.

C’est tellement addictif de passer son temps à lire ce forum qu’on en oublierait ce qui compte vraiment.

Je me suis désinscrit de Facebook et j’ai effacé la plupart des applications comme Investing, les pages d’informations Google et autres sources de distraction.

J’ai aussi lu la méthode GTD de David Allen, il me faudra un peu plus de temps avant de pouvoir appliquer proprement cette méthode.

Il y a vraiment deux choses importantes qui m’ont marqué :

-Les moments seuls, sans bruit, sans distraction, ces moments que j’avais tendance à vouloir à tout prix combler pour ne pas m’ennuyer, sont en réalité un moteur de nouvelles idées pour avancer dans la vie. Sans eux, on est sans arrêt stimulé, distrait, et on n’a jamais vraiment de moment pour penser à ses projets, sur la manière dont on va les réaliser, et même si on ne pense à rien, parfois des idées surgissent de nulle part, et parfois il y a vraiment des pépites.

-Mettre le focus sur l’objectif le plus important et délaisser les autres qui nous génèrent du stress car ils restent inaccomplis, ce qui rend le chemin beaucoup plus difficile.

Concernant les investissements :

-J’ai vendu 66% de mes parts de SCPI chez Iroko Zen et compte vendre le reste. Je pense qu’il y a une opportunité à saisir en ne bloquant pas ses parts alors que le cash sera bientôt rémunéré à 4%. Plusieurs économistes considèrent que la baisse de l’immobilier est une conséquence évidente de la remontée des taux.

J’ai de sérieux doutes concernant la collecte des SCPIs si les médias crient partout à une chute de l’immobilier. Pendant que le livret A est à 3% net, les SICAV seront bientôt au-dessus du livret A (Euribor 3 mois à 3,3%, €STER à 2.9%).

Un arbitrage naturel aura lieu, et je ne peux pas prendre le risque de l’illiquidité, comme cela a été le cas pour les actions russes.

De toute façon, les gains des SCPIs dans ce contexte ne deviendront jamais miraculeux.

Même dans le cas du meilleur scénario, à savoir une baisse de taux à cause d’une crise systémique, les SCPIsne décolleront pas. Il n’existe aucun upside concernant l’immobilier qu’il soit commercial ou résidentiel de mon point de vue.

-> Je continue d’appliquer le portefeuille d’Harry Browne "multi-pays" combiné à du momentum.

Le portefeuille 25% Actions / 25% Obligations / 25% Or / 25% Cash est à l’heure actuelle :

5,625% Actions / 25% Obligations chinoises / 25% Or / 41,375% Cash / 3% Forex (Leverage x8 = 25% du portefeuille).

Depuis juillet 2022, la performance s’établit à -0,23% avec un MD (maximum drawdown) de 4,15% et une volatilité de 4%.

YTD, la performance est de 1,24%.

Voici le graphique du portefeuille et le comportement de chaque classe d’actifs et stratégies :

L’or sauve la mise. L’allumage de la FED et de la BCE a fait mal à la monnaie chinoise, mais la reprise sera peut-être intéressante. Je suis d’ailleurs investi à 60/40 Actions Asie/Actions World sur les 5 625 du portefeuille.

Je cherche un moyen de payer moins de frais sur ma stratégie Forex. En effet, les frais de refinancement overnight impliquent des frais de l’ordre de 1,5 %. Je laisse encore filer un an sur IG car mon relevé de frais date de 2021-2022. Ma stratégie, backtestée depuis 50 ans, fait dans les 5 % (sans levier). Elle reste encore viable sur IG.

Et bien voilà, prochains reporting dans quelques mois, en espérant qu’un épisode à la SVB ne m’oblige pas à rechercher "faillite" sur Google et ne me fasse pas retomber dans ces distractions sur les toilettes.

Bonne journée !

Dernière modification par Jaylis (06/05/2023 10h19)

![]() Hors ligne

Hors ligne

[+1] #30 23/12/2023 15h49

Quelques changements pour 2024

*Concernant les obligations chinoises, je déconseille l’achat des ETFs car aucun ne propose des durées effectives assez longues pour espérer un bon retour sur investissement en cas de baisse des taux en Chine. De plus, si l’on veut miser sur une hausse du yuan, on peut le faire à travers des CFD à risque limité et éliminer le risque de gel en cas de conflit géopolitique. Détenir des obligations hedgés court-moyen terme avec un risque de gel en cas de conflit est évidemment un paris mauvais, l’upside est dérisoire et ne vaut pas le risque de voir ses fonds gelés pendant des années.

*Je déconseille de prendre des doubles paris taux/actions et devise, ce genre d’investissement volatile relève du même ressort qu’une action et ne constitue pas une partie défensive mais plutôt spéculative.

*Je vois de la valeur dans les obligations scandinaves (Norvège, Suède, Danemark, Finlande) et australiennes, pays à faible dette/PIB avec des monnaies encore dévaluées par la hausse des taux des plus grandes banques centrales.

*Rebond du JPY en 2024 et baisse du Nikkei, fake bull run du Nikkei cette année, la dévaluation du JPY y a contribué.

*Globalement, ne jamais prendre le pari devise en achetant les versions non hedgées, les seules raisons valables sont une diminution des coûts globaux par combinaison entres deux stratégies distinctes et indépendante (Exemple: J’achète du Nestle pour l’action, je n’hedge pas car j’aurais acheté du CHF si j’avais acheté du LVMH à la place de Nestle).

Concernant le portefeuille d’Harry Browne, (25% Actions/Obligations/Or/Cash dans les mêmes devises), je l’ai modifié pour une raison simple : - Si l’on passe certaines parties en cash, le portefeuille devient plus volatile et plus risqué que s’il restait investi.

J’ai donc réduit la part en Or à 17,5%, couplée à du CHF à hauteur de 8% du portefeuille, et 3% de JPY.

Finalement, j’ai ajouté des obligations High Yield qui sont très corrélées aux actions mais avec un meilleur rendement ajusté du risque (Sharpe ratio). Une unité d’allocation en HY vaut 0.5 unité en actions.

Pour la partie actions, j’oublie les ETFs, en passant à 20 actions choisies dans l’univers Quality (calcul du score Quality de l’indice MSCI World Quality dépendant du ROE, Debt/Equity & Earnings Variability). Dans cet univers, j’ai divisé en 3 classes de risques : les blue chips low beta & low drawdown, les high beta momentum, et les low beta momentum. Je ne vendrai jamais les blue chips. Concernant les low betas, je peux effectuer des rotations pour garder les meilleures actions du classement, mais cette partie ne sera jamais en cash. Pour les high beta momentum, je peux passer en cash si toutes les actions sont en dessous de SMA100.

J’ai alloué la même unité de risque (maximum drawdown dans ma situation) à chacun des classes.

Voici le portefeuille :

Et un mea culpa :

Avec du recul, l’équipe Gavekal m’a beaucoup apporté, mais force est de constater qu’ils sont pieds et mains liés. Tous leurs indicateurs disaient de risk off le yuan, et ils ont maintenu leur discours sur la chaîne YouTube et auprès de grand angle…

Je prends dorénavant leurs conseils avec des pincettes, je trouve qu’en particulier Charles Gave dit parfois des inepties, surtout quand il s’agit de ses analyses de retour à la moyenne. Donc, un mea culpa s’impose sur ce forum, où j’avoue l’avoir défendu un peu trop fermement quant à leur intégrité et surtout à la compétence de Charles Gave en particulier. Il ne fait aucun doute par contre qu’il est entouré de gens probablement beaucoup plus compétents que lui.

Ceci dit… il est possible que le yuan rebondisse (je ne dis même plus "obligations chinoises", car vu la volatilité des taux en Chine et de la duration des obligations, c’est comme si vous aviez juste du CNH, et c’est complètement aberrant d’avoir des allocations en monnaies étrangères quand on peut les détenir dans des contrats en allouant seulement 10% du montant).

*Si bullish yuan, alors position FX short EUR/CNH.

*Si bullish car les taux en Chine risquent de baisser, alors achat d’obligations à 15 ans de duration et plus et on hedge le taux de change (mais pas assez de profondeur de marché pour qu’ils soient commercialisées en ETF).

Le pari entremêlé des deux propositions ci-dessus est très spéculatif car il implique un effet de ciseau. À mes yeux, on doit tout le temps hedger nos positions, et si on est bullish sur le dollar, par exemple, on enlève une partie de l’hedge, mais on consent à une stratégie active FX, et il faut que celle-ci soit fondée et backtestée.

J’aimerais beaucoup voir en 2024 : une BCE qui ne baisse pas ses taux car elle comprend que l’inflation depuis des dizaines d’années est parti dans l’immobilier et que si cela continue, nos enfants devront attendre notre mort pour devenir propriétaire.

(Perf YTD sans les intérêts des livrets)

Dernière modification par Jaylis (23/12/2023 15h53)

![]() Hors ligne

Hors ligne

#31 24/12/2023 10h35

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 20 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 20 Immobilier locatif

- Réputation : 3873

Hall of Fame

“INTJ”

Jaylis, le 23/12/2023 a écrit :

Je prends dorénavant leurs conseils avec des pincettes, je trouve qu’en particulier Charles Gave dit parfois des inepties, surtout quand il s’agit de ses analyses de retour à la moyenne. Donc, un mea culpa s’impose sur ce forum, où j’avoue l’avoir défendu un peu trop fermement quant à leur intégrité et surtout à la compétence de Charles Gave en particulier. Il ne fait aucun doute par contre qu’il est entouré de gens probablement beaucoup plus compétents que lui.

Alléluia !

Mine de rien, c’est extrêmement rare d’être capable de se remettre en question comme vous venez de le faire, malgré les arguments de membres expérimentés sur nos forums.

Bravo à vous.

![]() Hors ligne

Hors ligne

#32 03/04/2024 17h48

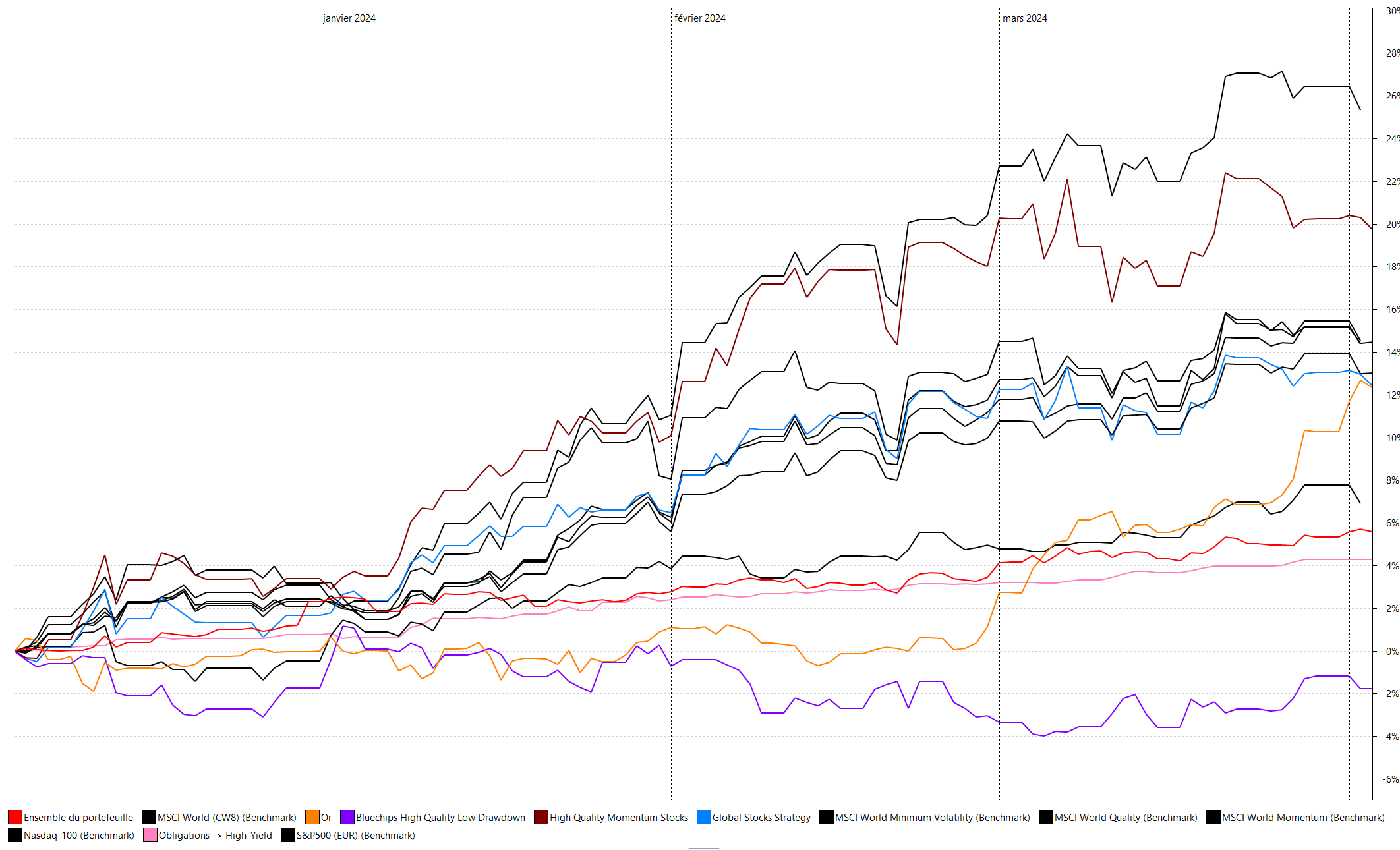

Résumé du Reporting de Décembre 2023 + T1 :

La stratégie d’investissement était basée sur trois axes, sélectionnés dans l’univers high quality selon MSCI (Retour sur capitaux propres, Variabilité des bénéfices et Ratio de capitaux propres/dettes) :

1) Volatilité élevée et Momentum

2) Volatilité faible et Momentum

3) Blue Chips avec minimum drawdown

1) a surperformé de manière significative le benchmark, avec un alpha d’environ 30% (sur 7 titres sélectionnés)

2) a sous-performé avec un alpha d’environ -5%

3) a largement sous perfromé avec un alpha de -16% et était surpondéré par rapport à 1) et 2).

Pour ce qui est du point 1), la performance réelle de la stratégie est en fait supérieure car j’ai évité d’acheter SMCI (Super Micro Computer), bien que la stratégie l’ait recommandé depuis Novembre-Décembre. L’action a presque doublé depuis lors.

Concernant le point 2), bien que la sous-performance soit acceptable si le risque est réduit, il est crucial de noter que la volatilité ne représente pas le seul aspect du risque, surtout dans le contexte des sociétés de taille moyenne et petite.

En ce qui concerne le point 3), la stratégie sans prise en compte du momentum a connu des difficultés majeures.

En conséquence, j’ai décidé de supprimer la stratégie 3) en ajustant mon allocation en actions. J’ai fusionné les stratégies 1) et 2), en introduisant un poids en fonction du risque, me permettant ainsi de diversifier vers des actions plus risquées telles que SMCI tout en maintenant un niveau de risque similaire à celui de COSTCO.

Il est important de noter que cette approche reste subjective, puisqu’il est difficile d’évaluer précisément le risque d’une action en bourse, qui est bien plus complexe que quelques données. Cependant, nous maintenons une approche aussi passive que possible, privilégiant la simplicité.

Le portfolio globale est constitué de cette facon :

18.31% Actions Monde Hedged (RISK ON)

35% Intermediate Investment Grade Bonds Hedged (RISK OFF)

17.5% Gold (RISK ON)

16.69% High-Yield Corporate Bonds Hedged (50%USA/50%EU= RISK ON)

4.91% Gestion et couverture FX

7.75% SCPI Iroko Zen

Portefeuille Actions au 03/04/24 :

Graphique du portfolio depuis 05/12/23 (réveil) : Les anciennes stratégies ont été fusionnés, les perfs ne correspondent donc pas à ceux cités précedemment.

Bon T2 à tous les investisseurs, heureux de revoir le printemps !

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “portefeuille du rentier de jaylis”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 27 | 10 541 | 15/08/2019 00h40 par Portefeuille | |

| 1 042 | 556 226 | 03/05/2022 13h19 par Reitner | |

| 1 087 | 491 708 | 01/03/2024 19h37 par MrDividende | |

| 713 | 358 555 | 04/04/2024 23h10 par lopazz | |

| 696 | 304 994 | 25/10/2023 18h55 par Lamat | |

| 757 | 276 233 | 16/01/2024 19h27 par Ours | |

| 621 | 334 248 | 04/01/2023 10h36 par PoliticalAnimal |