Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

[+4] #1 31/01/2021 01h20

Présentation portefeuille et reporting mensuel 1 – Janvier 2021

Généralités

- PEA tenu chez ING

- Ouverture fin 2019

- Capital investi : 60000 euros

Historique et profil

Fin 2019, ouverture de ce PEA devant l’euphorie boursière et une volonté de dynamiser mon capital. Peu de connaissance à l’époque sur la bourse mais une connaissance légère des bilans, étant gérant d’une SARL. Au démarrage du PEA (fin 2019), 30000 euros de capital investi puis 30000 euros complémentaires en Mai 2020.

D’un naturel anxieux, les MV m’inquiètent mais les PV me tendent encore plus, ayant systématiquement peur de perdre ce qui est acquis. En découle des erreurs avec des ventes précoces. Parmi mes erreurs, il y a LDLC. Je suis client depuis 15 ans, je connais bien leur business et j’ai toujours suivi avec plaisir cette société. Achetée lors du lancement de mon PEA, l’action est bradée. Elle prend 120% avec le COVID, je vends tout avec une belle PV, sans identifier le potentiel de hausse à venir ni même la raison fondamentale de cette hausse. Au final ma PV obtenue est faible en rapport avec celle que j’aurais pu obtenir en maintenant ma position et j’en arrive à ne plus vouloir suivre l’action par honte de cette erreur.

C’est un point sur lequel je dois travailler car je mets trop d’émotion dans ces actions. Je gère mieux psychologiquement les MV que les PV et je ne sais pas si c’est très courant ! Je vois beaucoup d’investisseurs de qualité qui maintiennent des positions en forte PV sans sourciller et ce sont clairement des sources d’inspiration pour moi.

Le corollaire de tout cela est que je pense avoir un profil value buy and hold mais dans les faits, je clos souvent mes positions quand les PV sont trop belles. Le momentum très volatil est peut être convenable pour ces erreurs mais dans un moment de marché plus serein, je peux vraiment abimer ma performance, tant les titres de qualité ne sont pas légions …

A coté de cela, je prends un plaisir énorme à tenir mon portefeuille et travailler ce sujet.

Choix des valeurs

J’ai tendance à prendre des sociétés FR avec les caractéristiques suivantes :

- Dettes maîtrisées (le premier critère). Dérogation possible uniquement si l’endettement est soutenable et les ambitions de croissance pertinentes.

- Résultat Net et Free Cash Flow positifs sur plusieurs années (sauf investissement pertinent). Le Free Cash Flow doit notamment est cohérent avec les politiques de retour aux actionnaires, le cas échéant.

- Qualité de la société et/ou des produits/services proposés

- Valorisation cohérente avec le secteur.

- Management au capital est un vrai +.

Les politiques de retour aux investisseurs (dividendes, rachat d’actions, …) ne sont vu que pour certains profils de société (business mature ne nécessitant pas d’innovations majeures).

Mon tropisme FR est à corriger selon moi, mais je me heurte à une contrainte de mon courtier qui a peu de valeurs européennes éligibles + des montants minimums de transaction important (2500€ pour XETRA…), pas possible en Italie, …

2020 en quelques chiffres

Début d’année à 30k€ de capital investi. Injection d’une nouvelle poche de 30k€ en Mai.

Performance 2020 : 20,29%

Comparateur : CAC40 NR : -5,57%

Différence comparateur: 25,86%

Performance Janvier 2021

Performance globale au 31/01/2021 :

- Valorisation au 30/01/2021 : 73641,19 euros

- Performance depuis la création : 22,74 % (13641,19 euros)

Performance de Janvier 2021 uniquement : 2,03 %

Performance du comparateur : -2,64%

Différence : 4,67%

Contenu du portefeuille

Je vais tenter d’expliquer dans les prochains messages certains de mes choix. Une (énorme) surpondération en titres Total est trouvée dans mon portefeuille. J’ai une forte confiance dans la solidité et l’avenir du groupe, notamment par mon historique pro. Le management est de qualité et la société réfléchit bien aux enjeux de son secteur. Certains peuvent voir les achats dans les renouvelables de Total comme trop chers mais c’est une politique lancée depuis des années qui voit le jour. La question de la rentabilité des ventes d’électrons reste une interrogation à long terme, les acteurs alternatifs bénéficiant de conditions favorables actuellement mais quid de l’avenir ? Enfin la politique de retour à l’actionnaire, avec un PRU faible comme le mien, est avantageuse.

Vente sur les derniers mois

Une illustration parfaite des ventes précoces de titres (Bigben, FNAC, Kinepolis) ou des erreurs dans les achats (Emova, SFPI, Actia) que je dois mieux réfléchir.

Pour le mois à venir

- Continuer à apprendre en suivant les profils expérimentés sur forum

- Prévision d’ajout d’une nouvelle poche de capital sur 2021 en fonction de l’évolution des marchés (si forte baisse). Si non, capital en réserve pour projet immobilier à venir.

- Réfléchir à un transfert du PEA vers un acteur plus ouvert sur d’autres marchés européen, dans la limite des capacité d’un PEA

- Ou alors, réfléchir à l’ouverture d’un compte titre ?

- Changer mon comparateur ?

Mots-clés : action, pea (plan d'epargne en actions), portefeuille

![]() Hors ligne

Hors ligne

1 [+2] #2 27/02/2021 14h16

1 [+2] #2 27/02/2021 14h16

Reporting mensuel 2 – Février 2021

Performance du mois : 4,25% versus comparateur CAC 40 NR 5,48%

Performance à partir du 01/01/2021 : 6,28% versus comparateur CAC 40 NR 3,44%

Performance depuis la création 10/2019 : 27,85% versus comparateur CAC 40 NR -2,89%

Capital investi 60000 euros et Valorisation actuelle 76710,92 euros

Aucun nouveau versement (objectif de 0 abondement en 2021 pour cause de projet immobilier).

Quelques actualités du mois

- J’ai certainement été peu précis dans la description de ma stratégie vu les premiers retours. Je suis en buy and hold pour certains de titres. Pour d’autres, je suis en objectif recovery ou spéculation que je vends lorsque les objectifs fixés sont atteints. Enfin, je considère aussi dans ma maitrise des risques d’alléger des positions que je juge délirante ou quand des changements majeurs sur les marchés interviennent. Chacun prend son risque dans la gestion de son portefeuille mais je préfère prendre des bénéfices sur des augmentations fortes de positions que je ne comprends pas. Je ne veux pas d’ETF, je veux maîtriser mes engagements et sur quoi je mise.

- Total sort une publication pour le T4 de qualité malgré un contexte affreux de 2020, confirmant ce que je pense du groupe, à savoir la meilleure gestion parmi les groupes intégrés pétroliers. Hors dépréciation, les résultats et le bénéfice ajusté par action sont les meilleurs du secteur et sont supérieurs au consensus. Un changement de nom pour devenir TotalEnergies qui confirme les objectifs de diversification du mix énergétique à 2030 (part du pétrole dans le CA de 55% à 30%, baisse compensée par gaz et électrons) ainsi que la neutralité carbone pour 2050 (y compris pour les émissions des consommateurs !). 60 milliards d’investissement dans le renouvellement dans les années à venir, dont 2,4 milliards en 2022. J’ai réalisé un allégement pour abaisser mon exposition (notamment après avoir vu la conférence post-résultat où Monsieur Pouyané a été challengé par des fonds assez virulents) mais Total reste ma première ligne. Je garde pour l’avenir. Sur les renouvelables, beaucoup parlent, beaucoup ont des capi. en milliards sur du vent, Total agit (et les corrections de ce mois sur la bulle verte ne sont que les prémisses d’une correction qui va arriver un jour je pense). Enfin les cours actuels du Brent (60$+) sont de bon augure pour le T1 2021.

- Vente de mes Natixis dont l’actionnaire principal propose une sortie de la cote. Je misais pour une recovery.

- Dassault Aviation qui signe de nouvelles commandes pour son secteur militaire. L’ITW du dirigeant sur BFM TV laisse également entrevoir une embellie pour la gamme civile, notamment les Falcon 6X qui viennent d’être dévoilés. Le déploiement de la stratégie de réduction d’émissions CO2 et de rendre la gamme Falcon compatible aux biofuels me plait et me parait correspondre avec les attentes des consommateurs…

- Don’t Nod où Tencent arrive au capital, ça me fait revenir sur le titre ! J’ai ainsi un pied dans le jeu vidéo avec une petite ligne pour l’avenir (plutôt qu’un leader à PER de 60-100) mais je suis plus à l’aise comme cela.

Contenu du portefeuille

A cela s’ajoute une poche cash de 8,98%.

Vente sur Février 2021

Achat sur Février 2021

Plusieurs déclenchements d’achats sur ma watchlist suite aux ventes réalisées et notamment :

- Atos suite à l’abandon du projet de rachat d’un concurrent US, qui aurait été un risque important dans le contexte actuel. La société reste attractive et je prends position.

- Don’t Nod suite à l’arrivée de Tencent au capital. Cela va faciliter grandement l’expansion internationale du groupe, et donner des sources de revenus nouvelles. L’apport en cash va permettre le bon lancement du studio Canadien ouvert il y a peu.

- Réalités suite à la lecture des objectifs 2025 et une analyse plus fine de la société.

- Kaufman et Broad suite à la lecture des publications du groupe et ses objectifs.

- Linedata société intéressante. Petite ligne initiée en attendant de creuser d’avantages.

- Fresenius avec une ligne ouverte sur cette société medtech essentielle dans l’activité des hôpitaux en Europe.

- Kinepolis une mini-ligne avec la date de réouverture des salles qui approchent en Belgique et une trésorerie assez solide.

En résumé, ce mois a vu un grand nombre de mouvements, provenant de l’arrivée (non prévue) de liquidité par la vente de Natixis et de ma réduction de risque sur Total. Les mois prochains, sauf événement majeur, devraient être plus calme.

![]() Hors ligne

Hors ligne

[+2] #3 01/05/2021 14h53

Reporting mensuel 3 – Mars-Avril 2021

Performance au 01/01/2021 : 10,71% versus comparateur CAC 40 NR 13,35%

Performance depuis la création 10/2019 : 30,97% versus comparateur CAC 40 NR 7,14%

Capital investi 70500 euros et Valorisation actuelle 90318 euros

Cash : 11382 euros / 12,60% du portefeuille

Abondement de 10500 sur Mars et Avril.

Contenu du portefeuille

Résumé de la perf

En quelques mots

Je n’ai malheureusement pas beaucoup de temps à considérer pour ce reporting, je vais donc faire succinctement.

--> Ouverture d’un CTO comme échange plus haut dans cette file, pour ouvrir mon investissement à d’autres zones. En l’attente de la possibilité d’acheter au USA, un peu long à débloquer chez mon broker.

--> Grâce au CTO, prise de position pour CD PROJEKT qui tombe suite à l’échec du lancement de CYBERPUNK 2077 mais de façon aberrante à mes yeux. La société est une pépite avec des licences forte, je crois à l’avenir LT de ce titre et à un possible 10-bagger ![]() . Même chose pour SAGE GROUP que j’utilise dans la gestion de ma propre entreprise, c’est une société solide dont il est difficile de sortir lorsqu’on lui confie sa société. Une sorte de MOAT à mes yeux.

. Même chose pour SAGE GROUP que j’utilise dans la gestion de ma propre entreprise, c’est une société solide dont il est difficile de sortir lorsqu’on lui confie sa société. Une sorte de MOAT à mes yeux.

--> Prise de positions dans quelques sociétés à horizon LT, Biomérieux, Freelance.com, Lumibird, Prosus, Ubisoft, Varta et Verimatrix. La majorité de ces sociétés subissent des prises de bénéfices ou des momentums un peu faiblards mais à LT ce sont des titres en qui j’ai confiance.

--> Je paye sur ce mois mon positionnement fort sur Total et Orange qui n’ont toujours pas fait leur recovery de l’époque pré-covid; pour Total ça paye le momentum "pétrole" et la demande toujours faiblarde en brut. De plus, quelques opérateurs de marchés doutent de la possibilité de Total de devenir un opérateur multi énergie. Ca n’est que partie remise, ma confiance n’est pas érodée et avec mon PRU, je ne m’en fais pas. Pour Orange, on paye la dette forte, le PDG trop proche du pouvoir politique (et son aura proche du néant) et le momentum assez peu propice avec le déploiement de la 5G qui demande beaucoup d’investissements. J’ai également tout confiance pour l’avenir LT du titre. Cependant la performance du portefeuille reste sympa, j’ai actuellement 34 ans et je veux une rentabilité moyenne de 10% sur les 30 prochaines années. Pour le moment je suis on track mais c’est bien trop tôt pour se prononcer sur le futur.

--> Je garde 12% de cash sur mes comptes, ça me permet de dormir un peu plus sereinement, un décrochage des indices étant possible car l’économie rouvrira définitivement.

![]() Hors ligne

Hors ligne

[+2] #4 06/08/2021 02h07

- RadioInvest

- Membre (2020)

- Réputation : 204

C’est une discussion intéressante.

Aucune crise ne ressemble à une autre. Ne pas avoir connu 2008 n’est pas problématique à mon sens. Ceux qui ont connu un long bear market, ont cru en mars 2020 qu’ils seraient confrontés à la même cinétique.

Lorsqu’ils ont observé la baisse brutale des marchés, ils se sont dit "le CAC plongera encore plus bas et pendant plus longtemps" et in fine c’est une sorte de flash krach auquel nous avons assisté. Donc avec cette stratégie, ils n’ont pas pleinement profité de la baisse pour y investir massivement leurs liquidités (trop d’expectative).

Parfois, j’ai tendance à me dire que moins on a de connaissances techniques, moins on écoute les "experts" et mieux on s’en sort, en tant que particuliers. Si l’on suit des préceptes simples "if you spend 13 minutes a year on economics, you’ve wasted 10 minutes (Peter Lynch) et que les cours des actions reflètent à long terme les bénéfices avec des business modèles "simples mais pérennes" alors la probabilité de réussite est supérieure à celle de l’échec.

Tout le monde financier attend LA correction liée à la remontée des taux de la FED donc elle finira par arriver et quid ? Une fois l’information digérée, les cours se reprendront (sauf pour les entreprises non rentables sous perfusion monétaire car ultra-endettées et dont les publications récentes décevantes ont montré la fragilité, mais cela on le savait déjà).

La prochaine crise sera différente de toutes les autres (et imprévisible à la différence de ce que croient les plus savants). De ce fait, comme le souligne à juste titre Nassim Nicholas Taleb, ne soyons ni fragiles, ni résistants et encore moins robustes mais anti-fragiles dans la simplicité.

"Il faut de la mesure en toutes choses" Horace.

![]() Hors ligne

Hors ligne

[+2] #5 06/08/2021 06h48

- MilfordSound

- Membre (2020)

Top 20 Crypto-actifs - Réputation : 132

Bonjour,

Merci pour cette réponse détaillée Menethil.

Le rôle d’amortisseur du BX4 ne fonctionne que si la baisse du marché survient rapidement, dans les semaines qui suivent son achat. Ensuite, au fil des semaines, le béta slippage produit son effet néfaste.

Imaginons que le CAC reste stable ces 4 prochains mois puis chute à 6500 en décembre, votre BX4 sera très probablement en moins value alors que le CAC sera sous le niveau auquel vous avez acheté votre BX4.

Par curiosité, et pour illustrer mes propos, j’ai recherché la dernière période de 5 mois environ (ce qui équivaudrait à une revente de votre BX4 fin décembre) où l’on a retrouvé le CAC à un niveau équivalent :

11 juin 2020 (cours de clôture) : CAC=4815 BX4=3.41

26 octobre 2020 (cours de clôture) : CAC=4816. BX4=3.18

En 4 mois et demi, alors que le CAC a retrouvé son niveau antérieur, le BX4 a dans le même temps perdu 6.74 % !

Alors certes, le BX4 jouera partiellement son rôle dans le sens où son prix s’appréciera les jours de baisse du marché, mais au final, l’opération s’avère largement déficitaire…

Bref, méfiez vous tout de même du BX4, le seul qui soit sûr de gagner de l’argent avec ce produit, c’est l’émetteur !

Cordialement

Team Faux Pas 0+0

![]() Hors ligne

Hors ligne

1 [+2] #6 06/09/2021 23h04

1 [+2] #6 06/09/2021 23h04

Reporting 5 - Septembre 2021

Introduction:

En préambule de ce message, je tiens à remercier tous les acteurs de ce forum qui partagent leurs stratégies et expériences en investissement. Quand on a pas la chance d’avoir des proches qui s’y connaissent et sachant que nos études ne nous forment pas à la gestion de nos capitaux (en tout cas pas les miennes), ces informations sont essentielles.

A titre personnel, je pense avoir bien évolué en cette année 2021 (en bien ou mal, seul l’avenir le dira !)

Je pense avoir compris que les krachs boursiers sont des indices qui s’effondrent, mais qu’à l’intérieur de ces indices, le comportement des actifs qui le composent peut être diamétralement opposé. Ainsi, j’ai commencé à comprendre que la qualité d’un actif est certainement une meilleure protection à un krach que toute autre stratégie. Si demain le CAC40 s’effondre de 25% avec un profil similaire à celui du krach d’Octobre 1987, je commence à être convaincu que la meilleure stratégie n’est pas de timer ce krach, mais d’investir dans des actifs de qualité qui rebondiront et reprendront leurs croissances après ce phénomène temporaire. Lecon #1: Acheter de la qualité et rester investi même pendant le krach

Et même pour des mouvements plus modeste, j’étais persuadé par exemple que la conférence des banquiers centraux fin aout allait déclencher une correction de 10/15% --> J’avais donc ouvert une position via l’EFT CAC double short. Si petite baisse du CAC il y a eu, elle a été bien faiblarde en comparaison de ce que j’attendais et de ce que les commentateurs financiers conjecturaient dans leurs papiers. J’ai clos cette position il y a quelques jours en MV de 6,5%. Leçon #2: Ne plus prendre de position en fonction des propos tenus par des acteurs économiques ni essayer de timer le marché avec des stratégies autre qu’un peu de cash de côté

Je pense avoir aussi compris que mettre ses oeufs dans le même panier est un danger. La reprise en main de l’économie chinoise par le gouvernement a été l’équivalent d’un mini-krach en quelques semaines pour ces valeurs (où je ne suis exposé heureusement que par Prosus). Le summum de cette reprise en main étant l’obligation pour les sociétés actives dans l’enseignement de devenir des sociétés à but non lucratifs; tout ça d’un coup de plume et du jour au lendemain. La diversification me semble donc être un bel atout pour la robustesse de nos capitaux face à ces événements imprévisibles. Leçon #3: Diversifier pour se protéger.

En conséquence, mon portefeuille a vu sur cet été de nombreux changements, pour mieux prendre en compte l’aspect qualité et diversification, notamment géographique.

Je suis donc passé d’un portefeuille avec 80% de valeur value / rendement à un profil plus en faveur de la croissance/qualité. J’ai également dépassé mon tropisme 100% FR à une diversification progressive vers les autres économies.

Les valeurs suivantes ont notamment rejoint mes actifs:

- 2G Energy - transition écologique (Mr Dividende et Croissance Verte)

- Accell group - vélo électrique, symbole à mes yeux de la transition écologique à venir

- Alfen - qu’on ne présente plus, entré au profit d’une baisse de 10%

- Aqualisbraemar - Conseil (doubletrouble)

- Groupe Airwell - Pompe à chaleur, entré via une SPAC il y a peu

- LVMH - En profitant de la correction de -15% de fin aout.

- System Air - Pompe à chaleur.

- Verbio - également présente dans de nombreux portefeuilles.

J’ai également renforcé Nacon et Freelance.com sur la période.

J’ai pas contre vendu une partie de mes titres TotalEnergies, ma petite position Engie, Awkel, Aurubis et CNP Assurances.

Bilan de mes investissements:

Changement de présentation en optant pour celui de Scipion8. Changement également de comparateur pour le portefeuille global, en optant pour le CW8 au lieu du CAC40NR vu l’ouverture progressive de mes investissements au reste du monde.

Je précise qu’il s’agit de performance globale depuis les ouvertures et non pas les performances 2021. Mon PEA est le seul qui surperforme son comparateur. Le PEA de mon épouse et mon tout récent CTO sont en retrait mais je ne suis pas inquiet du tout. Au contraire, je prends beaucoup de plaisir à gérer ces poches de capitaux et je suis confiant qu’avec le temps, je vais devenir plus pertinent.

Titres vifs détenus:

J’ai ajouté une colonne "thème" qui m’est totalement propre, qui donne en un ou deux mot le thème de l’investissement ou une actu que j’attends.

Merci de votre lecture

Dernière modification par Menethil (06/09/2021 23h09)

![]() Hors ligne

Hors ligne

[+2] #7 14/12/2021 12h20

Je lis toujours beaucoup en ce moment et je suis tombé sur des références à Marty Zweig. Je me suis rendu compte que beaucoup de citations largement diffusées sur les marché provenaient de lui, dont le fameux don’t fight the fed. Pour la postérité, voici les fameuses 17 règles qu’il a proposé dans ses travaux:

Je trouve ces citations inspirantes et elles mettent en lumière les erreurs et biais cognitifs que l’on peut avoir lorsque l’on investi en bourse.

Et je pense être en contradiction avec pas mal de règles dont la première règle, qui est pourtant la plus importante… En effet, j’ai du mal avec la tendance actuelle à la glorification de certaines valeurs et à la mise à la déchèterie d’autres valeurs. Je me reconnais plus dans la règle 4, où certaines valorisations n’ont à mes yeux pas de sens.

On trouve sur le forum une majorité d’investisseurs dans la croissance et l’hypercroissance, pour qui orange ou totalenergies sont des déchets et pour qui nvidia ou docusign sont des must have. Et c’est sûr que les faits sont pour eux, vu les croissances hyperboliques des cours de bourse. Je ne critique pas ces positions, bien plus rentables que les miennes, mais ça n’a juste pas de sens pour moi.

Pour prendre le cas d’NVIDIA, valeur star des réseaux, le PER 2021 est de 150 (je ne regarde pas les PER 2022 et 2023, ça n’a aucun sens de prévoir des PER futurs). La capitalisation vaut 26 fois le CA.

En regardant de plus prés, NVIDIA fait en gros la moitié de son CA sur des cartes graphiques pour joueurs (selon mes calculs, environ 7M de cartes graphiques seront vendues en 2021) et l’autre moitié pour les serveurs et l’industrie (un peu moins de 5M de GPU vendus).

Actuellement, la société a une capitalisation de 705 $Mds et une marge nette de 33%. Pour revenir à une valorisation classique pour une société de croissance, avec un PER de 30, il faudrait qu’NVIDIA dégage un bénéfice annuel de 24 $Mds, induisant, toute chose étant égale par ailleurs, la vente de 34M de cartes graphiques aux joueurs et 20M de GPU pour l’industrie.

En d’autres termes, pour revenir à un PER de 30, il faudrait vendre 4,5 fois plus de produits ?!? Je sais bien que le cours est soutenu par les folies actuelles du minage des cryptomonnaies et le délire futuriste du métaverse. Mais est-ce raisonnable de penser qu’une société va vendre 5 fois plus de devices ? Mais est-ce seulement possible ? Le pool de joueurs PC va-t-il quadruplé en 2 ans ? Sachant qu’NVIDIA a été dégagée du marché des consoles par AMD…

Voilà le raisonnement que j’ai quand je passe une par une les sociétés tech ou verte en bulle, raisonnement certainement totalement faux et biaisé. Attention, je ne parle pas ici de Microsoft, Apple et Facebook qui ont des valorisations normales par rapport à leur bénéfice 2021.

Mais là où je bug, c’est que je trouve les marchés inefficients à donner une valeur correcte aux sociétés en fonction de leur utilité. On va dézinguer Orange par exemple qui se trouve à un PER de 8 et 8% de rendement, mais comment un joueur peut-il jouer avec la carte NVIDIA sans sa fibre Orange ou regarder son épisode de Netflix à 3h du matin sans sa 5G Orange? Le cours de bourse n’est pas le reflet de l’utilité réelle de l’entreprise dans nos vies, c’est ça je commence à comprendre.

Maintenant, je suis au tout début de mon activité d’investisseur et il y a certainement des choses que je loupe.

Dernière modification par Menethil (14/12/2021 12h22)

![]() Hors ligne

Hors ligne

[+2] #8 05/01/2022 19h01

Voilà donc une première vue du shopping chez Walmart dans le metaverse de Facebook.

J’arrête tout séance tenante, étant convaincu à 100% de cette expérience de vie incroyable. Je vois déjà ma grand mère acheter ses protections Libra de Tena de cette manière. Même moi, après mes 50-60 heures de travail hebdo, perdre 4 heures pour faire mes courses avec un casque sur la tronche me donne terriblement envie.

Finalement NVIDIA va peut être encore croitre de 400% sur les 24 mois à venir, chaque humain sain d’esprit allant acheter deux 3080 avec watercooling pour profiter de cette évolution magistrale de nos vies. Vite, donnez moi en une brouette.

PS: Attention vidéo relayée par Nicolas Chéron sur Twitter, c’est tellement horrible que je suis pris d’un doute sur la provenance réelle de cette horreur.

Dernière modification par Menethil (05/01/2022 19h03)

![]() Hors ligne

Hors ligne

[+2] #9 20/01/2022 18h01

Je suis tellement has-been.

Déjà que je me marre devant le metaveste et les sociétés à PER de 500, voilà que je me surprends à prendre une petite ligne de Fleury Michon (95 titres à 23.4) pour finir la trésorerie de mon PEA (boite familiale avec flottant faible, au plus bas historique, PER de 5, rendement de 5%).

Alors que dans le même temps, le maire de New York, Eric Adams, va recevoir ses trois premiers salaires en cryptomonnaies via Coinbase.

J’ai la trentaine et je suis déjà has-been. Le constat est dur, la potion est amère.

Je me rassure en me disant qu’avec Bonduelle, Fleury Michon et Danone en portefeuille, je peux me faire un bon casse-dalle.

![]() Hors ligne

Hors ligne

[+2] #10 30/01/2022 19h29

- L1vestisseur

- Membre (2020)

Top 5 Année 2023

Top 10 Année 2022

Top 20 Portefeuille

- Réputation : 419

Beau résumé de votre vision des choses, avec un scénario assez pessimiste, et qui semble bien adapté à la typologie de votre portefeuille assez défensif.

Pour nuancer vos propos, je pense que si la demande baisse, alors les prix de l’énergie et des matières premières devraient logiquement baisser également (loi de l’offre et de la demande).

Concernant les professionnels de la finance qui seraient de plus en plus pessimistes, je nuancerai car je vois aussi beaucoup d’optimistes qui trouvent la baisse excessive.

C’est quand les journaux TV généralistes commencent à s’intéresser à une crise sur les marchés boursiers qu’il peut être bon de rentrer. Certains ont initié le mouvement (Bill Ackman avec Netflix), d’autres pourraient suivre. Imaginez les montagnes de liquidité dont disposent les fonds et autres initiés ayant vendu au plus fort leurs parts au T4 2021 et qui pourraient profiter de l’occasion pour racheter des parts à vil prix.

Sans compter que, pour les sociétés avec une trésorerie pléthorique, elles pourraient accélérer leur programme de rachats d’actions, ce qui soutiendrait leur cours.

Le rebond pourrait être tout aussi violent que la chute, si tant est que l’on ait une bonne nouvelle (désescalade en Ukraine, chiffres qui montrent un ralentissement de l’inflation, déclarations moins hawkish que prévu de la part de la Fed).

Voilà pour vous apporter la contradiction, je me donne un peu d’espoir mais il est vrai que votre scénario est peut-être un peu plus plausible que le mien.

Question :

Si on regarde les chiffres d’ASML +34% de CA et +57% de RN en 2021. Valo = 27x l’EBITDA 2022 et 34x le PER. C’est cher mais la qualité a un prix. Sur une boite qui affiche une telle visibilité sur les prochaines années, à partir de quel niveau de valorisation êtes-vous prêt à rentrer ?

Bravo pour la résilience de votre portefeuille en tout cas.

𝓛1𝓿𝓮𝓼𝓽𝓲𝓼𝓼𝓮𝓾𝓻. 𝒫𝒶𝓇𝓇𝒶𝒾𝓃 𝐵𝒾𝓉𝓅𝒶𝓃𝒹𝒶, 𝐵𝑜𝓊𝓇𝓈𝑜𝓇𝒶𝓂𝒶 (𝒸𝑜𝒹𝑒 𝒟𝒜𝐻𝐸𝟩𝟫𝟣𝟨), 𝐵𝒻𝑜𝓇𝐵𝒶𝓃𝓀 (𝒸𝑜𝒹𝑒 NG0K), 𝐼𝓃𝓉𝑒𝓇𝒶𝒸𝓉𝒾𝓋𝑒 𝐵𝓇𝑜𝓀𝑒𝓇𝓈 𝑒𝓉 𝒟𝑒𝑔𝒾𝓇𝑜

![]() Hors ligne

Hors ligne

[+3] #11 30/01/2022 21h44

Merci pour vos retours.

Pour AMSL, j’ai compris que nous avons affaire ici à un MOAT très important, bien loin de la lithographie que nous avons appris sur les bancs de nos écoles d’ingénieurs. La société a énormément investie en R&D et elle est devenue une magnifique société. Voir tous ces fabricants de puces faire la queue pour avoir la chance de placer une commande chez ASML l’européen, j’en suis fier !

Mais comme toujours, j’essaye de mettre une barrière entre ce que je pense de la société et son action.

L’action est passée de 10 euros en 2008 à 566 euros aujourd’hui, soit une superbe performance boursière ! Mais acheter aujourd’hui revient à faire le pari qu’une même tendance est reproductible car nous n’achetons pas le passé.

Ca n’est pas possible à mes yeux car:

- Le management anticipe une croissance moyenne de 11% du CA entre 2020 et 2030. Je cite ici le rapport du Q4 2021 publié il y a quelques jours: "We see significant growth opportunities beyond 2025. We expect our systems and Installed Base Management could provide an annual revenue growth rate of around 11% for the period 2020- 2030, based on third party research and our assumptions" On est loin de la démultiplication du CA de la dernière décennie.

- La société a un prix actuel fort car nous sommes dans une pénurie mondiale de semiconducteurs et il n’y a jamais eu autant de lancement d’usine de semi-conducteurs dans le monde et sur chaque continent. Mais comme toujours avec notre espèce, l’Homme fait dans la démesure. En 2023-2025?, quand on aura bien trop de semi-conducteurs et qu’on se rendra compte qu’il n’est pas nécessaire d’en mettre dans les fourchettes ou les tapis de bain, nous aurons une crise des semi-conducteurs et toutes les valeurs iront à la casse (en tout cas c’est ce que je pense).

- Enfin, si depuis fin 2020, toutes les belles valeurs sont valorisées excessivement à la hausse, je m’attends à un effet diamétralement opposé avec une valorisation excessivement à la baisse dans les mois / années à venir.

En conséquence, la valorisation actuelle (230 milliards d’euros) à 12 fois le CA et 34 fois les bénéfices 2022, est à pour moi trop exigeante !

Je n’ai pas de prix d’achat pour cette société pour le moment. C’est une future cyclique en surchauffe totale car elle propose des produits exceptionnels, sans concurrence et dans un contexte de pénurie. Mais je n’oublie pas qu’elle vend de magnifiques équipements de production dont l’achat est, comme pour les cycliques, dépendant des cycles économiques. Comme je n’y comprends rien aux cycles de semi-conducteurs, je passe mon tour.

Bref, je me trompe certainement sur tout ou partie de ces prévisions mais il y a tellement de sociétés cotées que je passe mon tour sur celle-là, à tort ou à raison.

Dernière modification par Menethil (30/01/2022 21h54)

![]() Hors ligne

Hors ligne

[+3] #12 12/02/2022 17h41

- Scipion8

- Membre (2017)

Top 10 Année 2022

Top 5 Portefeuille

Top 20 Dvpt perso.

Top 5 Actions/Bourse

Top 5 Monétaire

Top 10 Invest. Exotiques

Top 5 Crypto-actifs

Top 5 Finance/Économie

Top 20 Banque/Fiscalité

Top 20 SIIC/REIT

- Réputation : 2534

Menethil, le 11/02/2022 a écrit :

Quoi qu’on en dise, je pense que les valeurs US survalorisées vont souffrir énormément cette année, vu l’inflation démentielle du moment. Alors il est clair que dans un premier temps, les sociétés US ont toutes relevé en 2021 leurs prix de ventes, plusieurs fois même dans la même année. Le luxe Européen aussi d’ailleurs. Il en résulte de jolies marges records, de bénéfices records, du jamais vu !

Alors on est tellement heureux qu’on y croit à ces pépites, on investit à la marge, on emprunte pour mettre en bourse, on joue avec l’argent des autres, c’est tellement des pépites que demain elles vont encore doubler leurs marges, puis encore les doubler l’an prochain !

Ceux tenant des discours bullish ont des pluies de likes; ça fait plaisir après tout de voir des gens sérieux et respectables mettre des fortunes sur des boites US en levier max ! Ca permet de se rassurer alors que dans le même temps, les PV de 2020 et 2021 sont en cours d’évaporation avancées.

Bonjour Menethil, puisque vous faites manifestement référence à moi (en parlant même d’"inconscience drapée d’irresponsabilité", dans un autre message), je vous réponds - factuellement :

1) Le levier d’un ménage s’apprécie au niveau du patrimoine global.

Quand on analyse le levier d’une entreprise, on regarde l’ensemble de son bilan - et non uniquement les actifs qui ont été achetés via sa dette. Le même principe s’applique à un ménage.

Sur la base des quelques informations dans votre file de présentation, je comprends que votre patrimoine actuel ressemble à ça (vous avez un crédit immobilier sur 15 ans - je fais l’hypothèse d’un bien de 500k€) - je mets le mien en comparaison (je n’ai aucun crédit immobilier, mon utilisation de la marge IB est ma seule dette). A votre avis quel patrimoine est le plus risqué ?

Note : patrimoine en k€ sur l’axe de gauche, levier sur l’axe de droite.

Pour répondre objectivement à cette question, on peut notamment regarder 3 indicateurs (il y en a d’autres, notamment le ratio entre les flux d’épargne et le service de la dette) :

a) Le levier global = patrimoine brut / patrimoine net : sous les hypothèses faites sur votre patrimoine (immobilier 500k€, crédit immobilier 500k€, bourse 200k€), votre levier est quasiment 3 fois le mien (3,5 vs 1,3).

b) Le ratio entre actifs liquides et dette : ce ratio permet de simuler la capacité de l’épargnant à rembourser quasi immédiatement sa dette en liquidant les actifs liquides. Actifs liquides = actions, fonds €, liquidités. Actifs illiquides = immobilier. Ce ratio dépasse 3 dans mon cas (c’est-à-dire qu’il me suffit de vendre un tiers de mes actifs liquides pour rembourser immédiatement ma dette) vs 0,4 dans votre cas (c’est-à-dire que la liquidation de vos actifs liquides ne vous permettrait de ne rembourser que 40% de votre dette).

c) L’exposition au risque actions = exposition à la bourse / patrimoine brut : ici il ne s’agit pas de mesurer le risque de liquidité, mais spécifiquement le risque d’une chute des marchés actions (qui semble beaucoup vous préoccuper). Ce ratio est d’environ 52% pour moi et 29% pour vous (veuillez excuser mes approximations, vous avez oublié d’indiquer les montants dans votre reporting). De ce point de vue, oui, mon patrimoine est davantage exposé au risque actions que le vôtre - mais c’est cohérent avec ma vision de long-terme sur les actions (la classe d’actifs la plus performante sur le long-terme) et ma grande diversification.

2) Expliquez-moi svp pourquoi c’est "mal" d’acheter des actions avec "l’argent des autres" (la dette), alors que c’est "bien" d’acheter des biens immobiliers avec "l’argent des autres" ? C’est quoi la logique sous-jacente à cette thèse ? Parce que perso je considère qu’il est bien plus facile d’avoir un portefeuille d’actions liquide et diversifié qu’un portefeuille de biens immobiliers en détention propre liquide et diversifié (à moins d’être très riche). Donc quel est votre raisonnement ? C’est un raisonnement "moral", c’est ça ? De mon point de vue, l’essentiel est de bien comprendre les actifs dans lesquels on investit et de bien mesurer les risques de l’usage de la dette.

3) Vous m’accusez donc d’"inconscience drapée d’irresponsabilité" - mais peut-être ai-je mal compris ? J’ai très clairement indiqué sur ma file de portefeuille les risques d’un levier important en bourse. J’ai très clairement souligné les spécificités de ma situation personnelle (pas de charges de famille, grosse capacité d’épargne, patrimoine désormais respectable, compréhension technique des risques, forte tolérance au risque, portefeuille quasi-indiciel etc.). Je n’ai jamais conseillé à quiconque de répliquer mon approche. Où est svp l’irresponsabilité ?

Scipion8, le 06/02/2022 a écrit :

Ma stratégie est donc risquée et je ne la conseille pas à d’autres.

Dans mon cas personnel, cette prise de risque doit être mise en balance avec :

a) l’ultra-diversification de mon portefeuille

b) la forte surpondération (désormais) de valeurs de grande qualité, comme BRK.B, Amazon, Alphabet, Microsoft, LVMH etc. : le temps joue pour moi

c) le fait que pour l’heure je n’ai fait donner ni la cavalerie (mes liquidités bancaires aux USA), ni la Garde (mes fonds €), ni le régiment des Immortels (mon PEL), ni réorienté des ressources de mes portefeuilles non leveragés en France et en Europe vers les USA

d) le fait que j’ai une bonne capacité d’épargne qui me permet d’apporter du cash régulièrement (les renforts)

e) le fait que cette stratégie risquée concerne une couche désormais confortable de mon patrimoine (la couche entre 2,5 et 3 millions €). Comme je l’ai expliqué dans ma file de présentation, je considère logique d’augmenter la prise de risque à chaque couche supplémentaire de patrimoine (cela dit, je préfèrerais avoir ma prise de risque actuelle au niveau de la couche 3-3,5 millions €).

La réalité, c’est que l’investissement à levier en bourse est risqué et peu adapté pour 99% des investisseurs particuliers, pour des raisons patrimoniales, techniques et psychologiques. Je le pratique après mûre réflexion, en en assumant les conséquences, parce que mon patrimoine a atteint une taille qui le permet.

Vos jugements mâtinés de morale bien approximative sont hâtifs et superficiels. Perso je n’en porte aucun sur votre façon de gérer votre patrimoine. Chacun est libre et maître de sa vie, et porte l’entière responsabilité de ses choix.

4) Pour information, Facebook (entre autres "valeurs US survalorisées") est désormais à des multiples de valorisation inférieurs à ceux de votre portefeuille, en moyenne, alors que son activité croît bien plus vite. Vous devriez regarder les chiffres, et sans doute moins écouter vos préjugés.

Menethil, le 11/02/2022 a écrit :

Mais une réalité concrète que je vois chaque jour dans mon travail, c’est que l’acceptation des hausses de prix a une limite auprès des clients, et je ne sais pas si les banques centrales voient cela dans leur tableur excel. Ce que je vois tous les jours, c’est que la hausse des prix affecte chaque entreprise dans ses coûts de production, par les prix des intrants et les revendications salariales en hausse. Mais ce que je constate, c’est qu’il y a un décalage dans le temps entre les premières hausses de prix de l’entreprise qui anticipe l’inflation et le retour de bâton où ses propres fournisseurs renégocient les contrats annuels et lui imputent la même hausse (ou pire) ou encore ses salariés qui veulent des hausses de salaires pour compenser la perte de pouvoir d’achat (totalement justifiée). Pour moi, on est pile dans cet entre-deux.

5) Merci, je ne manquerai pas d’en informer la BCE et la Banque de France, même si cette dernière a plusieurs milliers d’agents sur tout le territoire dont l’activité principale est d’être au contact quotidien des entreprises et de faire remonter les informations, quantitatives et qualitatives, au Gouverneur.

Par ailleurs, pour information, il y a une très vaste littérature académique sur les délais de transmission des chocs inflationnistes et de la politique monétaire (certains de mes collègues sont spécialisés uniquement sur ce sujet, c’est-à-dire qu’ils publient depuis des décennies sur ce sujet, en l’étudiant sous tous les angles).

6) Je réponds par la même occasion à ProfesseurShadoko, qui en commentaire à votre message explique qu’il "pense que c’est criminel que "vous savez qui" prétende maintenant que le levier optimal est de 2 alors qu’il a une horde de followers prête à boire ses paroles…". Criminel, rien que ça ? Si vous avez lu ma file de portefeuille en diagonale sans voir les avertissements multiples, clairs, insistants, spécifiques sur les risques de ma stratégie de gestion, c’est votre problème. Ce langage excessif et insultant vous décrédibilise, même si votre jeunesse est une circonstance atténuante.

Perso à votre âge, je ne me souciais pas de bourse, mais uniquement de mes études et de ma carrière naissante. D’origine modeste, je n’avais pas de quoi me payer le métro, j’allais à Sciences Po chaque jour à pied depuis la Porte d’Orléans. J’ai tendance à penser que finalement c’était peut-être une chance : ne pas avoir d’argent trop jeune a été un aiguillon pour travailler avec acharnement. Et je continue chaque jour aujourd’hui, là où d’autres se contentent de suivre leurs préjugés et leur ignorance.

Dernière modification par Scipion8 (12/02/2022 17h52)

![]() Hors ligne

Hors ligne

[+3] #13 12/02/2022 18h42

Scipion8 a écrit :

a) Le levier global = patrimoine brut / patrimoine net : sous les hypothèses faites sur votre patrimoine (immobilier 500k€, crédit immobilier 500k€, bourse 200k€), votre levier est quasiment 3 fois le mien (3,5 vs 1,3).

Je ne vais pas préciser les montants de mes crédits ou liquidités, car là n’est pas le but. Evidement, le levier du crédit immobilier est un levier important pour les modestes ouailles telles que moi.

Mais, vous l’avouerez volontiers, il y a peu de chance que ma banque m’appelle pour un appel de marge sur un crédit immobilier à 20 ans à 1% ? Alors que dans un investissement boursier à la marge comme vous le pratiquez (et d’autres) ou à effet de levier, avec des marchés volatiles et, pour moi, condamnés à baisser à court/moyen terme, l’appel de marge est une réalité très concrète, qui pulvérise régulièrement les spéculateurs du marché des cryptomonnaies qui jouent avec ces stratégies risquées (incluant les effets de leviers).

Je n’ai jamais dis que vous étiez à risque personnellement, vous regorgez de liquidités, mais vous êtes (avec d’autres) des exemples qu’il n’est pas bon de suivre lorsque l’on a pas les mêmes épaules ni la même trésorerie. Sauf que vous êtes un acteur majeur de ce forum, une source de connaissance et de savoir, et j’ai certainement loupé vos appels à ne pas copier vos stratégies d’investissement.

Scipion8 a écrit :

2) Expliquez-moi svp pourquoi c’est "mal" d’acheter des actions avec "l’argent des autres" (la dette), alors que c’est "bien" d’acheter des biens immobiliers avec "l’argent des autres" ? C’est quoi la logique sous-jacente à cette thèse ? Parce que perso je considère qu’il est bien plus facile d’avoir un portefeuille d’actions liquide et diversifié qu’un portefeuille de biens immobiliers en détention propre liquide et diversifié (à moins d’être très riche). Donc quel est votre raisonnement ? C’est un raisonnement "moral", c’est ça ? De mon point de vue, l’essentiel est de bien comprendre les actifs dans lesquels on investit et de bien mesurer les risques de l’usage de la dette.

Aucune moralité, vous avez juste la capacité, vous, de rembourser vos dettes contractées pour investir à long terme si demain les marchés vont au tapis. Si vous passez du temps à regarder les portefeuilles de petits jeunes (comme moi hein, pas de jugement) sur le forum ou ailleurs, vous verrez que c’est rarement le cas et que peu d’entre nous avons vos liquidités.

Ce qui me gêne c’est les présentations des investissements avec effets de leviers, à la marge ou avec des emprunts bancaires sans la présentation systématique des risques qui vont avec. Vous avez une grande renommée, qui a mon sens est totalement justifiée et je suis content de vous lire, mais avec cette renommée vient, un peu, de responsabilité selon moi, de rappeler que ces outils viennent avec des risques.

Et oui, emprunter pour investir en bourse est bien plus risqué que de payer son crédit immobilier pour sa résidence principale …

Scipion8 a écrit :

3) Vous m’accusez donc d’"inconscience drapée d’irresponsabilité" - mais peut-être ai-je mal compris ? J’ai très clairement indiqué sur ma file de portefeuille les risques d’un levier important en bourse. J’ai très clairement souligné les spécificités de ma situation personnelle (pas de charges de famille, grosse capacité d’épargne, patrimoine désormais respectable, compréhension technique des risques, forte tolérance au risque, portefeuille quasi-indiciel etc.). Je n’ai jamais conseillé à quiconque de répliquer mon approche. Où est svp l’irresponsabilité ?

Vous m’avez l’air touché alors que ça n’était pas le but de mon message. L’inconscience drapée d’irresponsabilité, c’est cette folie depuis 2020 autour du trading, où tout est bon pour faire le plus d’argent, sans la considération des risques. Vous n’êtes pas le seul à faire du levier sur ce forum, ou à avoir des stratégies risquées.

Certains, concentré sur une seule valeur, s’en prenne quotidiennement dans la figure pour leur stratégie. A mes yeux, le levier lorsqu’il n’est pas compris est un réel danger qui peut mettre à mal le quotidien d’une famille, endetter des gens qui n’ont juste pas compris avec quoi ils jouent ! Mais on voit rarement de tels appels à la prudence ? Rarement les gens utilisant ces stratégies ne préviennent des risques ou se font attaquer pour les risques qu’ils prennent.

A l’instar du message que l’on coche pour annoncer que l’a une action en portefeuille, il faudrait en ajouter une pour signifier que l’on suit une stratégie à risque (levier, marge, crédit pour achat actions, …). Si la fonction de ce forum est pédagogique, cela doit passer par une prévention des risques.

Vous le dites d’ailleurs juste à l’instant:

Scipion8 a écrit :

La réalité, c’est que l’investissement à levier en bourse est risqué et peu adapté pour 99% des investisseurs particuliers, pour des raisons patrimoniales, techniques et psychologiques. Je le pratique après mûre réflexion, en en assumant les conséquences, parce que mon patrimoine a atteint une taille qui le permet.

Je suis 100% OK avec ce message, mais on le voit beaucoup trop rarement ! Vous avez une situation hors norme, vous n’êtes évidement pas à risque, mais beaucoup de gens vous apprécient et vous suivent.

Scipion8 a écrit :

Vos jugements mâtinés de morale bien approximative sont hâtifs et superficiels. Perso je n’en porte aucun sur votre façon de gérer votre patrimoine. Chacun est libre et maître de sa vie, et porte l’entière responsabilité de ses choix.

Je m’excuse si mes propos vous ont blessé, ça n’était encore une fois pas le but. J’ai juste voulu signifier sur ma file personnelle que je n’étais pas du tout en phase avec les stratégies d’investissements risquées et l’absence de prévention des risques associés. Vous êtes éminemment plus compétent que moi et vous finirez multimillionnaire ++, je n’ai aucun doute sur cela.

Scipion8 a écrit :

4) Pour information, Facebook (entre autres "valeurs US survalorisées") est désormais à des multiples de valorisation inférieurs à ceux de votre portefeuille, en moyenne, alors que son activité croît bien plus vite. Vous devriez regarder les chiffres, et sans doute moins écouter vos préjugés.

Vous avez votre vision et j’ai la mienne. Ca n’est pas parce que Facebook s’est faites explosée en bourse qu’elle en devient intéressante. Les risques planant sur cette société sont tellement nombreux que je le vois comme un pari spéculatif. Il reste encore de nombreuses boites survalorisées, non par forcément par rapport au PER, mais par rapport aux bénéfices futurs qui sont, à mon modeste avis, totalement surdimensionnés. Enfin, je sais bien que les analystes font de leur mieux, mais sur les boites tech américaines, les profils des bénéfices sont exponentiels. Ca n’a juste pas de sens dans l’environnement macro que l’on a, en tout cas pour moi. Le PER de mon portefeuille est réel, c’est celui des bénéfices actés de 2021, avec un bon taux de dividendes.

Scipion8 a écrit :

5) Merci, je ne manquerai pas d’en informer la BCE et la Banque de France, même si ces dernières a plusieurs milliers d’agents sur tout le territoire dont l’activité principale est d’être au contact quotidien des entreprises et de faire remonter les informations, quantitatives et qualitatives, au Gouverneur.

Entre les mesures d’inflation qui ne prennent pas en compte l’immobilier ou l’alimentation et les inflations transitoires qui deviennent pas si transitoires que cela et explosent tous les records, ça me rassure de savoir que des milliers de fonctionnaires travaillent à l’élaboration de ces chiffres précis. C’est donc vers eux que l’on doit se tourner si l’augmentation des intrants est énorme cette année alors qu’ils annonçaient une inflation à 2%?

Mais je sais bien que le rôle de la BCE est avant tout incantatoire par rapport à l’inflation, ils essayent de faire bouger les lignes avec des mots.

Il n’en reste que dans mon petit quotidien, certaines matières premières ont fait x2 à x10 et les prix ne reviendront pas, de ce que disent les fournisseurs, à leur niveau d’origine, et je ne parle même pas de l’énergie. Les boites qui pourront augmenter les prix, ça ira. Les autres, ça va être difficile. Je n’ai pas un réseau de milliers de fonctionnaires à mes cotés, mais si je devais parier pour une hausse exponentielle d’ici 2024, ça serait le taux des défaillances d’entreprises. Y a pas un tracker sur lequel je pourrais investir avec effet de levier sur ça ? (humour, je précise…………)

Dernière modification par Menethil (12/02/2022 18h50)

![]() Hors ligne

Hors ligne

[+5] #14 12/02/2022 18h59

- Scipion8

- Membre (2017)

Top 10 Année 2022

Top 5 Portefeuille

Top 20 Dvpt perso.

Top 5 Actions/Bourse

Top 5 Monétaire

Top 10 Invest. Exotiques

Top 5 Crypto-actifs

Top 5 Finance/Économie

Top 20 Banque/Fiscalité

Top 20 SIIC/REIT

- Réputation : 2534

Pas de souci Menethil, et désolé si ma réponse était un peu rude. (Je me sens un peu sur la défensive en raison d’interpellations moins diplomatiques que les vôtres - j’y répondrai sur ma file perso.)

Le point essentiel sur lequel nous sommes bien d’accord c’est que la stratégie boursière doit s’apprécier à l’aune du patrimoine global.

Cela vaut pour le risque (c’était l’objet de nos discussions) mais aussi de la performance, comme le rappelait justement Thomas69 sur son excellente file de portefeuille :

thomas69, le 11/01/2022 a écrit :

Le problème est le suivant. Il est impossible de comparer la performance de deux investisseurs car elle n’intègre pas leurs situations personnelles qui sont déterminantes dans la prise de risque de leur portefeuille respectif.

Spécifiquement sur l’usage du levier boursier, il faut faire très attention au beta du portefeuille et à son risque idiosyncratique. Du levier 2 sur une portefeuille concentré à fort beta, c’est quasiment du suicide. Mon portefeuille est très diversifié (= faible risque idiosyncratique), mais il était surpondéré en valeurs à fort beta et corrélées entre elles (notamment valeurs technologiques). Comme expliqué dans ma file de portefeuille, j’ai pris la décision de diversifier le portefeuille en achetant des valeurs à faible beta et décorrélées du secteur technologique - mais en utilisant la marge pour ce faire. Ce n’était pas une décision facile, je n’ai pas augmenté mon levier à 2 sur ce portefeuille IB de gaîté de coeur.

Sur le risque que mes messages sur mon portefeuille puissent encourager des lecteurs à prendre trop de risques, je vous rejoins. C’est pour cela que j’ai bien insisté sur le caractère spécifique de ma situation et sur les risques d’un levier important - tout en voulant rester transparent sur mon portefeuille, comme depuis le début. Je continuerai à multiplier les avertissements sur les risques. Comme je l’ai laissé entendre sur ma file de portefeuille, j’aurais préféré que les choses se calment en bourse avant de faire cette mise à jour (aussi pour afficher un levier moins agressif et ne pas risquer de donner de mauvaises idées à d’autres) - mais on m’a plusieurs fois demandé cette mise à jour.

J’ai une tolérance au risque nettement plus forte que la moyenne, en raison de ma situation personnelle (notamment pas de charge de famille) et de mon parcours de vie, mais je ne conseille pas aux autres une telle prise de risque en bourse. La meilleure stratégie pour la plupart des investisseurs particuliers est à mes yeux un investissement régulier sur des ETF indiciels (et/ou sur des titres vifs de qualité et diversifiés à l’extrême).

Dernière modification par Scipion8 (12/02/2022 19h03)

![]() Hors ligne

Hors ligne

[+3] #15 26/02/2022 21h56

Il y a parfois des photos qui nous attrapent et ne nous laissent plus tranquille. Je suis tombé cette nuit sur cette image, issue de cet article: Un bébé est né dans le métro à Kiev.

J’ai réalisé, comme des milliers de papas, la même photo avec le même angle pour mon premier enfant. Imaginer cette famille, ce nouvel être, arraché à la sécurité d’un hôpital pour sa venue au monde, contraint de découvrir notre monde dans un métro bondé de civils effrayés par les bombardements. J’ai eu le cœur serré et je n’oublierai jamais cette image.

Je n’ai aucune idée de comment va finir cette guerre. Je sais juste qu’elle est affreuse et que l’hyper connexion de nos sociétés modernes rend cette horreur plus palpable que ça ne l’a jamais été. La diffusion en mondovision des injustices, de chaque atteinte à l’intégrité d’une famille, de chaque bombe tombant sur un hôpital d’enfants, augmentent, petit à petit, le rejet viscéral mondial de cette agression et conduiront, à mes yeux, à la fin du régime à l’origine de ces crimes.

Toutes mes pensées vont aux Ukrainiens, à qui je souhaite de réussir à défendre leur pays et leur liberté. Que l’Europe soit unie et forte à leurs cotés. Puissions nous nous montrer dignes, même si cela génère des conséquences économiques dévastatrices pour nous. Il ne s’agit plus de préparer nos retraites ici, il s’agit de confirmer les valeurs qui font de notre continent un havre de paix et de liberté, pour nous, nos enfants et les générations à venir.

Mon portefeuille ne perd que 4% depuis le début de l’année grâce à mes positions sur mes valeurs défensives mais je n’ai aucune envie de commenter plus avant ce portefeuille ce soir.

![]() Hors ligne

Hors ligne

[+2] #16 04/03/2022 20h18

Le portefeuille qui résistait bien à ce début d’année compliqué mais a complément sombré cette semaine. -9,75% depuis le 01/01/2022 et +22,71% depuis le lancement du portefeuille fin 2019.

Mon comparateur, le CW8, résiste mieux que moi avec une baisse de -7,65% depuis le 01/01/2022 et +28,37% depuis le lancement du portefeuille fin 2019. La différence est clairement dû à la résilience des marchés US par rapport à nos marchés Européens, emportés par la guerre et l’incertitude.

Entre la guerre à nos portes, l’inflation qui explose et les impacts des sanctions sur la russie encore non totalement prévisibles sur nos économies, cette crise me rappelle celle du COVID en Mars 2020: Une incertitude totale et l’impression de ne pas savoir de quoi demain sera fait.

Dans ce contexte, et n’ayant absolument aucune compétence divinatoire me permettant de sortir du lot, je ne cède pas à la panique et je ne fais rien. Je regarde mon portefeuille baisser, avec je l’avoue un certain détachement, certainement lié aux images de guerre que j’ai en tête. Perdre 9% est après tout dérisoire devant ces informations dramatiques venant d’Ukraine, quand des enfants sont tués par des bombes, sur mon continent. Je n’ai d’ailleurs plus trop la tête au reporting mais je dois m’y tenir.

TOP 5 depuis le 01/01/2022:

Dassault aviation : +36,8%.

Profite du boom des valeurs défensives. Vient d’annoncer ce jour un chiffre d’affaires en hausse de plus d’un tiers, des prises de commandes records avec un backlog de 4 fois le CA annuel sans compter la commande de 80 Rafales de l’UAE nouvellement décrochée. Le résultat net est multiplié par deux à 693 M€ et un dividende de 2,49€. Par contre, la société s’attend à un CA en baisse en 2022 mais avec un objectif de livrer exactement le même nombre d’appareils qu’en 2021.

Le détail des commandes est le suivant:

Enfin, comme beaucoup de sociétés occidentales, la société a annoncé geler les commandes, y compris celles en cours, pour ses clients russes.

Esso : +19,3%

Je l’ai achetée uniquement il y a quelques jours et elle est déjà à la seconde place … Elle est emportée à la hausse par le prix du baril qui s’envole littéralement mais c’est surtout les marges de raffinages qui valideront ou non la recovery potentielle du titre.

Serge ferrari: +16,2%

A la troisième place malgré le gadin du jour (-9%!). La société a publié hier ses résultats pour 2021. Le résultat opérationnel fait x4 et on obtient un résultat net de 10,2 M€ alors que le consensus attendait 12M€. A postériori, je suis content d’avoir vendu la moitié de ma ligne au plus haut il y a quelques semaines. Un dividende de 0,29€ sera mis en paiement cette année.

Leonardo: +15,5%

Comme Dassault Aviation, le titre profite de l’appétence pour les sociétés d’armement mais reste encore lourdement décoté (PER de 6 attendu pour 2022 !). Ce faible PER s’explique par une difficulté de la société de céder une activité qu’elle jugeait non stratégique ainsi que la mise en stand-by depuis plusieurs mois de projets européens dans lesquels la société est impliquée. A voir si le contexte actuel va stimuler les reprises de ces projets.

Orange: +10,8%

Société en pleine recovery depuis mi décembre 2021. Les rumeurs de consolidation en Espagne et en France ont certainement aidé le titre.

FLOP 5 depuis le 01/01/2022:

Atos: -32,4%

Certainement le pire investissement que j’ai jamais réalisé. Depuis que je me suis positionné sur ce dossier en 2021, on va d’avertissement en avertissement, de déception en déception alors que la société et son positionnement sont prometteurs. Par exemple, je ne comprends pas comment leurs marges peuvent être si basses… Il y a un vrai problème au pays d’Atos mais je n’ai pas pu ni su le détecter et, surtout, je n’ai pas eu le courage de dire stop au second avertissement. Je me retrouve maintenant bloqué avec cette ligne et je ne sais pas vraiment quoi en faire. Je travaille dans le même secteur qu’eux et, contrairement à eux, les 12 derniers mois ont été très chargés en activité, au point de refuser des clients… Alors les voir en décroissance en 2021 et anticiper une croissance flat en 2022, c’est juste incompréhensible. Je veux bien que le secteur infogérance soit en décroissance structurelle et avec des marges horriblement basses mais c’est un manque de vision managériale qui nous plonge dans cette situation. Le cloud n’est pas né avec le COVID et ils n’ont simplement pas anticipé les tendances, certes amplifiées par le COVID. Bref, je dois absolument me servir de cet échec pour ne pas le reproduire.

Biomérieux: -31,7%

La société vient d’annoncer son résultat 2021 avec un CA en hausse de 10,5% et un résultat net en hausse de 49% à 601M€. Ce qui a plombé le titre, c’est l’anticipation pour 2022 qui table sur une baisse du CA entre -7 et -3 % à taux de change et périmètre constants. Je ne suis pas inquiet, j’ai certainement acheté bien trop tôt cette valeur mais c’est une des plus solides de mon portefeuille. Je vais renforcer cette année, tout comme Euronext et Twitter qui sont des valeurs que je veux renforcer également.

Guerbet: -26,3%

En pleine décrépitude, elle retourne sur ses plus bas historiques. Hormis la tendance baissière du marché, je n’ai pas trouvé de raison à cette baisse, sachant que l’exposition à la Russie ne me semble pas évidente …

Amundi: -24%

L’action a plongé en même temps que l’annonce des sanctions sur la russie de poutine. Par contre, sachant que l’exposition à la russie d’Amundi est de 0,1%, la baisse est assez exagérée. Je ne pense pas être le seul à le penser puisqu’un membre du CODIR vient d’en acheter pour 100k€.

Bastide: -23,3%

Emportée par le scandale des EHPAD pour laquelle la société est fournisseur de matériel, elle a plongé alors qu’elle naviguait proche de ses plus hauts historiques. Hasard de l’histoire, le fondateur venait d’en acheter pour 100k juste avant la chute des marchés.

Enfin, au rayon des achats d’initiés, on pourra noter les achats continus des administrateurs de Bouyguesà chaque repli. Le 1 Mars, pour 7M€.

Bonne fin de semaine à tous et que cette guerre cesse vite …

Petite édition pour répondre aux commentaires de toto27:

toto27 a écrit :

merci pour le reporting

juste une petite remarque, non polémique, que je prefere poster ici que sur votre fil. investir dans dassault, thales, c’est investir dans l’armement, et donc, accepter que des civils soient tués grace(à cause?) d’elles. Donc c’est un peu paradoxal de plaindre les enfants victimes de guerre mais fournir l’argent pour le faire. Je ne suis pas non plus exempt de "reproche". j’ai peur qu’investir, ce soit se "salir".

Il n’y a pas de soucis à réagir à mes messages. Investir dans Dassault ou Leonardo (je n’ai pas Thalès), c’est investir dans des industries européennes de défense (moyens de dissuasion avant tout et depuis des décennies). Mais avant tout, ce sont surtout des sociétés décotées par rapport à leurs fondamentaux, c’est cette raison qui m’a poussé à les acheter (j’ai Dassault depuis 18 mois). Donc d’un point de vue factuel, c’est cette décote que je voulais voir combler.

Posséder des actions, ça n’est que participer à un marché secondaire. On ne fournit aucun argent à la société elle même (sauf lors des IPO ou des augmentations de capital, ce qui n’est pas le cas ici). Acheter des actions n’incite en rien le développement de ces sociétés et vendre des actions ne va pas non plus faire stopper ces sociétés. D’ailleurs, hormis si la société a des covenants bancaires basées sur son cours de bourse, la baisse massive d’un titre n’a aucune influence sur la société en elle-même.

Pour revenir à notre situation actuelle, lorsqu’un conflit éclate parce qu’un fou veut vous attaquer, ces équipements sont là pour vous défendre mais à aucun moment un civil ne devrait être visé. Les conventions de Genève ne devraient pas des textes vains. A aucun moment, un civil ne devrait subir les affres de la guerre. Je ne vois donc pas d’incompatibilité entre investir dans une action décotée et ne pas supporter qu’un seul civil, en Ukraine ou ailleurs dans le monde, meure sous des bombes.

Dans un monde idéal, nous ne devrions même pas avoir besoin de sociétés d’armement, ni d’arme, ni de rien de belliqueux et j’en serais le plus heureux. Mais la nature de l’Homme est fondamentalement mauvaise et ça n’est pas prés de changer.

Dernière modification par Menethil (04/03/2022 21h28)

![]() Hors ligne

Hors ligne

[+3] #17 05/04/2022 19h15

Esso continue sa folle remontée.

C’est devenu ma première position ce jour avec une PV de 77% en 1 mois, représentant 5,8% du portefeuille. Pour autant, la sous-valorisation est toujours incroyable à mes yeux.

En tenant uniquement en compte les bénéfices de 2021, le PER au cours de ce soir est de 0,87 en prenant en compte l’effet stock et de 2,7 en excluant l’effet stock.

Ces résultats sont basés sur deux facteurs:

- L’effet stock, qui est la différence de valeurs des barils entre le prix d’achat par la raffinerie et les cours du Brent du jour de clôture des comptes (ça monte ça baisse, mais ça n’est pas le plus important).

- La marge de raffinage, qui est la marge réalisée par la vente des produits raffinés (c’est le cœur de la rentabilité de la raffinerie).

Depuis l’invasion honteuse de l’Ukraine par la russie, les deux facteurs contribuant aux résultats ont explosé à la hausse. La hausse du prix du baril est le plus évident, mais le plus spectaculaire se situe au niveau des marges de raffinages comme on peut le suivre ici ou chez le concurrent Neste.

Au S2 2021, la marge de raffinage moyenne était de 22 euros / tonne et au S1 2021, les marges étaient bien plus faibles (moyenne de 6 euros/tonne). Les résultats de 2021 sont donc essentiellement dû au second semestre.

Et qu’en est-il du T1 2022 ? La marge de raffinage moyenne est de 47 euros / tonne, soit plus du double que le S1 2021, avec un pic de marge de raffinage moyenne de 84 euros par tonne pour mars 2022 depuis la crise.

Sur le pourquoi des hausses de marge, la raison est assez simple: La russie s’était positionnée depuis des années comme un acteur majeur du raffinage en Europe, faisant de l’ombre aux plateformes Européennes comme Esso. Avec cette guerre, les produits raffinés dont le diesel deviennent une denrée rare et Esso est justement positionné sur ce secteur. De plus, la crise du COVID a obligé les raffineries à améliorer leurs rentabilités pour abaisser leur point mort.

Dans le passé, Esso avait également l’habitude de donner des beaux dividendes dans ses années fastes, et l’annonce dans les semestres à venir d’un retour hypothétique de ces dividendes pourraient également stimuler à la hausse le titre.

Vu les atrocités réalisées par la russie, il ne fait pas de doute que nous n’importerons plus les produits raffinés russes avant des décennies et que les plateformes locales vont avoir un rôle stratégique dans l’approvisionnement énergétique de notre pays.

Pour conclure, mon objectif de vente de cette ligne se situe vers 100-130 euros, ce qui en ferait un bagger 4 ou 5 en 12 mois: 130 euros l’action ramènerait la valeur à un PER de 9 ! Ca parait fou dit comme cela, mais je pense vraiment que c’est réalisable.

Cependant, je n’ai aucune envie de garder cette ligne sur le long terme, tant les business est menacé par la transition écologique qui va être accélérée grandement par cette crise énergétique, mais la sous-valorisation est vraiment incompréhensible.

Pour l’anecdote, j’ai donné ce jour à l’UNICEF une part importante de cette PV pour aider la gestion de cette crise ukrainienne. Si mon scénario se passe bien d’ici la fin d’année, je referai la même chose, en espérant que ce conflit sera terminé d’ici là…

Si jamais vous avez des avis contrariants sur ce titre, je suis fortement preneur, tant la sous-valorisation me parait démente vu le contexte actuel et futur.

![]() Hors ligne

Hors ligne

[+2] #18 18/04/2022 12h53

Terveystalo rejoint Fresenius que j’avais déjà sur ce secteur "structure de santé", un pôle qui me plait bien par sa résilience.

Merci pour l’idée supplémentaire, je vais regarder ![]()

Pour Engie, je partageais initialement votre avis et je ne voulais pas être lié à Engie à cause de la présence du gouvernement au capital mais aussi à cause de l’arrêt du nucléaire à venir en Belgique. Mais j’ai infléchis ma position pour les raisons suivantes:

- Si l’argent est le sang des entreprises, l’énergie est le sang de nos économies. L’énergie, les matières premières et les actifs réels au sens larges seront les grands gagnants de la décennie à venir pour moi. Engie est un acteur de l’énergie qui sort d’une décennie de chute chaotique, la faute (entre autres raisons) à un management pas au niveau et à une fusion bien mal gérée.

- Dans le même temps, quand le momentum est énorme, la présence d’un gouvernement au capital n’influe pas négativement sur le cours. Par exemple, j’ai Leonardo en portefeuille qui explose avec pourtant le gouvernement italien au capital avec des scandales il y a pas si longtemps ou encore Thalès, que je possède indirectement via Dassault Aviation, qui a également le gouvernement Français au capital. Il existe de nombreux exemples en ce moment.

- Un autre exemple est le fait que le gouvernement Italien est majoritaire au capital d’Enel , ce qui n’a pas empêche le rallye haussier du titre depuis les plus bas. Simplement parce que le management d’Enel a compris bien avant Engie de l’importance du renouvelable dans le mix énergétique (comme Iberdrola d’ailleurs).

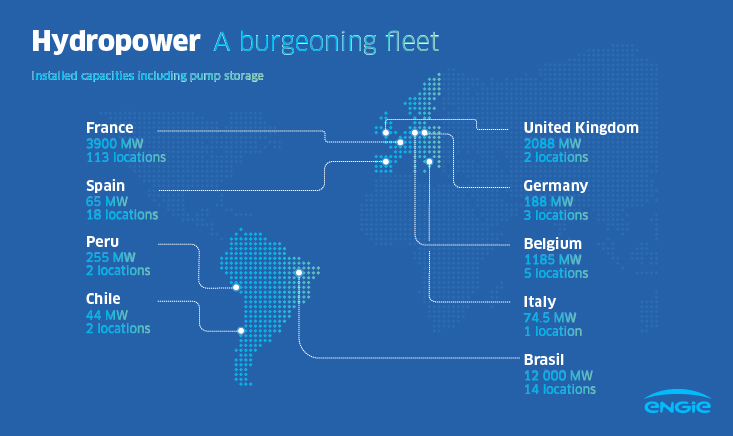

- Engie va bénéficier des ventes des services annexes en cours pour avoir des capitaux massifs à investir dans sa propre diversification vers le renouvelable. Mais c’est sans oublier les actifs déjà en présence. Rien que pour l’hydroélectricité, celle qui est la plus rentable et flexible des énergies renouvelables, voilà ce qui est déjà en place:

- Enfin, la société est trop décotée par rapport à ces deux comparateurs majeurs:

Je précise que le FCF 2022 d’Engie est hors ventes des secteurs en cours de cession, sinon le FCF 2022 serait de 8,6 milliards. Le CA, VE et FCF sont exprimés en millions d’euros dans le tableau ci-dessus.

La décotte est complète sur tous les plans. L’augmentation forcée des prix de l’énergie par le contexte actuel, une correction de la décotte avec la mise en place de la stratégie définie par le management couplé à un alignement de la marge d’exploitation avec celles des compétiteurs sont mes ingrédients que me donnent envie de croire à cette recovery.

Après, même si Engie se trouve être un fiasco, c’est une part mesurée de mon exposition et j’ai fais mes devoirs avant d’investir. Tant que je respecte mon process, je suis serein et j’apprends de mes erreurs ![]()

Dernière modification par Menethil (18/04/2022 13h20)

![]() Hors ligne

Hors ligne

[+2] #19 02/05/2022 15h06

Bonjour à tous

Petite mise à jour rapide, ayant déjà pas mal publié ce mois.

Petit bilan

Depuis vendredi, je suis repassé légèrement négatif en YTD (-0,89%) contre -6,56% pour mon comparateur, l’ETF CW8. Quand on regarde les indices, c’est encore bien pire : CAC 40 -10,4%, SBF120 -10,2%, NASDAQ -21%, S&P500 -13,3%, ETF ARKK Innovation -48,8% (hahaha).

Je suis satisfait de la résistance de mon portefeuille qui me permet d’être investi à 92% avec 40 lignes tout en étant serein sur l’avenir. Je précise que les 8% de liquidités viennent de la vente de quelques lignes en fortes PV des semaines précédentes (voir messages précédents) ainsi que de l’ajout de liquidité il y a quelques jours.

A ce titre, j’ai déjà atteint mon objectif d’épargne annuelle en bourse (30k) depuis vendredi grâce à une année 2021 qui a été excellente professionnellement parlant. Cela devrait se calmer dans le courant de l’année mais j’aurais largement dépassé mon objectif d’investissement.

D’un point de vue global, l’ambiance commence à tourner au règlement de compte. Les amateurs de stratégies risquées ne postent plus sur le forum et on les entend moins dans les médias. C’est dommage car parmi les plus agressifs d’entre eux, certains ont déjà dû gouter aux joies de l’appel de marge à répondre en 12 heures et ça aurait été sympa de partager (et de matérialiser ces risques pour les débutants tentés par ces stratégies).

Néanmoins, je pense qu’il est un peu prématuré de chercher des poux aux amateurs de PER délirants car le pire est peut être à venir. Si on fait le bilan de la situation macroéconomique, on se retrouve avec:

- Inflation maximale partout dans le monde, à la fois de l’inflation importée (énergie) mais également de l’inflation générée (boucle prix-salaire qui est bien matérialisée au USA et qui ne va pas tarder chez nous),

- De l’énergie, le sang de notre économie, qui a un déficit d’offres inquiétant,

- Croissance mondiale en berne,

- Des dettes colossales privées et publiques,

- Guerre et perte de confiance dans l’avenir,

- Des banques centrales sans trop de munitions et avec des bilans déjà énormes,

- Des taux d’intérêts qui montent,

- Valorisation toujours chère de l’essentiel des actifs risqués et notamment certaines actions EU, US, l’immobilier et,

-La folie des crypto-anarques qui séduisent maintenant jusqu’à mon coiffeur !

Dans le même temps, on peut mettre en face:

- La liquidité toujours abondante sur les marchés,

- L’absence d’alternative à la bourse vu les rendements réels des autres actifs,

- Les niveaux de dettes, qui paradoxalement, vont obliger les banques centrales et les gouvernements à refaire des tours de passe-passe si quelque chose coince, simplement parce qu’elles n’ont pas le choix.

Bien malin celui qui saura naviguer dans ces eaux troubles. Ce qui est par contre assez évident pour moi, c’est que les actifs réels s’en sortiront bien mieux que le reste et que tout ce qui a été à la mode avec une cherté aberrante va corriger, tôt ou tard, entrainant les adorateurs de cherté avec eux dans l’abyme.

En y réfléchissant, les effets de mode, les PER 100, les crypto-anarques ne sont-ils pas des matérialisations concrètes des effets de Cthulhu sur notre monde, Cthulhu murmurant depuis les profondeurs à l’investisseur des possibilités de profits considérables s’il suit le troupeau, s’il embrasse la mode, s’il cède à l’appel de la cherté et des cryptoactifs … L’appel de la crypte. L’appel de Cthulhu.

![]() Hors ligne

Hors ligne

[+2] #20 06/05/2022 17h52

Merci de votre message !

Oui les raffineries sont en feu encore ce jour, Esso +14%, Saras +8,44% et même Orlen +3,31% ! La valeur de la part de mon portefeuille tape son record historique le jour où certains songent à tout brader et partir pêcher ![]()

Esso est l’anomalie la plus incroyable que je connaisse encore maintenant car même après son rallye actuel de +300%, elle a toujours un PER de 2 en incluant les effets stocks et un PER de 4 sans les inclure sur la base des résultats de 2021, qui n’intègre pas le quadruplement de la marge observé en 2022 et le fait que le marché du raffinage a totalement changé avec la suppression progressive des importations russes. C’est de la folie de voir ça de mes yeux. Je n’avais vu de tels cas de figures que dans les livres de Graham ou Lynch en me disant que ça ne se produirait jamais de mon vivant et que ça n’était possible à l’époque par manque d’informatique, limitant l’accès à la donnée. Mais non, la donnée est là, tout le monde a accès à l’info en 3 clics et ça se produit quand même, c’est dingue !

Concernant Neste, son problème principal pour moi est sa cherté. Comme elle a lancé ses projets de verdissement bien avant les autres, les fadas des ESG et les fans des valeurs (trop) chères l’ont déjà mis en portefeuille et son PER de 20 est abusé au regard des autres valorisations des comparables: c’est d’ailleurs la seule raffinerie qui d’ailleurs est négative en YTD, comme quoi la valorisation compte !. Vous imaginez Esso avec un PER de 20 ?

Son autre problème vient que son énergie interne de fonctionnement qui vient essentiellement du gaz naturel, dont le coût explose. C’est moins le cas des autres raffineries et ça n’est pas du tout le cas de Saras par exemple, qui utilise zéro gaz naturel dans son installation et génère sa propre énergie.

Donc pour Neste, tant que le prix du gaz naturel sera élevé, ça explose totalement leurs marges et je reste à l’écart.

Pour l’approvisionnement en brut, Neste importe encore du brut russe sur les contrats signés mais cela va bientôt se finir. Ils sont annoncé début avril que cela allait bien prendre fin d’ici la fin de l’année.

Dernière modification par Menethil (06/05/2022 17h54)

![]() Hors ligne

Hors ligne

[+4] #21 15/05/2022 00h03

Petite mise à jour suite à quelques mouvements.

La valeur de la part du portefeuille est à -0,3% depuis le 01/01/2022 alors que le comparateur (ETF CW8) est à -8,67%. Depuis le lancement, la valeur de la part du portefeuille est à +35% et le comparateur +26%.

Cette semaine a donc vu:

- Vente de Microsoft au niveau de mon PRU. C’est toujours pour moi la meilleure des GAFAM (ou GAMMA) mais je pense que la période n’est plus à la tech. Et surtout, il y a meilleur à faire pour le moment !

Avec les liquidités de cette vente et 1/3 des liquidités disponibles, j’en ai profité pour faire quelques actions:

- Renforcement de Flatexdegiro. La ligne a été doublée. L’action ne cesse de chuter et elle devient sévèrement décotée. Elle est valorisée 1,5 milliards d’euros alors que la trésorerie est de 1,2 milliards d’euros. On paye donc un business en forte croissance et avec un plan de développement intense sur les années à venir pour pas grand chose. Le PER est de 12 et il y a un intense activité d’achats d’insiders et notamment le CEO via sa holding personnelle.

- Achat d’une ligne de BML, Inc. Société japonaise impliquée dans la santé et dans les tests en général. Elle réalise le principal de son activité sur des essais cliniques (biochimie, immuno, hemato, microbio, …) mais aussi des essais pour le secteur alimentaire et industriel. En plus de ce positionnement fortement résiliant pour le futur, la société est également en belle décotte: PER de 3 pour 2022, trésorerie de 700 millions d’euros pour une valorisation 948 millions, un FCF abondant depuis des années, des rachats d’actions annuels depuis plusieurs années, un rendement de 2% et les fondateurs et managers qui représentent 50% du capital. Bref j’adore! Seul bémol, il faut acheter minimum 100 titres, donc 2500 euros la ligne.

- Achat d’une ligne de Micron Technology . C’est Mohnish Pabrai qui m’a donné envie de me pencher sur ce titre. Trésorerie de 13 milliards pour une valo de 80 milliards, PER de 5,71 pour 2023 sur le secteur du semiconducteurs et notamment le secteur des mémoires. Wedbush vient d’ailleurs de publier un papier mettant en avant le potentiel de la société dans son secteur. Bref, j’apprécie beaucoup.