Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

![]() Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

5 [+7] #1 21/01/2020 18h54

5 [+7] #1 21/01/2020 18h54

Bonjour,

je cogite depuis quelques mois un projet d’investissement en SCPI au sein d’une SCI IS.

Vous avez peut-être vu/lu mes multiples questions à ce sujet sur le forum…

--

QUELS SONT LES OBJECTIFS DE CE PROJET ?

Il y en a plusieurs (et consécutifs les uns par rapport aux autres) :

1/ Par ce montage, ne pas impacter notablement notre capacité d’emprunt.

2/ Conserver notre capacité d’emprunt pour d’autres placements (actions, foncières…).

3/ Pouvoir compléter cet investissement initial par d’autres (immeuble en direct).

4/ A échéance N+12, être salarié de la SCI (au salaire minimal) pour obtenir les derniers trimestres nécessaires pour avoir une retraite sans décote (et avoir une couverture sociale).

5/ La même chose pour Madame (différence d’âge entre nous : 6 ans)

6/ La SCI versera à terme des dividendes (comme complément de retraite)

7/ Les SCPI n’ont pas vocation à être vendues, mais seront cédées en nue-propriété à nos enfants (optique de transmission en profitant de la franchise d’impôt de 100K tous les 15 ans)

8/ Impliquer Madame (qui s’intéresse très peu aux finances et à l’investissement en général)

--

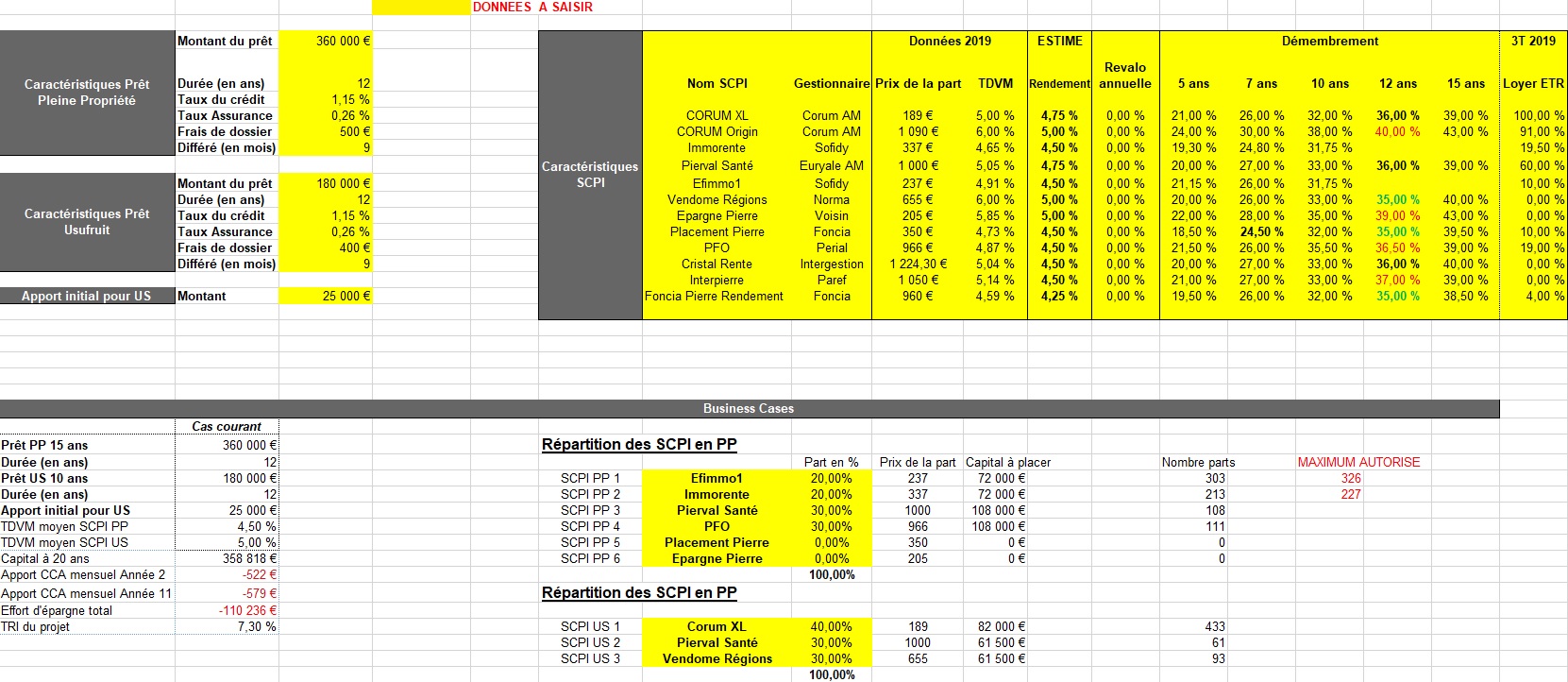

QUEL CHOIX DE SCPI EN PLEINE PROPRIETE ?

Pour commencer ce portefeuille, je souhaite plutôt privilégier des SCPI « classiques » et « anciennes ». Ce qui facilitera, sans doute, l’obtention des prêts.

Efimmo1 (Sofidy)

Pas mal de bien acquis depuis longtemps, ce qui pourrait représenter, à l’avenir, des plus-values potentielles. Petite diversification à l’étranger plutôt intéressante pour diminuer l’IS. Un endettement en hausse depuis quelques années (à mon avis, une bonne idée de profiter des taux d’emprunt bas, un effet de levier qui devrait être positif) : 19,2% actuellement à un taux moyen de 1,96% (sur une durée moyenne de 9 ans et 7 mois).

Un résultat comptable à la hausse depuis 2016, le dividende distribué est inférieur au Résultat Comptable depuis 2016.

Bref, une SCPI classique pour l’investissement en bureaux. A mon avis, pas de mauvaise surprise notoire à attendre.

PFO (Perial)

Résultat comptable en hausse depuis 2014. TOF en hausse également depuis 2014.

Dividende stable depuis 2014 et inférieur au résultat comptable depuis 2 ans.

Endettement de 13,60% (taux d’intérêt 1,20 %, sur une durée moyenne de 4,1 ans).

Une SCPI ancienne qui a fait ses preuves, détenant un patrimoine acquis sur une longue période (des plus-values potentielles ?).

Immorente (Sofidy)

Une SCPI de commerces que l’on ne présente plus.

Endettement de 14,1% (à un taux moyen de 1,82%) sur une durée moyenne de 9 ans et 6 mois.

Pierval Santé (Euryal)

Une SCPI plus jeune spécialisée dans le secteur de la santé, avec une diversification marquée vers l’étranger. Diversification des locataires (bien plus que Primovie, sa concurrente) et effet de levier (endettement de 11,79% fin juin 2019, au lieu de 9,41% fin mars 2019). En forte collecte toutefois.

La santé est en secteur qui devrait être porteur sur le long terme, la vacance est plus limitée sur ce type de biens. Euryal cherche surtout à acquérir des biens récents ou réhabilités par ailleurs.

Les baux sont de longue durée (> 12 ans), ce qui justifie son acquisition en US également.

---

LE PORTEFEUILLLE DE SCPI (PP et US).jpg)

LIEN.jpg)

LIEN

---

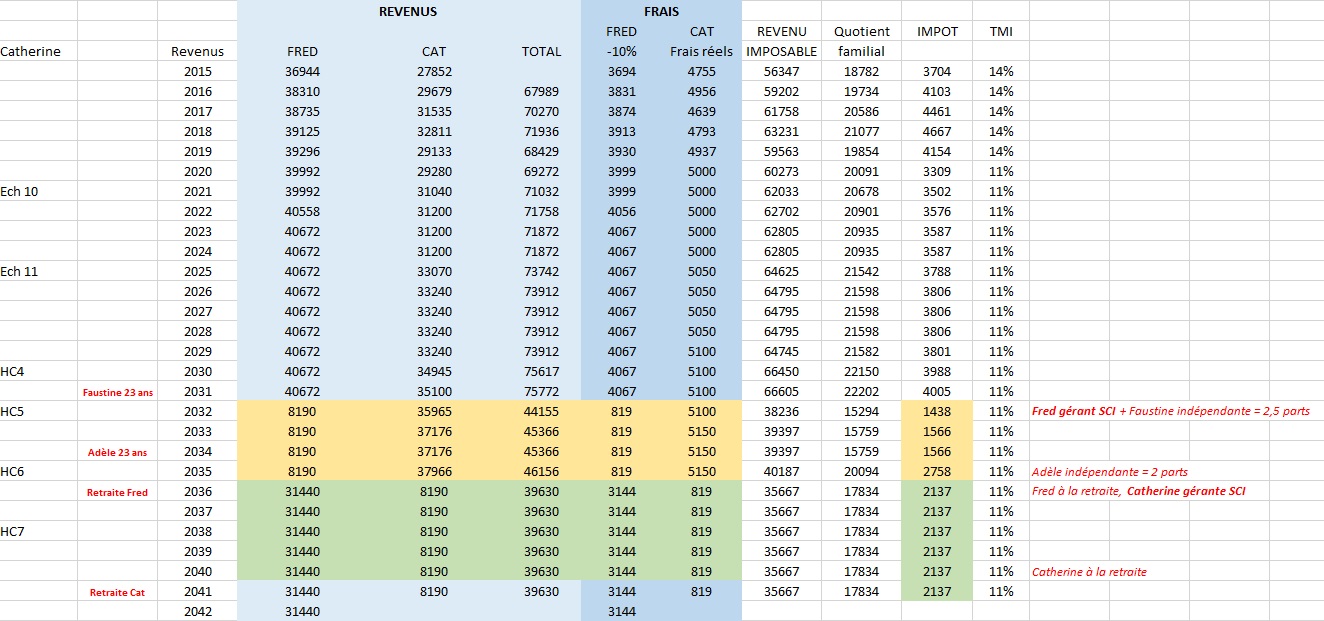

UNE PROJECTION A N+12 (« PRE-RETRAITE ») : ETRE SALARIE DE LA SCI

Actuellement, ME CONCERNANT :

Age minimum de départ à la retraite pour avoir une retraite à taux plein : 67 ans

Décote : 1,25% par trimestre manquant (5% à l’année)

Voilà ma situation actuelle :

- Petits boulots en étant étudiant : 5 trimestres

- 1993 – 2019 : 105 trimestres et 30 jours

- TOTAL : 110 trimestres et 30 jours

En 2019, 171 trimestres nécessaires pour les personnes nées à partir de 1970 pour une retraite à taux plein. Il me manque donc 60 trimestres et 60 jours, soit 15 ans et 60 jours.

171 trimestres atteints à 64 ans et 3 mois (le 01.04.2035)

> Simulation effectuée le 08-12-2019 : 2860 € brut (Indice 821)

J’imagine travailler comme enseignant jusque 2031 (60 ans) et être gérant de la SCI pendant environ 4 ans (jusque 03.2035).

Retraite de base :

- 5 trimestres validés en tant que salarié dans le privé pendant mes études

- 105 trimestres et 30 jours validés entre 09-1993 et 12.2019 (comme enseignant)

- 44 trimestres validés entre 01-2020 et 12-2030 (j’aurais alors 60 ans) dans l’EN

- 16 trimestres et 2 mois (+- 4 ans) comme gérant de SCI (salaire 12 000 € / an)

Privé : 8190 € (moyenne) x 50% x [(16+5+1)/171] = 526,84 € brut / an

Public (HC Ech 7) : 52715 € x 75% x 150/171 = 34704 € brut / an

TOTAL : 526,84 + 34074 = 34600 € brut / an = 2883 € brut / mois – 9,1% = 2620 € net / mois

Si 100% public EN = 52715 x 75% = 39536 € brut = 3294 € brut / mois – 9,1% = 2994 € net / mois

Perte de 375 € nets environ avec les 4 ans comme gérant de SCI.

Pour MA COMPAGNE,

- Petits boulots (2002) : 1 trimestre

- 2002 – 2018 : 65 trimestres et 30 jours

- 2019 : 4 trimestres

- TOTAL : 70 trimestres et 30 jours

En 2019, 172 trimestres nécessaires pour les personnes nées à partir de 1973 pour une retraite à taux plein. Il manque 101 trimestres et 60 jours, soit 25 ans et 60 jours.

Soit une retraite à taux plein à 66 ans et 7 mois (le 01.07.2042).

Simulation le 08-12-2019 : 2940 € brut (HC Indice 821)

2940 € brut – 9,1% = 2672 € net / mois = 32064 € / an

Enseignante jusque 2036 (60 ans), puis gérante de la SCI pendant 6 ans jusque 2042.

Privé : 8190 € (moyenne) x 50% x [(16+5+1)/171] = 526,84 € brut / an

Public (HC Ech 7) : 52715 € x 75% x 150/171 = 34704 € brut / an

TOTAL : 526,84 + 34074 = 34600 € brut / an = 2883 € brut / mois – 9,1% = 2620 € net / mois

Si 100% public EN = 52715 x 75% = 39536 € brut = 3294 € brut / mois – 9,1% = 2994 € net / mois

Perte de 374 € nets environ avec les 4 ans comme gérant de SCI.

Sachant que le calcul pour ma compagne est forcément erroné car elle est née en 1976, et donc impactée par la réforme des retraites actuelle.

Impossible d’être précis à l’heure actuelle…

---

ETRE GERANT DE SCI : LES BASES A CONNAITRE

J’avais ouvert un topic à ce sujet.

Je poste à nouveau les informations à ce sujet…

En 2019, la rémunération minimale pour valider un trimestre est de 1504,50 €.

Pourquoi ? Minimum 150 fois le SMIC (SMIC horaire brut : 10,03 x 150 = 1504,50 € / trimestre)

Dans une SCI IS, la rémunération du gérant est déductible du résultat fiscal.

- La rémunération relève du régime social des TNS (travailleurs non-salariés).

- Les cotisations sont prises en charge par la société.

- Statut d’indépendant, donc couverture sociale et cotisation pour la retraite.

- Pas de cotisation à l’UNEDIC, donc pas de droit au chômage.

- Statut relèvant de la Sécurité sociale pour les Indépendants : cotisation à la SSI (ex-RSI).

Cotisations pour la Sécurité sociale des Indépendants (ex RSI)

--

Quelles charges sur le salaire versé au gérant ?

Assurance maladie et maternité (sur la totalité du revenu professionnel) : entre 0% et 6,50%

Indemnités journalières (dans la limite de 202 620 €) : 0,85%

Retraite de base (dans la limite de 40 524 €) : 17,75%

Retraite de base (revenu au-delà de 40 524 €) : 0,60%

Retraite complémentaire (dans la limite de 37 960 €) : 7%

Retraite complémentaire (entre 37 960 € et 162 096 €) : 8%

Invalidité-décès (dans la limite de 40 524 €) : 1,3%

Allocations familiales (sur la totalité du revenu professionnel) : entre 0% et 3,10%

CSG / CRDS (à 100% + cotisations sociales obligatoires) : 9,70%

Formation professionnelle (sur la base de 40 524 €) : 0,25%

TOTAL : 46,45% (en prenant les valeurs maximales)

--

La rémunération nette retenue est la rémunération après frais professionnels de 10%.

Donc, le salaire minimal annuel est :

salaire minimal – 10% = 4 trimestres x 150 SMIC

90% = 4 x 150 x 10,03

Rémunération minimale = 4 x 150 x 10,03 / 90% = 6018 / 90% = 6686 € annuels NET

Rémunération brute ? Evaluation des cotisations à 46,45% de la rémunération perçue.

Soit 6686 + (6686 x 46,45 % = 3105,647) = 9 791,647 € bruts au minimum

Dans ce cas, le gérant valide 4 trimestres par an.

--

Cotisation à la SSI (ex-RSI)

- Montant RSI forfaitaire année 1 : 3 403 €

- Montant RSI forfaitaire année 2 : 3 348 € + solde de l’année 1

- Année 3 : calcul des cotisations sur la base de l’année 1 + solde de l’année 2

- Année 4 : calcul des cotisations sur la base de l’année 2 + régularisation des cotisations de l’année 3

- Année 5 : calcul des cotisations sur la base de l’année 3 + régularisation des cotisations de l’année 4

---

NOTRE SITUATION PATRIMONIALE ?

- RP (valeur 400K) remboursée totalement fin avril 2020

- Patrimoine du foyer (hors RP) : environ 400K

- Réparti comme suit : actions 93K - SCPI & REIT 53K - AV 174K - Monétaires 85K

J’imagine être dans les "bons dossiers" pour l’obtention des prêts (RP 100% remboursée, couple de fonctionnaires avec un peu de patrimoine). Donc, j’ai pour les simulations suivantes, j’ai pris des offres équivalentes à celles d’Yvan.

---

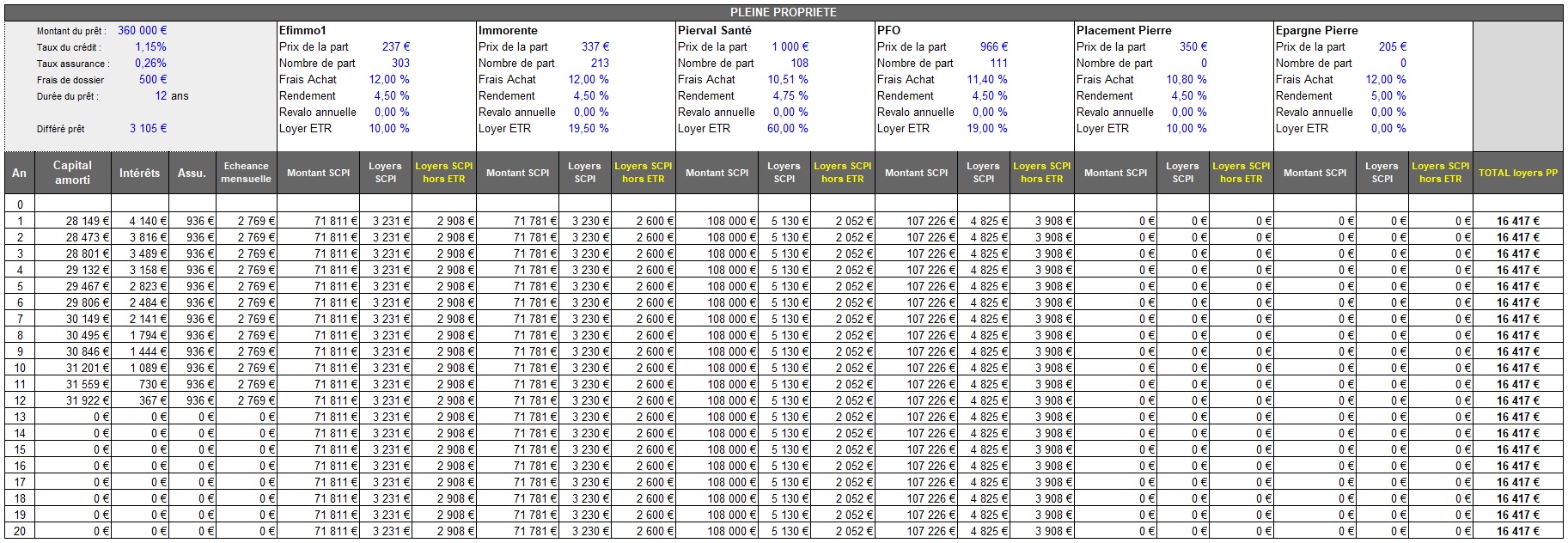

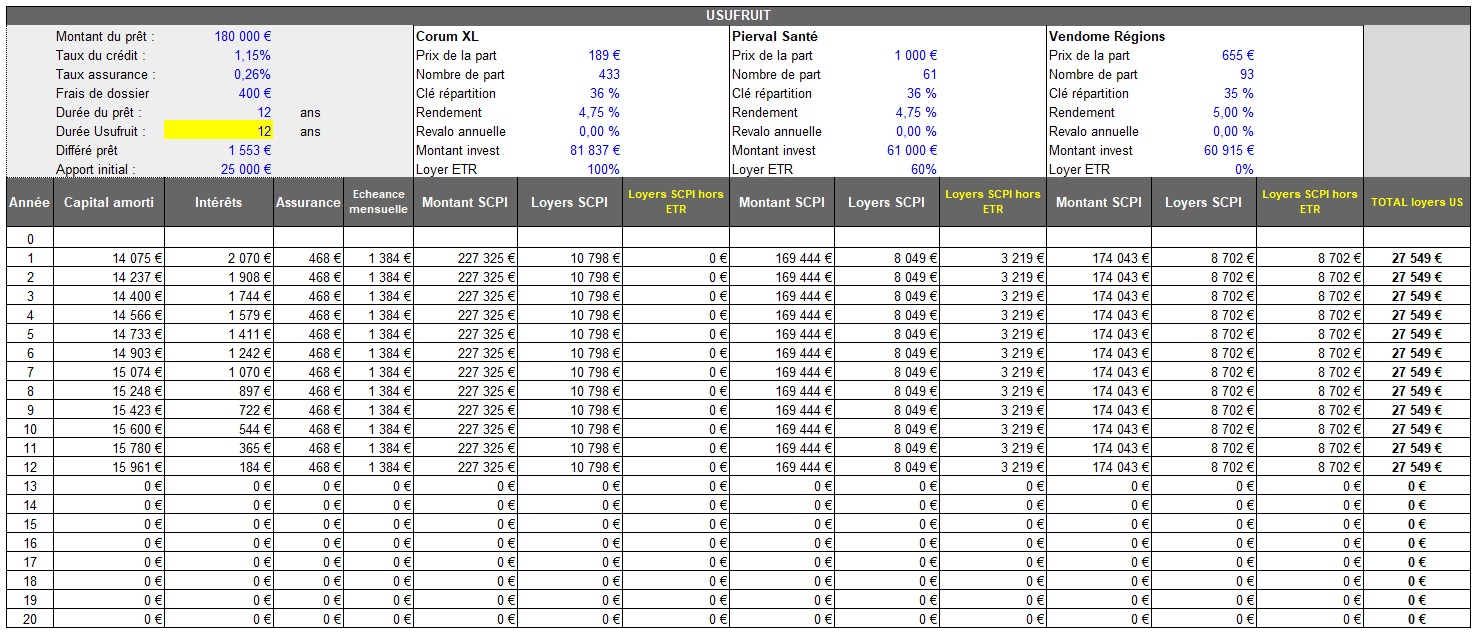

SIMULATION DE L’INVESTISSEMENT SUR 12 ANS

LIEN

LIEN

LIEN

J’ai pris des rendements minorés pour le calcul des Cash-Flow.

- Efimmo1 : 4,50%

- Immorente : 4,50%

- Pierval Santé : 4,75%

- PFO : 4,50%

- Corum XL : 4,75%

- Vendome Régions : 5,00%

Je n’ai pas inclus de revalorisation des parts de SCPI.

Logiquement, sur 12 ans, le cash-flow est négatif (à environ 500 € de l’année 2 à l’année 12).

Ca ne me dérange pas, car notre capacité d’épargne sera assez importante dès avril 2020 et sera en progression constante (avec l’évolution de carrière de ma compagne) comme le montre cette feuille Excel.

Cette feuille Excel n’inclut pas les éventuelles heures supplémentaires qui l’on pourrait effectuées et les éventuelles hausses de salaires (hausse du point d’indice) - on peut toujours rêver - que lon pourrait obtenir.

LIEN

Si cette simulation est validée, la SCI dégage alors en N+12 un flux de trésorerie mensuel de 1182 € (après imposition IS). Ce qui suffit à rémunérer le gérant de la SCI au minimum de ce qui est demandé pour valider un trimestre pour la retraite.

---

CRASH-TEST - ET SI LES RENDEMENTS CHUTAIENT DE 20% ?

Sur une durée courte de 12 ans et avec un cash-flow négatif, il faut être sûr de pouvoir assurer le remboursement des échéances si les rendements venaient à chuter.

J’ai donc simulé une chute de 20% des rendements en arrivant à :

- Efimmo1 : 3,60%

- Immorente : 3,60%

- Pierval Santé : 3,80%

- PFO : 3,60%

- Corum XL : 3,80%

- Vendome Régions : 4,00%.jpg)

LIEN.jpg)

LIEN.jpg)

LIEN.jpg)

Bien évidemment, le cash-flow devient très franchement négatif.

Il passerait alors à 1215 euros / mois. Cela correspond à l’échéance de notre prêt immobilier, que nous pouvions assurer sans souci. Nous sommes donc "couverts" contre une chute des rendements de -20%.

Même avec cette chute des rendements, le flux de trésorerie mensuel est de 937 € après IS et permet toujours de verser une rémunération au gérant (937 x 12 = 11 244 €, alors qu’il faut un minimum de 9791 € brut annuel pour la validation des trimestres).

---

Que pensez-vous de ce montage ?

Merci.

Dernière modification par maxicool (21/01/2020 21h00)

Mots-clés : court terme, gérant sci, sci is, scpi

![]() Hors ligne

Hors ligne

[+2] #2 21/01/2020 20h15

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 20 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2808

Je n’ai pas vérifié vos simulations en détail, mais les ordres de grandeur semblent plausibles.

Il me semble qu’il manque un tableau important : celui avec le revenu net disponible du couple (qui sera impacté par les cessations d’activité, les cashflow de la SCI, la fiscalité au niveau IR, PS, IS), à comparer avec les charges prévisibles. C’est ce tableau qui montrera que vous pourrez faire face (avec une bonne marge de sécurité).

Même si c’est ce scénario que vous présentez aux banques, essayez néanmoins de faire des emprunts sur une durée plus longue (15 ans par exemple, voire 20 ans pour la PP) : ça ne pourra (si les rendements des SCPI ne baisse pas trop) qu’améliorer votre cashflow global (éventuellement en vous permettant de réinvestir un peu en US après quelques années), et ne vous empêchera nullement de rémunérer le gérant à partir de 2032 (et de toute façon, vous pourrez aussi au dernier moment choisir de commencer à rémunérer le gérant des 2030 ou 2031 ou seulement en 2033 ou 2034 : les impacts resteront limités, et il vaut mieux garder de la flexibilité).

En pratique, il sera peut-être difficile de trouver ces quantités d’US 12ans (à votre place, je repartirais sur 2 ou 3 durées). Idem pour un emprunt pour financer de l’US (ce n’est pas impossible, mais difficile, encore plus pour XL, ma banque a beaucoup durci ses conditions par ex.).

Prévoyez un différé de remboursement pour les 12 ou 18 premiers mois (le temps de trouver les US, et d’avoir la jouissance des parts). Mieux vaut avoir un excédents de trésorerie que l’inverse.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

1 [+2] #3 21/01/2020 23h28

1 [+2] #3 21/01/2020 23h28

- Crown

- Membre (2010)

- Réputation : 202

Bonsoir,

Projet intéressant, notamment car il marie la recherche de rendement, l’emprunt, la transmission, et un choix de vie (arrêt d’activité un peu avant retraite). Ce dernier point est important car il a une vraie valeur "liberté" non formalisée sous la forme d’un rendement.

Je n’ai pas regardé en détail les simulations, mais la pertinence de l’ensemble doit bien sûr s’envisager dans un temps long et possiblement en prenant en compte dans la réflexion quel pourrait être le devenir de la SCI dans les mains de vos 2 filles.

Entre l’effort d’épargne qui est significatif mais gérable (cet apport semble de l’ordre de 80 K€ dans une des hypothèses, apport qui générerait bien sûr un rendement s’il était investi sur d’autres supports), le compte courant d’associé qui permet de récupérer le cash pendant la période environ 12-20 ans si tel est votre choix (pas sûr que vous en ayez besoin en complément de retraite). Ensuite la case fiscalité (IS + les dividendes) risque de faire un peu mal.

Surtout qu’à la fin il faut imaginer vos 2 filles avec une SCI IS et qui auront possiblement des objectifs de vie différents, une fiscalité perso différente plus ou moins adaptée à la détention de biens au sein d’une SCI, et qui chercheront possiblement à solder l’ensemble (PV de cession - sans abattement si les abattements pour durée de détention existent encore + dividendes).

C’est en tout cas un bon sujet de réflexion personnelle.

Crown

Dernière modification par Crown (21/01/2020 23h29)

![]() Hors ligne

Hors ligne

[+1] #4 22/01/2020 10h04

- Crown

- Membre (2010)

- Réputation : 202

Bonjour,

@Chtirentier

La donation plus tôt elle est faite, plus son efficacité fiscale sera - a priori - efficace.

Mais il faut quand même se mettre en situation et voir ce qui est souhaité (par mr et mme Maxicool), possible (banque…), …

Paramètres de l’équation (sans être exhaustif) :

- Mr et Mme sont paxés

- Création d’une SCI

- Une dette initiale qui serait de l’ordre de 500 K€

- Un emprunt certes couvert par une assurance décès (100% 2 têtes ?)

- Deux enfants a priori - si je comprend bien les tableaux - mineurs

- Une donation de la NP qui ferait qu’au décès de Maxicool, les enfants encore possiblement mineurs deviendraient pour une partie tout au moins PP des parts de SCI

- Un CCA qu’il ne faut pas oublier dans la succession (droits), d’autant que ce CCA a de l’importance fiscalement à terme pour récupérer les loyers hors dividendes.

Tout cela se réfléchit à la fois en terme de droits de succession mais en prenant bien en compte les conséquences civiles qu’il y a derrière (en tout cas il faut bien réfléchir aux statuts, notamment bien sûr tout ce qui est relatif au démembrement potentiel).

Crown

PS : Je partage l’avis de Cat, au delà de la faisabilité pas de précipitation de toute façon

Dernière modification par Crown (22/01/2020 10h11)

![]() Hors ligne

Hors ligne

[+1] #5 22/01/2020 10h04

- cat

- Membre (2015)

Top 10 SCPI/OPCI - Réputation : 459

Chtirentier a écrit :

Après oui, lorsque l’on est jeune, l’aspect transmission n’est pas la priorité. Mais la sci a vocation à évoluer , peut être à réaliser d’autres investissements donc il faut se projeter dans 20 ans dès maintenant.

Dans le cas présent il n’y a pas de vrai problématique. Maxicool et sa compagne n’ont pas 51 ans révolus et ils ont deux enfants il me semble (sont-elles même majeurs?).

En nue-propriété, ils pourraient donc donner, en profitant des abattements, 400k€ soit 1 / 0.4 * 400k€ = 1M€ de valeur d’actifs en pleine-propriété.

A cela, on pourra ajouter les dons TEPA quand les enfants seront majeurs, ie : 2*2*31865 = 127,46k€.

En comparant ces chiffres au patrimoine familial, il me semble que vouloir absolument démembrer ab initio n’est pas nécessaire car d’autres choix plus pertinents apparaîtront peut-être dans le futur.

Bien à vous,

cat

EDIT : oups… je n’avais pas vu le post de Crown mais il n’y a visiblement pas trop de redondances.

Dernière modification par cat (22/01/2020 10h10)

![]() Hors ligne

Hors ligne

[+1] #6 23/01/2020 07h05

- Chtirentier

- Membre (2015)

- Réputation : 74

Bonjour cedREIM

Ce sera très difficile si votre situation familiale est difficile, notamment mésentente .

Votre sci sera très difficile à gérer s’il y a simplement mésentente entre les associés.

Je gère deux sci démembrées et je ne remarque pas de difficultés.

Chtirentier

Dernière modification par Chtirentier (23/01/2020 07h26)

![]() Hors ligne

Hors ligne

[+1] #7 26/01/2020 11h23

- cat

- Membre (2015)

Top 10 SCPI/OPCI - Réputation : 459

Geronimo, quel serait l’intérêt de faire un montage avec deux enfants mineurs, ce qui ne simplifie pas les choses, alors qu’il n’y a visiblement aucune problématique de transmission?

Maxicool a écrit :

Dans le cadre d’une transmission avec démembrement des parts sociales de la SCI , il faut être prudent sur les CCA qui rentrent dans la succession.

Pourriez-vous expliquer pourquoi ?

Merci.

Les CCA sont des créances que vous détenez à l’égard de la société. A votre décès, comme tout actif financier, ils rentreront dans la succession (mais vous pouvez également les donner avant).

Bien à vous,

cat

![]() Hors ligne

Hors ligne

[+1] #8 26/01/2020 15h17

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 20 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2808

Rien ne vous empêche d’apporter du cash à la société (par exemple en CCA avec le même effort que dans le scénario des emprunts à 12 ans, ou autrement) et d’utiliser la trésorerie de la société pour vous rémunérer, ou pour faire d’autres investissements (par ex en US).

D’ailleurs, même si la société n’a pas de cash, elle pourrait rémunérer son gérant associé : la rémunération viendrait augmenter le CCA concerné (la société fera moins de bénéfice ou même des pertes sur cet exercice, vous devrez déclarer ce revenu -sans nécessairement recevoir de cash-, et payer des impôts et des cotisations SSI dessus). Il ne faut pas confondre la trésorerie d’une société avec son résultat (bénéfice/perte) : c’est des notion bien différentes.

La limite (aux pertes) est que les fonds propres ne peuvent pas trop diminuer (à 50% du capital il faut voter la poursuite de l’activité en AG, en négatif il faut d’autres precautions), mais avec le projet que vous avez, il devrait y avoir un gros RAN dans 12 ans, et donc aucun souci.

L’autre limite est quil vous faudra assez de trésorerie (salaire + pension - impots et cotisations -versements en cca + remboursement de cca) pour financer votre train de vie, mais là aussi vous semblez avoir de la marge.

La SCI IS (et vos CCA) sera un peu comme votre tirelire pour plus tard.

En fait, avec des emprunts plus longs, vous aurez :

- plus d’argent investi en moyenne (car plus de cashflow positif) (et si ces investissements sont rentables, plus que les emprunts ne coûtent, ça générera plus de bénéfices);

- plus de flexibilité financière (de choix d’avoir du cash ou de l’argent investi) (une visibilité sur bien plus d’années, par ex jusqu’à ce que Madame prenne sa retraite à taux plein) (il sera plus difficile d’emprunter quand vous ou/et madame ne serez plus fonctionnaires);

- un taux d’emprunt sans doute un peu plus élevé (mais ceci coute bien moins que les précédents points ne rapportent).

Pour ma part, je viserais des emprunts finissant au plus tôt quand Madame aura l’âge du taux plein (ou d’autres emprunts d’ici quelques années -quand la SCI sera bien sur orbite- pour compléter les investissements faits au début de la SCI).

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

[+1] #9 02/03/2020 19h23

Je remonte le topic, étant donné que j’ai commencé à chercher des partenaires pour ce projet (non pas celui présenté en tête de topic mais celui ci-dessus, avec un prêt de la PP sur 20 ans).

J’ai contacté quelques CGPI, je suis allé voir ma banque principale (le CA Nord de France) et MeilleursTaux.com.

--

1/ MeilleursTaux.com

Rencontre il y a un semaine.

La personne m’a affirmé qu’elle avait déjà financé des investissements en SCI IS. J’étais un peu étonné car elle ne semblait pas très familière avec le montage.

Elle a donc lancé la demande auprès de ses partenaires. Je lui ai bien fait indiquer qu’il s’agissait d’un investissement en SCI IS.

En attente de son retour.

--

2/ Ma banque principale (CA NdF)

RDV mercredi passé.

Un bon contact avec le conseiller. Il a pris note des mes demandes, il a aussi bien compris qu’il risquait de perdre un client s’il n’était pas capable de satisfaire ma demande (en me le disant directement).

Lui aussi affirme qu’il a déjà financé des SCI, certes rarement.

Il a juste tiqué sur le montant demandé. Le CA NdF est gêné par le fait que le prêt global dépasse 7 fois le montant des revenus annuels du foyer. Il m’a conseillé de revoir ces montants à la baisse.

Il va faire remonter mon dossier à la délégation régionale.

Il m’a invité à une réunion sur l’investissement locatif, afin de faire connaissance avec le CGP de mon secteur. Je lui ai tout de suite répondu que le Pinel et le Censi-Bouvard (présenté durant cette réunion) ne m’intéressait pas.

A suivre ! Ca va prendre du temps.

--

3/ CGPI n°1

Proposition de financement

CONDITIONS DE FINANCEMENT

Un différé total de 3 mois en plus de la durée du prêt :

- 20 ans : 240 mois dont 3 inclus

- 15 ans : 180 mois + 3 supplémentaire

Exonération des IRA après 9 ans (sur demande)

Garantie caution SACCEF

Frais de courtage décidés par le courtier et non financés par le prêt

Frais de dossier : 1% du montant du prêt avec un minimum de 500 € et un plafond de 900 €

Montant minimum du prêt 50K€ avec 25K€ minimum par ligne

TAUX SCPI

20 ans : 1,65%

15 ans : 1,50%

10 ans : 1,30%

CONTREPARTIES COMMERCIALES

Ouverture de compte avec CB

Transfert de l’épargne liquide (livret A, PEL, PEA, LDD…)

- Si revenus du foyer fiscal supérieurs à 50K€ et inférieurs à 80K€, placement de 50K€ d’épargne minimum

- Si revenus du foyer fiscal supérieurs à 80K€, placement de 20% du montant du prêt avec montant minimum de 20K€

Assurance groupe CNP 100% (sur chaque tête)

PROFILS CONCERNES

SCI à l’IR ou à l’IS

Propriétaire : ayant une valeur patrimoniale nette supérieur à la somme empruntée

Professions libérables

SCPI exclues : Corum, Corum XL, Vendôme régions, Foncia cap hebergimmo, Novapierre Allemagne 2, Kyanéos , Altixia, Atream Hotels, Cœur de régions, Eurovalys

Bref, une proposition vraiment pas terrible !

Il ne finance par l"usufruit.

--

4/ Crédit Mutuel de Bretagne

J’ai joint les contacts de Malolechat et d’Yvan par mail.

Pas de retour pour l’instant.

J’imagine qu’ils sont débordés ou que le projet ne les intéresse pas…

--

5/ CGPI n°2

Premier contact téléphonique de qualité.

Il examine mon projet et consulte ses partenaires.

Il ne pourra pas financer l’usufruit.

A suivre…

--

6/ CGPI n°3

Contact par mail et téléphonique.

Il ne pourra pas financer l’usufruit.

Il n’apprécie pas Immorente (trop de commerces, trop anciens donc coût de remise aux normes très important) ni Efimmo1. Il conseille à la place Epargne Foncère pu PF Grand Paris.

Il considère que PFO peut être remplacé par Epargne Pierre pour "faire mieux".

OK pour Pierval Santé.

Pour l’US, il déconseille Vendôme Régions (SCPI trop récente) mais pousse vers Activimmo (capitalisation de 1,6 million, création en septembre 2019) et Kyaneos Pierre (capitalisation 19 millions, création en juin 2018), qui selon ses dires, possèdent des clés de démembrement excellentes (27,50 et 27,50% sur 7 ans / 37,00% sur 10 ans, je ne considère pas cela comme excellent).

J’attends tout de même ses propositions de financement.

--

7/ CGPI n°4

Contact par mail puis téléphonique.

Proposition 1 - Sur 15 ans (avec 2 ans de modulation, soit +- 17 ans)

SEULEMENT LA PLEINE PROPRIETE

Etablissement régional

Pas de contrepartie à apporter

Emprunt : 1,08 à 1,18 %

Garantie : nantissement des parts (frais de nantissement : 140 € / ligne)

Frais de dossier : 300 € / ligne

Assurance : délégation interne (CNP), entre 0,15% et 0,17%

Contraintes : 30% dans des SCPI maison (Immorente, Efimmo, Atream Hotels)

SCPI exclues : capital fixe, les petites SCPI récentes (Kyaneos…), Corum (car souscription compliquée)

Proposition 2 – Sur 20 ans

SEULEMENT LA PLEINE PROPRIETE

Etablissement régional

Pas de contrepartie à apporter

Emprunt sur 20 ans (entre 1,18 et 1,33 %)

Garantie : SACCEF (compter entre 1,20 et 1,30 %)

Exclusion : Corum, petites SCPI, capital fixe.

Frais de dossier : 700 €

Assurance : délégation interne (CNP), entre 0,15% et 0,17%.

Contraintes : 30% dans des SCPI maison (Immorente, Efimmo, Atream Hotels)

SCPI exclues : capital fixe, les petites SCPI récentes (Kyaneos…), Corum (car souscription compliquée)

C’est la meilleure offre obtenue pour l’instant.

Pas de financement pour l’US par contre.

--

Je rencontre un conseiller du Crédit Mutuel jeudi.

Je relance la Caisse d’Epargne et la Banque Populaire demain.

Je m’aperçois qu’il y a un point commun à tous mes interlocuteurs : "on ne finance pas l’US".

Dans ce cas, je vais devoir revoir mes ambitions à la baisse pour l’US. J’apporterais du capital en cash et avec ma compagne, nous ferons peut-être chacun un prêt personnel sur 5 ans chez Boursorama (0,95%, assurance facultative, sans frais de dossier). A voir…

Dernière modification par maxicool (02/03/2020 19h28)

![]() Hors ligne

Hors ligne

[+1] #11 29/04/2020 16h54

Bonjour,

suite des événements.

J’étais allé voir la Caisse d’Epargne juste avant le confinement. Mon dossier a été transmis au conseiller "Banque Privée" de la CE.

Premier contact téléphonique début avril

- Financement en PP (350k€) : OK

- Mais avec 1/3 de SCPI internes, proposées par AEW Ciloger : Pierre Plus (diversifiée) / Atout Pierre Diversification (diversifiée) / Actipierre Europe (commerces).

- Evoque une garantie par caution.

- Doit voir avec son N+1 pour la liste des SCPI externes.

- Pour avoir des SCPI externes, il faut payer des frais par SCPI de 895 €.

Contact par mail courant avril

Je lui donne une liste des SCPI qui m’intéressent en priorité

- surtout : Efimmo1 / Immorente / Pierval Santé

- puis : PFO / Epargne Pierre / Interpierre / Primopierre

- éventuellement : Vendôme Régions / Epargne Foncière

Deuxième contact téléphonique il y a quelques jours

- Liste des SCPI disponibles : Efimmo1, Immorente, Pierval Santé, Primopierre, PFO, Epargne Foncière.

- Il propose de diviser le prêt PP sur 4 SCPI (dont 1/4 sur Atout Pierre Diversification)

- Evoque un crédit conso par le Crédit Foncier : 1,90% sur 10 ans (très rapide à obtenir)

- Sinon, prêt immobilier classique (avec accord N+1 "seulement") : 1,13% sur 20 ans ou 0,96% sur 15 ans.

- Doit se renseigner auprès de sa chef pour le financement de l’US et pour savoir si prêt sera un prêt Pro ou non.

- Evoque un dossier de prêt par SCPI et une garantie par nantissement (plus long à obtenir mais possible) ou par caution.

- Evoque une délégation interne d’assurance (auprès de Generali…) et un assurance calculée sur le CRD si celle de la CE est trop onéreuse.

Il semble connaitre le montage, il semble suivre le dossier car il communique avec sa supérieure pour faire avancer le dossier (je ne l’ai jamais vu).

Ca reste pour l’instant virtuel mais ça me semble positif !

![]() Hors ligne

Hors ligne

2 [+2] #12 12/06/2020 17h29

2 [+2] #12 12/06/2020 17h29

Bonjour,

pour faire suite à mes entretiens avec un CGP de la CE relatés dans ce post, j’ai rencontré ce CGP pour prendre connaissance et faire avancer le projet.

La liste des SCPI disponibles sont celles proposées par Ciloger (Actipierre Europe, Pierre Plus, Atout Pierre Diversification) et par le Crédit Foncier (qui a été racheté par la CE).

A l’heure actuelle, l’ex Crédit foncier (qui va bientôt changé de nom selon ses dires) propose les SCPI suivantes : Cristal Rente, Immorente, Patrimmo Commerce, Urban Coeur Commerce, Efimo1, Epargne foncière, LF Europimmo, PFO2, Primopierre, Primovie, Pierval Santé, PFO.

Il me parle d’une durée maximale de prêt à 15 ans, extensible sur demande à 20 ans.

Un dossier de prêt par SCPI (frais de dossier 300 euros minimum par SCPI)

Emprunter pour de l’US serait possible.

Les prêts seraient réalisés en "prêt perso" et non en "pro", même si c’est la SCI qui emprunte.

La garantie passerait uniquement par une caution (SACCEF). Le nantissement est impossible, où alors il faut avoir en face l’équivalent de 75% du montant emprunté.

De plus, selon ses dires, une demande de nantissement passe forcément en délégation régionale et il n’est pas aisé de l’obtenir… Il préfère éviter cette solution.

L’assurance de base est celle de la CNP, mais une délégation est possible (Generali ou celle de la BPCE). Il m’annonce un assurance de 0,64% sur 2 têtes 50/50 (mon âge : 49 ans) chez CNP et moins chez les 2 autres.

Je lui avais envoyé par mail mon projet pour qu’il puisse le travailler avant.

Il "tique" sur une chose : il n’est pas certain que les SCPI étrangères (achetées en US et donc non imposées en France) puissent être amorties dans la comptabilité, il n’est pas certain que les intérêts d’emprunt pour l’achat de ces SCPI étrangères puissent être déduits du résultat.

On en a déjà parlé de nombreuses fois. J’ai cherché et relu plusieurs topics sur le sujet.

Avait-on trouvé des textes de loi le prouvant ?

Merci !

Dernière modification par maxicool (12/06/2020 17h31)

![]() Hors ligne

Hors ligne

[+1] #13 27/06/2020 17h15

- alex470

- Membre (2014)

Top 20 SCPI/OPCI - Réputation : 114

L’obligation de reconstituer les capitaux propres, si ces derniers deviennent inférieurs à la moitié du montant du capital social, ne concerne pas les sociétés civiles.

Les associés étant responsable des dettes de la société civile (en proportion de leur détention dans le capital, pas de solidarité), les tiers sont « protégés » contrairement à une société de capitaux (comme la SAS ou SARL) dont la responsabilité des associés est limitée aux apports. Le législateur a instauré une sorte de sonnette d’alarme pour les sociétés de capitaux (elle vaut ce qu’elle vaut), qui n’est pas prévue et donc applicable (car non nécessaire) pour les sociétés civiles.

Dernière modification par alex470 (27/06/2020 17h19)

![]() Hors ligne

Hors ligne

[+1] #14 28/06/2020 20h42

- alex470

- Membre (2014)

Top 20 SCPI/OPCI - Réputation : 114

Maxicool,

Lorsque vous dites "les fonds propres ne peuvent pas trop diminuer", existe-t-il un "ordre de grandeur légal" pour rester dans le raisonnable ?

Je pense que GBL en précisant "pas trop diminuer" faisait référence uniquement à l’obligation légale de reconstituer les capitaux propres, si ces derniers deviennent inférieurs à la moitié du montant du capital social.

Comme précisé, celle-ci ne s’applique pas au SC.

De ce fait, il n’y a pas de contrainte légale à réaliser des pertes au sein d’une SC. Je pense donc que cet ordre de "grandeur acceptable" n’est pas un sujet pour une SC.

Si vous souhaitez amener la question plus loin :

si la "règle des 50%" ne s’applique aux SCI, quel est l’ordre de "grandeur acceptable" dans ce cas ?

c’est pour pousser la réflexion, dans ce cas, vous pouvez vous demander quel sera le regard d’autres tiers sur des pertes, on peut citer le banquier, le fisc, un associé … A chaque tiers et selon son intérêt, son degré de "grandeur acceptable".

![]() Hors ligne

Hors ligne

[+1] #15 30/06/2020 16h03

Bonjour Serenitis,

je me suis limité à la présentation de la première phase (mais en partant sur un emprunt plus long, 15/20 ans). Déjà qu’emprunter pour de l"US les embête beaucoup, déjà que les CGP ne me semblent pas calé sur le sujet (et l’avouent directement), je me suis limité à l’essentiel.

Aucune banque ne m’a parlé de telles clauses.

Maxicool

![]() Hors ligne

Hors ligne

[+3] #16 25/01/2021 19h36

Bonjour,

je reviens vers vous car j’ai peut-être trouvé un partenaire bancaire pour mon projet.

- Prêt PP 20 ans (1,35%) + prêt US 10 ans (1,10%)

- Prêt "lissé" sur 20 ans en PP et US (taux global : 1,28% environ)

- Assurance maison 0.25%

- 20% de l’emprunt peut être placé en US

- 90% du capital doit être placé en SCPI "maison"

- 10% du capital peut être placé en SCPI externes

- différé 12 mois OK

Les SCPI maison (90% du capital) sont les suivantes :

- Primonial (Primopierre, Primovie, Patrimo Commerce, Primo Family)

- Voisin : Epargne Pierre

- Perial : PFO2

- La Française : Epargne foncière, LF Europimmo

- Sofidy : Immorente, Efimmo1

- Paref : Novapierre Allemagne 2, Interpierre, Novapierre Italie

- Immovalor : Allianz Pierre

Après avoir lu et relu les topics attitrés, les derniers rapports annuels de toutes ces SCPI, je pense choisir cette allocation :

Pleine Propriété (80% du capital) :

- Sofidy Efimmo1 : 20%

- Sofidy Immorente : 20%

- Perial PFO2 : 10%

- Voisin Epargne Pierre : 30%

- Primonial Primovie : 10%

- Paref Interpierre : 10%

Ce portefeuille serait alors composé de 61% de bureaux, 22% de commerces, 9% de locaux d’activités, 7% de santé, 1% d’autres activités.

Avec la géographie suivante : Paris 8% + IDF 36% + provinces 45% + étranger 11%

Usufruit (20% du capital) en 5 ans

- La Française Europimmo : 50%

- Euryale Pierval Santé : 50% (ce qui correspond aux 10% en SCPI externe)

--

Le cash-flow (s’il est positif) sera réinvesti chaque année en usufruit 5 ans.

Les simulations qui suivent ne tiennent pas compte du différé de 12 mois, qui viendra légèrement gonfler la trésorerie…

--

Simulation 1 (taux +- réalistes ?)

Avec ces rendements (Efimmo1 4,50% / Immorente 4,00% / PFO2 4,00% / Epargne Pierre 5,25% / Primovie 4,00% / Interpierre 4,50%)

Et en US : Pierval Santé 4,50% / LF Europimmo 4,00%

Soit un rendement moyen de l’US à 4,25%, pour des loyers étrangers à 72%.

> Rendement moyen de la PP : 4,53%

> Aucune imposition IS pendant 15 ans

> Effort d’épargne : nul pendant 10 ans, puis 300 € mensuel en N11, 630 € en N15 et 730 € en N20.

> TRI : 16,70%

--

Simulation 2 (taux prévisionnels 2021, irréalistes je pense)

Avec les rendements prévisionnels 2021 donnés par les SdG (Efimmo1 4,80% / Immorente 4,31% / PFO2 4,23% / Epargne Pierre 5,25% / Primovie 4,00% / Interpierre 4,67%)

Et en US : Pierval Santé 4,96% / LF Europimmo 4,00%

Soit un rendement moyen de l’US à 4,25%, pour des loyers étrangers à 72%.

> Rendement moyen de la PP : 4,69%

> Aucune imposition IS pendant 16 ans

> Effort d’épargne : nul pendant 11 ans, puis 200 € mensuel en N11, 550 € en N15 et 700 € en N20.

> TRI : 19,80%

--

Simulation 3 (taux en berne)

Avec ces rendements (Efimmo1 3,50% / Immorente 3,00% / PFO2 3,50% / Epargne Pierre 4,00% / Primovie 3,50% / Interpierre 3,75%)

Et en US : Pierval Santé 4,00% / LF Europimmo 3,50%

Soit un rendement moyen de l’US à 3,75%, pour des loyers étrangers à 72%.

> Rendement moyen de la PP : 3,58%

> Aucune imposition IS pendant 15 ans

> Effort d’épargne : nul pendant 5 ans, puis 460 € en N6, 720 € mensuel en N10, 821 € en N15 et 900 € en N20.

> TRI : 5,70%

--

Que pensez-vous de l’allocation choisie, en tenant compte des contraintes imposées par la banque ?

Merci de vos remarques !

Dernière modification par maxicool (26/01/2021 13h36)

![]() Hors ligne

Hors ligne

[+1] #17 25/01/2021 20h00

- Kabal

- Membre (2011)

Top 20 Année 2024

Top 20 Dvpt perso.

Top 20 SCPI/OPCI - Réputation : 269

Je n’ai pas d’avis sur les choix en PP. Je ne suis pas associé de PFO2 ni de Primovie. Et ne pense pas l’être. Avec des contraintes similaires j’ai pris Patricommerce (mauvaise pioche). J’aurais sans doute tenter Novapierre Allemagne 2 même si le rendement n’est encore au top mais je suis déjà diversifié.

Par contre sur US 10 ans LF Europimmo vous allez attendre longtemps avant d’être servi. De ce que j’ai entendu dire le carnet d’ordre en usufruit est bien bouché et vous avez d’autres membres du forum avant vous qui se desséche en attendant d’être servi. 😉

Quant à l’US 5 ans c’est pas si simple à trouver rapidement sur les bonnes opportunités. Perso j’ai plus du 7-10-15 que du 5. Mais on est jamais à l’abri d’une bonne surprise.

Pour les taux, c’est pas les taux de Cricri77000 mais c’est pas dégueu. J’ai des taux pires que cela et ça tourne bien.

Si vous n’avez pas de comptable n’hésitez pas à me contacter. Le mien est raisonnable (physique et online en meme temps) et c’est entraîné sur ma sci.

Que vous dire à part, il ne reste plus qu’à vous lancer !

![]() Hors ligne

Hors ligne

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

Discussions peut-être similaires à “investir en scpi sur une durée courte (12 ans) au sein d'une sci à l'is ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 3 | 1 439 | 10/01/2023 11h40 par Greyna | |

| 28 | 6 181 | 26/03/2021 10h15 par Priority | |

| 41 | 16 118 | 18/11/2015 22h24 par Rossox | |

| 77 | 34 876 | 15/09/2021 17h34 par NicolasV | |

| 818 | 223 338 | 15/04/2024 17h03 par kirikou | |

| 6 | 1 751 | 08/11/2016 16h33 par yademo | |

| 4 | 1 774 | 14/10/2017 00h51 par stephane |