Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

#26 06/01/2020 12h08

Les Termes ont été précisés par le haut conseil à la stabilité financière.

Le blog patrimoine a écrit :

Un taux d’effort à l’octroi maximal de 33% du revenu net de l’emprunteur ; une durée de crédit qui n’excède pas 25 ans.

Jusqu’à 15% de la production pourrait s’écarter du strict respect de ces critères dont les trois-quarts réservés exclusivement aux primo-accédants et aux acquéreurs de leur résidence principale, dans la limite d’un endettement inférieur à sept années de revenus.

Pour être exhaustif dans l’analyse, le HCSF donne avec précision la définition des termes employés dans cette recommandation :

«Revenus annuels», au sens de la Recommandation, correspond au revenu net avant impôt de l’emprunteur, ou du foyer fiscal (ou à la somme des revenus nets avant impôt des co-emprunteurs le cas échéant) calculé comme le revenu net imposable tel que défini à l’art. 156 –156 (bis) du Code général des impôts majoré des abattements forfaitaires pris en compte et minoré des revenus exceptionnels non récurrents ;

«Charges annuelles d’emprunt», la somme des différents montants totaux, tels que définis au 9° de l’article L.311-1 du Code de la consommation, dus par l’emprunteur (ou les co-emprunteurs, le cas échéant) au titre du crédit immobilier et des différents emprunts en cours, pour une année donnée : cela comprend le total des intérêts et des remboursements de capital sur une période d’un an tel que préconisé par la recommandation CERS/2016/12;

«Taux d’effort» (= taux d’endettement), le ratio comprenant au numérateur les charges annuelles d’emprunt associées à l’endettement total de l’emprunteur (ou des co-emprunteurs, le cas échéant) et au dénominateur les revenus annuels

A priori, les définitions sont précises et cela ne laisserait donc pas de place à l’utilisation d’un taux d’endettement différentiel.

De plus, on parle de revenu imposable : ceux qui ont optimisé la fiscalité de leurs loyers (LMNP, Cosse) ne pourraient-ils pas les prendre en compte dans leurs revenus ?

Certains multi-investisseurs ont-ils déjà eu l’occasion d’échanger avec leur banque sur ce sujet pour de futurs projets ?

Dernière modification par julien (06/01/2020 12h12)

![]() Hors ligne

Hors ligne

#27 06/01/2020 12h29

- LeFrigo

- Membre (2018)

- Réputation : 3

Si calculer comme ça, avec des abattements du revenu foncier et les charges + les amortissements du LMNP, les revenus imposables n’augmentent pas beaucoup malgré l’operation est très rentable.

J’ai échangé avec mon banquier sur ce sujet et il m’a dit que cette recommendation n’est pas réaliste et il me demande si j’ai d’autres projets en 2020 malgré mon taux d’endettement est déjà +50% selon ce calcul…

![]() Hors ligne

Hors ligne

#28 11/02/2020 21h26

- Pierrot31

- Membre (2015)

Top 20 Immobilier locatif - Réputation : 130

Je souhaitais partager avec vous cet article que j’ai trouvé intéressant pour notre communauté :

Crédit immobilier : la moitié des investisseurs victimes des nouvelles conditions d?emprunt en 2020 ? - Capital.fr

"Money is a tool to buy Time"

![]() Hors ligne

Hors ligne

#29 11/02/2020 22h01

- AesculusHippocastanum

- Membre (2015)

- Réputation : 63

“INTJ”

Bonsoir,

C’est effectivement un mauvais coup porté aux investisseurs. En l’état, je ne vois que 2 solutions pour continuer à investir :

- Vendre les biens dont le crédit a été le plus amorti et espérer recommencer une opération. Mais là encore, il sera très difficile de faire cela plusieurs fois.

- Emprunter via une SCI, sous réserve que le taux d’endettement des propriétaires des parts ne soit pas retenu, ce qui me semble peu probable.

Quels effets à court et moyen termes de cette loi ?

- Une diminution des ventes de petites surfaces (?) et des prix (?) conduirait à une baisse de rentrées fiscales.

- Une réorientation de l’épargne sur les marchés financiers ? Je ne suis pas certain que celui qui investit dans l’immobilier (investissement concret et rassurant) souhaite investir sur des marchés financiers perçus comme plus volatiles et immatériels.

- La disparition des vendeurs de formations sur internet ?

Cordialement,

Dernière modification par AesculusHippocastanum (11/02/2020 22h09)

Adde parvum parvo magnus acervus erit

![]() Hors ligne

Hors ligne

#30 12/02/2020 11h01

- OnclePicsou

- Membre (2018)

- Réputation : 24

Effectivement c’est une mauvaise nouvelle, car cela supprime l’effet de levier possible grâce aux prêt immobilier.

Je vois mal un particulier aller en bourse avec levier, en substitution à l’immobilier locatif. Les risques ne sont pas comparables (à mes yeux en tout cas).

Le résultat risque d’être inverse à l’effet escompté : retrait des sommes en banques et achats avec fort apport pour de l’investissement locatif..

Je suis prêt à parier que si cette mesure est appliquée, d’ici 1 ou 2 ans on verra une nouveau "Pinel" où les règles de 33% ne seront pas appliqués car le secteur de la construction sera dévasté ! (après avoir déjà flingué l’automobile avec des malus à 20k€, décidément notre pays par en vrille..)

Effectivement les youtubeurs vont devoir revoir leurs vidéos !

PS

Les crédits conso sont-ils aussi concernés ?

Dernière modification par OnclePicsou (12/02/2020 11h07)

![]() Hors ligne

Hors ligne

#31 12/02/2020 11h16

- Surin

- Membre (2015)

Top 5 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1389

Pourquoi un discours aussi caricatural ?

Je ne vois pas ce que cela changera pour les vidéos sur internet, les règles objet de ce sujet sont des règles de bon sens, un apport minimum c’est sain, plus que financer à 110%, le taux d’endettement de 33% sécurise l’emprunteur, une durée raisonnable aussi (15-20 ans).

On voit bien qu’il y avait des dérives, inutile d’attendre des défauts en série pour réguler.

Quant à l’allusion à l’automobile c’est hors sujet et personne ne flingue l’industrie en faisant payer 10% de taxe sur des véhicules de 300cv et plus, qui en tout cas représentent moins de 1% du marché français.

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

#32 12/02/2020 14h18

Ce ne sont pas uniquement des règles de bon sens visant à limiter les risques pris par l’emprunteur : sinon pourquoi ne pas retenir les loyers défiscalisés (LMNP, Cosse, etc.) dans les revenus utilisés pour calculer le taux d’effort, alors que l’on y inclut les loyers pleinement fiscalisés ?

Les premiers restent pourtant plus dans la poche de l’emprunteur et contribuent plus à sa solvabilité.

La regle de la prise en compte de 70% des loyers encaissés, jusque-là appliquée par les banques, même si pas parfaite, était déjà plus pertinente.

Dernière modification par julien (12/02/2020 14h21)

![]() Hors ligne

Hors ligne

#34 12/02/2020 14h33

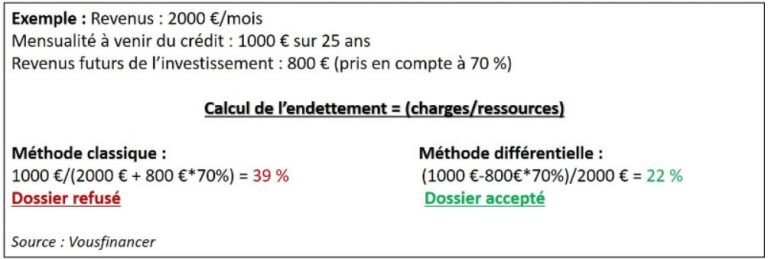

Les banques sont "forcées" à ne plus utiliser la "méthode du reste à vivre" :

Crédit immobilier : Les banques modifient la formule de calcul du taux d’endettement pour l’immobilier locatif

Dernière modification par Oblible (12/02/2020 14h34)

Parrain Interactive Brokers ( par MP ) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto ( par MP ) -- La bible des obligations

![]() Hors ligne

Hors ligne

#35 12/02/2020 14h37

- Kruss

- Membre (2016)

- Réputation : 0

Ayant un projet en cours, je peux vous confirmer que les deux points suivants sont respectés par l’un des établissements sollicités :

- Respect des 33% (en prenant a priori en compte les revenus locatifs existants avec la règle de pondération habituelle)

- Réduction de la durée de crédit pour ne pas dépasser les 25ans : crédit sur 23ans afin de permettre un différé d’amortissement de 2ans.

![]() Hors ligne

Hors ligne

#37 12/02/2020 15h14

- Pierrot31

- Membre (2015)

Top 20 Immobilier locatif - Réputation : 130

La mesure vise clairement les investisseurs en locatif avec un revenu confortable. Les exceptions à la règle étant fléchées vers les primo accédant.

Une baisse de volume de crédit va peser à la baisse sur le cycle immobilier. La question est : dans quelle mesure ? Simple ralentissement de la hausse ou retournement de cycle ?

Quel impact sur les différents marchés immobilier suivant la localisation, le type de bien etc etc…. Et quels sont les risques pour ceux ayant déjà (beaucoup) empruntés au regard de leurs revenus ?

Pour nous, investisseurs heureux en immobilier c’est un vrai séisme… A nous de nous adapter à ce changement de paradigme !

Dernière modification par Pierrot31 (12/02/2020 15h19)

"Money is a tool to buy Time"

![]() Hors ligne

Hors ligne

[+1] #38 12/02/2020 18h13

Pour ceux qui questionnent ce qu’il y a dans la recommandation, les sources sont là et précises :

Recommandation HCSF

Et

Notice détaillée HCSF

Et le mode de calcul y est précisément décrit, et ce, sans latitude & incertitude, même si tout cela n’est pas forcément de bon sens sur tous les points.

Après, reste la question à quel point seront-elles contraintes et à partir de quand les banques appliqueront-elles dans la pratique ce qui n’est encore qu’une recommandation, insistante toutefois.

Dernière modification par julien (12/02/2020 18h23)

![]() Hors ligne

Hors ligne

#39 12/02/2020 18h28

- Caratheodory

- Membre (2019)

- Réputation : 166

Les autorités régulatrices pensent à tort ou à raison que les investisseurs en immobilier locatif, qui sont ceux qui sont responsables du volume de ventes immobilières de 2019, sous-estiment les risques qu’ils prennent.

Si ces risques se matérialisent, un certain nombre des moins solides des investisseurs boiront la tasse et feront défaut. Les banques se retrouveront alors avec des prêts en défaut. Or elles travaillent avec des effets de levier énormes.

Ce mécanisme est le premier en jeu dans les crises financières graves, celui qui les transmet à l’économie reelle. Notamment dans celle de 2008.

La question se résume donc à l’évaluation du risque que prennent les investisseurs et les banques qui leur prêtent. Les investisseurs locatifs ne prennent pas en compte le risque que leur banque porte ni le risque systémique qui en dérive. Or c’est de ça dont doit s’occuper le régulateur.

L’ encours des crédits à la consommation est en baisse tendancielle en France ….. ainsi que le recours aux procédures de surendettement.

![]() Hors ligne

Hors ligne

#40 12/02/2020 18h50

- Sheeplooser

- Membre (2015)

- Réputation : 91

Petit retour d’expérience personnel : j’ai rencontré ce jour mon conseiller (Socgen) pour étudier la possibilité d’un nouvel emprunt. Refus catégorique sans apport conséquent car je passerais de 33% à 42% d’endettement. Il m’a bien précisé qu’il aurait signé des deux mains la même demande de prêt il y a 6 mois, mais que maintenant sa banque applique strictement les règles de l’ACPR.

En revanche, il n’avait pas l’air opposé à un crédit pour des SCPI, même avec une rentabilité moindre. Ce qui n’a pas grand sens on est d’accord. Mais il n’était pas sûr à 100% que les SCPI rentrent dans le champs d’application des nouvelles recommandations…

« Investing is simple. It's the financial industry that works hard to make it complex. » Robert Rolih

![]() Hors ligne

Hors ligne

[+1] #41 13/02/2020 07h05

- Nek

- Membre (2014)

Top 20 Entreprendre - Réputation : 98

Caratheodory a écrit :

L’ encours des crédits à la consommation est en baisse tendancielle en France ….. ainsi que le recours aux procédures de surendettement.

Pourrais-je connaitre vos sources sur le crédit conso?

Ci-dessous, je ne vois pas de baisse tendancielle.

BDF Webstat

BDF Crédits à la consommation

![]() Hors ligne

Hors ligne

#42 13/02/2020 08h48

- lemouz

- Membre (2012)

- Réputation : 89

julien a écrit :

Et le mode de calcul y est précisément décrit, et ce, sans latitude & incertitude, même si tout cela n’est pas forcément de bon sens sur tous les points.

Par exemple, dans le calcul des revenus, je ne vois nullement écrit qu’il y a un abattement de 50, 70 ou 80% sur les revenus locatifs :

HCSF a écrit :

« Revenus annuels », au sens de la Recommandation, correspond au revenu net avant

impôt de l’emprunteur, ou du foyer fiscal (ou à la somme des revenus nets avant impôt

des co-emprunteurs le cas échéant) calculé comme le revenu net imposable tel que

défini à l’art. 156 – 156 (bis) du Code général des impôts majoré des abattements

forfaitaires pris en compte et minoré des revenus exceptionnels non récurrents ;

donc si on parle en net, il faut que les banques appliquent un calcul réel en demandant les charges réelles…

"We judge a book by its cover ; And read what we want ; Between selected lines"

![]() Hors ligne

Hors ligne

#43 13/02/2020 08h57

- Nakor26

- Membre (2018)

- Réputation : 13

C’est encore pire de considérer le net fiscal que d’appliquer un abattement de 70%! Pour certains projets avec travaux on peut avoir un net fiscal nul…

![]() Hors ligne

Hors ligne

#44 13/02/2020 11h02

- Caratheodory

- Membre (2019)

- Réputation : 166

Nek a écrit :

Caratheodory a écrit :

L’ encours des crédits à la consommation est en baisse tendancielle en France ….. ainsi que le recours aux procédures de surendettement.

Pourrais-je connaitre vos sources sur le crédit conso?

Ci-dessous, je ne vois pas de baisse tendancielle.

BDF Webstat

BDF Crédits à la consommation

Voici ma Source. J’ai mal lu, c’est le poids du crédit à la consommation qui est en baisse, et je n’ai pas vérifié les chiffres auprès d’une source plus fiable. Merci d’avoir relevé mon erreur.

![]() Hors ligne

Hors ligne

#45 14/02/2020 16h17

- Kruss

- Membre (2016)

- Réputation : 0

Côté Crédit Mutuel (Bretagne), le "siège" a donné pour instruction de ne rien changer à leur fonctionnement. Etant donné qu’il ne s’agit que de "recommandations", Ils laissent les vannes ouvertes tant qu’ils ne sont pas contraints par la loi (ce qu’ils craignent).

![]() Hors ligne

Hors ligne

#46 14/02/2020 19h09

- Vonhaken

- Membre (2019)

- Réputation : 20

Bonjour,

Travaillant dans une banque, voici les consignes que nous avons reçu concernant les crédit immo :

- 5% d’apport mini pour tous les dossiers de prets habitat (locatifs compris), hors rachat de pret externes

- respect de la règle des 33% de taux d’endettement pour tous les dossiers

Il est possible de ne pas respecter ces critères si le dossier est pour un primo accédant.

Toutefois, le taux de "non conformité" ne pourra exceder 15% de l’ensemble des dossiers validés chaque trimestre.

La Direction nous a toutefois indiqué qu’il s’agissait seulement de "recommandations" pour l’instant et chaque banque a la possibilité d’appliquer, ou pas, ces critères.

D’autre part, rien de précis concernant la formule pour calculer le taux d’endettement (des précisions devraient intervenir dans les mois à venir) :

- certaines banques intègrent dans le TE la cotisation d’assurance emprunteur et/ou le montant des impots, alors que d’autres non, ce qui permet d’apprécier ou pas ce fameux critère si le dossier est "juste".

Ces règles ne s’appliquent pas au crédit consommation.

![]() Hors ligne

Hors ligne

#47 14/02/2020 19h30

- Nakor26

- Membre (2018)

- Réputation : 13

Bonjour

Le montant des impôts dans le taux d’endettement ? J’ai encore jamais vu ça, un 33% strict, sans compensation des loyers et en considérant le montant des loyers ça réduirait sacrément la capacité d’emprunt de pas mal de gens !

![]() Hors ligne

Hors ligne

[+1] #48 14/02/2020 20h31

- Vonhaken

- Membre (2019)

- Réputation : 20

Bonjour,

Pour vous donner un ordre d’idée, sans rentrer dans le détail, sur les 6 derniers mois, 50% de nos dossiers habitats ne respectait pas ces deux critères : nous avions donc beaucoup de dossiers sans apport, avec un taux d’endettement supérieur à 33%

Si on prends un peu de recul, on est en droit de se demander si on est pas en situation de "bulle".

On constate un nombre croissant de dossiers locatifs car les rendements bancaires sont bas, et la bourse reste synonyme de "casino" pour la majorité des épargnants.

Certains clients n’hésitent pas à acheter un prix au m² supérieur pour avoir du locatif, et certains primo accédants ne "préparent" pas leur projet : pas d’apport, pas d’épargne, solde moyen de compte parfois négatif et présence de dysfonctionnements….

Mais certaines banques sont pretes à prêter avec un niveau de risque plus important pour gagner des clients… Sur le long terme, cela peut etre dangereux.

Notre Direction nous a également alertée que si une crise future arrivait, avoir un stock de créances "saines" serait plus facilement titrisable ….. Ca me rappelle 2008 ….

![]() Hors ligne

Hors ligne

#49 15/02/2020 08h41

- Caratheodory

- Membre (2019)

- Réputation : 166

Bonjour Vonhaken,

Quel est le taux de rejet sur les dossiers d’emprunt immobilier soumis sur l’ensemble des établissements bancaires? J’ai bien entendu qu’il y en avait 50% de non conformes aux nouveaux critères.

![]() Hors ligne

Hors ligne

#50 15/02/2020 14h06

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 20 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2808

D’un autre côté, l’application de ces règles signifie sans doute aussi que, pour un client respectant ces 2 règles (5% d’apport, taux d’endettement 33% avec mode de calcul "choisi" par la banque ou le conseiller), obtenir un emprunt pourrait devenir plus facile qu’avant (plus il y aura d’emprunts de ce type, plus la banque pourra faire de dossiers ne respectant pas ces règles), même si le projet comporte d’autres aspects qui auraient hier refroidi la banque (pas de revenus domiciliés, pas de "contre-partie" acceptée par le client, dossier trop petit, ou bien "atypique", par ex)…

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “projet gouvernemental d'encadrement des crédits immobiliers”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 0 | 1 486 | 01/12/2016 19h42 par volthur | |

| 45 | 16 166 | 11/07/2019 12h16 par Xan12 | |

| 3 | 2 937 | 20/02/2012 15h36 par crosby | |

| 21 | 5 830 | 22/01/2022 12h39 par doubletrouble | |

| 23 | 5 206 | 06/12/2012 12h54 par Derival | |

| 12 | 3 609 | 22/01/2017 00h15 par Flavius | |

| 1 | 2 056 | 16/09/2016 14h44 par Mevo |