Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

[+2] #1 07/11/2017 12h21

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

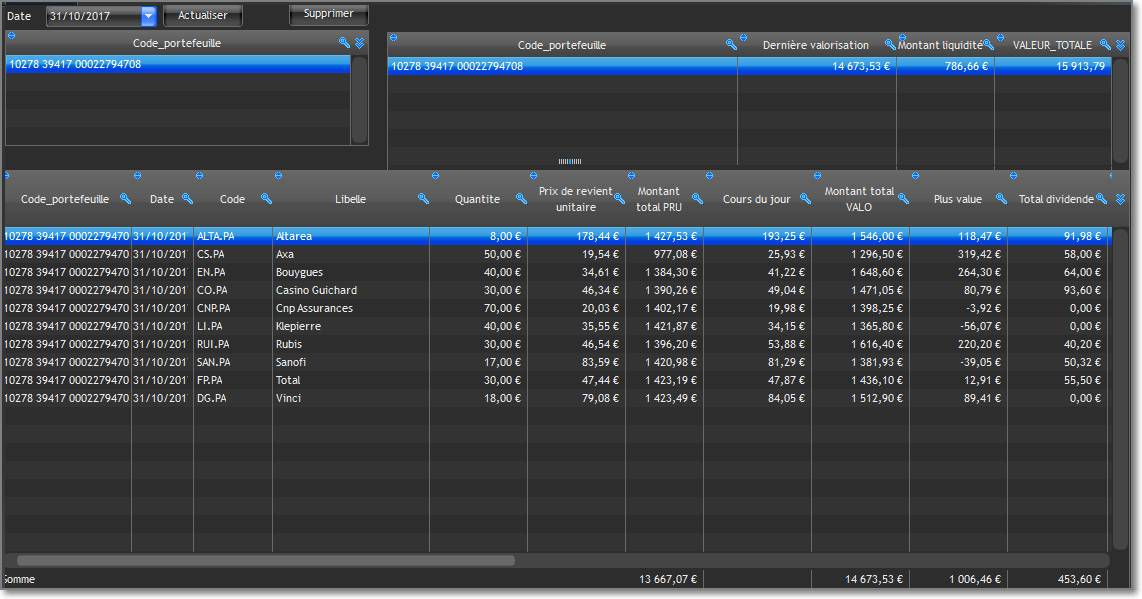

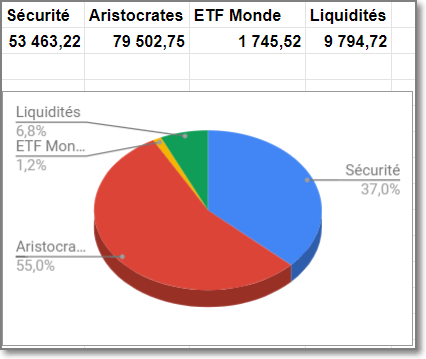

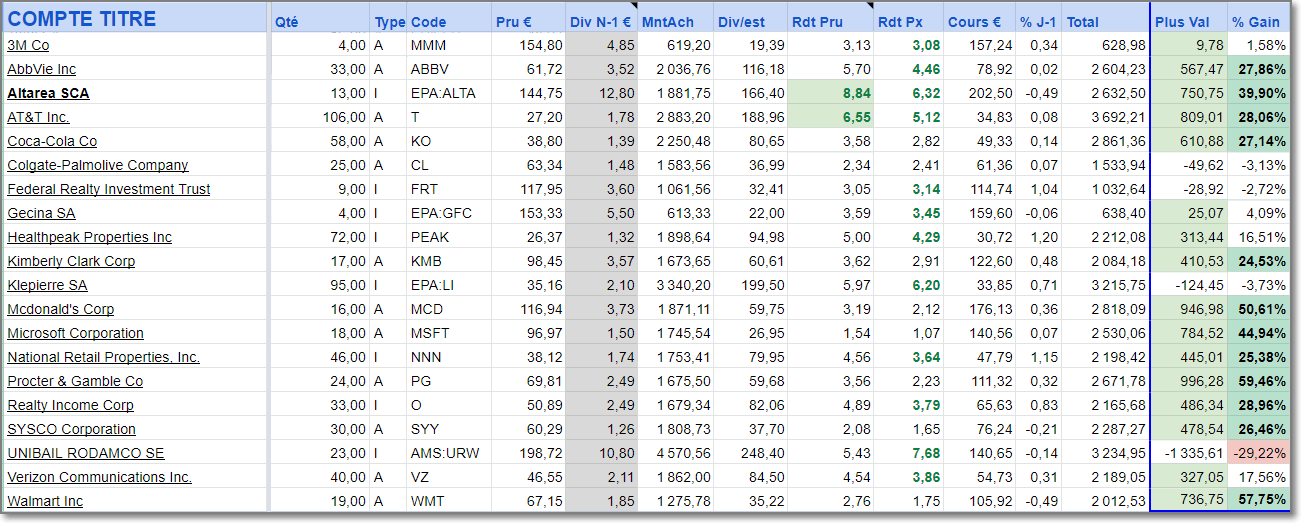

Je vous présente la composition actuelle du portefeuille de mon entreprise.

Comme précisé dans ma présentation, j’ai crée un portefeuille dans ma SARL pour tenter d’optimiser ma trésorerie "dormante" et ne plus me contenter des 0,7 % proposés par les comptes à terme.

Le portefeuille vient de fêter son premier anniversaire et je souhaite le compléter pour atteindre 20 lignes.

Le principe de ma stratégie est expliquée sur le site www.aristocrates-du-dividende.fr et j’aimerais à présent automatiser mon système d’arbitrages pour n’avoir plus qu’à prendre des décisions automatiques sur le portefeuille.

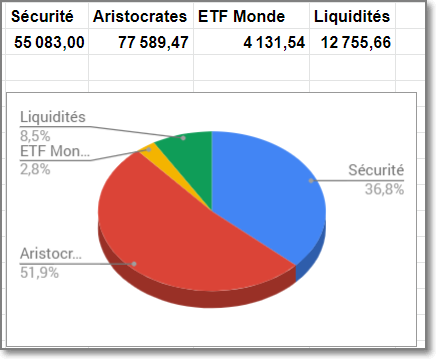

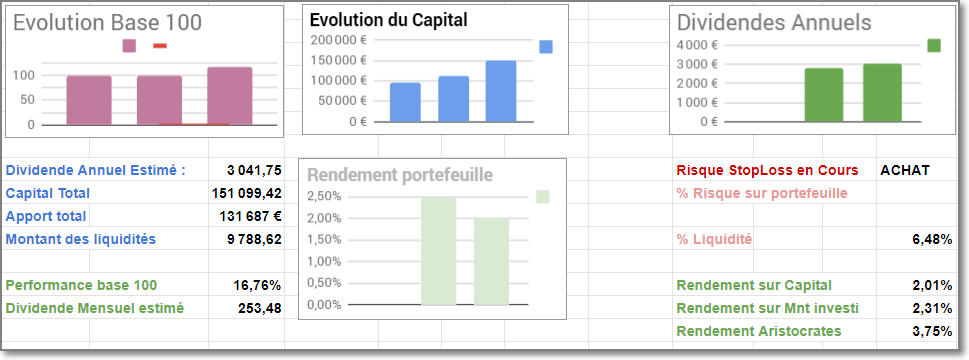

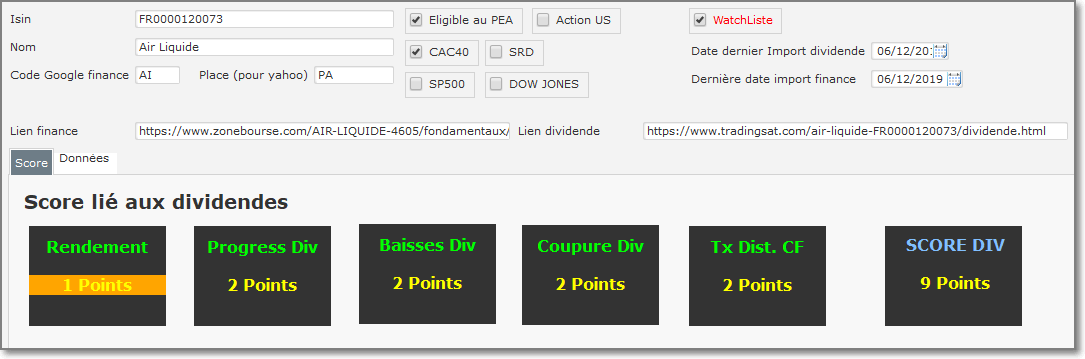

J’ai pour cela crée un logiciel qui n’en est qu’à ses débuts et dont vous pouvez voir les écrans ci-dessous.

Je posterai régulièrement un état du portefeuille et un état d’avancement du logiciel.

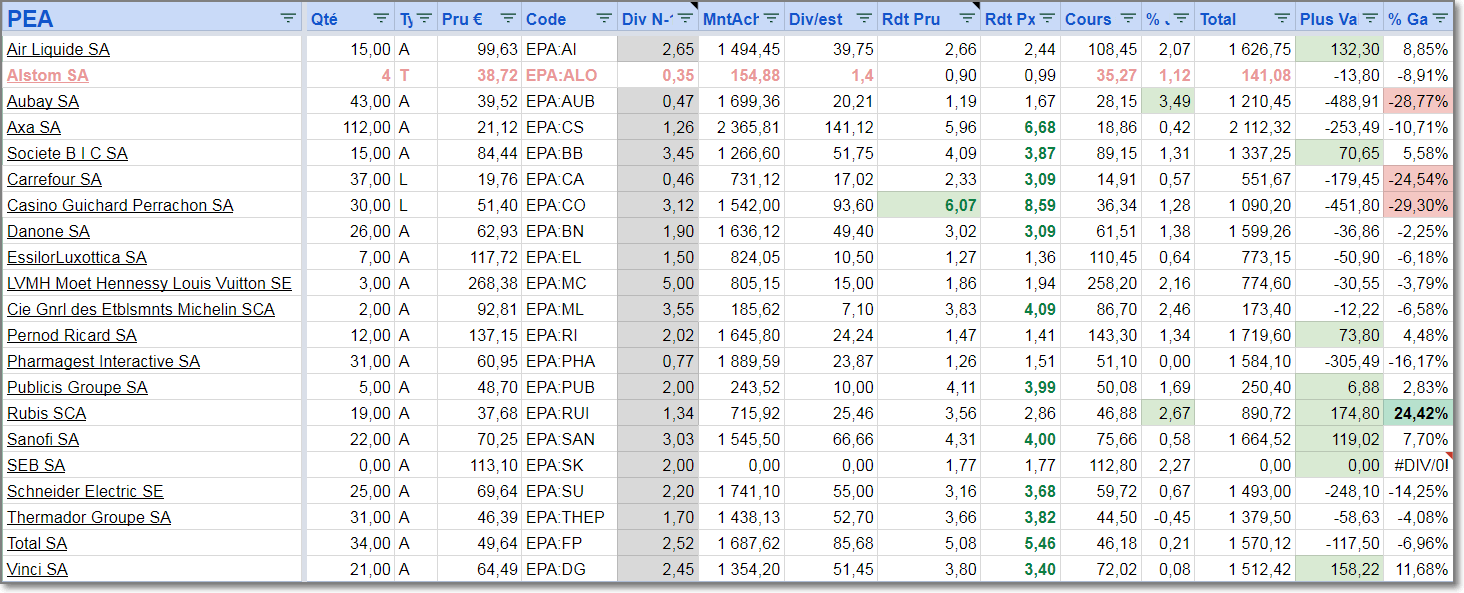

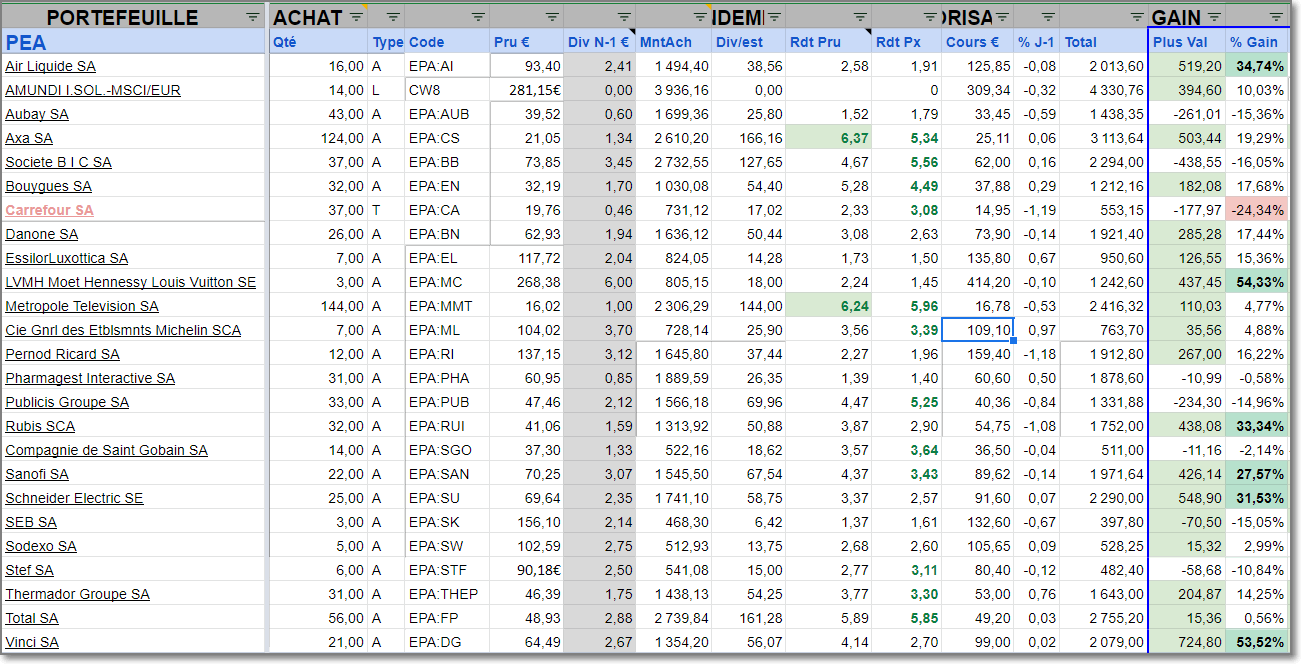

Voici le détail du portefeuille :

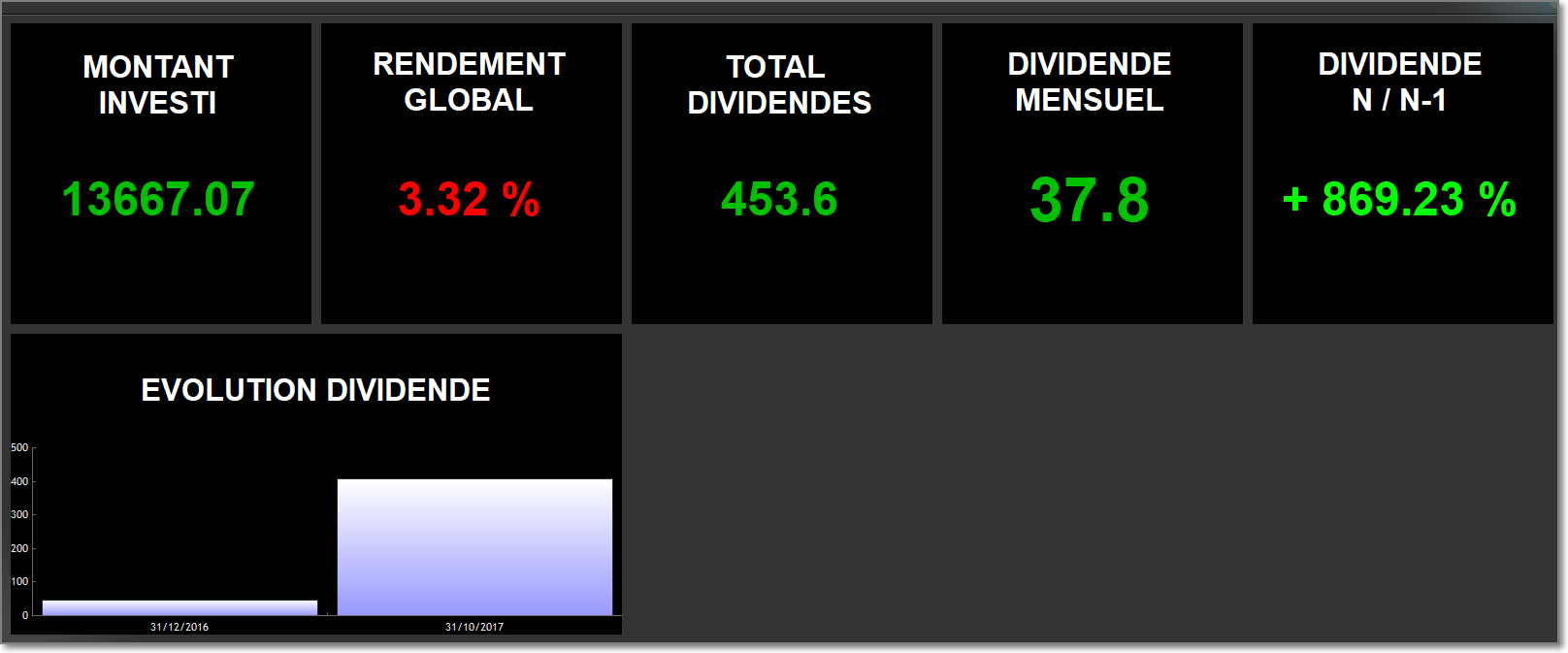

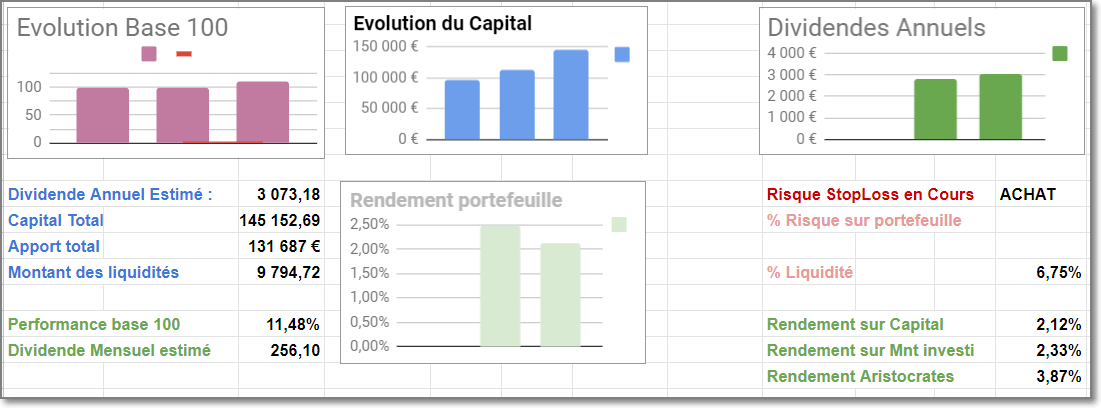

Et voici l’écran d’accueil du logiciel qui affiche un tableau de bord des indicateurs que je souhaite suivre.

Concernant le tableau de bord précédent, je suis preneur de vos idées d’indicateurs pertinents, sachant que je souhaite éviter de visualiser les informations de type plus values, mon portefeuille étant avant tout un portefeuille passif donc avec très peu de mouvements.

N’hésitez pas à me communiquer vos idées…

Belle journée à vous.

Dernière modification par Navy (07/11/2017 12h23)

Mots-clés : aristocrates, dividende, portefeuille

![]() Hors ligne

Hors ligne

[+1] #2 14/12/2018 17h26

- Durun

- Membre (2012)

- Réputation : 169

Bonjour

Pour ce genre d’ETF, le timing est très important. Il faut donc évaluer correctement les risques avant de se lancer.

Je suis sûr qu’il ne vous a pas échappé que mercredi prochain le 19 décembre, la FED US décidera si elle monte d’encore 0,25 % ses taux de base, les portant à 2,25 - 2,50 %. A priori, ça devrait monter, mais comme on s’y attend, l’impact sur les marchés US devrait être limité.

Par contre, si la FED ne bouge pas ses taux, ce serait une bonne surprise, et les marchés US pourraient monter de 3 à 5 % pour la fin 2018. Comme les marchés européens ont la fâcheuse tendance de suivre les USA, cette décision pourrait générer … une hausse identique en Europe et une jolie baisse du BX4 de 6 à 10 %.

Comme vous le savez, et conformément au BX4, un homme averti en vaut 2.

Cordialement

![]() Hors ligne

Hors ligne

[+1] #3 04/01/2019 16h12

- Navy

- Membre (2017)

- Réputation : 32

Bonjour et bonne année à tous,

Nous sommes déjà en 2019 et il est temps de faire le bilan de l’année 2018.

Globalement, les résultats ne sont pas glorieux mais si l’on compare aux indices de référence, cela n’est pas si catastrophique.

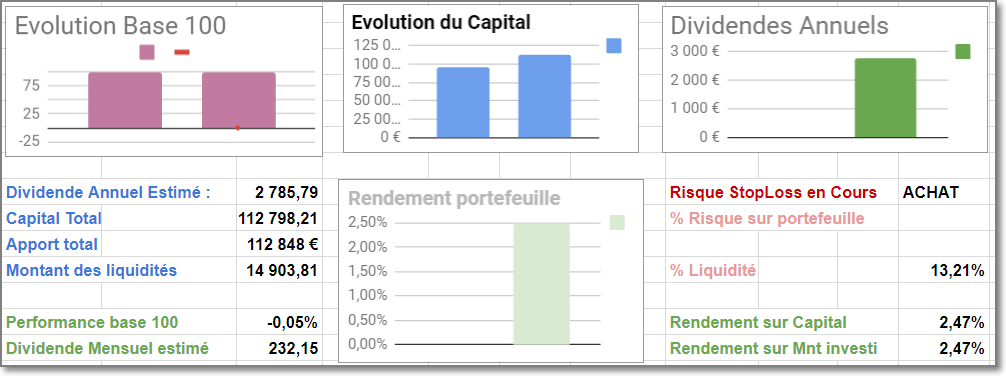

Par rapport au tableau de suivi mis en place sur Google, la performance globale termine à -0,5 % sur 6 mois.

En comparaison, le CAC40 fait -10,55 % sur la même période et -4,03 % pour le DJIA.

Je rappelle également que l’objectif du portefeuille est de créer un rendement de 6 % sur le capital investi et que la performance du portefeuille reste secondaire.

Je pars du principe que les sociétés dans lesquelles j’investi sont solides et verseront un dividende croissant dans les années à venir.

La baisse de ces actions est donc une opportunité et une source de joie (bon, la j’exagère un peu ![]() ).

).

Disons plutôt que la baisse passagère de la bourse doit être perçue comme un moyen de renforcer les titres qui ont le plus baissé.

Nous pouvons facilement aujourd’hui placer notre argent dans des titres comme Total ou Michelin en obtenant des rendements de 4 à 5 %.

Il faut donc investir à contre courant ce qui n’est pas forcément une démarche naturelle mais comme j’ai confiance dans ma stratégie, je vais continuer d’alimenter le portefeuille et faire de l’investissement progressif en plaçant les liquidités sur les actions offrant le meilleur rendement.

Pour 2019, je vais également continuer d’arbitrer le portefeuille et ne conserver que des titres à dividendes croissants.

Je vais également systématiser l’achat de mes titres une fois à chaque changement de mois.

Cela m’évitera de passer beaucoup de temps à lire les courbes et faire autre chose que de chercher la perle rare (voir l’article précédent sur le taux de réussite du portefeuille trading).

L’argent sera placé sur la ligne offrant le meilleur rendement, à partir du moment ou elle est sous évaluée dans mon portefeuille (c’est à dire qu’elle représente moins de 1,5 % du portefeuille.

La somme investie sera toujours la même : 500 euros répartis pour moitié sur les aristocrates du dividende, l’autre moitié en fonds Euros ou unité de compte.

Après avoir lu l’excellent livre Epargnant 3.0 et suite à une réflexion sur l’utilité de faire du trading, je vais probablement abandonner la poche « Trading » du portefeuille au profit d’une autre poche : La poche « Lazy ».

Je vous expliquerai dans le prochains articles pourquoi je change d’orientation (il ne s’agit pas d’un saut d’humeur ou d’un caprice mais d’une véritable volonté de modifier ma manière de gérer mon portefeuille).

En conclusion, 2019 sera l’année de la simplification de ma méthode pour essayer de gagner du temps libre tout en rendant le portefeuille plus efficace.

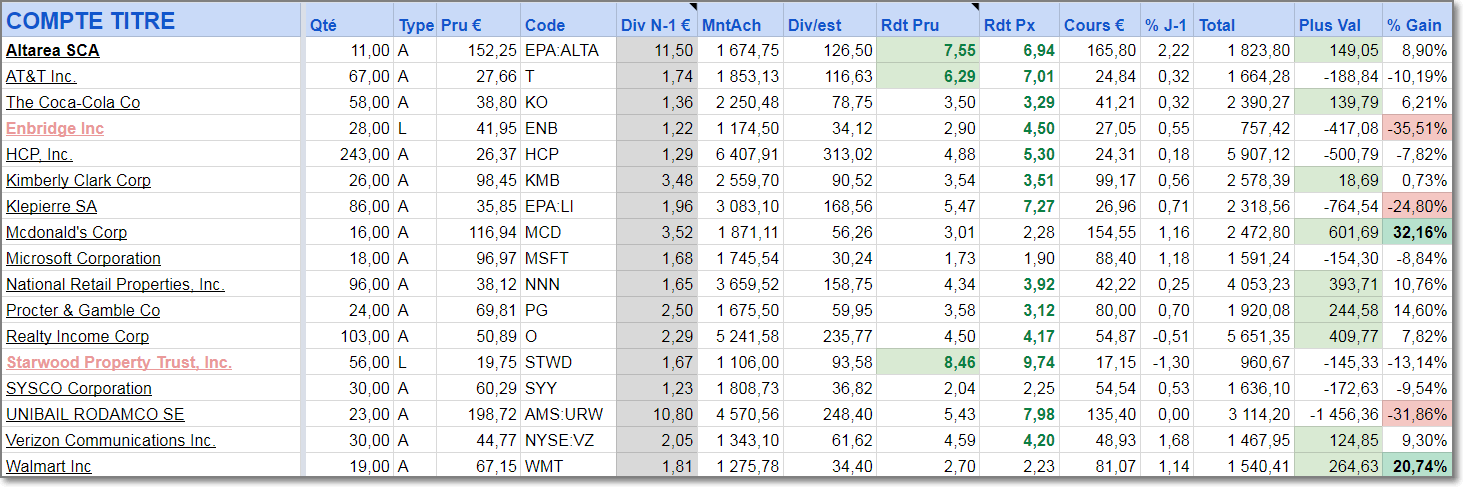

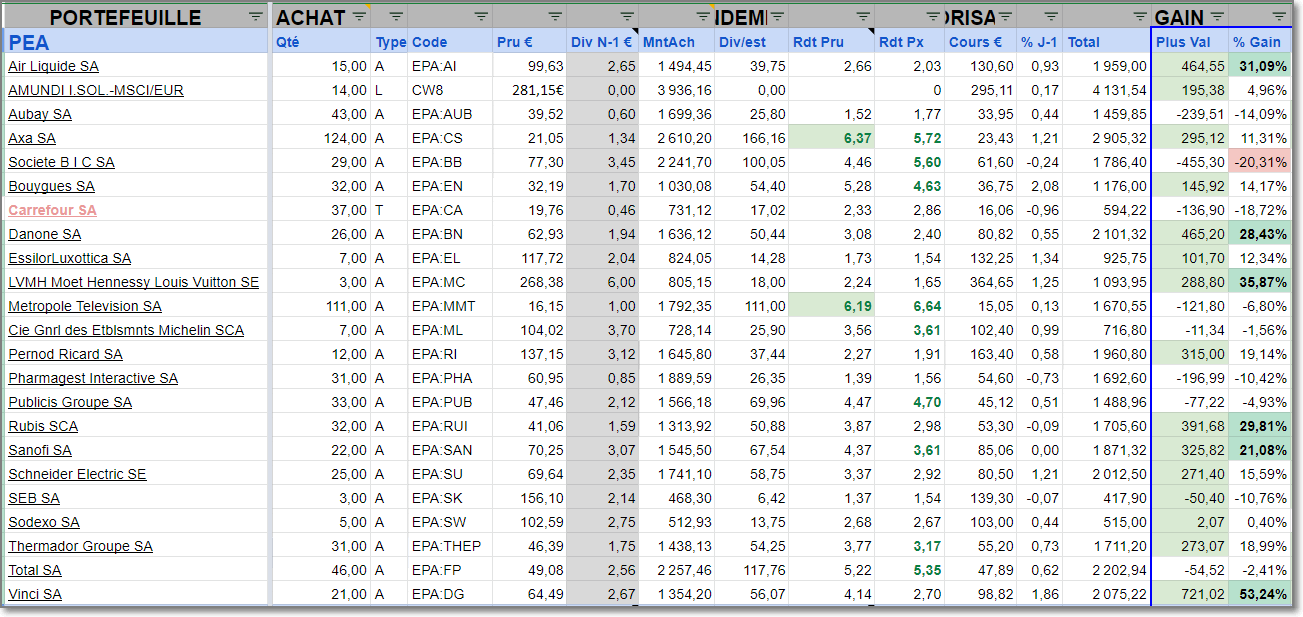

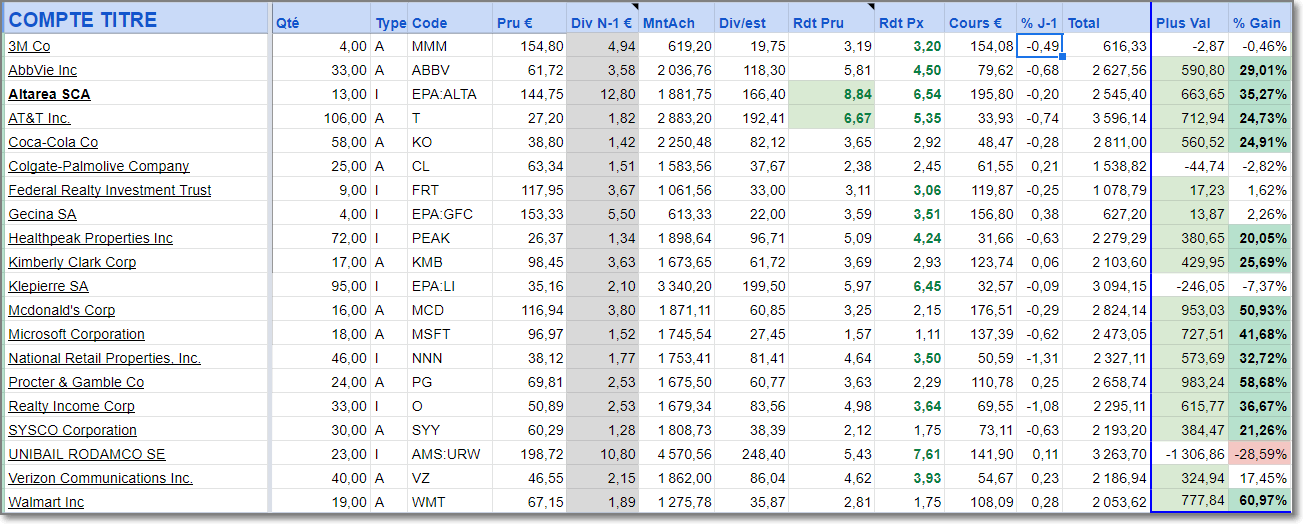

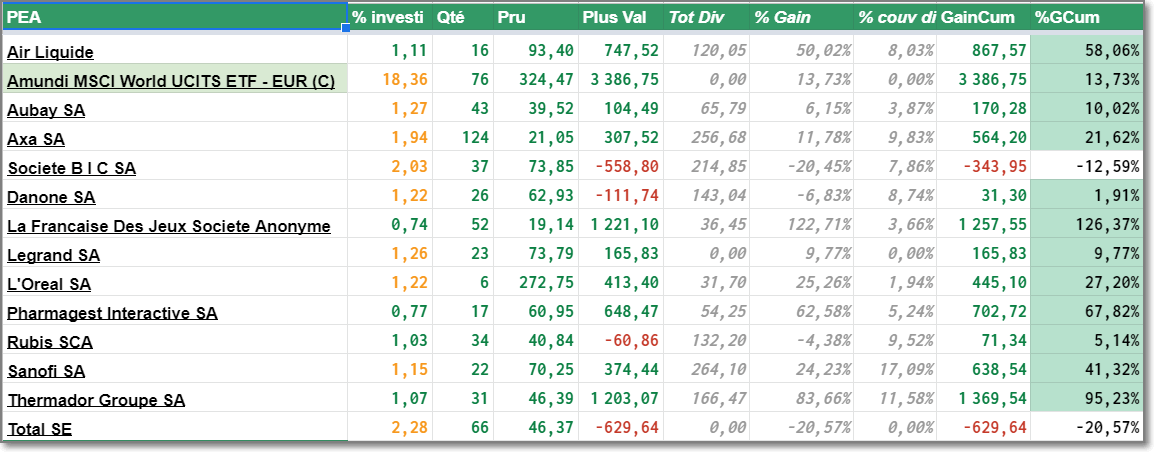

Voici en ce début d’année le bilan chiffré du portefeuille :

Portefeuille aristocrates du dividende PEA

Les lignes en roses sont les lignes qui vont disparaître (Trading et Légacy) dans l’année.

Portefeuille aristocrates du dividende CT

Les lignes en roses sont les lignes qui vont disparaître (Trading et Légacy) dans l’année.

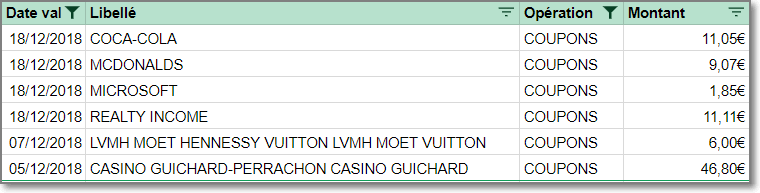

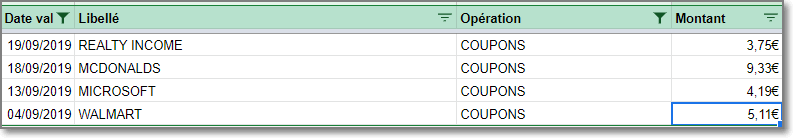

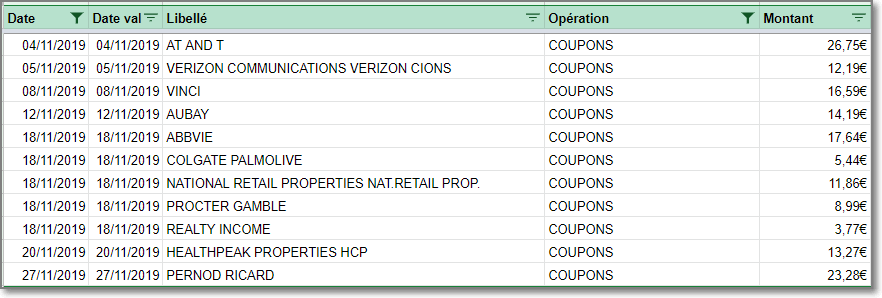

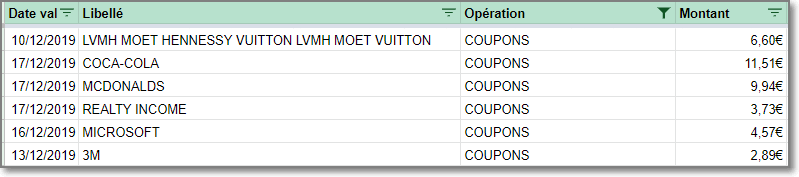

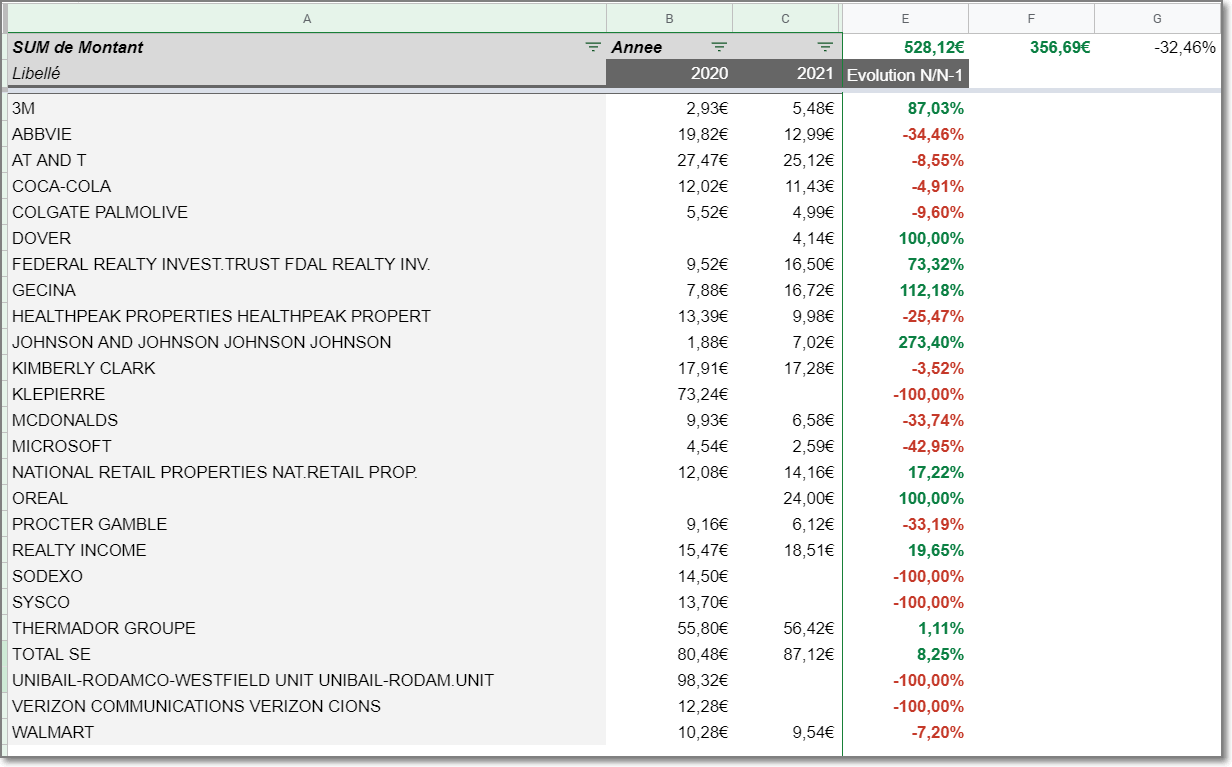

Dividendes perçus en décembre

85,88 euros de dividendes perçu ce mois ci

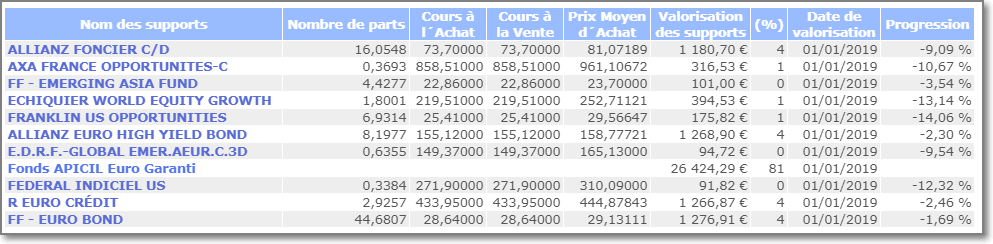

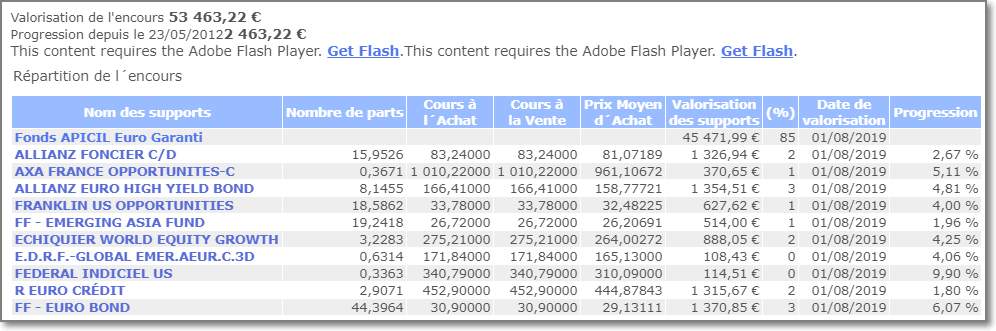

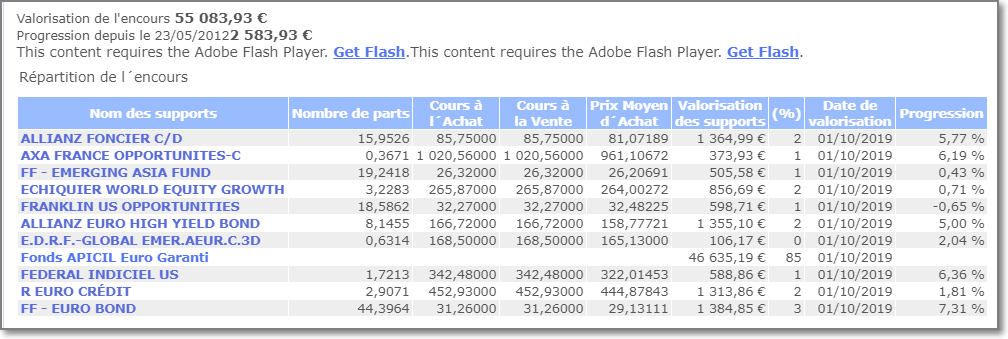

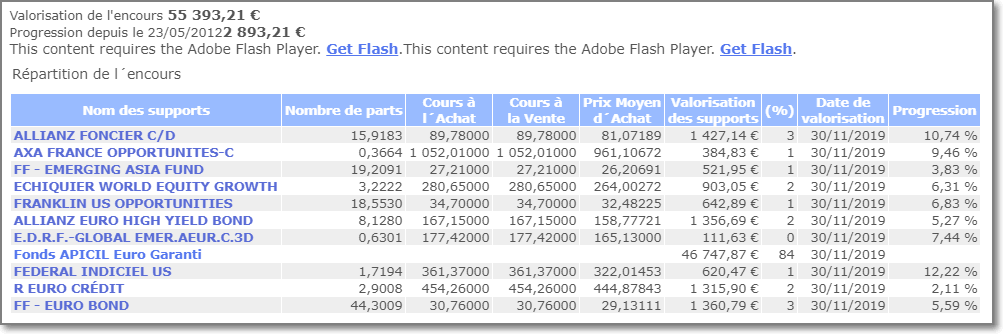

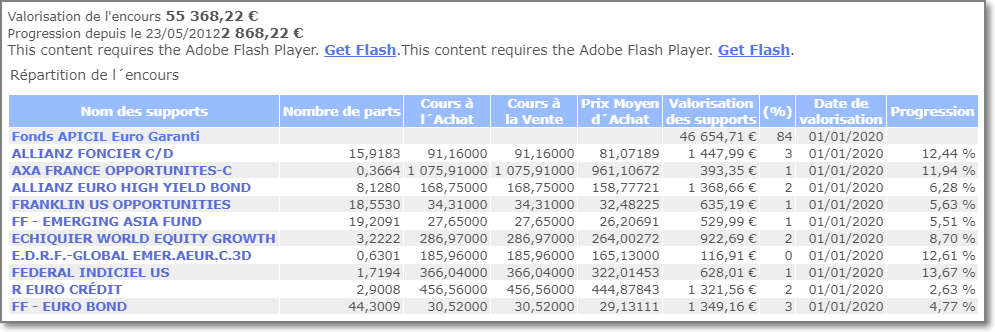

Assurance vie

Magnifique performance des fonds UC !

![]() Hors ligne

Hors ligne

[+1] #4 11/01/2019 15h46

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Comme annoncé dans mon précédent post, je commence à mettre en place l’investissement progressif sur les aristocrates du dividende.

Tout d’abord, j’ai déplacé une somme d’argent disponible vers l’assurance vie plutôt que sur un livret à 0,75 %.

10000 euros sont donc ajoutés sur le compte euros ce qui me permet d’obtenir en ce début d’année quasiment ma répartition cible entre l’allocation des aristocrates et celle de la poche sécurité.

Concernant le placement des 500 euros, ils ont été placés sur la société AT&T en une seule fois.

L’action représente un rendement actuel de 7,04 %

Comme j’ai des frais assez conséquents avec Boursedirect sur les actions US, je préfère mettre toute la somme pour réduire mes frais à 1,7 % pour 500 euros au lieu de 3,4 % pour 250 euros.

En faisant cela je suis un peu sur pondéré par rapport au 1,5% fixé par ligne mais ce n’est pas très grave, cela signifie juste que je ne vais probablement plus renforcer cette ligne dans les mois à venir …

De plus, cet achat me permet de réduire mon PRU de 27,65 à 27,11 euros et le dividende mensuel global estimé passe de 232 à 238 euros par mois.

![]() Hors ligne

Hors ligne

[+1] #5 19/01/2019 10h43

- Attercap

- Membre (2016)

Top 20 Année 2024

- Réputation : 83

Bonjour Navy,

Merci d’abord pour le suivi de votre portefeuille : on vous lit (moi en tous cas).

Étant orienté dividendes croissants, comme vous maintenant, je me réjouis de voir notre petite famille s’agrandir !

Un commentaire sur vos camemberts, pour plus de lisibilité, il serait souhaitable de rassembler l’immobilier sous la bannière "immobilier" seule, et de consacrer a l’immobilier un camembert spécifique entier.

De la même manière, un camembert spécifique "actions" serait plus adapté que présenté en même temps que votre immobilier et assurance vie. (Bref, premier camembert avec une part immo une part av une part actions).

Les camemberts entiers il y a que ça de vrai !

![]() Hors ligne

Hors ligne

[+1] #6 10/04/2019 11h55

- Skarklash

- Membre (2017)

Top 20 SCPI/OPCI - Réputation : 139

Quand on parle d’un rendement de 6% lié à l’augmentation du dividende chaque année, c’est un rendement calculé sur le PRU.

Navy a écrit :

Par exemple, à terme, je déplacerais peut-être 1000 euros d’une ligne n’offrant plus qu’un rendement de 2 % (car en forte plus value) au profit d’une ligne qui offrirait un rendement de 5 % (car en forte baisse)

Il ne faudrait pas le comparer à une action qui ne donnerait plus qu’un rendement de 2% à cause de la hausse de son cours. Ici ce serait un rendement TTM, au cours actuel. Ce rendement de 2% TTM peut aussi être de 6% sur le PRU. La question de la vente ne se pose plus.

Attention à ne pas arbitrer du TTM faible que pour cela. C’est la base d’une stratégie visant à rechercher un dividende pérenne et croissant : un dividende TTM moyen mais qui donnera un dividende sur PRU intéressant d’ici quelques années

![]() Hors ligne

Hors ligne

[+1] #7 02/08/2019 07h42

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

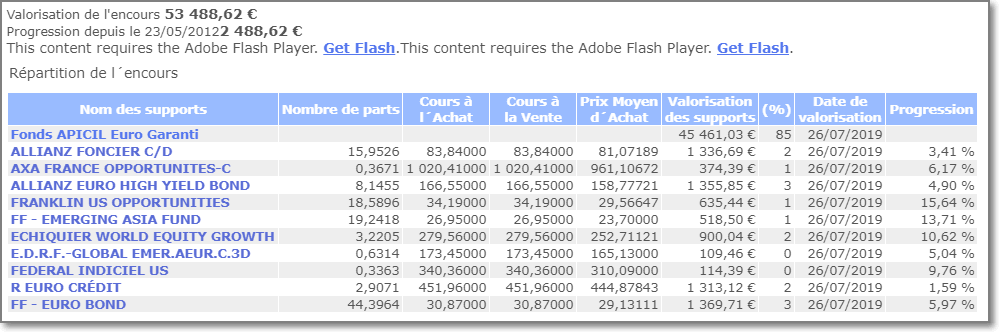

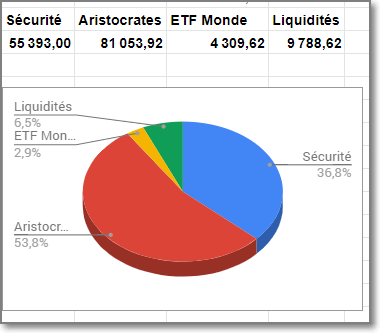

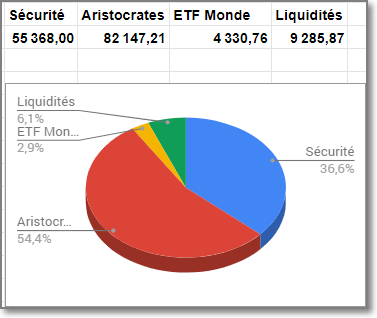

Je vous présente le bilan de Juillet 2019.

Le gros changement provient de l’apport des 10000 euros effectué sur le compte et ventilé sur l’assurance vie à hauteur de 90 % en fond Euros et 10 % en UC.

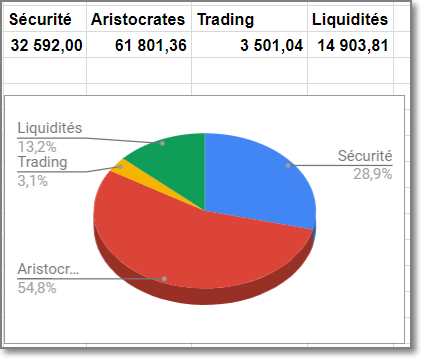

La répartition du portefeuille se rapproche cette fois beaucoup plus de mon objectif à savoir 60% actions 40 % fonds et je vais continuer mes efforts dans ce sens.

La répartition actuelle est la suivante

Le portefeuille global remonte de 2 % pour atteindre une performance base 100 de 11,48 %.

Je tiens à préciser que j’ai modifié légèrement mon tableau de bord pour faire apparaître La performance brut avant impôts plutôt que la performance nette.

Il n’y a pas une grosse différence mais cela me permet de comparer le portefeuille à mes indices de référence qui sont le CW8 et le CAC40.

Il est fort possible que j’ajoute dans le tableau de bord la Perf brute/perf Nette pour avoir les 2 informations (à suivre…)

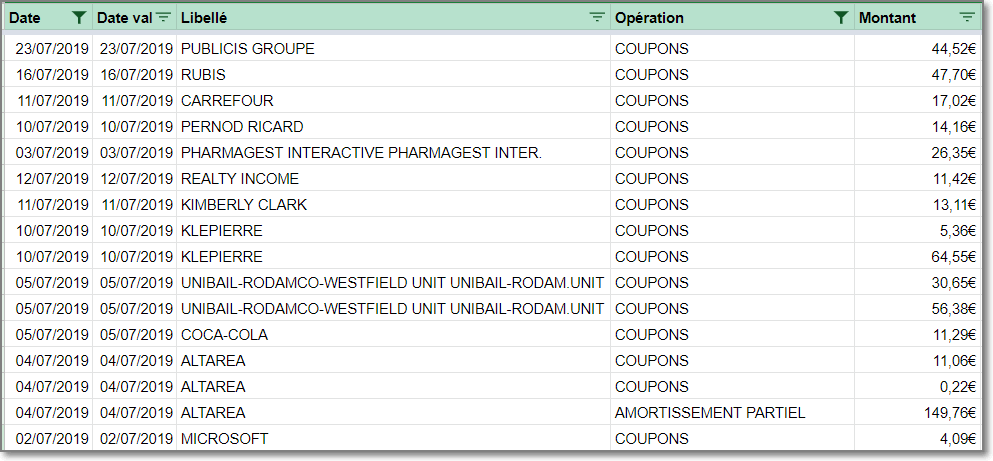

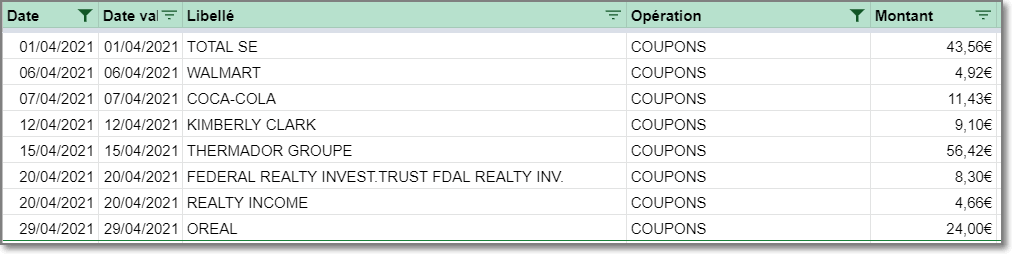

Les coupons du mois

Belle récolte de dividendes ce mois ci principalement grâce aux REIT et SIIC

Total = 507,64 euros

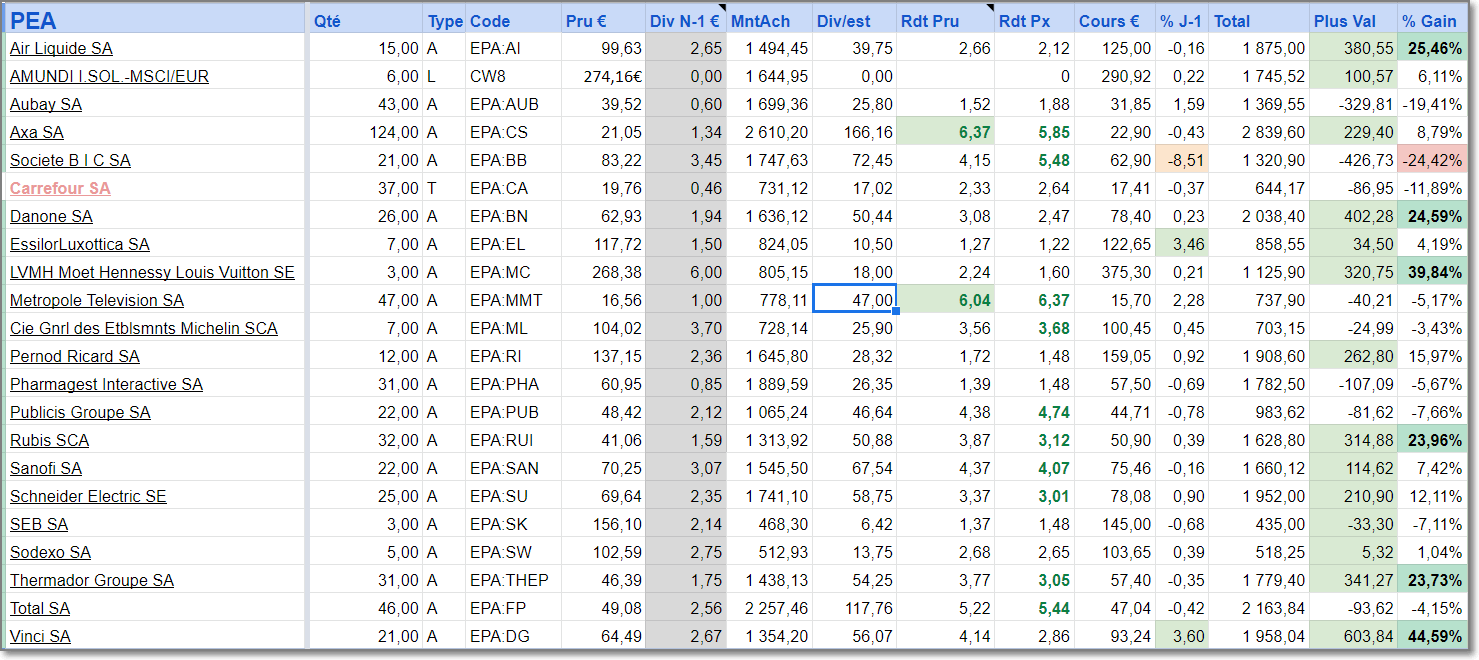

Portefeuille aristocrates PEA :

Le PEA remonte bien avec à présent 6 lignes au dessus de 20 %

A noter également que la ligne BIC est très déficitaire avec un -8% en cette fin de mois. Ce qui me rassure, c’est que le portefeuille ne bouge pas trop globalement malgré la présence de ce type de baisse.

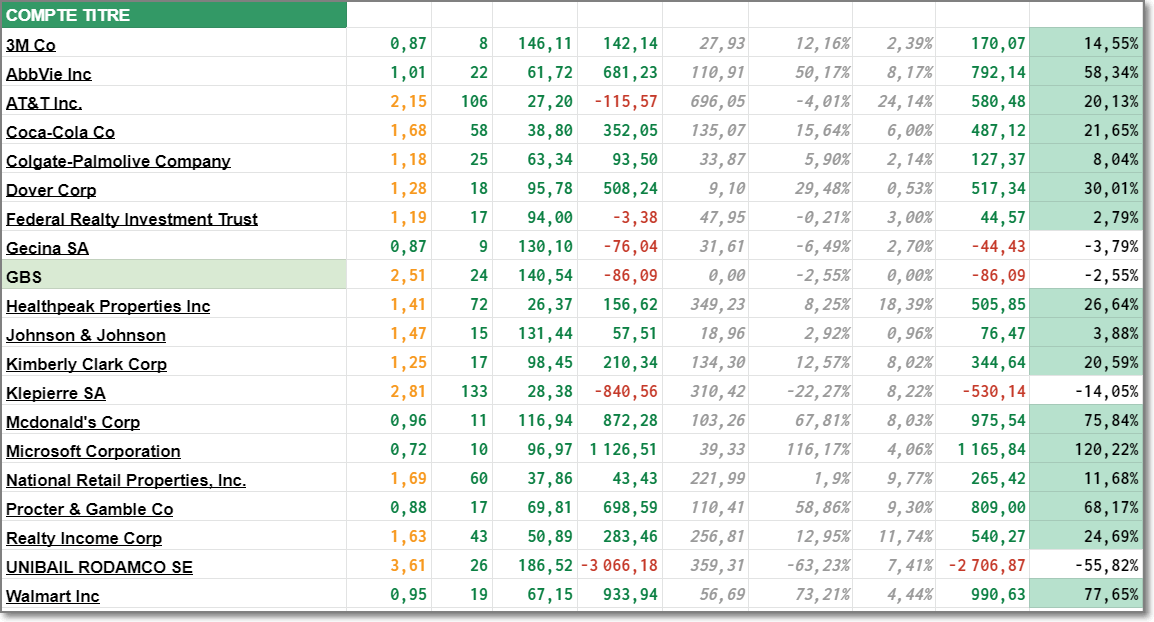

Portefeuille aristocrates CT

Le compte titre se comporte très bien avec 9 lignes sur 17 au dessus de 20 % soit quasiment 50 % des titres.

Portefeuille Lazy

Malgré mes craintes concernant La ligne lazy, cette dernière passe à 6,11 % .

Je vais donc continuer à alimenter cette ligne pour atteindre mon allocation cible.

Ensuite je l’alimenterai comme je le fais pour mes autres lignes de portefeuille à savoir si elle est sous-représentée et qu’elle offre le meilleur rendement (Je partirai du principe qu’elle représente un rendement de 6 % annuel pour simplifier mes calculs).

L’assurance vie et sa répartition

L’événement le plus important a été l’ajout sur l’assurance vie de 10000 euros.

Toutes les lignes sont positives malgré une baisse du rendement des lignes que j’explique par la prise en compte des frais de souscription.

J’ai un peu de mal avec les fonds UC car j’ai l’impression de ne pas tout maîtriser tous ces aspects liés au frais.

Bref, tant que cette poche augmente régulièrement, je vais laisser les experts s’occuper de tout ça et je ferai un bilan d’ici la fin de l’année.

Voici la situation de l’AV le jour du placement des 10000 Euros.

Par exemple si je prends la ligne Emerging Asia Fund, le Prix moyen d’achat est passé de 23,70 à 26,72 soit une hausse de plus de 12 % alors que je n’ai pas fait d’apport sur cette ligne (donc pas de droits de souscription).

Bref, je trouve tout cela bien obscur par rapport à l’achat d’actions en direct.

Dernière modification par Navy (02/08/2019 07h46)

![]() Hors ligne

Hors ligne

[+1] #8 04/10/2019 09h23

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Voici le bilan du mois de septembre des aristocrates du dividende.

Je suis plutôt satisfait du comportement du portefeuille 🙂

Ce n’est pas tant la performance de 15,95 % qui me réjouit car elle ne superforme pas les indices boursiers ni le CW8, mais c’est surtout que mon exposition aux actions n’est pas si élevée que ça (52%)

En gros, je me dis que si demain, les marchés chute de 20 %, mon portefeuille devrait bien résister comme il l’a fait en 2018 (ou le portefeuille avait fait +0,54 % la ou le Cac 40 faisait -11,06 % et le CAC GR -8,77%).

Cela correspond tout à fait à mon approche qui se veut prudente et qui a pour objectif de me laisser dormir sur mes deux oreilles sans me soucier de mes placements.

La répartition actuelle est la suivante

Le portefeuille global remonte de près de 3 points et atteint pour la première fois 150 k pour une performance annuelle de 15,92 % .

Les coupons du mois

Dividendes du mois : 22,38 euros.

On ne peut pas dire que ce mois ci, la récolte de dividende est très élevée 🙂

Portefeuille aristocrates PEA :

Le nombres de lignes dessus de 20 % baisse de 1 point (Sanofi nous abandonne) soit 6 lignes sur 23 (26%)

Le nombres de lignes en dessous de 20 % est de 1 action (Carrefour, qui ne fait d’ailleurs pas parti du portefeuille cible soit 4,34 %)

Portefeuille aristocrates CT

Arhhh…, j’ai loupé mon impression écran et on ne voit pas le % de gain.

Le compte titre se comporte très bien avec 11 lignes sur 18 au dessus de 20 % soit 61 % des titres.

Il reste 1 ligne déficitaire (Unibail) de plus de 20 % soit 5,55% des lignes

Portefeuille Lazy

Le gain sur la ligne CW8 passe de +1,99 % à +4,96%.

Le CW8 est assez volatil et je suis content qu’il ne représente pas plus de 3 % du portefeuille.

En gestion de portefeuille, on ne peut pas vraiment dire que je maîtrise tout (loin de la !) mais en possédant des CW8, j’ai en revanche la certitude de ne rien maîtriser 🙂

J’ai d’ailleurs un peu le même sentiment avec les SICAV.

A suivre donc…

L’assurance vie et sa répartition

L’assurance vie progresse de 0,20% ce mois ci.

Les maths financières n’étant pas mon domaine de prédilection, j’ai recherché sur internet pour essayer de trouver et extrapoler le rendement annuel.

Voici ce que j’ai trouvé :

Taux annuel en pourcentage = ((1 + taux mensuel en pourcentage/100)^12 – 1) * 100

Si mes calculs sont bons, cela donnerait donc

((1+0,20/100)^12-1)*100 soit 2,42 % de gain annuel.

La performance du fond Euros APICIL étant de 2,1 % en 2018,

je gagnerais donc 0,32% de plus en prenant le temps de sélectionner les fonds pour 10 % du portefeuille.

Sur une base de 55000 euros , cela ferait donc un gain supplémentaire de 176 euros annuel.

A suivre car est-ce que 176 euros en plus pour un risque de diminution du capital est mieux qu’un fond 100% euros sans risque de perte, la question se pose ?

![]() Hors ligne

Hors ligne

[+1] #9 05/10/2019 08h39

- mozzie

- Membre (2018)

- Réputation : 28

Bonjour Navy,

Si j’ai bien compris, vous comptabilisez dans la poche "Sécurité" la totalité de votre assurance vie, y compris les unités de compte dont le capital n’est pas garanti.

Ne devriez vous pas n’y comptabiliser que le fond euros et ajouter une part "obligations/UC" à votre camembert ?

Bonne journée, bon WE

Mozzie

![]() Hors ligne

Hors ligne

[+1] #10 16/11/2019 17h26

- Faith

- Membre (2014)

Top 20 Dvpt perso.

Top 10 Vivre rentier

Top 10 Crypto-actifs

Top 10 Finance/Économie - Réputation : 654

Flower a écrit :

Mettons que la 1ere année vous déshabillez Pierre pour habiller Paul, avec x€ de frais… Mais comme vous choisissez des entreprises qui sont costauds, il y a des fortes chances pour que Paul se reprenne quelques temps après. Et si c’est alors à Pierre d’être pauvre, est-ce que vous allez rééquilibrer de Paul vers Pierre avec x€ de frais ?

Comme vous le mentionnez, ce sont sensé être de grosses entreprise, solides.

Ici, on parle de +50% sur une allocation (donc probablement davantage que +50% par rapport au prix d’achat, puisqu’il y a des apports réguliers et la valeur globale est sensée progresser)

Ce n’est pas sensé se produire souvent. Et si ça se produit, l’entreprise étant sensée être "grosse et solide", une telle progression peut sembler exagérée… vendre a alors peut-être un sens.

@Navy: votre fonctionnement ressemble fortement à un ETF Equal Weight. Si vous envisagez de vous simplifier la vie, vous pourriez viser un tel ETF, sur un indice bien choisi (mais ce sera moins amusant…)

La vie d'un pessimiste est pavée de bonnes nouvelles…

![]() Hors ligne

Hors ligne

[+1] #11 17/11/2019 08h04

- Navy

- Membre (2017)

- Réputation : 32

Bonjour Neo45,

Effectivement, ce système de renforcement n’a de sens que si les actions présentes dans le portefeuille sont solides.

C’est pour cela que j’essaye de filtrer l’ensemble des actions de ma liste par rapport à des critères fondamentaux comme la progression du CA, le ROE, FCF, le taux d’endettement, le taux de distribution et je cherche à sélectionner principalement des aristocrates qui ont fait leur preuve dans ce domaine.

En parallèle, je suis l’actualité de ces sociétés pour comprendre les raisons de la baisses et vérifier qu’il ne s’agit pas d’un problème de fond.

En ayant une liste "saine", j’espère ainsi avoir éliminé les titres à risque de ma liste avant d’avoir à les renforcer.

Mais même en restant rigoureux et vigilant sur cette sélection, je reste conscient que ça ne marchera pas à tous les coups.

Il restera toujours un risque de se tromper mais finalement cela est un peu la même chose quelque soit le domaine de la vie dès que l’on doit faire un choix.

Ce qu’il faut, c’est ne pas se tromper à chaque fois et même s’il me reste encore beaucoup de chemin à faire, l’exercice "d’écrémage" des titres est une activité passionnante.

Pour suivre ces derniers, je suis en train de créer un "screener maison" qui m’aidera à surveiller l’ensemble de ma watch-liste.

J’en reparlerai certainement dans mes prochains posts.

![]() Hors ligne

Hors ligne

[+1] #12 22/11/2019 14h42

- pvbe

- Membre (2010)

Top 20 Actions/Bourse - Réputation : 237

Vous pouvez récupérer les données comptables des 5 dernières années y compris d’entreprises européennes sur le Wall Street Journal

par exemple pour Solvay: SOLB.BE | Solvay S.A. Annual Balance Sheet - WSJ

![]() Hors ligne

Hors ligne

[+1] #13 06/12/2019 10h44

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Bilan de Novembre 2019

La performance globale passe de 15,67 % à 16,76 % ce qui correspond à peu près à l’évolution annuelle.

Le CW8 affiche quant à lui une performance de 27,88 % et le CAC 40 24,83 %

La performance se révèle donc être en dessous de celle du CW8 et du CAC pour le moment.

La répartition actuelle est la suivante

Tableau de bord

Les coupons du mois

Dividendes du mois : 153,97 euros.

Portefeuille aristocrates PEA :

7 lignes au dessus de 20 % sur 24 (29%) contre 4 le mois dernier (16,66 %) (Je réintègre le CW8 dans mon calcul)

1 lignes en dessous de -20 % (4,16 %) contre 2 le mois dernier (8,33 %)

Portefeuille aristocrates CT

13 lignes sur 18 au dessus de 20 % (72,22 %) au lieu de 11 (61 %) le mois dernier

Toujours 1 ligne (Unibail) en dessous de -20 % (5,55%) inchangé.

Portefeuille Lazy

Le gain sur la ligne CW8 passe de +4,91% à 9,49 % en très forte progression.

L’assurance vie et sa répartition

L’assurance vie progresse de 0,40 % et gagne 223 euros ce mois ci

Belle journée à tous.

Dernière modification par Navy (06/12/2019 10h45)

![]() Hors ligne

Hors ligne

[+3] #14 22/12/2019 14h05

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

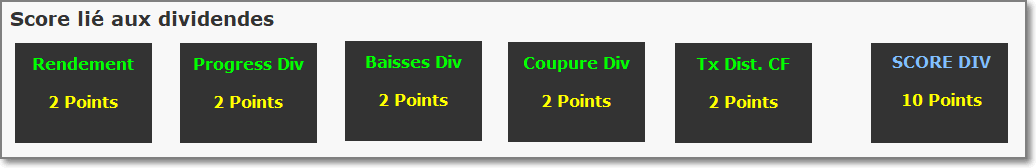

Je viens de terminer la première partie de mon screener.

Il ne contient que les éléments liés au dividende.

Le total des points est donc sur 10

Pour rappel, voici le détail de distribution des points :

Dividendes = 10 points

Critère 1 : Rendement

(Le rendement doit être le plus intéressant possible)

Dividende > 3 % => 2 Points

Dividende > 1,5 % => 1 Point

Autre = 0 point

Critère 2 : % d’augmentation du dividende sur 10 ans

(Plus les dividendes augmentent, mieux c’est)

Augmentation > 15 % => 2 Points

Augmentation > 5 % => 1 Point

Autre => 0 point

Critère 3 : Nombre de baisse de dividende sur 10 ans

(Idéalement, la société n’a jamais baissé ses dividendes sur 10 ans mais cela peut une arriver fois pour mieux repartir)

Nombre = 0 => 2 Points

Nombre = 1 => 1 Point

Nombre > 1 => 0 point

Critère 4 : Nombre de versements sur 10 ans

(On accepte pas de coupure du dividende)

Nombre = 10 => 2 Points

Autre = -11 (éliminatoire)

Critère 5 : Taux de distribution du dividende

(La société doit verser des dividendes mais doit garder aussi de la trésorerie pour continuer de progresser)

Taux de distribution < 50 % => 2 Points

Taux de distribution < 75 % => 1 Point

Taux de distribution > 75 % => 0 point

Voici le résultat que cela donne pour quelques valeurs françaises

Air liquide : 9 points sur 10

Bic : 9 points sur 10

et enfin Stef : 10 points sur 10

On notera qu’à nombre de points identiques, Air liquide et Bic n’ont pas la même répartition.

Avec un point en moins pour rendement faible, Air liquide parait plus solide que Bic qui perd un point pour pour taux de distribution trop élevé.

L’idée de l’indicateur est bien détecter les risques.

Un indicateur sur 5 moins performant n’est pas un signal d’alerte, mais la combinaison de plusieurs indicateurs négatifs pourraient être un signal négatif (surtout lorsque j’aurais intégré les ratios financiers dans le screener).

Dans tous les cas, il conviendra, en cas d’alerte, d’analyser en détail les points qui posent problème.

Je continuerai prochainement sur les ratios financiers qui feront partie de la seconde moitié de la « note ».

Bonne fin de journée et bonnes fêtes de fin d’année …

![]() Hors ligne

Hors ligne

[+1] #15 02/01/2020 12h00

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Tout d’abord, je vous souhaite à tous une très belle année 2020, pleine de bonheur, de projets … et surtout de bonne santé.

Le deuxième bilan annuel est globalement positif par rapport à mes objectifs, mais il ne faut pas occulter complètement le risque de baisse pour 2020.

C’est la raison pour laquelle je vais continuer à travailler sur mon allocation de fonds afin de réduire encore davantage le risque global sur mon portefeuille.

Je vais donc pour 2020 creuser le sujet de la poche sécurité car il me semble qu’elle mérite d’être un peu optimisée.

Concernant le bilan, je me rapproche petit à petit de mon objectif d’allocation qui est de répartir les actifs de la manière suivante :

57,5 % en actions aristocrates du dividende.

2,5 % en tracker Monde (CW8)

40 % en fonds « sécurisés »

Par rapport au tableau de suivi mis en place sur Google, la performance globale termine à +17,19 % brut avec quasiment 42 % du total placé dans la poche sécurité.

En comparaison, le CAC40 fait +26,37 % sur la même période et +22,34 % pour le DJIA.

En revanche, concernant l’objectif initial d’obtenir une rente de 6 % sur le capital investi, les résultats sont un peu moins en ligne.

En effet, les dividendes estimés sont de 3050 euros pour un montant total investi de 131781 euros soit un rendement de 2,32 %

Ce faible rendement est en partie du au fait que seulement 54 % du portefeuille est investi dans des actions de type Aristocrates du dividende et le reste sur des supports qui ne délivrent pas de dividende.

De plus, j’ai acheté en 2019 des actions qui offrent des dividendes croissants mais dont le rendement actuel est assez faible.

Mais c’est un choix que j’assume car je pense qu’en ayant une répartition du type 60 % action 40% Sécurisé (Obligation+Fonds Euros+Cash), je résisterais mieux à une éventuelle baisse du marché.

Pour ce qui est de la rente, je compte sur l’augmentation des dividendes et sur l’investissement progressif qui me permettra de toujours investir dans les société de ma liste offrant le meilleur rendement du moment.

Mes objectifs pour 2020

Les 3 premiers mois de l’année seront consacrés à la diversification du portefeuille action et l’ajout de mes 3 lignes manquantes pour compléter le portefeuille.

Je procéderais probablement ensuite à certains arbitrages pour re-balancer certaines sommes sur la poche sécurité et la faire évoluer (Je pense intégrer un pourcentage d’or et de cash dans cette poche).

Je détaillerai ces points dans les prochains mois en fonction de mes réflexions sur le sujet.

Voici en ce début d’année le bilan chiffré du portefeuille :

Portefeuille aristocrates du dividende PEA

6 titres sur 25 sont au dessus de 20 % de plus valeur latente (24%)

1 titre en dessous de 20 % (4 % du total)

Portefeuille aristocrates du dividende CT

12 lignes au dessus de 20 % sur 20 lignes (soit 60 %)

1 ligne en dessous de 20 % (soit 5 %)

Dividendes perçus en décembre

39,24 euros de dividendes perçu ce mois ci

Portefeuille ETF

Le CW8 affiche une progression de 10,03 %.

C’est une performance intéressante sachant que je n’ai pas vraiment acheté l’ETF au plus bas.

Cela permet quand même d’ajouter de la diversification au portefeuille en plus des aristocrates.

Je continue donc dans cette voie pour 2020.

Assurance vie

l’assurance vie a bien progressé et toutes les lignes sont devenues positives contrairement au dernier bilan.

Mais elle n’est pas assez « sécurisée » à mon sens.

C’est donc sur cette partie que je vais principalement travailler cette année.

Dernière modification par Navy (02/01/2020 12h04)

![]() Hors ligne

Hors ligne

[+2] #16 16/02/2020 23h27

- Neo45

- Membre (2016)

Top 20 Portefeuille

- Réputation : 533

Chiffres confirmés ici (pour ceux, comme moi, qui n’ont pas d’archive personnelles) ![]()

Dernière modification par Neo45 (16/02/2020 23h28)

le Petit Actionnaire - Suivi de mes investissements dans les dividendes et Éducation financière.

![]() Hors ligne

Hors ligne

[+1] #17 16/02/2020 23h41

- chrispra

- Membre (2020)

- Réputation : 82

j’ai précisé mon message :-)

Votre site est intéressant et indique bien en effet les montants crédités;je ne vois en effet pas de baisse de dividendes en 2006;mais ils ont oubliés (et moi aussi) qu’il y avait jusqu’en 2004 inclus un crédit d’impôt associé… d’où ma remarque dans mon message précédent;

Maintenant, comme vous ne commencez qu’en 2004…

:-)

Bon, concernant le crédit d’impôt, c’était pour éviter l’imposition des particuliers, la société ayant déjà été imposé dessus; donc le dividende crédité est/était bien celui distribué par l’entreprise;

j’ai amendé mon premier message

désolé pour le cafouillage

Dernière modification par chrispra (17/02/2020 00h05)

![]() Hors ligne

Hors ligne

[+1] #18 21/02/2020 12h08

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Comme je vous l’avais évoqué il y a quelques temps, je vous fait part des autres éléments qui vont constituer la note que je calculerai pour chacun des titres du portefeuille.

Ce sont des éléments « classiques » que j’ai pu lire sur différents blogs et que j’utilise de manière intuitive quand je me penche sur une valeur.

En rationalisant ces éléments et en les ajoutant à ceux liés aux dividendes, je pense que la note calculée devrait à peu près correspondre au ressenti que j’ai lorsque je lis la fiche finance du titre sur le site ZoneBourse.

Pour être tout à fait transparent, je me suis beaucoup inspiré des lectures de l’excellent site l’investisseur individuel que je lis régulièrement et qui m’a permis de mieux comprendre certains calculs de ratios.

Je n’ai pas repris tous les éléments mais seulement ceux que j’arrivent à comprendre sans trop me creuser la tête !

Je rappelle également ici que le calcul de cette note n’est qu’un outil que j’utiliserai pour détecter des risques (convergence de plusieurs indicateurs négatifs) et que l’alerte a pour but simplement d’attirer mon attention pour étudier de plus près ce qui ne marche pas (ou plus).

LE PER (Price Earning Ratio)

C’est un indicateur largement utilisé sur tous les sites de finance et qui exprime le nombre d’années de bénéfices que l’investisseur est prêt à payer lorsqu’il achète une action.

Il représente donc la cherté d’une action.

Plus ce ratio est faible, plus l’achat d’une action est bon marché et par extension une bonne affaire.

Je vais attribuer les points suivants au PER

PER < 10 : 2 Points

PER < 15 : 1 points

Au dessus de 15 : 0 points.

Le ROE (Return on Equity)

Le ROE exprime le % de retour qu’un actionnaire peut espérer en plaçant ses capitaux dans l’entreprise.

« Ce ratio mesure la rentabilité exprimée par rapport aux capitaux investis dans l’entreprise; il détermine le rendement des capitaux propres, l’aptitude de l’entreprise à rentabiliser les capitaux engagés par les actionnaires, et indirectement à les rémunérer. » (Source L’investisseur individuel)

Un ROE > à 15 % semble être une valeur idéale pour ce ratio.

C’est la raison pour laquelle je vais attribuer la grille suivante :

ROE > 15 % : 2 points

ROE entre 10 et 15 % : 1 points

ROE < 10 % : 0 points

Le FCF/CA (Free Cash Flow sur Chiffre d’affaire)

Ce ratio permet d’exprimer le % de trésorerie disponible par rapport au Chiffre d’affaire réalisé.

Il s’agit de l’argent restant pour entre autre payer les dividendes des actionnaires.

Ce ratio doit être positif à minima et plus il est élevé, plus l’entreprise à de marge de manœuvre.

L’attribution des points sur ce ratio sera la suivante :

FCF/CA > 5 % : 2 points

FCF/CA > 2 % : 1 points

Autre : 0 Points

Levier financier (Dette/EBITDA)

Le ratio Dette/EBIDTA exprime combien d’années de résultat seraient nécessaires à l’entreprise pour rembourser ses dettes.

Plus le nombre est petit et moins l’entreprise est endetté.

Les points attribués à ce ratio sont les suivants

Dette/EDIBTA < 2 : 2 points

Dette/EDIBTA < 5 : 1 point

Dette/EDIBTA > 5 : 0 point

Progression du Chiffre d’affaire

Le CA ou chiffre d’affaire est un élément clé pour la réussite de l’entreprise.

Si ce dernier augment d’une année sur l’autre, c’est une bonne nouvelle

J’intègre donc cette notion dans la note de la manière suivante :

CA N / N-1> 10 % : 2 points

CA N / N-1 > 5 % : 1 point

CA N / N-1 < 5 % : 0 point

![]() Hors ligne

Hors ligne

[+1] #19 15/03/2020 13h58

- MrDividende

- Membre (2019)

Top 20 Année 2024

Top 20 Année 2023

Top 5 Portefeuille

- Réputation : 775

Bonjour Navy,

A partir de ce postulat, qui je vous l’accorde peut être sujet à discussion, il me parait plus intéressant d’investir davantage dans les sociétés offrant le meilleur rendement du moment, toute chose étant égale par ailleurs.

Je pense tout comme Dangarcia que ce n’est pas forcément ce qu’il y à de mieux à faire. Cela signifie que vous n’acheterez jamais du L’Oréal, LVMH ou autre action de qualité avec un rendement qui n’est jamais très élevé mais en forte croissance. Or c’est quasi-uniquement pendant les crises que ce type d’entreprise peut enfin avoir des valorisations raisonnables. La preuve, même après une baisse de 25% vous trouvez encore LVMH trop chère.

Si vous ne les achetez pas maintenant, vous ne le ferez jamais.

Généralement rendement élevé dit risque supérieur également donc faites attention. Vous remarquerez d’ailleurs que se sont globalement les entreprises qui avant le krach avait un rendement qui était déjà élevé qui ont le plus chuté en bourse.

Bien à vous.

Dernière modification par MrDividende (15/03/2020 14h01)

etre-riche-et-independant.com : mon blog

![]() Hors ligne

Hors ligne

[+1] #20 20/03/2020 10h42

- Neo45

- Membre (2016)

Top 20 Portefeuille

- Réputation : 533

Bonjour Navy,

Comment calculez-vos rendements ?

. Total à 32,61€ ça fait un rendement de 7,97% (loin de vos"+11%")

. Unibail à 92,38€ ça fait 11,69% (loin de vos "+15%")

. Publicis à 22,71€ ça fait 10,13% (loin de vos "9,25%")

En outre, en vous fixant une limite de 1,25% pa ligne, vous prenez le risque de ne jamais renforcer les lignes les plus résilientes de votre portefeuille. Je m’explique. Si votre portefeuille perd 40% mais qu’une ligne parmi celui-ci ne baisse que de 15%, alors il y a de fortes chances pour que vous ne la renforciez pas, alors qu’elle est particulièrement résiliente. Comment gérez-vous ce point ?

le Petit Actionnaire - Suivi de mes investissements dans les dividendes et Éducation financière.

![]() Hors ligne

Hors ligne

[+1] #21 20/03/2020 11h30

- Neo45

- Membre (2016)

Top 20 Portefeuille

- Réputation : 533

Je comprends parfaitement le fait de vouloir augmenter la rente. Mais dans les deux cas elle augmente. Certes, dans le cas 1 c’est plus faible mais ça augmente quand même. Vous l’avez surement déjà indiqué, mais quel est vôtre horizon d’investissement ?

Ce n’est qu’une idée qui me vient, mais afin de renforcer également les lignes les plus résilientes, pourquoi ne pas envisager de renforcer ce type de lignes une fois sur deux ? En gros, lors du mois M vous renforcez le plus gros rendement, et lors du mois M+1 vous privilégiez une ligne résiliente, son rendement fusse-t-il moindre. Et ainsi de suite chaque mois.

Malgré l’énorme chute des cours j’ai fait quelques emplettes sur des sociétés ayant moins baissé et présentant un rendement moindre, type Danone ou encore Air Liquide. Ce qui ne m’a pas empêché, en parallèle, de renforcer également Total par exemple. Après ce n’est, bien sûr, qu’une simple suggestion, qui, je pense, pourrait vous aider à garder un certain équilibre "qualitatif" dans votre portefeuille.

Dernière modification par Neo45 (20/03/2020 11h32)

le Petit Actionnaire - Suivi de mes investissements dans les dividendes et Éducation financière.

![]() Hors ligne

Hors ligne

[+2] #22 15/05/2020 18h45

- MrDividende

- Membre (2019)

Top 20 Année 2024

Top 20 Année 2023

Top 5 Portefeuille

- Réputation : 775

@flosk22 : ce n’est pas la place de cotation qui compte mais le siège social.

Je possède par exemple une action RELX qui cote à la fois à Amsterdam et au LSE. Je l’ai pour le moment en PEA à Amsterdam, mais c’est une action en GBXXXX donc elle devra potentiellement sortir du PEA, même si sa cotation à Amsterdam continue.

etre-riche-et-independant.com : mon blog

![]() Hors ligne

Hors ligne

[+2] #23 25/06/2020 18h32

- Navy

- Membre (2017)

- Réputation : 32

Bonjour à tous,

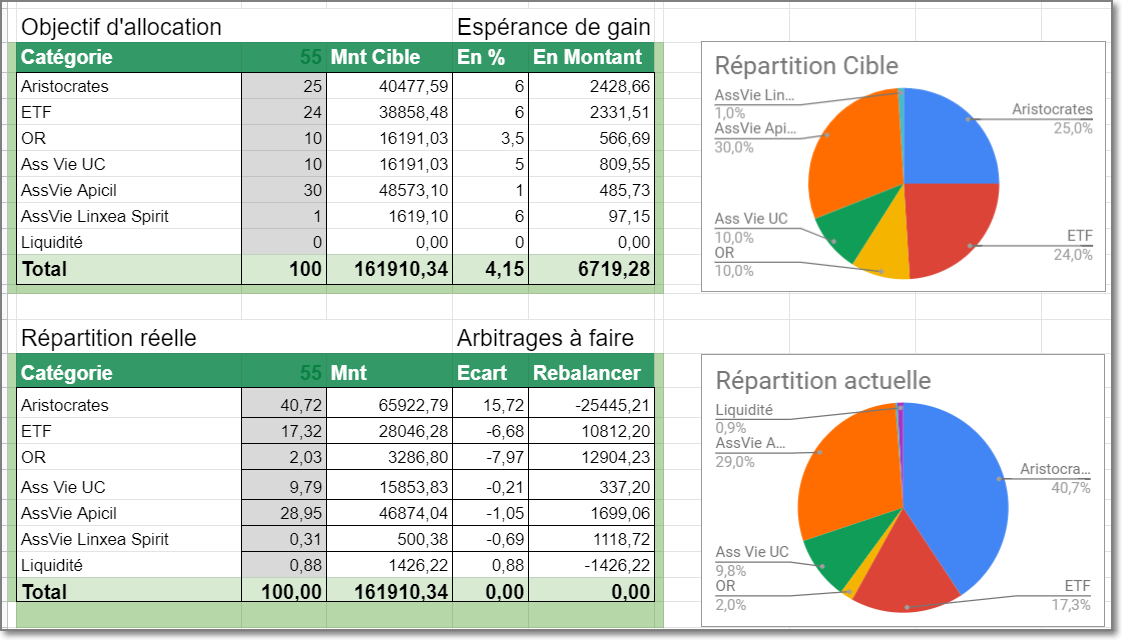

Avant de faire le prochain bilan de juillet, je vous présente comme promis ma nouvelle approche pour le suivi de mon portefeuille « Aristocrates du dividende ».

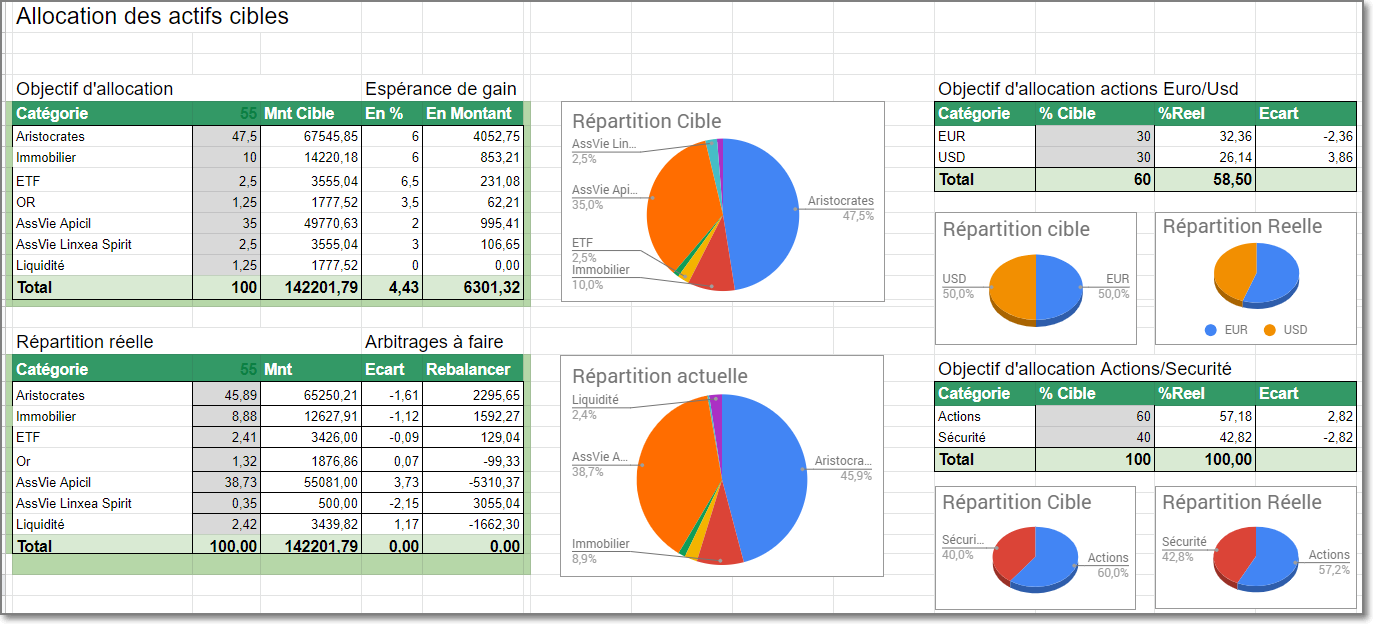

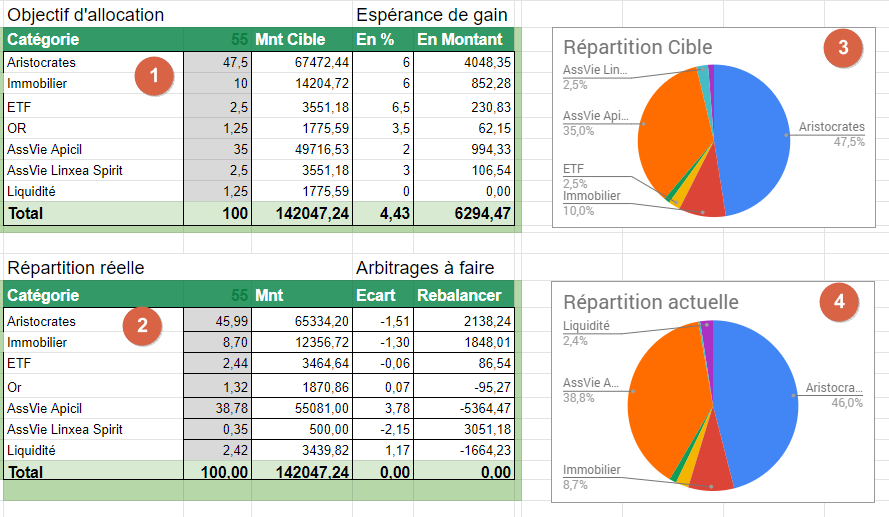

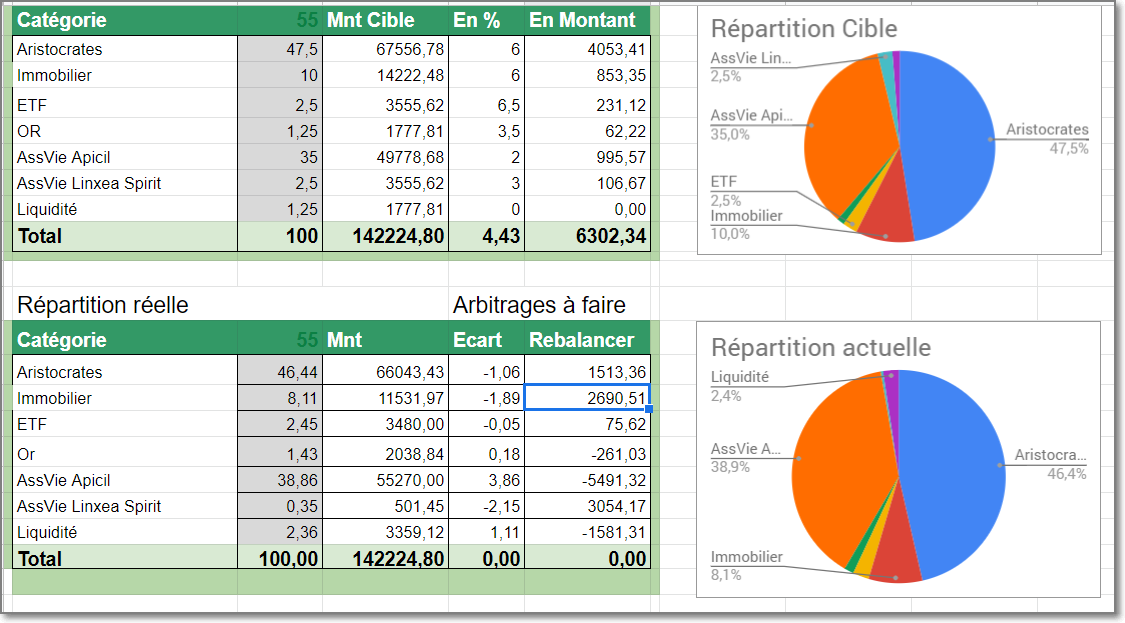

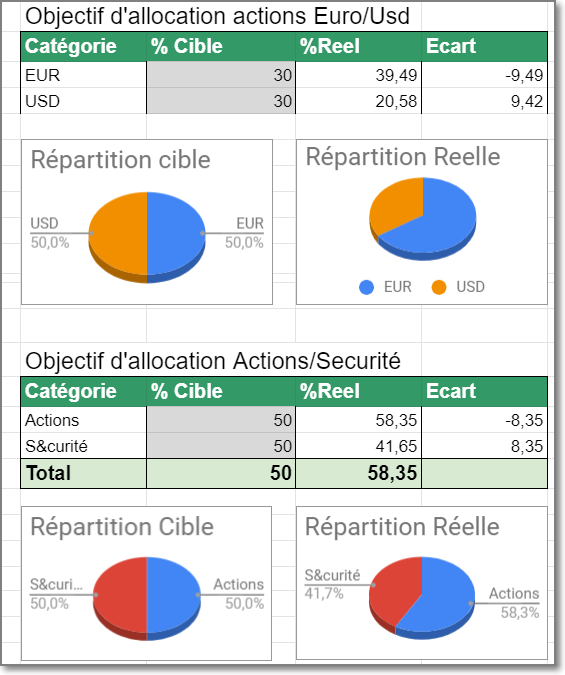

J’ai ajouté dans ma feuille Google un nouvel onglet qui aura pour mission de surveiller mon allocation d’actif.

Cet onglet est composé de 4 tableaux et 6 graphiques.

Les informations présentées me permettront de savoir dans quelle poche je suis sensé alimenter mon prochain investissement progressif.

En effet, dans mon ancien suivi, j’avais bien noté la répartition de chaque poche (Sécurité, ETF, Or, Aristocrates etc…) mais cela ne m’indiquait pas assez clairement à mon goût laquelle était sous alimentée.

Voici donc la nouvelle présentation :

Premier élément : Objectif d’allocation.

Dans le tableau (1), colonne 2, j’ai alimenté le % cible de mon allocation.

La colonne 3 calcule le montant que cela représente par rapport à la totalité du portefeuille.

Les 2 dernières colonnes correspondent à mon espérance de gain sur chaque allocation (en pourcentage et en montant espéré).

En dessous de ce tableau, on retrouve les % réels et les montants de chaque allocation d’actif. L’écart par rapport à la cible est calculé ainsi que le montant à re-balancer.

L’avantage de cette nouvelle présentation est qu’elle me permet de rapidement savoir quelle allocation d’actif il faudrait que je privilégie.

Dans l’exemple ci-dessus, une des possibilités serait d’alléger mon assurance vie Apicil au profit de la ligne aristocrates ou Immobilier.

Mais je pourrais également alimenter mon autre assurance vie en partie (Linxea).

Les graphiques (3) et (4) ont pour objectifs de montrer visuellement la répartition des actifs.

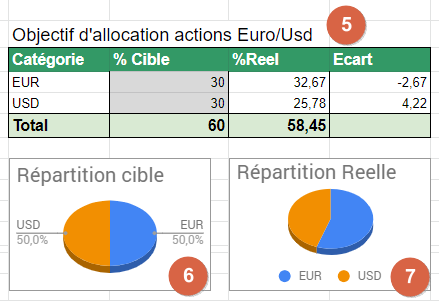

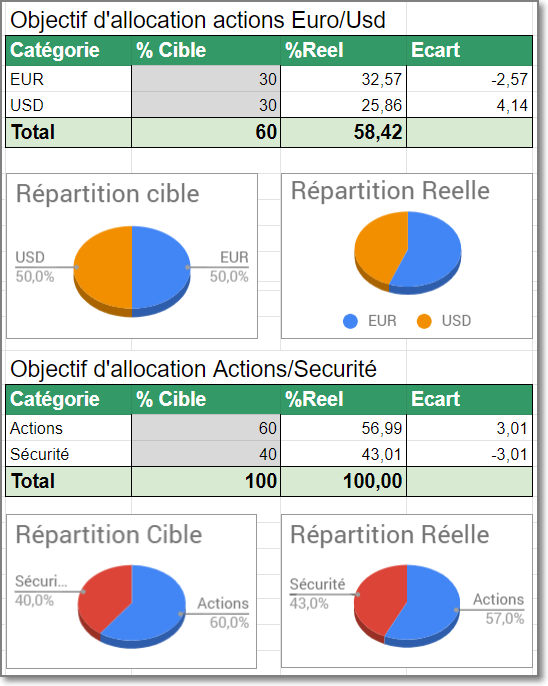

Le second élément : Allocation Euro/Usd

Le second élément pour ma prise de décision est mon objectif d’allocation d’actif en terme de devise.

A terme, je souhaiterais être sur du 50 % Euros – 50 % USD

Ce tableau va donc m’aider à savoir s’il faut que je privilégie en ce moment l’achat d’actions européennes ou américaines.

Si l’on regarde le graphique (6) et (7) , ou si l’on préfère consulter les données du tableau (5), on constate qu’il faudrait actuellement que je choisisse des titres américains, la poche euros étant surpondérée par rapport à mon objectif.

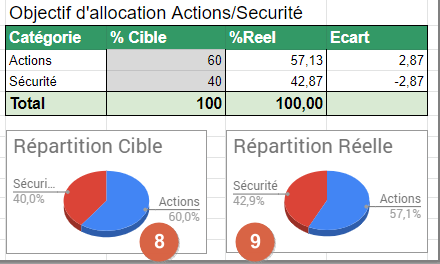

Dernier élément : Allocation Action/Sécurité

Le dernier élément de suivi concerne la répartition est la proportion des poches en terme de Sécurité Vs Actions.

Mon objectif de répartition du portefeuille est 60% Action – 40 % sécurité (= Assurance-vie+Cash+Or).

Ici, cet indicateur me dit qu’il faudrait privilégier les actions car la poche sécurité est plus élevée que prévu.

En résumé, et en synthétisant l’ensemble des données de cet exemple, il faudrait donc que j’allège mon assurance vie ou mes liquidités (= diminution de la poche sécurité) au profit d’une action immobilier ou aristocrate (= Poche Immobilier et aristocrates sous représentée) mais en choisissant un titre américain (Poche Euro surévaluée par rapport à l’USD).

Voila pour l’essentiel de ma démarche.

En conclusion, je trouve que ce tableau me permet de mieux suivre mon portefeuille et surtout de savoir rapidement ou investir en fonction de mon objectif d’allocation d’actif.

Une fois la sélection effectuée, reste pour moi à choisir lequel de mes titre sera renforcé …

Bonne journée à tous.

![]() Hors ligne

Hors ligne

[+3] #24 02/08/2020 14h34

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

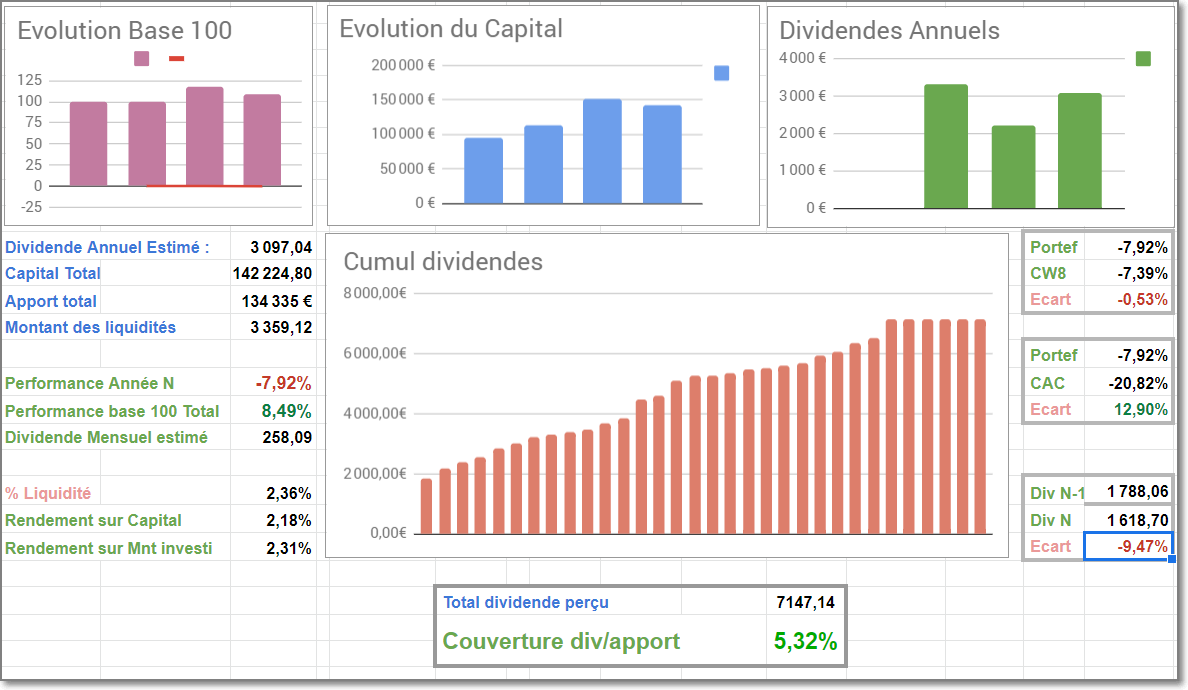

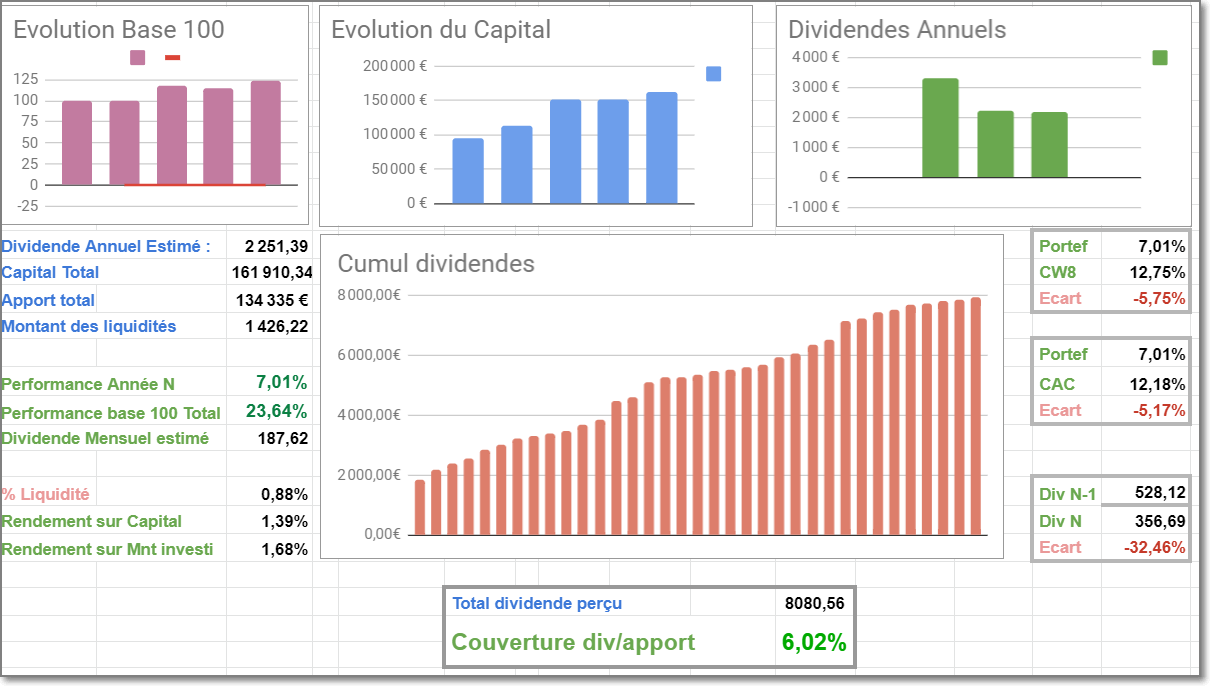

Voici le bilan de juillet 2020 qui se veut à présent plus synthétique. l’idée étant comme évoqué dans les derniers messages de se concentrer sur quelques indicateurs clés et sur la démarche essentiellement plutôt que de commenter chaque détail du portefeuille.

Tableau de bord :

Le portefeuille évolue de -0,43 points depuis le mois dernier.

Le montant des dividendes mensuel est de 625,89 euros

Depuis le début de l’année, le total des dividendes touchés est donc de 1618,7 euros

Par rapport à l’année dernière sur la même période, le montant des dividendes est en recul de -9,47 %

Le montant total des dividendes perçus depuis le début du portefeuille correspond à 5,32 % du capital investi soit une progression de 0,46 point depuis le mois dernier.

La répartition des actifs

Au niveau de la répartition des actifs, les secteurs à renforcer sont les actions et plus particulièrement les immobilières (Pas de changement par rapport au mois dernier).

Au niveau de la répartition en devise, il faudrait privilégier les actions US pour rétablir ma répartition cible de 50/50 et prendre dans les poches sécurités afin de me rapprocher de mes 60% action / 40 % sécurité

(Pas de changement non plus par rapport au mois dernier).

Le prochain investissement progressif devrait donc se faire d’après mon tableau sur une immobilière US en prenant dans la poche liquidité

En vous souhaitant un bon mois d’août

![]() Hors ligne

Hors ligne

[+3] #25 28/05/2021 15h10

- Navy

- Membre (2017)

- Réputation : 32

Bonjour à tous,

Avec un peu de retard, je publie le bilan du mois d’avril du portefeuille des Aristocrates du dividende.

Pas d’arbitrage pour le mois d’avril, juste un achat de 2 CW8 à 367,17 euros dans le cadre de l’investissement progressif.

Le portefeuille progresse de 1,77 point par rapport au mois dernier.

il progresse depuis le début de l’année est de 7,01 % contre 12,75 % pour le CW8 soit 55 % de la performance de l’ETF Monde.

Allocations cibles

Au niveau des allocations, la poche à alimenter en priorité pourrait être le CW8 mais l’or commence également à se reprendre.

Autre solution : investir dans le peu d’aristocrates qui me reste à alimenter avant qu’elles ne deviennent plus bon marché.

Portefeuille aristocrates du dividende PEA

Portefeuille aristocrates du dividende CT

Portefeuille ETF

Le CW8 affiche une progression +13,73 % .

Le GBS (or) reste en territoire négatif à -2,55 % .

Dividendes

Avec 162,39 euros en plus, le montant des dividendes depuis le début de l’année par rapport à 2020 est en replis d’environ -32 %.

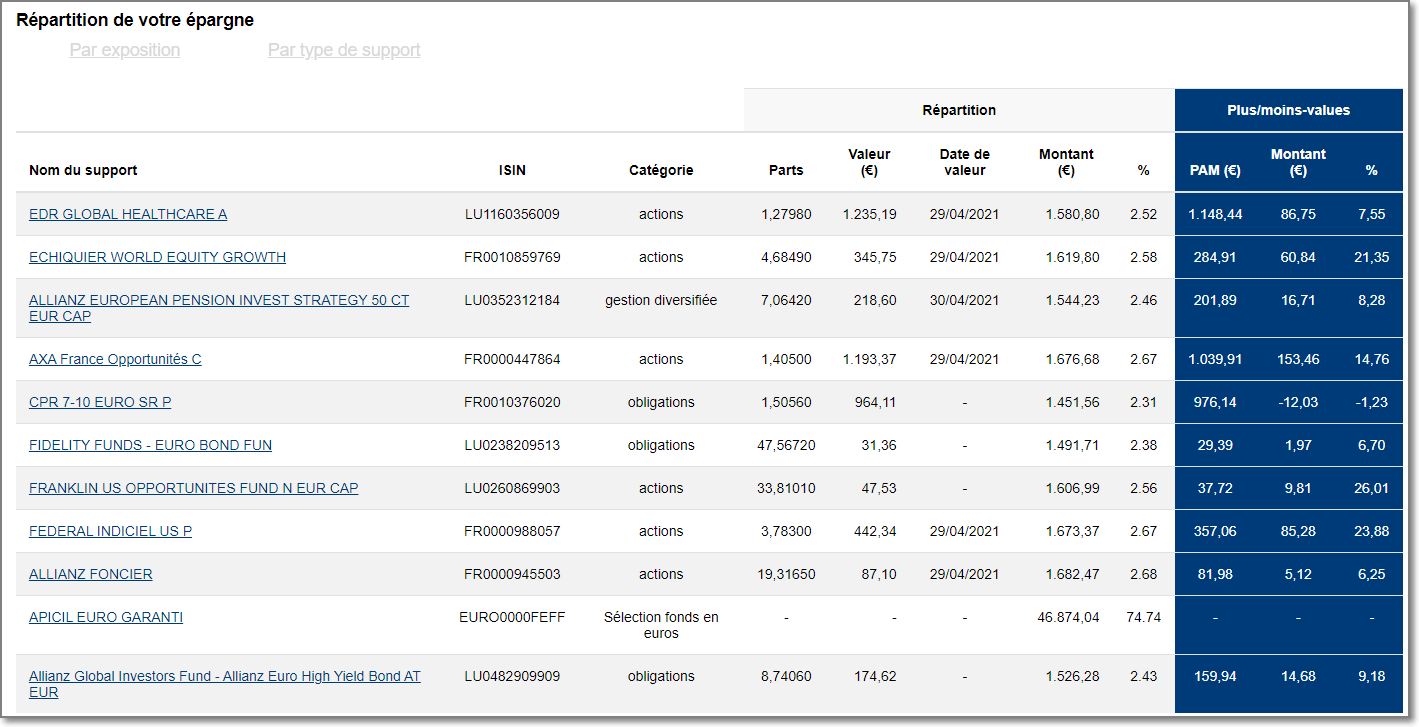

Assurance vie

L’assurance vie est à 62727 €

En janvier elle était à 62014 €

Depuis le début de l’année l’assurance vie progresse de 1,14 %

![]() Hors ligne

Hors ligne

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

Discussions peut-être similaires à “portefeuille d'actions de navy”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 27 | 10 465 | 15/08/2019 00h40 par Portefeuille | |

| 1 042 | 555 381 | 03/05/2022 13h19 par Reitner | |

| 1 087 | 490 646 | 01/03/2024 19h37 par MrDividende | |

| 713 | 357 774 | 04/04/2024 23h10 par lopazz | |

| 696 | 304 235 | 25/10/2023 18h55 par Lamat | |

| 757 | 275 719 | 16/01/2024 19h27 par Ours | |

| 621 | 333 338 | 04/01/2023 10h36 par PoliticalAnimal |