Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

[+1] #526 02/07/2022 08h57

- RentierJeserai

- Membre (2022)

- Réputation : 1

Bonjour à tous,

Je souhaite créer une watchlist d’actions à dividendes (multi secteurs et localisations géo.) pour commencer à investir petit à petit en fonction des opportunités (vu la volatilité actuelle… il pourrait y avoir de bonnes entrées à faire).

Je ne sais pas trop par où commencer pour faire une telle sélection d’actions.

Avez vous des conseils à me donner pour débuter cette liste.

Je précise que je me suis abonné au site et à ses outils mais que je n’ai pas commencé à les explorer :)

Merci d’avance pour vos précieux conseils et/ou liens vers de potentiels fils déjà existant sur le sujet.

Bon week-end

![]() Hors ligne

Hors ligne

1 #527 02/07/2022 09h15

1 #527 02/07/2022 09h15

- Aigri

- Membre (2018)

Top 20 Monétaire - Réputation : 292

Bonjour,

Une piste comme vous le demandez Actions à dividendes croissants éligibles au PEA-PME ?

Donne un cheval à celui qui dit la vérité, il en aura besoin pour s'enfuir.

![]() Hors ligne

Hors ligne

#528 02/07/2022 10h04

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 10 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 20 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 817

Vous pourriez regarder le palmarès des dividendes sur zone bourse qui couvre tous les pays et continents

N’oubliez pas de prendre en consideration les retenues a la source qui sont desfois au-dessus du 15% prévu par les conventions -

Ca depend aussi du courtier ou vous êtes … certains comme IB appliquent bien le 15% pour les USA et le Canada, le zero des UK, le 15% de la Hollande mais pas pour la France, l’Italie etc

Bourse : Palmarès Rendement, Zonebourse.com

Dernière modification par sissi (02/07/2022 10h07)

![]() Hors ligne

Hors ligne

#529 02/07/2022 10h23

Surtout attention aux dividendes exceptionnels ; sans oublier qu’un dividende peut être coupé.

Il y a des sujets sur les dividendes aristocrates, je pense qu’il faut s’acculturer au sujet à partir de cela Dividende aristocrates européens : liste complète des aristocrates Les aristocrates et autres champions des dividendes - L’investisseur heureux Dividendes aristocrates, suivi de portefeuille, foncières cotées… S&P Pan Asia Dividend Aristocrats

Vous aurez une meilleure vision ainsi des potentialités du site et du suivi dans le temps du versement des dividendes.

Tant que t'as pas vendu t'as pas gagné. Mais t'as pas perdu. Mais t'as pas gagné. Mais…Oh zut fait @*

![]() Hors ligne

Hors ligne

#530 02/07/2022 10h36

- RentierJeserai

- Membre (2022)

- Réputation : 1

Super!

Je vais étudier tout ça de près.

Je suis chez :

- Degiro pour le CTO

- Saxo pour le PEA et le PEA PME

Bon WEEK-END

![]() Hors ligne

Hors ligne

1 #531 02/07/2022 11h34

1 #531 02/07/2022 11h34

- Franck059

- Membre (2018)

Top 20 Monétaire - Réputation : 138

Attention à la file sur les aristocrates du dividende européennes. Celle-ci n’a pas été remise à jour depuis 3 ans (juin 2019). Après la crise de la COVID, certaines entreprises ont coupé ou baissé leur dividende pour les résultats de l’année 2020. Si ceux -ci ont été rétablis un an plus tard, pour certaines, le niveau d’avant covid n’a pas été rattrapé.

Privilégiez les aristocrates du dividende US (dont il existe un classement officiel) car outre atlantique il existe une culture du dividende (retraités, fonds de pensions, …).

Actuellement il y a de belles opportunités :

Dividend Aristocrats (Sorted by Dividend Yield)

Sans doute en trouverez-vous aussi en UK je ne connais pas de classement officiel dans ce cas) avec des critères moins exigeants que les US sur le nombre d’années.

Dans les deux cas, vous vous exposez néanmoins au risque de change lors du versement des dividendes.

Dernière modification par Franck059 (02/07/2022 11h56)

![]() Hors ligne

Hors ligne

#532 02/07/2022 11h44

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 10 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 20 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 817

Pour les UK vaut mieux utiliser le site ci-dessous tres complet

Comme les paiements sont trimestriels ou semestriels et qu’il y a souvent des dividendes spéciaux … je consulte la page

Ex-Dividend Dates - FTSE, LSE, AIM

et pour un survol de tous les stocks du FTSE 100 ou 250

Ex-Dividend Dates - FTSE, LSE, AIM/dividendyield.py?market=ftse100

Comme il n’y a pas de retenue aux UK, vos courtiers sont ok

Simple : certains etfs comme IUKD qui verse dans les 6.62% au prix actuel versus 4.23% pour le FTSE 100 avec les spéciaux inclus, 3.94% sans spéciaux

Exchange-Traded Funds (ETFs) | iShares UK ? BlackRock

Dernière modification par sissi (02/07/2022 18h08)

![]() Hors ligne

Hors ligne

#533 02/07/2022 14h52

- greensky

- Membre (2021)

- Réputation : 4

Pour les actions australiennes je partage un des sites que je consulte régulièrement :

https://www.marketindex.com.au/upcoming-dividends

Très complet sur les recherches, les dividendes et toutes actions en Australie.

![]() Hors ligne

Hors ligne

2 [+5] #534 02/07/2022 17h01

2 [+5] #534 02/07/2022 17h01

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 10 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 20 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 817

Vu les couts d’achat d’actions Australiennes ou Asiatiques …il peut être judicieux de regarder l’etf IAPD iShares Asia Pacific Dividend UCITS ETF , rendement 6.73 % payé trimestriellement , sans retenue a la source.

… It invests in the public equity markets of Asia/Pacific region, which include Australia, Hong Kong, Japan, New Zealand, and Singapore. The fund seeks to invest in the stocks of companies operating across diversified sectors. It invests in the dividend paying stocks of companies across all market capitalizations. … formed on June 2, 2006 and is domiciled in Ireland.

Read More

Exchange-Traded Funds (ETFs) | iShares UK ? BlackRock

iShares Asia Pacific Dividend UCITS ETF | A0J203 | IE00B14X4T88

Dernière modification par sissi (02/07/2022 17h04)

![]() Hors ligne

Hors ligne

#535 02/07/2022 22h33

Ne craignez vous pas le risque de change l’Euro/USD étant sur des plus bas historiques ?

L’argent est un bon serviteur et un mauvais maître (A. Dumas )

![]() Hors ligne

Hors ligne

[+1] #536 02/07/2022 22h51

- Evariste

- Membre (2015)

- Réputation : 133

Pouvez-vous préciser votre inquiétude quant à la paire EUR/USD pour un investissement en Asie/Océanie ? La devise du tracker on s’en fout.

C’est le dollar qui s’est apprécié par rapport à toutes les monnaies, l’euro tient la barque face aux JPY ou au dollar australien.

Dernière modification par Evariste (02/07/2022 22h54)

![]() Hors ligne

Hors ligne

2 [+1] #537 03/07/2022 10h17

2 [+1] #537 03/07/2022 10h17

RentierJeserai, le 02/07/2022 a écrit :

Bonjour à tous,

Je souhaite créer une watchlist d’actions à dividendes (multi secteurs et localisations géo.) pour commencer à investir petit à petit en fonction des opportunités (vu la volatilité actuelle… il pourrait y avoir de bonnes entrées à faire).

Je ne sais pas trop par où commencer pour faire une telle sélection d’actions.

Avez vous des conseils à me donner pour débuter cette liste.

Je précise que je me suis abonné au site et à ses outils mais que je n’ai pas commencé à les explorer

Merci d’avance pour vos précieux conseils et/ou liens vers de potentiels fils déjà existant sur le sujet.

Bon week-end

1) Ce site est mis à jour régulièrement et la liste est sous format Excel. (Et il y même les notes de révision)

Euro Dividend Investing – The best Dividend Investing Resource Center for Europe

2) Vous pouvez aussi télécharger toutes les positions de l’ETF EUDV de SSGA, (le lien est en-dessous du tableau des principales lignes)

EUDV | SPYW : SPDR® S&P® Euro Dividend Aristocrats UCITS ETF (Dist)

Note:

Le S&P Euro High Yield Dividend Aristocrats Index est conçu pour mesurer la performance des 40 sociétés de la zone euro au rendement boursier le plus élevé comprises dans le S&P Europe Broad Market Index (BMI), conformément à la méthodologie de l’Indice, qui ont poursuivi une politique de gestion de dividendes croissants ou stables sur au moins 10 années consécutives.

3) Il y a un homonyme EUDV qui se concentre sur les dividendes Growers

ProShares MSCI Europe Dividend Growers, l’indice de suivi est le MSCI Europe Dividend Masters Index

On peut aussi télécharger toutes les positions dans l’onglet Holdings (au format .csv)

EUDV

![]() Hors ligne

Hors ligne

#538 03/07/2022 11h10

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 10 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 20 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 817

RentierJeserai

J’ai reflechis a votre question …

Faites différentes watchlists sur investing.com avant de le faire chez votre courtier … Ca vous donnera deja beaucoup d’infos sur les titres .

Si c’est a l’intérieur d’un PEA vous etes limite dans le choix

Si c’est dans un CTO et que vous êtes resident fiscal français attention a la fiscalité !

Les etfs distribuants sont une bonne approche quand on n’est pas pret a acheter des positions individuelles et quand le marche a baisse fortement .surtout ceux sans retenue a la source donc un rendement gross = net. Autrement dit c’est vraiment le rendement qu’on voit qui est versé -

Mais attention a votre fiscalité !

Les etfs classiques de dividendes comme IDVY, SEL, voir EXX1 , IUKD, IAPD ont l’avantage de payer trimestriellement (dans les 6%) meme si pas le meme montant chaque trimestre - contrairement a la plupart des actions françaises qui ne payent qu’une fois/an

Je ne sais pas lesquels sont bons pour un PEA puisque je suis expat - désolée.

Les etfs sur indices ex FTSE 100 ou CAC 40 - meme le WORLD ou autres existent en version distribuante ou capitalisante, en diverses devises … ont l’avantage d’être tres liquides .

On peut être long ou short - faire du "cross". Aller "long" sur un indice distribuant ex avec Lyxor et en meme temps aller short sur le meme indice capitalisant avec une autre version du meme indice…

Apres il y a un etf world HY en USD ou euros, le plus gros en Ucits , Irlande donc pas de retenue.

Vanguard FTSE All-World High Div Yld | Cours ETF Tracker VHYL en bourse - Investing.com

Pour les positions voir directement chez Vanguard .

A noter 42% aux USA tout de meme, large et mid cap.

Perso je n’ai aucune idée si le marche va encore baisser beaucoup ou pas… Je vais ajouter a mes etfs distribuants tout en regardant de près les actions en portefeuille et celles sur mes watchlists .

Diversifier, augmenter le rendement moyen du portefeuille dans une baisse importante c’est ma démarche en phase de consommation.

A chacun sa stratégie …

![]() Hors ligne

Hors ligne

[+2] #539 03/07/2022 11h56

Vous pouvez aussi vous inspirer de portefeuilles orientés dividendes de membres du forum : le portefeuille de Kohai est très didactique même s’il n’y a plus de trop de mises à jour depuis quelques mois, vous avez aussi celui de Ribeiiro.

Le mien aussi est à regarder, vous y trouverez quasiment toutes les grosses sociétés françaises de la cote, c’est mon coté collectionneur. Des sociétés US aussi.

Dans une optique Dividendes, le point d’entrée est très important puisqu’il va déterminer votre rendement sur PRU même s’il est conseillé de lisser l’investissement au fil des mois.

Les marchés peuvent encore baisser bien sur mais si j’étais vous, je constituerai dès maintenant environ 50% du portefeuille pour démarrer sur de bonnes bases et renforcer ensuite, que les marchés baissent ou montent.

C’est ce que j’ai fait en 2020 en démarrant mon portefeuille en avril dans le trou de la baisse Covid et investir régulièrement tout au long de l’année dans un marché haussier.

En ce moment, il n’y a vraiment qu’à se baisser pour ramasser de belles entreprises avec des rendements supérieurs à 6% nets.

![]() Hors ligne

Hors ligne

1 [+1] #540 03/07/2022 12h12

1 [+1] #540 03/07/2022 12h12

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 20 Expatriation

Top 5 Vivre rentier

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 20 Immobilier locatif

- Réputation : 3861

“INTJ”

Comme nul n’est prophète dans son pays, personne n’a mentionné les screeners de l’investisseur heureux.

Plein de données sont gratuites, et pour un prix modique (80 euros pour un an), vous avez entre autre accès à toutes les listes de dividendes aristocrates, champions, etc. et dividendes mensuels.

Mais, bien plus intéressants, inclus dans l’abonnement, les rapport IH Score, ou rapports Gérants ou rapport Foncières cotées.

Car les aristocrates des dividendes sont parfois des pièges : la qualité des revenus de la société peut se dégrader, et la société n’alloue pas correctement son capital (réduire le dividende pour se désendetter par exemple), afin de préserver son statut d’aristocrate. Exemple : AT&T.

![]() Hors ligne

Hors ligne

[+1] #541 03/07/2022 13h17

- mimizoe1

- Membre (2016)

Top 20 Année 2023

Top 20 Monétaire

Top 20 Banque/Fiscalité - Réputation : 321

ostal a écrit :

Vous pouvez aussi vous inspirer de portefeuilles orientés dividendes de membres du forum : le portefeuille de Kohai est très didactique même s’il n’y a plus de trop de mises à jour depuis quelques mois (…)

Dans une optique Dividendes, le point d’entrée est très important puisqu’il va déterminer votre rendement sur PRU même s’il est conseillé de lisser l’investissement au fil des mois.

(…)

En ce moment, il n’y a vraiment qu’à se baisser pour ramasser de belles entreprises avec des rendements supérieurs à 6% nets.

Attention !

Dans une optique de revenus, le rendement sur PRU n’ est pas toujours pertinent au fil du temps …

Kohai l’ explique bien dans son message 261 de sa file PTF

Portefeuille d’actions de Kohai p.11

Parrainages BoursoBanK(HECL5456), BourseDirect(2019579574),WeSave(HC9B32), Fortuneo(13344104), Bullionvault (CCHARLOTTE1), MeilleurTaux(HELENE330473), Linxéa, Véracash (MP)

![]() En ligne

En ligne

2 [+2] #542 03/07/2022 15h11

2 [+2] #542 03/07/2022 15h11

- Korben

- Membre (2019)

Top 20 Portefeuille - Réputation : 332

Bonjour.

Sauf erreur de suivi, voici mon pointage personnel des sociétés françaises à dividende stable ou croissant depuis au moins 2009 (le COVID-19 a emporté avec lui pas mal de sociétés de ma liste de suivi) :

Air Liquide

Aubay

Equasens (ex Pharmagest Interactive)

Eurofins Scientific

Hermès International

Ipsen

Legrand

L’Oréal

Piscines Desjoyaux

Rubis

Sanofi

Thermador Groupe

Vicat

TotalEnergies aurait pu y être également, mais ils ont fait un truc bizarre sur le dividende 2021 / résultats 2020, avec un quatrième versement trimestriel table vs une légère hausse qui aurait permis d’atteindre celui de 2020.

Sinon, avant l’épisode COVID il y avait également :

Airbus

bioMérieux (NB : dividende cédé à une fondation par solidarité)

Bouygues

Bureau Veritas

Danone

Dassault Systèmes

Eiffage

EssilorLuxottica

Eutelsat

Groupe Seb

Interparfums

Ipsos

Klépierre

Korian

Lagardère

LVMH

Pernod Ricard

Publicis Groupe

Sartorius Stedim Biotech

Scor

SMTPC

Société Bic

Stef

Sword Group

Vinci

Voyageurs du monde

et aussi Unibail-Rodamco-Westfield mais qui a abandonné aussi le dividende après la crise COVID pour d’autres raisons.

Dernière modification par Korben (03/07/2022 15h13)

![]() Hors ligne

Hors ligne

4 [+4] #543 29/08/2022 01h52

4 [+4] #543 29/08/2022 01h52

Bonjour,

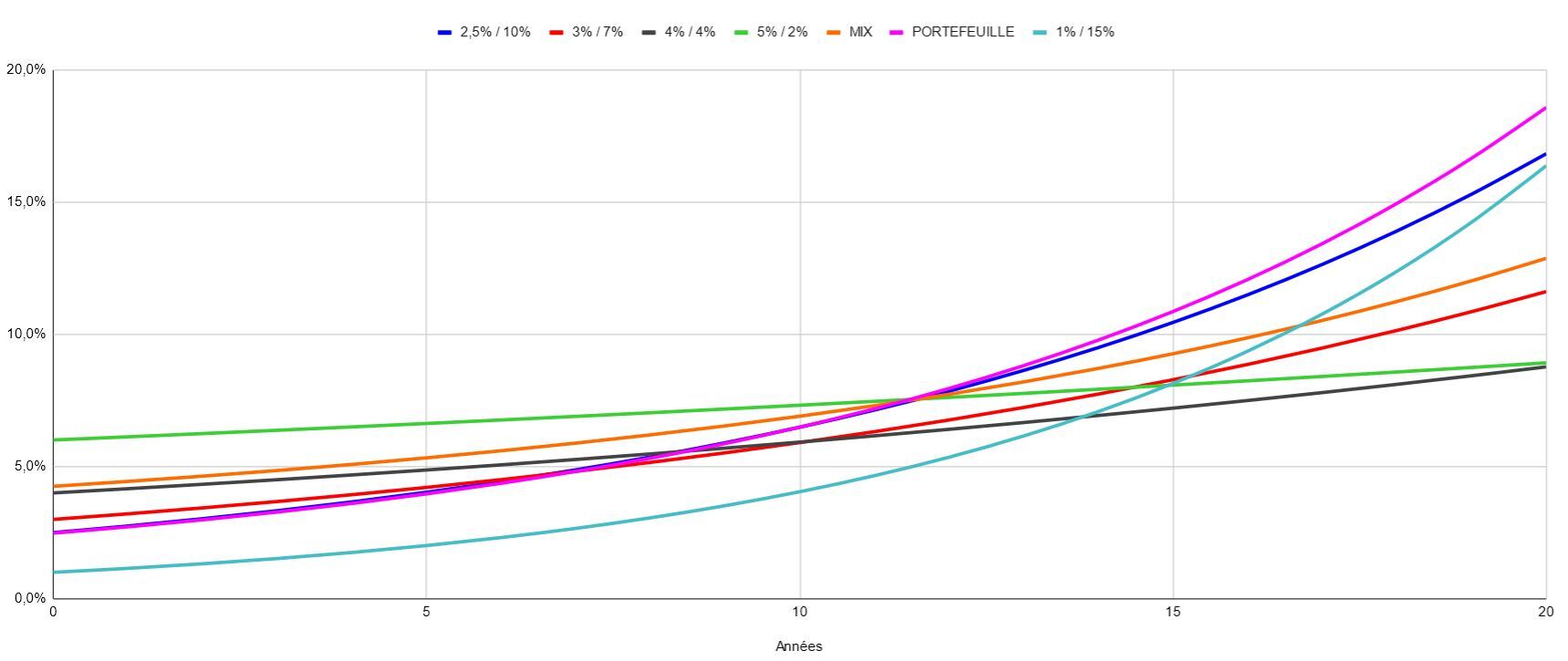

Je suis en train de réflechir à une approche dividende US. Dans ce but j’ai sélectionné un portefeuille de 38 actions aristocrates ou quasi, avec un dividende croissant et de la croissance sur les dernières années pour éviter les "values trap".

Ce portefeuille a un rendement moyen de 2,45% et une projection de croissance des dividendes de 9,8%/an.

Mon but est que celui-ci commence à être "compétitif" d’ici 10 ans avec une estimation de son rendement dividende à 6,7% (proche du rendement moyen d’un ETF world).

Pour faire mes recherches je me suis aidé d’un article de "etre riche et indépendant" détaillant 3 types de dividendes en fonction de leur yield et de la croissance "estimée" des dividendes dans le futur.Je remercie d’ailleurs M. DIVIDENDE pour son excellent travail. Je sais qu’on ne peut pas prévoir le futur mais en se basant sur les dernières années on se rend compte que cette croissance des dividendes est relativement stable pour les aristocrates.

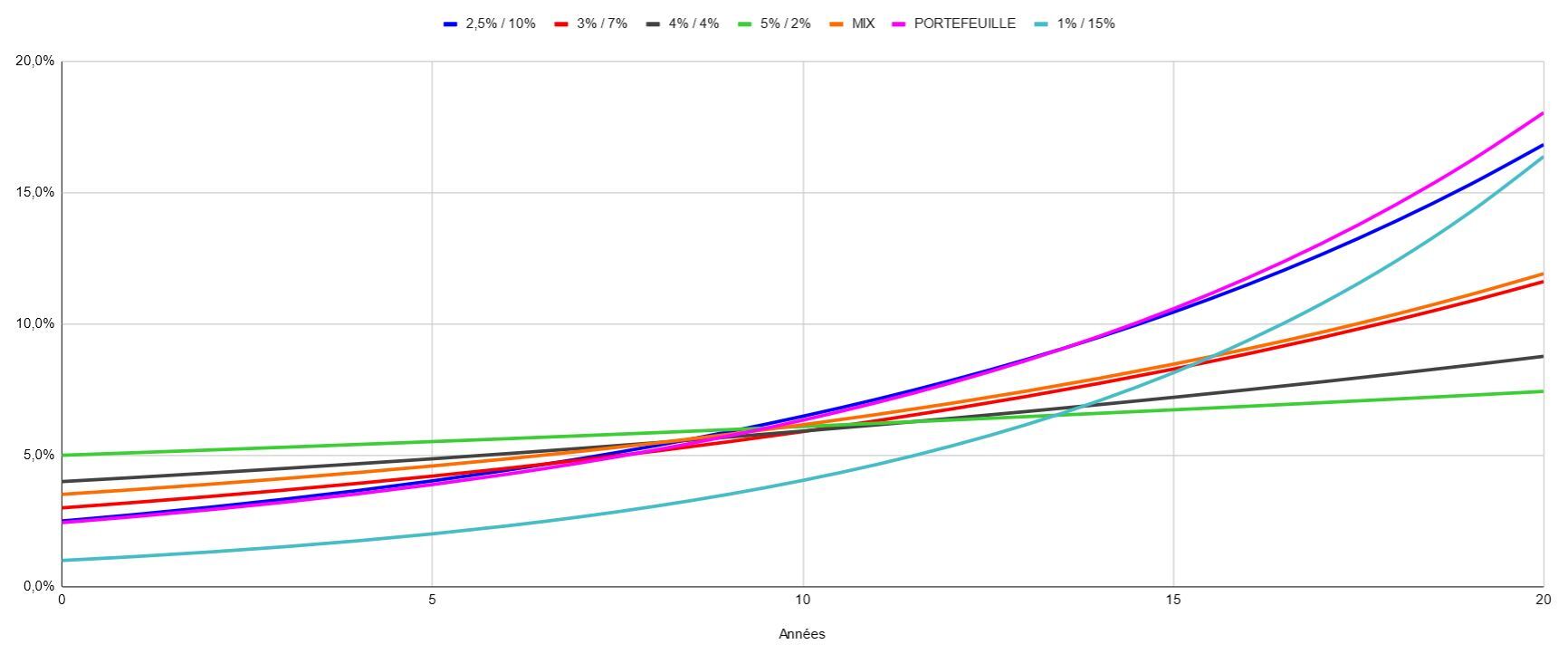

J’ai tiré un graphique représentant 6 types :

- 1% yield et croissance dividende de 15% (Sherwin, Domino pizza, Estee Lauder…)

- 2,5% yield et croissance dividende de 10% (Home depot, Air product…)

- 3% yield et croissance dividende de 7% (Merck, Essex property…)

- 4% yield et croissance dividende de 4% (Realty income, Intel…)

- 5% yield et croissance dividende de 2% (IBM…)

- Mix (moitié 5%/2% et moitié 1/15%)

- Mon portefeuille (2,45% yield et croissance dividende de 9,8%)

Ce graphique représente le rendement ou yield espéré selon le nombre d’années. Je n’ai pas compté le réinvestissement des dividendes car je me suis focalisé sur la croissance des dividendes.

On peut voir que selon la durée d’investissement il y a des types d’actions à recommander ou au contraire à déconseiller. Tout dépendra également si l’on vise prioritairement un grossissement du patrimoine (réallocation, revendre ou lègue), une rente immédiate ou une rente pour dégager un maximum de dividendes à l’issue de l’échéance (retraite).

- Les hauts rendements (5% / 2%) perdent de leur intérêt au bout de 9 ans pour une rente. Ils permettront par contre d’avoir une meilleure progression de la valeur du portefeuille jusqu’à 15 ans avant de se faire rattraper (autre graphique non communiqué).

- Le mix n’est pas intéressant et fait moins bien que des actions 3%/7%

- Le 1%/15% prend beaucoup de temps avant de rivaliser avec du 2,5%/10%

Pour espérer la meilleure rente à partir de 10 ans, il faut viser prioritairement des actions (2,5% / 10%). Le portefeuille virtuel que je construis suit cette courbe car il a des caractéristiques très proches et c’est l’horizon de temps que je me fixe pour atteindre un rendement intéressant tout en laissant assez de potentiel de progression pour atteindre un très bon rendement à 20ans (17%) et 25 ans (30%).

C’est bien sur théorique car une action peut couper ou modifier la progression de son dividende mais je me dis que se fixer un rendement moyen et une croissance de dividende moyenne permet de baliser sa stratégie pour réallouer le portefeuille plus sereinement dans ces cas là.

Mon portefeuille à l’étude.

Logiquement je devrais enlever les actions n’atteignant pas mon objectif de 7% à 10 ans mais je me demande si c’est judicieux car il y a de belles aristocrates dans le lot( Coca cola, Starbucks, Procter gamble…)

- Que pensez vous de mon approche et stratégie ?

- Que pensez vous des valeurs sélectionnées ? d’autres seraient plus judicieuses ?

PS: je vais essayer d’influer sur la part de chaque action en portefeuille pour voir si cela joue significativement sur la courbe.

Merci

Dernière modification par gandolfi (29/08/2022 01h58)

PARRAINAGE : DEGIRO, ING, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

#544 29/08/2022 07h57

- Mickey62

- Membre (2017)

- Réputation : 7

Bonjour Gandolfi,

Il me semble qu’il faut aussi prendre en compte le PRU de chaque actions pour déterminer le rendement.

Si votre action vaut 100$ et offre un rendement de 2,50$, votre rendement sera bien de 2,50%.

Si vous faite baisser votre PRU, admettons à 80$, votre rendement sera à 3,125%.

Il faut donc trouver le bon point d’entrée pour les acheter.

Que le dividende soit stable ou en hausse, votre rendement futur sera toujours compté sur votre PRU.

![]() Hors ligne

Hors ligne

#545 29/08/2022 08h13

Ce qui compte quand on est rentier c’est la quantité de dividendes et non pas le "yield"… Quelle hypothèse avez-vous fait sur le cours de l’action dans votre simu? Il me semblerait préférable d’afficher les dividendes perçus au cours du temps.

Par ailleurs, en ne tenant pas compte du réinvestissement du dividende (ce qui peut avoir du sens dans une phase où vous êtes rentier mais pas dans une phase de capitalisation), vous sous-estimez ce que rapportent les haut rendements… Qui probablement (intérêts composés obligent) finiront quand même par être dépassés dans le temps mais bien plus tard…

Et pour le réinvestissement, il faut faire une hypothèse sur le cours de l’action…on retombe sur le premier point

Mon hypothèse (intuitivement) : avoir un matelas de haut dividendes (ratio ultimum à calculer avec la moulinette) pour démarrer fort et les réinvestir dans des dividendes à forte croissance peut avoir du sens pour lisser dans la durée… Tout dépend si l’on est loin ou pas de la phase de consommation…

J’avais fait le même calcul que vous par le passé pour des conclusions assez proches (de souvenir) mais je n’ai pas gardé mon fichier excel

Apprenez à fabriquer vos propres meubles … même si vous avez 2 mains gauches !

![]() Hors ligne

Hors ligne

#546 29/08/2022 08h20

- Cayucyucan

- Membre (2022)

- Réputation : 20

Bonjour.

Dans votre sélection d’entreprises, je note que 3 sur 7 de vos REITs sont dans le domaine du stockage par les particuliers (Extraspace Storage, Life Storage, National Storage). Et deux dans la logistique industrielle (Rexford, Prologis), mais aucune dans le secteur santé au sens large. Est-ce bien équilibré ?

![]() Hors ligne

Hors ligne

#547 29/08/2022 12h01

@Mickey62

Bien sur, le PRU aura une importance capitale comme point de départ. Pour l’instant je met en place cette stratégie et les réflexions autour. Le portefeuille n’étant pas constitué, j’ai pris le rendement actuel pour chaque action.

Afin d’essayer d’optimiser ce PRU, une fois le choix des valeurs fixé, les achats se feront en fonction de leurs niveaux de valorisation (Este lauder, Coca-cola, fastenal, Nextera paraissent chers à l’heure actuelle par exemple) et des opportunités éventuelles (PFizer, T Rowe, Blackrock, Lowe, Qualcomm).

Le dividende en hausse quant à lui permettra de faire croitre le portefeuille dans le temps sans utiliser le deuxième effet des réinvestissements

@gimli

Pour la prise en compte du prix des actions j’ai répondu à Mickey62 plus haut. A l’heure actuelle, sur ce type de portefeuille, il me faudrait un placement à 5% net (6% brut) pour éviter de consommer si je partais en rente.

Mon but et d’élaborer une stratégie de rente qui puisse concurrencer des achats/ventes sur un ETF World avec en plus cette possibilité de cumuler réinvestissements et croissance des dividendes.

- Que voyez vous comme valeurs hauts dividendes (En évitant les value trap) ?

Au dela de 5% dans ma liste il ne reste que Verizon, Rio Tinto, Manulife et Southern Copper. Manulife parait etre la plus intéressante point de vue stabilité et croissance du dividende.

Dans les REit : Arbor Realty, Medical Properties, Store Capital, Gladstone, Global Medical Reit, Gaming and Leisure, Vornado, Host Hotel.

- Du 6%/2% permettrait de surpasser les autres types d’actions pendant 12 ans point de vue rendement.

@Cayucyucan

Vous avez tout à fait raison. Je ne m’y connais moins en Reit et les rendements sont moins importants que ce que je pensais. Pour l’instant je n’ai sélectionné celles qui me paraissent saines et avec un bon potentiel de croissance du dividende.

J’hesite à y inclure Store, Arbor Realty, Medical Properties, Terreno. N’hesitez pas si vous avez des propositions.

PARRAINAGE : DEGIRO, ING, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

#548 29/08/2022 12h49

Bonjour, il faut aussi inclure la pérennité du dividende dans votre stratégie ;-)

Dans certains REIT que vous citez, plusieurs ont coupé ou abaissé leurs dividendes, ABR, MPW, GLPI..

D’autres ont bien tenu, que ce soit au moment du covid, crise des subprimes ou 98/99, c’est le cas de MAA, DLR, AVB, WPC…

Bien à vous

![]() Hors ligne

Hors ligne

#549 29/08/2022 19h26

- Ankh

- Membre (2020)

Top 20 Portefeuille

- Réputation : 201

@Gandolfi

Je pense que vous avez un bon raisonnement. J’ai moi-aussi fait ce genre de calculs en prenant quelques hypothèses qu’on rencontre souvent. A savoir que les valeurs à gros rendement, augmentent très peu le dividende. Les valeurs de croissance à faible dividende, l’augmentent beaucoup plus. Il faut donc avoir un mix des deux, pour générer à la fois un bon cash flow ET voir une augmentation dans la durée.

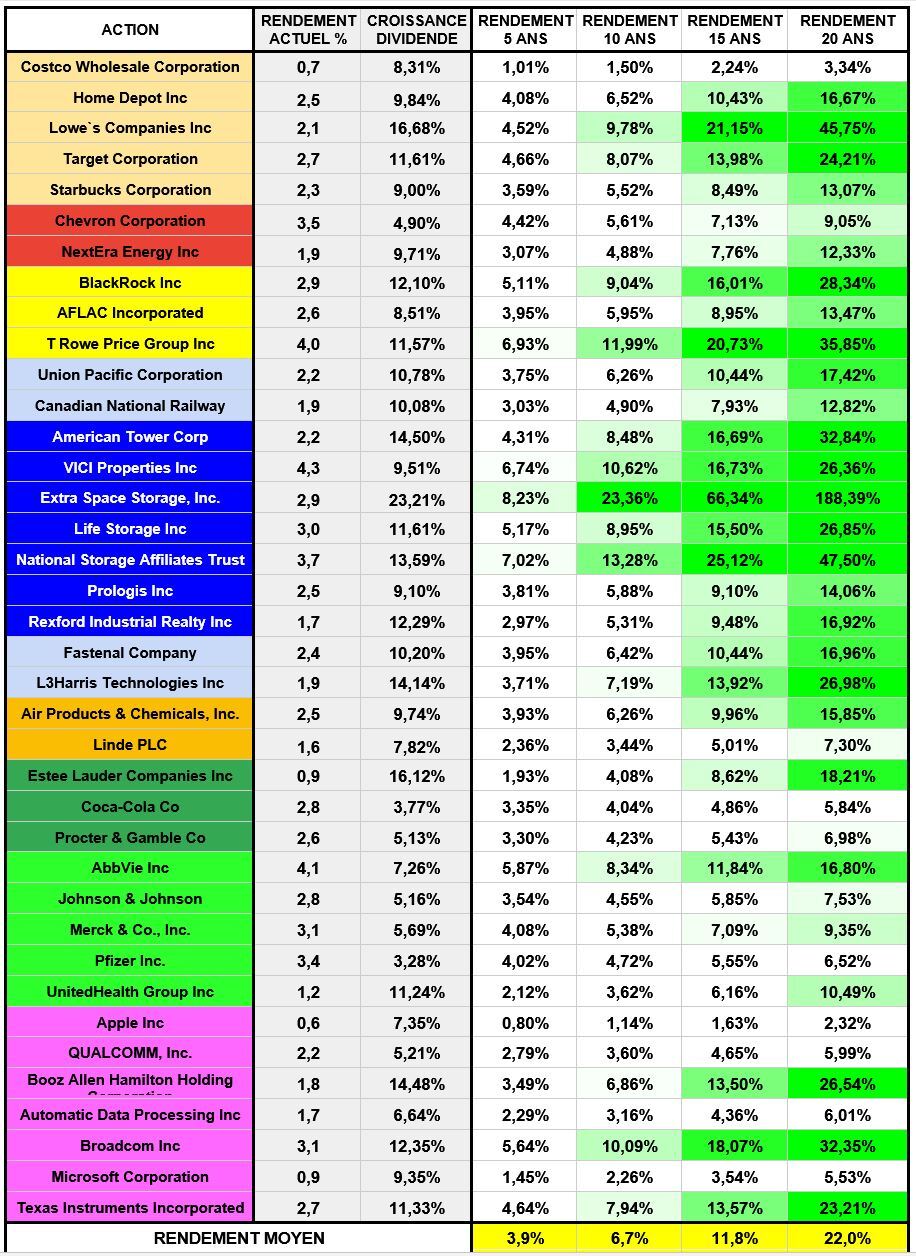

Dans mes calculs, cela donne ça:

On voit clairement, que au bout de 10 ans il n’y a pas de différences majeures. Ce n’est que sur le très long terme que l’on voit des différences. Mais personnellement, le rendement dans 30 ans, il m’importe peu. Je ne serais probablement plus de ce monde d’ici-là !

Petit calcul très personnel: mon portefeuille actuel (actions européennes et US-Canada) affiche un yield brut de 3,2%. La moyenne de mes titres affiche une croissance organique du dividende de 7,1% par an sur les 5 dernières années (j’entend par là hors coupons exceptionnels et hors effet devises).

Si cela continue, j’attends un yield brut de 6,4% dans 10 ans et 12,6% dans 20 ans. Je suis donc assez proche de vos estimations ![]()

Pour finir: ne vous fiez pas trop aux résultats que donnent certains screeners. Chez les américains on trouve parfois des boites qui avaient un pay out de 30% il y a 5 ans et qui ont aujourd’hui un pay out de 50-60%. A première vue la hausse du dividende est fulgurante, mais elle risque de ralentir à l’avenir, car la hausse du pay out ne continuera pas.

![]() Hors ligne

Hors ligne

#550 30/08/2022 01h47

@ballotph Merci pour votre retour. En effet il ne faut pas oublier de vérifier depuis combien de temps ces actions versent un dividende et le test du Covid est un signe important.

D’ailleurs les actions fragiles que vous citez sont données à titre d’exemple à Cayucyucan à propos des hauts dividendes. Mais ce ne sont pas des actions qui m’attirent de prime abord.

@Ankh

Votre portefeuille est un 3% / 7% si je reprends les termes que j’utilise. Mais ce n’est pas aussi simple car selon les actions qui le composent ou leurs poids il peut se comporter de manière moins linéaire que mes graphiques théoriques basés sur une seule action à 3% /7%. Mais cela peut quand même donner un ordre d’idée. J’ai donc repris mes graphiques avec votre type de portefeuille et un mix (50% 2,5%/10% et 50% 5%/2%). On voit clairement que le mix (orange) est parallèle au votre (rouge) mais qu’il le surpassera tout le temps de 1%. Si je ne me suis pas trompé c’est peut être une piste à creuser dans votre cas.

A partir de 12 ans c’est le 2,5%/10% et mon portefeuille "théorique" qui surpassent les autres question rendement

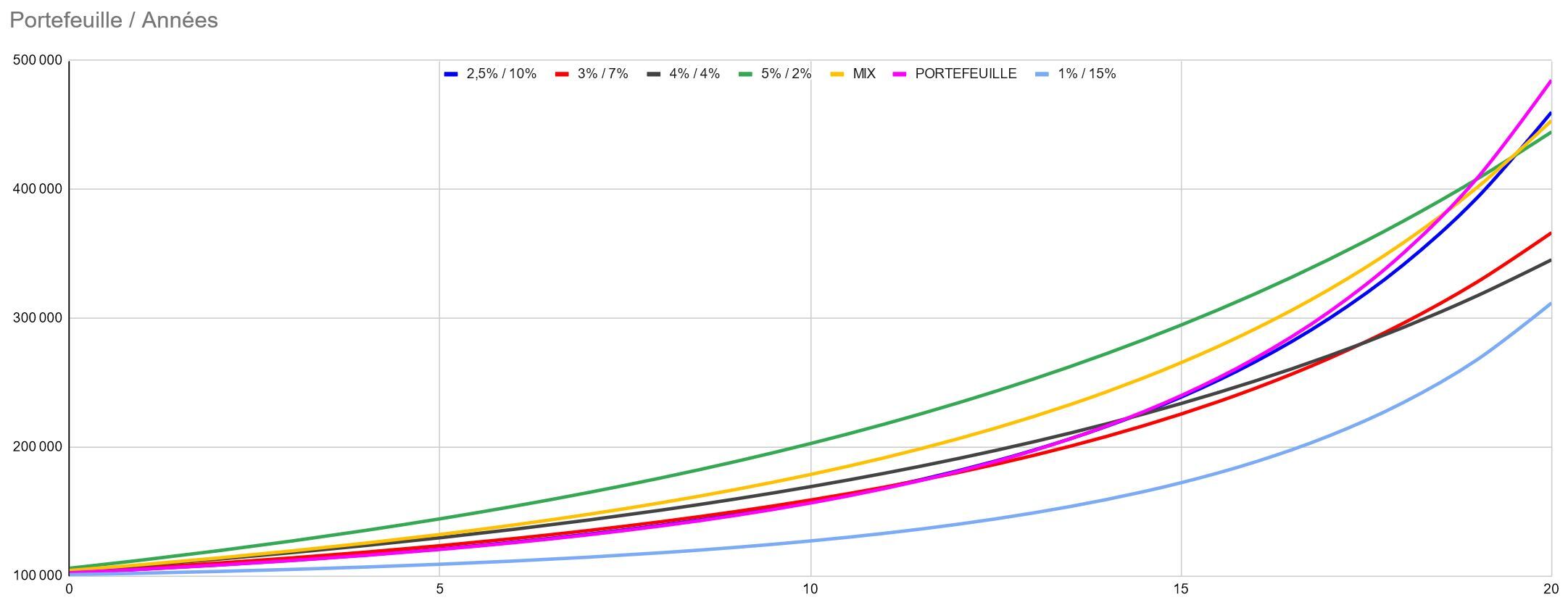

Je continue les comparaisons cette fois en taille de portefeuille --> Objectif Patrimoine.

J’ai pris un portefeuille de départ à 100K.

C’est surtout le 5%/2% puis le mix (2,5%/10% et 5%/2%) qui sont les plus performants sur 18 ans. Cela devrait être ceux à privilégier pour constituer un patrimoine.

Je finis par la comparaison en rente annuelle --> objectif rentier en fonction de l’échelle de temps

Sans surprise c’est le 5/2% le plus performant ce qui est plus intéressant c’est qu’il reste le meilleur durant les 14 premières années.

Ensuite le portefeuille virtuel, le 2,5%/10% et le mix le dépassent.

L’ascension fulgurante après 15 ans et assez extraordinaire, à se demander si les calculs sont vrais.

Au bout de 20 ans en ayant investi 100k au départ, on se retrouve avec:

- 75k de rente pour le portefeuille

- 66k pour le 2,5%/10%

- 51K pour le mix

- 38K pour le 3%/7%

- 36k pour le 5%/2%

En définitive tout dépend votre objectif (rente, patrimoine) et votre échelle de temps. On peut quand meme penser que le 1%/15%, le 3%/7% et le 4%/4% sont la plupart du temps bien moins optimisés que les autres exemples.

Au plaisir de partager vos réflexions et remarques sur cet exercice très théorique.

PARRAINAGE : DEGIRO, ING, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “stratégie dividende : quelles actions de rendement acheter ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 49 | 119 148 | 14/11/2018 14h46 par faguoren | |

| 9 | 3 631 | 22/09/2019 11h13 par BulleBier | |

| 4 | 3 029 | 14/05/2014 22h50 par vwalakte | |

| 13 | 7 626 | 15/10/2016 08h46 par stanny | |

| 4 | 3 728 | 18/09/2019 20h06 par thegambler | |

| 0 | 1 377 | 07/10/2012 15h10 par ZeBonder | |

| 8 | 5 456 | 07/12/2011 13h29 par bifidus |