Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

#126 09/05/2021 15h26

- langoisse

- Membre (2013)

- Réputation : 98

![]() Hors ligne

Hors ligne

#127 09/05/2021 15h39

- Franck059

- Membre (2018)

Top 20 Monétaire - Réputation : 138

Mon cher Langoisse,

Vous vous basez sur les fiches mensuelles éditées par MSCI.

Donc vous excluez ici l’année 2000 (l’estimation débute au 29 déc 2000) et vous excluez le dernier trimestre de l’année 2020.

Je procède autrement, directement sur le site de MSCI, vous avez accès à la performance en choisissant une date de début et de fin.

Mon +4,02 % comprend toute l’année 2000 (ça change tout ! on est à un plus haut) et toute l’année 2020.

C’est par ici ![]()

End of Day History - MSCI

Dernière modification par Franck059 (09/05/2021 15h50)

![]() Hors ligne

Hors ligne

1 [+1] #128 09/05/2021 15h53

1 [+1] #128 09/05/2021 15h53

- dangarcia

- Membre (2015)

Top 20 Portefeuille

Top 20 Vivre rentier

Top 20 Crypto-actifs

Top 20 Finance/Économie - Réputation : 599

Franck059 a écrit :

Indice World sur les 21 dernières années (donc à partir d’un plus haut, je le concède volontiers)

C’est justement le cas de figure qui fait le plus souvent "planter" les simulations : lorsqu’un krach survient au tout début de la phase de consommation du capital (cela revient à considérer que votre capital de départ était survalorisé) les cas d’échecs en dehors de ces cas particuliers sont plus rares.

En pratique, au moment de sauter le pas mieux vaut considérer son capital relativement au niveau des marchés.

![]() Hors ligne

Hors ligne

[+1] #129 09/05/2021 15h57

- Double6

- Membre (2019)

- Réputation : 42

J’utilise avec un raisonnement similaire 2,5% sur PEA et 2% de retrait sur CTO en projection, j’ai relevé le taux de retrait sur PEA à 7% en partant du principe qu’il vaut mieux fiscalement le liquider avant décès et en me basant sur la table de mortalité de la catégorie socio professionnelle.

![]() Hors ligne

Hors ligne

#130 09/05/2021 16h36

- Franck059

- Membre (2018)

Top 20 Monétaire - Réputation : 138

Justement, plutôt qu’une règle de retrait à 4 % ou 3,5% ou 3%… C’est bien à un scenario de liquidation de PEA auquel j’ai pensé lors de notre retraite ou à un âge pas trop avancé (diminution du taux d’imposition).

Puis souscription à parts égales sur deux CTO d’etf mondiaux distribuants (ishare + vanguard).

2 CTO car 2 enfants à qui nous transmettrions la nue-propriété des CTO et nous n’en conserverions que l’usufruit. Idem pour les SCPI d’ailleurs.

![]() Hors ligne

Hors ligne

#131 09/05/2021 16h49

- TurboTurtle

- Membre (2019)

- Réputation : 10

@Franck059 Net de prélèvements sociaux : +2,11 % (17,2 % de prélèvements sociaux, je me suis retenu de retenir un taux plus élevé pour le futur…)

Même dans ce cas de figure, la règle des 3% permet de tenir plus de 75 ans, ce qui est plutôt une bonne chose (solde net ajusté d’inflation à 75 ans = 134k€).

Si crash la 1ere année, le portefeuille survit aussi longtemps et à quasiment le même solde à la fin, c’est évidement le montant des retraits qui en pâtit:18k€ la 1ere année VS 12K€ la 20eme etc. On est loin des 30K€ anticipés.

Bon après, j’ai beau être un peu pessimiste, n’est il pas exagéré de considérer un rendement moyen de 2,11% net de tout ET un crash de -50% sachant que le rendement moyen en question (période 2000-2020) prend déjà en compte 2 krachs majeurs?

Je veux dire, rendement moyen 7% et là pourquoi pas considérer un krach violent la première voir les 2 premières année, mais un rendement déjà atténué par 2 krach + 1 krach direct par dessus, c’est un peu exagéré non?

En même temps le CW8 étant sur un point haut, une baisse de -30% demain puis une + ou - stagnation des cours pendant 1 an ou une croissance molle sur plusieurs années ramènerait la performance sur 25 ans nette d’inflation et nette d’impôts proche de 0.

![]() Hors ligne

Hors ligne

#132 09/05/2021 18h14

Pardon mais j’ai toujours lu que la règle des 4% était calculée sur le capital INITIAL.

C’est donc un revenu annuel fixe.

Je suis surpris que vous parliez d’une baisse de revenus avec le temps.

Ou alors c’est moi qui ai mal compris un truc?

L’argent est un bon serviteur et un mauvais maître (A. Dumas )

![]() Hors ligne

Hors ligne

#133 09/05/2021 18h58

- TurboTurtle

- Membre (2019)

- Réputation : 10

@MisterVix : oui vous avez raison je me suis un peu emmêlé les pinceaux.

En reprenant le rendement du CW8 sur 2000 - 2020 net d’impôts et brut d’inflations: 3,49%

100% actions

Inflation 1,38%

Portefeuille de 1000K€

40000€ / an (4%) = ruine au bout de 25 ans

30000€ / an (3%) = ruine au bout de 34 ans

20000€ / an (2%) = ruine au bout de 52 ans

Par contre, si je refais la simulation en prenant les données historiques de l’intervalle 2000 - 2020, 50% actions US / 50% action dev ex us (ce qui doit se rapprocher en gros de l’allocation du CW8 sur cette période), les résultats sont considérablement meilleurs, alors qu’ils devraient être identiques?

![]() Hors ligne

Hors ligne

[+1] #134 09/05/2021 20h13

- Franck059

- Membre (2018)

Top 20 Monétaire - Réputation : 138

@MisterVix

Capital fixé au départ de la consommation, mais ensuite corrigé annuellement de l’inflation me semble-t-il.

@TurboTurtle

Prenez pour votre simulation 67 % US et non pas 50 %. Telle est la part US au 30/04 dans l’indice World.

Source : MSCI

Dernière modification par Franck059 (09/05/2021 20h21)

![]() Hors ligne

Hors ligne

1 #135 09/05/2021 20h27

1 #135 09/05/2021 20h27

Si vous n’êtes pas protégé contre l’inflation et que vous vous retirez précocement ça va être compliqué.

Je maintiens 4% brut retiré chaque année quelle que soit la performance du capital.

Et idéalement une ou deux années de train de vie pour éviter de tirer au plus mauvais moment lors des inévitables baisses

L’argent est un bon serviteur et un mauvais maître (A. Dumas )

![]() Hors ligne

Hors ligne

#136 10/05/2021 01h55

- TurboTurtle

- Membre (2019)

- Réputation : 10

@Franck059 : il me semble (je ne sais pas retrouvé la source néanmoins) que la part des stocks US était plus proche de 50% au début des années 2000 dans le MSCI world et qu’elle a augmentée la dernière décennie.

Dans le doute j’ai refait les simulations, avec l’outil de backtest qui est bien plus pratique pour ce cas de figure.

Pour remplacer la poche obligataire 10 years treasury qui n’aurait pas d’aussi bonnes performances dans la décennie à venir, j’ai choisi "Short term tax exempt" car les performances sur la période 2000-2020 sont assez proches d’un bon fonds € actuel (CAGR 2,06% brut d’inflation et d’impôts sur la période).

J’ai comparé un portefeuille 100% actions (60% US 40% dev ex us) et un portefeuille 60% actions (dans les même proportions us / ex us) 40% "fonds €".

Les résultats sont les suivants sur la période 2000 - YTD pour un portefeuille de 1000K€:

Retrait de 40K€ / an (4%):

100% actions: reste 171K€

60/40 : reste 295K€

Retrait de 30K€ / an (3%) :

100% actions : reste 669K€

60/40 : reste 657K€

Retrait de 20K€ / an (2%):

100% actions : reste 1167K€

60/40 : reste 1019K€

Limite de l’étude: impossible de modifier l’inflation dans le backtest, c’est donc l’inflation US sur la période 2000 - YTD qui a été prise en compte, donc cela influence légèrement le solde final de manière négative (je ne sais pas dire à quel point).

Sinon, les conclusions que je tirerai de cette étude: commencer à consommer son capital au plus mauvais moment, à l’aube d’une décennie peu avantageuse pour le marché action, et même en considérant des rendements obligataires faibles n’est pas si terrible que ça.

Pour un retrait de 4%, la poche sécurisée amortit un peu le choc, mais il reste moins de 30% du capital au bout de 21 ans. C’est pire pour la partie 100% actions qui a forcémment encaisser pleinement les krachs. Je pense donc que 4%, que ce soit 100% actions ou 60/40 est plutôt risqué, surtout si on considère qu’on est plutôt sur un point haut du marché action et que les rendements obligataires on peu de chances de s’améliorer avant un bon moment.

Un retrait de 3% est plutôt ok, il reste plus de 60% du capital au bout de 21 ans, le portefeuille 100% actions sur performe légèrement.

Un retrait de 2% est parfaitement sur, il permet de préserver l’intégralité du capital dans les 2 cas. La poche action sur performe nettement, et un retrait à hauteur de 2,3% / 2,5% aurait sans doute même été possible dans des conditions d’inflation plus réalistes.

Une solution pour essayer de minimiser le risque de grosse perte du capital dès le début pourrait-elle être:

- De consommer moins au début (2%) puis d’augmenter progressivement pour atteindre 3%?

- De commencer sur une base 60/40 et d’arbitrer tranquillement pour arriver à 90/10?

- Ou bien cela ne ferait que reporter le risque à plus tard?

Qu’en pensez-vous?

![]() Hors ligne

Hors ligne

#137 10/05/2021 08h12

- dangarcia

- Membre (2015)

Top 20 Portefeuille

Top 20 Vivre rentier

Top 20 Crypto-actifs

Top 20 Finance/Économie - Réputation : 599

TurboTurtle a écrit :

Limite de l’étude

Les limites de cette "étude" sont nombreuses : déjà vous ne précisez pas ce que vous étudiez ou ce que vous cherchez à montrer ; ensuite vous testez différentes stratégies sur une seule et même période, c’est au mieux un bon début, reste à tester ces mêmes stratégies sur d’autres périodes pour pouvoir appeler ça un backtest.

TurboTurtle a écrit :

Sinon, les conclusions que je tirerai de cette étude: commencer à consommer son capital au plus mauvais moment, à l’aube d’une décennie peu avantageuse pour le marché action, et même en considérant des rendements obligataires faibles n’est pas si terrible que ça.

Sans surprise, la seule conclusion valable que vous pouvez tirer est quelque chose qu’on savait déjà et qu’on pouvait même anticiper intuitivement.

Pour le reste, vous partez d’un cas particulier (la période 2000-2020) et vous généralisez. C’est audacieux. La moindre des choses serait de tester sur d’autres périodes pour arriver à une conclusion plus qualitatitve.

TurboTurtle a écrit :

Une solution pour essayer de minimiser le risque de grosse perte du capital dès le début pourrait-elle être:

- De consommer moins au début (2%) puis d’augmenter progressivement pour atteindre 3%?

- De commencer sur une base 60/40 et d’arbitrer tranquillement pour arriver à 90/10?

- Ou bien cela ne ferait que reporter le risque à plus tard?

Qu’en pensez-vous?

Vous prenez le problème à l’envers : vous cherchez une solution à un problème que vous n’avez pas posé clairement, vous risquez de tourner en rond.

Consommer moins au début ? Pendant combien de temps ? Comment faites-vous pour vivre avec moitié moins que vos besoins (si vous les avez estimé à 4% de votre capital et que vous ne consommez que 2%)

Pour prendre le problème dans le bon sens, partez de ce qui est sûr aujourd’hui et faites des hypothèses ensuite. Vous faites l’inverse.

MisterVix, le 09/05/2021 a écrit :

Et idéalement une ou deux années de train de vie pour éviter de tirer au plus mauvais moment lors des inévitables baisses

Cette idée selon laquelle le fait de consommer du capital "au plus mauvais moment" serait à éviter absolument a la dent dure. Statistiquement, conserver 1 ou 2 années de dépenses courantes pour éviter cette situation est bien plus coûteux à long terme.

Dernière modification par dangarcia (10/05/2021 08h16)

![]() Hors ligne

Hors ligne

#138 10/05/2021 12h57

- TurboTurtle

- Membre (2019)

- Réputation : 10

@dangarcia : en effet, je n’ai pas défini de problématique exacte à cette "étude". L’idée était de voir ce qui se serait passé en appliquant la règle des 3% sur cette période si les rendements obligataires avaient été proches de ceux que nous connaissons aujourd’hui, et qui ne devraient pas s’améliorer d’ici un bon moment, combiner a un rendement des actions proche de celui qui est anticipé par les prévisionnistes (voir les sources que j’ai cité dans mon précédent message).

Je suis d’accord sur le fait qu’il y a des limites à cette façon de procéder, mais c’est la seule manière que j’ai trouvé pour appliquer des données de rendements futurs à un modèle statistique réaliste en terme de comportement des classes d’actifs et de leurs corrélations. Si vous en connaissez une autre, n’hésitez pas à m’en faire part.

Quant au fait de backtester sur une période plus large, donc en remontant plus loin dans le temps, je pense que ça n’a pas vraiment d’intérêt car les résultats sont déjà connus, et les rendements et corrélations entre différentes classes d’actifs ont tendances a évoluer avec le temps.

La période 2000 - 2020 n’est en effet pas très large, mais plutôt bien appropriée pour illustrer le fait de commencer au "mauvais moment".

Quand vous dites "partez de ce qui est sur aujourd’hui", à quoi faites vous référence? Au rendement passé des actions / obligations? Car c’est justement ça le problème de ces outils, en prenant les performances passées comme références, on serait tenté de croire qu’une allocation 50/50 s’en sort toujours bien (le 10 year treasury à par exemple un CAGR de 5,17% sur la période, et il me semble malheureusement difficile d’envisager un rendement identique pour les 20 ans à venir…)

Enfin, cet exemple, même si il faut bien reconnaitre en effet que c’est un cas particulier et non pas une généralité, permet quand même de supposer qu’en commençant au mauvais moment, dans un environnement avec des rendements obligataires bas, 4% c’est risqué, 3% ça passe, et 2% c’est théoriquement perpétuel. Et que si vous êtes à 4%, une "réserve de sécurité" a bien un impact positif puisqu’il vous reste 30% de capital initial au bout de 20 ans vs 20% sans cette dernière (dans ce cas précis, autrement je vous rejoins sur le fait que statistiquement c’est moins rentable).

Dernière modification par TurboTurtle (10/05/2021 13h03)

![]() Hors ligne

Hors ligne

[+1] #139 10/05/2021 13h09

- dangarcia

- Membre (2015)

Top 20 Portefeuille

Top 20 Vivre rentier

Top 20 Crypto-actifs

Top 20 Finance/Économie - Réputation : 599

TurboTurtle a écrit :

L’idée était de voir ce qui se serait passé en appliquant la règle des 3% sur cette période si les rendements obligataires avaient été proches de ceux que nous connaissons aujourd’hui

J’ai bien compris et c’est pour ça que je dis que c’est au mieux un bon début. Vous testez une stratégie dans un cas de figure précis. Quelque soit le résultat on n’en tire pas grand chose comme conclusion.

Testez la même stratégie dans un nombre suffisant de cas différents (différentes périodes de temps, différents régimes de taux, différents chocs, etc.) et là vous pouvez espérer des conclusions plus concrètes. Que ce soit pour estimer le taux de réussite d’une stratégie donnée selon les conditions de marché, ou identifier le paramètre qui la fait presque sûrement échouer ou réussir etc.

Mais tout cela c’est de la théorie. En pratique, le moment venu, il suffit de définir une ou plusieurs trajectoires pour votre patrimoine (en fonction du capital de départ, de votre âge, de votre niveau de vie etc.) après l’important est de s’adapter à la réalité vs le modèle. C’est ce que j’ai fait il y a quelques années avec différents scénarios ça me donne une estimation, pour chaque âge et niveau de patrimoine, du train de vie qui peut être maintenu à partir de ce capital.

Dernière modification par dangarcia (10/05/2021 13h48)

![]() Hors ligne

Hors ligne

#140 10/05/2021 13h12

Cette idée selon laquelle le fait de consommer du capital "au plus mauvais moment" serait à éviter absolument a la dent dure. Statistiquement, conserver 1 ou 2 années de dépenses courantes pour éviter cette situation est bien plus coûteux à long terme.

Je ne suis pas d’accord. En effet les calculs ont été faits pour garantir que l’on peut tirer sur le capital en cas de vaches maigres et que celui ci se "reconstituera" en générant des gains supérieurs aux 4% dans les bonnes années.

Toutefois, comme déjà indiqué plus haut, ça ne fonctionne pas si le capital sur lequel vous basez votre retraite est estimé immédiatement avant un krach majeur. C’est pas de bol, mais c’est possible.

Ensuite on peut se sentir le besoin de cette "sécurité" qui permet de hedger le patrimoine contre des retraits au pire moment. Cela a un coût, il n’est pas négligeable, mais c’est le cas de toute assurance. EN tout cas aux taux actuels de l’inflation cela ne me paraît pas démentiel. SI l’inflation revient, il sera toujours temps de modifier l’allocation en faisant travailler cette poche de cash (sur des obligations IG peut être).

Bref, comme pour tout, l’important est de comprendre ce qu’on fait et les conséquences, chacun est libre d’arbitrer, mais cette réserve de cash de sécurité a un coût certain mais c’est le prix d’un sommeil de qualité pour beaucoup.

----------------

J’ai trouvé cet article de synthèse intéressant et documenté, bien qu’il comporte quelques approximations et un biais très optimiste.

On y lit ainsi que:

Mr Tortue, concernant l’étude TRINITY a écrit :

L’étude de Trinity a été faite en 1998 par 3 professeurs de l’université de Trinity, au Texas. Cette étude vise à démontrer combien on peut retirer de son capital investi 50% en obligations et 50% en actions.

Concrètement, ils ont pris:

les données historiques sur l’évolution du marché, avec pour chaque année sa croissance / chute annuelle,

un portfolio composé de 50% obligations / 50% actions,

en compte l’inflation,

un taux de retrait annualisé de 4%,

une période de 30ans, avec une année de début qui varie sur toute la durée mesurée (entre 1900 et 1968).

Il s’avère que: dans 96% des cas, le capital reste intact. Autrement dit, il y a 4% de chances de finir avec un capital moindre ou nul. Et celà arrive seulement en 1965 et 1966. En dehors de ces années, non seulement la règle fonctionne mais la plupart finissent avec un capital nettement supérieur à celui de départ.

et ainsi:

Mr Tortue a écrit :

Celà signifie que bien souvent, les gens qui possèdent ces portfolios auraient pu retirer entre 5 et 7% de leur capital sans risque. Pour dire, en retirant 7% par an, celà aurait fonctionné dans 85% des cas.

En synthèse:

Mr Tortue a écrit :

3% ou moins, et les chances de réussite sont de 100%,

Ne jamais s’approcher de 7+% de retrait, sauf si le but c’est de finir par manger des boites pour chien,

Si vous voulez quelque chose d’absolument sûr: 4% de retrait, et un porte-feuille 75% actions / 25% obligations,

7% de retrait c’est possible, mais il faut réduire lorsque le marché s’effondre.

L’article comporte des tableaux très intéressant de % de "survie" de portefeuilles dans le temps long, selon le % de retraits choisi et l’allocation du portefeuille Oblig/Actions. Je ne veux pas mettre plus d’extraits et vous invite à lire l’article vous même.

Je trouve cela intéressant.

Après c’est évidemment le passé.

Surtout l’obligataire n’a plus rien à voir en 2020 avec ce qu’il était il y a 15 ans à peine. La baisse continue des taux d’intérêt a conduit à des plus value notables sur les Obligations qui n’existeront plus aujourd’hui (sauf à creuser encore plus profond en négatif) et pour du IG conservé jusqu’à l’échéance il n’y a plus que des rendements très loin sous l’inflation.

On peut espérer que l’obligataire redevienne attrayant si on raisonne à long terme, mais cela risque de passer par une période désagréable si les taux remonte… désagréable mais riche en opportunités!

Je note également qu’on parle toujours du capital en actions, mais beaucoup d’entre nous ont un patrimoine de rapport immobilier. Celui là peut difficilement être vendu par petites touches (hors SCPI), mais a été par le passé moins volatile…

L’argent est un bon serviteur et un mauvais maître (A. Dumas )

![]() Hors ligne

Hors ligne

#141 10/05/2021 13h30

- TurboTurtle

- Membre (2019)

- Réputation : 10

@MisterVix : je vous rejoins sur le fait que les études trinity et simulateurs Monte Carlo reposent sur les taux obligataires passés et pourraient donc induire en erreur sur les performances futurs d’une allocation diversifiée.

D’accord aussi sur le fait qu’une poche de sécurité permet de dormir sur ses deux oreilles.

Je trouve quand même que ce qui est intéressant dans le backtest que j’ai fait, c’est de dire que même si on commence juste avant un crash (et même d’une décennie comportant 2 krachs!), que même avec des rendements obligataires faibles, 3% ça passe, et 2% c’est complètement sur et permet de préserver le capital.

Évidemment 2%, à moins d’avoir un très gros capital de départ, ça ne fait pas une rentre très solide. Mais c’est toujours bon à savoir (enfin pour moi en tout cas, je trouve ça rassurant de le savoir).

Par rapport aux observations de Mr Tortue, même à 3%, pas sur que le capital reste intact sur du très long terme: si vous commencez au plus mauvais moment, il vaut mieux miser sur 2% / 2,3% pour préserver le capital (en prenant en compte l’inflation). Bon, après cette observation ne concerne que ceux qui envisagent un retraite de très longue durée et / ou de transmettre l’intégralité de leur capital à leurs héritiers.

Dernière modification par TurboTurtle (10/05/2021 13h39)

![]() Hors ligne

Hors ligne

2 [+1] #142 10/05/2021 13h59

2 [+1] #142 10/05/2021 13h59

- Franck059

- Membre (2018)

Top 20 Monétaire - Réputation : 138

Je me permets de rappeler qu’on a fait mieux depuis que l’étude Trinity, comme signalé en page 5 de ce FIL (#113)

De 1871 à 2020

sur 20 ans, 30 ans, avec ou sans inflation (retraite)

Et même sur 40 ans ou 50 ans avec inflation (rentiers, longue retraite)

Taux de retrait variables

Différentes compositions de portefeuilles (0% actions - 25% - 50 % - 75 % - 100%)

Résultats De La Trinity Study Pour 2021 - Règle Des 4% - The Poor Swiss

Concernant la fréquence des retraits :

How Often Should You Withdraw Money From Your Portfolio? - The Poor Swiss

Concernant un retrait sur le capital initial vs le capital actuel

Can You Withdraw 4% Of Your Current Portfolio? - The Poor Swiss

![]() Hors ligne

Hors ligne

#143 10/05/2021 14h37

- nexus

- Membre (2021)

- Réputation : 38

Franck059, je tombe sur les mêmes résultats que vous en utilisant le site MSCI. Mais à ces calculs, ne faudrait-il pas encore soustraire les 0,38% de frais du CW8 ?

Dernière modification par nexus (10/05/2021 14h39)

![]() Hors ligne

Hors ligne

#144 10/05/2021 15h59

- dangarcia

- Membre (2015)

Top 20 Portefeuille

Top 20 Vivre rentier

Top 20 Crypto-actifs

Top 20 Finance/Économie - Réputation : 599

Franck059 a écrit :

Différentes compositions de portefeuilles (0% actions - 25% - 50 % - 75 % - 100%)

Résultats De La Trinity Study Pour 2021 - Règle Des 4% - The Poor Swiss

M.erci pour cette source actualisée, cette étude semble confirmer que dans quasiment tous les cas de figure la composition 100% actions est celle qui donne les meilleurs résultats, avec en contrepartie un risque de ruine rapide plus élevée. En fait tout dépend du taux de retrait, s’il est faible on peut se permettre de garder 25% en obligataires pour quasiment le même taux de réussite et un moindre risque de ruine rapide. S’il est plus élevé cette relative sécurité coûte trop cher.

nexus a écrit :

Franck059, je tombe sur les mêmes résultats que vous en utilisant le site MSCI. Mais à ces calculs, ne faudrait-il pas encore soustraire les 0,38% de frais du CW8 ?

L’objectif de performance de ce tracker c’est la performance du MSCI World c’est donc celle qu’il convient de retenir je dirais (sauf si la performance réelle est MSCI World moins les frais de gestion ?)

Dernière modification par dangarcia (10/05/2021 16h13)

![]() Hors ligne

Hors ligne

#145 10/05/2021 17h07

- TurboTurtle

- Membre (2019)

- Réputation : 10

@Franck059 : merci pour ce lien vers l’article de The Poor Swiss que j’avais déjà rapidement parcouru.

Le problème pour moi de cette approche est qu’elle se base sur une série statistique trop large, 1871 - 2020, et que les performances passées ont peu de chance d’être identiques dans le futur (d’après les experts dont j’ai envoyé les prévisions dans mon précédent message, le rendement moyen des actions dans les 20 prochaines années devrait être autour de 6/7% brut de frais, d’impôts et d’inflation. Et les rendements obligataires devraient rester aux niveaux que l’on connait aujourd’hui.

Si on se base donc sur ces données qui regardent vers le futur (pour ce que ça vaut, les analystes se trompent souvent…) et non pas vers le passé:

- La règle des 3% reste valable pour qui veut entamer son capital, et soutenable très longtemps

- Une allocation plus importante en action donnera de biens meilleurs résultats sur le long terme

- Mais je pense par contre qu’il est assez optimiste de considérer que "un taux de retrait de 3.5% sur 30 ans avec 100% en actions va vous laisser en moyenne avec six fois plus d’argent que quand vous avez commencé" = il se base sur des données historiques avec des rendements moyens obligataires à 7% et des rendements actions à 10%. Ce qui est très différent des prévisions qui tablent sur 1% pour l’obligataire et 6/7% pour les actions (du simple au double pour un portefeuille 50/50!). En refaisant le calcul avec 100% actions, 6/7% de rendements actions, et une inflation à 1,8%, si vous consommez 3,5% par an, même en retirant mensuellement, il vous restera 46% de votre capital de départ indexé sur l’inflation.

C’est ce qui m’amène a penser que quelqu’un qui ne souhaite pas entamer son capital doit plutôt tabler sur 2% voir 2,3% de retraits (si les analystes ont raison, j’espère bien entendu qu’ils vont se planter et que les actions vont de nouveau faire +10% en moyenne et les fonds € +5%!)

Dernière modification par TurboTurtle (10/05/2021 17h53)

![]() Hors ligne

Hors ligne

#146 10/05/2021 17h48

- Franck059

- Membre (2018)

Top 20 Monétaire - Réputation : 138

nexus a écrit :

Franck059, je tombe sur les mêmes résultats que vous en utilisant le site MSCI. Mais à ces calculs, ne faudrait-il pas encore soustraire les 0,38% de frais du CW8 ?

Pas vraiment réaliste.

Voir mon post #125 à la page précédente.

L’écart moyen de l’ETF synthétique CW8 d’Amundi est de -0,105 points par rapport à l’indice MSCI World sur les dix dernières années.

@TurboTurtle

Bien sûr que le futur pourra être différent mais l’on est bien obligé de faire des simulations avec le passé, seules données dont nous disposons. Peut-être qu’on devrait surpondérer le passé plus récent car plus proche de ce que pourrait être l’avenir, mais c’est peut-être déjà un biais. En 20 ans, de 2000 à 2020 on s’est pris trois krachs de nature différente. Peut-être que c’en est fini jusqu’à la fin de ce siècle et que l’on ne connaîtra plus que des corrections passagères.

S’il faut en arriver à ne retirer que 2 à 2,5 %, la question d’un ETF distribuant peut alors se poser.

A voir évidemment comment les taux de distribution évolueront.

Pour l’instant, par exemple :

ETF Vanguard All World

Rendement moyen annuel bruts sur les 8 dernières années de 2,24 %

Soit 1,57 % avec flat tax …

Dernière modification par Franck059 (10/05/2021 18h12)

![]() Hors ligne

Hors ligne

#147 10/05/2021 19h36

- dangarcia

- Membre (2015)

Top 20 Portefeuille

Top 20 Vivre rentier

Top 20 Crypto-actifs

Top 20 Finance/Économie - Réputation : 599

TurboTurtle a écrit :

Le problème pour moi de cette approche est qu’elle se base sur une série statistique trop large, 1871 - 2020, et que les performances passées ont peu de chance d’être identiques dans le futur

À aucun moment on n’émet l’hypothèse que les performances futures seront identiques, ce qu’estime cette étude à partir de cet historique très long c’est la probabilité avec laquelle cette stratégie de consommation d’un capital investi sur les marchés, aurait fonctionné pendant les 150 dernières, pendant lesquelles le monde aura connu des conflits mondiaux, des périodes de récessions, des périodes d’inflation etc. De là on extrapole en disant si cette stratégie a bien encaissé ce siècle et demi dans 95% des cas, statistiquement elle doit pouvoir tenir le coup encore quelques décennies.

Alors on peut penser (pour une raison X ou Y) que cette stratégie ne fonctionnera plus aussi bien à l’avenir, mais c’est autre chose que le démontrer au moins statistiquement. Pour cela il faut se pencher sur les cas d’échecs plutôt que sur les cas de réussite. Voir quelles sont les caractéristiques communes de ces scénarios, quelles sont les conditions de marché qui les on mis dans le rouge, et comparer avec les caractéristiques actuelles et futures (si tant est qu’on estime avoir des prévisions fiables).

![]() Hors ligne

Hors ligne

#148 10/05/2021 20h24

- TurboTurtle

- Membre (2019)

- Réputation : 10

@dangarcia et Franck059: oui vous avez raison, mon point n’était pas de remettre en cause la stratégie des 3%, juste de préciser que si les conditions de marché sont proches de ce que prévoient les analystes (qui se trompent parfois du simple au double, il faut bien le rappeler), alors on en ressort pas forcément 6 fois plus riche, et que le taux de 2%/2,5% est préférable pour être sur de ne pas consommer son patrimoine.

Après je reconnais que cette hypothèse n’est qu’un cas parmi d’autres, et dépeint un scénario moins favorable que celui que nous avons connu ses 20 dernières années, lui même n’ayant pas été idéal. Il est donc tout à fait possible que tout se passe nettement mieux, disons que je cherchais plutôt à fixer quel devrait être le % de retrait à ne pas dépasser pour préserver le capital dans ce cas là.

![]() Hors ligne

Hors ligne

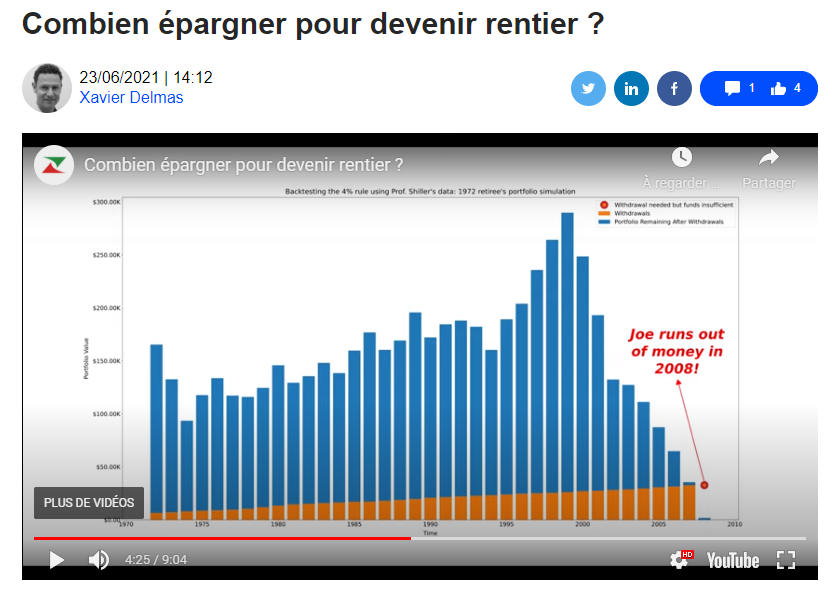

#149 23/06/2021 17h27

Une règle de x% peut-elle éviter la ruine à terme ?

Car se fixer une règle, c’est anticiper le moment où on va se dire "ça y est, aujourd’hui, je suis rentier"

Maintenant, je ne pense pas que ce soit si simple, comme les décisions en bourse qui ne sont pas souvent validées dans les faits.

Nous savons tous qu’un départ à la retraite ouvre des droits jusque notre mort mais les règles sont claires, établies en fonction des cotisations et de l’âge du départ, il n’en est pas de même pour le départ vers la rente?

Le sujet est la règle des 3% mais la dernière vidéo de X.Delmas porte sur celle des 4% qui ferait consensus aux Etats-Unis, sachant que plus le niveau baisse en pourcentage, plus la rente coûte cher.

Combien épargner pour devenir rentier ? - YouTube

![]() Hors ligne

Hors ligne

#150 23/06/2021 17h44

- Faith

- Membre (2014)

Top 20 Dvpt perso.

Top 10 Vivre rentier

Top 10 Crypto-actifs

Top 10 Finance/Économie - Réputation : 654

Cette vidéo reprend ce que je disais plus tôt: les premières années indiquent rapidement si vous allez réussir ou non.

Du coup, en cas de baisse dans les 2/3 premières années, il "suffit" de retourner au boulot quelques temps. C’est pour cela que je commencerai ma rente par un certain temps de congés sabbatique: si les marchés se retournent pendant cette période, ma place salariée me tendra les bras.

Note: la vidéo évoque plusieurs fois un "rendement actuel, inflation déduite, à 0"… ça me semble assez pessimiste, ou réducteur.

La vie d'un pessimiste est pavée de bonnes nouvelles…

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “règle des 3% pour le rentier : à quelle vitesse consommer son patrimoine ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 104 | 35 043 | 22/12/2023 13h19 par al2020 | |

| 1 | 2 876 | 23/04/2012 10h04 par gunday | |

| 20 | 9 840 | 28/04/2015 14h36 par Joles | |

| 303 | 183 658 | 08/02/2024 22h39 par quietstrength | |

| 66 | 31 433 | 26/05/2021 09h09 par Alpins | |

| 83 | 47 576 | 24/01/2022 07h46 par Hidalgo04 | |

| 48 | 28 238 | 13/03/2021 17h37 par bernardo1 |