Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

[+1] #26 09/01/2017 19h23

- neymar

- Membre (2012)

- Réputation : 39

Amis rentiers bonjour et mes meilleurs vœux financiers et autres….. !

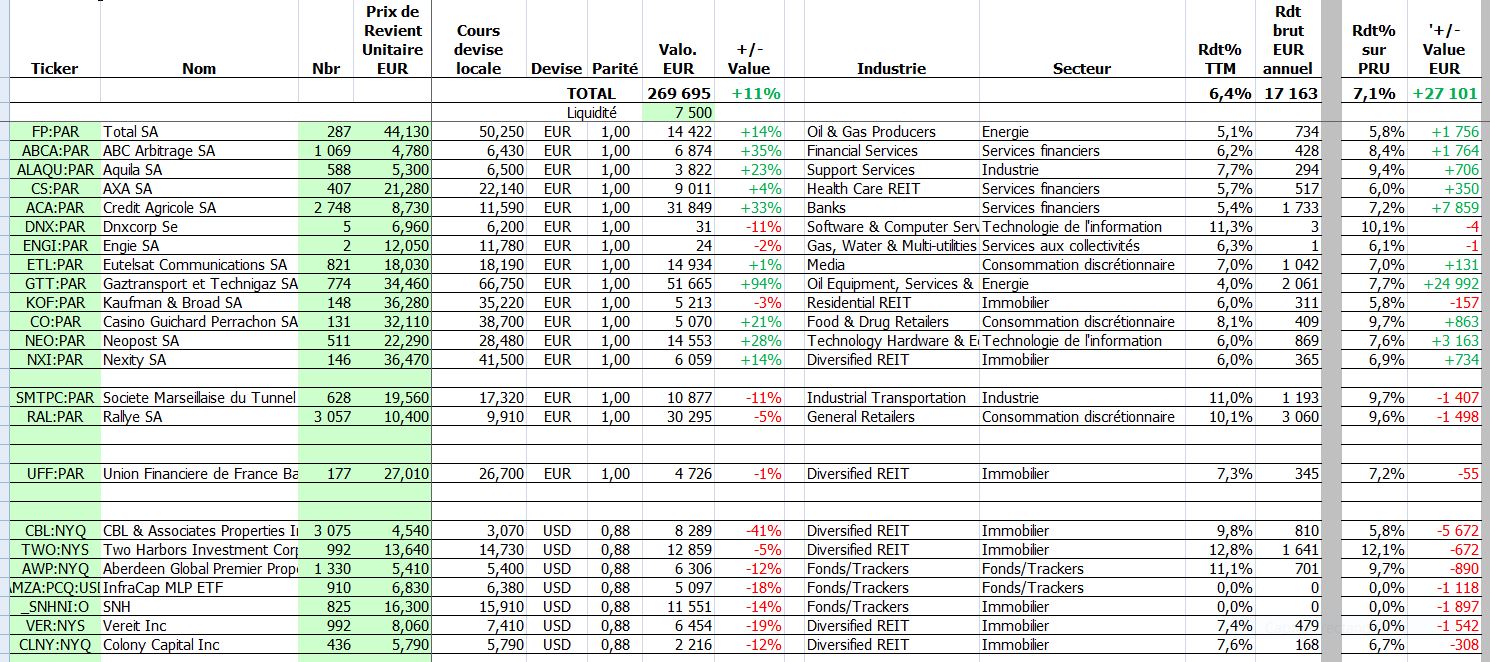

Un reporting arrivé a mi parcours de mon PEA (4 ans, comme le temps passe vite !)

J’ai effectué un travail de fourmi laborieuse en pratiquant beaucoup d’AR pour baisser les PRU et revenir souvent en positif (méthode « facteur cheval/Bifidus »)

Quelques exemples des plus forts rattrapages

ACTION PRU Janvier 2016 PRU Janvier 2017

RALLYE 28 16,17

NEOPOST 47 22

DNX 18 7.17

ACA 11 8

ENGIE 17 13.26

AXA 22 19

Quelques statistique pour l’année 2016 :

Nb d’ordres (achat, ventes) 490

Montant de la TFF : 203 €

Je n’ai plus aucune obligation, seulement quelques liquidités diverses(LA,LDD, CSL)

Je ne comptabilise pas la valeur de la part, les dividendes sont réinvestis au fur et à mesure .

Mes plus fortes positions (RALLYE,NEO,ACA,GTT) sont protégées par des " stop à plage de déclenchement" pour prendre quelques bénéfices.

Les valeurs US ne font pas l’objet de mouvements (ce serait catastrophique fiscalement).

Dividendes réinvesti seulement .

Mes dividendes de rentier :

![]() Hors ligne

Hors ligne

#27 18/05/2018 22h41

- neymar

- Membre (2012)

- Réputation : 39

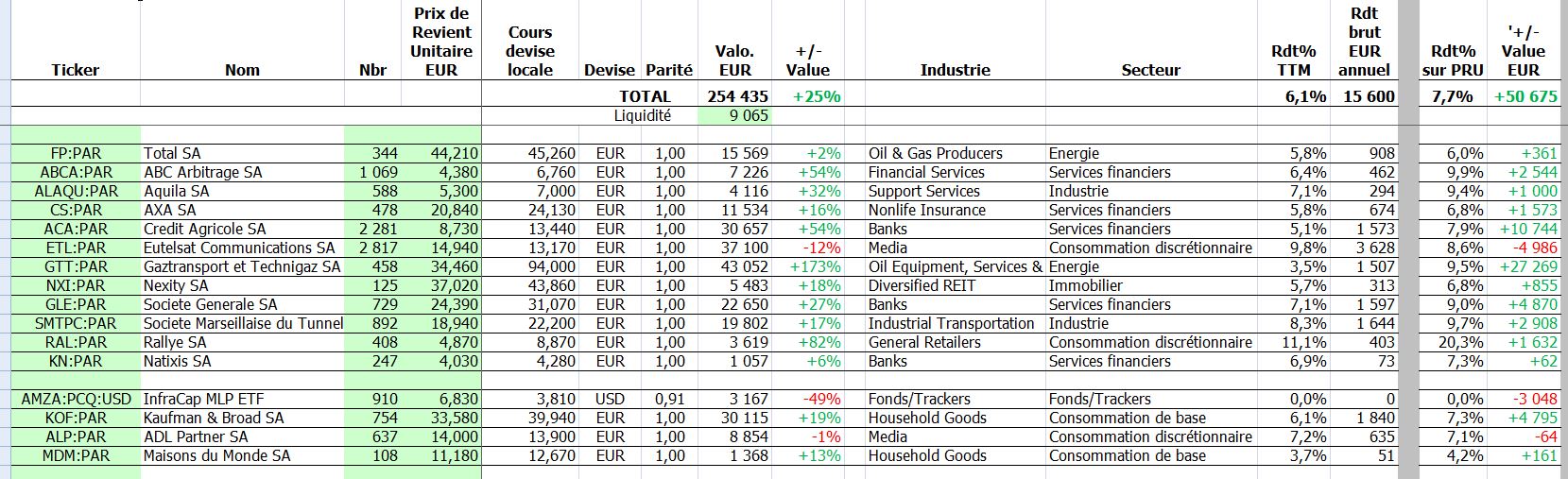

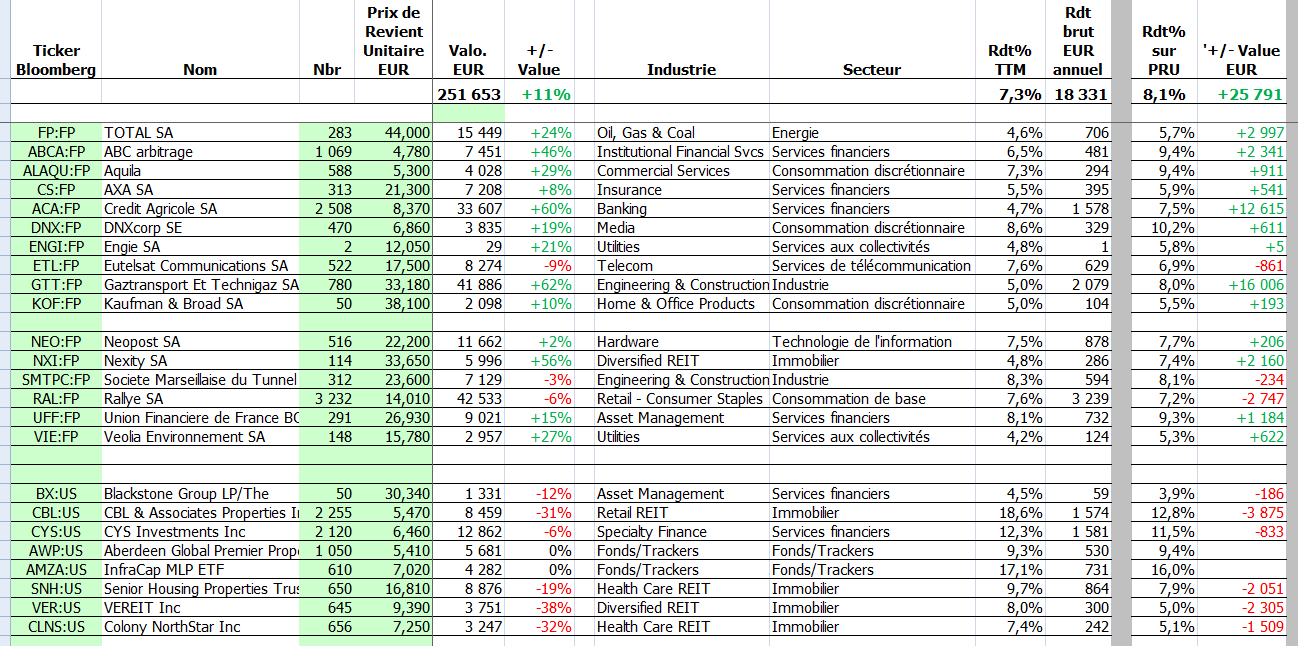

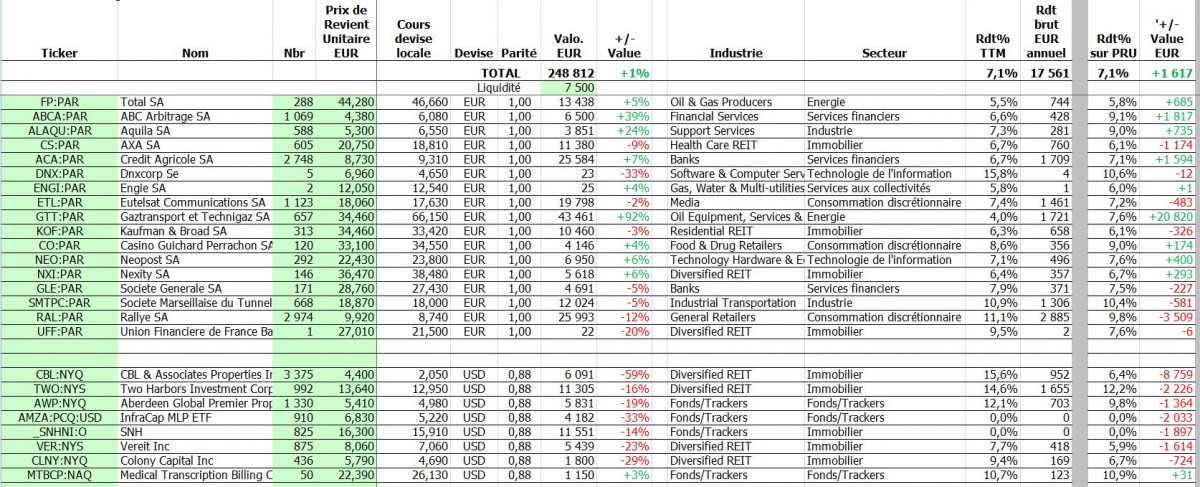

Reprise de la publication de portefeuille:

Vente des CRCAM, MMT,ORANGE,BOUYGUES, SFL, GIROD

Travail intensif d’AR sur les valeurs pour diminuer les PRU.

Achat de : NEXITY,AWP,AMZA.

Renforcement: Eutelsat, AXA.

Les foncières US, de belles chutes mais la volatilité permet quelques AR pour diminuer les PRU.

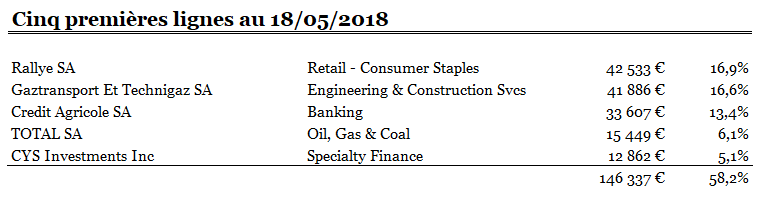

Les dividendes n’ont pas évolué, diminution de Rallye principalement, et de certaines REIT.

![]() Hors ligne

Hors ligne

#28 20/05/2018 14h33

- starlord72

- Membre (2017)

- Réputation : 22

Intéressant.

A noter, Il doit y avoir un petite erreur, le montant total des dividendes du ptf et du tableau des dividendes n’est pas le même.

A priori le dividende pour AMZA…

Dernière modification par starlord72 (20/05/2018 14h34)

![]() Hors ligne

Hors ligne

#29 22/06/2018 15h08

- neymar

- Membre (2012)

- Réputation : 39

Bonjour,

Quelques mouvements sur le portefeuille.

Vente de DNXcorp, achetée à 18 € et quelques AR lorsqu’elle était autour de 6 € ,forte baisse du PRU et gain de 18%.

La patience et quelques prises de risques finissent par payer, mais pourquoi me suis je fourvoyé dans cette société "coquine et grivoise" ? Je précise que je ne suis pas client de cette société ![]()

Eutelsat Quelques AR et PRU : 17,100

Nexity J’ai voulu vendre la nouvelle (vente partielle de 980 €) depuis elle est montée de 10% !

Néopost vente de la moitié de la ligne pour constituer des liquidités, depuis elle prends + 10 %

RALLYE Toujours des AR, mon PRU passe à 12,58 € (achetée vers 28 € en 2014) perçu 3232 € de dividende cette année (mais pour combien de temps ?)

J’ai l’impression de pratiquer du "scalping" avec cette société.

Joli mois de mai avec 2800 € de dividendes sur le PEA.

Bon maintenant passons outre atlantique:

Quelques AR sur:

CBL PRU équilibré : 5,21 €

CLNS PRU passe de - 32% à - 13% ( objectif revendre la ligne si équilibre, mais "ya pas le feu au lac" !

Il me reste comme objectif de diminuer le PRU de VEREIT et SNH.

En 2012, je découvrais ce forum avec seulement des obligations du Crédit agricole, que de chemin parcouru depuis ! et quel changement radical de stratégie:

Pourvu que ça dure, la belle aventure ![]() (Chanson de Patrick Sébastien)

(Chanson de Patrick Sébastien)

![]() Hors ligne

Hors ligne

[+1] #30 05/11/2018 19h30

- neymar

- Membre (2012)

- Réputation : 39

Bonjour,

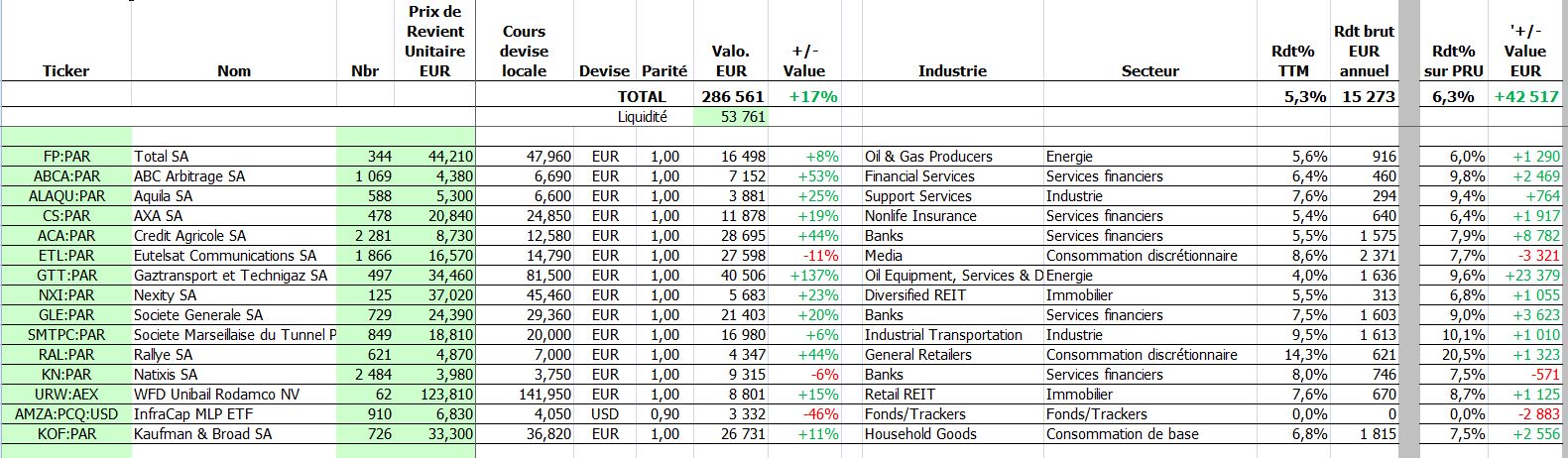

Le portefeuille au 2 Novembre.

Le CTO:

Vente:

Blackstone (petite ligne pour dégager des liquidités).

Achat:

SNH

CBL, et quelques AR pour diminuer le PRU. (c’est un peu osé mais bon !)

Quelques turbulences sur les valeurs US : tout est dans le "rouge". On attend une météo meilleure, et on reste investi très long terme. En attendant les dividendes (même si CBL a réduit le sien) permettent de réinvestir a petite dose.

AMZA chez BD il n’est plus possible d’en acheter (uniquement la vente est possible). Je conserve pour de dividende mensuel qui viendra renforcer AWP.

Le PEA:

Achat:

CASINO, la baisse m’a inspiré et le dividende approche.

Renforcement:

Suite à la baisse, j’ai renforcé:

Eutelsat communication, pour son dividende de 7% en novembre.

SMTPC

NEXITY

KAUFMAN

Vente :

VEOLIA

Mention spéciale pour RALLYE:

J’utilise l’approche "Bifidussienne" pour baisser le PRU qui passe de:

Janvier 2018 16,15 à 14.05 en mai et 10.42 au 2 novembre.

Mais des incertitudes sur le dividende.

Dans nos actifs familiaux c’est TOTAL qui est la première ligne:

PRU moyen familial 46 € que l’on retrouve sur le CTO commun et sur les PEA et CTO de mon épouse.

La valeur actuelle est d’environ 130 K€ (utilisé pour remplacer les obligations du crédit agricole.

En N° 2 c’est ACA pour un PRU moyen de 9,10 € valeur environ 60 K€

Vous allez certainement trouver cela très concentré !

![]() Hors ligne

Hors ligne

[+3] #31 10/12/2018 14h18

- Scipion8

- Membre (2017)

Top 10 Année 2022

Top 5 Portefeuille

Top 20 Dvpt perso.

Top 5 Monétaire

Top 10 Invest. Exotiques

Top 5 Crypto-actifs

Top 5 Finance/Économie

Top 20 Banque/Fiscalité

Top 20 SIIC/REIT

- Réputation : 2534

Bonjour Neymar,

Comme promis, je reviens vers vous avec mon point de vue sur votre portefeuille.

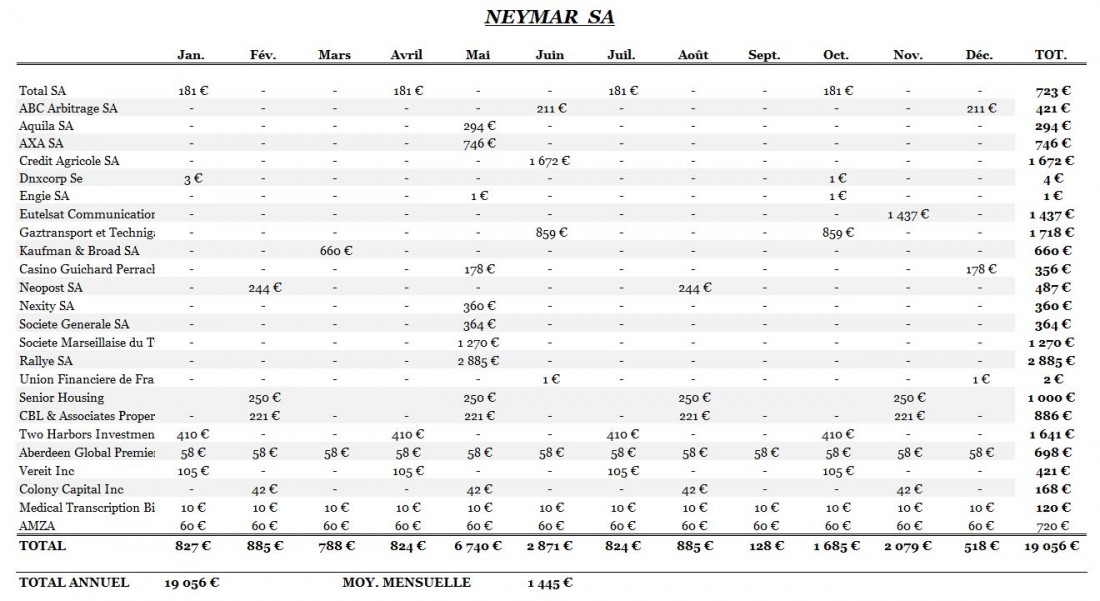

Comme détenteur d’un portefeuille d’actions, j’aime bien m’envisager comme un petit patron, propriétaire d’une TPME avec ses domaines d’activités, ses "filiales", ses employés et ses résultats. Voici donc "l’analyse PME" de votre portefeuille, la PME Neymar SA.

Neymar SA emploie 12,65 employés, essentiellement chez Rallye (12,11). Elle emploie aussi un employé de Casino Guichard pendant plus d’un trimestre, ainsi qu’un employé de Neopost et un banquier du Crédit Agricole pendant un mois, un assureur d’AXA et un promoteur immobilier de Nexity pendant une semaine, et des employés de nombreuses autres entreprises pour des "piges" de quelques jours chaque année.

[Pour calculer cela, je regarde votre part au capital des différentes entreprises (= nombre d’actions détenues / nombre d’actions total), et j’applique cette part au nombre d’employés de chaque entreprise (le même principe est appliqué au chiffre d’affaires, EBIT, résultat net etc.). J’estime alors le nombre de "jours d’emploi" pour chaque entreprise en multipliant par 365.]

En 2018 (estimations), Neymar SA génère un chiffre d’affaires de 2,42 millions €, un résultat opérationnel (EBIT) de 90k€, et un résultat net de 16,3k€. Alors que la part de Rallye est largement prédominante dans le chiffre d’affaires de votre PME, et à moindre niveau dans son EBIT, le résultat net est bien distribué entre les différentes filiales de votre PME (Crédit Agricole + GTT générant un tiers du résultat de Neymar SA).

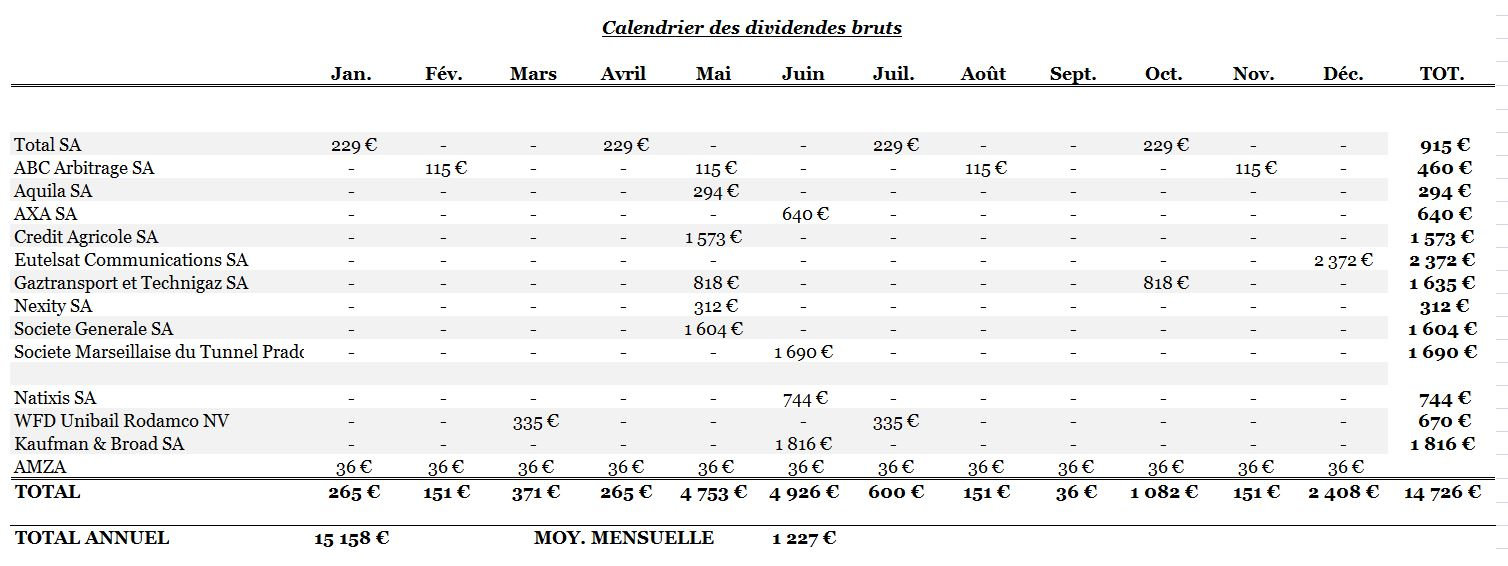

Les dividendes bruts 2018 de Neymar SA s’élèvent à 18,8k€, et dépassent donc le résultat net. Le taux de distribution des profits en 2018 est de 116%, contre seulement 49% pour le CAC40. Ceci suggère un risque de coupes des dividendes à l’avenir, notamment dans des entreprises comme Rallye, CBL et VEREIT, en pertes en 2018. Néanmoins, les analystes estiment que le résultat net de Neymar SA devraient atteindre 22,4k€ en 2020, couvrant donc les dividendes s’ils restent à leur niveau actuel.

Neymar SA a une claire orientation d’entreprise de rendement, avec un dividende représentant un rendement de 7,78% contre 3,45% pour le CAC40. (NB : pour le CAC40, il s’agit du rapport entre le total des dividendes 2018e et le total des capitalisations boursières.)

Neymar SA est faiblement valorisée du point de vue des ratios capi/chiffre d’affaires et capi/EBIT, mais à peu près en ligne avec le CAC40 du point de vue du PER. Sur la base des chiffres 2018, Neymar SA est valorisée à seulement 0,10x son chiffre d’affaires (contre 1,08x pour le CAC40) et 2,68x son EBIT (contre 9,20x pour le CAC40) : ces faibles ratios de valorisation sont essentiellement dus à l’importance des filiales de grande distribution (Rallye / Casino) - une activité stagnante et à faibles marges. En revanche, avec un PER 2018e de 14,88, Neymar SA ne paraît pas sous-valorisée par rapport au CAC40 (14,11). Néanmoins, les PER avancés 2020e suggèrent une légère décote par rapport à l’indice (10,79 contre 11,79).

Les analystes de marché ont une vision mitigée sur Neymar SA. A +15 sur une échelle [-100;+100], l’optimisme sur Neymar SA est très modéré, bien en-deçà de l’optimisme marqué des analystes pour le CAC40 (+41 : moyenne pondérée par les capitalisations). [Cette notation synthétique des analystes est calculée sur la moyenne du consensus Binck : acheter = +100, accumuler = +50, conserver = 0, alléger = -50, vendre = -100).]

Le tableau de bord de Neymar SA :

Notes : Les chiffres d’affaires, EBIT et résultats nets sont ceux dus à chaque "filiale" de Neymar SA, en 2018 et 2020 (ils sont calculés sur la base de la part de Neymar SA au capital de chaque entreprise). Les lignes Aberdeen Global Premier Property et InfraCap MLP ETF sont exclues de l’analyse. En l’absence de prévisions disponibles, les chiffres d’Aquila sont ceux de 2017. Idem pour le résultat net d’ABC Arbitrage. Le camembert sur le résultat net exclut les "filiales" en perte en 2018.

Dernière modification par Scipion8 (10/12/2018 20h25)

![]() Hors ligne

Hors ligne

#32 10/12/2018 19h25

- neymar

- Membre (2012)

- Réputation : 39

Scipion, "é bé miladiou" ! (expression que vous connaissez certainement).

Je suis tout retourné de ce compte rendu circonstancié !

La , je viens de prendre une sacré infusion financière (et il me faudra quelques relectures pour digérer tout ça).

Vous êtes issu d’une grande école d’ingénieur et spécialiste de la finance internationale.

Mon seul et unique diplôme est le BEPC, et mon métier était "humble serviteur des chevaliers du ciel".

Certains passages sont très hautement technique (enfin pour moi) mais ce que j’ai retenu:

Vous me considérez comme chef d’entreprise, ce qui flatte mon égo et d’ailleurs lorsque l’on investi dans les entreprises c’est un peu logique.D’ailleurs certaines dépenses familiales sont prélevées sur les CTO.

Je revendique la "chasse aux dividendes" comme vous le constatez.

Je fais une recherche pour voir mon classement aveyronnais (en fonction du chiffre d’affaire que vous avez indiqué) dans mon secteur géographique et je le poste.

Petite recherche sur verif com, je suis 16eme juste derrière " l’aveyronnaise du veau", de la a imaginer que j’ai une belle tête de veau ![]() !

!

Et pour finir dans le secteur de St Affrique qui est vers vos origines familiales je serais aussi 16 eme.

Créer des listes personnalisées d’entreprises avec Verif.com

Dernière modification par neymar (10/12/2018 21h51)

![]() Hors ligne

Hors ligne

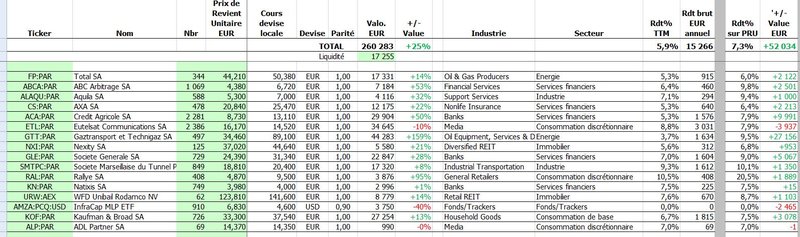

#33 02/01/2019 20h54

- neymar

- Membre (2012)

- Réputation : 39

Bonjour et bonne année 2019.

La société NEYMAR SA (un petit clin d’œil à Scipion) vous présente son reporting du 1 janvier 2019.

Une année sous le signe de l’animation frénétique du PEA.

Quelques exemples :

RALLYE : 305 transactions - PRU de 16.15 début d’année à 9.92. Nb de 2697 à 2974

SMTPC : 44 transactions -PRU de 22.65 à 18.80. Nb de 239 à 668

KAUFMAN: 24 transactions -PRU de 34.83 à 33. 54 Nb de 26 à 313

EUTELSAT: 36 transactions -PRU de 21.23 à 18.06 Nb de 141 à 11.23

GTT: avec une +value de 96% j’hésite entre conserver pour le dividende ou vendre la moitié ?

Achat : 171 SOCIETE GENERALE PRU 28.76

Ma réflexion sur les + values, je pense qu’il faut se forcer a alléger un peu lorsque l’on fait + 30, +50 voire + 100 %.

Sur ACA j’ai eu jusqu’à 70% j’ai allégé trop peu .

Le CTO est toujours dans le rouge, on encaisse les dividendes !

AMZA, on ne peut passer que des ordres de vente (je suis un peu coincé dans cette affaire) donc

on encaisse le dividende en baisse ! et on espère des jours meilleurs.

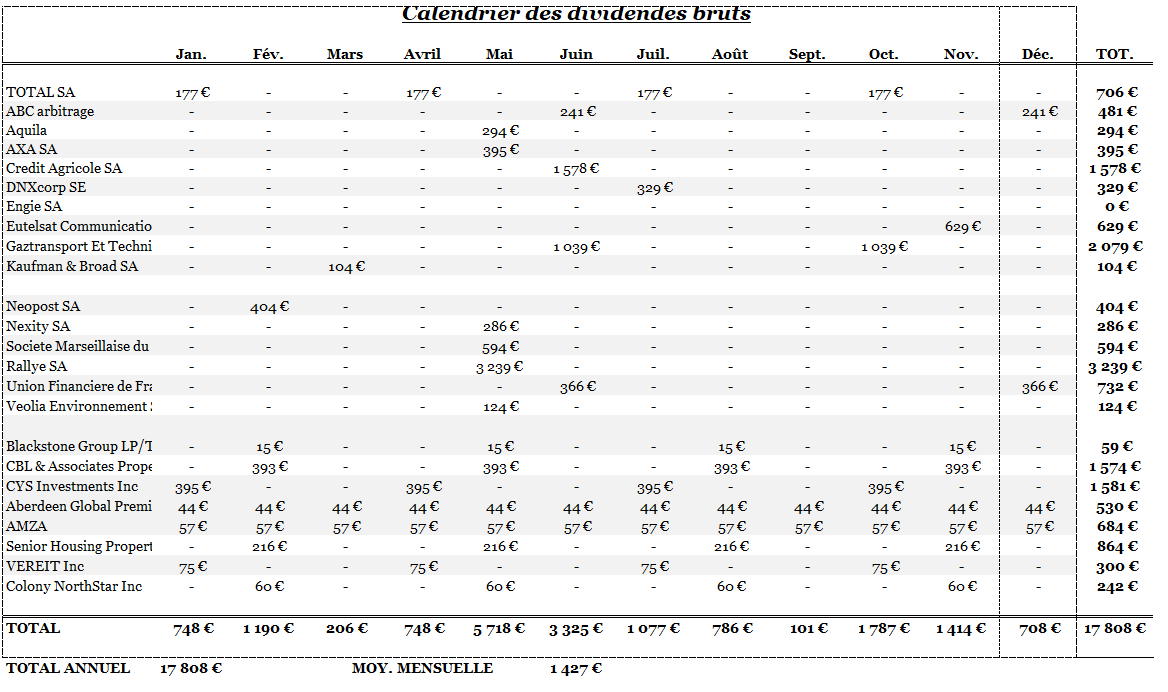

Les dividendes:

![]() Hors ligne

Hors ligne

#34 30/06/2019 19h30

- neymar

- Membre (2012)

- Réputation : 39

Bonjour mes amis rentiers.

En ces fortes chaleurs savoyardes, je publie mon reporting de mi-année. Impossible de rester au camping avec cette canicule , je rejoins l’ambiance climatisée de l’appartement !

Ventes:

J’ai réussi a liquider CBL avec plusieurs A/R j’ai tres fortement abaissé le PRU.

Vente totale de VEREIT.

Vente partielle de RALLYE (50%) et diminution du PRU vente prévue en totalité (dividende insoutenable)

Achats :

UNIBAIL

NATIXiS : j’ai perçu le dividende et plusieurs A/R pour diminution du PRU.

Renforcements et réinvestissement des dividendes.

EUTELSAT

AXA

KAUFMAN (j’ai doublé la ligne)

SMTPC

CASINO

SOCIETE GENERALE

Le cas GTT: En PV de +156% j’hésite d’alléger partiellement, mais de nouvelles commandes en cours m’incitent a garder et attendre.

Cinq premières lignes au 30/06/2019

Gaztransport et Technigaz SA Oil Equipment, Services & Distribution 46 631 € 17,9%

Eutelsat Communications SA Media 28 721 € 11,1%

Credit Agricole SA Banks 25 964 € 10,0%

Kaufman & Broad SA Residential REIT 22 068 € 8,5%

Two Harbors Investment Corp Residential REIT 17 003 € 6,5%

TOTAL 140 387 € 54,0%

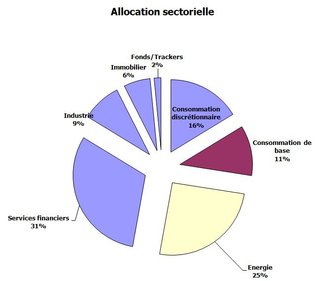

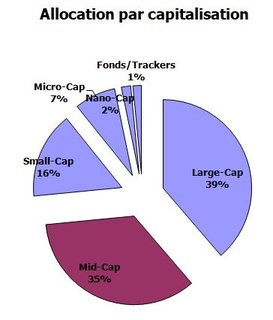

RÉPARTITION DU PORTEFEUILLE AU 30/06/2019

~Consommation discrétionnaire (17,7%) : 1747 Eutelsat Communications SA________________11,1% 1464 Rallye SA__________________________________4,0% 234 Casino Guichard Perrachon SA_______________2,7% ~Consommation de base : n/a ~Energie (22,8%) : 529 Gaztransport et Technigaz SA______________17,9% 254 Total SA___________________________________4,8% ~Services financiers (21,8%) : 2461 Credit Agricole SA________________________10,0% 729 Societe Generale SA________________________6,2% 2196 Natixis SA_________________________________3,0% 1069 ABC Arbitrage SA___________________________2,6% ~Santé : n/a ~Industrie (7,3%) : 806 Societe Marseillaise du Tunnel Prado Car___5,8% 588 Aquila SA__________________________________1,5% ~Matériaux de base : n/a ~Technologie de l'information (0,0%) : 5 Dnxcorp Se_________________________________0,0% ~Services de télécommunication : n/a ~Services aux collectivités (0,0%) : 2 Engie SA___________________________________0,0% ~Immobilier (23,3%) : 656 Kaufman & Broad SA_________________________8,5% 1525 Two Harbors Investment Corp (USD)__________6,5% 478 AXA SA_____________________________________4,2% 147 Nexity SA__________________________________2,1% 35 WFD Unibail Rodamco NV_____________________1,8% 6 Colony Capital Inc (USD)___________________0,0% ~Fonds/Trackers (7,1%) : 1330 Aberdeen Global Premier Property (USD)_____2,8% 905 Senior Housing Properties Trust (USD)______2,5% 910 InfraCap MLP ETF (USD)_____________________1,7% ~Liquidité : __________________________________________________4,1%Fait avec XlsPortfolio

RÉPARTITION DU PORTEFEUILLE AU 30/06/2019 (immobilier uniquement)~Résidentiel (64,6%) : 656 Kaufman & Broad SA________________________36,5% 1525 Two Harbors Investment Corp (USD)_________28,1% ~Diversifié (9,3%) : 147 Nexity SA__________________________________9,2% 6 Colony Capital Inc (USD)___________________0,0% ~Santé (18,3%) : 478 AXA SA____________________________________18,3% ~Commerce et centres régionaux (7,8%) : 35 WFD Unibail Rodamco NV_____________________7,8%Fait avec XlsPortfolio

Dernière modification par neymar (30/06/2019 19h32)

![]() Hors ligne

Hors ligne

[+6] #35 03/11/2019 18h15

- neymar

- Membre (2012)

- Réputation : 39

Bonjour,

Depuis le début de " La maladie" et en attendant la 3eme chimio, c’est en pleine possession de mes capacités physiques et intellectuelles que je publie mon portefeuille.

Vente de toutes les petites lignes, vente de CASINO (et depuis elle a remonté !) vente des valeurs US (sauf AMZA, - value de 40% je conserve pour le rendement).

Allègement de RALLYE.

Renforcement de TOTAL, URW, KOF.

Quelques AR sur Eutelsat.

Certaines transactions ont été faites depuis l’hopital, cela m’a demandé beaucoup de concentration mais mentalement j’ai eu la satisfaction de voir que j’avais encore quelques facultés.Par contre j’ai du mal avec une petite tablette de 7".

Besoin de liquidités et très certainement ouverture d’une AV LYNXEA SPIRIT (dans mon cas c’est une urgence !)

La vie est un perpétuel combat , il faut s’accrocher, j’ai un bonheur immense lorsque je vais mieux !

J’ai confiance en l’avenir et dans mes affaires financières !

De fait le portefeuille devient concentré.

Les dividendes de AMZA sont en net (c’est ce que je reçois de Bourse Direct).

![]() Hors ligne

Hors ligne

#36 08/12/2019 18h55

- neymar

- Membre (2012)

- Réputation : 39

Bonjour,

Voici le portefeuille en ce début décembre (à la veille de la chimio N° 5).A part quelques désagréments supportables, on va dire que tout va bien pour l’instant.

Dividendes Eutelsat : 2523 € (seront réinvesti sur TOTAL faute d’inspiration ?).

Quelques AR sur ETL , SMTPC.

AV Lynxea spirit en cours de souscription (en attente de vérification).

Investissement de départ pour prendre date : 1500 €.

J’ai pris par défaut: 30% fond euro général et 70% Moneta multi caps C, il n’est pas possible à ce stade de prendre des ETF et titres (confirmation par l’assistance téléphonique).

L’objectif sera d’atteindre 100 K€ voire plus, au détriment d’autres investissements (plus values du PEA par exemple).

![]() Hors ligne

Hors ligne

#37 08/12/2019 21h49

- Stratus

- Membre (2017)

- Réputation : 38

Pour LINXEA quitte à faire un choix par défaut vous auriez pu prendre COMGEST MONDE C, la performance est impressionnante.

En comparant les perf sur 2018 on comprend rapidement….

Bon courage à vous pour le traitement en tout cas

![]() Hors ligne

Hors ligne

[+1] #38 05/01/2020 17h04

- neymar

- Membre (2012)

- Réputation : 39

Bonjour,

Je vous souhaite le meilleur pour cette année 2020 !

Après un noël (difficile) passé sous la 6 ème et dernière chimio de cette phase, maintenant que je vais un peu mieux, je publie le portefeuille.

Vente : 1000 natixis.

Achat: 67 ADL Partner (j’en ai eu dans le passé, je reviens sur la valeur).

Mon observation sur cette valeur:

La famille Vigneron actionnaire pour 74.6% du capital, un taux de distribution de 34 %, un programme de rachat d’action, de grandes entreprises comme clients. A minima cela me suffit pour une optique de dividendes sur une ligne modeste.

Actionnariat | ADLPerformance

Des AR sur Eutelsat.

Pour info, ma selection pour le jeu The BULL:

Dernière modification par neymar (05/01/2020 17h24)

![]() Hors ligne

Hors ligne

#39 17/01/2020 19h37

- neymar

- Membre (2012)

- Réputation : 39

Bonjour,

Mon contrat assurance vie Lynxea spirit est opérationnel depuis le 15 janvier.

Initialisé le 5 décembre, le délai est correct.

L’objectif est la transmission.

Je pense dans un premier temps à une allocation ETF :

Amundi FTSE EPRA Europe Real Estate pour l’immobilier.

Amundi Index MSCI World UCITS ETF DR - C (investi autour de 70% US ).

Une petite portion de :Amundi Russell 2000 UCITS ETF - Eur C

Pour reforcer sur l’europe:

Lyxor STOXX Europe 600 Industrial Goods & Services UCITS ETF Acc.

ou/et :

Lyxor Stoxx Europe 600 Technology UCITS ETF Acc.

Plus tard viendra une allocation en titre vif.

Vos avis seront les bienvenus !

![]() Hors ligne

Hors ligne

#40 18/01/2020 10h18

- psg02000

- Membre (2018)

- Réputation : 37

Pour la répartition, je n’aurai pas d’avis mais juste une remarque c’est que sur Spirit, on peut avoir la répartition de ce que l’on veut (la valeur de part n’a pas d’importance)

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “portefeuille d'actions et obligations de neymar”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 252 | 126 780 | 17/05/2020 04h43 par Job | |

| 193 | 105 440 | 26/05/2023 11h20 par Super_Pognon | |

| 33 | 11 682 | 07/01/2022 15h54 par alex470 | |

| 44 | 10 209 | 03/01/2022 13h48 par LaurentHU | |

| 24 | 6 878 | 26/04/2020 22h40 par Treffon | |

| 26 | 12 996 | 03/01/2018 18h52 par niceday | |

| 63 | 23 222 | 06/04/2024 19h37 par BonaFortuna |