Newsletter de l’IH #149

ARCP : exemple de valorisation d’une foncière triple net (1/3)

OBJECTIF DE LA NEWSLETTER DE L’IH

Cette newsletter gratuite partage mes idées et réflexions sur l’investissement dans des actions de sociétés cotées en bourse.

Ponctuellement, d’autres sujets sont abordés, autour de la gestion de patrimoine ou du développement personnel.

Toutes les newsletters envoyées depuis sa création en 2012 sont disponibles ici.

NEWSLETTER #149 DE L'INVESTISSEUR HEUREUX

Editeur : Philippe Proudhon

27/03/2015 -- 149

Souscripteurs : + de 4200 | s'abonner

| version en ligne | archives

Portefeuille de Philippe Proudhon : reporting de mars 2015

"Achetez seulement des actions dont vous serez heureux si le cours baisse de 50% [afin de renforcer à vil prix]." - Philippe Proudhon

=====================================================

SOMMAIRE

o Best of des forums

o Le mot de l'Editeur

o Suivi de mon portefeuille

o Actions de la semaine

o Foncières cotées

o Aristocrates des dividendes

o Meilleurs fonds/gérants

o Parités des devises

o Taux des emprunts souverains

o Copyright et responsabilités

=====================================================

o Best of des forums des investisseurs heureux

=====================================================

Les meilleures discussions des forums des investisseurs heureux sont disponibles sur Facebook, Google+ et Twitter :

Récemment :

- Sears : un mini Berkshire Hathaway ?

- American Realty Capital Properties : immobilier triple net aux USA...

- Les projets de Duflot : projets de Duflot à venir ou évoqués...

- STEF : leader de la logistique et du transport grand froid en europe

- Magazines recommandés pour les placements à long terme ?

- Mattel : n°1 mondial du jouet

=====================================================

o Le mot de l'éditeur

=====================================================

Bonjour cher lecteur, chère lectrice,

NOUVELLE RUBRIQUE A CETTE NEWSLETTER

La rubrique "Meilleurs fonds/gérants" consolide maintenant les principales positions de fonds américains et internationaux.

C'est notamment en regardant la composition des fonds Tweedy, Browne Global Value et Dodge & Cox International Stock que j'ai investi en janvier sur la banque Standard Chartered.

Cette nouvelle rubrique met à votre disposition une consolidation, qui si elle était manuelle, serait fastidieuse.

AMERICAN REALTY CAPITAL PROPERTIES : ESTIMATION DE LA VALORISATION

Régulièrement, on me demande s'il est encore possible d'acheter des foncières cotées aux Etats-Unis et Canada avec une décote.

La foncière canadienne Cominar, que j'ai en portefeuille, est actuellement à un prix raisonnable.

Mais, au risque de passer pour un indécrottable optimiste (ou d'être dans le déni ?), je continue à penser qu'American Realty Capital Properties, dont j'ai partagé avec vous les déboires, continue à décoter.

Cet édito le démontrera, en estimant son Actif Net Réévalué.

Calcul de l'Actif Net Réévalué

Pour mémoire (cf. Investir dans les foncières cotées), nous avons besoin de connaître trois choses pour calculer l'ANR :

- les loyers nets d'exploitation

- le taux de capitalisation

- la dette nette (= trésorerie - endettement).

La présentation des résultats trimestriels du T3-2014 va nous y aider.

$1,37 Md de loyers nets (les loyers sont nets car ARCP ne fait que de la location triple net) :

$10,277 Md de dette nette :

Concernant le taux de capitalisation, l'ancien CEO David Kay suggérait 6,25% dans sa conférence téléphonique de novembre 2014... avant son limogeage !

Comme nous pouvons douter de sa probité, au doigt mouillé un taux de capitalisation plus conservateur à 6,50% paraît plus raisonnable.

Auquel cas, la valorisation du patrimoine d'ARCP, net de dette est :

1,37 / 6,5% - 10,277 = 21,077 - 10,277 = $10,800 Md

Soit : 10,800 Md / ( 905,34 M d'actions communes + 42,66 M d'actions préférentielles) = $11,39 / action

Cole Capital : la filiale de gestion de fonds non cotés

Mais ARCP possède également une filiale de gestion immobilière pour le compte de fonds non cotés : Cole Capital.

Pour faire un parallèle avec la France, Cole Capital a un métier proche de la maison de gestion Sofidy et ses SCPIs Immorente ou Efimmo.

A la différence que Sofidy gère 3 Md€ d'actifs contre $8,6 Md pour Cole Capital :

La réputation de Cole Capital a été impactée par les déboires de sa maison-mère, pénalisant la collecte 2014, qui aurait dû au moins être au niveau de celle de 2013 :

Mais la société est un acteur majeur de la gestion de fonds non cotés aux USA et avec $8,6 Md d'actifs sous gestion et des commissions récurrentes sur ceux-ci, vaut incontestablement quelque chose.

Ce d'autant plus que la confiance auprès des conseillers en gestion de patrimoine peut vite se regagner.

RCS Capital était près à racheter Cole Capital $700 M en octobre 2014, avant de se rétracter.

Soyons conservateur (?) et considérons que Cole Capital vaut $600 M.

Soit : 600 M / ( 905,34 M + 42,66 M) = $0,63 / action

Patrimoine immobilier + Cole Capital

Notre estimé de valorisation d'ARCP sera alors de :

11,39 + 0,63 = $12,03, tandis qu'ARCP cote $9,9 !

Taux de capitalisation

Notre taux de capitalisation de 6,5% manque toutefois de rigueur.

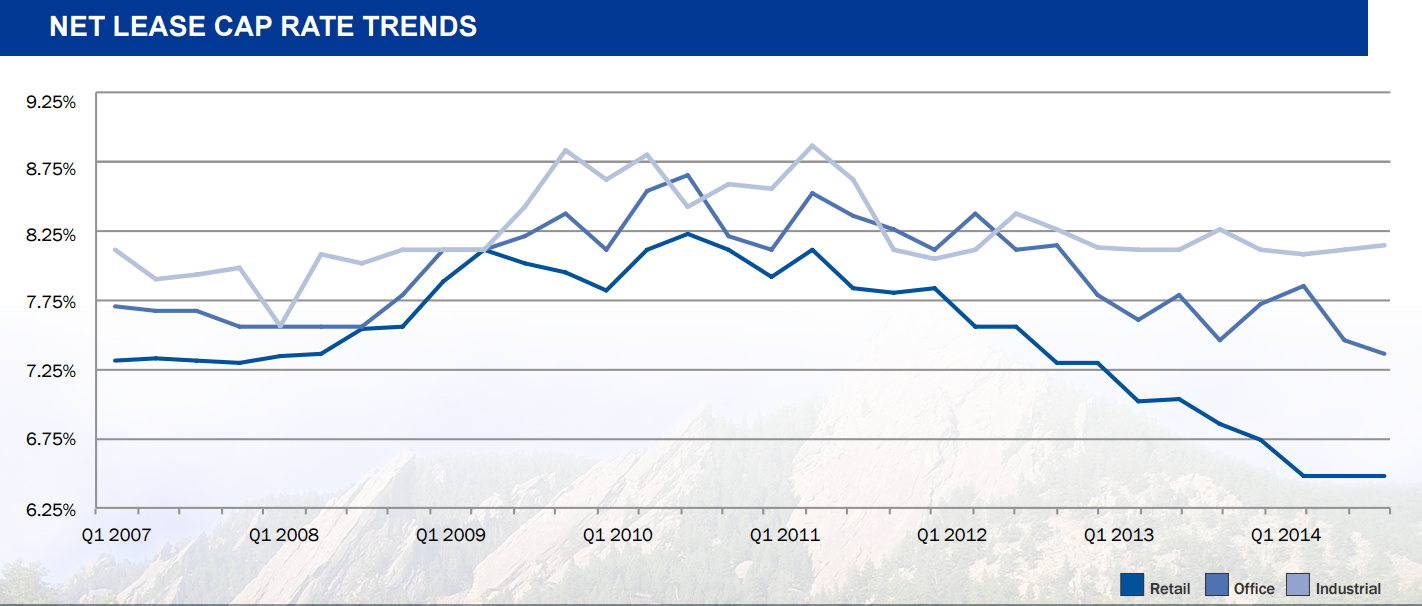

Voici une moyenne des taux de capitalisation constatés aux USA pour l'immobilier de commercial, de bureau ou industriel :

En lecture graphique, au T4-2014, 6,5% pour l'immobilier commercial, 7,30% pour l'immobilier de bureau et 8,2% pour l'immobilier industriel.

La répartition des loyers des immeubles d'ARCP est celle-ci :

Nous pouvons affiner notre taux de capitalisation comme suit :

65,3% * 6,5% + 21% * 7,30% + 13,7% * 8,2% = 6,9%

Table des sensibilité

D'où, en fonction du taux de capitalisation :

Selon les différentes hypothèses, la décote varie de 23% à -2% (surcote), pour un taux de capitalisation entre 6,25% et 7,25%.

Conclusion

Libre à vous de mettre votre propre taux de capitalisation et propre valorisation pour Cole Capital !

De mon point de vue, ARCP décote sur son ANR, là où ses pairs comme Realty Income ou National Retail Properties surcotent d'environ 20% (d'après mes lectures).

La décote a vocation à se résorber en même temps que la gouvernance d'ARCP à la suite du changement récent de CEO se mettra au standard de ce que l'on peut attendre d'une société immobilière de cette envergure.

NDLR : les calculs ont été corrigés après le commentaire de Parisien pour tenir compte des actions préférentielles + correction d'une coquille.

CLIQUEZ ICI POUR COMMENTER CETTE NEWSLETTER

CLIQUEZ ICI POUR SUGGERER DES AMELIORATIONS

(ne répondez pas directement à ce mail)

A la semaine prochaine,

Philippe

---

- Parrainages : Boursorama | Fortuneo | ING | Binck

- Formations : MBA personnel | bourse | immobilier | bonheur

- xlsPortfolio : suivre votre portefeuille d'actions

- xlsValorisation : valoriser une société cotée

- Livres : Rentier en dix ans | L'immobilier depuis chez soi

=====================================================

o Suivi de mon portefeuille d'actions et foncières cotées

=====================================================

Pas de mouvement cette semaine.

Jeudi 26 mars, la valorisation du portefeuille avoisine les 530 k€ (comme on me pose la question chaque semaine, pour rappel, les titres, notamment canadiens, sont détenus chez Binck) :

(suivi réalisé avec le logiciel xlsPortfolio)

Le calendrier des dividendes bruts associés (la ligne ARCP correspond à mon prévisionnel) :

(suivi réalisé avec le logiciel xlsPortfolio)

Reporting de mars 2015 :

=====================================================

o Sélection d'actions de la semaine

======================================================

Cette sélection automatisée s'inspire d'une partie des filtres du livre Investir dans les entreprises extraordinaires.

Référez-vous au livre Devenir rentier en dix ans pour la mise en pratique.

[légende : société | industrie | cap | rdt% ]

---------> EUROPE : moyennes capitalisations

mid-cap CONSOMMATION DE BASE

------------------------+-------------------------+-------+------+

Suedzucker | Food Manufacturing | 2,3 | 3,2 |

------------------------+-------------------------+-------+------+

mid-cap SERVICES AUX COLLECTIVITES

------------------------+-------------------------+-------+------+

Drax Group | Power Generation | 2,2 | 3,1 |

------------------------+-------------------------+-------+------+

---------> AMERIQUES : grosses capitalisations

large-cap CONSOMMATION DE BASE

------------------------+-------------------------+-------+------+

Philip Morris Internati | Tobacco | 108,7 | 5,2 |

------------------------+-------------------------+-------+------+

large-cap ENERGIE

------------------------+-------------------------+-------+------+

Ecopetrol | Integrated Oils | 29,1 | 17,2 |

Exxon Mobil | Integrated Oils | 326,0 | 3,3 |

------------------------+-------------------------+-------+------+

large-cap SERVICES FINANCIERS

------------------------+-------------------------+-------+------+

Bank of Nova Scotia | Diversified Banks | 55,8 | 4,3 |

------------------------+-------------------------+-------+------+

large-cap INDUSTRIE

------------------------+-------------------------+-------+------+

United Parcel Service | Post & Courier Services | 80,5 | 3,0 |

------------------------+-------------------------+-------+------+

---------> AMERIQUES : moyennes capitalisations

mid-cap CONSO. DISCRETIONNAIRE

------------------------+-------------------------+-------+------+

Mattel | Toys & Games | 7,2 | 6,6 |

------------------------+-------------------------+-------+------+

mid-cap MATERIAUX DE BASE

------------------------+-------------------------+-------+------+

Airgas | Chemicals Distribution | 7,2 | 2,1 |

------------------------+-------------------------+-------+------+

mid-cap TELECOMMUNICATION

------------------------+-------------------------+-------+------+

Windstream Holdings | Telecom Carriers | 4,3 | 12,8 |

------------------------+-------------------------+-------+------+

mid-cap SERVICES AUX COLLECTIVITES

------------------------+-------------------------+-------+------+

CenterPoint Energy | Utility Networks | 8,1 | 4,8 |

OGE Energy | Integrated Utilities | 5,8 | 3,2 |

NRG Energy | Power Generation | 7,7 | 2,3 |

------------------------+-------------------------+-------+------+

---------> ASIE/PACIFIQUE : grosses capitalisations

large-cap CONSOMMATION DE BASE

------------------------+-------------------------+-------+------+

Woolworths | Food Retailers | 26,2 | 4,8 |

------------------------+-------------------------+-------+------+

large-cap ENERGIE

------------------------+-------------------------+-------+------+

China Petroleum & Chemi | Integrated Oils | 106,4 | 3,7 |

PetroChina | Integrated Oils | 291,7 | 4,5 |

------------------------+-------------------------+-------+------+

---------> ASIE/PACIFIQUE : moyennes capitalisations

mid-cap CONSOMMATION DE BASE

------------------------+-------------------------+-------+------+

Sun Art Retail Group | Food Retailers | 7,1 | 2,5 |

------------------------+-------------------------+-------+------+

mid-cap CONSO. DISCRETIONNAIRE

------------------------+-------------------------+-------+------+

Li & Fung | General Merchant Wholes | 7,4 | 4,5 |

Lifestyle International | Department Stores | 2,6 | 4,3 |

------------------------+-------------------------+-------+------+

mid-cap INDUSTRIE

------------------------+-------------------------+-------+------+

SIA Engineering | Transport Support Servi | 3,0 | 4,7 |

NWS Holdings | Non-Residential Bldg Co | 5,6 | 3,9 |

------------------------+-------------------------+-------+------+

---------> ASIE/PACIFIQUE : petites capitalisations

small-cap CONSOMMATION DE BASE

------------------------+-------------------------+-------+------+

Metcash | Food Product Wholesaler | 1,0 | 10,5 |

Tassal Group | Food Manufacturing | 0,4 | 3,8 |

------------------------+-------------------------+-------+------+

small-cap SERVICES FINANCIERS

------------------------+-------------------------+-------+------+

Cedar Woods Properties | Multi Housing Owners & | 0,3 | 4,9 |

------------------------+-------------------------+-------+------+

=====================================================

o Foncières cotées

======================================================

Cette sélection automatisée met en exergue les rendements sur dividendes les plus élevés parmi les plus importantes foncières cotées.

Référez-vous au livre Investir dans l'immobilier d'entreprise pour la mise en pratique.

[légende : société | pays| cap | rdt% | dividende ]

BUREAUX

-------------------------------+-----+------+------+-------------+

Champion REIT | HKG | 2,5 | 5,5 | Semestriel |

Digital Realty Trust | USA | 8,3 | 5,1 | Trimestriel |

DuPont Fabros Technology | USA | 2,5 | 5,0 | Trimestriel |

BioMed Realty Trust | USA | 4,2 | 4,6 | Trimestriel |

Piedmont Office Realty Trust | USA | 2,6 | 4,5 | Trimestriel |

Suntec REIT | SGP | 3,2 | 4,2 | Trimestriel |

Corporate Office Properties Tr | USA | 2,5 | 3,8 | Trimestriel |

-------------------------------+-----+------+------+-------------+

COMMERCES ET CENTRES COMMERCIAUX

-------------------------------+-----+------+------+-------------+

Altarea | FRA | 2,1 | 5,9 | Annuel |

Spirit Realty Capital | USA | 4,5 | 5,7 | Trimestriel |

CBL & Associates Properties | USA | 3,1 | 5,4 | Trimestriel |

Redefine Properties | ZAF | 3,6 | 5,2 | Annuel |

Mercialys | FRA | 2,2 | 5,1 | Semestriel |

RioCan REIT | CAN | 6,7 | 4,9 | Mensuel |

CFS Retail Property Trust Grou | AUS | 5,8 | 4,6 | Semestriel |

-------------------------------+-----+------+------+-------------+

LOGISTIQUE ET INDUSTRIEL

-------------------------------+-----+------+------+-------------+

Growthpoint Properties | ZAF | 5,0 | 6,0 | Annuel |

Mapletree Logistics Trust | SGP | 2,0 | 5,1 | Trimestriel |

Ascendas REIT | SGP | 4,1 | 4,7 | Trimestriel |

Prologis | USA | 20,8 | 3,3 | Trimestriel |

DCT Industrial Trust | USA | 2,8 | 3,2 | Trimestriel |

First Industrial Realty Trust | USA | 2,1 | 2,4 | Semestriel |

-------------------------------+-----+------+------+-------------+

SANTE

-------------------------------+-----+------+------+-------------+

Senior Housing Properties Trus | USA | 4,8 | 7,0 | Trimestriel |

Medical Properties Trust | USA | 2,8 | 5,9 | Trimestriel |

HCP | USA | 17,7 | 5,4 | Trimestriel |

Omega Healthcare Investors | USA | 5,1 | 5,4 | Trimestriel |

National Health Investors | USA | 2,5 | 4,8 | Trimestriel |

Healthcare Realty Trust | USA | 2,5 | 4,4 | Trimestriel |

Health Care REIT | USA | 24,7 | 4,2 | Trimestriel |

-------------------------------+-----+------+------+-------------+

RESIDENTIEL

-------------------------------+-----+------+------+-------------+

Home Properties | USA | 3,7 | 4,4 | Trimestriel |

Canadian Apartment Properties | CAN | 2,4 | 4,1 | Mensuel |

Mid-America Apartment Communit | USA | 5,3 | 4,0 | Trimestriel |

Sun Communities | USA | 3,3 | 3,8 | Trimestriel |

American Campus Communities | USA | 4,3 | 3,6 | Trimestriel |

Camden Property Trust | USA | 6,2 | 3,6 | Trimestriel |

Boardwalk REIT | CAN | 2,1 | 3,4 | Mensuel |

-------------------------------+-----+------+------+-------------+

DIVERSIFIE

-------------------------------+-----+------+------+-------------+

Dream Office REIT | CAN | 2,1 | 8,5 | Mensuel |

Cominar REIT | CAN | 2,4 | 7,6 | Mensuel |

Lexington Realty Trust | USA | 2,2 | 6,8 | Trimestriel |

Keppel REIT Management | SGP | 2,5 | 6,1 | Semestriel |

H&R REIT | CAN | 4,7 | 5,9 | Mensuel |

Calloway REIT | CAN | 2,5 | 5,4 | Mensuel |

Liberty Property Trust | USA | 4,9 | 5,3 | Trimestriel |

-------------------------------+-----+------+------+-------------+

DIVERS (FORÊTS, INFRASTRUCTURE...)

-------------------------------+-----+------+------+-------------+

EPR Properties | USA | 3,1 | 6,1 | Trimestriel |

Corrections Corp of America | USA | 4,3 | 5,3 | Trimestriel |

Plum Creek Timber | USA | 7,0 | 4,1 | Trimestriel |

Crown Castle International | USA | 25,9 | 3,9 | Trimestriel |

Rayonier | USA | 3,1 | 3,7 | Trimestriel |

Weyerhaeuser | USA | 16,0 | 3,5 | Trimestriel |

Equity Lifestyle Properties | USA | 4,2 | 2,7 | Trimestriel |

-------------------------------+-----+------+------+-------------+

=====================================================

o Aristocrates des dividendes

======================================================

Cette sélection automatisée met en exergue les rendements sur dividendes les plus élevés parmi les aristocrates des dividendes.

Référez-vous au livre Devenir rentier en dix ans pour la mise en pratique.

[légende : société | pays| cap | rdt% | dividende ]

S&P EUROPE 350 DIVIDEND ARISTOCRATS

------------------------------+-----+-------+------+-------------+

SSE | GBR | 21,1 | 5,6 | Semestriel |

BHP Billiton | GBR | 117,3 | 5,0 | Semestriel |

------------------------------+-----+-------+------+-------------+

GlaxoSmithKline | GBR | 105,6 | 5,0 | Trimestriel |

Vodafone Group | GBR | 80,8 | 4,9 | Semestriel |

AMEC | GBR | 5,1 | 4,5 | Semestriel |

Imperial Tobacco Group | GBR | 41,1 | 4,1 | Semestriel |

British American Tobacco | GBR | 92,3 | 4,0 | Semestriel |

------------------------------+-----+-------+------+-------------+

Enagas | ESP | 6,5 | 3,8 | Semestriel |

AstraZeneca | GBR | 81,6 | 3,7 | Semestriel |

Cobham | GBR | 4,8 | 3,5 | Semestriel |

Pearson | GBR | 16,7 | 3,4 | Semestriel |

Red Electrica | ESP | 10,2 | 3,2 | Semestriel |

Sanofi | FRA | 122,0 | 3,1 | Annuel |

------------------------------+-----+-------+------+-------------+

SES | FRA | 13,7 | 3,0 | Annuel |

Diageo | GBR | 65,8 | 2,8 | Semestriel |

Groupe Bruxelles Lambert | BEL | 12,6 | 2,7 | Annuel |

Sage Group | GBR | 6,9 | 2,6 | Semestriel |

------------------------------+-----+-------+------+-------------+

S&P 500 DIVIDEND ARISTOCRATS

------------------------------+-----+-------+------+-------------+

Archer-Daniels-Midland | USA | 27,1 | 39,8 | Trimestriel |

AT&T | USA | 155,0 | 5,8 | Trimestriel |

HCP | USA | 17,7 | 5,4 | Trimestriel |

------------------------------+-----+-------+------+-------------+

Consolidated Edison | USA | 16,2 | 4,3 | Trimestriel |

Chevron | USA | 182,0 | 4,1 | Trimestriel |

------------------------------+-----+-------+------+-------------+

Cincinnati Financial | USA | 8,0 | 3,5 | Trimestriel |

McDonald's | USA | 86,4 | 3,5 | Trimestriel |

AbbVie | USA | 84,9 | 3,4 | Trimestriel |

Emerson Electric | USA | 35,5 | 3,3 | Trimestriel |

Kimberly-Clark | USA | 35,9 | 3,3 | Trimestriel |

Coca-Cola | USA | 161,8 | 3,3 | Trimestriel |

Exxon Mobil | USA | 326,0 | 3,3 | Trimestriel |

Nucor | USA | 13,7 | 3,2 | Trimestriel |

Sysco | USA | 20,6 | 3,2 | Trimestriel |

Procter & Gamble | USA | 205,3 | 3,1 | Trimestriel |

------------------------------+-----+-------+------+-------------+

Johnson & Johnson | USA | 255,5 | 2,8 | Trimestriel |

PepsiCo | USA | 129,3 | 2,8 | Trimestriel |

Clorox | USA | 13,2 | 2,7 | Trimestriel |

Leggett & Platt | USA | 5,8 | 2,7 | Trimestriel |

Genuine Parts | USA | 13,0 | 2,7 | Trimestriel |

Target | USA | 48,0 | 2,6 | Trimestriel |

T Rowe Price Group | USA | 19,9 | 2,6 | Trimestriel |

3M | USA | 96,7 | 2,5 | Trimestriel |

------------------------------+-----+-------+------+-------------+

=====================================================

o Sélection d'actions des meilleurs gérants

======================================================

Ces sélections consolident les principales positions des meilleurs fonds/gérants : Dodge & Cox International Stock, Artisan International Value, Oakmark International, Bruce Berkowitz, David Einhorn, etc.

Référez-vous à la newsletter #148 pour la mise en pratique.

Notons que les gérants n'ont pas nécessairement des approches buy & hold et peuvent clôturer leur position à tout moment.

[légende : société | industrie | présence dans n portefeuilles | rdt%]

ACTIONS INTERNATIONALES (10 fonds analysés)

--------------------------+--------------------------+----+------+

Novartis | Large Pharmaceuticals | 5 | 1,7 |

Nestle | Food Manufacturing | 3 | 1,9 |

Toyota Motor | Automobile OEM | 2 | 1,6 |

Roche Holding | Large Pharmaceuticals | 2 | 1,9 |

Standard Chartered | Diversified Banks | 2 | 5,2 |

British American Tobacco | Tobacco | 2 | 4,0 |

Sanofi | Large Pharmaceuticals | 2 | 3,1 |

Credit Suisse Group | Institutional Brokerage | 3 | 2,7 |

Compass Group | Food Services | 2 | 2,3 |

Covidien | Medical Equipment | 2 | 1,6 |

--------------------------+--------------------------+----+------+

ACTIONS AMERICAINES (61 fonds analysés)

--------------------------+--------------------------+----+------+

Microsoft | Infrastructure Software | 19 | 3,0 |

Google | Internet Media | 16 | - |

Berkshire Hathaway | P&C Insurance | 15 | - |

Wells Fargo | Diversified Banks | 15 | 2,6 |

Oracle | Infrastructure Software | 15 | 1,4 |

Bank of America | Diversified Banks | 15 | 1,3 |

American International Gr | P&C Insurance | 14 | 0,9 |

Citigroup | Diversified Banks | 14 | 0,1 |

Johnson & Johnson | Large Pharmaceuticals | 13 | 2,8 |

General Electric | Power Generation Equipme | 12 | 3,6 |

Cisco Systems | Communications Equipment | 12 | 3,1 |

MasterCard | Consumer Finance | 12 | 0,7 |

Apple | Communications Equipment | 11 | 1,5 |

Exxon Mobil | Integrated Oils | 10 | 3,3 |

International Business Ma | IT Services | 10 | 2,8 |

JPMorgan Chase | Diversified Banks | 10 | 2,7 |

Bank of New York Mellon | Instl Trust, Fiduciary & | 10 | 1,7 |

--------------------------+--------------------------+----+------+

=====================================================

o Parités des devises

=====================================================

Parités des devises avec l'euro et amplitude sur un an :

----------------+-------+-------+-------+------------------------+

Devises | Cours | +bas | +haut | EUR faible -- EUR fort |

----------------+-------+-------+-------+------------------------+

EUR/USD | 1,09 | 1,05 | 1,40 | ---▮----------------- |

EUR/GBP | 0,74 | 0,70 | 0,84 | -----▮--------------- |

EUR/CAD | 1,36 | 1,34 | 1,54 | --▮------------------ |

EUR/CHF | 1,05 | 0,85 | 1,23 | -----------▮--------- |

----------------+-------+-------+-------+------------------------+

=====================================================

o Taux des emprunts souverains

======================================================

Taux des emprunts d'Etats et écarts entre les taux à dix/deux ans et trente/dix ans :

----------------+-------+-------+-------+-------++-------+-------+

Pays | 2 ans | 5 ans | 10 ans| 30 ans|| 10-2 | 30-10 |

----------------+-------+-------+-------+-------++-------+-------+

Etats-Unis | 0,62 | 1,45 | 1,97 | 2,56 || 1,35 | 0,59 |

Allemagne | -0,24 | -0,08 | 0,22 | 0,63 || 0,46 | 0,41 |

France | -0,16 | 0,02 | 0,50 | 1,12 || 0,66 | 0,62 |

Royaume-Uni | 0,44 | 1,22 | 1,59 | 2,34 || 1,15 | 0,75 |

Japon | 0,04 | 0,10 | 0,33 | 1,26 || 0,30 | 0,93 |

----------------+-------+-------+-------+-------++-------+-------+

=====================================================

o Copyright et responsabilités

=====================================================

Copyright 2015 Philippe Proudhon, tous droits réservés.

En consultant cette newsletter, vous reconnaissez que son auteur ne peut être tenu pour responsable des préjudices directs, indirects ou consécutifs découlant de l'utilisation des informations et matériels contenus dans celle-ci ou d'autres matériels auxquels vous pourriez avoir accès par le biais de liaisons hypertextes à partir de celle-ci.

Les chiffres annoncés dans cette newsletter proviennent notamment de Bloomberg, BusinessWeek, Dataroma et du FT, ou des calculs de Philippe Proudhon et peuvent comporter des inexactitudes.

Philippe Proudhon peut détenir des titres ou produits qu'il recommande mais ne prend jamais de positions opposées à ce qui est indiqué dans cette newsletter.